6 способов получить номер и 5 способов его использовать

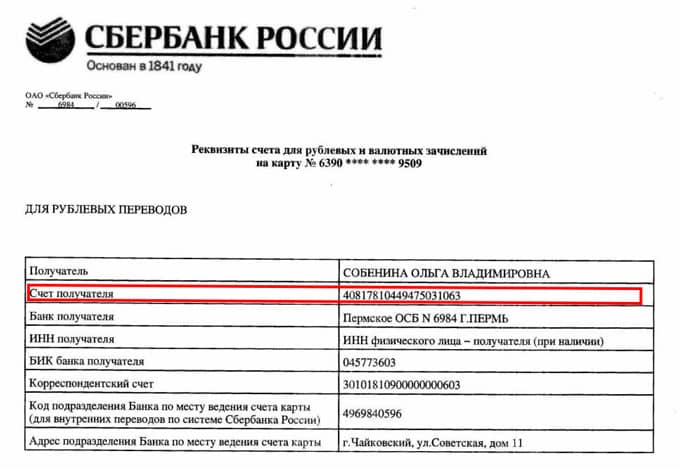

В 2015 году ОАО «Сбербанк России» было переименовано в ПАО «Сбербанк России» по указанию Центробанка, однако на его реквизитах это не сказалось. Далее рассмотрим составные элементы реквизитов ПАО «Сбербанк России» и их значение.

Реквизиты банков являются необходимым условием осуществления переводов на счета. Не стоит путать их с реквизитами счета, однако они также важны.

ПАО «Сбербанк» — реквизиты

Расчетный счет — 30301810000006000001

БИК

БИК Сбербанка — 044525225. Это не просто набор цифр — в нем содержится определенная информация о нахождении его владельца:

- 04 — банк находится на территории Российской Федерации;

- 45 — расположение ПАО «Сбербанк России внутри страны;

- 25 — условный номер подразделения. Он не указывается ни в одном элементе реквизитов, а существует только для уникализации БИК;

- 225 — условный номер филиала.

Другими словами, БИК каждого отдельного расположения Сбербанка отличается в рамках последних семи цифр. Так, например, Московский филиал ПАО «Сбербанк России» имеет БИК 044525225. Отметим, что это номер головного офиса банка (главного управления).

Для осуществления переводов и платежей необходимо указывать БИК конкретного филиала, а не общий. Поэтому возникает вопрос о том, как узнать нужный БИК. Сделать это можно следующими способами:

- в договорах и прочих документах, где указаны реквизиты сторон;

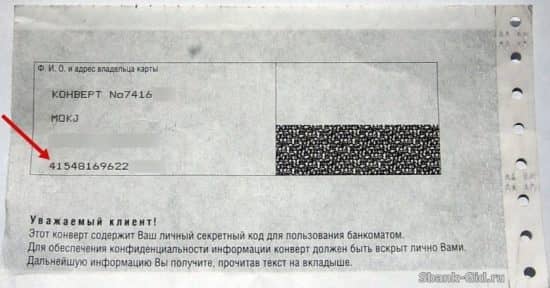

- в конверте пластиковой карты;

- позвонив по телефону контактного центра;

- посетив раздел «О банке» на официальном сайте Сбербанка;

Последним способом является запрос реквизитов непосредственно в отделении Сбербанка. При этом обратиться можно в любой офис, у сотрудников реквизиты всегда есть в распечатанном виде. Получение сведений бесплатно и осуществляется вне очереди.

ИНН и КПП Сбербанка

Наряду с БИК в реквизиты включены ИНН банка, КПП. Они присвоены не отдельному банку, а конкретному отделению (филиалу).

ИНН — индивидуальный номер налогоплательщика, состоящий из следующих элементов:

- с 1 по 4 — код налогового органа, согласно Справочнику налоговых органов (СОУН), присвоившего ИНН;

- с 5 по 9 — порядковый номер записи о налогоплательщике;

- 10 — контрольное число, рассчитываемое по специальному алгоритму.

Если не знаете как его распознать среди других реквизитов, вам будет интересна статья «Как выглядит ИНН».

Таким образом, из ИНН Московского филиала Сбербанка — 7707083893 можно узнать следующую информацию:

- 7707 — код Московской налоговой инспекции, выдавшей свидетельство о присвоении ИНН;

- 08389 — номер, под которым запись о налогоплательщике содержится в документах инспекции;

- 3 — расчетное число.

КПП — код причины постановки. Это индивидуальный девятизначный номер, присвоенный банку в ФНС. Код присваивается одновременно с ИНН при регистрации банка как налогоплательщика. Соотношение цифр в данном коде следующее (приведем на примере КПП Московского филиала ПАО Сбербанк России»):

- первая и вторая цифры — регион организации, поставившее налогоплательщика на учет: в нашем примере это 77 — Москва;

- следующие две цифры — номер налогового органа, поставившего банк на учет: в нашем примере — налоговая инспекция №50;

- пятая и шестая цифры — причина регистрации юридического лица в качестве налогоплательщика: в случае со Сбербанком — 01 — по месту нахождения;

Такие реквизиты, как ИНН и КПП находятся в открытом доступе, и узнать их можно по телефону горячей линии или в интернете.

Корреспондентский счет

Корреспондентский счет — счет, открываемый любым банком. Он отличатся от расчетного счета по своему назначению. На этот счет перечисляются платежи в банк. Он состоит из следующих составных элементов:

- первые 3 цифры — номер счета первого порядка по балансу. У Сбербанка России он равен 301;

- следующие 2 цифры — номер счета второго порядка по балансу;

- следующие 3 цифры — код валюты, в которой используется счет (810 — в рублях РФ, 810 — в долларах США, 78 — в евро);

- 8 цифра — проверочный код;

- 9 — код счета в банке

- Конечные цифры — последние 3 цифры БИК.

По первым цифрам можно выяснить назначение счета — 407 — счета физических лиц, 408 — физических и юридических лиц (40817 — физические лица, 40802 — счета индивидуальных предпринимателей).

Таким образом, реквизиты ПАО «Сбербанк» несут полную информацию о банке.

Стоит помнить, что необходимо точно указывать реквизиты при осуществлении платежей и нельзя платить по реквизитам Московского филиала, в городе Санкт-Петербурге. Если платеж все-таки совершен, то Сбербанк оставляет за клиентом право вернуть средства, написав соответствующее заявление.

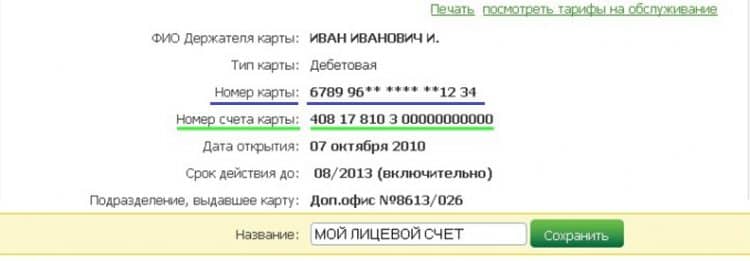

Многие путают лицевой счет карты и номер карты, напечатанный на пластике. Эти цифры не совпадают, потому что нужны для разных целей. Мы расскажем, как узнать номер счета карты Сбербанка и для чего нужна это информация.

Что такое расчетный и лицевой счет?

Лицевой, или текущий счет – это 20-значный номер счета физического лица. Деньги со счета можно тратить и переводить только в личных целях. Для коммерческой деятельности он не подходит. Также на счет можно получать зарплату, оплачивать коммунальные чеки или кредиты. Открывается такой счет в банке бесплатно. Для получения счета при себе нужно иметь любой документ, подтверждающий личность. Лучше всего – паспорт. Но подойдет и военный билет, миграционная карта для нерезидентов РФ. К лицевому счету можно привязать дебетовую карту для более удобного расчета.

Расчетный счет подходит ИП и юридическим лицам для ведения бизнеса. Открыть его могут и физлица, если это нотариусы или адвокаты. Такой счет тоже состоит из 20 цифр. Пакет документов для получения счета больше, чем в случае с лицевым – выписка из ЕГРЮЛ (ИП), справка с образцами подписей и печатей и др.

на остаток по карте

Лицевой счет карты физическому лицу нужен для получения денег через платежные поручения. Например, такую информацию потребуют бухгалтеры при переводе средств по договору подряду. Просто номер карты не подойдет. Лицевой счет карты могут также запросить предприниматели, страховые компании, пенсионные фонды при денежных переводах.

Как узнать номер лицевого счета Сбербанка?

Искать такую информацию можно разными способами:

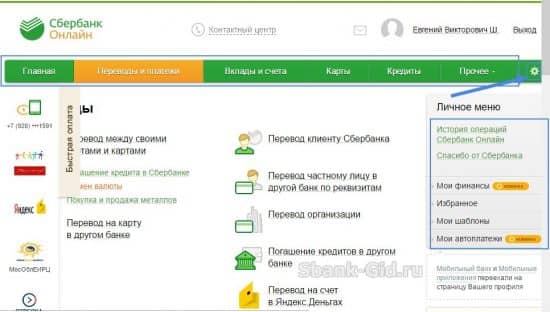

- в интернет-банкинге финансового учреждения или мобильном приложении – Сбербанк Онлайн;

- в банковском договоре;

- при личном посещении отделений Сбербанка;

- в платежных устройствах сети;

- при обращении к специалисту на горячую линию.

Получить информацию о номере может непосредственно владелец счета или лицо, на которое оформлена доверенность. Другим лицам данные не сообщат, чтобы не допустить мошеннических действий.

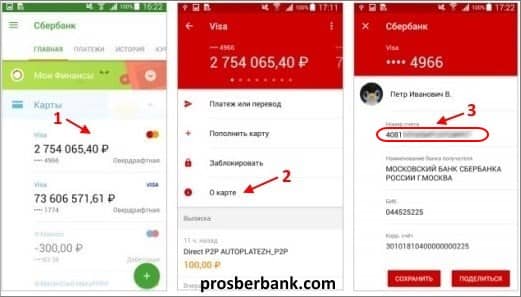

Сбербанк Онлайн

Самый простой способ для получения информации – зайти в интернет-банкинг и получить данные там. Информацию не нужно запрашивать и уж тем более платить за нее.

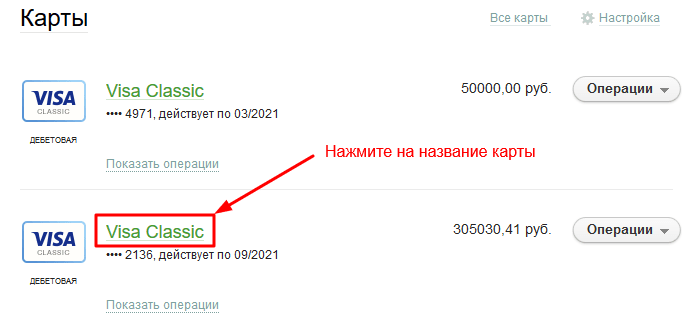

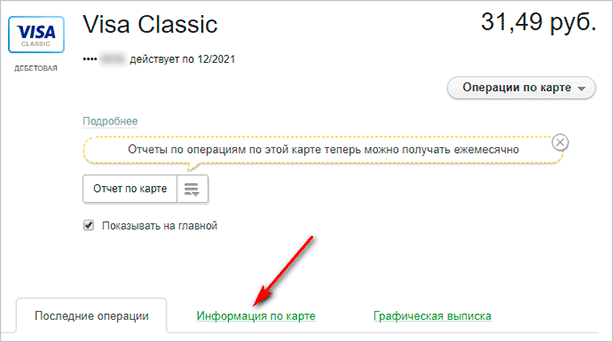

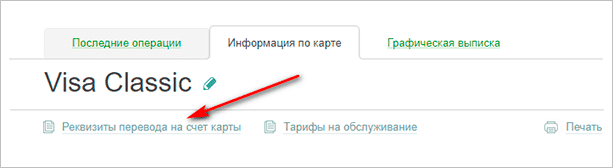

Если у вас есть зарегистрированный личный кабинет банкинга, можно зайти на сайт банка, а затем:

Tinkoff Black (с безопасной доставкой карты)

Кешбэк до 30%

- Выбрать карту, чьи данные нужно узнать.

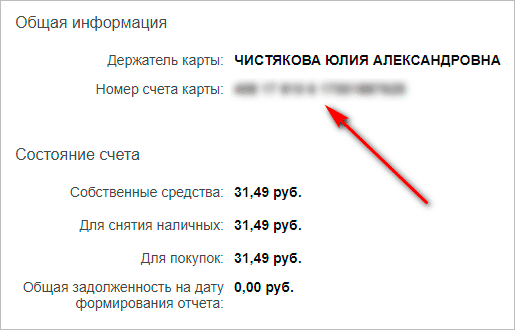

- Нажмите на «Информация о карте» – появятся сведения о номере карт счета и владельце пластика.

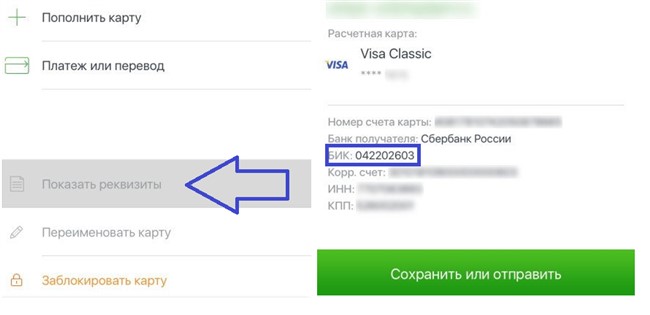

Чтобы узнать номер счета банковской карты Сбербанка в мобильном приложении, нажмите на «Показать реквизиты».

Банковский договор

Если под рукой есть письменное соглашение с банком, узнать реквизиты можно там. Ищите 20-значный номер, который и будет лицевым счетом физического лица.

Альтернативным документом, в котором тоже есть необходимые данные, – конверт с пин-кодом, в котором выдавалась карточка.

Договор с банком должен быть не только в том случае, если на карту перечисляется зарплата. Соглашение составляется при любом обращении для открытия счета.

Горячая линия

Номер, по которому можно обратиться, чтобы узнать номер банковского счета Сбербанк, – 900. Это бесплатный номер, на который можно позвонить с мобильного телефона.

Чтобы сотрудник колл-центра смог сообщить клиенту информацию, нужно пройти идентификацию. То есть подтвердить личность, чтобы данные не попали мошенником. Поэтому перед звонком нужно подготовиться:

Уралсиб, Лиц. № 30

бонусами за покупки

- взять паспорт (оттуда понадобятся номер и серия);

- вспомнить кодовое слово, которое клиент сообщал банковскому сотруднику при открытии счета или оформлении карточки.

Важно знать, что есть информация, которую никогда не попросит настоящий работник Сбербанка – цифры пин-кода, пароль от личного кабинета онлайн-банкинга. Это – табу для сотрудников, такие данные нельзя передавать никому.

После успешной идентификации оператор продиктует номер. Убедитесь, что в нем не пропущена цифра. Их должно быть 20.

Отделение

Если дистанционные способы не нравятся, можно воспользоваться классическим. То есть прийти в ближайшее отделение и узнать информацию там. С собой нужно прихватить паспорт.

Сотрудник передаст клиенту письменную распечатку, где будет указан счет. Там же будут и бонусные данные:

- корреспондентский счет;

- бик;

- точное официальное название банка;

- ИНН.

Все эти данные тоже могут понадобятся при денежных переводах от организации физическому лицу. Если деньги переводятся в иностранной валюте, то нужно будет запросить дополнительные данные – SWIFT-код.

Банкомат

После того, как вы вставите карту и введете пин-код, нужно будет:

- Найти раздел со своими счетами.

- Запросить реквизиты.

- Можно не переписывать данные карт-счета с экрана – все будет отражено в чеке.

Кому и для чего можно давать номер карт-счета?

Мы уже писали выше, для чего нужна информация. Но это далеко не полный список целевого использования.

Карт-счет может пригодиться для:

- получения зарплаты или разовых гонораров – сведения о реквизитах для перевода денег, включая карт-счет, нужно передать бухгалтеру организации;

- для зарубежных переводов по системе SWIFT. Передать деньги таким образом может не только организация, но и частное лицо;

- выплат от страховых агентств. Сведения нужно будет передать в компанию вместе с документами при наступлении страхового случая;

- получения налогового вычета. Инспекции не нужны данные пластиковой карты, потребуется карт-счет.

Меры предосторожности

Номер лицевого счета карты Сбербанка – не секретная информация. Если 20-значный код попадет к третьим лицам, воспользоваться деньгами с карты будет нельзя. К слову, имея номер карт-счета, нельзя узнать номер пластиковой карточки и другие важные реквизиты.

Однако все равно нужно соблюдать правила безопасности, чтобы не стать жертвой мошенников:

- не диктовать «псевдооператорам» Сбербанка по телефону пин код и CVC/CVV-код – это 3 цифры, расположенные на обратной стороне карточки. Такую информацию сотрудники никогда не запросят;

- не сообщать третьим лицам пароль для входа в онлайн-банкинг – на сайте или в мобильном приложении;

- следите за расчетными операциями по вашей карточке – кассиры не должны видеть CVC/CVV-код.

Как узнать БИК, ИНН и корреспондентский счет Сбербанка и что в них входит? Полная информация по реквизитам Сбербанка России.

Сбербанк России отличается огромной сетью филиалов — это примерно 17 территориальных подразделений и более 20 тысяч отделений банка по всей стране. У каждого отделения свои реквизиты, которые могут понадобиться для совершения таких финансовых операций, как перевод средств на банковский счет, перевод средств на счет Сбербанка в случае, когда перевод осуществляется через другой банк, а также произведение расчета с поставщиками услуг или товаров и др.

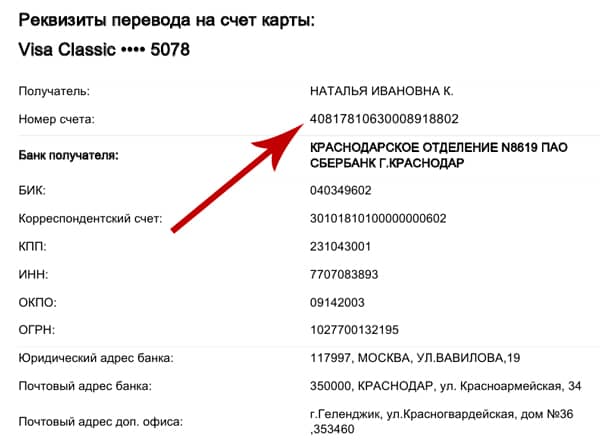

Чтобы осуществить платеж, вам потребуется предоставить сотруднику банка свое ФИО, ИНН получателя и его индивидуальный счет, полные реквизиты отделения для перечисления, город и полное наименование отделения, корреспондентский счет и БИК, название перевода.

Как узнать БИК и ИНН Сбербанка?

Если вам по какой-либо причине потребовалось узнать реквизиты банка, сделать это можно несколькими способами:

- В отделении Сбербанка России. В любом отделении сотрудники предоставляют реквизиты отделений клиентам. Предъявив паспорт, вы сможете узнать не только реквизиты Сбербанка, но и ваши персональные данные – номера счетов, карт, договоров;

- В контактном центре. Чтобы узнать реквизиты Сбербанка в контактном центре, сообщите об этом оператору или выберите необходимое меню в автоответчике. Назовите оператору ФИО, дату рождения, указанное при открытии счета или карты ключевое слово и адрес прописки. Кроме того, вам могут потребоваться паспортные данные – серия, номер, кем и когда он был выдан;

- В терминалах самообслуживания и банкоматах Сбербанка. Вставьте карточку в приемник, наберите пин-код и выберете в меню «Мои платежи – Реквизиты счета»;

- В договоре на открытие вашего расчетного или карточного счета;

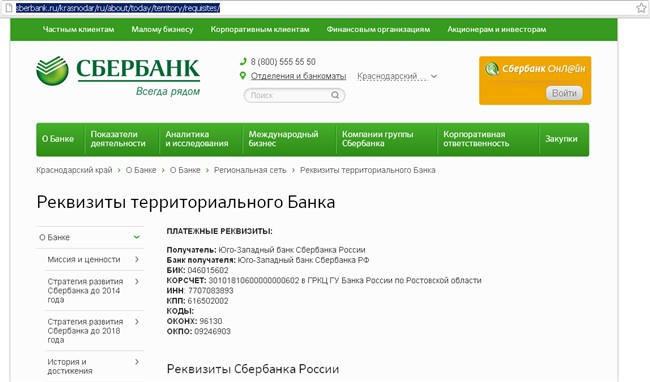

- На сайте, пройдя по вкладкам «О банке — Информация о банке – Реквизиты».

БИК Сбербанка

В банковской системе мира огромное количество банков, и за каждым из них закреплен уникальный банковский идентификационный код – БИК. Нужно это для придания реквизитной уникальности банку и для облегчения движения средств между банками.

БИК входит в перечень реквизитов всех отделений, и обязательно потребуется для перечисления денежных средств на банковский счет.

Для каждого отделения существует уникальный девятизначный БИК. Начинается он всегда с цифр 04 – они указывают на страну, в которой расположено отделение Сбербанк. Следующие две цифры определяют территориальную принадлежность в пределах РФ. Условный код подразделения банка в округе обозначают пятая и шестая цифры, а последние три цифры – это условный номер филиала банка.

ИНН присваивается каждому физическому лицу или организации и облегчает и упорядочивает информацию по сбору налогов. ИНН для физического лица состоит из семи цифр, в то время как ИНН организации – из десяти. Данные Сбербанка также содержат ИНН. Это один из главных реквизитов банка, необходимый для перечисления средств с карты на карту или на банковский счет. При этом ИНН един для всех отделений – 7707083893.

Корреспондентский счет – это счет, открываемый банком в отделениях центрального банка. Этот реквизит отражает расчеты, производимые одним банком за счет другого. Корсчет обязательно указывается в платежных документах. Первые три цифры корсчета отражают его тип. Последние три цифры – номер участника расчета, и им соответствуют седьмая, восьмая и девятая цифры БИК.

В чем разница между лицевым и расчетным счетом карты Сбербанка

Очень много людей выбирают для обслуживания именно Сбербанк России. Важно понимать, в чем же различие банковских понятий: расчетный и лицевой счет. Многие думают, что это одно и тоже, хотя это совсем не так.

Расчетный счет банка Тинькофф в отличии от открытия подобного счета в любом другом банке, можно открыть бесплатно.

Лицевой счёт для физического лица в Сбербанке

Когда вы заключаете договор с банком на обслуживание, для удобства, банк присваивает человеку его лицевой счет. Один счет закрепляется за одним человеком. В случае, если у человека много это немного другая ситуация.

Лицевой счет выполняет функцию решения финансовых вопросов, к ним относятся и оплата коммунальных услуг, и переводы и т.д.

Если вы открываете счет для коммерческого использования – банк запретит вам это делать.

Как узнать номер счёта в Сбербанке

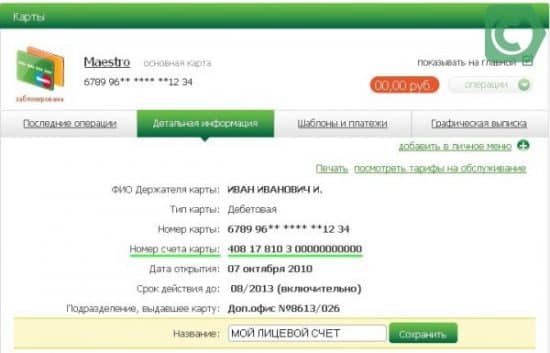

Люди очень часто совершают огромную ошибку, думая, что номер вашей карты, который указан на лицевой стороне это и есть номер лицевого счета. Нужно не забывать о том, что номер карты состоит из 16 цифр, а номер личного счета – из 20-ти цифр.

Использование лицевого счета происходит внутри банка. В любых финансовых операциях указывается именно л/с. Если вы совершаете перевод на карту юридического лица, вы также указываете номер лицевого счета.

Важно запомнить, что когда вы потеряли карту или просто меняете, потому что закончился срок действия, лицевой счет не меняется.

Расчётный счёт для физического лица в Сбербанке

При оформлении человека в банке специалист создает ему учетную запись, по которой можно отслеживать все действия по вашей карте и узнать нужные данные о владельце – это и называется расчетный счет.

Р/с необходим для таких целей:

- вы хотите не потерять свои сбережения

- вы часто оплачиваете различные услуги через онлайн-банкинг

- вы часто совершаете переводы на карты банков

- вы предприниматель или директор онлайн-магазина, и принимаете часто платежи от покупателей

В основном расчетный счет могут получить бизнесмены, индивидуальные предприниматели, предприятия или юр. лица. Ваши реквизиты в этом случае будут доступны всем.

Расчетный счет состоит из 20-ти цифр. Первые три цифры вашего счета говорят о его направлении.

- 408 – оплата процентов по кредитным договорам

- 423 – совершение депозитных операций.

Важным моментом является то, что один человек или же предприятие имеет право содержать не один счет, и он может быть не только в национальной валюте. Счет может быть открыть в рублевой, долларовой и европейской валюте.

Р/с – это не номер карты. Это счет, который вообще не будет связан с вашей банковской картой.

Чтобы просто пользоваться услугами банка такими как: снятие средств, пополнение карт, переводы внутри банка, вам необходим только номер карты. Но когда дело касается более серьезных операций о поставках, клиентах и т.д., вам необходимо указывать расчетный счет.

Расчетный счет обычно вписывается в ваш договор, который вы заключаете сразу как только приходите в банк. Также его можно найти на любой квитанции из магазина, в котором вы расплачивались по карте.

Если вы не смогли найти номер р/с, лучше обратитесь в отделение банка или же просто позвоните на горячую линию банка.

Свой номер расчетного счета можно узнать в онлайн-банкинге.

В чём отличие лицевого и расчётного счёта

- лицевой счет отличается от расчетного счета тем, что не дает возможности клиентам осуществлять операции, которые касаются коммерческих целей

- с помощью лицевого счета вы сможете проводить только простые банковские операции, такие как оплата телефона, интернета, оплата услуг жилищно-коммунального хозяйства и т.д.

- лицевой счет вы сможете открыть онлайн или по телефону с помощью оператора

У расчетного счета немного больше функций, но он доступен для открытия абсолютно не всем:

- можно использовать предпринимателям и юридическим лицам для ведения бизнеса и т.д.

- с помощью расчетного счета предприниматели смогут сотрудничать с другими банками

- если это нужно, расчетный счет можно использовать для накопления средств (хотя эта услуга больше подходит лицевому счету)

- расчетный счет нельзя оформить через онлайн-банкинг, только личное присутствие в банке

Если вы открыли лицевой счет, но хотите его использовать для ведения коммерческой деятельности, у вас мало что получится. У банков есть огромные привилегии, которые касаются банковских операций. Они имеют право отслеживать каждую операцию на лицевых счетах и если они заметили слишком большую активность по лицевому счету, а это значит, что счет используется не для личных целей, а для коммерческих, решением банка может быть блок операций такого рода, что приведет к расторжению договора банка с клиентом.

Лицевой счет обходится клиентам дешевле, так как у него достаточно низкие тарифные планы, поэтому некоторые люди, не задумываясь о последствиях, открывают лицевой счет и используют его не по назначению.

С недавнего времени появился новый законопроект о отслеживании банковских операций. Он привел к ожесточенным мерам банковских сотрудников по отношению к обманным операциям. Если вы используете лицевой счет как коммерческий и банк это видит, он имеет право сообщить о вас в налоговую инспекцию, что приведет, в лучшем случае, к штрафным санкциям, в худшем – к уголовной или административной ответственности.

Расчетный счет для ИП в Альфа Банк является на самом деле очень удобным для использования. Альфа Банк предлагает своим клиентам две различные программы, с помощью которых можно с легкостью управлять своими счетами.

Как узнать счет карты Сбербанка

Пластиковая карта – это очень удобное изобретение. Она значительно упрощает множество действий и экономит время. Но не все знаю принципы работы пластиковой карты, и какие функции она выполняет.

При совершении операций с картой у многих людей спрашивают номер расчетного счета, а не номер карты. Их нельзя путать.

Выписка из лицевого счета Сбербанка нужна в том случае, когда вы хотите узнать подробнее о совершенных операциях по карте.

Номер счета и карточки Сбербанка

Многие люди попросту не понимают разницы между картой и карточным счетом. Хотя это абсолютно разные вещи.

Люди думают что номер карты это и есть номер счета, но это не так.

Способы получения информации

Номер своего счета вы сможете узнать используя 7 разных методов:

- номер счета указан в договоре

- есть номера телефонов поддержки

- номер счета написан на инструкции, которая находится в конверте с паролем

- узнать у менеджера банка

- в онлайн-банкинге в вашем кабинете на сайте

- в банкомате

- в мобильном приложении

Можно получить множество информации о вашей пластиковой карте, но при одном условии. В банк должен прийти именно владелец карты, тогда сотрудники все расскажут и объяснят.

Открытие расчетного счета для ИП в банке Открытие возможно на очень выгодных условиях. Стоит обратить внимание на предложение данного банковского учреждение.

Узнать номер счета в договоре с банком

При получении карты, банк дает клиенту договор на подпись. Один экземпляр остается у банка, а второй – у клиента.

Номер вашего счета обязательно будет прописан в договоре. Он выделен в отдельной графе и состоит из 20 цифр.

На конверте с ПИН-кодом

Сейчас конверт с паролем выдается только по просьбе клиента. Обычно клиент сам выбирает, удобный для себя код и меняет его в ближайшем терминале или банкомате.

Когда вы оформите все документы, в итоге на руки вы получите: один из экземпляров договора и конверт с инструкциями и паролем.

Сбербанк в конверте с ПИН-кодом указывает еще ваш расчетный счет с указанием валюты.

Посещение отделения банка

Посещение банка не всегда удобно для клиентов, которые часто находятся в разъездах. Еще одним недостатком данного метода является график работы сотрудников банка. Многих просто не застать на месте.

Преимуществом посещения отделения банка является исключение ошибок в заполнении бумаг. Многие допускают ошибки при заполнении заявок и прочее, в банке же вам это не позволит сделать специалист.

Звонок в службу поддержки

В случае потери документов и договоров, которые заключались в банке, вы сможете всегда позвонить на горячую линию или в службу поддержки клиентов банка. Специалисты быстро помогут решить все ваши вопросы.

На горячую линию, по телефону: 8 (800) 555 55 50, клиент имеет право звонить круглосуточно. Для получения необходимой информации по вашей карте, сотрудник спросит у вас некоторые данные:

- фамилию

- имя

- отчество

- дату рождения

Кроме элементарных вопросов, вам будет задан вопрос о «секретном слове». Это слово вы, вместе со специалистом банка, придумывали, когда заключали договор. Это может быть девичья фамилия матери, кличка вашего животного и т.д.

В случае, если клиент просто не помнит «секретное слово», тогда специалист спросит любые, на его усмотрение, данные с вашей анкеты (это могут быть данные паспорта).

В личном кабинете сервиса Сбербанк Онлайн

После заключения договора, специалист банка предложит вам помощь в настройке личного кабинета. С помощью него вы в любое время, не выходя из дому, сможете просматривать всю необходимую информацию по вашей карте.

Войдя в личный кабинет, вам необходимо будет перейти во вкладку «Мои карты», там вы сможете найти информацию, касаемо вашей карты. Если перейдете в раздел «Реквизиты», сможете узнать о всех финансовых операциях, совершенных по карте, а также ваш лицевой счет.

Этот метод самый удобный для молодежи и людей, которые постоянно находятся в разъездах.

Использование банкомата

Узнать свой номер счета через банкомат является наиболее быстрым способом, но правда для тех, кто знает, как именно ним пользоваться.

В банкомате достаточно простое меню и рассчитано на разные слови населения, поэтому для вас не составит труда найти необходимый раздел меню и выполнить нужную операцию.

Очень удобно использовать мобильное приложение от Сбербанка. Но для этого нужно понимать как правильно им пользоваться Как подключить мобильный банк Сбербанка через банкомат.

Мобильное приложение от Сбербанка

Для обладателей смартфонов банк разработал очень удобное приложение.

В мобильном приложении вы сможете найти все необходимые вам функции и услуги. Узнать номер счета по этому способу окажется проще простого. Вам необходимо будет просто нажать на иконку с картинкой действия, которое вы хотите совершить.

Вам нужно будет перейти всего лишь в два раздела, для того чтобы узнать все то, что вам необходимо.

Будьте внимательны с паролями и доступами к вашим картам и счетам. Никогда и никому не разглашайте информацию о ваших картах и паролях. Это будет надежной гарантией того, что вы защищены от мошенников и аферистов.

На самом деле мобильный банк действительно является очень крутым приложением. Нужно лишь понимать Как подключить мобильный банк от Сбербанка.

Как посмотреть реквизиты карты в Сбербанк Онлайн?

Клиенты, которые открывают себе счет в банке, получают пластик, который нужен для комфортного снятия наличных средств. Пластиковая карта имеет привязку к вашему счету, но номер карты и номер счета это совершенно разные вещи.

Зачем может потребоваться знать реквизиты карты Сбербанка?

Реквизиты вашей карты, а точнее номер вашего расчетного счета обычно нужен для бухгалтерии из вашего предприятия. На номер расчетного счета начисляется заработная плата.

Реквизиты карты необходимы для переводов между счетами индивидуальных предпринимателей. Таки образом совершается финансовый оборот.

Карточные реквизиты нужны для множества случаев.

Для клиентов, которые часто сталкиваются с банковскими операциями, важно знать и понимать как правильно их осуществлять. В первую очередь нужно будет уточнить Реквизиты Альфа Банка.

Как посмотреть реквизиты карты через Сбербанк Онлайн?

Если у вас не получается подключить Сбербанк через интернет-банкинг есть множество методов, чтобы вы смогли узнать свой счет:

- посмотреть банковский договор

- обратится за помощью на горячую линию

- обратится в отделение (обязательно при себе иметь паспорт или документ, удостоверяющий личность и карту, реквизиты которой нужно узнать)

- уточнить информацию по карте в банкомате Сбербанка

- узнать свои реквизиты на официальном сайте (вам нужно будет указать данные своего региона, затем перейти в раздел «О банке», и последний шаг перейти во вкладку «Мои реквизиты», нажмите на кнопку «проверки счета» и сформируйте чек, в котором и будут указаны ваши реквизиты)

С последним способом наиболее трубно разобраться, поэтому им пользуются реже всего.

В каком случае можно передавать данные о реквизитах в Сбербанке?

Свои реквизитные данные можно передавать крайне редко. Реквизиты у вас может запросить бухгалтерия – в этом случае обязательно нужно сообщить данные.

Номер карты и любые данные по карте никогда и никому нельзя передавать. Если вы хотите/ждете денежный перевод, вместо номера карты лучше дать номер р/с. Это более надежны способ, чтобы не попасться на уловки мошенников.

Кому нельзя передавать реквизиты Сбербанка?

Очень часто клиенты банков попадаются на уловки мошенников и в результате чего теряют средства, которые хранятся на карте. Храните свои данные в полной конфиденциальности от всех.

Расчетный счет ничего не даст мошенникам, а вот номер карты расскажет многое о своем клиенте. Мошенники с легкостью проникают в личные кабинеты и переводят суммы на свои карты.

Помните одно, банк никогда и ни под каким предлогом не звонит сам своим клиентам. Все вопросы решаются только в отделении.

А вот фишкой мошенников являются звонки с различных номеров и попытки выпытать какие-либо данные вашей карты. Бывали даже случаи, когда мошенники взламывали страницы в социальных сетях друзей, затем писали человеку и в переписке человек якобы другу рассказывал все свои данные.

В Сбербанке предусмотрен даже специальный сервис, который называется Сервис безопасных расчетов в Сбербанке. Он предназначен для того чтобы обезопасить себя от мошенников.

Правила безопасности и конфиденциальности в Сбербанке

Мошенники с легкостью снимут деньги с вашей карты, если в их доступе будут данные карты такие как:

- номер карты

- имя владельца карта

- дату и месяц действия карты

- CVV2 код

Хотя интернет магазины также запрашивают все эти данные – покупки осуществляются безопасно. Никогда и ни при каких условиях нельзя давать кому-либо свою карту. Если по какой-либо причине вы потеряли карту, вам срочно необходимо позвонить в банк и заблокировать ваш счет.

В практике множество ситуаций, когда вам приходит сообщение о том, что вы выиграли какую-либо сумму и рядом указана ссылка для получения выигрыша. После того, как вы нажмете на данную ссылку, вы моментально подарите мошенникам все свои данные (вирус, который находится в данной ссылке просто считывает все пароли и всю информацию в вашем устройстве).

Тарифы РКО в Сбербанке РФ

Тарифные планы у каждого банка свои. Сбербанк насчитывает своим клиентам достаточно дорогие тарифы на обслуживание.

Для чего нужно РКО в Банке?

Расчетно-кассовое обслуживание – это целый ряд услуг, которые предоставляет банк своим клиентам. РКО дает возможность производить безналичный расчет, в основном это касается организаций, индивидуальных предпринимателей и т.д.

В РКО входят все действия, которые обеспечивают хорошую работу финансовых операций. Сюда входят операции по хранению денежных средств, по их регистрации и информировании клиентов.

Тарифы РКО в Альфа Банке представлены на очень выгодных условиях. Клиенты активно пользуются данным банковским предложением.

РКО работает исключительно опираясь на законодательство. РКО предоставляет огромное количество услуг и оплата может высчитываться как за перечень используемых услуг, так и за каждую услугу отдельно.

Сервис по обслуживанию вашего счета заключается в:

- надежном обеспечении финансовых операций

- операциях с различными валютами

- кассовым приемам и обналичивании накопленных средств

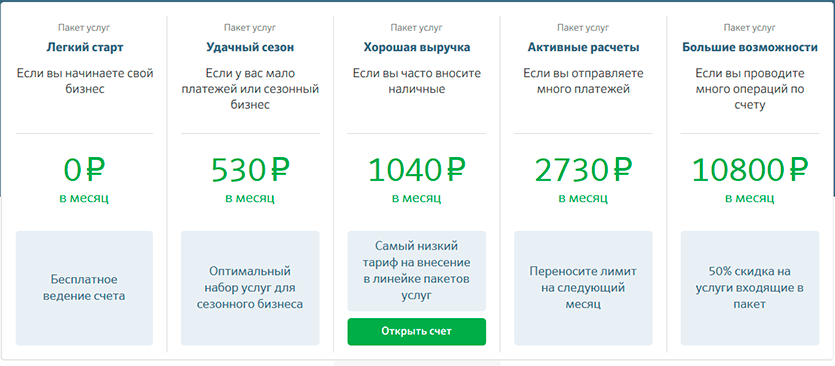

Виды тарифных планов по РКО Сбербанка

Тарифные планы, которые предлагает Сбербанк, разделяются на два вида:

- тарифы, которыми пользуются частные клиенты

- тарифы, которые используются для ведения бизнеса

Тарифные планы, которые банк устанавливает для пользования частным клиентам, имеют очень маленьких круг функций. Для таких клиентов банк предоставляет всего лишь 1 пакет услуг для существующего счета.

Тарифные планы, которые банк устанавливает для предприятий и предпринимателей имеет намного больше преимуществ и количество функций. Тут все будет зависеть от вида вашего имущества. Для таких клиентов банк предоставляет на выбор 5 пакетов услуг. Различие всех этих программ лишь в том, что в каждом пакете различное количество услуг и разная сумма абонентской платы за пользования услугами.

В этом тарифном плане за операции, которые вы проводите ежемесячно, банк не начисляет комиссию. Для одного счета можно использовать только один тарифный план. У вас будет возможность открыть счет только в национальной, рублевой, валюте. Сбербанк не работает с валютами других государств. Если вы проводите операции с валютами, вам необходимо оформить заявку на открытие особого счета, для которого банк рассчитает свои тарифы РКО.

Тарифы РКО в Промсвязьбанке очень привлекают своих клиентов. Тарифных планов банк предлагает несколько, поэтому у вас всегда будет выбор.

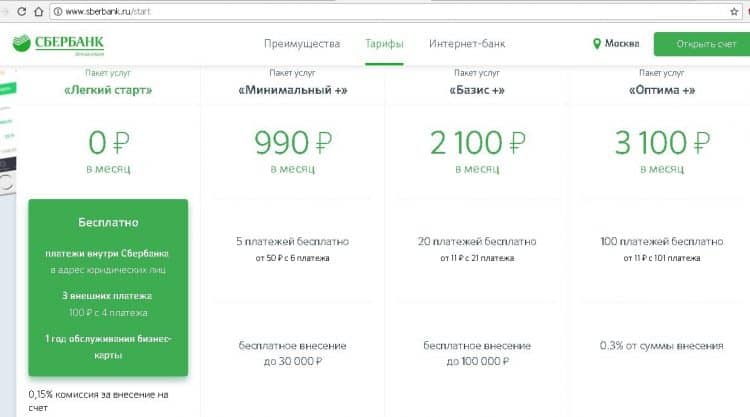

Тарифы Сбербанка

Минимальный +

Этот тариф подойдет индивидуальным предпринимателям, которые проводят все денежные операции, в основном, наличным расчетом.

Плата за данный тарифный план в месяц составляет 990 рублей.

Используя тариф «Минимальный +» вы получите:

- качественное обслуживание вашего счета

- информацию о различных движениях по вашему счету

- возможность осуществить 5 бесплатных переводов в месяц (этот пункт касается только юр.лиц)

- начиная с 6 перевода, сумма операции будет для вас составлять 50 рублей

- возможность льготного поступления средств на счет, с использованием банкомата или же терминала

Базис +

Плата за данный тарифный план в месяц составляет 2100 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 11 340 рулей.

- возможность осуществить 20 бесплатных операций, касаемых вашего счета

- возможность пополнения счета на сумму свыше 100 тысяч рублей каждый месяц, за что банк не будет высчитывать комиссию.

Актив+

Плата за данный тарифный план в месяц составляет 2600 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 14 040 рулей.

В данном тарифном плане банк решил увеличить лимит на бесплатные операции. Теперь вместо 20 предыдущих операций, можно осуществлять целых 50 операций абсолютно бесплатно.

Оптима+

Этот тариф предусмотрен для клиентов, которые проводят различные финансовые операции и с очень большой активностью.

Плата за данный тарифный план в месяц составляет 3100 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 16 740 рулей.

В данном тарифном плане банк решил увеличить лимит на бесплатные операции. Теперь вместо 50 предыдущих операций, можно осуществлять целых 100 операций абсолютно бесплатно.

«Большие возможности»

- у вас будет безлимитное пользование услугами банка (это платежи, которые проходят по внутренним счетам банка)

- если вы осуществляете переводы на счета других банков, у вас будет возможность бесплатно осуществить 100 платежей

- каждый месяц вы сможете переводить суммы в размере до 300 000 рублей на счета физических лиц

- у вас будет возможность снять средства с вашего счета, для этого вам необходимо обратиться в банк. В месяц вы сможете снять до 500 миллионов рублей.

Расчетно-кассовое обслуживание физических лиц в Сбербанке

Для того, чтобы открыть счет человек обязан посетить отделение банка или же просто воспользоваться интернет-банкингом. У клиентов будет выбор перед открытием банка.

Вы сможете открыть:

- текущий счет (для обычных повседневных операций)

- карточный

- депозитный счет

Текущий счет необходим для того, чтобы совершить любую, необходимую операцию по вашему счету. Единственный недостаток этого счета – то, что им нельзя управлять дистанционно. Все вопросы решаются исключительно в банке.

Клиентам не выгодно хранить деньги на счету, потому что банк на них начисляет проценты.

Карточный счет самый удобный и часто выбираемый среди клиентов Сбербанка. К вашему счету вы сможете привязать или кредитную карту или обычную.

Стоимость обслуживания такого счета входит в стоимость РКО. С помощью таких карт вы сможете осуществлять все операции, оперативно, дома.

Вы сможете с легкость снять деньги с карты, и банк не начислит ни копейки наличных. Многие клиенты выбирают депозитный счет в банке. Тарифы на этот счет не похожие на предыдущие. Клиенту необходимо будет платить только за то, что он снял наличку. Остальные операции по карте проводятся бесплатно.

Сбербанк в данном тарифном плате не предусмотрел возможность операции перевода.

Безналичные операции в Сбербанке

Банк расширяет свой функционал и все дальше и дальше шагает в ногу со временем. Сейчас очень популярной функцией стали получения платежей на карту.

Для того, чтобы больше людей велись на эту аферу банку необходимо завлекать клиентов акциями, бонус+ и т.д.

Если у вас есть дебетовая карта или просто счет для личных целей вам удобно будет оплачивать коммунальные платежи абсолютно беспроцентно.

Помимо того, что операция по переводам беспроцентная, клиент от банка принимает приятный бонус в виде дополнительных балов на свой счет.

Как только вы накопите внушительную сумму, вы сможете расплатиться с нее за покупки и т.д.

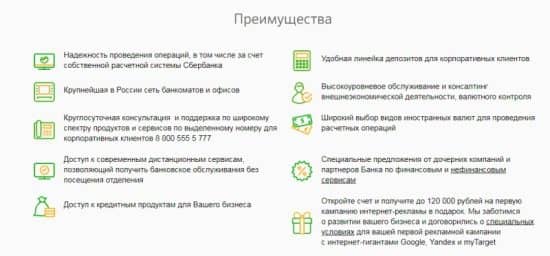

Преимущества РКО в Сбербанке

Основным преимуществом работы РКО конкретно в Сбербанке – высокая безопасность этого финансового предприятия. По вопросам финансовых операций, лучше доверится лучшим в своем деле.

Сбербанк зарекомендовал себя как надежный, качественный банк, предоставляющий гарантии. Сбербанк использует только новейшие технологии – это еще один большой плюс. Банк позволяет клиенту открыть счет, не посещая отделение банка, то есть в режиме онлайн.

Также преимущество данного счета заключается в том, что вы сможете осуществлять крупные финансовые операции наличными средствами, и при этом не отлучаться из офиса.

Банк с уважение относится к своим клиентам, поэтому и цены у низ самые демократичные.

Вы получите качественное обслуживание в течении всей недели (7 дней/неделю). Банк начинает свою работу в 6 утра и заканчивает принимать платежи в 23:00.

Специалисты Сбербанка помогут вам решить какой из тарифов больше вам подходит.

Недостатки РКО в Сберабнке

В каждом банке есть свои недостатки. В Сбербанке главное проблемой является обслуживание. Если у вас есть какой-либо срочный вопрос, вам придется потратить очень много времени на то, чтобы дождаться пока вас примут.

Очень длительным процессом является процедура открытия счета. Тарифные планы не из дешевых и не каждому по карману. На сегодняшний день Сбербанк выставляет своим клиентов самый высокий процент.

Выводы

После прочтения информации можно принять выводы, что особенности и тарифные планы у Сбербанка – отличный вариант для частного и коммерческого использования.

Есть банки, которые предлагают тарифы намного ниже чем у Сбербанка, большое разнообразие услуг, но в них «храмает» качество.

В любом бизнесе важна стабильность, что может предоставить Сбербанк. У вас будет постоянная надежная защита ваших средств.

Continue Reading

До сих пор некоторые владельцы карт Сбербанка теряются при ответе на вопрос о номере счета или называют набор цифр на лицевой стороне карты. Для всех, кто не знал, забыл или просто раньше не задумывался, расскажу, как узнать расчетный счет карты Сбербанка и зачем это надо.

- Что такое р/с и для чего нужен

- Способы получения

- Заключение

Что такое р/с и для чего нужен

Вы уже имеете банковскую карту Сбербанка или только собираетесь ее завести. Напомню, что вы можете получить дебетовую, на которой будут храниться ваши личные деньги, или кредитную, с помощью которой можно расплачиваться заемными средствами. И в том и в другом случае вы не только обзаведетесь пластиковым кошельком, но и собственным расчетным счетом. И это не то же самое, что цифры на лицевой стороне карточки.

Расчетный счет – это 20-значный номер, который присваивается при оформлении договора на обслуживание в банке. Причем справедливо как для юридических лиц, так и для физических. Для последних он еще называется лицевым.

Счет может быть открыт в разной валюте, к нему привязывается одна или сразу несколько банковских карт. Там хранится вся история денежных операций: поступления зарплаты, соцвыплат, уплата налогов и прочих платежей, покупка товаров и услуг и т. д.

Не путайте с номером банковской карты. Ведь цифр на карточке всего 16, а не 20, и их легко можно увидеть на лицевой стороне пластика. А вот чтобы найти р/с, надо совершить несколько несложных действий, о которых и пойдет речь в статье.

Не будь бедным, учись управлять своими деньгами и преумножать их.

В 20-значном наборе цифр р/с зашифрована следующая информация: вид счета, валюта, контрольный ключ, код отделения банка и непосредственно сам номер р/с.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Если вы владеете дебетовой или кредитной карточкой, но не знаете свой р/с, значит, до сих пор не было ситуаций, когда бы он мог вам понадобиться. Вот несколько жизненных примеров, когда р/с потребуется:

- Работодатель просит предоставить полные реквизиты, включая номер р/с, для перечисления заработной платы.

- Государственным органам для перевода пенсии, пособий и других социальных выплат.

- Налоговой инспекции для перечисления возмещения по подоходному налогу.

- Для получения переводов денежных средств из зарубежных банков.

- В случае наследования банковской платежной карточки.

Способов, где посмотреть свой р/с, несколько:

- онлайн в мобильном приложении банка или в интернет-банке;

- по телефону у сотрудника;

- в банкомате;

- при личном посещении подразделения банка;

- в документах при оформлении платежного средства.

Потом нажать “Информация по карте”.

В открывшемся окне появится общая информация, в том числе и заветные 20 цифр р/с.

Часто только номера р/с недостаточно, требуются полные реквизиты: БИК, КПП, ИНН, Банк получателя и пр. Они находятся там же, в окне “Реквизиты перевода”.

Дальнейший порядок действий по поиску реквизитов такой же, как и в “Сбербанк Онлайн”:

- Выбираете свою карту и нажимаете “Информация”.

- Во вкладке “Реквизиты” содержится вся необходимая информация. Обратите внимание, что можно посмотреть данные не только для рублевых переводов, но и для операций в долларах и евро.

Другие варианты

В личном кабинете в самом низу страницы есть контактные телефоны и адрес электронной почты для связи с банком. Вот как это выглядит.

При звонке на горячую линию будьте готовы ответить на вопросы сотрудника, которые необходимы для вашей проверки и идентификации вас как владельца карточки: Ф. И. О., кодовое слово.

Внимание! Банковский работник не имеет права спрашивать вас о коде безопасности (3 цифры на оборотной стороне пластиковой карточки). Сразу вешайте трубку, если получили такой вопрос. Скорее всего, вы попали на мошенников, а не на горячую линию Сбербанка.

Если вы не доверяете электронным устройствам, то можете лично прийти в отделение банка. С собой захватите паспорт. Вопрос с реквизитами решается за пару минут.

Во-первых, это конверт с ПИН-кодом, который вы получили при оформлении банковской карточки. На его лицевой стороне указан р/с. Во-вторых, в договоре на банковское обслуживание, который вы в обязательном порядке подписываете, тоже есть номер, к которому привязана ваша карта.

В любом банкомате Сбербанка можно узнать свой счет. Вставьте карточку, введите ПИН-код и выберите из меню вкладку “Информация и сервис”. На экране появится вся необходимая информация, ее можно распечатать как обычный чек.

Заключение

Чтобы каждый раз не вспоминать, где и как посмотреть расчетный счет банковской карты Сбербанка, воспользуйтесь одним из способов в статье и распечатайте себе реквизиты для хранения в надежном месте. Они не очень часто нужны, но без них невозможно совершить некоторые операции. Особенно это касается взаимодействия с государственными органами. Будьте во всеоружии.

В «Модульбанке» обслуживается всего пара десятков несовершеннолетних предпринимателей. Самому молодому из них — 15 лет.

Антон Липатов, операционный директор «Модульбанка», рассказывает, как предпринимателю открыть счет в банке, если ему еще нет 18 лет, и какие дополнительные документы потребуются.

В Гражданском кодексе сказано, что полная дееспособность гражданина наступает с 18 лет. Подросток в возрасте от 14 до 18 лет считается ограниченно дееспособным, и за его действия несут ответственность родители или другие законные представители.

Он может свободно распоряжаться своим заработком, стипендией или карманными деньгами, но не может официально вести бизнес. Это теория.

Случай из практики

Наш клиент, Дмитрий Растопчин (историю бизнеса Дмитрия читайте по ссылке. — Прим.), стал предпринимателем в 15 лет и хотел открыть банковский счет. Но из-за возраста банки ему отказывали.

Поскольку до 18 лет человек имеет ограниченную дееспособность, все сделки должны совершаться с письменного согласия родителей.

Например, чтобы отправить платеж поставщику за ручки и степлеры, ему требуется сходить с родителями к нотариусу, от руки заполнить платежное поручение, приехать в офис банка и передать документы сотрудникам. Каждый платеж дополнительно проверялся бы юристами и уходил в работу через пару дней.

Процедура сложная, так как для банков — это риски. Родители могут обжаловать платеж в суде, если банк не сможет предоставить в качестве доказательства их письменное согласие. В этом случае он будет обязан возместить платеж.

Для того чтобы получить полную дееспособность и самостоятельно нести ответственность за свои действия, Дмитрию надо было проработать несколько месяцев. Но, чтобы нормально работать, ему нужно было получить дееспособность. Замкнутый круг.

Тогда он нашел контакты совладельца «Модульбанка» Олега Лагуты и объяснил ему ситуацию.

После обсуждений с юристами, оценки рисков и планируемых оборотов по счету, банк решил пойти навстречу молодому предпринимателю и открыть расчетный счет, несмотря на отсутствие статуса дееспособного.

Уже через три месяца Дмитрий получил решение Департамента труда и социальной защиты населения города Москвы о признании его полностью дееспособным. Позже в нашем банке ему согласовали овердрафт, несмотря на ограничение 18+.

Чтобы начать самостоятельно вести бизнес, можно воспользоваться одним из перечисленных способов:

- добиться эмансипации, то есть признания полной дееспособности до наступления 18 лет;

- заручиться поддержкой родителей или законных представителей и оформить их нотариальное согласие;

- вступить в брак.

Эмансипация

С 16 лет можно обратиться к органам опеки и попечительства с заявлением о признании дееспособным.

Органы опеки выдают такое решение с согласия законных представителей, а при отсутствии такого согласия — по решению суда. Согласия одного родителя будет недостаточно. В качестве доказательств дееспособности используется трудовой договор или факты, подтверждающие, что подросток занимается предпринимательской деятельностью.

Документ: решение органа опеки и попечительства об эмансипации несовершеннолетнего или решение суда о признании несовершеннолетнего гражданина дееспособным (эмансипированным).

Поддержка родителей

Если документы об эмансипации отсутствуют, нужно нотариально удостоверенное согласие родителей, усыновителей или попечителя на осуществление подростком предпринимательской деятельности — открытие, закрытие банковских счетов и распоряжение деньгами, которые на них лежат. Форма согласия есть у нотариусов.

Документ предоставляется в налоговую при регистрации ИП, а копию необходимо передать в банк при открытии счета.

Но даже после открытия расчетного счета каждую операцию все еще необходимо заверять подписью обоих родителей или законных представителей. По каждой сделке придется ездить в банк и вручную подписывать документы в присутствии сотрудников банка.

Документ: нотариально удостоверенное согласие обоих родителей, усыновителей или попечителя на осуществление несовершеннолетним предпринимательской деятельности.

Официальный брак

Можно вступить в брак. Свидетельство о заключении брака — документ, подтверждающий полную дееспособность лица, которому еще нет 18 лет. В России брак разрешен именно с этого возраста.

Согласно Семейному кодексу, в некоторых случаях порог может быть снижен до 16 лет и даже до 14 лет в зависимости от региона. Однако для этого потребуется уважительная причина и согласие органов местного самоуправления (ОМС). Полного перечня уважительных причин в законе нет.

ОМС изучают каждый случай отдельно и принимают решение — допустимо ли заключение брака или нет. Решение всегда можно обжаловать в суде.

Документ: свидетельство о заключении брака.

Материалы по теме:

«Меня поразило то, что все работают из дома». Дети — о своих стажировках в IT-компаниях

«Создаю свои игры и скоро начну их монетизировать»: дети-программисты — о том, как и зачем пришли в IT

12 курсов, где ваших детей научат предпринимательству

Как развить предпринимательские способности у детей: чек-лист

5 знаний, которые нужно передать детям, чтобы вырастить из них предпринимателей

Фото на обложке: Unsplash

Специалист Бробанк.ру разъясняет, с какого возраста можно открыть счет в банке, нужно ли разрешение родителей. Открытие счета родителем для своего ребенка. О молодежных картах, которые можно оформить с 14 лет.

Со скольки лет можно открывать счет в банке

Ответит на этот вопрос действующее законодательство, которое разделяет всех граждан на три категории, каждая из которых обладает своими правами:

- Дети до 14 лет. Они не могут самостоятельно пользоваться финансовыми продуктами. Но их представители могут открыть на их имя счета и вклады, что в целом случается довольно часто.

- Несовершеннолетние 14-18 лет. По закону это все еще дети, но их права в части банковских услуг расширяются. Они могут открыть счет самостоятельно, но есть важное условие — закрытие депозита возможно только лишь с разрешения законного представителя. И для открытия счета банк также может требовать это согласие. Так что, возможность есть, но с некоторыми ограничениями (как их обойти — рассмотрим ниже).

- Совершеннолетние граждане. Как только исполнилось 18 лет, человек сам открывает счета и совершает с ними любые операции.

То есть по закону граждане могут открывать оформленные на их имя банковские счета с 14 лет. Но некоторые банки все же работают с людьми от 18 лет, что указано в условиях обслуживания. Поэтому, если вам 14-18 лет, в поисках банка звоните им по телефонам горячих линий и уточняйте информацию.

Открытие счетов детям до 14 лет

Обычно речь идет о вкладах. Родители или другие близкие люди делают таким образом вклад в будущее несовершеннолетнего. Они открывают специальный счет и разово или регулярно кладут на него средства. Чаще всего выбирают накопительные депозитные программы. Счета можно регулярно пополнять, увеличивая размещенную сумму и в итоге прибыль.

Для закрытия детского вклада и изъятия с него средств стандартно требуется разрешение органов опеки.

Детские вклады предлагают многие банки, но чаще всего люди выбирают для этой цели Сбербанк. Оно и понятно: банк надежный, а счет такого типа открывается на долгие годы. Пусть Сбер предлагает не самые выгодные ставки, но зато он стабильный.

Что предлагает Сбербанк в части открытия вклада на имя ребенка:

- может быть открыть в валюте или рублях. Минимальная сумма — от 1000 рублей или 100 долларов;

- до 18 лет ребенка снимать средства с депозита можно только с разрешения органов опеки;

- пополнять вклад могут не только родители, но и другие люди по своему желанию;

- договор заключается на срок до 3 лет с возможностью регулярного продления;

- по достижению ребенком 14 лет он сможет самостоятельно пополнять счет, а также снимать с него проценты. В 18 получит полный доступ к счету;

- открытие проводится только в офисе, пополнять можно через Сбербанк Онлайн.

- в онлайн-банке родителя счет отражаться не будет, но если ребенок по достижении 14 лет откроет Молодежную карту и подключиться к банкингу, он будет видеть свой вклад.

Примерно аналогичные условия действуют и в других банках, предлагающих такую услугу. Для открытия счета родитель предоставляет свой паспорт и свидетельство о рождении/паспорт ребенка.

Открыть счет ребенку 14-18 лет

Закон разъясняет, во сколько лет можно открыть счет в банке, это действие допустимо по достижению гражданином 14 лет. В случае если счет необходим для получения стипендии или зарплаты, никаких трудностей нет, родители для заключения договора не нужны. Если же это обычный счет, потребуется их согласие на открытие. В этом случае несовершеннолетний со своим представителем идет в офис интересующего банка с документами, удостоверяющими личность.

Некоторые банки допускают открытие счета людьми 14-18 лет без согласия представителей. Например, об этой возможности говорит даже Сбербанк.

Ребенок сам может распоряжаться поступлениями: премиями за олимпиады и любые победы на конкурсах, любой материальной помощью, зарплатой, стипендией, поступлениями от третьих лиц. При этом родитель имеет полное право запросить выписку по счету.

Молодежные карты

Мы разобрались, со скольки лет можно открыть счет в Сбербанке и других российских банков. Но сейчас несовершеннолетние могут открывать не только счета, но и банковские карты. И их они точно могут заказать без родителей, поэтому это отличная альтернатива счету и возможность уйти от ограничений.

Если вам исполнилось 14 лет, у вас есть паспорт, вы можете обратиться в банк и получить простую дебетовую карту. Согласие родителей точно не нужно, при этом пластик стандартный, с ним можно совершать любые финансовые операции:

- расплачиваться в обычных магазинах;

- расплачиваться в интернете везде, где принимают оплату с карт;

- пользоваться онлайн-банком, совершать в нем любые платежные операции;

- снимать средства через банкоматы, пополнять карточный счет.

Такие карты обслуживаются международными платежными системами, поэтому их можно использовать по всей стране и по всему миру. Они практически ничем не отличаются от “взрослых” продуктов, разница может быть только в ограничении по лимитам на обналичивание.

Молодежные карты выпускаются только в классических вариантах. Примечательно, что цена их обслуживания обычно меньше, чем стандартных. Это обусловлено тем, что молодые люди все равно не будут особо активно пользоваться карточкой наравне с родителями.