Тарифы РКО для физических и юридических лиц

Открытие счета через интернет

Изучив тарифные планы, можно сразу приступать к подключению услуги расчетно-кассового обслуживания. Предварительно можете получить консультацию по горячей линии, подобрать оптимальный тариф согласно вашим потребностям, получить информацию об акциях, узнать точно, как открыть расчетный банковский счет в Сбербанке для ИП и пр.

Как все проходит:

- Сначала надо заполнить форму онлайн-заявки Сбербанка. Здесь клиент указывает данные о своем ИП и контактную информацию.

- Происходит резервирование расчетного счета. Клиент сразу получает реквизиты и может передавать их контрагентам. Так что, вы можете открыть счет для ИП в Сбербанке онлайн и буквально за 5 минут получить его реквизиты.

- Загрузка необходимых документов.

- Посещение офиса для подписания договора на обслуживание. Также клиентам предоставляется выездная услуга: при ее выборе менеджер банка подъедет к вам в офис с пакетом документов на подписание — в этом случае в отделение идти не нужно, все проходит удаленно.

Важные моменты обслуживания ИП в Сбербанке

- Тест-Драйв для новых клиентов. Актуально, если бизнес зарегистрирован более полугода назад. В этом случае Сбербанк предоставит возможность бесплатно пользоваться открытыми реквизитами в течение трех месяцев (месяц открытия плюс два следующих месяца).

- Бонусы от партнеров новым клиентам. Партнеры — myTarget, ВКонтакте, Яндекс, hh. Можно получить до 100 000 рублей на рекламную компанию в интернете и бесплатные услуги по поиску работников на hh.

- Выпуск бизнес-карты. Сбербанк для всех клиентов-юридических лиц выпускает карту, привязанную к расчетному счету. Этой картой предприниматель может совершать любые операции через банкоматы и расплачиваться в магазинах и интернете.

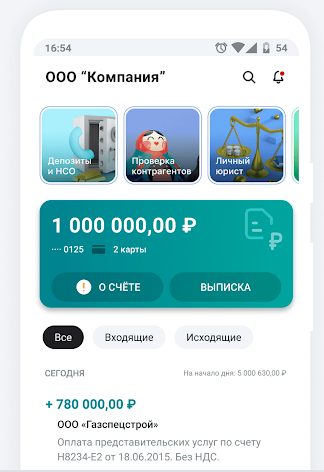

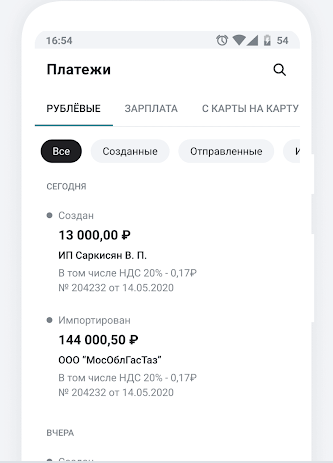

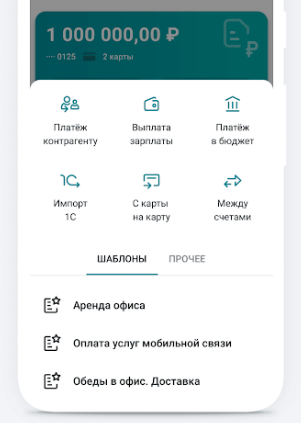

- Онлайн-банк для бизнеса. Это специальный сервис Сбербанка для ИП и юридических лиц. Огромный функционал, совершение любых операций, подключение онлайн-бухгалтерии, заявки на кредиты и вклады, выставление счетов, отчетность, аналитика и пр.

- Индивидуальные предприниматели могут бесплатно отправлять переводы физическим лицам вне зависимости от выбранного тарифа (до 150 000 рублей суммарно ежемесячно).

- Если клиент будет активно пользоваться счетом, он может рассчитывать на специальные предложения о кредитовании. Его ждет упрощенная процедура выдачи ссуды, большие лимиты и низкие ставки.

- Улучшенные депозитные программы для действующих клиентов, которые пользуются Сбербанк Бизнес Онлайн. Повышенные процентные ставки, плюс действует программа по начислению процентов на остаток клиентских средств (при хранении не менее 500 000 рублей).

Как открыть счет

Обращаемся в Сбербанк, чтобы открыть расчётный счёт для ИП

Открытие расчётного счёта для ИП сопровождается сбором пакета документов. В перечень бумаг входят следующие:

- Паспорт (понадобится оригинал, по копии оператор вас не примет)

- Форма № Р60 009 из записи ЕГРИП (только оригинал)

- Выписка из ЕГРИП (можно предоставить саму выписку или её копию, заверенную нотариусом, представителем ФНС. Допускается заверение и банковским сотрудником)

- Карточка образцов подписей и печатей (заверяется у нотариуса либо банковским оператором, если уполномоченные лица присутствуют при открытии счёта лично)

- Сведения о клиенте по форме банка, размещённой на сайте Сбербанка (только оригинал)

- Документы, подтверждающие право третьих лиц распоряжаться средствами на счёте (оригинал либо копии заверяются нотариусом или банком, а на выписках достаточно подписи клиента)

- Для физических лиц, наделённых полномочиями по счёту, потребуется предоставить паспорта

- Лицензии (если таковые имеются). Допускается предоставление копий, которые заверяются нотариусом или банковским оператором (при наличии оригинала)

- Открывая счёт для ИП в Сбербанке вам не придётся иметь дело со скрытыми комиссиями: договор составляется прозрачно, а нюансы тарифов в нём расписаны предельно чётко. К тому же, все средства на счету предпринимателя до 1 400 000 рублей подлежат обязательному страхованию. Для ИП данная услуга бесплатна.

Если индивидуальный предприниматель открывает счёт в Сбербанке, то больше контрагентов будут доверять ему. Данный банк в России зарекомендовал себя в качестве надёжного хранителя средств, а, как правило, для деловых партнёров весьма важно, через какую кредитную организацию будут осуществляться платежи.

Условия обслуживания для ИП в Сбербанке имеют и множество других положительных сторон. А если вы выберите готовый пакет услуг, то сможете сэкономить на ежегодной стоимости обслуживания.

Переходим на сайт Сбербанка России в раздел «Малому бизнесу» и нажимаем кнопку «Открыть счет».

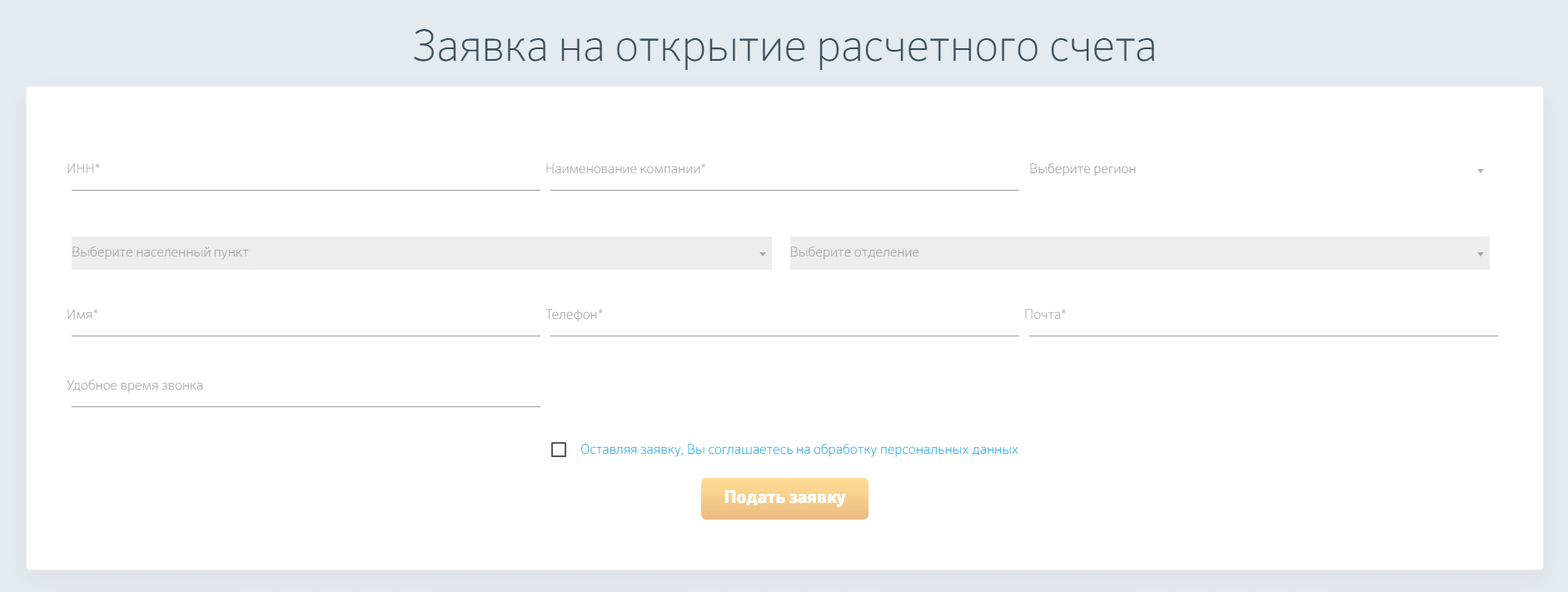

Переходим к заполнению формы, в которой потребуется указать:

- ИНН, название компании и регион

- Имя

- Контактные данные (мобильный телефон и электронная почта)

- Удобное время для звонка

- После этого подтвердите согласие на обработку персональных данных и нажмите на кнопку «Подать заявку».

Далее подтверждаем данные и даем согласие на их обработку. Вводим капчу, и переходим на следующий этап — подтверждение указанных данных. Подтверждаем номер телефона, электронную почту и всю остальную информацию. После этого банк предложит окончательное резервирование счета.

После открытия счета на него могут поступать денежные средства, но в течение 30 дней придется обязательно принести оригиналы документов в отделение Сбербанка. В противном случае счет аннулируется, а все поступления перечисляются на счета отправителей.

Открыть счет для ИП в Сбербанке можно полностью удаленно, без обращения в банк. Для этого потребуется электронная подпись в приложении ID Point — с помощью нее клиент подпишет договор. Чтобы открыть счет таким способом, нужно:

- Авторизироваться на сайте банка с помощью Сбербанк ID

- Перейти в раздел «Малому бизнесу и ИП » — «Онлайн-открытие счета ИП »

- Ввести паспортные, регистрационные и контактные данные

- Загрузить скан-копии паспорта, загранпаспорта и СНИЛС

- Выбрать тариф РКО и дождаться рассмотрения заявки

- В случае положительного решения — подписать документы электронной подписью

Стандартный процесс открытия ИП счета в Сбербанке

Предварительно узнайте, какие именно документы нужны для подключения РКО. Уточнить информацию можно в офисе или по телефону горячей линии. Посетите отделение банка, предоставьте менеджеру документы, пройдите регистрацию. В течение трех дней документы будут проверены, после чего открывается счет.

Важно! Позволяет Сбербанк открыть расчетный счет для ИП только в офисах, где есть отделы обслуживания юридических лиц. Они располагаются не в каждом отделении, поэтому заранее уточните информацию.

Вы можете выбрать любой вариант того, как открыть расчетный счет, сделать это дистанционно или стандартно в офисе. Но при любом раскладе обязательно подключитесь к онлайн-банку для бизнесу. Этот сервис позволяет практически все финансовые операции проводить через интернет, не посещая офис Сбербанка. Он действует в любой точке мира и без ограничений по времени.

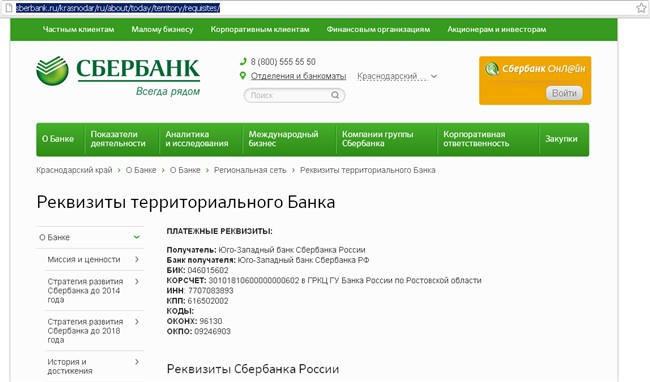

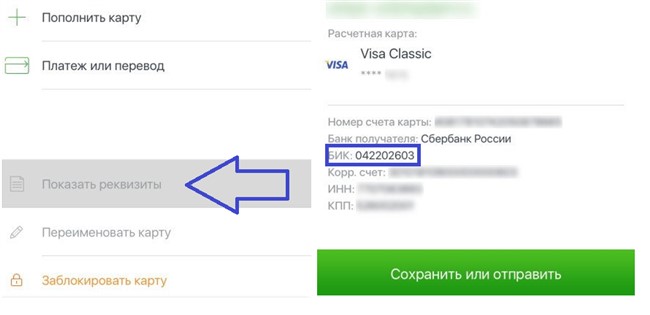

Как узнать БИК и ИНН Сбербанка?

Если вам по какой-либо причине потребовалось узнать реквизиты банка, сделать это можно несколькими способами:

- В отделении Сбербанка России. В любом отделении сотрудники предоставляют реквизиты отделений клиентам. Предъявив паспорт, вы сможете узнать не только реквизиты Сбербанка, но и ваши персональные данные – номера счетов, карт, договоров;

- В контактном центре. Чтобы узнать реквизиты Сбербанка в контактном центре, сообщите об этом оператору или выберите необходимое меню в автоответчике. Назовите оператору ФИО, дату рождения, указанное при открытии счета или карты ключевое слово и адрес прописки. Кроме того, вам могут потребоваться паспортные данные – серия, номер, кем и когда он был выдан;

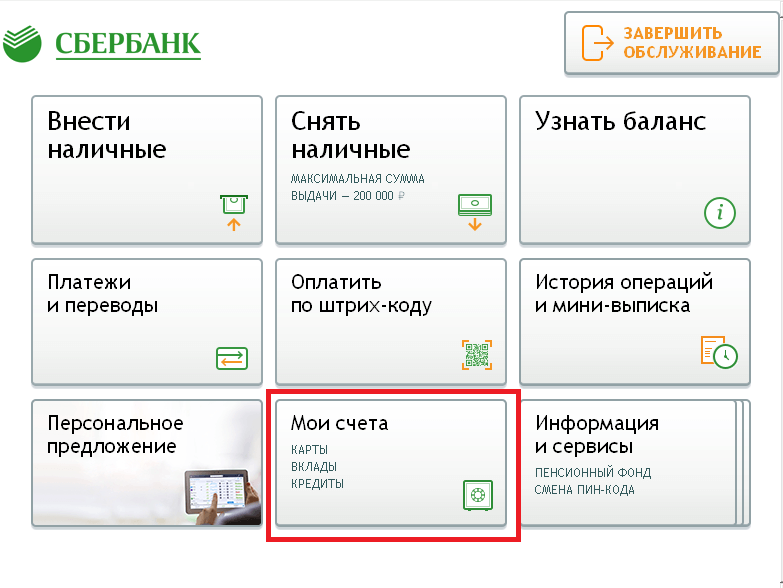

- В терминалах самообслуживания и банкоматах Сбербанка. Вставьте карточку в приемник, наберите пин-код и выберете в меню «Мои платежи – Реквизиты счета»;

- В договоре на открытие вашего расчетного или карточного счета;

- На сайте, пройдя по вкладкам «О банке — Информация о банке – Реквизиты».

Из чего состоит расчетный счет

Р/с состоит из 20 цифр – и для организаций, и для предпринимателей. Те, кто сталкивается с ними постоянно, например, работники банка или ответственные за ведение бухгалтерского учета, легко видят в структуре «блоки», хотя никаких разделительных символов не используется. В каждом таком блоке от 1 до 7 цифр: одна цифра в блоке с контрольным символом, больше всего цифр (7) – в последней части.

Важно! Из скольких цифр состоит номер, не зависит от юридического статуса клиента банка. Во всех р/с 20 цифр вне зависимости от того, открывает ли счёт предприниматель, ООО или государственная компания.

Из скольких цифр состоит расчетный счет, какие контрольные цифры используются и другие нюансы открытия и ведения р/с определяет Положение Банка России № 579-П от Это внутренний документ для всех банков, которые работают с расчетными счетами клиентов. Он определяет схему обозначения реквизитов, нумерацию, правила внутреннего контроля, хранения и др.

Рекомендуемые тарифы РКО

до 500 000 ₽с комиссией 0,25%

до 1 000 000 ₽без комиссии

до 2 000 000 ₽без комиссии

до 150 000 ₽без комиссии

до 300 000 ₽без комиссии

до 10 000 000 ₽без комиссии

до 1 500 000 ₽без комиссии

до 150 000 ₽с комиссией 2%

Бесплатное обслуживание первые 2 месяца. Открытие любого количества счетов в рублях и валюте

от 100 000 ₽с комиссией 1%

Тарифы Сбербанка

Как узнать номер расчётного счёта?

Р/с юридического лица или ИП можно узнать в мобильном приложении, справке, которую кредитное учреждение выдаст при открытии счёта, в службе поддержки. Также можно лично посетить любое банковское отделение с паспортом. Третьим лицам такую информацию не предоставят.

С каких цифр начинается расчетный счет юридического лица?

Расчетные счета юрлиц начинаются с комбинации 407, следующие две цифры определяют тип деятельности компании. Например, МФО имеют р/с, начинающийся с 40701, ЗАО и ООО – с 40702, а счета НКО – 40703.

Номер счета и расчетный счет – это одно и то же или нет?

Расчётный счет ИП или организации – открытый в банке счёт для ведения хозяйственной деятельности. Имеет номер, состоящий из 20 цифр. Номер счёта – комбинация цифр для банковских и не только счетов (депозитных, текущих). Номер счета – индивидуальный набор цифр, а р/с – отдельный вид счёта для бизнеса, тоже имеющий номер.

В банкомате Сбербанка

Чтобы проверить номер счета через банкомат Сбербанка, вставьте в него свою карту и введите PIN-код. В главном меню экрана выберите пункт «Мои счета: карты, вклады, кредиты».

Выберите нужную вам карту из списка и нажмите кнопку «Реквизиты». При желании вы можете распечатать чек с детализацией сведений по карте.

Корреспондентский счет

Корреспондентский счет – это счет, открываемый банком в отделениях центрального банка. Этот реквизит отражает расчеты, производимые одним банком за счет другого. Корсчет обязательно указывается в платежных документах. Первые три цифры корсчета отражают его тип. Последние три цифры – номер участника расчета, и им соответствуют седьмая, восьмая и девятая цифры БИК.

О банке

Сбербанк — крупнейший банк России и самый популярный у населения. Происходит от сберегательных касс, которые были учреждены по приказу императора Николая I в 1841 году. В 1987 году на базе сберегательных касс был создан Сбербанк СССР. После распада Советского Союза Сбербанк стал акционерным коммерческим банком.

Сбербанк контролируется государством в лице Минфина — ему принадлежит 50% его акций. Банк обладает большой сетью отделений, которая охватывает почти все регионы России. Также он присутствует в 17 странах мира — его представительства и дочерние предприятия работают в Германии, в США, на Кипре, в Китае и других странах. Банк действует на основании лицензии №1481 от 11 августа 2015 года.

Услугами Сбербанка активно пользуются как частные лица, так и предприниматели по всей стране. Банк предоставляет все востребованные услуги малому, среднему и крупному бизнесу — РКО, зарплатные и корпоративные карты, кредиты и гарантии, депозиты, лизинг и другие. Сбербанк активно участвует в развитии российской банковской сферы и регулярно внедряет новые финансовые технологии. Вокруг него сложилась развитая экосистема банковских и небанковских продуктов для физических и юридических лиц.

В Сбербанке Онлайн

После входа вы попадете на главный экран. Далее выполните несколько простых шагов.

- Зайдите во вкладку «Карты». В этом разделе отображаются все имеющиеся у вас карты.

- Выберите нужную карту, а в открывшемся меню нажмите на вкладку «Информация по карте».

- Прокрутите страницу вниз до раздела с номером счета карты.

Похожим способом можно посмотреть номер счета в мобильном приложении Сбербанка.

БИК Сбербанка

В банковской системе мира огромное количество банков, и за каждым из них закреплен уникальный банковский идентификационный код – БИК. Нужно это для придания реквизитной уникальности банку и для облегчения движения средств между банками.

БИК входит в перечень реквизитов всех отделений, и обязательно потребуется для перечисления денежных средств на банковский счет.

Для каждого отделения существует уникальный девятизначный БИК. Начинается он всегда с цифр 04 – они указывают на страну, в которой расположено отделение Сбербанк. Следующие две цифры определяют территориальную принадлежность в пределах РФ. Условный код подразделения банка в округе обозначают пятая и шестая цифры, а последние три цифры – это условный номер филиала банка.

Правила безопасности

Номер счета относится к платежным данным, поэтому его нужно с осторожностью сообщать третьим лицам. Однако, избежать мошенничества и сохранить свои деньги можно, если соблюдать правила безопасности.

- К реквизитам не относятся ни CVV, ни PIN-код. Эту информацию никогда нельзя сообщать посторонним.

- Не передавайте свою карту посторонним людям ни при каких обстоятельствах.

- Не храните карту рядом с телефоном.

- Не сообщайте никому PIN и CVC-код, даже сотрудникам Сбербанка.

- Не записывайте PIN-код на карте.

- Не доверяйте посторонним при работе с терминалом Сбербанка. Если нужна помощь — обратитесь к сотруднику банка.

- Не устанавливайте на свой телефон и компьютер подозрительные приложения. В них могут быть зашиты вирусы и клавиатурные шпионы, которые передают злоумышленникам все ваши действия в телефоне, в том числе ввод паролей от интернет-банка.

- Устанавливайте сложные пароли для входа в интернет-банк и мобильное приложение. Не рекомендуется использовать цифры по порядку, например, 12345, а также свою дату рождения. В любых сомнительных ситуациях сразу звоните в банк.

Если каким-то из перечисленных способов узнать номер счета не получается, то обратитесь в ближайшее отделение Сбербанка. Там вам смогут подробнее объяснить порядок действий и сразу же предоставить данные о счете.

Выбор тарифного плана

Прежде чем думать о том, как открыть счет в Сбербанке, ознакомьтесь с предлагаемыми им тарифами. Компания разработала пять основных тарифов, каждый из которых ориентирован на те или иные потребности бизнеса:

- Легкий Старт. Для тех, кто делает первые шаги в бизнесе. Такие клиенты могут открыть счет для ИП в Сбербанке и пользоваться им совершенно бесплатно без всяких условий. Пакет ориентирован на бизнес с небольшими оборотами. По этому тарифу можно зарегистрировать только один счет. Если нужно получить несколько реквизитов, выберете любой другой пакет.

- Удачный сезон. Ориентирован на сезонный бизнес или на виды деятельности, при которых не нужно совершать много платежных операций. Обслуживание стоит 490 рублей каждый месяц.

- Хорошая выручка. Для предпринимателей, которые активно пользуются счетом, совершают различные операции, включая внесение наличных. Отлично подходит для торговли. Можно бесплатно вносить до 100 000 рублей ежемесячно, совершать до 10-ти переводов, снижена комиссия за выдачу наличных. Обслуживание стоит 990 рублей ежемесячно.

- Активные расчеты. Для тех, кто совершает много платежей разного типа. В этом случае бесплатно можно совершать уже до 50-ти платежей и переводов в адреса физических и юридических лиц, а после тарификация идет по сниженной цене. Обслуживание стоит 2 490 рублей ежемесячно.

- Большие возможности. Для бизнеса с большими оборотами. В этом случае предлагает Сбербанк открыть расчетный счет для ИП на лучших условиях, но цена вопроса будет соответствующей — 8 600 рублей ежемесячно. Бесплатны все внутренние переводы и 100 внешних, на счета физических лиц можно отправлять бесплатно до 300 000 рублей в месяц, внесение на счет денег через бизнес-карту проводится без комиссии на сумму до 500 000 рублей в месяц, аналогичный лимит установлен на обналичивание.

Важно! По тарифу «Большие возможности» не действует акция, позволяющая пользоваться расчетным счетом бесплатно в течение трех месяцев.

Предприниматель в любой момент может сменить действующий тарифный план. Смена проводится через Сбербанк Бизнес Онлайн. После принятия заявки новый тариф начнет действовать с 1-го числа следующего месяца.

Зачем знать номер счета

Номер счета обычно требуется в следующих ситуациях:

- Для перевода зарплаты на карту

- Для оформления налогового вычета

- Для заключения договора гражданско-правового характера с выплатой на карту

- Для некоторых переводов от физических (реже) и юридических лиц

Во всех остальных случаях, в том числе и при онлайн-покупках, номер счета не требуется — достаточно будет только номера карты.

Как узнать номер лицевого счета Сбербанка?

Искать такую информацию можно разными способами:

- в интернет-банкинге финансового учреждения или мобильном приложении – Сбербанк Онлайн;

- в банковском договоре;

- при личном посещении отделений Сбербанка;

- в платежных устройствах сети;

- при обращении к специалисту на горячую линию.

Получить информацию о номере может непосредственно владелец счета или лицо, на которое оформлена доверенность. Другим лицам данные не сообщат, чтобы не допустить мошеннических действий.

Сбербанк Онлайн

Самый простой способ для получения информации – зайти в интернет-банкинг и получить данные там. Информацию не нужно запрашивать и уж тем более платить за нее.

Если у вас есть зарегистрированный личный кабинет банкинга, можно зайти на сайт банка, а затем:

Tinkoff Black (с безопасной доставкой карты)

Кешбэк до 30%

на остаток по карте

- Выбрать карту, чьи данные нужно узнать.

- Нажмите на «Информация о карте» – появятся сведения о номере карт счета и владельце пластика.

Чтобы узнать номер счета банковской карты Сбербанка в мобильном приложении, нажмите на «Показать реквизиты».

Банковский договор

Если под рукой есть письменное соглашение с банком, узнать реквизиты можно там. Ищите 20-значный номер, который и будет лицевым счетом физического лица.

Альтернативным документом, в котором тоже есть необходимые данные, – конверт с пин-кодом, в котором выдавалась карточка.

Договор с банком должен быть не только в том случае, если на карту перечисляется зарплата. Соглашение составляется при любом обращении для открытия счета.

Горячая линия

Номер, по которому можно обратиться, чтобы узнать номер банковского счета Сбербанк, – 900. Это бесплатный номер, на который можно позвонить с мобильного телефона.

Чтобы сотрудник колл-центра смог сообщить клиенту информацию, нужно пройти идентификацию. То есть подтвердить личность, чтобы данные не попали мошенником. Поэтому перед звонком нужно подготовиться:

Уралсиб, Лиц. № 30

бонусами за покупки

- взять паспорт (оттуда понадобятся номер и серия);

- вспомнить кодовое слово, которое клиент сообщал банковскому сотруднику при открытии счета или оформлении карточки.

Важно знать, что есть информация, которую никогда не попросит настоящий работник Сбербанка – цифры пин-кода, пароль от личного кабинета онлайн-банкинга. Это – табу для сотрудников, такие данные нельзя передавать никому.

После успешной идентификации оператор продиктует номер. Убедитесь, что в нем не пропущена цифра. Их должно быть 20.

Отделение

Если дистанционные способы не нравятся, можно воспользоваться классическим. То есть прийти в ближайшее отделение и узнать информацию там. С собой нужно прихватить паспорт.

Сотрудник передаст клиенту письменную распечатку, где будет указан счет. Там же будут и бонусные данные:

- корреспондентский счет;

- бик;

- точное официальное название банка;

- ИНН.

Все эти данные тоже могут понадобятся при денежных переводах от организации физическому лицу. Если деньги переводятся в иностранной валюте, то нужно будет запросить дополнительные данные – SWIFT-код.

После того, как вы вставите карту и введете пин-код, нужно будет:

- Найти раздел со своими счетами.

- Запросить реквизиты.

- Можно не переписывать данные карт-счета с экрана – все будет отражено в чеке.

Кому и для чего можно давать номер карт-счета?

Мы уже писали выше, для чего нужна информация. Но это далеко не полный список целевого использования.

Карт-счет может пригодиться для:

- получения зарплаты или разовых гонораров – сведения о реквизитах для перевода денег, включая карт-счет, нужно передать бухгалтеру организации;

- для зарубежных переводов по системе SWIFT. Передать деньги таким образом может не только организация, но и частное лицо;

- выплат от страховых агентств. Сведения нужно будет передать в компанию вместе с документами при наступлении страхового случая;

- получения налогового вычета. Инспекции не нужны данные пластиковой карты, потребуется карт-счет.

Меры предосторожности

Номер лицевого счета карты Сбербанка – не секретная информация. Если 20-значный код попадет к третьим лицам, воспользоваться деньгами с карты будет нельзя. К слову, имея номер карт-счета, нельзя узнать номер пластиковой карточки и другие важные реквизиты.

Однако все равно нужно соблюдать правила безопасности, чтобы не стать жертвой мошенников:

- не диктовать «псевдооператорам» Сбербанка по телефону пин код и CVC/CVV-код – это 3 цифры, расположенные на обратной стороне карточки. Такую информацию сотрудники никогда не запросят;

- не сообщать третьим лицам пароль для входа в онлайн-банкинг – на сайте или в мобильном приложении;

- следите за расчетными операциями по вашей карточке – кассиры не должны видеть CVC/CVV-код.

Документы для открытия счета

ИП для открытия счета необходимо обратиться в отделение банка с оригиналами следующих документов:

- Паспорт

- Свидетельство о государственной регистрации индивидуального предпринимателя

- ИНН

С оригиналов снимут копии непосредственно в банке, там же их и заверят.

Для ООО порядок тот же, только пакет документов другой:

- Устав организации и учредительный договор

- ОГРН

- Протокол собрания учредителей или решение собственника об открытии фирмы

- Выписка из ЕГРЮЛ

- ИНН

- Письмо из Росстата с кодами учета

- Карточка с оттисками печати компании и подписями, а также документы, подтверждающие назначение указанных в карточке должностных лиц

Открытие второго и последующих счетов можно совершать в режиме онлайн, без повторного визита в банк и предоставления документов. Следует просто заполнить указанную выше форму, и зарезервировать счет.

Формы документов, необходимых для открытия и ведения счета

В отделении Сбербанка возьмите талон электронной очереди. Для этого в терминале выберите пункт «Справки, выписки, обращения».

Можно выбрать и пункты в категории «Карты», но в этом случае приготовьтесь к ожиданию. По таким талонам обычно большая очередь, особенно в крупных офисах.

Когда вас вызовут по номеру на чеке электронной очереди, предъявите оператору паспорт и сообщите о желании получить номер счета. Предъявите саму карту, счет которой вы хотите узнать. Полученные данные оператор, при необходимости, может распечатать.

Способ 3. Через партнеров банка

У банков бывают партнеры, через которых также можно вносить наличку на РС без комиссии. Это могут быть отделения банков-партнеров или их банкоматы, федеральные салоны сотовой связи, платежные сервисы и др. К примеру, у банка Тинькофф в партнерах числятся салоны «Билайн», «Юнистрим», банки «Открытие», «МКБ» и др. У каждого партнера свои ограничения по сумме вносимых средств. Деньги как правило поступают моментально, но возможны задержки, вплоть до 5 дней. А если платеж был совершен в вечер пятницы, то возможно деньги поступят только на следующей неделе. В зависимости от того вносите вы деньги через терминал, банкомат или офис партнеров, понадобится 16-значный номер бизнес-карты, или 10-значный номер инкассационного счета.

Способ 4. Перевод с личного счета физлица

Пожалуй самый простой способ как положить деньги на расчетный счет. В личном кабинете банка, в котором открыт счет физлица находите услугу «Переводы», «Оплата услуг» или т.п. Заполняете необходимые реквизиты расчетного счета ИП и подтверждаете операцию. Не забудьте указать соответствующее назначение платежа. Либо, к примеру в приложении Сбербанка создаете перевод на другую карту и вбиваете номер бизнес-карты (как обычный перевод на другую карту). Если счет физлица и ИП в одном банке, то скорее всего деньги поступят моментально. Если в разных банках, то возможна комиссия и задержки по срокам зачисления вплоть до трех дней.

Способ 5. Системы денежных переводов, электронные кошельки.

Например, Юнистрим или Яндекс.Деньги, Qiwi кошелек. Комиссия будет взыматься в любом случае, и она достаточно высокая. Можно пополнять онлайн, в отделении или через терминал, если таковые имеются. При пополнении онлайн, потребуется регистрация, а в отделении попросят паспорт. Понадобятся реквизиты счета или номер карты, номер виртуальной карты тоже подойдет. Прибегать к такому способу следует только в крайних случаях, так оно обойдется дорого, и налоговая может воспринять такое пополнение расчетного счета ИП как сомнительную операцию.

Пополнение от третьих лиц

Для начала нужно отметить что внесение средств любым сторонним лицом, даже супругом или матерью, и даже если в назначении платежа было указано «Внесение личных средств», воспринимается как выручка или как оплата товаров или услуг, что чревато последствиями.

И всё же как ИП пополнить свой расчетный счет от третьих лиц? Чтобы третье лицо могло пополнять счет как внесение личных средств, его нужно включить в список лиц, имеющих право на управление расчетным счетом. Такие лица имеют полный доступ к счету и ко всем операциям по нему, в том числе и на снятие денег со счета.

Еще один способ – оформить взнос на расчетный счет ип как заём. У такого способа есть много тонкостей, отметим здесь лишь суть: с лицом, которое будет вносить средства, заключается договор займа. Вносимые деньги нужно обозначить как заем. Их можно будет вывести со счета в установленный договором займа срок.

Это три способа, используя которые можно вносить личные средства на расчетный счет в качестве личных средств. Кроме них есть и другие способы, но их работоспособность как инструмента внесения личных средств нужно уточнять в банке:

- оформление именной корпоративной карты сотруднику и пополнение счета через эту карту;

- оформление доверенности на пополнение счета. Оформить документ можно на кого угодно. При пополнении потребуется доверенность и паспорт.

Пополнение без комиссии

В нашем сервисе в разделе «Открыть расчетный счет» можно выбирать банки по критериям, например, «Пополнение без комиссии». Ниже мы предлагаем ознакомиться с тарифами банков, у которых либо полностью отсутствует комиссия за внесение денег на расчетный счет, либо без комиссии можно внести крупную сумму. Как правило, это касается способа пополнения через банкомат или через личный кабинет с карты другого банка. Выбирайте подходящие варианты:

Тарифы банка Мобульбанк

Банк Модульбанк тариф Оптимальный

3 месяца в подарок

5 место в рейтинге

Снятие наличных через карту физ. лица без комиссии

Платеж в другие банки

Внесение наличных без комиссии

Банк Модульбанк тариф Безлимитный

Тарифы банка Blanc

1 месяц в подарок

3 место в рейтинге

Банк Бланк тариф Бесплатный

Тарифы банка Точка

Банк Точка тариф Корпоративный

Банк Точка тариф Развитие

3 мес — бесплатно

1 место в рейтинге

Тарифы банка Тинькофф

Банк Тинькофф тариф Продвинутый

2 месяца бесплатно

6 место в рейтинге

Банк Тинькофф тариф Профессиональный

Тарифы банка ВТБ

Банк ВТБ тариф Все включено

12 место в рейтинге

Банк ВТБ тариф Большие обороты

Тарифы банка Промсвязьбанк

Банк Промсвязьбанк тариф Мое дело

Банк Промсвязьбанк тариф Бизнес Драйв

Банк Промсвязьбанк тариф Бизнес 24х7

Банк Промсвязьбанк тариф Бизнес Лайт

Тарифы банка СберБанк

Банк Сбербанк тариф Полным ходом

1-ый мес обслуживания за 1 ₽

7 место в рейтинге

Тарифы банка Альфа-Банк

Банк Альфа банк тариф Всё, что надо

Банк Альфа банк тариф ВЭД+

Банк Альфа банк тариф Удачный выбор

Банк Альфа банк тариф Лучший старт

Расшифровываем на примере

Возьмём для примера расчетный счет для расшифровки цифр – 40802810057605155021:

- первые три цифры 408 – значит, счёт открыт физическому лицу, например, индивидуальному предпринимателю;

- далее 02 – перед нами коммерческая компания;

- 810 говорит о том, что р/с открылся в российских рублях;

- 0 – контрольная цифра;

- 5760 – комбинация, означающая филиал банка, в котором счёт открывался;

- последние семь цифр 5155021 – порядковый номер счёта.

Все счета открываются не вручную, а автоматизированной системой. Она же подбирает комбинации, назначает порядковый номер.

Мобильное приложение Сбербанк Бизнес Онлайн

Первый экран с авторизацией через пятизначный ПИН-код:

Сведения об операциях, счетах и депозитах:

Сводка по платежам:

Информация о выплатах зарплаты:

Расчетные счета в банке открывают организации и предприниматели, чтобы вести бизнес: принимать безналичные платежи, делать денежные переводы по реквизитам контрагентам и др. Другими словами – совершать любые операции с использованием специальных банковских платежных реквизитов.

Для ИП по закону они не обязательны, но значительно облегчают работу с крупными клиентами. Для юрлиц деятельность без р/с невозможна. Физлица без статуса предпринимателя, в том числе самозанятые, не могут открывать расчетные счета – им в банке могут оформить накопительный счет или, например, для банковской карты.

Номер расчетного счета организации состоит из цифр, каждая из которых содержит зашифрованную информацию. С их помощью можно узнать:

- данные клиента банка – собственника р/с;

- специфику деятельности компании или ИП;

- валюту счёта;

- отделение банковской структуры, в которой открыт счёт.

Важно! Некоторые цифры в расчётном счёте не дают информацию о владельце или отделении банка, а служат контрольными идентификаторами.

Номера расчётных счетов не имеют дубликатов и не повторяются – у каждого клиента индивидуальны, даже если владельцы занимаются одинаковым бизнесом, открывают их в одной валюте и в том же банковском отделении.

В документах, которые выдал банк

Номер счета также указывается в документах по выданной карте. Информацию о номере счета можно посмотреть в заявлении на банковское обслуживание и в договоре, которые вам выдали вместе с картой. На первом листе документа есть раздел под названием «Получение дебетовой карты», где также указан номер счета.

Обратите внимание, что при перевыпуске карты меняется только ее номер, а счет, к которому она привязана, остается прежним. Если карта перевыпускалась, то вы можете проверить номер счета и в старых и в новых документах. Если вы обнаружили, что их номера не совпадают — обратитесь за разъяснениями в банк.

ИНН присваивается каждому физическому лицу или организации и облегчает и упорядочивает информацию по сбору налогов. ИНН для физического лица состоит из семи цифр, в то время как ИНН организации – из десяти. Данные Сбербанка также содержат ИНН. Это один из главных реквизитов банка, необходимый для перечисления средств с карты на карту или на банковский счет. При этом ИНН един для всех отделений – 7707083893.

По телефону службы поддержки

Вы можете позвонить в службу поддержки банка , по бесплатному мобильному номеру 900. Если позвонить нужно со стационарного телефона или из-за границы — наберите +7 (495) 500 55 50. Сообщите оператору свои полные ФИО, дату рождения и номер карты Сбербанка, счет которой нужно узнать. Скорее всего, потребуется и кодовое слово. Имейте в виду, что информацию могут не предоставить, если у вас нет при себе карты или ее номера, а также если вы не помните кодовое слово.

В квитанциях

Номер карточного счета иногда может быть указан в чеке. Когда вы оплачиваете коммунальные услуги с картой в терминале Сбербанка, в полученной квитанции всегда отражается информация о номере счета вашей карты.

Номер счета находится в строке с надписью: «Отправитель, № карты» или в самом верху с надписью «Карта». Учтите, что номер там указан не полностью, а только несколько первых и последних цифр.

Как положить деньги на расчетный счет ИП

Пополнение счета ИП через банкомат

Некоторые банки в дополнение к расчетному счету выпускают физическую пластиковую (не виртуальную) бизнес-карту. В зависимости от банка и тарифа выпуск и обслуживание карты могут быть платными или бесплатными. Такая карта по умолчанию привязана к РС. Можно просто через банкомат положить деньги как на обычную карту, и они окажутся на расчетном счете. Расплачиваться, кстати, этой картой тоже можно. Деньги будут списываться с РС. Пополнение расчетного счета через бизнес-карту один из самых простых вариантов пополнения.

Условия внесения денег таким способом у банков разные:

- некоторые банки бизнес-карту выдают, но не позволяют вносить через нее деньги;

- комиссия за внесение может меняться в зависимости от суммы или вовсе от всех входящих платежей;

- комиссия может взыматься только при внесении с банкомата стороннего банка;

- комиссия может быть двойной: взымает и ваш банк, и банк, чьим банкоматом вы воспользуетесь;

- у банков разные суточные, месячные лимиты бесплатного внесения денег на РС и лимиты внесения в целом;

- размер комиссии не всегда может быть указан на экране банкомата;

- время зачисления денег на расчетный счет зависит от банка, в котором у вас РС, от банка, чьим банкоматом вы воспользовались. Зачисление со своего банкомата, как правило моментальное, а со стороннего возможны задержки вплоть до суток.

Способ 2. Через кассу банка

Еще один простой способ. Как внести деньги на расчетный счет ип через кассу банка? Просто приходите в отделение банка, предъявляете паспорт, реквизиты счета и, соответственно наличные деньги. Оператор примет деньги и внесет их на счет. Комиссия может взиматься при внесении как со своего, так и со стороннего банка.

Самый важный плюс такого способа в том, что точно можно указать назначение перевода. Также учитывайте время зачисления, размер комиссии. Сейчас бурно развиваются банки для предпринимателей, которые не имеют отделений, тогда они предоставляют возможность внести средства через партнеров.

Расшифровка цифр расчетного счета

Состав расчетного счета – не хаотичный набор цифр: каждая из них имеет своё значение, а уникальным можно считать только последний блок из 7 цифр. Все остальные части могут повторяться у разных клиентов. Расшифровка разрядов ниже.

Номера балансовых счетов

Первый блок состоит из 3 цифр. Расшифровка номера – определение статуса клиента банка:

- число 407 присваивают акционерным обществам, ЗАО и ООО (юрлицам);

- 406 – бюджетным организациям;

- комбинация 408 – физическим лицам, ИП.

Это самые распространенные варианты. Трехзначных комбинаций в начале счёта намного больше. Например, числом 203 обозначают счёт для учёта драгоценных металлов: 20302 – «Золото», а 20303 – все остальные драгметаллы. С числа 424 начинаются счета, которые открываются по вкладам иностранных организаций.

Второй условный блок включает 2 цифры. С помощью этой комбинации можно определить специфику компании:

- 01 – финансовые учреждения (НПФ, брокеры, МФО и др.);

- 02 – коммерческие компании;

- 03 – некоммерческие организации (например, благотворительные фонды, профсоюзы).

Валюта

Следующие две цифры – 6–8 по порядку – относятся к коду валюты р/с. Основных обязательных реквизитов три:

Эти коды расчетных счетов могут быть другими. Например, число 156 означает юани, а 980 – гривны.

Контрольная цифра

Следующий блок состоит всего из одной цифры, по счёту она 9-я – контрольная. Индивидуальный код никакой информации не содержит, а служит для проверки правильности установленного для р/с номера. С помощью этой цифры нельзя определить ни валюту, ни тип деятельности клиента, ни порядковый номер счёта.

Проверку по контрольной цифре проводят с использованием БИК – объединяют номер расчётного счёта и три последние цифры БИК (должна получиться комбинация из 23 цифр), вычисляют сумму младших разрядов произведением цифр этого числа с использованием определенных коэффициентов. Счёт считается верным, если младший разряд будет равен нулю.

Важно! Владельцу счёта заниматься такой проверкой не нужно – контрольное число в основном используют только сотрудники банка.

Код отделения банка

Следующие четыре цифры – с 10-й по 13-ю включительно – дадут информацию о банковском отделении, в котором открыт р/с. Это не фактический номер банковского офиса, который клиенты видят, например, в договоре или на вывеске. Кстати, иногда все четыре цифры в этом блоке – нули. В основном такая ситуация встречается, если клиент открывал расчётный счёт в головном офисе, а иногда – если в банковском учреждении нет филиалов (что встречается редко).

Порядковый номер лицевого счета

Цифры с 14-й по 20-ю включительно – порядковые номера расчетных счетов в банке, расшифровка которых даст информацию только о том, какой р/с по счёту открыл клиент. Косвенно они могут указывать на количество клиентов в банке. Например, если первыми цифрами в пятизначной комбинации будут нули, значит, и расчётных счетов в банке не так много.

Важно! Этот блок индивидуален и всегда состоит из 7 цифр. Теоретически рассчитан на открытие огромного количества счетов, где последней возможной комбинацией станет 9999999.

Банк предоставляет без визита в отделение следующие услуги

- Регистрацию бизнеса

- Открытие расчетного счета

- Интернет-бухгалтерию

- Выпуск электронной подписи

- Кредитование и выдачу гарантий

- Выпуск корпоративных и зарплатных карт

- Подключение эквайринга

- Проведение валютного контроля

- Электронный документооборот

- Сопровождение бизнеса

Всем новым клиентам при открытии счета Сбербанк предлагает

- Удвоение первого платежа (от 3 000 до 75 000 руб) для рекламы в myTarget

- 15 000 рублей на первую рекламную кампанию Яндекс при внесении платежа 15 000 руб

- До 30 000 рублей на первую рекламную кампанию в Google.Adwords

- 30 дней размещения вакансии на hh.ru и 7 дней доступа к базе резюме в подарок

Сервисы Сбербанка для бизнеса

В рамках экосистемы Сбербанка клиенту-предпринимателю доступно большое количество разнообразных услуг. Они предоставляются как самим банком, так и компаниями-партнерами. Клиент может подключить эквайринг, оформить корпоративные и зарплатные карты, взять кредит для бизнеса или воспользоваться валютным контролем. Подробнее о популярных услугах вы узнаете далее.

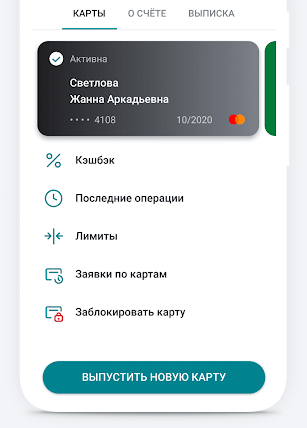

Корпоративные карты

Корпоративная карта упростит работу с расчетным счетом. С помощью нее можно оплачивать различные расходы, как обычной банковской картой, вносить выручку и снимать наличные. Сбербанк позволяет выпустить к одному счету любое количество корпоративных карт, для каждой из которых можно настроить отдельные лимиты и ограничения в интернет-банке.

Дебетовая бизнес-карта обслуживается за 290 рублей в месяц, она позволяет снимать наличные в любых банкоматах Сбербанка. Кредитная бизнес-карта выдается с лимитом до 1 000 000 рублей и льготным периодом до 50 дней, она рассчитана только на безналичную оплату. Клиентам доступны виртуальные бизнес-карты — они выпускаются моментально в интернет-банке и стоят всего 100 рублей в месяц.

Все корпоративные карты Сбербанка участвуют в программе лояльности Бизнес-кэшбэк. Они возвращают со всех покупок бонусные баллы — 0,5% по дебетовым картам и 1% по кредитным. Накопленные баллы можно обменять на рубли, 1 балл равен 1 рублю. Минимальная сумма для обмена — 3 000 рублей.

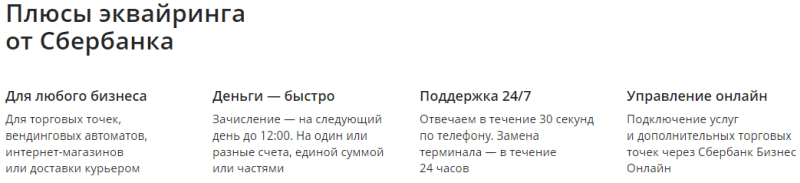

Эквайринг в Сбербанке

Сбербанк предлагает как торговый, так и интернет-эквайринг. Он предусматривает решения как для небольших торговых точек, так и для крупных магазинов и сетей. Банк позволяет принимать к оплате карты любых популярных платежных систем как в POS-терминалах, так и через платежную форму на сайте.

Эквайринг в Сбербанке подключается бесплатно. Банк установит все необходимое оборудование и проведет обучение для сотрудников. Комиссия за услугу и стоимость аренды терминалов зависит от размера оборотов — чем они больше, тем она ниже. Для обоих типов эквайринга она рассчитывается одинаково.

Магазин, подключивший эквайринг в Сбербанке, может участвовать в программе Спасибо — начислять или принимать бонусы этой программы на установленных банком условиях

Кроме того, Сбербанк запустил опцию оплаты по QR-коду. Она рассчитана на точки с небольшим количеством платежей. При ее подключении дополнительное оборудование не потребуется — достаточно будет разместить QR-код рядом с кассой. Чтобы оплатить покупку, клиент должен будет отсканировать код через Сбербанк Онлайн. Комиссия с платежа здесь зависит от вида деятельности.

Тарифы на эквайринг:

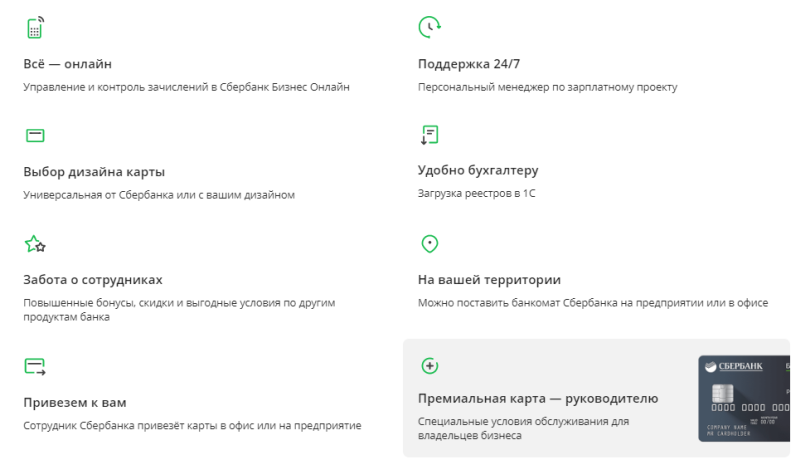

Зарплатные проекты

Эта услуга поможет упростить выплату зарплаты работникам. Сбербанк выпустит для них дебетовые карты, на которые будут перечисляться зарплата, отпускные и другие выплаты. Для подключения услуги достаточно заполнить заявление и передать в банк данные о работниках. Готовые карты банк доставит в отделение или сразу на место работы.

Зарплатный проект управляется через Сбербанк Бизнес Онлайн. Через интернет-банк можно сформировать и направить зарплатную ведомость, заказать новые карты и отследить статус перевода. Все необходимые данные можно импортировать из 1С. Деньги поступят на карты в течение дня после отправки ведомости.

Сбербанк может бесплатно выпустить любое количество зарплатных карт в системах Visa, MasterCard и МИР — классических для работников и премиальных для руководителей. Комиссия за перечисление зарплаты составляет до 0,8% от фонда оплаты труда. Карты могут быть выпущены в стандартном или корпоративном дизайне. При большом размере штата можно установить банкомат Сбербанка на территории предприятия.

Таможенные платежи

(для подключивших данную услугу предоставляется возможность контролировать таможенные платежи в круглосуточном режиме. Не требуется открытие специального счёта, все операции можно проводить с открытого расчётного счёта. Юридические лица могут в режиме онлайн отправлять все необходимые документы в Таможенную Службу)

Банковская гарантия

(защита средств сторон сделки. Покупатель и поставщик заключают договор. Согласно ему продавец отгружает товары или оказывает услуги. При выполнении условий соглашения средства со счёта покупателя перечисляются исполнителю)

Отложенные платежи

(если вы оказываете услуги населению, то Сбербанк даёт возможность сделать переводы средств более удобными. К примеру, реквизиты вашей организации могут отражаться во всех банкоматах Сбербанка. Так клиенты смогут оплатить услуги быстро и с минимальной комиссией (а в большинстве случаев — и без неё)

СберФакторинг

Сбербанк предлагает услуги отложенного финансирования как крупным корпоративным клиентам, так и представителям малого и среднего бизнеса. Факторинг от него упростит проведение расчетов с контрагентами, требующих отсрочки платежа. Сбербанк как фактор — третья сторона в сделке — возьмет на себя выплату аванса, учет дебиторской задолженности и снижение риска неплатежа. За эти услуги с поставщика взимается комиссия.

Факторинг от Сбербанка отличается быстрым оформлением и достаточно гибкими условиями, в том числе для импортных и экспортных сделок. Он доступен для любых контрактов с отсрочкой платежа на сумму от 1 000 000 рублей, покрывает до 95% от суммы поставки и не требует залога. Чтобы воспользоваться им, поставщику достаточно оставить заявку на официальном сайте или в Сбербанк Бизнес Онлайн, согласовать условия сделки и передать требуемые документы. После этого вы получите требуемое финансирование для передачи товара или оказания услуги — их стоимость покупатель выплачивает банку. Остальные условия сделки остаются неизменными.

Инкассация

(банковские представители занимаются перевозкой денежных средств, ценных бумаг, различных документов, драгоценных камней и металлов. На каждый вид ценности (или их совокупность) составляется отдельный договор)

Другие услуги

Клиенту Сбербанка доступны различные небанковские сервисы — их предоставляют, в основном, организации-партнеры. Среди них выделяются следующие:

- Онлайн-кассы. Клиент банка может взять в аренду онлайн-кассу Эвотор. Такая касса полностью соответствует требованиям 54-ФЗ и предоставляет все необходимые инструменты для торговли, в том числе для продажи алкоголя и маркированных товаров. Стоимость аренды кассы — от 1 200 рублей в месяц в зависимости от модели. В аренду включены услуги ОФД и фискальный накопитель

- Интернет-бухгалтерия. Эту услугу клиентам Сбербанка предосталяет компания Мое дело. С помощью интернет-бухгалтерии можно автоматически рассчитывать налоги, готовить и сдавать отчетности, вести кадровый учет и обмениваться документами с ФНС. Для ИП на УСН 6% без сотрудников сервис стоит 250 рублей в месяц, для других видов бизнеса — от 699 рублей в месяц.

- Электронный документооборот. Сервис упростит подготовку отчетности и обмен документами с банком, государственными органами и контрагентами. В нем вы сможете формировать необходимые документы с помощью конструктора, подписывать и отправлять их, а также следить за их состоянием. При подключении вы также получите бесплатную электронную подпись. Стоимость сервиса — до 295 рублей в месяц, конструктора документов — 955 рублей в месяц

- Конструктор сайтов. Сервис поможет создать и вести сайт для бизнеса — визитку, лендинг, информационный ресурс или интернет-магазин. Специалисты помогут подготовить все необходимые элементы сайта, разместить его на хостинге и продвинуть его в поисковиках. Стоимость — от 200 рублей в месяц в зависимости от типа сайта

- Проверка контрагентов. Сервис соберет информацию о контрагенте из официальных источников — баз налоговой службы, ФАС, правоохранительных органов и других — и оценит его надежность. Благодаря этому вы сможете перед оформлением платежа определить, стоит ли работать с компанией или лучше отказаться от сделки. Стоимость — 720 рублей в месяц (с НДС)