В чем разница между расчетным счетом и личным счетом?

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Читатель Антон спрашивает: «Слышал, что бывает лицевой и расчетный счет. Какая между ними разница? Для бизнеса лучше открыть и лицевой, и расчетный счет? Или нужен какой-то один?»

В Тинькофф нельзя открыть расчетный счет для физического лица без оформления платежной карты (она может быть дебетовой или кредитной). Но есть способы, как сделать это, не переплачивая за обслуживание – об этом расскажем в статье.

В банке Тинькофф есть несколько типов расчетных счетов для проведения денежных операций клиентов. Клиент-физлицо может открыть счет, привязанный к определенному типу продуктов. Владельцам дебетовых карт доступны как рублевые, так и валютные счета. А для выгодного хранения денег удобно пользоваться накопительным счетом.

- Оформление счета новому клиенту

- Как клиенту банка открыть новый счет

Что такое расчетный счет

Расчетный счет — это банковский счет для компаний и ИП. На расчетный счет приходят доходы: деньги от партнеров и клиентов. А еще — другие поступления, например авансы или займы, которые вам вернули.

С этого же счета можно тратить деньги бизнеса: оплачивать поставки товара, аренду офиса, работу сотрудников и налоги. Получается, что большинство денежных потоков бизнеса проходят через расчетный счет.

Расчетный счет — место, куда будут стекаться почти все деньги предпринимателя или компании

К расчетному счету можно подключить разные сервисы. Например, торговый эквайринг, чтобы принимать оплату картами в магазине, или бизнес-карту, чтобы ИП мог расплачиваться прямо с расчетного счета где угодно. Условия по подключению дополнительных опций у каждого банка свои.

Бробанк.ру изучил эту интересную услугу и разобрался, на каких условиях обслуживает Тинькофф накопительный счет, как его открыть. Вся полезная информация, которая поможет вам получить доход, просто пользуясь счетом и привязанной к нему банковской карте.

Что такое лицевой счет

Понятие «лицевой счет» более широкое — обычно это цифры, которые обозначают внутренний номер пользователя в какой-то системе.

На иллюстрации лицевой и расчетный счета. Все цифры вместе — это расчетный счет. Последние семь цифр — внутренний номер клиента в банке, а не отдельный счет

Если вы придете в банк и просто попросите открыть такой счет, скорее всего, сотрудники не поймут, что вы имеете в виду. В разных сферах под лицевым счетом понимают разное, рассмотрим на примерах.

Примеры лицевых счетов в госсфере. В Социальном фонде России есть индивидуальные лицевые счета. На них начисляется пенсия. СНИЛС — это номер этого счета.

ЕЛС — единый лицевой счет. Его используют в системе ГИС ЖКХ, чтобы оплачивать коммунальные услуги.

Еще подобные счета используют на таможне. Импортеры или таможенные брокеры кладут деньги на лицевой счет таможни, чтобы уплатить пошлины, НДС, акцизы с ввезенных товаров и сборы. Такой счет позволяет ускорить процесс для всех, кто перевозит товар через таможню: не надо формировать платежку каждый раз.

Лицевые счета есть у школ, больниц и других бюджетных учреждений. Федеральное казначейство открывает их для всех, кому поступают бюджетные деньги, чтобы отслеживать, кто и куда отправляет платежи.

Примеры лицевых счетов в телекоммуникациях. Сотовый оператор открывает лицевой счет клиенту, чтобы тот мог перечислять туда деньги и платить за связь и интернет.

Интернет-провайдер открывает лицевой счет, чтобы клиент мог перечислять деньги и платить за интернет и аренду роутера.

Примеры лицевых счетов в бухгалтерии. В компаниях иногда ведут лицевой счет для каждого сотрудника — в трудовом праве это называется форма Т-54. В него вписывают все о зарплате сотрудника: например, сколько часов отработал и сколько получит за это.

Примеры лицевых счетов в банках. В банке лицевым счетом обычно называют последние семь цифр расчетного счета.

Когда в банке дают кредит для бизнеса или физлиц, открывают лицевой счет, на который перечисляют деньги.

Компания оформляет в банке зарплатный проект, и банк открывает лицевые счета каждому работнику, чтобы они могли получить на них зарплаты.

Лицевым счетом иногда называют депозитный счет — отдельный счет для бизнеса или физлица. На нем можно хранить деньги и получать за это проценты.

Как открыть расчетный счет

Начать работу очень просто:

- Заполняете заявку онлайн.

- Отвечаете на звонок менеджера, уточняете детали.

- Назначаете встречу с представителем банка, который доставит договор.

- Подписываете договор расчетно-кассового обслуживания.

- Пользуетесь счетом.

Сразу после отправки заявки резервируется номер счета. Получить реквизиты можно по запросу.

РКО в Тинькофф Банке

Для удобных взаиморасчетов между физическими и юридическими лицами, а также для проведения внутренних финансовых операций, ИП и ООО подключают в банках расчетно-кассовое обслуживание. Данную услугу предоставляют многие банки России. Особо выгодные условия на РКО предлагает крупный российский коммерческий банк Тинькофф.

В статье мы рассмотрим, как открыть РКО и расчетный счет для бизнеса в Тинькофф Банке, документы, условия и стоимость обслуживания.

О Тинькофф Банке

Банк Тинькофф был основан в 2006 году. Он не имеет стационарных отделений и сфокусирован исключительно на дистанционном обслуживании.

В 2014 году Тинькофф банк внедрил новую услугу для юрлиц – «Зарплатный проект». В 2015 был запущен эквайринг и стали приниматься заявки на расчетно-кассовое обслуживание от ИП и представителей ООО.

Преимущества РКО для ИП и ООО в Тинькофф

Предлагаем рассмотреть все преимущества РКО от надежного банка России – Тинькофф.

- начисление % на остаток по р/с;

- мобильный банк + интернет-банкинг с личным кабинетом для удобного управления счетом и выполнения различных финансовых операций;

- продолжительный операционный день;

- бесплатное подключение зарплатного проекта;

- эквайринг и другие полезные услуги для бизнеса;

- невысокие тарифы на обслуживание р/с.

Тарифы на РКО в Тинькофф банке

Тинькофф Банк предлагает предпринимателям и юридическим лицам подключение РКО по одному из трех доступных тарифов.

Тарифный план «Простой»

Предназначен для начинающих предпринимателей. Первые два месяца обслуживания — бесплатно. С 3-го — 490 рублей в месяц. Но при соблюдении ряда условий РКО будет бесплатным всегда. Например, при покупках по бизнес-карте от 50 тыс. рублей в месяц. Также плата не взимается при отсутствии операций по счету.

Сэкономить на обслуживании можно, внеся плату сразу за год — она составит 4 900 рублей. Стоимость обслуживания действует для любого количества счетов в любых валюта.

- выпуск одной бизнес-карты;

- платежи в налоговую и бюджет;

- переводы на свои карты Тинькофф — до 150 тыс. руб.;

- внутренние переводы на счета или карты ИП и юрлиц;

- перевод зарплаты сотрудникам на карты Тинькофф;

- пополнение счета безналичным путем от физлиц и юрлиц;

- СМС-информирование — первые 2 месяца.

Комиссии за операции:

- платежи контрагентам в другие банки — 49 рублей;

- переводы физлицам в другие банки: до 400 тыс. руб. — 1,5%, до 1 млн руб. — 5%, свыше — 15% (кроме комиссии еще 79 рублей за каждую операцию);

- снятие наличных: до 400 тыс. руб. — 1,5%, до 1 млн руб. — 5%, свыше — 15%, плюс 79 рублей за операцию;

- внесение наличных: через банкомат Тинькофф — 0,1%, но не менее 79 рублей за операцию, через банкомат другого банка — 0,3%, но не менее 290 рублей за операцию.

Тинькофф начисляет процент на остаток в размере 0,5%. но не более 1 тыс. рублей. Процент начисляется в годовых на минимальный остаток по рублевым счетам за месяц, если клиент пользовался счетом и подключил опцию в личном кабинете.

Тарифный план «Продвинутый»

Тариф для представителей малого бизнеса, который позволит сэкономить на банковском обслуживании. Первые два месяца можно пользоваться счетом бесплатно. Далее стоимость пакета услуг — 1 990 рублей в месяц. Но если вы будете тратить по бизнес-карте от 200 тыс. руб. в месяц, то обслуживание будет бесплатным.

Если внести оплату за год, то абонплата составит 19 900 рублей.

- выпуск двух бизнес-карт;

- платежи в налоговую и бюджет;

- внутренние переводы на счета или карты ИП и юрлиц;

- перевод зарплаты сотрудникам на карты Тинькофф;

- пополнение счета безналичным путем от физлиц и юрлиц;

- внесение наличных — до 300 тыс. руб.;

- СМС-информирование — первые 2 месяца.

- платежи контрагентам в другие банки — 29 рублей;

- переводы физлицам в другие банки: до 400 тыс. руб. — 1,5%, до 1 млн руб. — 5%, свыше — 15% (кроме комиссии еще 79 рублей за каждую операцию);

- снятие наличных: до 400 тыс. руб. — 1,5%, до 1 млн руб. — 5%, свыше — 15%, плюс 79 рублей за операцию;

- внесение наличных: через банкомат Тинькофф — 0,15%, но не менее 79 рублей за операцию, через банкомат другого банка — 0,25%, но не менее 290 рублей за операцию.

Процент на остаток — 1%, максимум 4 тыс. рублей в месяц. Выпуск 3-ей и последующей бизнес-карты — 490 рублей. Обслуживание — бесплатно.

Тарифный план «Профессиональный»

Тариф для ИП и юрлиц с большими оборотами и широкой базой контрагентов. Стоимость обслуживания 4 990 рублей, при оплате за год — 49 900 рублей.

- выпуск трех бизнес-карт;

- платежи в налоговую и бюджет;

- переводы на свои карты Тинькофф — до 500 тыс. руб.;

- внутренние переводы на счета или карты ИП и юрлиц;

- перевод зарплаты сотрудникам на карты Тинькофф;

- внесение наличных — до 1 млн руб.;

- СМС-информирование — первые 2 месяца.

- платежи контрагентам в другие банки — 19 рублей;

- переводы физлицам в другие банки: до 800 тыс. руб. — 1,5%, до 2 млн руб. — 5%, свыше — 15% (кроме комиссии еще 59 рублей за каждую операцию);

- снятие наличных: до 800 тыс. руб. — 1,5%, до 2 млн руб. — 5%, свыше — 15%, плюс 59 рублей за операцию;

- внесение наличных: через банкомат Тинькофф — 0,1%, но не менее 59 рублей за операцию, через банкомат другого банка — 0,15%, но не менее 290 рублей за операцию.

Процент на остаток — 2%, но не более 10 тыс. рублей в месяц. СМС-информирование с 3-го месяца — 99 рублей.

Подобрать оптимальный тариф для РКО с учетом потребностей бизнеса помогут опытные менеджеры банка, консультирующие по всем вопросам по телефону горячей линии.

Как открыть расчетный счет в Тинькофф Банке

Тинькофф Банк принимает заявки на открытие расчетного счета в режиме онлайн на официальном сайте. Заявка оформляется в течение 5 минут.

- На главной странице выбираем вкладку «Расчетный счет».

- Нажимаем кнопку «Открыть счет».

- Заполняем форму, указывая контактный номер телефона, адрес электронной почты, ФИО и название ООО или ИП.

- Отправляем заявку в один клик.

Необходимые документы

Открытие расчетного счета для индивидуальных предпринимателей и юридических лиц осуществляется после подачи заявки и предоставления пакета документации.

- гражданский паспорт предпринимателя;

- дополнительные документы по запросу банка.

- уставная документация;

- паспорт руководителя и протокол назначения на должность;

- документы на недвижимость по юридической регистрации адреса организации (право собственности или договор аренды).

О перечне дополнительных документов уведомит банковский специалист (если потребуются).

Перечень документов

Кредитно-финансовое учреждение упростило процедуру открытия расчетного счета. От клиентов требуется минимум документов.

ИП должны подготовить:

Юридические лица предъявляют:

- паспорт директора,

- приказ о его назначении,

- устав.

При необходимости сотрудники Тинькофф сообщат, какие документы необходимы дополнительно. Это может быть отчетность, декларации, подтверждение уплаты налогов.

Важные особенности накопительных счетов в Тинькофф

Изучите полные условия накопительного счета в Тинькофф, прежде чем его открыть.

Вот важные особенности, которые должны знать и действующие, и потенциальные клиенты:

- если пополнять накопительный счет со своей дебетовой карты, комиссии не будет;

- можно настроить автоплатеж. Например, чтобы каждый месяц 10 числа с вашей дебетовой карты система переводила на накопительный счет 10000 рублей. Настройка проводится в онлайн-банке;

- можно открыть несколько накопительных счетов, например, на разные цели. Переводы между ними всегда бесплатные;

- в онлайн-банке можно увидеть реквизиты сберегательного счета и передать их третьим лицам для пополнения;

- чтобы снять деньги, достаточно просто перевести их на дебетовую карту, а после снять с нее стандартным образом;

- проценты начисляются ежемесячно на сам счет. Информацию о сумме дохода можно посмотреть в общей информации по услуге в онлайн-банке или, заказав выписку.

Открыть нецелевой или целевой счет в Тинькофф можно только после получения дебетовой карты Tinkoff Black, соответственно, нужно знать и основные моменты ее обслуживания. Ее обслуживание стоит 99 рублей ежемесячно, но оно может быть бесплатным при выполнении некоторых условий.

К этой карте банк подключает опцию кэшбэк, 1-5% от потраченного будет возвращаться обратно. Снимать наличные можно бесплатно в банкомате любого банка до объема в 150000 рублей, минимальная сумма обналичивания — 3000 рублей.

Документы для открытия расчетного счета ИП

Чтобы получить расчетный счет в Тинькофф Банке индивидуальному предпринимателю понадобится только один документ — паспорт.

Иногда нужно предоставить и другие документы, об этом сообщит банк.

Сообщать в налоговую и фонды об открытии счета в 2023 году вы не должны. Эта обязанность с 2014 года возлагается на банк.

Откройте счет ИП бесплатно и быстро без посещения банка

Сэкономьте при открытии и ведении расчетного счета в Тинькофф:

- 2 месяца бесплатного обслуживания счета. Убедитесь в удобстве работы с Тинькофф без рисков и обязательств;

- без посещения банка — наш сотрудник сам приедет к вам в удобное время и место;

- реквизиты счета в день заявки;

- онлайн-бухгалтерия и сдача отчётности;

- удобные интернет-банк и мобильный-банк;

- выгодные тарифы на обслуживание.

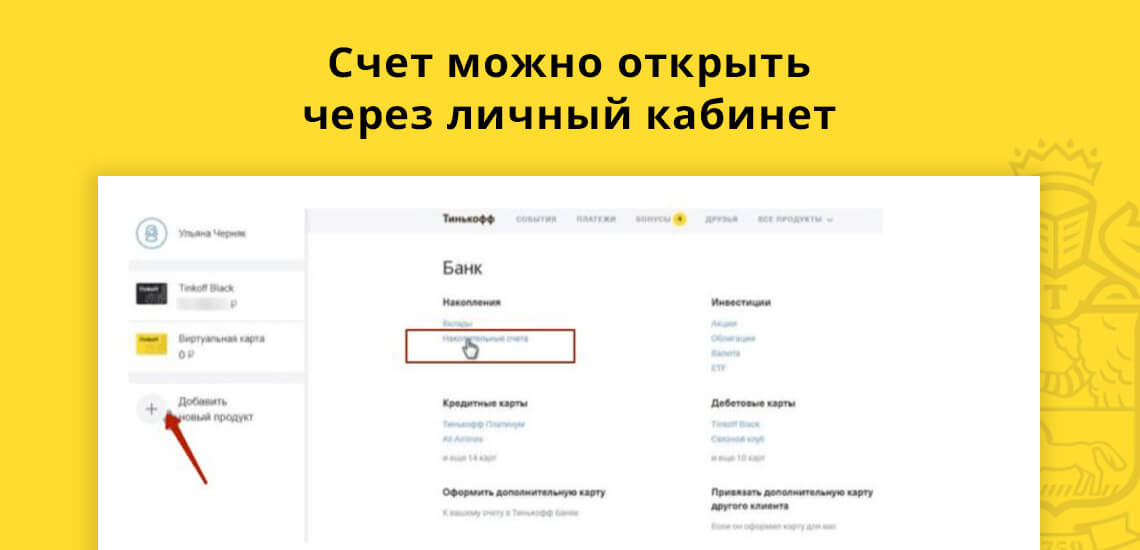

Как клиенту банка открыть новый счет

Иногда возможностей дебетового рублевого счета недостаточно для решения задач клиента. В этом случае можно открыть новый, дополнительный к действующей карте:

- накопительный для выгодного хранения средств;

- валютный для расчетов в долларах или евро.

Оба типа счета обслуживаются бесплатно, оплата взимается только в рамках тарификации по основному продукту. Открыть их можно как в десктопной версии, так и в мобильном приложении Тинькофф.

На главной странице сбоку представлены все продукты пользователя. Следует нажать «Открыть новый продукт».

для увеличения нажмите на картинку

Затем пролистать до блока и нажать на «Открыть дополнительный счет».

После выбора валюты счета нажать на и он сразу станет доступен для использования.

В мобильном приложении главную страницу нужно пролистать вниз до кнопки «Открыть новый счет или продукт».

Затем выбрать в меню пункт «Открыть накопительный счет» и указать нужную валюту.

Чтобы добавить валютный счет к дебетовой карте в десктопной версии личного кабинета, следует кликнуть по действующему счету на главной странице и нажать значок и кликнуть «Добавить счет в новой валюте».

Из перечня выбрать нужную валюту и нажать на . Затем этот счет отобразится на главной странице в перечне продуктов клиента.

В мобильном приложении порядок действий аналогичный. На главной странице кликнуть по действующему счету, нажать «+». Затем выбрать «Открыть счет в новой валюте» и указать нужную валюту, нажать кнопку .

Открытые в личном кабинете счета должны незамедлительно отображаться среди счетов и карт пользователя. Если не пользоваться валютным счетом в течение 2 расчетных периодов, он закроется автоматически. Но можно будет открыть валютный счет заново.

Депозиты для бизнеса

Тинькофф предоставляет депозиты бизнесу по фиксированной ставке с гарантированным доходом. Срок депозита может быть разным — два дня, две недели, год. Максимум – два года. Минимальная сумма депозита – 100 000 рублей, максимальная – 500 млн рублей. Для более крупных сумм предлагаются индивидуальные условия. Все параметры депозита можно подстроить под свои требования: пополняемый или нет, с изъятием или без. Максимальная доходность до 15,18%. Отдельно стоит упомянуть о таком варианте депозита, как овернайт, т.е. на одну ночь. Этот вариант подойдет, если в бизнесе ненадолго появились свободные деньги, но они в любой момент могут понадобиться. Годовая ставка зависит от подключенного тарифа (на «Простом» тарифе эта услуга недоступна).

Как открыть накопительный счет в банке Тинькофф

Тинькофф — нестандартный банк, который работает полностью удаленно, не имеет сети офисов обслуживания. Если вы можете просто прийти в тот же Сбербанк и при наличии паспорта просто открыть счет, то в Тинькофф все происходит несколько иначе. Чтобы получить здесь накопительные реквизиты, нужно предварительно заказать и получить дебетовую карту Tinkoff Black.

Как в итоге открыть в Тинькофф сберегательный счет, если карты Tinkoff Black у вас еще нет:

- Изучить условия пользования этим продуктом и подать онлайн-заявку на его выпуск. Этот банк все свои услуги и продукты предоставляет клиентам дистанционно. В заявке клиент указывает стандартные сведения о себе и указывает адрес доставки.

- Через 1-2 рабочих дня после оставления онлайн-заявки клиенту доставляют карточку курьерской доставкой (время визита предварительно согласовывается). В отдаленные и небольшие населенные пункты доставка совершается почтой. В этом случае процесс будет несколько дольше.

- Получив Tinkoff Black, нужно активировать платежное средство. Пока активации нет, пользоваться им и подключать дополнительные услуги нельзя. Активация проводится на сайте банка Тинькофф или по телефону его горячей линии.

- После активации клиент получает доступ к интернет-банку, через который и можно подключить нужную вам услугу. Это же действие можно выполнить в скаченном и установленном на смартфон мобильном приложении.

В личном кабинете вам нужно зайти в раздел «Добавить новый продукт». Там выбрать Банк-Накопления и далее Накопительные счета. Выбираете тип счета и открываете его. Пополнения можно совершать также через онлайн-банк, просто переводя деньги со счета дебетовой карты на накопительный.

Регистрация бизнеса

Банк предлагает услуги по регистрации ИП и ООО с единственным учредителем. Сотрудники проконсультируют по вопросам выбора кодов ОКВЭД, наиболее выгодного режима налогообложения. После отправки документов в ФНС бизнес регистрируется в течение трех дней.

Регистрация ИП проводится дистанционно, помощь банка является бесплатной для всех. Счет в Тинькофф открывается сразу после регистрации, никаких дополнительных документов собирать и отправлять не нужно. Также сразу доступны карты для бизнеса и возможность подключения онлайн-бухгалтерии. Для желающих работать на УСН банк подготовит соответствующее заявление и отправит его в ФНС вместе с другими документами.

Регистрация ООО с единственным учредителем бесплатна, даже госпошлину платить не нужно. В процессе работы консультанты помогут подобрать систему налогообложения, определить виды деятельности в соответствии со справочником ОКВЭД.

При регистрации юридического лица банк сразу открывает расчетный счет и предоставляет до четырех месяцев бесплатного расчетно-кассового обслуживания.

Целевые и нецелевые счета

Вы можете задать банку Тинькофф цель накопления и срок, за который вы хотите накопить нужную сумму. Например, вы хотите накопить 500000 рублей на покупку машины за 2 года. Задаете эти параметры, и система сделает расчеты, укажет на то, сколько ежемесячно вам нужно вносить на накопительный счет для достижения цели — это удобно. Условия цели в Тинькофф обычные, никаких дополнительных плат за такой сервис клиент не совершает.

Если цель достигнута, проценты все равно будут начисляться, клиент может копить деньги и дальше.

Можно открыть и простой накопительный счет без всяких целей. Тогда вы просто пополняете его с карты и все. Если возникнет необходимость, можно перевести деньги с накопительного счета на карточный в полном или частичном объеме. Никаких ограничений в этом плане Тинькофф не предусматривает.

Вопросы и ответы

Для чего открывать счет для малого бизнеса?

Использовать для предпринимательской деятельности личный сберегательный счет нельзя. Поэтому компании и ИП, работающие по безналу, открывают расчетный счет. После открытия счета и заключения договора на РКО, клиенты могут пользоваться всеми банковскими услугами, кредитами на особых условиях, юридической поддержкой, онлайн бухгалтерией, подключить эквайринг и принимать оплату по картам.

Можно ли подключить онлайн-кассу?

Да, банк предоставляет такую услугу. Вы сможете оформить арендный договор, рассрочку платежа или приобрести оборудование по полному расчету. Все модели соответствуют требованиям 54 ФЗ, могут использоваться для любой сферы бизнеса ИП и ООО, работают с любыми ОФД. Доставку и настройку оборудования осуществляют банковские специалисты. Возможна настройка выдачи электронных чеков и отправка их покупателям на e-mail или в СМС.

Нерезидент РФ может открыть счет?

Открыть счет могут только индивидуальные предприниматели и юр. лица, зарегистрированные в Российской Федерации. Владелец компании может быть нерезидентом.

В Тинькофф есть зарплатный проект?

ИП и ООО могут подключить зарплатный проект и выплачивать зарплату сотрудникам в один клик. Сервис работает с любыми счетами, картами, независимо от того, каким кредитно-финансовым учреждением они выданы. Тарифы оптимальны, каждый бизнес найдет для себя вариант. Платеж проводится сразу после отправки реестра. Доступна автоматизация операций.

Можно получить банковскую гарантию?

Банк выдает все виды банковских гарантий на любые суммы. Кроме того, доступно оформление у партнеров. Статус заявок отображается в личном кабинете в режиме реального времени. Для работы открывается спец. счет. Стоимость рассчитывается индивидуально по каждому контракту, в зависимости от срока, суммы. Для упрощения расчетов на сайте размещен калькулятор, где можно уточнить предварительную цену.

Кредит и овердрафт

Получить кредит можно на любые цели, включая инвестиции, реконструкцию и расширение производства, открытие нового бизнеса, овердрафт. Подобрать наиболее выгодный кредитный продукт помогут менеджеры. Достаточно оставить свой номер телефона, сотрудник перезвонит и предоставит полную консультацию.

Малый бизнес оформляет кредиты удаленно. Клиенты с расчетным счетом в Тинькофф получают одобрение мгновенно, а деньги на счет поступают в течение нескольких минут.

Для проведения срочных расчетов возможно подключение овердрафта. Для этого необходимо подать заявку в банк в личном кабинете или мобильном приложении. Лимит рассчитывается с учетом средних оборотов, максимум — 10 миллионов рублей. Срок овердрафта — до 45 дней. Оплата фиксирована — от 490 рублей в неделю. Оплата за овердрафт не взимается в следующих случаях:

- оплата налогов с использованием овердрафта;

- вы погасили долг в тот же день, когда взяли деньги;

- использовали из лимита меньше 490 рублей.

Кто может открыть расчетный счет. Его могут открыть все, кто ведет бизнес: индивидуальные предприниматели и компании разных форм собственности. Еще расчетный счет могут открыть НКО — некоммерческие организации, чтобы принимать на него пожертвования и оплачивать текущие расходы.

Открыть расчетный счет не смогут физлица и самозанятые без статуса ИП.

Какие документы нужны для открытия расчетного счета. Набор документов зависит от того, кто открывает счет, и от конкретного банка. Обычно нужны такие документы.

Документы для ИП:

- Паспорт.

- ИНН.

- Лист записи в ЕГРИП — госреестре предпринимателей. Форма — Р60009.

Документы для ООО:

- Решение об учреждении ООО.

- Паспорт директора.

- Решение о назначении директора.

- Устав компании.

- Новые компании дают лист записи в ЕГРЮЛ — едином госреестре юрлиц. Форма — Р50007. Старые компании — выписку из ЕГРЮЛ.

За точным списком обращайтесь в банк, где хотите открыть расчетный счет. Например, в Тинькофф Бизнесе для ИП нужен только паспорт, а для ООО — паспорт директора, решение о его назначении и устав.

Порядок открытия расчетного счета зависит от конкретного банка.

Если открываете расчетный счет в банках, которые ориентируются на офлайн-обслуживание, придется посетить офис. Нужно прийти в отделение банка с пакетом документов и написать заявление, менеджер оформит документы и откроет расчетный счет.

Если открываете расчетный счет онлайн, процедура открытия проще. Нужно заполнить заявку на сайте, а затем передать представителю банка документы в любом удобном для вас месте — он приедет сам в назначенное время.

Условия обслуживания накопительного счета в Тинькофф

Для обслуживания накопительного счета банк разработал тариф, с которым важно ознакомиться каждому гражданину, желающему воспользоваться этой услугой:

- за накопительный счет в Тинькофф клиент ничего не платит, его открытие также проводится бесплатно;

- нет никаких ограничений по минимальному размеру суммы, требуемой для открытия;

- клиент может открывать несколько накопительных счетов в рублях и евро. Предельное количество реквизитов — 12 штук;

- хранить в банке Тинькофф таким образом клиент может не больше 100 млн. рублей или 3 млн. евро/долларов;

- проценты начисляются на любую сумму ежедневно, никаких минимальных и максимальных планок нет;

- при размещении средств в рублях Тинькофф начисляет доходность 3% годовых. Если клиент пользуется платной подпиской банка, то процент увеличивается до 6 пунктов;

- снятие наличных и пополнение без ограничений, клиент свободно распоряжается своими деньгами.

Как и в случае с вкладами, все деньги, находящиеся на сберегательном счете Тинькофф, застрахованы. Размер покрытия — до 1,4 млн. рублей.

Бизнес-карты для снятия и пополнения

Для личных и бизнес расходов банк выпускает бизнес-карты. Обслуживание карт бесплатно при выполнении ряда условий. Покупки отражаются в личном кабинете в истории расчетных операций. Для ИП карта используется как обычная дебетовая, позволяет проводить классические финансовые операции, включая снятие наличных, а также дает возможность пополнить счет. Юридические лица могут расплачиваться картой только для решения бизнес-задач. Заказ и управление картами осуществляется через приложение. Там же можно изменить код доступа, получить реквизиты, отследить операции. Карта может быть как стандартной, так и виртуальной.

Торговый эквайринг

Торговый эквайринг подключается независимо от оборотов. Деньги на счет зачисляются уже на следующий день. Комиссия – от 1,2%. Платежные терминалы могут выдаваться бесплатно. При необходимости производится их замена или ремонт.

Тинькофф предлагает специальные тарифы для отдельных сфер бизнеса — медицинских клиник, ресторанов. Компании и индивидуальные предприниматели, работающие в данных отраслях, подключают торговый эквайринг и обслуживаются по сниженным ставкам. Рассчитать стоимость услуги поможет калькулятор на сайте. Вводите количество оборотных средств, терминалов, узнаете, сколько стоит эквайринг.

Управление эквайрингом осуществляется через личный кабинет. Для анализа продаж формируются таблицы с возможностью сортировки по периодам, операциям, датам, суммам. Составляются аналитические отчеты.

С 1 июля 2021 года все ИП, принимающие наличные платежи от физических лиц, обязаны иметь кассу.

Использование лицевого счета ИП в коммерческих целях

Принимать на личный счет оплату от клиентов нельзя, это запрещает Центробанк. Исключение — самозанятые без статуса ИП, им так можно. У предпринимателей, которые для работы пользуются лицевым счетом, могут возникнуть проблемы.

Проблемы с банками. Банк, в котором у предпринимателя открыт лицевой счет, приостановит операцию или вовсе заблокирует счет, если узнает, что он используется для работы. Отклонить операцию может и банк контрагента, если при перечислении денег контрагент оставит пометки, которые указывают на коммерческую деятельность — например, «перевод за отгрузку товара», «перевод ИП Иванову».

Проблемы с клиентами. Сложности могут возникнуть с поставщиками и партнерами. Многие отказываются сотрудничать с предпринимателями, у которых нет расчетного счета.

В теории бизнес может не открывать расчетный счет и работать с наличкой. Однако здесь тоже есть ограничения: на один договор может приходиться не более 100 000 ₽. Чтобы провести 101 000 ₽, нужно заключить два договора. Не каждый контрагент согласится на такую волокиту.

Так что на практике работать без расчетного счета крайне сложно, поэтому для ведения полноценного бизнеса расчетный счет нужен.

Интернет-эквайринг и мобильное приложение

Принимать оплату онлайн поможет интернет-эквайринг. Сервис работает даже без сайта. По запросу формируется ссылка на оплату, которую можно отправлять через социальные сети, мессенджеры, по СМС. Реализован вариант интеграции в мобильное приложение (Тинькофф предлагает готовые решения для iOS и Android).

Интернет-эквайринг подключается дистанционно, настройку выполняют специалисты Тинькофф. Возможно принимать платежи уже через 2 дня. Подходит для бизнеса с расчетным счетом в любом банке. Деньги зачисляются на следующий рабочий день. Никаких комиссий за возврат и отмену.

Нужен сайт? У Тинькофф есть решение. Бесплатный конструктор поможет запустить сайт в течение получаса и сразу же подключить интернет-эквайринг.

Какие есть тарифы на дополнительные услуги банка для ИП и ООО

Банком создана система экопродуктов для решения различных задач бизнеса — бухгалтерия, проведение платежей, участие в госзакупках, зарплатный проект, конструктор сайтов, программы кредитования и многое другое.

Цена сервисов для бизнеса от 0 рублей. Точный расчет стоимости осуществляется индивидуально после оформления заявления. Банк всегда идет навстречу, предоставляя максимально выгодные условия сотрудничества и требуемый пакет услуг.

Оформление счета новому клиенту

Новым клиентам следует предварительно оформить дебетовую карту на сайте tinkoff.ru. В разделе представлено несколько предложений. Следует ознакомиться с условиями и тарифами и выбрать подходящее. Для удобства навигации пользователь может применить фильтр с указанными предпочтениями.

После выбора продукта нажать на и заполнить сведения о себе, подтвердить заявку кнопкой и ввести код, который банк отправит на указанный в анкете телефон.

Выпущенную карту доставят по удобному для клиента адресу. После оформления заявки представитель банка позвонит для уточнения деталей. Договор обслуживания будет подписан при встрече, когда сотрудник банка передаст клиенту карту.

После чего клиенту будет доступен дебетовый счет, который можно использовать для банковских переводов, зачисления средств. А с помощью карты проще будет оплачивать покупки и снимать наличные в банкомате.

Чем накопительный счет отличается от вклада

Открытие вклада — это тоже возможность получения дохода, размещая свои средства в банке под проценты. Но в случае с ним клиент не может свободно распоряжаться вложенными средствами.

Чем накопительный счет Тинькофф лучше вклада, открытого в нем же:

- можно открыть при любой сумме, тогда как вклад открывается при сумме минимум 50000 рублей;

- можно в любой момент закрыть его без потери процентов. Вклад открывается на срок 3-24 месяца, при досрочном закрытии проценты сгорают;

- фиксированная ставка в 3 или 6% годовых (существенно снизилась в мае и июне 2022 года). По вкладу она может находиться в диапазоне 5,5-9% годовых в зависимости от срока открытия депозита и от наличии платной подписки;

- нет ограничений по снятию средств. По вкладу тоже предусмотрены расходные операции, но снять можно минимум 15000 рублей, а на счету должно остаться больше 50000.

Что именно открыть — накопительный счет или вклад — решать вам. По вкладу можно получить более высокий процент, но есть ограничения по пользованию деньгами. Также обратите внимание, что при наличии вклада карта Tinkoff Black обслуживается бесплатно.

Принимать оплату по банковским картам на выезде, в такси, на дому поможет подключение мобильного эквайринга. Небольшие беспроводные терминалы работают на аккумуляторах, через сим-карты. Тинькофф сам оформляет и выдает симки, а также оплачивает услуги связи. Деньги поступают на следующий день. Комиссия списывается со счета.

Документы для открытия расчетного счета ИП в Тинькофф

- 16 мая 2021

- Автор статьи:

Расчетный счет в 2023 году нужен ИП, чтобы совершать безналичные платежи. Для открытия счета в Тинькофф Банке индивидуальному предпринимателю понадобится только паспорт. Подать заявку на открытие счета можно через интернет, а потом при личной встрече с банковским работником предоставить документы и заключить договор.

Открыть счет можно при бесплатной регистрации ИП онлайн через Тинькофф или уже работающему ИП.

Процедура открытия расчетного счета для предпринимателя

Процесс получения расчетного счета для предпринимателя в Тинькофф Банке разнится в зависимости от того, на каком шаге ведения бизнеса вы обратитесь в банк:

Станьте ИП онлайн с Тинькофф Банком — это бесплатно!

Тарифы по расчетному счету Тинькофф Банк

Добавить в сравнение

Чем расчетный счет отличается от лицевого

Лицевой счет и расчетный счет — разные понятия. Разберем ниже самые частые вопросы, которые возникают у предпринимателей и компаний.

Почему нельзя путать счета. На расчетный можно получить деньги от клиентов, с него же расплачиваться с поставщиками за сырье. А лицевой счет можно использовать только для хранения денег, перечисления зарплат и получения кредитов.

Объясняем в таблице, в чем заключается разница между расчетным и лицевым счетом.

Что такое счет получателя, он расчетный или лицевой. Счет получателя — это 20 цифр, на которые поступают деньги, когда их переводят в банк. Расчетный это счет или лицевой, зависит от того, кто ваш получатель. Если это человек без статуса ИП, у него лицевой счет. Если ИП или компания — расчетный.

Где просмотреть номера расчетного и лицевого счетов. Есть несколько способов, как выяснить номер расчетного или лицевого счета.

- Найти в мобильном приложении банка.

- Посмотреть в личном кабинете на сайте банка.

- Посмотреть в справке, которую выдавали во время открытия счета.

- Запросить в офисе банка лично.

Если решите узнать счет в офисе банка, не забудьте взять паспорт.

Дальше рассказываем подробнее про каждый счет.

Частые вопросы

Заявку на открытие счета нужно подать онлайн на сайте банка. Клиент заполняет форму, указывая свои контакты для связи.

Как быстро я получу реквизиты?

Все счета предпринимателей застрахованы на единую сумму – 1 млн. 400 тысяч рублей.

Как сменить тариф?

Тариф на РКО предприниматель всегда может поменять на сайте Тинькофф Банка в личном кабинете.

Как снять наличные без комиссии?

Без комиссии можно снимать наличные в банкоматах Тинькофф и банков-партнеров. По каждому тарифному пакету установлен ежемесячный лимит на снятие средств без оплаты комиссии.

Самые лучшие тарифы на расчетно-кассовое обслуживание в Тинькофф Банке

Бизнес-клиенты могут выбрать любой из тарифных планов с учетом своих целей и задач:

ИП могут бесплатно выводить на личную карту до 500 тыс. рублей. Точная сумма зависит от выбранного тарифного плана.

Преимущества открытия расчетного счета в Тинькофф Банке

Экосистема Тинькофф включает полный спектр финансовых и околофинансовых сервисов, необходимых для индивидуальных предпринимателей и юридических лиц. Высокотехнологичная компания создает одни из лучших цифровых продуктов в России. Искусственный интеллект участвует практически во всех процессах, включая обработку обращений. Клиентам гарантируется:

- Выдача реквизитов в день подачи заявки.

- Открытие счета в течение одного дня.

- Начисление до трех процентов на остаток.

- Доступный овердрафт при необходимости срочной оплаты.

- Персональный менеджер, оперативно решающий вопросы.

- Увеличенный платежный день (моментальные платежи на счета в других банках с 01:00 до 21:00 по московскому времени). Внутренние операции проводятся круглосуточно.

- Дистанционное управление финансами из любой точки мира.

Банк предлагает воспользоваться бесплатной бизнес-копилкой, с ее помощью можно откладывать средства на любые цели, например, на налоги, аренду или просто формировать денежный резерв. В Тинькофф нет очередей. Современное, полнофункциональное мобильное приложение и личный кабинет решают все финансовые задачи предпринимателей.

Валютный контроль счета

Банк бесплатно обслуживает любое количество валютных счетов. Можно открывать счета в Тинькофф банке в разных валютах, например, рублевый, долларовый и в евро. Документы для прохождения контроля загружаются онлайн, в том числе через мобильное приложение. С Тинькофф удобно и комфортно работать, банк не требует заверять перевод у нотариуса, если сможет обойтись без этого. На продвинутых тарифах банковские сотрудники проверяют контракты до начала сделки, еще до проведения первого платежа, выявляют и исправляют ошибки.

Платежи по валютным контрактам зачисляются сразу после прохождения валютного контроля, даже в выходные дни.

Как открыть лицевой счет

Порядок открытия лицевого счета зависит от того, для чего он нужен. Давайте разберем два примера.

Лицевой счет для сим-карты может открыть любой человек с паспортом. Отдельно оформлять счет не нужно: после покупки сим-карты мобильный оператор откроет лицевой счет автоматически.

Депозит в банке может открыть физлицо, ИП или компания. Физлицу для этого нужно обратиться в банк, заполнить заявку и показать паспорт. Бизнесу тоже нужно обратиться в банк, но перед этим надо открыть расчетный счет в банке, где он планирует открыть депозит.

Набор документов при открытии лицевого счета в каждом случае тоже будет разный.

Факторинг

Сервис позволяет приобретать товары или услуги без оплаты, в рассрочку, с отсрочкой платежей. Банк берет на себя обязательство перевести продавцу оплату, а долг получить с покупателя в течение оговоренного периода. В настоящее время Тинькофф прорабатывает вопрос запуска факторинга.

Факторинг для поставщиков

Основное преимущество факторинга для поставщиков — возможность увеличить количество покупателей, сразу получать деньги за поставку или оказанную услугу, при этом предоставляя покупателю отсрочку платежа. В этом случае кредитно-финансовое учреждение берет на себя решение вопросов с дебиторской задолженностью, но требует оплату за услуги. Стоимость факторинга может быть достаточно высока, поскольку включает риски невозврата.

Факторинг для покупателей

Факторинг позволяет покупателям получать необходимые товары, услуги без оплаты, с рассрочкой. Деньги вносить они будут уже не на счет продавца, а возвращать банку.

Акции и подарки для новых и действующих клиентов

Партнеры банка предоставляют до 500 тысяч рублей бонусами для новых клиентов. Количество специальных предложений, которыми можно воспользоваться, не ограничено. К наиболее популярным относятся:

- Яндекс — до десяти тысяч рублей на проведение рекламной кампании.

- ВКонтакте — до восьми тысяч на рекламу и помощь в настройке рекламных кампаний.

- myTarget — до пятидесяти тысяч на организацию первой рекламной кампании в социальных сетях.

- Онлайн-бухгалтерия Контур.Эльба — до года бесплатного обслуживания ИП и юридических лиц с небольшими оборотами.

- Атол — скидка 10 200 руб. на годовое обслуживание и 3 месяца аренды и ОФД в подарок.

Для активации предложений партнеров необходимо открыть расчетный счет в Тинькофф.

Ознакомиться с полным перечнем специальных предложений, действующих в 2023 году, можно на официальном сайте банка.

Услуги расчетно-кассового обслуживания в Тинькофф Банке

Банк Тинькофф предлагает клиентам РКО с расширенным комплексом услуг. Подключить необходимые сервисы, предусмотренные выбранным тарифным пакетом на обслуживание РКО, можно в процессе работы с р/с.

Регистрация ИП и ООО

В Тинькофф Банке функционирует бесплатный сервис по подготовке документации, необходимой для регистрации ИП и ООО. Данная услуга актуальна для клиентов, только планирующих открыть собственный бизнес.

Регистрация ООО и ИП с услугой банка:

- Клиенту нужно заполнить специальную форму на официальном сайте банка в разделе «Регистрация бизнеса».

- Банк подготовит все необходимые документы и отправит клиенту по указанному электронному адресу.

- Начинающий предприниматель распечатывает документы и подает в ФНС. Также нужно оплатить государственную пошлину за регистрацию бизнеса.

- В налоговой клиенту выдадут документ, подтверждающий открытие ИП или ООО. Теперь можно подать заявку в Тинькофф Банк на открытие расчетного счета.

Онлайн-бухгалтерия

Для удобного ведения бухгалтерских отчетов Тинькофф Банк внедрил специальный сервис – «Онлайн-бухгалтерия», доступный для всех клиентов, имеющих открытый р/с.

- сдача отчетов и деклараций в ФНС без личного посещения;

- подготовка документов для сдачи в налоговую;

- ведение бухгалтерского учета.

Сервис бесплатный, доступен в личном кабинете и через мобильное приложение. Доступ из любой точки мира через интернет.

Личный кабинет и мобильное приложение

Доступные опции в личном кабинете:

- рублевые/валютные платежи (внутренние, на счета сторонних банков);

- выставление счетов контрагентам;

- создание документации;

- подготовка и сдача отчетности;

- история платежей;

- выписки, остаток по счету;

- валютный контроль (оформление документации);

- настройка лимитов по картам;

- круглосуточная служба поддержки (онлайн-консультации);

- дополнительные функции – зарплатный проект, эквайринг, кредиты для бизнеса и т.д.

Аналогичные опции доступны в мобильном приложении банка Тинькофф. Загрузить приложение можно на мобильный телефон или планшет.

Зарплатный проект

Своим клиентам Тинькофф Банк предлагает подключение сервиса «Зарплатный проект», благодаря которому значительно упрощается процесс начисления и перечисления заработной платы безналичными платежами на пластиковые карты сотрудников.

Условия и тарифы зарплатного проекта:

- Бесплатное подключение.

- Без абонентской платы за обслуживание.

- Пополнение счета для начисления заработной платы – без комиссии банковскими переводами. 0 рублей – пополнение через банки-партнеры на сумму до 300 тыс. рублей. Через сторонние банки – комиссия 2% от суммы зачислений.

- Снятие наличных – без комиссии от 3 тыс. рублей в банкоматах Тинькофф. В остальных случаях – комиссия составляет 2%, но не менее 90 рублей с транзакции.

- СМС-оповещения – 59 рублей.

Бесплатный выпуск пластиковых карт Тинькофф для сотрудников. Доставка по всей России.

В банке Тинькофф можно подключить торговый и интернет-эквайринг, что позволит принимать оплату безналом за товар или услуги.

Условия и тарифы по торговому эквайрингу:

- Для торговли на стационарных и выносных точках банк предоставляет для работы терминалы двух видов: проводные и беспроводные (мобильные). Стоимость оборудования – 18500 и 19500 р.

- Комиссия с платежей по тарифу «Профессиональный» – 1.79%, «Продвинутый» пакет услуг – 2.29%, «Простой» — 2.69%.

- Зачисление денежных средств на р/с компании – 1 день.

- Без абонентской платы.

- Комиссия с платежей – 2.19% по тарифу «Профессиональный», 2.49% — «Продвинутый» и 2.69% — «Простой».

- Зачисление средств – на следующий день после проведенной транзакции.

Корпоративные карты

Для удобной оплаты товаров и услуг с р/с компании Тинькофф Банк предлагает клиентам выпуск корпоративных карт, функционирующих по всему миру. Руководитель может самостоятельно устанавливать лимит на снятие средств с карты для командировочных сотрудников.

С пластиковой корпоративной карты можно снимать наличные и вносить деньги на счет через банкоматы.

Абонентская плата за обслуживание не взимается:

- На тарифе «Простой» при ежемесячных тратах от 50 000 рублей.

- На тарифе «Продвинутый» — от 200 тысяч рублей в месяц.

Кредиты и овердрафт

В Тинькофф банке индивидуальные предприниматели и юридические лица, представляющие интересы ООО, могут получить выгодный овердрафт на короткий срок на покрытие кассовых разрывов.

- Доступен для всех клиентов, имеющих открытый расчетный счет в банке Тинькофф.

- Максимальный лимит овердрафта – 1 млн. рублей.

- Пользоваться деньгами можно в течение 45 дней. За первые 7 дней не взимается комиссия.

- Плата за пользование деньгами – 490 р. в неделю.

- Быстрое оформление овердрафта в режиме онлайн.

Тинькофф Банк также выдает ИП и ООО выгодные кредиты на различные бизнес-цели по трем кредитным программам.

Доступные программы кредитования:

- Оборотный кредит — до 3 млн. рублей на срок до 6 месяцев. Процентная ставка – от 1% в месяц.

- На любые цели – до 2 млн. рублей на срок до 6 лет. Ставка – от 12% годовых.

- Под залог недвижимости – до 15 млн. рублей на срок до 15 лет. Ставка – от 9% годовых.

Банковские гарантии

Тинькофф Банк оформляет банковские гарантии на участие в коммерческих закупках, в тендерах и исполнении контрактов. Оформление через интернет. Гарантийный проект можно получить в течение часа после отправки заявки.

В банке Тинькофф клиенты могут открыть р/с в евро, долларах и фунтах. В банке работает удобный сервис, выполняющий функции агента по валютному контролю. Услуга платная. Стоимость зависит от выбранного тарифа на РКО.

Тарифы на валютный контроль:

Как снять и положить деньги на счет ИП и ООО в Тинькофф Банке

Тинькофф Банк не имеет собственных стационарных отделений, но это не является проблемой для клиентов, желающих положить или снять деньги с расчетного счета.

Для снятия наличных и пополнения счета можно использовать банкоматы Тинькофф, а также сторонних банков. Положить деньги на р/с можно через кассы, банкоматы и терминалы банков-партнеров и переводом с других банковских счетов межбанковскими платежами.

Условия Тинькофф Банка на открытие и обслуживание РКО для юридических лиц

Дистанционные сервисы позволяют управлять финансами без территориальной привязки. Сразу после оформления договора на РКО в Тинькофф Банке можно подключать дополнительные услуги. К основным плюсам сотрудничества относятся следующие критерии:

- Бесплатное открытие любого количества счетов.

- Обслуживание без комиссии при отсутствии оборотов или при ежемесячных тратах по карте свыше 50 тысяч рублей на простом тарифе и более двухсот тысяч – на продвинутом.

- Оформление бизнес-карты с бесплатным обслуживанием, привязанной к счету в Тинькофф.

- Техническая и клиентская поддержка в режиме 24/7.

- Эффективная помощь при ведении ВЭД.

- Дополнительные сервисы от партнеров.

- Бухгалтерское обслуживание для бизнеса любой организационно-правовой формы и масштаба.

На всех тарифных планах бесплатно открывается расчетный счет, выпускается бизнес-карта, проводятся налоговые и бюджетные платежи.

Какие могут быть подводные камни при заключении договора

Если вы отправили заявку на открытие расчетного счета, но не получили ответ, необходимо позвонить по телефону клиентской службы поддержки и уточнить статус. Кредитно-финансовое учреждение имеет право отказаться заключать договор. Наиболее частые причины — недостоверные данные в заявлении, других документах, невыплата налогов, вынесение запрета на предпринимательскую деятельность.