Где вложить деньги сбербанку?

Базовые вклады

Бробанк составил обзор вкладов Сбербанка в 2022 году, из которого вы узнаете, какие вклады оформляет Сбер, какие у них условия и преимущества, и как выбрать наилучшее предложение банка.

В Сбере разработано несколько программ для вкладчиков базового и премиального уровня. Второй вариант более выгоден, но чтобы стать его участником, понадобится выполнить ряд условий, которые доступны не каждому физическому лицу. Поэтому рассмотрим вначале те варианты, которые сможет открыть абсолютно любой клиент Сбера в 2022 году.

Процентные ставки по некоторым вкладам зависят от способа оформления. Так при оформлении дистанционной заявки на вклад клиент может повысить ставку на 1-3% по сравнению с оформлением в офисе.

Все вклады в Сбере делятся на:

- накопительные с самым удобным способом доступа, чаще всего у них нет ограничений по сумме пополнения и снятия;

- сберегательные, их цель не столько приумножить, сколько сохранить;

- социальные, их открывают социальным группам клиентов, например, пенсионерам или льготным категориям граждан, которые получают пособия;

- универсальные, сочетают признаки нескольких вышеописанных депозитов.

Кроме того, в Сбере есть программы для премиальных клиентов и инвестиционные программы.

Калькулятор вкладов в Сбербанке

В Сбере действуют два вида вкладов, которые не зависят от сезона или промо-акций.

УсловиеСберВкладСберВклад Прайм

Срок хранения1 месяц — 1 год1 месяц — 1 год

Минимальная сумма вкладаОт 100 тыс. руб. От 100 тыс. руб. Дополнительное увеличение суммы вкладаБезналом без ограничений. Наличными минимум от 1 000 рублейБезналом без ограничений. Наличными минимум от 1 000 рублей

Частичное снятие суммы с вкладаНе предусмотрено, за исключением причисленных процентовНе предусмотрено, за исключением причисленных процентов

Условия начисления процентовПроценты начисляются в конце срока вкладаПроценты начисляются в конце срока вклада

Установленная ставка зависит от места оформления, суммы и срокаВ офисе — от 5% до 8%. Онлайн — от 8% до 11%В офисе — от 6% до 9%. Онлайн — от 9% до 12%

Социальные программы

В Сбербанке три вида социальных вкладов и один накопительный счет. Они отличаются условиями, ставками и тем, кому их можно открывать.

УсловиеСоциальныйПенсионныйАктивный возрастПодари жизнь

Кому можно открытьРебенку-сироте, ветерану или инвалиду ВОВВсем, кому начисляют пенсию или любой другой вид социальных выплатДля женщин от 55 лет и мужчин от 60 летВсем, кто хочет оказать благотворительную помощь детям с тяжелыми заболеваниями

Максимальное количество годовых1,95% с капитализацией3,67% с капитализацией12% при поступлении пенсии в Сбер3,44% с капитализацией

Минимальная сумма вложения1 рубль РФ1 рубль РФначисление процентов при остатке от 1 000 рублей10 тысяч рублей

Период3 года3 годабессрочный1 год

Возможность пополнить и изъять часть суммыДоступно пополнение. Снимать можно начисленные проценты и сумму пополнения до установленного неснижаемого остатка. Можно пополнять наличными и по безналу в любом объеме. Снимать можно до суммы неснижаемого остатка, которая установлена договором. Можно пополнять и снимать наличные со счета без ограничений. Пополнение недоступно. Снять можно только сумму начисленных процентов. КапитализацияДоступнаДоступнаНедоступнаДоступна

Начисление процентовРаз в три месяца и в конце общего или пролонгированного срокаРаз в три месяца и в конце общего или пролонгированного срокаЕжемесячно на минимальный остаток, хранящийся на счёте в течение месяцаОдин раз в три месяца. Также проценты начисляются в конце общего или пролонгированного срока.

Социальный вклад «Подари жизнь» — это благотворительная, а не только социальная программа. Сбербанк один раз в три месяца отчисляет 0,3% от годовых процентов по сумме вклада и направляет их в фонд «Подари жизнь».

Как определить выгоду по стандартным программам

Чтобы оформить самый выгодный вклад в Сбербанке, кажется логичным сравнить процентные ставки. Но это не совсем так. Ставки не прямо пропорциональны сумме вклада и сроку.

Например, при онлайн оформлении вклада СберВклад на сумму 100 тысяч рублей сроком на 3 месяца — ставка будет 11%. А вот на год при тех же условиях — 8%. При этом при оформлении вклада в офисе банка, доходность будет ниже. На 3 месяца — 8%, на год — 5%. Поэтому проще всего определить выгоду вкладов в Сбербанке — это сравнить вклады на одну и ту же сумму, но по разным программам, срокам и способам оформления.

Возьмем для примера такие условия — вклад на 400 тысяч сроком год:

ВкладДоходность, в рублях

«Подари жизнь»13 774,37

СберВклад оформление в офисе20 000

СберВклад оформление онлайн32 000

СберВклад Прайм оформление в офисе24 000

СберВклад Прайм оформление онлайн36 000

При заданных условиях самым выгодным оказался СберВклад Прайм с оформлением онлайн.

Другие программы для вкладчиков

Все вклады в Сбербанке застрахованы, потому что банк участвует в системе страхования. Поэтому суммы до 1,4 млн рублей государство вернет вкладчику вне зависимости от того, что случится с компанией. Дополнительное преимущество для вкладчика — не обязательно идти в отделение, если в Сбере открыт счет или есть карта, любой депозит можно оформить онлайн.

«Промо Управляй», «Валютный Сохраняй», «Валютный Управляй»

Клиентам в Сбере кроме СберВкладов доступно 3 программы: «Промо Управляй», «Валютный Сохраняй», «Валютный Управляй». Сравним условия продуктов.

Условие«Промо Управляй»«Валютный Сохраняй»«Валютный Управляй»

Минимальная сумма вклада30 тыс. рублей 1 тыс. долларов или евро 1 тыс. долларов или евро

Самая высокая ставка9%0,1%0,1%

Довнесение средств на счетВозможноНе допускаетсяВозможно

Частичное снятиеДо неснижаемого остаткаНе допускается, кроме начисленных процентовДо неснижаемого остатка

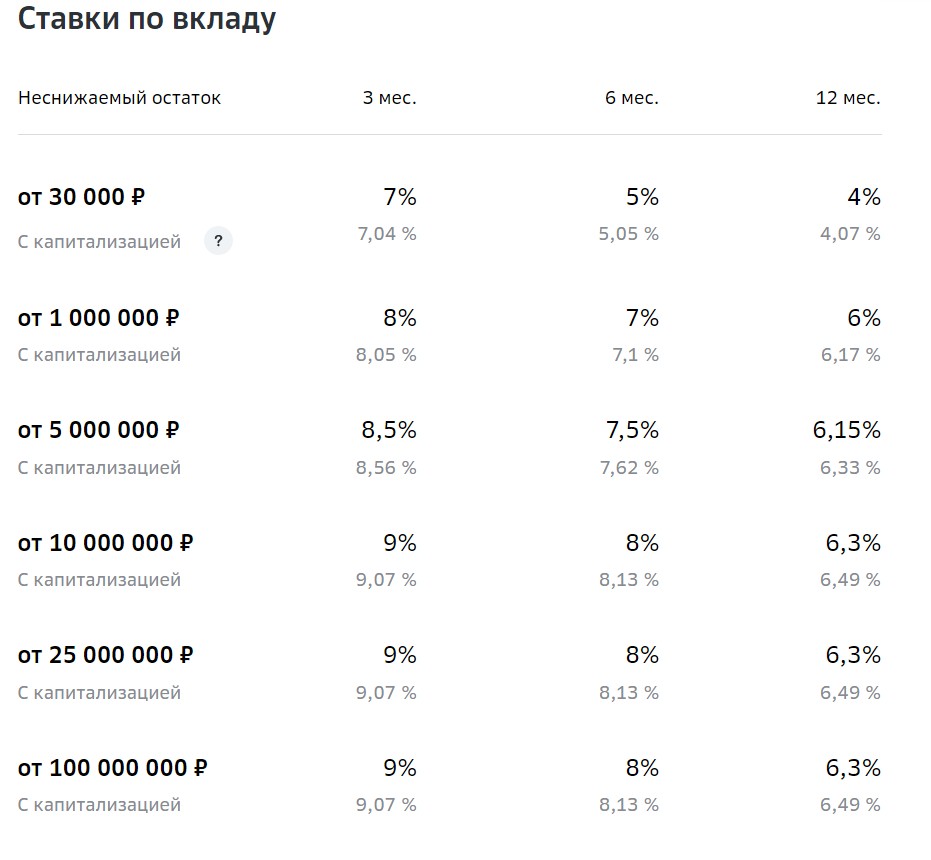

Процентные ставки «Промо Управляй»

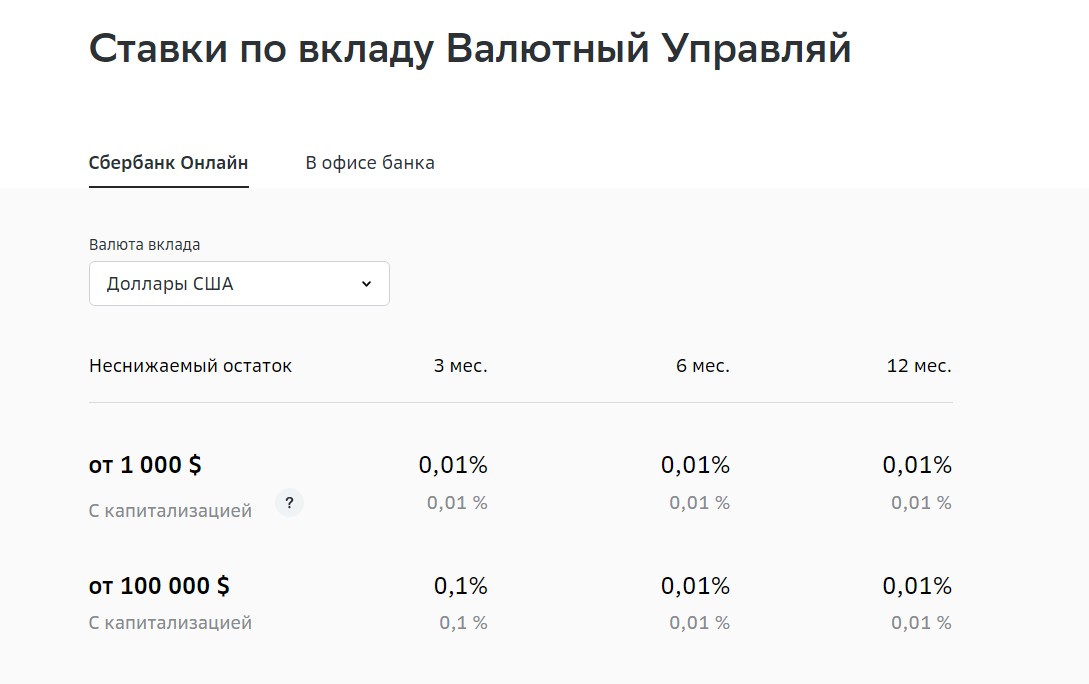

Процентные ставки «Валютный Сохраняй

«Портфель сбережений до 10%»

Специальное предложение для сбережений клиентов Сбера «Портфель сбережений до 10%». Позволяет не только сохранить средства, но и накопить на большие цели:

- Повышенная ставка по вкладу

- Налоговый вычет

- Вложение сбережений в разные инструменты

В рамках портфеля сбережений клиентам Сбера доступны накопительные продукты:

- Персональная пенсия ИПП «Целевой». Этот инструмент позволяет сформировать накопления за счет самостоятельных взносов и инвестиций фонда. Средняя историческая доходность составляет около 7%.Можно открыть онлайн. Минимальная сумма от 21 600 рублей.

- Накопительное страхование жизни. Оформить продукт можно одновременно с вкладом. За это установят повышенную ставку и оформят защиту жизни и здоровья. НЖС — надёжный способ накопить на важные цели. При открытии онлайн от 18 000 рублей. В офисе от 24 000 рублей.

Как получить премиальные условия

Сбербанк для вкладчиков премиум класса предлагает более выгодные условия обслуживания. Это относится не только к процентным ставкам по вкладам, которые доступны клиентам с пакетами «Первый» или «Сбербанк Премьер».

Чтобы Сбербанк сделал выгодное предложение и перевел на такие условия, потребуется стать участником одного из двух пакетов премиального обслуживания. Для бесплатного пакета «Первый» понадобится оставлять на счетах в Сбере не меньше 15 млн. рублей. Это могут быть депозиты, дебетовые карты, инвестиционный счета, страховые продукты. В противном случае с 3-го месяца за пакет понадобится оплачивать по 10 тысяч рублей в месяц, первые два месяца бесплатны для всех.

Для пакета «Премьер» суммы ниже. Для бесплатного обслуживания суммарный баланс по счетам в 2,5 млн рублей в месяц, или 1,5 млн + 100 тысяч обороты по картам, или только обороты по картам больше 150 тысяч рублей. Если условия не выполнены, то стоимость обслуживания 2,5 тысячи рублей в месяц.

Кроме повышенных ставкам пользователи премиальных пакетов получают доступ к эксклюзивным услугам:

- финансовому и юридическому помощнику;

- льготным обменным курсам валюты;

- страхование для всех членов семьи в период путешествий на сумму до 1 млн рублей;

- доступ в VIP-залы аэропортов для владельца премиального пакета и его спутников;

- скидку на пользование сейфовыми ячейками;

- повышенные бонусы по программе лояльности «Спасибо».

Отдельный продукт премиального обслуживания — подписка СберПрайм. Она доступна всем клиентам, независимо от уровня премиальности. Цена подписки 3 990 рублей в год или за 399 рублей в месяц. В подписку включены 13 лучших сервисов Сбера, таких как СберМаркет, Okko, Самокат, Delivery.

При оформлении подписки клиент получает СберКарту Прайм с бесплатным обслуживанием и повышенными бонусами.

Как досрочно снять деньги с вклада в Сбере

Если вы по каким-либо обстоятельствам не можете дождаться завершения срока вклада и деньги понадобились срочно, помните — банк не откажет в возврате первоначальной суммы. Но вот получить полную сумму начисленных процентов не получится.

Досрочное изъятие средств по вкладам происходит по ставке 0,01% годовых. Кроме того, даже если в условиях вклада была предусмотрена капитализация процентов, пересчет досрочно изъятой суммы будет происходить без этой оговорки.

Резюме

Самый выгодный в 2022 году вклад в Сбербанке для каждого клиента свой. Так получается из-за разных целей, которые ставят перед собой вкладчики:

- Получить максимальную прибыль. Если исходить только из процентной ставки, то самые выгодные предложения на 6 месяцев — СберВклад Прайм с дистанционным оформлением.

- Пополнять, изымать и зарабатывать. Привлекательнее остальных выглядят предложения «Промо Управляй». Вклад можно пополнять и фиксировать новую неснижаемую сумму. Кроме того, деньги с вклада можно снимать в пределах неснижаемого остатка.

Исходя из поставленных целей, подбирайте выгодный вклад в Сбербанке под себя. Если хотите заработать больше, узнайте, какие бывают еще способы получения ежемесячных доходов, кроме вклада. Кроме того изучите как работает ИИС в Сбербанке или в Тинькоффе. Возможно, такой вид пассивной прибыли заинтересует вас гораздо больше, чем вклады.

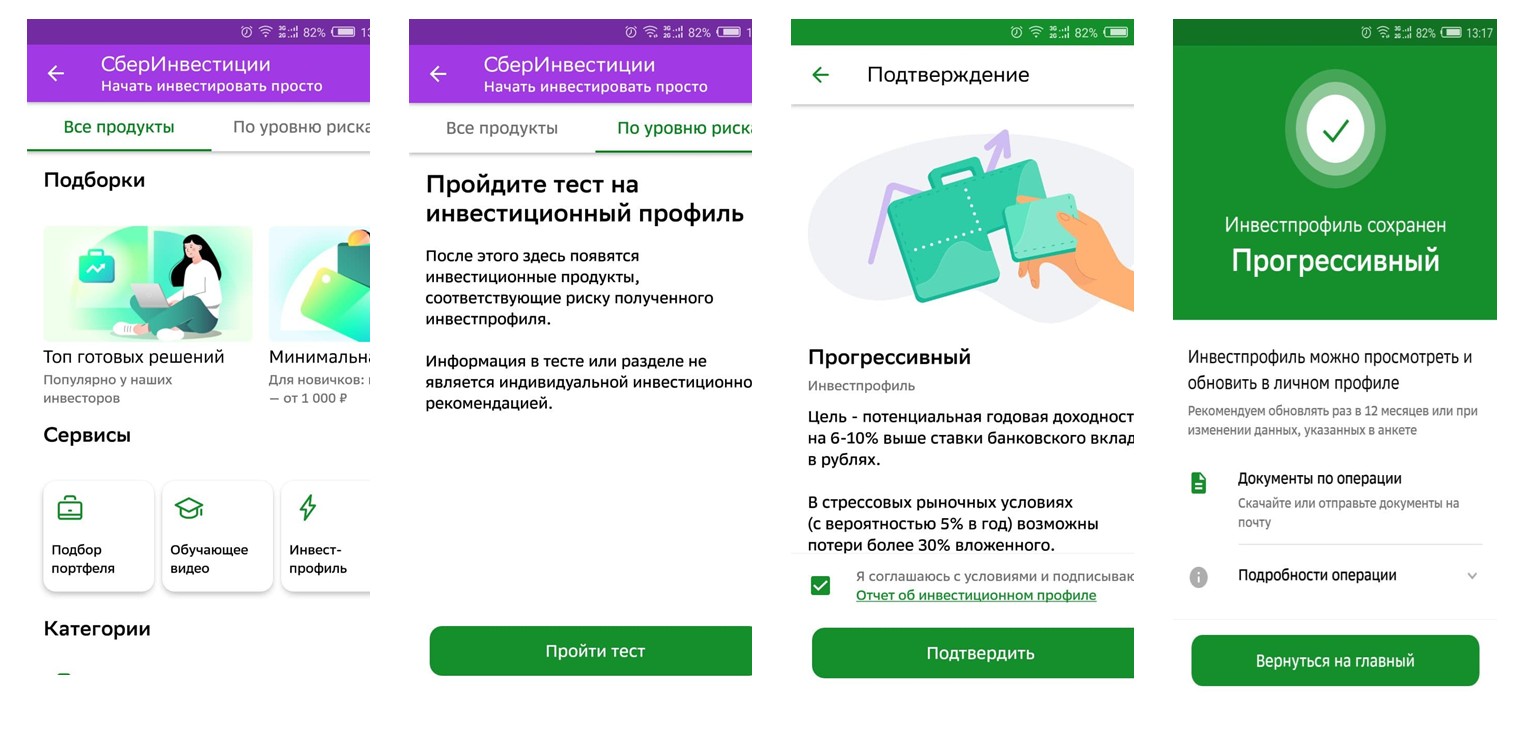

Обзор приложений для инвестирования от Сбера

У Сбербанка два мобильных приложения для инвестирования:

У мобильного приложения СберИнвестор немного шире функционал, по сравнению с первой версией, но оценки пользователей ниже. Оба приложения работают не очень стабильно, часто возникают сбои и ошибки. Кроме того, инвесторы жалуются на низкое качество техподдержки и скорость обратной связи.

В новом приложении СберИнвестор можно:

- пройти тестирование по рисковым инструментам;

- почитать Учебник для начинающих инвесторов;

- просмотреть все брокерские счета;

- настроить график на отображение информации в виде «японских свечей»;

- изучить новости «Интерфакс»;

- установить тип профиля для новичка, эксперта или профессионала.

В старом приложении Сбербанк Инвестор таких возможностей нет, но оно продолжает работать наравне с новым.

QR-код для нового приложения СберИнвестор:

QR-коды для старого приложения для Сбербанк Инвестиции:

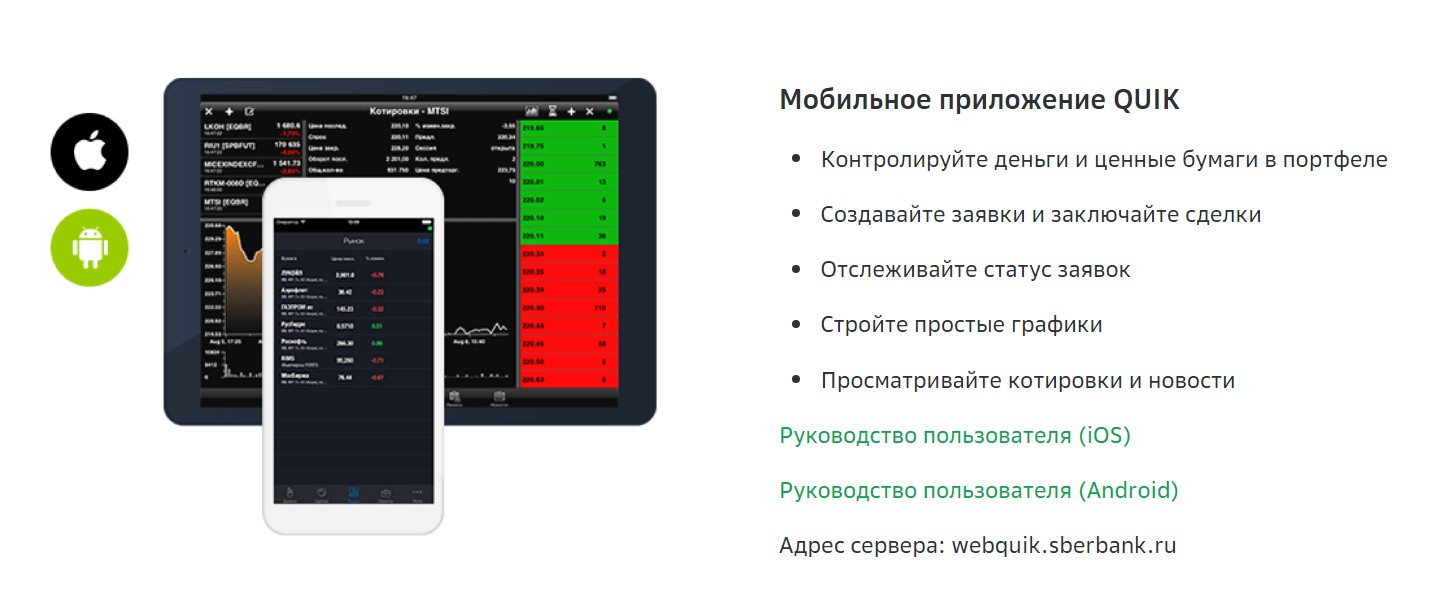

Третий способ совершать сделки на биржах через брокера Сбербанк – установить торговый терминал QUIK. Им можно пользоваться для интернет-трейдинга с планшета или компьютера. Этот вариант меньше подходит для новичков, его чаще выбирают опытные инвесторы и трейдеры, которые проводят много сделок на биржах.

В терминале широкий набор инструментов для глубокого технического анализа. Можно также установить мобильное приложение QUIK на базе Андроид и iOs. В этом случае подавать заявки и проверять сделки можно со смартфона.

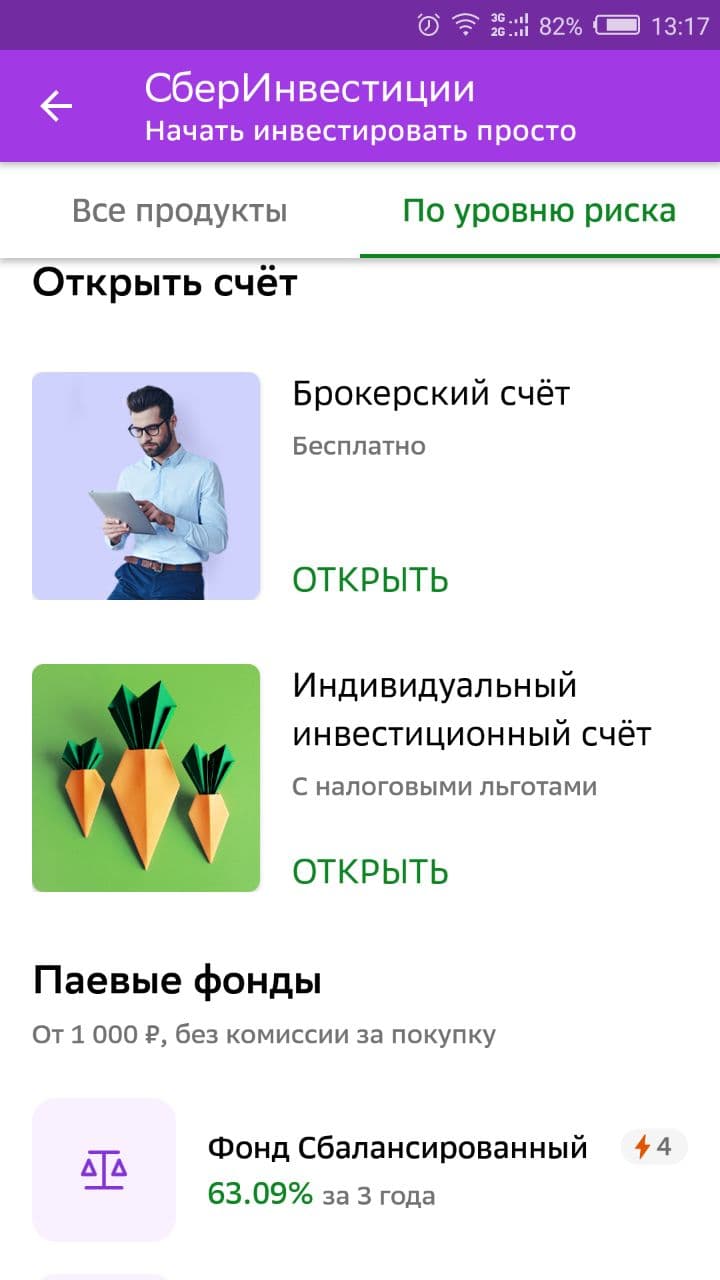

Открыть счет и начать инвестирование в Сбере

Клиенты Сбера могут подать дистанционную заявку на открытие брокерского счета или ИИС через мобильное приложение Сбербанка:

Для просмотра отчетов брокера запустите десктопную версию Сбера.

Преимущества и недостатки приложения СберИнвестор

У брокера Сбер нет единого счета для всех рынков Мосбиржи. Для покупки акций и валюты нужно заводить деньги на разные счета – для сделок на фондовой и валютной бирже. Если перепутать, придется перебрасывать сумму на другой счет.

ПреимуществаНедостатки

Интуитивно понятный интерфейс, в котором легко разобраться новичкуМало функционала, поэтому плохо подходит для трейдеров и активных инвесторов

Можно определить свой риск-профиль и, исходя из этого, подбирать более подходящие инструменты для инвестированияНет выхода на Санкт-Петербургскую биржу

С ИИС купоны и дивиденды можно переводить на банковский счет и распоряжаться ими сразу. Не у всех брокеров есть такая возможностьПриложение часто зависает или не позволяет провести сделку, тогда клиенты теряют возможность купить или продать актив по наиболее выгодной цене

Доступ к большому количеству инструментов и возможность выбора между самостоятельным и доверительным управлениемНельзя купить валюту по 1 единице

Самая широкая сеть филиалов и представительств по всей стране. Поэтому, если возникли вопросы и не получается их решить дистанционно, можно обратиться в ближайший офис и получить личную консультациюПоддержка работает неоперативно, поэтому часть вопросов можно не успеть решить тогда, когда это особенно надо

Отдельный плюс – все клиенты Сбербанка могут подать заявку на открытие брокерского счета дистанционно.

Отдельный минус – нет информации по дивидендам с акций и купонам по облигациям. Вероятно, разработчик исправит этот недочет и тогда СберИнвестор станет более информативным для клиентов.

Обучение для новичков

Перед началом инвестирования через Сбербанк Инвестиции пройдите обучение.

Курс состоит из 13 уроков, которые разработаны экспертами Сбера:

- «Деньги делают деньги» – как это работает.

- Как лучше всего поступить с деньгами.

- Сколько денег нужно для инвестиций и где их взять.

- Как поставить цель своим инвестициям.

- Инвестировать в акции.

- Инвестировать в облигации.

- Как инвестировать сразу почти во всё.

- Составить стратегию, которая приведет к цели.

- Собрать портфель ценных бумаг, в соответствие со своей стратегией.

- Сделать первые инвестиции.

- Получить больше дохода и снизить риски.

- Как жить, если ты инвестор.

- Какие налоги нужно будет заплатить.

На прохождение всех уроков уйдет 45 минут. Все обзоры и инвестидеи для новичков в СберИнвестиции доступны на отдельном сайте Доходчиво об инвестициях.

Тарифы для инвесторов

В Сбербанке два тарифа для инвесторов:

Вид услугиСамостоятельныйИнвестиционный

При объеме сделок на фондовом рынке Мосбиржи до 1 млн рублей процент от оборота за торговый день без учета комиссий торговой системы0,06%0,3%

При обороте 1 000 001 – 50 000 000 рублей0,035%0,3%

Свыше 50 000 001 рублей0,018%0,3%

При объеме сделок на валютном рынке Мосбиржи до 100 млн рублей процент от оборота за торговый день без учета комиссий торговой системы0,2%0,2%

Свыше 100 млн рублей0,02%0,2%

При объеме сделок на срочном рынке Мосбиржи до 100 млн рублей цена за контракт без учета комиссий торговой системы за совершение срочных сделок0,5 рублей0,5 рублей

За принудительное закрытие позиций на срочном рынке10 рублей10 рублей

Комиссия за подачу брокеру распоряжения по телефону до 20 штук в месяцБесплатноБесплатно

Комиссия за подачу брокеру распоряжения по телефону свыше 20 штук в месяц150 рублей за каждое150 рублей за каждое

Аналитическая поддержка инвесторанетесть

Инвестиционный тариф больше подходит инвесторам, которые нуждаются в квалифицированной поддержке брокера и доступе к аналитике.

Регистрация и открытие счета в приложении, на что обратить внимание

- Открыть приложение в телефоне и кликнуть на кнопку «».

- Ввести номер банковской карты, полученной в Сбере.

После выполнения этих действий на телефон клиента придет SMS-сообщение с паролем для входа в систему. Его нужно ввести в соответствующее окно для подтверждения регистрации.

При регистрации в приложении Сбербанк Онлайн на завершающем этапе необходимо будет придумать пароль и 5-значный код для дальнейшего входа.

После входа в личный кабинет у многих начинающих инвесторов возникает вопрос – как открыть и пользоваться инвестициями в сбербанк онлайн?

Открытие индивидуального инвестиционного счета предполагает выполнение следующих шагов:

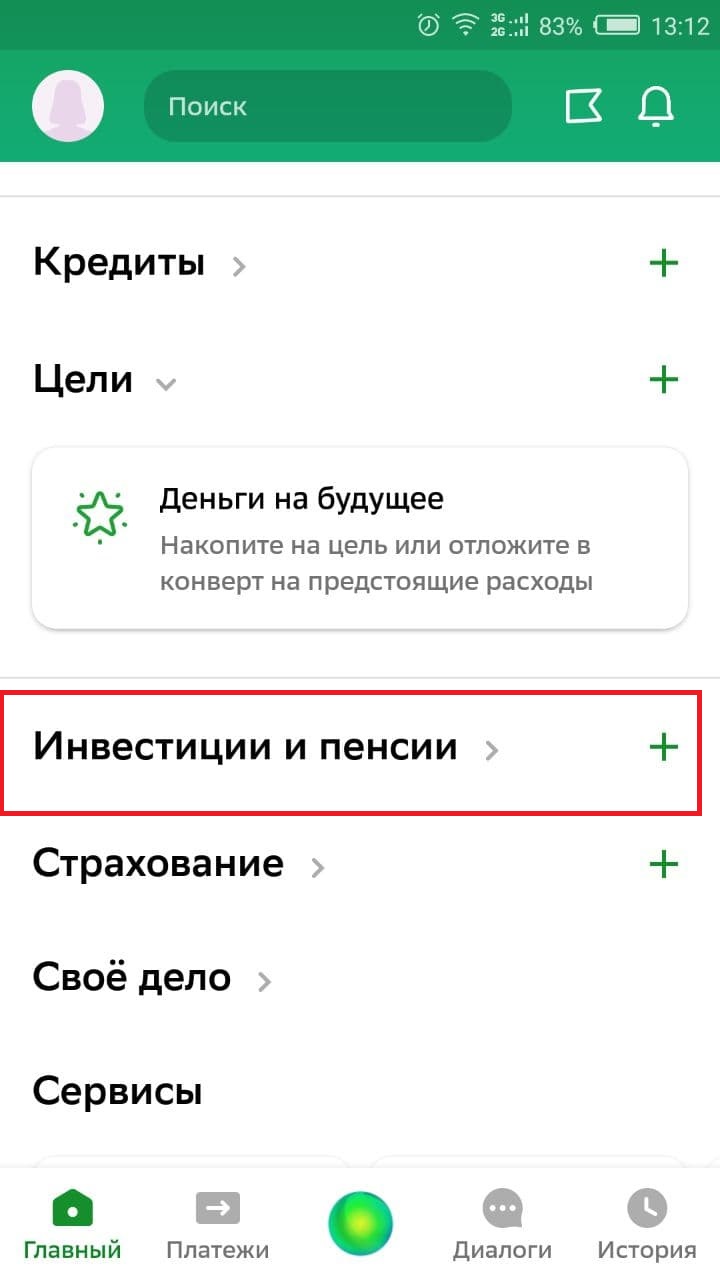

- После запуска приложения Сбербанк Онлайн, страницу следует прокрутить вниз, выбрать раздел «Инвестиции и пенсии» и нажать на значок «».

- На экране отобразятся различные предложения и стратегии по инвестированию. Необходимо спуститься чуть ниже и кликнуть на кнопку «» в разделе «Индивидуальный инвестиционный счет».

- На следующей странице нужно изучить справочную информацию, задать нужные параметры и в самом конце выбрать «Открытие брокерского счета».

Доступ к брокерскому счету будет открыт в течение одного рабочего дня. После создания ИИС сведения о заключенном договоре будут отображаться в кабинете при нажатии вкладки «Инвестиции и пенсии».

Как купить первую акцию в Сбербанке новичку

Для продажи и покупки акций в Сбере создано специальное приложение – Сбербанк Инвестор. Здесь также можно совершать такие операции: просматривать состояние своих счетов, получать актуальную информацию о текущих котировках на рынке, брать инвестиционные идеи и т.

Проблемы с брокером?

Вы всегда можете сменить брокера, переместив инвестиционный портфель на новую платформу. Мы рекомендуем ознакомиться с условиями инвестирования в Тинькофф. Для вас доступно: бесплатное обучение, акции в подарок за пройденные уроки, а также программа рост акций за 3 месяца! Инвестируйте выгодно, перейдя по ссылке здесь👈

Для того, чтобы купить акцию через Сбербанк Инвестор, необходимо выполнить следующие шаги:

- Зайти в приложение и выбрать вкладку «». В этом разделе находится полный список доступных к покупке акций, облигаций и т.д.

- Просмотрев разные варианты, следует выбрать заинтересовавшую позицию и кликнуть по ней.

- Изучив информацию о выбранной акции, нужно нажать на кнопку «».

- Ввести пароль из SMS и нажатие на кнопку «». Сообщение придет на телефон сразу после выбора операции по покупке акции.

- На следующем этапе будет отражена цена акции на рынке и общая сумма инвестирования в зависимости от количества приобретаемых лотов. Вбив нужные параметры, следует нажать на кнопку «».

- Далее нужно подтвердить операцию, нажав на соответствующую кнопку.

Сведения о купленной акции можно посмотреть в разделе ИИС. Здесь отобразятся такие данные: общий объем инвестирования, цена приобретения, текущая цена, количество лотов.

Каким образом вывести деньги с брокерского счета

Прежде чем вывести деньги с ИИС нужно детально изучить условия проведения такой операции.

Во-первых, при выводе финансов индивидуальный инвестиционный счет автоматически закрывается.

Во-вторых, если операция по выводу совершена до истечения 3 лет (с момента открытия счета), то инвестор не сможет воспользоваться налоговыми льготами. Если он их уже получил – придется вернуть. Итак, процедура вывода денег с ИИС в приложении Сбербанка имеет следующий вид:

- Необходимо зайти в приложение Сбер Инвестор и выбор вкладки «».

- На открывшейся странице нужно выбрать вкладку «Переводы и выводы».

- Далее нужно нажать на кнопку «», ввести в соответствующее поле код из SMS и нажать «».

- Системой будет сформировано поручение на вывод денег. Здесь нужно указать сумму и нажать на кнопку «».

После выполнения всех шагов на экране появится сообщение о том, что поручение успешно отправлено. В течение нескольких часов деньги будут зачислены на счет.

Развитие в инвестировании в Сбербанке

Инвестор из Сбербанка может выбрать разные варианты действий. Можно самостоятельно продумывать стратегию дальнейшего развития или же воспользоваться уже готовыми решениями.

Так, в настоящее время в Сбере на выбор инвесторов представлены два вида стратегий:

- «Накопительная» – рассчитана на получение дохода в пределах 6-9% (в год) при минимальном уровне риска.

- «Российские акции» – предполагает покупку акций крупнейших компаний России. Для такого варианта характерен большой доход и высокий уровень риска.

Кроме того, в разделе «Идеи» приложения Сбербанк Инвестор аналитики банка сформировали несколько групп ценных бумаг, представленных на рынке. Они сгруппированы по степени риска. Клиент может выбрать отдельную ценную бумагу или же собрать свой собственный инвестиционный портфель.

В целом, разобраться с сервисом и понять, каким образом открывать ИИС в Сбер Инвестиции, как пользоваться приложением и проводить основные операции (покупка/продажа акций, вывод денег и т. ), поможет демо-версия этой программы. Сбер разработал ее специально в помощь новичкам.

Куда вложить деньги физическим лицам

Российские граждане имеют много возможных вариантов инвестирования своих средств. Выбор зависит от целей и сроков накопления, финансовых возможностей и степени готовности к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Инвестиции через брокерский счет

Обычный человек не может напрямую совершать операции с ценными бумагами. Для этого нужен профессиональный участник рынка брокер. Наличие брокерского счета приравнивается к вашему кошельку. Именно с брокерского вы покупаете себе валюту или ценные бумаги, то есть инвестируете с целью получения дохода.

Открыть брокерский счет можно бесплатно в приложении Сбербанк онлайн. А покупать различные активы вы можете через мобильное приложение Сбербанк Инвестор и торговые терминалы КВИК.

Сбербанк дает возможность совершать сделки на различных рынках:

- Фондовом (акции, облигации, фонды, пифы и депозитарные расписки),

- Валютном (доллары, евро),

- Срочном с рискованными инструментами (фьючерсы, опционы),

- Внебиржевом (акции и другие бумаги в иностранной валюте).

Инвестиции в облигации

Облигации — самый консервативный инвестиционный инструмент. Государство выпускает облигации и тем самым занимает у инвестора деньги. За время владения ценной бумагой выплачиваются проценты (купонный доход). В конце обозначенного срока государство обязуется выкупить облигации по номиналу.

Как выгодно сменить брокера?

Облигации выпускаются на определенный срок, обычно от 1 года до 10 лет. Торгуются на бирже и владелец может в любой момент продать их. При этом он сохранит купонный доход, накопленный за каждый день владения.

Основной показатель при определении общего дохода облигации является ее доходность к погашению. Номинал большинства облигации при выпуске составляет 1000 рублей. После выпуска их цена меняется: становится выше или ниже номинала в зависимости от спроса, ставки ЦБ и других факторов. От текущей цены облигации меняется и ее доходность к погашению. Чем ниже ее цена при покупке, тем выше доходность к погашению.

Вы купили облигацию номиналом 1000 рублей сроком на 1 год, купон 8%, выплата раз в полгода. Но решили продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи будет определяться рыночной, например, 1005 рублей + сумма НКД (накопленный купонный доход) за время владения 19,94 рубля. То есть 1024,94 рубля вы получите при продаже. Покупатель в следующий срок выплаты купона получит доход не за фактический срок владения облигацией, а полностью за весь купонный период, получив обратно уплаченный НКД.

Для покупки облигации вам нужно открыть брокерский счет и перевести на него деньги. Все это можно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк инвестор. Во вкладке Рынок можно выбрать интересующие вас облигации. На экране каждой облигации отображается текущая цена, доходность к погашению, размер НКД, купонного дохода, дата ближайшей выплаты и погашения.

Индивидуальный инвестиционный счет (ИИС)

ИИС — особый вид брокерского либо счета доверительного управления. Это хороший и законный способ налоговой экономии, если вы инвестируете на российском финансовом рынке.

Особенностью ИИС — открывается минимум на 3 года, вывести деньги на счет раньше можно, но тогда теряется вся налоговая экономия. Частичное изъятие тоже запрещено.

Если вы хотите самостоятельно принимать решения, куда инвестировать, какие активы покупать, то нужно открыть ИИС у российского брокера, например, Сбербанк. В противном случае вам подойдет ИИС доверительного управления в управляющей компании.

Есть два вида ИИС тип «А» и тип «Б». Чтобы выбрать, какой подходит, нужно ответить на вопросы:

ИИС типа «А»ИИС типа «Б»

Если у вас есть официальный доход, который облагается по ставке 13%? естьнет

Вы собираетесь довольно рискованно инвестировать в иностранной валюте?нетда

Или вы хотите инвестировать более консервативно и со льготным налогообложением?данет

ИИС типа «А» открывается на 3 года. Каждый год вы имеете право на налоговый вычет до 400 тыс. рублей, но не более внесенной суммы. С прибыли, которую вы получите за годы инвестирования, возьмут налог 13%.

Клиент каждый месяц откладывает по 30 тыс. рублей и покупает ОФЗ 8% годовых. По итогам года он подает декларацию и возвращает 13% оттого, что он вложил + 8% по ОФЗ. Итого за первый год доходность 21%.

ИИС типа «Б» подразумевает, что вычета у вас не будет. Но на выходе с результата вашей деятельности не возьмут налог 13%.

Отличие ИИС типа А от типа Б

- Вносить можно только рубли.

- Нужно выбрать только один тип вычета, совместить оба нельзя.

- 1 инвестор – 1 ИИС.

- Максимальная сумма взноса в год 1мнл. рублей.

- Минимальный срок 3 года, можно больше.

- Выбор типа ИИС происходит по вашим действиям в течение всего срока действия. То есть подаете декларацию на возмещение 13%, значит, выбрали тип «А», иначе тип «Б».

Открыть ИИС и перевести на него деньги можно в мобильном приложении или интернет-банке Сбербанк онлайн. Инвестировать на ИИС можно в приложении Сбербанк Инвестор. Подать заявление на вычет можно в электронном виде на сайте ФНС в личном кабинете налогоплательщика или через Госуслуги.

Инвестиции в фонды

Сбербанк дает возможность совершать операции с паевыми (ПИФы) и биржевыми инвестиционными фондами (ETF).

ETF чем-то похож на ПИФ, но всегда следует за определенным индексом. Например, индекс S&P 500, индекс на золото, серебро, индекс на акции крупнейших компаний развивающихся стран, индекс на китайский рынок и т.

В ETF нет активного управления, это фонд, который четко следует за выбранным индексом, и его можно купить на бирже.

ETF – это способ быстро и за минимальные деньги получить готовый портфель из много ценных бумаг.

Например, купив, ETF на индекс S&P 500, вы покупаете весь индекс S&P 500. Если хотите вложить в британский рынок, покупаете ETF на британские акции и получаете портфель из акций крупнейших британских компаний.

В чем отличие от ПИФа:

- Так как ETF это биржевой фонд, то работа с ним такая же, как с обычными ценными бумагами, которые торгуются на бирже. То есть можно покупать, продавать, закладывать, спекулировать и т.д. С ПИФом это сделать невозможно. Поэтому плюс ETF — это вариативность возможных операций с ними.

- Также в случае с ETF нет скидок и надбавок, то есть комиссий за вход и преждевременный выход.

- Порог входа в ETF достаточно комфортен для большинства инвесторов.

- В ETF очень низкие комиссии за управление, так как ETF следует за индексом и активное управление отсутствует.

Чтобы купить любой вид фондов, нужно в мобильном приложении Сбербанк Инвест зайти на вкладку «Рынки» и выбрать интересующий вас фонд. Там можно совершить операции со всеми паевыми и биржевыми инвестиционными фондами, которые торгуются на Московской бирже.

Инвестиции в акции

Акция – это ценная бумага, которая дает право на долю в компании.

Они бывают обычные и привилегированные. Обычные дают право участвовать в собрании акционеров и голосовать по важным вопросам. Привилегированные не дают право голосовать, зато по ним регулярно и гарантированно начисляются дивиденды. Дивиденды выплачиваются и по обычным акциям, если такое решение было утверждено голосованием на собрании акционеров.

Инвестируя в акции, можно зарабатывать на дивидендах и получить доход при продаже акции в случае роста их стоимости.

Цена акции зависит от множества факторов и нужно быть готовым к тому, что на коротких промежутках стоимость акции может падать. В такие моменты не стоит сразу продавать. Правильнее придерживаться долгосрочной стратегии и владеть акциями на протяжении нескольких лет.

Так может выглядеть график акций

Дивиденды и доход от продажи акций облагается НДФЛ по ставке 13%. Налоговую декларацию заполнять не нужно. Банк выступает в качестве налогового агента и перечисляет денежные средства уже с учетом суммы удержанного налога.

Для покупки акций нужно открыть брокерский счет и перевести на него деньги. Это удобно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк Инвестор. Во вкладке Рынок нужно выбрать интересующую вас акцию.

Инвестиции в драгоценные металлы

Памятные и инвестиционные монеты, обезличенные металлические счета, слитки золота, серебра, платины и палладия. Всё это инструменты для долгосрочных инвестиций, необычные подарки, предметы коллекций.

Безрисковые инвестиции в Сбербанке – депозиты и вклады

Депозиты и вклады – это наиболее легкий путь для инвестирования денег. Риск лишиться денег сводится к нулю. Такой порядок действий подходит тем, кто ценит надежность и стабильность, новичкам.

Между двумя понятиями существует разница: депозит и вклад являются видами хранения. Депозит – это вид хранения ценностей, но необязательно денег. Это могут быть ценные бумаги, акции, облигации, драгоценные металлы и т.

Рассмотрим ниже популярные виды вкладов Сбербанка:

Вклад «Сохраняй» Девиз тарифа «Помочь сберечь накоплениям и получить максимальный доход»Вклад «Пополняй» Девиз тарифа «Вклад, на котором удобно копить»Вклад «Пенсионный плюс» Девиз тарифа «Получайте доход от пенсионных и социальных зачислений»

Ставка до 3,56%Сумма от 1 000 рублей Без частичного снятия и пополнения Срок вклада от 1 месяца до 3 летСтавка до 3,09%Сумма от 1 000 рублей Без частичного снятия С пополнениемСрок вклада от 3 месяцев до 3 летСтавка до 3,67%Сумма от 1 рубля Снятие причисленных процентов С пополнением Срок вклада 3 года

Стоит ли инвестировать в Сбербанке?

Чтобы ответить на этот вопрос, как заработать на инвестициях в Сбербанке и стоит ли это делать, нужно рассмотреть все плюсы и минусы выбора этого брокера.

- надежность, стабильность;

- возможность открытия ИИС;

- наличие мобильного приложения;

- низкие комиссии на тарифе «Самостоятельный»;

- купоны и дивиденды можно отправлять на обычный счет. Затем можно пополнять ИИС или тратить на собственные нужды.

- неудобное неинформативное приложение с ограниченным функционалом;

- необходимость ждать подтверждения по смс и терять время на покупку;

- приложение часто зависает;

- ограниченный выбор инвестиционных возможностей, нет выхода на Санкт-Петербургскую биржу для покупки акций американских компаний;

- сомнительные предложения: доверительное управление, инвестиционные облигации, инвестиционное страхование жизни;

- неоперативная поддержка, отвечают долго или не отвечают вообще;

- отзыв многих пользователей негативный и они выбирают другого брокера.

Прочитайте еще про инвестиции в Сбербанке

Тарифы для инвестирования в Сбере

Сбербанк предлагает два тарифа брокерского счета: Инвестиционный и Самостоятельный. При открытии счёта открывается окошко с информацией по тарифу. По умолчанию стоит Инвестиционный тариф, который довольно невыгодный и связан с дополнительными комиссиями. Нужно помнить, что тариф можно поменять на Самостоятельный.

Начать инвестировать с нуля просто

Если вам срочно нужны деньги для первого инвестиционного портфеля – оформите кредитную карту 👈. Сможете быстро получить желаемую сумму без уплаты процентов (при возврате средств до истечения льготного периода).

По Инвестиционному тарифу есть комиссия 0,3% от оборота. Она включает в себя дополнительную информационную поддержку и аналитику. Однако доступ к порталу Sberbank Investment Research только для квалифицированных инвесторов. Если вы не такой, то выгода от использования Инвестиционного тарифа сомнительна и нет причин переплачивать.

Второй тариф Сбера называется Самостоятельный. Здесь комиссии более привлекательные:

- 0,06% при объеме сделки 1 млн. рублей,

- 0,035% при объеме сделки выше 1 млн. рублей,

- 0,018% при объеме сделки выше 50 млн. рублей.

Как происходит покупка и продажа инвестиций

Инвестировать в Сбербанке может физическое лицо, резидент РФ через несколько технических инструментов:

- Классический терминал КВИК (QUIK).

- Программа в веб-версии КВИКа.

- Мобильный КВИК.

- Приложение Сбербанк Инвестор.

Пополнить счет, внести деньги и открыть вклад можно через отделение, через Сбербанк онлайн или через мобильное приложение.

Рассмотрим покупку инвестиций (акции, облигации, фонды) в мобильном приложении Сбербанк Инвестор.

Перед началом инвестирования зайдите в приложение банка на вкладку Прочее и ознакомиться с FAQ (часто задаваемые вопросы). Не жалейте на это времени, там неплохо освещены важные вопросы.

Вкладка «Мои счета» это общий обзор портфеля на конкретный момент. Можно посмотреть, сколько денег в бумагах, сколько в денежных средствах.

Открываем вкладку «Рынок» и видим котировки по всем основным инструментам. Они сгруппированы: акции, облигации, фонды, валюта и внебиржевой рынок.

Через поиск можно найти интересующую нас ценную бумагу. Выбираем и видим окно с информацией и ценой. После изучения нажимаем кнопку Купить или Продать.

Ждем подтверждающую sms. Указываем сумму, на которую будем совершать операцию. Подтверждаем покупку или продажу.

После этого можно перейти на вкладку Заявки. Там пользователь увидит, что сделка исполнена. Так происходят операции купли-продажи инвестиций в мобильном приложении.

Стоит ли инвестировать через Сбербанк

Чтобы понять, стоит ли инвестировать через Сбербанк, нужно посмотреть преимущества и недостатки этого метода.

- Простое и понятное приложение для клиентов.

- Можно пройти тест для определения склонности к риску.

- Есть возможность заполнить в личном кабинете Сбербанк Онлайн форму w8-ben. Она нужна, чтобы платить по американским акциям с дивидендов 13%, а не 30%.

- Можно переводить с ИИС дивиденды и купоны на банковский счет. Затем можно пополнить ИИС или потратить на свои нужды.

- Большая сеть филиалов по всей стране, удобно пополнить счет, вывести деньги, много банкоматов.

- Нет возможности совершать сделки на Санкт-Петербургской бирже, а только на Московской.

- Очень упрощенные графики для анализа инвестиции при покупке.

- Новостей по компаниям не бывает, сложно сориентироваться и сделать выбор.

- Нестабильная работа приложения: подвисание, выкидывание, обнуление данных по счетам.

- Поддержка работает неоперативно, иногда не работает вообще. Негативные отзывы.

- Нет данных по дивидендам, купонам.

- Отсутствие единого счета для всех секций Московской биржи.

Итак, с чего начать инвестиции со Сбером? Начните с изучения информации. Сбербанк брокер может быть интересен в первую очередь людям, которые ратуют за надежность и сохранность своего капитала. А также тем, кому не очень интересно вкладывать в американский фондовый рынок.

Алгоритм открытия счета в Сбере

Существует три варианта:

- Отделение Сбербанка. Учтите, что если это не специальное отделение, которых по стране мало, вам будет предоставлена возможность открыть счет в управляющей компании, что считается невыгодной историей для клиента. Поскольку этот брокерский счет с заведомо навешанным ДУ, этот счет нужно будет пополнить на сумму около 90 тыс. рублей, и соответственно вы переплатите за комиссию. Помните, что вы не обязаны пополнять брокерский или индивидуальный счет при открытии, эта услуга навязана сотрудниками Сбербанка.

- Приложение Сбер Инвестор. Здесь есть свои нюансы, например, через софт по умолчанию присваивают тариф инвестиционный и придется ждать несколько дней, чтобы его сменить. Через приложение если вы пополняете брокерский счет, деньги идут дольше, чем через аккаунт на сайте.

- Персональный кабинет Сбербанк online. Самый удобный вариант.

Кнопка для открытия счета на сайте спрятана. Рассмотрим алгоритм действий:

- Находим вкладку «Прочее».

- Далее находим «Брокерское обслуживание».

- Где расположена кнопка «Открыть брокерский счет».

Обратите внимание, что компания предоставляет на выбор тип рынка:

- фондовый − приобретение различных активов;

- валютный − для приобретения/ продажи валюты, такой как: евро, долларов;

- срочный − для работы с инструментами, которые отличаются повышенным риском. Галочку можно поставить, за обслуживание на срочном рынке платить не нужно, но эта история сопряжена с повышенными рисками и новичкам не всегда будет легко работать.

Сбер Инвестор

Сбербанк предлагает определиться с тарифом:

- инвестиционный − этот тариф дороже в обслуживании;

- самостоятельный.

Лучше остановиться на втором тип, комиссии нормальные, особенно после сентября 2019 года, когда была отменена комиссионная издержка за депозитарное обслуживание. На этом тарифе на фондовом рынке, комиссия на сумму до 1 млн. рублей за день 0,6%, на валютном Мосбиржи комиссия при объеме сделок до 100 млн рублей 0,2%. На срочном платим 50 копеек за контракт и 10 за принудительное завершение сделки.

Далее потребуется решить, готовы ли вы давать ценные бумаги в долг, для того чтобы Сбербанк использовал овернайт. Пользователь получает за предоставление активов дополнительный доход, около 2% годовых, но таким образом ваши ценные бумаги пребывают в более рискованном положении. Если Сбербанк обанкротиться, назад их можно не получить, каждый выбирает для себя. И далее потребуется решить, будете ли вы использовать заемные средства. Если вы хотите себя оградить от лишних соблазнов при наличии торгового плеча, галочку можно снять.

Sberbank сразу моментально открывать ИИС. Помним что один пользователь − один счет. Если счет имеется, но у другой организации, нужно галочку убрать, чтобы избежать штрафов.

Нужно понимать, что инвестировать можно с нескольких инструментов: классический QUIK или веб-версия/мобильная, приложение Сбербанк инвестор. Рассматриваем как раз мобильное приложение.

Особенности пополнения счета

Пополнение депозита возможно:

- через офис;

- Sberbank online;

- мобильный софт.

Через софт деньги шли сутки, через Сбербанк online деньги поступают практически мгновенно. Если оформляете после закрытия рынка, деньги приходят на открытие следующего рабочего дня. Здесь лучше заходить в раздел «Прочее брокерское обслуживание», где ранее регистрировали депозит и там отыскиваем способ «Пополнить», затем оставляем заявку.

Анализа софта

- «Мои счета» — это обзор инвестиционного портфеля на момент открытия вкладки, можно посмотреть, сколько денежных средств, бумаг, можно изменить валюту.

- «Рынок» − котировки по всем базовым активам от облигаций до внебиржевого рынка. Можно при необходимости сортировать инструменты. Есть лупа для поиска нужного инструмента.

- Вкладка «Идеи аналитиков Сбербанк». Обратите внимание, что все идеи сортируются по степени риска.

- «Заявки и сделки».

- «Прочее» вкладка с различными настройками. Именно здесь можно открыть чат, чтобы задать вопрос.

Обратите внимание, если кликнуть на определенный актив, перед вами откроется отдельный обзор, в котором есть график, но по сути информации полезной нет. Отсутствует возможность переключиться на свечной график, стаканы здесь отсутствуют. И вообще информация по активу скромная.

Если кликнуть на «Купить», по умолчанию брокер резервирует на счете плюс 2% от текущей цены, покупая по текущему курсу, но делает резерв на случай, если произойдет резкое волатильное движение.

На валютном рынке, если вы нацелены купить через Сбербанк Инвестор брокер будет резервировать 3,10% от суммы сделки, минусы такой работы − минимальный размер лота тысяча условных единиц, меньше купить нельзя. В Тинькоффе можно покупать от 1 доллара/евро.

Стоит ли пользоваться приложением?

Из преимуществ приложения, можно выделить комиссии более адекватные, благодаря отмене депозитарного вычета. Хороший момент по ИИС, что можно сделать, так что купоны, дивиденды начисляются на отдельный банковский счет, тогда можно перебрасывать деньги, что является новым пополнением.

Касательно минусов, здесь их больше.

- Софт работает нестабильно. Часто вылетает, обнуляет информацию по счетам.

- Отсутствие стакана в приложении. Особенно если речь идет об облигациях, и не очень ликвидных инструментах. Стакан можно смотреть на КВИКе.

- Навязывание пользователям открытие ИИС с обязательным пополнением 90 тыс. рублей и ДУ.

- ИОС от Сбербанка преподноситься как надежный инструмент. Это не совсем так.

- В момент совершения сделки нет информации о комиссии. В Тинькоффе видна комиссия, и можно планировать операции.

- Приобретение ценных бумаг иностранных фирм не предусмотрено. Если у некоторых брокеров нельзя купить этот актив на СПБ на ИИС, здесь нет доступа к ним.

Если резюмировать, приложение Сбер Инвестор неудобное, плюсов меньше, чем минусов. Если верить слухам, банк разрабатывает новое приложение, возможно, будет более современная версия. Если будет обновление, работа улучшится. Ведь как к брокеру особых претензий нет, поскольку комиссии вполне лояльные, проблема именно в софте.

Какие услуги доступны для инвесторов в Сбере?

Со Сбербанком можно торговать на фондовом и валютном рынках, покупать и продавать акции и облигации в иностранной валюте, иметь доступ к фьючерсам и опционам (это рисковые активы для грамотных инвесторов).

Всего Сбербанк предлагает семь видов услуг для инвесторов:

- акции российских компаний на Московской фондовой бирже;

- облигации российских компаний;

- товарные фьючерсы;

- опционные контракты на фьючерсы, акции, фондовые индексы и иностранную валюту;

- операции с еврооблигациями на внебиржевом рынке;

- акции иностранных компаний (США, Европа);

- инвестиции по секторам экономики — ETF.

«Сбербанк Инвестиции»

С чего начать и как заработать? Куда вложить деньги в 2021 году? Первым делом надо стать клиентом Сбербанка и открыть счет. Инвестировать со Сбербанком можно через обычный брокерский счет или через индивидуальный инвестиционный счет (ИИС).

Важно понимать, что особенность инвестиционных вкладов Сбербанка — их непредсказуемость. Итогом вложений может стать крупная прибыль и ощутимый капитал, а может случиться и так, что ваши ожидания попасть в топ самых богатых людей в мире окажутся напрасными. На официальном сайте Сбербанка указано, что средний минимальный доход для инвестора составит 8 % при небольшом уровне риска.

Доход при инвестировании складывается из двух вещей: это дивиденды (часть прибыли компании, которую распределяют между держателями акций) и прибыль от продажи ценных бумаг (разница между ценой продажи и покупки).

Как открыть личный кабинет в Сбербанке

Каждый клиент Сбербанка может создать свой личный кабинет. Это можно сделать в офисе банка, на сайте, с терминала или банкомата.

Нужно пройти процедуру регистрации, для которой вам понадобятся действующая банковская карта Сбербанка и номер мобильного.

В банкомат или терминал вставляем банковскую карту, вводим пин-код, запрашиваем печать идентификатора и пароля. Банкомат выдаст вам чек с реквизитами для доступа к Сбербанку через интернет.

Если вы не дружите с интернетом, сходите в офис банка. Сотрудник все сделает сам. Не забудьте взять с собой паспорт.

Таблица. Комиссии и тарифы

Будьте внимательны, в тарифе «Самостоятельный» произошли изменения с 1 февраля 2020 года.

Комиссии для заявок онлайн. Процент от оборота за торговый день, без учета накопленного купонного дохода (НКД) и комиссий торговой системы (ТС).

Комиссии для заявок, поданных по телефону. Процент от оборота за торговый день, без учета накопленного купонного дохода и комиссий торговой системы.

При покупке и продаже биржевых паевых фондов и ETF со стандартными условиями обращения в ТС ФР МБ комиссия не взимается.

Комиссии при торговле на валютном рынке. Процент от оборота за торговый день, без учета комиссий торговой системы.

Комиссии на срочном рынке Московской биржи. Цена за контракт, без учета комиссий торговой системы.

Комиссии на внебиржевом рынке ценных бумаг (ТС ОТС). Процент от оборота за торговый день, без учета накопленного купонного дохода.

Как открыть брокерский счет

Самый простой способ для начинающего инвестора — открыть брокерский счет в «Сбербанк Онлайн». Вот пошаговая инструкция. Заходим во вкладку «Прочее» и нажимаем кнопку «Открыть брокерский счет». Счет открывается бесплатно.

Не хотите через мобильник — начните торговать через платформу QUIK. Для этого откройте счет на сайте в личном кабинете «Сбербанк Онлайн».

Находим раздел «Инвестиции», дальше — «Брокерское обслуживание».

Нажмите кнопку «Открыть брокерский счет». Затем выбирайте рынок. Фондовый и валютный уже есть в списке. Можно в дополнение к ним выбрать «Срочный» (просто поставить галочку напротив). Тогда вы сможете торговать через Сбербанк фьючерсами и опционами.

Можно дать согласие или отказаться от услуги овернайт. По этой опции ваши акции смогут одалживать другие клиенты брокера. В результате вы можете получить прибыль, но можно и прогореть. Здесь есть доля риска. Если услуга не нужна, ставьте галочку напротив слов «Не размещать».

Дальше заполняем традиционные данные: страна, гражданство, паспорт, телефон, электронка. Жмем на кнопку «Подписать заявление». Через день-два придет СМС об открытии брокерского счета и письмо на электронную почту.

Минимального порога для входа на биржу в Сбербанке нет. Можно открыть брокерский счет и с нулевым балансом. Но для начала торговли нужно положить на счет минимум 1 000 рублей.

Как выбрать тариф для инвестирования с минимальной комиссией

Прежде чем начать торговлю, нужно выбрать тариф для обслуживания вашего брокерского счета. Сбербанк предлагает на выбор два тарифа. При регистрации брокерского счета у всех по умолчанию стоит «Инвестиционный». Однако на самом деле этот тариф подходит для продвинутых инвесторов. За него берут комиссию выше. При объеме сделок до миллиона рублей комиссия составляет 0,3 % от суммы сделки.

Новичку лучше выбрать тариф «Самостоятельный». Здесь нет платы за обслуживание счета. Комиссия при сделках на фондовом рынке до миллиона — 0,06 %. Плюс при всех сделках к этой сумме придется добавить еще 0,01 %. Это комиссия биржи.

Торговать на валютном рынке дороже. Процент берут от суммы, на которую вы наторговали за день. По инвестиционному тарифу это 0,2 %, по самостоятельному — 0,02 %.

На срочном рынке Московской биржи берут плату за контракт. Эта цена одинаковая для обоих тарифов. За каждую срочную сделку вы платите по 50 копеек, за принудительное (по инициативе брокера) закрытие позиций — 10 рублей.

На внебиржевом рынке комиссию тоже берут как процент от оборота за день. Для самостоятельного тарифа при покупке облигаций комиссия равна 0,17 %, для инвестиционного — 1,5 %. При продаже цифры будут одинаковые — 1,5 %.

Важно! Ваши сбережения лежат на депо-счете. Это настоящий счет (в отличие от демо-счета). За ведение этого счета брокер берет 149 рублей в месяц. Если сделок не было, ничего не берут.

Деньги с депо-счета удобно выводить на карты Сбербанка. Это без комиссии. Если же вы переведете их на карту другого банка, с вас возьмут 2 % комиссии от суммы перевода.

Как установить «Сбербанк Инвестор» и торговать на телефоне

Приложением «Сбер Инвестор» можно пользоваться, даже если в инвестировании вы полный ноль. Если к настоящей торговле приступать страшно, можно потренироваться на демо-счете брокера. Демо = демонстрационный. Это учебный счет с игровыми рублями, где вы научитесь правильно и хорошо работать с ценными бумагами и получать доход. Пользоваться им можно сразу после установки приложения на смартфон в течение 30 дней.

Приложение загружаем на смартфон через Google Play или App Store. Чтобы приложение заработало в полную силу, на сайте Сбербанка нужно заполнить заявку и отправить ее брокеру. Вам позвонят из банка и пригласят в офис подписать договор на брокерское обслуживание.

Внимание! Сделать это можно только с компьютера.

Заходим в «Сбербанк Онлайн», открываем вкладку «Прочее», затем «Брокерское обслуживание» и «Управление счетами», далее «Тарифный план». Нажимаем кнопку «Редактировать» и меняем тариф на нужный. После этого сформируется заявление на смену тарифа. На телефон придет СМС с кодом для подтверждения. Вводим код, получаем уведомление, что заявление на рассмотрении. Через два дня тариф должен поменяться.

Чтобы приступить к торгам, на андроидах нужно ввести два кода со скретч-карты (ее вам даст брокер в банке). Для айфона специальный код вам пришлют в СМС. Графики и подгрузка котировок в «Сбербанк Инвестор» не отстает от реальных торгов, главное, чтобы вас не подвел интернет. Во вкладке «Мои счета» вы найдете свой портфель. Здесь будут отображаться ваши деньги и акции.

Важно! Во вкладке «Прочее и ознакомиться с FAQ (часто задаваемые вопросы)» вы найдете много полезного для новичка.

https://youtube.com/watch?v=fbUy7dFxU40%3Ffeature%3Doembed

Как купить или продать акцию

Чтобы купить акцию, зайдите во вкладку «Рынок». Здесь вы увидите котировки по всем основным инструментам: акции, облигации, фонды, валюта, внебиржевой рынок.

При выборе акции вы увидите цену и информацию о ней. Нажимаем «Купить». Ждем СМС с подтверждением. Пишем сумму операции, подтверждаем покупку. Деньги на покупку спишут с брокерского счета. Для этого сначала их нужно туда положить.

Как продать акции

Открываем вкладку «Заявки», там будет информация о совершенной сделке. А в портфеле вы увидите саму акцию. Процедура продажи такая же, как и покупки, только вместо «Купить» нажимаем «Продать».

Как пополнить брокерский счет

Пополнить брокерский счет можно в интернет-банке Сбербанк, в мобильном приложении «Сбербанк Онлайн», в офисе банка, с карт других банков.

В мобильном приложении нужно найти вкладку «Инвестиции и пенсии» и выбрать счет для пополнения. Выбираем брокерский. Указываем сумму и карту, с которой вы хотите перевести деньги. Нажимаем кнопку «Пополнить счет». Какие-то секунды — и всё на брокерском счете.

Как закрыть брокерский счет

Расторгнуть договор брокерского обслуживания можно в приложении «Сбербанк Онлайн» или в офисе банка. В «Сбербанк Онлайн» заходим в раздел «Инвестиции», далее в «Брокерское обслуживание». Выбираем активный брокерский счет и жмем «Закрыть». Подтверждаем операцию, деньги со счета отправляем на нужную вам карту или счет.

Если решите пойти в офис, возьмите паспорт. В отделении банка вас попросят заполнить заявление с распоряжением на закрытие. Запрос рассматривают до 5 дней. Когда решение примут, вам придет СМС.

Важно! При закрытии счета все незавершенные сделки автоматически прекращают, сам счет закроют в течение 2 рабочих дней. Справку о доходах вы получите через месяц после закрытия счета.

Индивидуальный инвестиционный счет позволяет зарабатывать на инвестициях как на обычном брокерском счете или может стать альтернативой депозиту. Большой плюс, что с вложений можно получить налоговый вычет 13 % от суммы вложений за год. Максимум 52 000 рублей, если пополнить счет на 450 000 рублей. Также вы будете получать около 5–8 % дохода. Таким образом, ваш средний доход в год составит порядка 18–21%.

Индивидуальный инвестиционный счет открывается минимум на три года, снимать средства нельзя.

Монеты, слитки и счета — все это инструменты для долгосрочных инвестиций. У Сбербанка более 2 800 памятных монет. Выбрать их можно на сайте. Также есть инвестиционные монеты, их можно купить или продать в офисах банка. Операции с монетами, в отличие от слитков, не облагают НДС, для их продажи не нужны никакие справки и сертификаты.

Банк покупает такие монеты в любом состоянии, даже с царапинами и без капсул.

Можно открыть обезличенный металлический счет и начать с покупки всего 0,1 грамма. Металл хранится на счете, в любой момент его можно продать. Можно купить золото, серебро или платину в слитках, начиная с покупки 1 грамма. Исторически металлы всегда дорожают. Например, золото за последние 10 лет подорожало вдвое.

Можно инвестировать в паевые (ПИФы) или в ETF — готовые инвестиционные фонды, которые вкладывают средства инвесторов сразу в несколько инструментов.

ПИФ — фонд, инвесторы которого — собственники долей в имуществе в зависимости от размеров паев. ETF — фонд, акции (паи) которого свободно торгуются на бирже. В отличие от ПИФ акции ETF можно свободно купить или продать на бирже. Комиссия при приобретении ПИФов выше, чем в случае с ETF.

Можно покупать отдельные акции, которые представлены у брокера. Покупаете акцию компании — становитесь совладельцем доли, а значит, имеете право на получение дивидендов. Акции можно продать по более выгодной цене и получить прибыль на разнице от цены покупки.

При инвестировании важно обратить внимание на степень риска. При торговле через «Сбербанк Инвестор» можно выбрать его уровень:

- низкий — стоит выбрать, если вы не разбираетесь в инвестициях. При низком уровне вам предложат, например, вложиться в облигации;

- высокий — доход от 15 %. Срок вложений при этом составит от 3 лет.

В отличие от депозита акции можно продавать или получать прибыль в виде дивидендов. Главное — понять, что для вас будет наиболее выгодно и оптимально. Можно получить весомую прибыль, купив акции по одной цене и перепродав дороже. А можно купить и просто ждать отчетного периода, сверяясь с календарем дивидендов, чтобы получить свою прибыль.

Гарантированные инвестиции с защитой

Если риск — это не ваше и при слове «инвестиции» вас коробит, остановитесь на депозитных вкладах. Да, это тоже инвестиции, причем безрисковые, своего рода защита ваших средств. Сколько положите, столько заберете, плюс проценты набегут. Процесс оформления инвестиционного депозита не отнимет много времени.

Сегодня у Сбербанка есть ряд вкладов:

- «Сохраняй» (можно пополнять счет и снимать деньги в любой момент);

- «Пополняй» (только пополнение, снятие невозможно);

- «Умножай» (нельзя ни пополнять счет, ни снимать с него).

Есть специальные вклады для пенсионеров и даже инвестиции для школьников.

Если вы хотите позаботиться о будущем своих детей, откройте вклад СберKids. Вклад открывают на имя ребенка, и все деньги на счету — его.

С 14 лет ребенок может снимать проценты по вкладу, а с 18 лет пользоваться всей суммой. Такой вклад нельзя арестовать. При разводе родителей денежные средства не делят. Вклад могут пополнять дедушки и бабушки ребенка. Счет можно открыть в рублях или долларах. Начальная сумма 1 000 рублей или 100 долларов. Пополнять вклад можно на любые суммы и в любое время. Ставка 2,9 % в рублях и 0,4 % в долларах.

Если вас интересует вопрос, куда вложить деньги под проценты пенсионерам, обратите внимание на вклад «Пенсионный Плюс». Ставка по вкладу — 3,67 %. Чтобы открыть счет, нужен всего 1 рубль. Срок вклада — 3 года с возможностью пополнения.

Закрыть инвестиционный депозит так же просто, как и открыть. Однако, если нарушить сроки вклада, можно потерять проценты.

Плюсы и минусы инвестирования через брокера «Сбербанк Инвестиции»

*«Доходный курс Онлайн» — это программа, которая сочетает в себе страхование жизни и инвестиции в ценные бумаги, при этом полностью исключает риск потери вложенного капитала. Вы решаете, какую сумму и на какой срок вы хотите вложить, и выбираете подходящую вам стратегию. Часть суммы работает на защиту вашего взноса, а часть — на получение дохода.