Как работать с фрилансерами и не получить штраф

Ограничения

- Доход до 2,4 млн рублей в год.

- Нельзя нанимать сотрудников, но можно привлекать подрядчиков по договорам ГПХ.

- Нельзя работать по агентским договорам — например, туроператором.

- Нельзя перепродавать чужие товары.

- Нельзя совмещать с другими налоговыми режимами.

Где открыть расчетный счет для самозанятого

Самозанятый может открыть расчетный счет в соответствующем банке, то есть работающем с ИП. Это банки из ТОП-10, где самозанятому впоследствии можно взять расчетный счет (по рейтингу ЦБ РФ):

- Сбербанк России.

- ВТБ.

- Газпромбанк.

- Альфа-банк.

- Россельхозбанк.

- Банк «ФК Открытие».

- МКБ.

- Тинькофф банк.

- Промсвязьбанк.

- Совкомбанк.

Самозанятому нужен расчетный счет в случае принятия приведенным лицом оплаты от контрагентов за выполнение работ (оказание услуг) безналичными платежами. Это правило касается и зачисления средств на электронные кошельки.

Когда договор с самозанятым могут признать трудовым

Не стоит пытаться маскировать под расчеты с самозанятыми трудовые отношения. Поверьте, чтобы вам не говорил Иваныч с соседней стройки, отвечать за нарушения только вам. А у Иваныча может зять — прокурор.

Давайте посмотрим, что будет являться признаком трудового договора, а что нет:

Договор с самозанятым (СЗ)

Если ИП решил сократить штат он должен пройти определенную процедуру. Работники предупреждаются за 2 месяца, получают выходное пособие и т.д.

Если ИП решил расстаться с самозанятым — расторгает договор. Последствия и ответственность определяются договором и ГК.

Ошибка всех ИП решивших резко перейти на работу с самозанятыми — полная замена штат сотрудников на самозанятых. Еще круче, если самозанятыми стали те же сотрудники — до сих пор не все предприниматели в курсе, что так делать нельзя. Работать с бывшими работниками в статусе СЗ можно только если они уволились более 2-х лет назад.

Мало того, несправедливо уволенные сотрудники, если их принудили подписать заявления об увольнении по собственному желанию, могут обратиться в Трудовую инспекцию. По суду их восстановят на работе с уплатой простоя за весь период тяжбы.

Работник должен соблюдать режим рабочего времени.

СЗ вправе работать по собственному графику, главное, чтобы работу выполнял.

Если работы ведутся в помещении, допустим, детского сада, который закрывается в 19.00, то это всего лишь соблюдение режима работы объекта и к рабочему времени прямого отношения не имеет. Так что такой момент, как соблюдение объектного режима, вполне можно указать в договоре.

Зарплата выплачивается дважды в месяц.

Оплата может производиться авансом или по факту, поэтапно, ежедневно и т.д. — по договоренности между СЗ и заказчиком.

Рекомендуется не устанавливать для оплаты работы самозанятого те же дни, в которые ваши сотрудники получают зарплату. Лучше всего привязать факт оплаты к объемам, этапам, выполненной работы.

Сотрудникам отдельных категорий, например кладовщикам, кассирам, устанавливается материальная ответственность за вверенные им материальные ценности.

СЗ может застраховать свою ответственность, груз, который перевозит, авто, на котором ездит и т. д., но делает это как правило добровольно и выгодополучателем по договору страхования является сам СЗ..

По ГК РФ заказчик сможет взыскать убытки с исполнителя (ст. 15), но это не тоже самое, что материальная ответственность (статья 238 ТК РФ).

Работнику полагаются социальные льготы, отпуска, больничные.

Самозанятый, если заболеет, может договориться о продлении сроков исполнения договора с заказчиком.

А захочет отдохнуть — просто не берет заказы.

Оплачивать время болезни или отдыха заказчик ему не обязан.

Одна из ошибок — включать самозанятых в графики отпусков и даже в приказы на отпуск. Это прямо говорит, что вы строите не гражданско-правовые, а трудовые отношения с исполнителем. Выдача детских подарков к Новому Году может свидетельствовать о том же.

В соответствии с положением о премировании работник получает премии или бонусы за работу.

СЗ, если объем работы оказывается больше, чем было рассчитано, заключает дополнительное соглашение к договору, где устанавливается новая цена работ., пересчитывается смета и т. д.

Если хочется поощрить хорошего исполнителя — просто договоритесь увеличить сумму контракта через допсоглашение, не обзывайте превышение бонусом или премией.

К тому же, учитывая свободу гражданского законодательства, стороны могут установить стоимость услуг, например, в зависимости от сроков и качества исполнения. Выполнил все и быстро — вот тебе 10 000, быстро, но пришлось переделывать — 7 000, качественно, но долго — 8000 и т.д.

Работник выполняет обусловленную трудовым договором работу регулярно, следует должностным инструкциям. Например, ведет бухгалтерию.

СЗ выполняет разовую работу. Можно привлекать одного исполнителя несколько раз, но это каждый раз будет новый договор.

Например — нанимаете самозанятого бухгалтера для проверки ведения учета в 1С. Проверил, дал заключение, рекомендации, получил деньги и адьёс!

В следующий раз бухгалтер придет анализировать отчетность за год, в следующий — создаст шаблоны платежей с новыми реквизитами по налогам и взносам и т. п.

В идеале привлекать самозанятого лучше на разовые задачи, которые не связаны с основной деятельностью. Но если очень хочется, то можно. Главное заранее просчитать риски.

Пример: ИП занимается грузоперевозками и привлекает водителей-самозанятых. Если они все работают только на него, он выдает им деньги на бензин, а еще хуже того — учитывает этот бензин в своих расходах, то тут налицо трудовые отношения.

А вот если ИП оплачивает услуги водителей, а они перевозят груз и для других заказчиков, сами за свой счет заправляются, то тут доказать трудовые отношения будет нелегко.

Хотелось бы отметить еще одну вопиющую ошибку — это включение самозанятых в зарплатный проект. Тут ФНС просто руку вам пожмет за содействие в пополнении бюджета.

Короче говоря — все во многом зависит от контекста договоренностей между заказчиком и исполнителем.

Кажется, что самые простые режимы у ИП — УСН 6% или патент, но в реальности предприниматель постоянно сталкивается с вопросами — как оформить это, как учесть то, как уменьшить налог по закону. В Чёрной Бухгалтерии мы специально создали чат для общения предпринимателя и консультанта-бухгалтера, чтобы вы задавали вопросы в удобном для вас формате.

Шаг 6. Объяснить клиентам, что произошло

Если среди клиентов есть юрлица, нужно рассказать, что теперь вы самозанятый и вместо счетов и актов будете присылать один документ — чек из приложения «Мой налог». Этот чек компании будут использовать как подтверждающий документ для налоговой.

Как компании платить самозанятому

Даже если ИП стал самозанятым, ему все равно нужен договор — без него юрлицо не сможет платить за услуги с расчетного счета и учитывать их в расходах. Если договор уже есть, можно подписать дополнительное соглашение с новыми реквизитами.

Подробнее о работе с самозанятыми мы рассказывали в другой статье.

По-настоящему бесплатный тариф для бизнеса!

Бесплатная бухгалтерия, перевод до 250 тыс. руб. на личную карту без комиссии и бесплатные платежки контрагентам

Стоимость регистрации и обслуживания расчетного счета

При открытии необходимо быть готовым к дополнительным расходам. Пожалуй, это единственный минус этого банковского счета для плательщика НПД. Банки берут оплату за открытие, обслуживание, а иногда за проведение операций. Рассмотрим подробнее сумму расходов:

- Стоимость открытия: в большинстве банков бесплатное.

- Стоимость мобильного банка: от 0 до 200 рублей ежемесячно за оповещения, которые приходят на приложение в смартфоне.

- Стоимость интернет-банкинга: до 3000 рублей ежемесячно.

- Стоимость платежных поручений: зависит от банка – до 99 рублей за 1 поручение. Некоторые банки ставят ограничения по количеству документов, например, 10 «платежек» в месяц бесплатно, а далее – по обговоренному тарифу.

- Процент за вывод денежных средств на лицевой счет. В зависимости от банка предприниматель платит до 8% от суммы.

Таким образом, обычные граждане на самозанятости не могут открыть РС, им можно пользоваться текущим (лицевым). Самозанятые ИП вправе это сделать и, как правило, используют все возможности этого банковского инструмента. Также стоит помнить, что открытие РС увеличит расходы предпринимателя – у него появится обязанность по ежемесячной уплате сумм за обслуживание.

Почасовая оплата самозанятому

Почасовая оплата самозанятому — надо ли в договоре

с налогоплательщиком НПД указывать почасовую оплату, какую опасность для

компаний таят договоры с почасовой оплатой труда, как их нужно составлять.

Читать полностью

Сколько в России самозанятых

Сколько всего самозанятых в России, какова

статистика по самозанятым в России в разные годы, какое количество самозанятых

имеют статус ИП, сколько самозанятых в Москве.

Читать полностью

Кредит для самозанятых граждан

Может ли самозанятый взять кредит, какие банки дают кредиты плательщикам НПД, как

взять кредит самозанятому человеку, как самозанятому лучше оформить кредит, что

нужно для получения займа или кредита.

Читать полностью

Патент для самозанятых

Могут ли налогоплательщики НПД получить патент, сколько стоит патент для самозанятых, где и кому выдают документ, за что можно получить отказ в выдаче патента, за что его могут аннулировать.

Читать полностью

Самозанятость для арендодателей

Могут ли арендодатели быть самозанятыми, что дает новый налоговый режим НПД владельцам домов и квартир? Какую недвижимость разрешено сдавать в аренду, как официально заниматься такой деятельностью.

Читать полностью

Штраф за работу без ИП

Что будет, если предприниматель работает нелегально, без оформления ИП. Какой штраф предстоит платить за незаконную предпринимательскую деятельность, если работать без регистрации ИП.

Читать полностью

Может ли фотограф быть самозанятым

Может ли фотограф получить статус плательщика НПД, как оформить самозанятость. Какие ещё системы налогообложения можно использовать, как отчислять страховые взносы на разных налоговых режимах.

Читать полностью

Самозанятый нерезидент

Читать полностью

Самозанятый менеджер по продажам

Может ли самозанятый быть менеджером, какие товары и услуги можно продавать самозанятым лицам, что такое собственное производство. Особенности составления договора с самозанятыми менеджерами.

Читать полностью

Идет ли стаж у самозанятых

Идет ли пенсионный стаж у самозанятых, как самозанятому гражданину получить пенсионный стаж для пенсии, как рассчитать стаж самозанятого для пенсии и размер пенсии 2022, как докупить стаж и баллы.

Читать полностью

Самозанятый учитель

Может ли учитель быть самозанятым, что для это нужно, какие налоги придется платить. Преимущества и недостатки самостоятельной деятельности, можно ли ее совмещать с официальным трудоустройством.

Читать полностью

Получают ли самозанятые декретные выплаты?

Положены ли самозанятым декретные выплаты? Не потеряются ли при самозанятости все пособия для беременных и родивших? Эти вопросы волнуют женщин, которые работают на режиме НПД. Узнайте, при каких условиях беременная самозанятая может рассчитывать на все выплаты от государства.

Читать полностью

Как самозанятому сняться с учета в налоговой?

Если предпринимательская деятельность завершена, самозанятому необходимо сняться с учета в налоговой. Сделать это не сложно, но важно не вызвать лишних вопросов у ИФНС. Разбираемся как прекратить быть самозанятым через приложение.

Читать полностью

Как сформировать чеки самозанятому

Как формировать чеки самозанятому, чтобы не возникло претензий ни у налоговой, ни контрагентов? При формировании чеков важна ответственность и регулярность. Сведения о каждом поступлении по гражданско-правовым договорам должно быть загружено в приложении «Мой налог».

Читать полностью

Как самозанятый выставляет счет на оплату

Выставляют ли самозанятые счета на оплату – этот вопрос не очень волнует частных лиц, но беспокоит юридических лиц. Организации привыкли работать со счетами на оплату, договорами и актами, поэтому важно знать, найдут ли они общий язык с новой категорией «контрагентов» – самозанятыми.

Читать полностью

Налоги и обязательные платежи самозанятых

Самозанятые, или налогоплательщики НПД, платят только один вид налога – 4% или 6% от доходов. Он заменяет несколько обязательных платежей, однако этот факт одни считают преимуществом, а другие – недостатком. Разбираемся в статье как оплачиваются налоги и обязательные платежи самозанятых.

Читать полностью

Может ли ИП взять на работу самозанятого?

Все уверяют, что предпринимателю выгодно работать с самозанятым. Как выстроить сотрудничество ИП с самозанятым, чтобы эти выгоды получить и избежать проблем с ФНС и трудовым законодательством. Только актуальная информация от экспертов Jump.Finance.

Читать полностью

Составление договора с самозанятым

Договор с самозанятым защищает права обеих сторон — и нанимателя, и наемного работника. Соглашение предупреждает применение мошеннических схем, дает возможность в законном порядке решить все возникающие споры.

Читать полностью

Чем отличаются самозанятые от ИП?

Между двумя «форматами» предпринимательства – ИП и самозанятыми – есть сходства и различия. Поможем определиться, какой из них подходит именно в вашей ситуации. Приводим полный перечень отличий, плюсов и минусов самозанятости и статуса ИП.

Читать полностью

Соцконтракт для самозанятых

Как самозанятым лицам получить помощь от государства на развитие собственного дела, как оформить социальный контракт, условия получения субсидий от органов соцзащиты, какие нужны документы.

Читать полностью

Самозанятость: плюсы и минусы

Выгодно ли быть самозанятым, какие плюсы и минусы самозанятости привлекают и отталкивают физических лиц от самостоятельной деятельности, преимущества и недостатки налогового режима НПД.

Читать полностью

Может ли ИП быть самозанятым

НПД может платить и физическое лицо, и предприниматель. Законом даже предусмотрено совмещения двух статусов: самозанятого и ИП. Выгодно ли такое совмещение и когда его лучше практиковать – вся актуальная информация в нашем материале.

Читать полностью

Как фрилансеру платить налоги

Должны ли фрилансеры платить налоги: вся информация о низких налогах для фрилансерах, о последствиях за уклонение от налогов. Все о самозанятости как способе легализовать трудовую деятельность фрилансеров.

Читать полностью

Зачем самозанятому нужна печать

Заказывать или не заказывать печать – самозанятый решает сам. Наличие печати – это право, а не обязанность. Однако есть ситуации, когда ее лучше использовать. Эксперты Jump.Finance расскажут о них.

Читать полностью

Виды деятельности для самозанятых

Чтобы у самозанятых не было сомнений, сервис Jump.Finance приводит полный перечень видов деятельности, которые доступны для них в 2022 году. Только актуальная информация, взятая из законов в этой сфере.

Читать полностью

1С для самозанятых

Требования к самозанятому и проверка статуса. Выгоды сотрудничества и договорные нюансы. Учет расчетов с плательщиками НПД в 1С 8.3. Бухгалтерские проводки и особенности налогообложения.

Читать полностью

Нужен ли расчетный счет самозанятым

Самозанятые — это физические лица и индивидуальные предприниматели, являющиеся плательщиками налога на профессиональный доход. Порядок применения этого налогового режима и статус самозанятых урегулирован Федеральным законом от 27.11.2018 № 422-ФЗ.

Таким образом, режим НПД задумывался максимально доступным любому человеку.

Руководствуясь соображениями простоты работы с налоговым режимом, законодатель решил и вопрос о том, нужно ли открывать отдельный счет самозанятому, — нет, это не обязательно. Но в современном мире чрезвычайно сложно обойтись без возможности принимать безналичные деньги, поэтому самозанятым разрешено получать выплаты на обычные банковские карты.

Напомним, существуют два вида банковских счетов: расчетные, которые используют юридические лица и ИП для коммерческой деятельности, текущие — предназначенные для обычных граждан, те самые, которые обслуживаются с использованием банковских карт.

Таким образом, по общему правилу, ответ на вопрос, имеет ли самозанятый расчетный счет, — нет, не имеет, причем его вправе не иметь как самозанятый физическое лицо, так и ИП.

При этом важно понимать, что для граждан вовсе не предусмотрена возможность открыть РС. А вот индивидуальный предприниматель его открыть вправе, хоть и не обязан.

Для ИП иметь РС нередко полезно, если он оказывает услуги не простым гражданам, а коммерческим организациям. Дело в том, что компании по бухгалтерии проще перевести деньги на РС — это не вызовет вопросов в налоговой. Возможность перевести деньги на карту у компаний также имеется, но это потенциально грозит проблемами с налоговиками, которым придется подтверждать, что деньги перечислены в качестве оплаты услуг по договору. По этой причине некоторые коммерческие заказчики отказываются от работы с самозанятыми без РС и предпочитают тех, у кого они есть.

Таким образом, возможность открыть расчетный счет самозанятого в банке имеется только у плательщиков НПД, зарегистрированных в качестве ИП, но это их право, а не обязанность.

Простое физическое лицо, даже зарегистрированное как самозанятый, не вправе открыть РС, но некоторые плательщики НПД для удобства работы получают отдельные карты, на которые принимают платежи от клиентов. То есть, говоря о том, можно ли открыть счет самозанятому физическому лицу, — да, но только текущий.

Особенности работы и учёта финансов у самозанятых

Самозанятые — это граждане, которые ведут ограниченную предпринимательскую деятельность и платят налог на профессиональный доход (НПД). Вот какие ограничения есть у плательщиков НПД:

годовой доход — не более 2,4 млн в год;

нельзя нанимать сотрудников — только самостоятельная работа;

нельзя торговать чужими товарами — только товары собственного производства.

Налоговая ставка едина для всех плательщиков НПД: 4% при получении денег от физических лиц и 6% при сделках с юридическими лицами. Налоговую и бухгалтерскую отчётность вести не надо, нужно только выписывать клиентам чеки через приложение «Мой налог». Налоговая инспекция анализирует выписанные чеки, сама начисляет налог и присылает уведомление в приложении. Гражданину остаётся только заплатить.

Плательщиками НПД могут быть как обычные физические лица, так и индивидуальные предприниматели.

Где посмотреть номер счета плательщика НПД

Открытого реестра или иного источника информации, где посмотреть расчетный счет самозанятого, не существует — эту информацию предоставляет сам гражданин.

Проще всего запросить эти сведения у самозанятого напрямую. Если плательщик — физическое лицо, ему достаточно номера карты, чтобы осуществить платеж с карты на карту. Если плательщик — организация, ему необходимы полные реквизиты, в том числе наименование банка и БИК.

Еще один вариант, где посмотреть номер счета самозанятого, — в договоре с ним, в разделе с реквизитами стороны указывают банковские данные.

Нужно ли самозанятому открывать расчетный счет

Самозанятые, зарегистрированные в налоговой как физлица – плательщики налога на профессиональный доход (НПД), освобождены от обязанности по оформлению расчетного счета в банке. Это следует из положений ст. 14 закона «О проведении эксперимента» от 27.11.2018 № 422-ФЗ (далее – закона 422-ФЗ).

Для расчетов физлицу достаточно иметь текущий счет физлица (п. 2.1 инструкции Банка России «Об открытии» от 30.06.2021 № 204-И, далее – инструкции 204-И). Доход самозанятого регистрируется через мобильное приложение «Мой налог» (npd.nalog.ru/app/).

Однако многие крупные компании (организации) работают через расчетно-кассовое обслуживание (РКО). Кроме того, и сами самозанятые порой стараются разделять финансовые потоки, то есть проводить платежи:

- Личные – через текущий счет.

- Связанные с профессиональной деятельностью самозанятого – через расчетный.

Для разделения финансовых потоков самозанятому следует отдельно завести расчетный счет для осуществления платежей по операциям, связанным с его профессиональной деятельностью (ст. 14 закона 422-ФЗ). Однако сделать это вправе не все лица, оформившие самозанятость в соответствии с п. 1 ст. 2 закона 422-ФЗ.

Как самозанятому ИП открыть расчётный счёт

Как только вы получите от ИФНС письмо с подтверждающими документами, можно обращаться в банк для открытия р/с. Для этого нужно:

выбрать тариф РКО (расчётно-кассового обслуживания);

собрать и подать документы.

При выборе банка обращайте внимание на его репутацию, срок работы, отзывы клиентов, технологичность. Заранее оцените удобство интернет-банкинга, наличие мобильного приложения. Уточните, является ли кредитная организация участником программы страхования вкладов. В этом случае, даже если у неё отзовут лицензию, вы сможете получить обратно свои деньги в пределах 1,4 млн рублей.

При выборе тарифа РКО ориентируйтесь на те операции, которые планируете совершать чаще всего. Например, если будете регулярно снимать наличные, выбирайте тариф, который позволяет бесплатно выводить крупные суммы. Альфа-Банк предлагает прозрачные тарифы РКО для начинающих: Простой, Ноль за обслуживание, Уверенное начало.

Для открытия р/с могут понадобиться следующие документы: паспорт, ИНН, анкета, заявление. В Альфа-Банке упрощённый порядок принятия документов для открытия счёта. Подать заявку, выбрать тариф РКО и забронировать номер расчётного счёта можно на сайте. Персональный менеджер поможет со сбором документов и привезёт договор на подпись к вам домой или в офис.

Как открыть расчетный счет для самозанятого

Если самозанятый оформил самозанятость, будучи ИП или физлицом, занимающимся частной практикой, то, чтобы открыть в банке расчетный счет для самозанятого, понадобится соответствующий пакет документов (п. 1.7 инструкции 204-И):

- заявление на открытие расчетного счета самозанятого гражданина (по форме банка);

- паспорт;

- СНИЛС – в случае применения электронного документооборота или сервиса бухгалтерии;

- лицензия на осуществление профессиональной деятельности – при наличии;

- карточка с образцами печатей и подписей – в случае осуществления в дальнейшем приходных-расходных операций при личном посещении отделения банка.

До обращения в банк необходимо зайти на сайт кредитного учреждения или позвонить в банк для уточнения информации. Некоторые банки сразу предлагают подать заявление дистанционно на сайте.

Если же самозанятый является физлицом, не занимающимся частной практикой, то до открытия расчетного счета в банке ему надо сняться с режима самозанятости. Для этого следует:

- На «Госуслугах» зайти на страницу www.gosuslugi.ru/610130/1/form?_=1675408850884.

- Указать причину отказа от статуса самозанятого.

- Отправить заявление в ИФНС.

Затем надо зарегистрировать в налоговой свое ИП на общей системе налогообложения, то есть без выбора режима налогообложения (service.nalog.ru/gosreg/sign-in.html?nextUrl=%2Fgosreg%2Flk-doc-new.html%3Fsfrd%3D21001).

Результат госрегистрации физлица в качестве ИП направляется заявителю на , указанный в его личном заявлении в ИФНС. После открытия расчетного счета следует снова стать самозанятым (lknpd.nalog.ru/auth/login).

Пугать будете?

А как же. Мы, как говориться, на помощи ИП собаку съели и видели, как успешный предприниматель оказывается в патовой ситуации с заблокированным счетом и кучей запросов проверяющих.

Платит ИП со своего счета самозанятым и внезапно получает запрос из налоговой, даже требование — расскажите, почему это вы платите регулярно физлицам, а никаких взносов и НДФЛ в бюджет не перечисляете? С самозанятыми работаете, а где ваши доказательства, т. е. документы?

Вот тут и наступает момент истины — а есть ли те самые документы у ИП. Наш опыт подсказывает, что чаще всего нет. ИП на патенте или УСН 6% не считают нужным хранить документы на расходы. «Он мне плитку в магазине положил, я ему 50 000 на карту кинул и все!».

Действительно — и все. Только налоговая спрашивает — а за что вы заплатили? За плитку, а договор где, акт, чек в конце концов из «Моего налога», в банке ничего про плитку не написано. Где справка, что нанимали самозанятого, да ладно, сами посмотрим. Сюрприз — не было у вашего исполнителя самозанятости на момент оплаты.

Вот тут и вышли на свет три главных ошибки ИП в работе с самозанятыми:

- Не заключать договор, в котором будут четко прописаны как стороны договора, так и суть работ и их стоимость. Это ведь нужно не только для налоговой и банка, но и для самого ИП. Как потом взыскивать с нерадивого исполнителя неотработанный аванс?

- Не требовать первичные документы. Обязательно — чек из приложения «Мой налог», его уже достаточно, дополнением может быть акт, смета и другие документы.

- Не проверять статус самозанятого на момент заключения договора и на момент оплаты. Последнее очень важно. Т.к. если самозанятый утратит статус или сам снимется с учета, по факту платить вы будете уже простому физлицу.

Недавно по бухгалтерскому сообществу прошла волна возмущений — самозанятых снимают с учета задним числом. Как выяснилось все не совсем так. ФНС лишает самозанятого статуса (например из-за нарушений лимита доходов), но не сообщает ему об этом довольно долго — до нескольких месяцев. А человек продолжает работать. Правда ничего не сказано о работе приложения «Мой налог», по идее оно должно стать недоступным.

Есть среди читателей пострадавшие от действий ФНС — можете рассказать в комментариях?

Что грозит ИП, если окажется, что он заплатил «физику»:

- Придется найти исполнителя, попросить у него ИНН, СНИЛС, паспортные данные и подготовить отчетность — сдать СЗВ-М за тот период, пока действовал договор с самозанятым, 6-НДФЛ, РСВ. Если у ИП есть сотрудники и отчеты уже сдавались, сдать дополняющий СЗВ-М и корректировки по другим расчетам. Если отношения признаны трудовыми нужно будет также отчитаться в ФСС.

- Сообщить в налоговую о невозможности удержать НДФЛ у исполнителя. Теперь «самозанятый» сам будет платить налог.

- Заплатить страховые взносы от суммы вознаграждения, в общем случае это 27,1% (22% — пенсионные взносы и 5,1 медицинские). Если налоговая докажет, что имели место трудовые отношения прибавятся еще взносы в ФСС, в т. ч. по «несчастному» страхованию.

- Рассчитать и заплатить пени за задержку в перечислении взносов.

- Заплатить штраф за неуплату НДФЛ, за неподачу отчетов (если они не сдавались). СЗВ-М, например, «стоит» 500 рублей за каждого «пропущенного» работника.

За неоформление работника по трудовому договору индивидуальному предпринимателю грозит штраф от 5 до 10 тысяч рублей, а при повторных нарушениях — до 40 тысяч рублей.

ИП очень повезет, если налоговая обнаружит оплаты физику в межрасчетный и межотчетный период.

ИП нанял исполнителя 10 июля 2021 года, заплатил ему 26 июля и 5 августа получил запрос из ФНС. Тогда у него есть время сдать СЗВ-М (до 10 августа), 6-НДФЛ и РСВ вообще грозят только в октябре. Взносы нужно заплатить до 15 августа. Проблема только в НДФЛ.

Но это сейчас мы помечтали. Скорее всего, налоговая подождет как раз конца отчетного периода и уже потом запросит выписку, а может и до конца года подождать.

Так что по факту штрафы за работу с самозанятыми есть.

Читайте актуальные материалы для предпринимателей в нашем блоге:

Нужен ли самозанятому расчетный счет в банке – преимущества и недостатки

Перед тем как сделать расчетный счет для самозанятого, необходимо ознакомиться с преимуществами и недостатками приведенного счета. К плюсам его оформления относятся следующие:

- Разделение расходов и доходов на личные и связанные с профессиональной деятельностью самозанятого.

- Самозанятый, являющийся исполнителем на удаленной работе (фрилансером), начинает работать с теми, кто ранее отказывался от его услуг из-за проблем с оплатой (например, с заказчиками-юрлицами).

- Расчетно-кассовое обслуживание (РКО) – это источник увеличения дохода самозанятого и, соответственно, положительный ответ на вопрос, нужен ли расчетный счет самозанятому. Крупным компаниям удобнее переводить деньги на расчетный счет.

- Эквайринг – после подключения этой услуги банка самозанятый принимает безналичную оплату картой. В итоге повышается лояльность клиентов и исключается риск получения от заказчика, работодателя поддельных банкнот (купюр) при расчетах наличными.

К минусам оформления расчетного счета самозанятого относятся расходы на открытие, обслуживание приведенного счета, а также на вывод денежных средств. Во избежание высоких затрат необходимо заранее проанализировать предложения банков и окончательно определиться с тем, нужен ли самозанятому расчетный отдельный счет.

По нашему мнению, законодательством РФ дан ответ на вопрос, нужен ли расчетный счет для самозанятого. Так, по закону открывать расчетный счет самозанятому необязательно.

В случае сотрудничества с физлицами и небольшими компаниями расчетный счет станет для самозанятого дополнительной финансовой нагрузкой. В данном случае ответ на вопрос, может ли самозанятый иметь расчетный счет, будет отрицательным.

Однако при наличии возможности сотрудничества с большими компаниями самозанятому следует открыть расчетный счет в банке. Это позволит расширить количество заказов и повысить размер прибыли. Кроме того, работать с крупными клиентами станет проще. В этом случае ответ на вопрос, могут ли самозанятые иметь расчетный счет, будет положительным.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Шаг 1. Проверить критерии для работы на НПД

Работать как самозанятые могут ИП, если подходят под восемь критериев:

- не нанимают сотрудников — самозанятые могут работать только в одиночку;

- не торгуют подакцизными и маркированными товарами;

- не перепродают чужие товары;

- не занимаются добычей полезных ископаемых;

- не работают в чужих интересах как агент, комиссионер или поручитель;

- не работают курьером с чужой кассой;

- не планируют вместе с НПД сохранять и другие специальные налоговые режимы;

- зарабатывают не больше 2,4 млн руб. в год.

Самозанятым расчетный счет не нужен

Самозанятыми называют два типа людей:

- физлиц, которые оказывают бытовые услуги другим физлицам и встали на учет в налоговой как самозанятые. Они не платят налог. Это няни, садовники, репетиторы;

- плательщиков налога на профессиональный доход. Это физлица и ИП, которые зарегистрировались в приложении «Мой налог». Они платят налог 4% или 6%.

В статье говорим о вторых.

Самозанятые, о которых мы говорим, — это те, кто зарегистрировались как плательщики налога на профессиональный доход. Самозанятыми могут быть физлица и ИП.

Физлица регистрируются как самозанятые в приложении «Мой налог», предприниматели тоже регистрируются в приложении и переходят на специальный налоговый режим — налог на профессиональный доход, сокращенно НПД.

По-настоящему бесплатный тариф для бизнеса!

Самозанятым не нужен расчетный счет в банке, чтобы принимать платежи клиентов. Оплату от физлиц и компаний они могут получать:

- на банковскую карту физлица;

- счет в банке;

- электронные кошельки;

- наличными.

В интернете обсуждают, что банки блокируют счета самозанятых, потому что личные карты нельзя использовать для предпринимательской деятельности. Это условие есть в договорах некоторых банков:

Но есть банки, которые прописывают, что самозанятые — исключение, и они могут принимать платежи от клиентов на карту физлица:

Мой совет: уточнить в поддержке банка, разрешает ли он самозанятым принимать платежи от клиентов на личную карту.

Подписать договор с самозанятым

Сделки между компаниями и гражданами — 161-я статья Гражданского кодекса

Если компания или предприниматель оплачивает услуги самозанятого, нужен договор. По закону, сделки между компаниями и гражданами должны совершаться в «простой письменной форме», то есть по договору. Самозанятые — не исключение.

Для работы с самозанятым подойдет самый простой договор: договор-счет-акт, или ДСА. Он занимает одну страницу и не требует согласования с юристами.

Договор-счет-акт описывает условия сотрудничества с самозанятым, показывает, сколько денег платить, а еще заменяет счет и акт. Такой договор вправе заключать компании, предприниматели и самозанятые.

В договоре указывают: в стоимость услуг не входит НДС, так как исполнитель применяет налог на профессиональный доход.

Если у компании есть стандартный договор услуг, можно использовать его. Никаких ограничений нет: в договоре прописывают все то же самое, что и в договоре с ИП или другой компанией.

Преимущества открытия РС для самозанятого

Самозанятому гражданину не так просто открыть расчетный счет в банке, а если он не захочет «переквалифицироваться» в ИП, то вовсе невозможно. Однако плательщики НПД должны помнить, что у этого банковского инструмента есть масса преимуществ.

- Позволит увеличить доход. Предприниматель может сотрудничать не только с физическими лицами, мелкими организациями, но и большими компаниями, ведь крупным фирмам удобнее перечислять оплату на РС. Это удобно с операционной точки зрения, а также с точки зрения налоговых последствий. Эксперты сервиса Jump.Finance напоминает, что ФНС строго следит за перечислениями юрлиц на личные счета.

- Позволит разделать личные и рабочие финансовые потоки. Если на лицевой счет будут поступать деньги не от предпринимательской деятельности, то на расчетный – будет приходить только оплата по гражданско-правовым договорам за товар, услуги, работы.

- Позволит подключить эквайринг и получать оплату банковскими картами. Это удобно и для исполнителя, и для заказчика, ведь многие организации сейчас пользуются бизнес-картами, к которым привязан РС.

Самозанятый самостоятельно решает, нужен ли ему расчетный счет. У этого банковского инструменты есть преимущества и недостатки (о них поговорим ниже). Если ИП на самозанятости заинтересовано в сотрудничестве с крупными компаниями, то необходимо им предоставить им все условия для комфортного сотрудничества. Если заказчиками являются преимущественно физические лица и небольшие фирмы, то можно обойтись и без открытия РС.

Лицевой счет можно привязать к мобильному приложению «Мой налог» или к специальным сервисам, разработанным банками для работы с самозанятыми. Поступления на карту будут отражаться в этой системе.

Самозанятый ИП может открыть расчетный счет в банке

Как поставщики зерна, обжарщики и кафе будут выживать в кризис

Если самозанятый — ИП, который перешел на налог на профессиональный доход, у него три варианта:

- продолжить пользоваться своим расчетным счетом, если счет был открыт до перехода;

- открыть расчетный счет в любом банке, который работает с предпринимателями на НПД;

- не открывать расчетный счет и принимать платежи наличными, на обычную карту или электронные кошельки. Главное — выдавать всем клиентам чек из приложения «Мой налог».

Чаще всего самозанятые ИП открывают расчетный счет в банке, чтобы принимать платежи от компаний. Потому что компаниям привычней платить с расчетного счета на расчетный счет.

Итак, банки не открывают расчетные счета самозанятым физлицам, но они им и не нужны: платежи можно принимать на обычную карту. Самозанятые ИП могут открыть расчетный счет в банке, а могут и не открывать — это по желанию.

По-настоящему бесплатный тариф для бизнеса!

Бесплатная бухгалтерия, перевод до 250 тыс. руб. на личную карту без комиссии и бесплатные платежки контрагентам

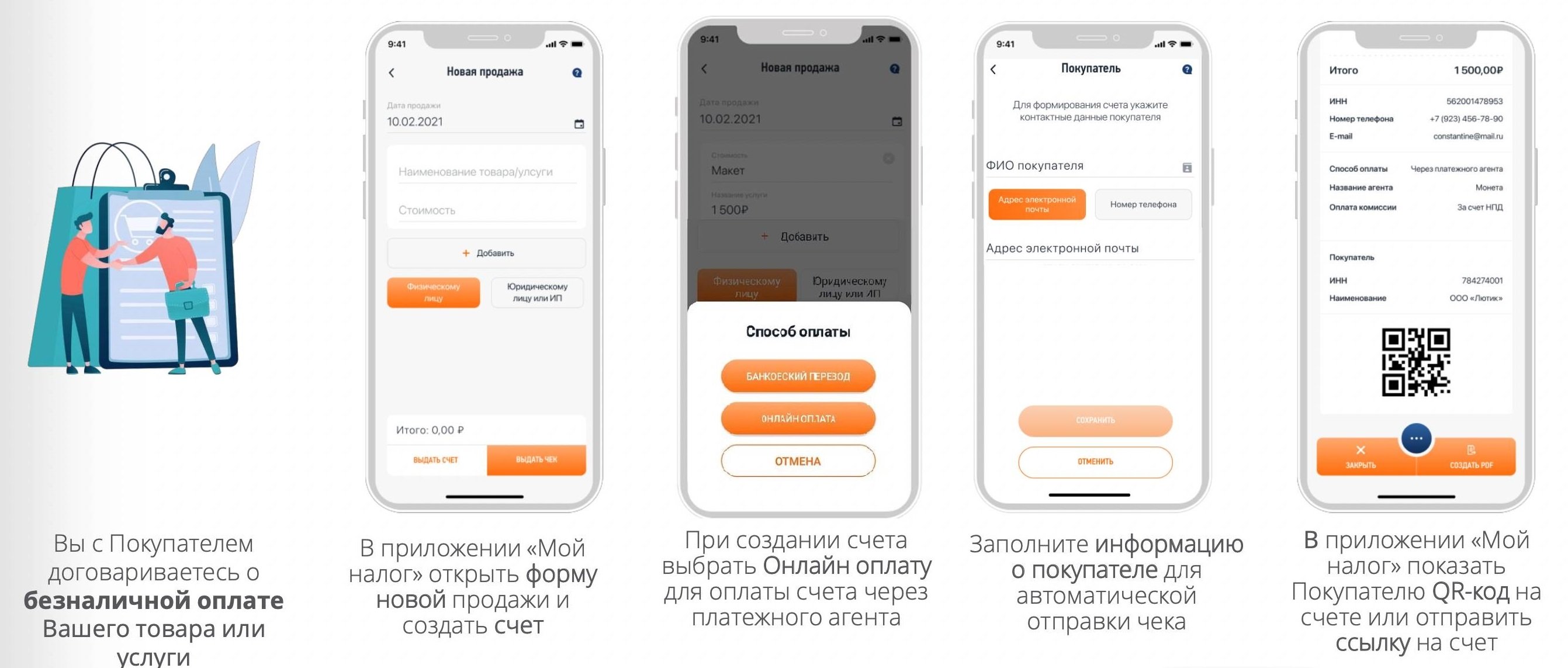

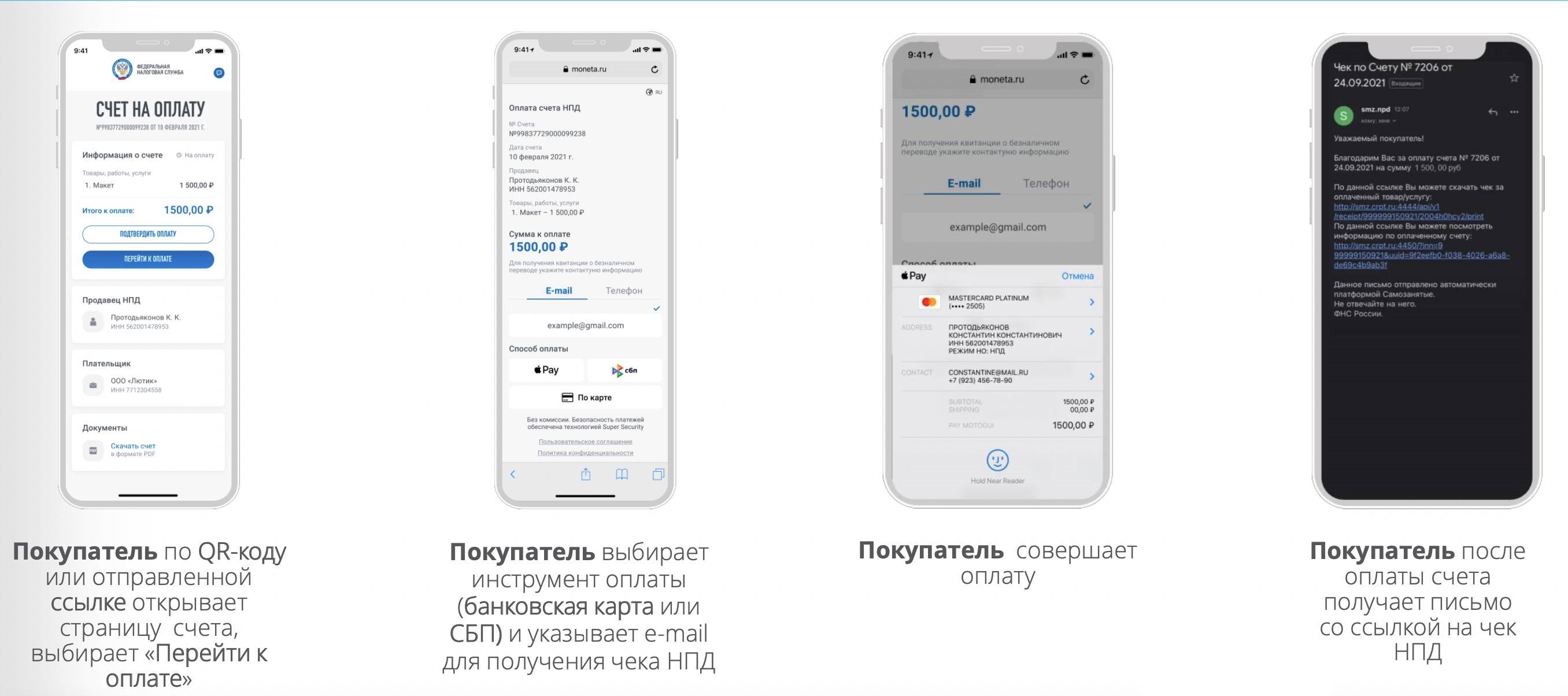

Могут ли самозанятые работать по безналу

Режим НПД не ограничивает его пользователей в способах приема платежей, то есть ответ на вопрос, работает ли самозанятый по безналу, — да, такая возможность у самозанятых имеется.

Самый очевидный вариант, как принять деньги в безналичной форме, — сообщить клиенту номер банковской карты, дождаться от него оплаты, а затем вручную ввести информацию о поступившем платеже в «Мой налог».

Приложение «Мой налог» постоянно совершенствуется, и в недавнем прошлом в него добавили новый функционал, еще больше облегчающий безналичный расчет с самозанятым, — теперь плательщики НПД вправе выставлять документы на оплату. После поступления денег платеж автоматически фиксируется в приложении, а клиенту автоматически направляется чек.

Подробнее об этом: самозанятые будут принимать безнал: доработали приложение «Мой налог»

Может ли самозанятый открыть расчетный счет

Плательщики НПД могут сотрудничать не только с физическими лицами, но и субъектами малого и среднего бизнеса. Организациям проще работать через расчетно-кассовое обслуживание и перечислять оплату на РС. Конечно, в этих ситуациях самозанятому стоит открыть РС для коммерческих операций. Сделать это несложно. Необходимо лишь обратиться в банк, предоставить банковскому сотруднику необходимый пакет документов.

РС могут открыть только ИП, перешедшие в режим НПД – налога на профессиональную деятельность. Гражданам на самозанятости эта «опция» не доступна.

Как открыть РС самозанятому

Инструкция, как открыть расчетный счет самозанятому индивидуальному предпринимателю, следующая:

Шаг 1. Изучить рынок кредитных организаций и выбрать банк, который предлагает наиболее выгодные для ИП условия сотрудничества.

Шаг 2. Подать в выбранный банк заявление на открытие РС и предоставить необходимые документы, в числе которых паспорт, СНИЛС, выписка из ЕГРИП. Большинство современных банков принимает такие заявки онлайн.

Шаг 3. Заключить договор.

Самозанятые физические лица, не имеющие статуса ИП, в качестве РС используют простые текущие счета. Открыть их еще проще, для этого необходимо:

Шаг 1. Выбрать банк.

Шаг 2. Подать заявку на оформление карты.

Шаг 3. Получить карту, явившись в офис банка или через курьера.

Если выбранный банк не принимает онлайн заявок, придется сразу идти в отделение, но процедура оформления все равно проста и займет 10-15 минут, после чего человек сразу получит карту.

Безопасно ли работать с ИП-самозанятыми

Из плюсов — при переводе денег ИП-самозанятому на его расчетный счет комиссия будет ниже, чем при расчетах с физлицами и банк на переводы между ИП реагирует спокойнее. Хотя если перемещаться будут очень крупные суммы или сделки вызовут сомнения — заморозки операций не миновать.

Как самозанятый может получать оплату за свои услуги

Деятельность самозанятых регулирует закон N 422-ФЗ от 27.11.2018. Среди способов оплаты этот закон перечисляет наличные и электронные платежи, а также другие формы безналичных расчётов.

На практике под этими «другими формами» в основном подразумеваются банковские карты, привязанные к текущему счёту физического лица. Ведь основная часть клиентов самозанятых – это население, которое заказывает бытовые и персональные услуги. И для них как раз карта является самым удобным и простым вариантом расчётов.

Но здесь возникает проблема контроля доходов, поступающих на текущие счета и карты физических лиц. Раньше банкам было проще – если платежи приходили часто или на крупные суммы, то служба безопасности проверяла, нет ли у получателя статуса ИП.

Если такой статус есть, то банк настоятельно рекомендовал индивидуальному предпринимателю открыть расчётный счёт. ИП, который игнорировал такую рекомендацию, мог столкнуться с полным отказом в банковском обслуживании.

Если же статуса предпринимателя не было, то получателю приходилось объяснять, кто и за что переводит ему деньги. Поначалу под контроль попадали и самозанятые, потому что для банков это была новая и ещё не отработанная практика. В результате многим самозанятым, которые получали оплату за свои услуги, блокировали карты.

Но уже в конце 2019 года здесь навели порядок, и Центробанк в письме от 19.12.2019 № ИН-014-12/94 разъяснил, что самозанятые могут без проблем получать оплату от клиентов на свою карту.

Это мнение Центробанка подтвердила и Федеральная налоговая служба на своем сайте. Вот что отвечает ФНС на вопрос о том, какая банковская карта нужна самозанятому.

Кроме того, на сайте ФНС мы выяснили, нужен ли расчетный счет для самозанятых граждан. Налоговая служба отвечает, что такой обязанности нет.

Однако ФНС не разъясняет, может ли работать без расчётного счёта индивидуальный предприниматель, который перешёл на уплату НПД. На самом деле нет. Ведь ИП не теряет свой статус субъекта предпринимательской деятельности лишь от того, что он стал платить налог на профессиональный доход.

Неслучайно в письме Центробанка от 19.12.2019 речь идёт только о самозанятых – обычных физических лицах. Они для получения оплаты от клиентов действительно могут обойтись своей дебетовой картой. А вот индивидуальным предпринимателям на НПД отказываться от расчётного счёта рискованно.

Получить от самозанятого чек

Продолжить работу со специалистом, который стал самозанятым

Итак, компания оплатила, теперь исполнитель формирует чек в приложении «Мой налог». Чек отправляется клиенту по электронной почте или в смс.

Так выглядит чек в приложении «Мой налог»:

Самозанятый нажимает кнопку «Отправить покупателю» и выбирает, как отправить чек: по электронной почте, в смс или через мессенджеры.

Тест: угадайте решение суда

Если компания переводит оплату частями, например, половину авансом, а остальное потом, исполнитель должен отправить по чеку на каждый платеж.

В таком виде чек получает клиент:

ИНН покупателя должен совпадать с реальным ИНН предпринимателя или компании, которые платят самозанятому

О чеках от самозанятых — 14-я статья 422-ФЗ

Чек нужен, чтобы учесть оплату исполнителю в расходах компании на общей системе налогообложения или на упрощенке «доходы минус расходы».

Налоги самозанятый платит сам. Компании не нужно сдавать отчеты или переводить за него НДФЛ. Если не заплатит вовремя — его проблемы.

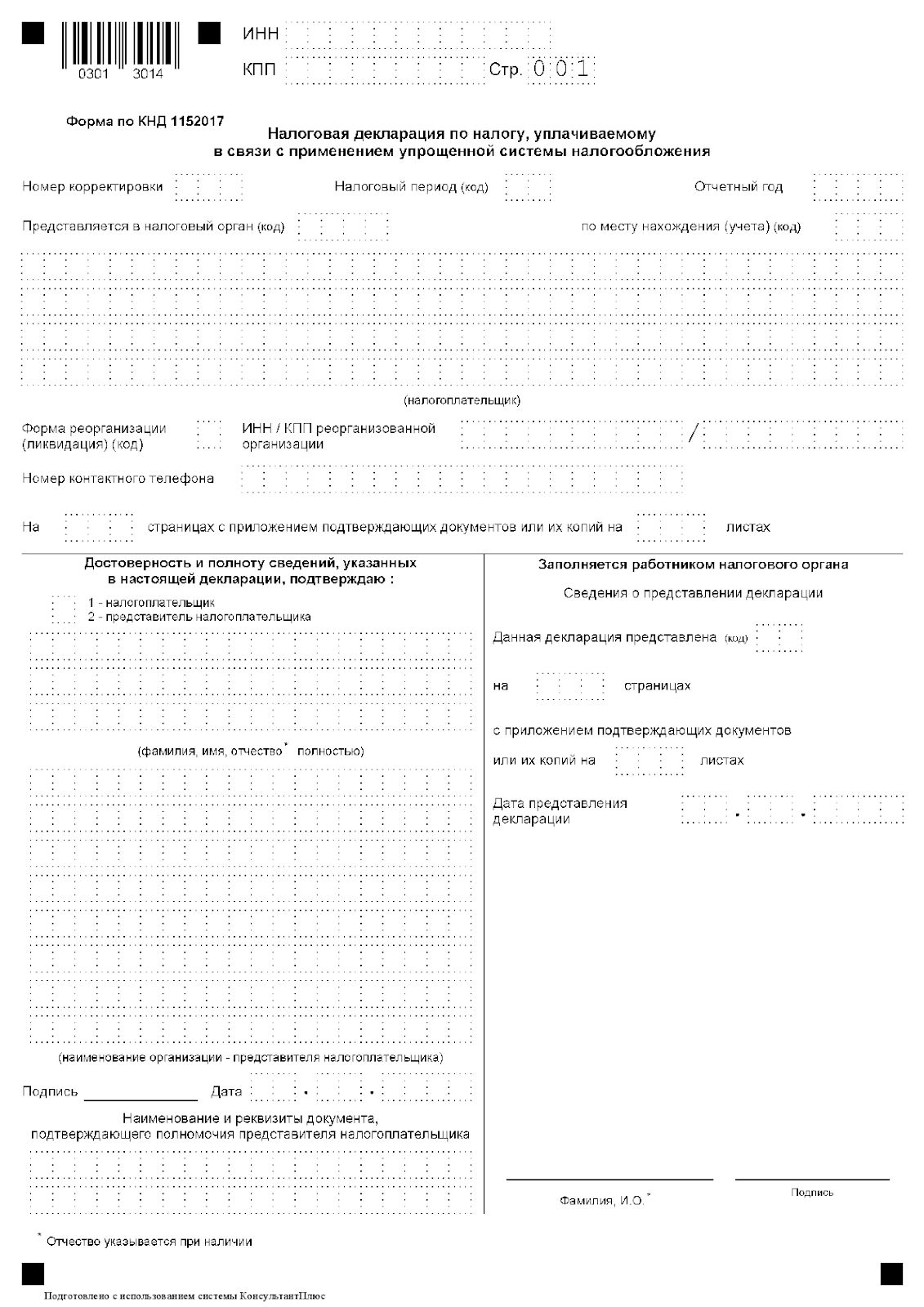

Шаг 4. Сдать декларацию

Нулевая декларация для ИП на упрощенке

Чтобы не было путаницы и доначисления налогов, нужно сдать декларацию по старому налоговому режиму до 25-го числа следующего месяца. Например, если уведомить налоговую об отказе от упрощенки 12 ноября, декларацию нужно сдать до 25 декабря.

Декларацию можно сдать четырьмя способами:

- распечатать и отнести в налоговую лично;

- отправить через онлайн-бухгалтерию банка или программу электронной отчетности, например СБИС;

- выслать «Почтой России» с описью вложений;

- отправить через сервис налоговой — понадобится усиленная квалифицироанная электронная подпись.

Декларацию заполняют как обычно, но не за весь год, а с 1 января до дня перехода на самозанятость.

Единственное отличие от предыдущих деклараций в поле «Налоговый период (код)» — в нем нужно вписать «95».

С налогами все. Осталось разобраться с расчетным счетом в банке и рассказать клиентам об изменениях.

Как ИП на УСН стать самозанятым

Для чего нужна упрощенная система налогообложения? Сведения об «упрощенке» можно найти в главе 26.2 Налогового кодекса. Там сказано, что упрощенная система налогообложения позволяет ИП не платить НДФЛ со своих предпринимательских доходов, а также налог на имущество с предпринимательской недвижимости и НДС. При этом ИП отдает государству 15% налога от разницы доходов и расходов.

Платить налоги по упрощенной системе не могут организации с несколькими филиалами, ломбарды, а также ИП, занимающиеся производством подакцизных товаров. Полный перечень таких организаций перечислен в третьем пункте статьи 346.12 Налогового кодекса.

Иногда предпринимателю выгоднее быть самозанятым и платить НДП в размере 6% от доходов. При этом стоит учесть, что нельзя стать самозанятым и оставаться ИП на другом налоговом режиме. Поэтому вам придется отказаться от упрощенки, чтобы получить статус самозанятого. Что для этого нужно?

- Найти отделение налоговой, в которой вы регистрировали свой бизнес, и отправить им письменное уведомление об отказе от упрощенного режима. Отправить его можно с помощью заказного письма на почте или сформировать заявку на Госуслугах;

- Сдать декларацию по УСН за последний год, который вы проработали в качестве ИП.

Учтите, что уведомление должно быть отправлено в течение 30 дней с того момента, как вы зарегистрировались как самозанятый. Если пренебречь сроками, налоговая может отклонить вашу регистрацию в качестве самозанятого и пересчитает ваши налоги по прежней ставке.

Как самозанятому стать индивидуальным предпринимателем

Если плательщик НПД захочет открыть расчётный счёт, он должен стать индивидуальным предпринимателем. Но в этом случае он всё равно должен будет соблюдать ограничения, касающиеся самозанятых. По сути, он становится ИП, но в качестве системы налогообложения продолжает использовать НПД, не переходя на ОСНО, УСН или АУСН.

Процедура регистрации ИП стандартная для всех граждан. Она состоит из нескольких шагов:

заполнение заявления на регистрацию;

выбор налоговой инспекции;

получение ответа от налоговой.

Кроме заявления, понадобится гражданский паспорт самозанятого. Если передаёте заявление через представителя, нужна нотариальная доверенность.

Отправить документы в налоговую можно в бумажном или электронном виде. В первом случае уплати́те госпошлину 800 рублей и приложи́те к пакету документов чек и квитанцию. Бумаги можно передать в отделение ИФНС лично, через представителя или заказным письмом. При передаче документов в электронном виде их нужно отсканировать, а затем заверить сканы с помощью КЭП — квалифицированной электронной подписи. Её можно заказать в удостоверяющем центре. Можно также обратиться к нотариусу, который заверит сканы своей электронной подписью. Услуги по заверению и отправке электронных документов предоставляют и некоторые МФЦ.

ИФНС получит заявление и рассмотрит его в течение трёх рабочих дней. Если всё верно, на электронную почту придёт письмо с подтверждением регистрации ИП. Если в заявлении будут ошибки или не хватит каких-то документов, налоговая пришлёт отказ. В этом случае можно исправить недочёты и отправить всё повторно.

Важно: когда самозанятый регистрируется как ИП, он остаётся на режиме налогообложения НПД. Если он захочет стать предпринимателем на упрощёнке, нужно не только подготовить уведомление о переходе на УСН, но и сняться с учёта по НПД.

Где посмотреть расчетный счет самозанятого

Законодательством РФ установлено несколько вариантов того, как можно узнать расчетный счет самозанятого. Где можно найти номер расчетного счета самозанятого:

- Посмотреть в банк-клиенте (например, в «Сбербанк Онлайн») – в случае регистрации личного кабинета на сайте банка.

- Узнать в мобильном приложении «Мой налог» (clck.ru/33SNS9), какой расчетный счет есть у самозанятого.

- Посмотреть в справке, оформленной банком при открытии расчетного счета.

- Посетить отделение банка с паспортом.

- Обратиться в банк по телефону службы поддержки и узнать, есть ли у самозанятого расчетный счет.

Возможен еще один вариант действий для получения сведений о расчетном счете самозанятого – это запрос такой информации у онлайн-консультанта банка.

Чем ИП на НПД отличается от обычного самозанятого физлица

У ИП на НПД есть несколько ключевых отличий от самозанятого физлица:

- Самозанятый не получит разрешение на деятельность по перевозке пассажиров или лицензию на открытие врачебного кабинета. Есть и другие виды лицензируемые виды деятельности, вести которые могут только ИП. Их перечень указан в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ.

- Не любая организация готова работать с самозанятыми. Например, ООО может сдавать в аренду торговые площади только юридическим лицам, т.к. принимать оплату от самозанятого гражданина без онлайн-кассы нельзя.

- Быстрая смена налогового режима в случае превышения лимита по годовому доходу. ИП может перейти на УСН и платить 6% от дохода, Физлицу придется платить 13%.

- При оформлении ИП, у предпринимателя появляется возможность открыть расчетный счет в банке, подключить эквайринг и принимать оплату банковскими картами через терминал эквайринга. Банки не заключают договор на эквайринг с физлицами.

Кто может быть самозанятым

Напомним, что как такового, понятия «самозанятые» в законах нет. Есть другое – «плательщик налога на профессиональный доход». Платить НПД могут как обычные физические лица, так и индивидуальные предприниматели.

В этом и кроется существенное отличие. Расчетный счет для самозанятых граждан открывается только в ситуациях, когда на режиме НПД работает ИП. Если же в качестве самозанятого зарегистрирован обычный человек, то ему расчетный счет не нужен. Достаточно только карты, которая привязана к текущему счету физлица. Но обо всем по порядку.

Как самозанятый получает оплату за свои услуги или товары

Закон N 422-ФЗ от 27.11.2018, который регулирует деятельность плательщиков на профессиональный доход, определяет, что оплата может быть получена наличными деньгами или разными видами безналичных платежей.

На практике самый популярный способ оплаты для самозанятых – это обычная банковская карта, привязанная к личному, а не расчетному счету физлица. Должна ли это быть какая-то специальная карта? Нет. Вот какой ответ мы нашли на сайте ФНС.

Таким образом, каких-то особых счетов, предназначенных только для получения оплаты от клиентов, закон не предусматривает. Однако в прессе немало историй о том, как банки блокируют карты физлиц, которые после регистрации в качестве самозанятых стали получать постоянные доходы.

Проблема в том, что банки контролируют поступления на карты и счета всех физических лиц. И если какой-то клиент вдруг начинает получать деньги из разных источников, в отношении него возникают определенные подозрения.

Ведь когда счет открывает ИП, он предоставляет соответствующие документы и проходит проверку службы безопасности банка. А самозанятый, открывая счет для получения оплаты за услуги и товары, не обязан сообщать о своем статусе.

Кроме того, есть открытый ресурс, где любой желающий, в том числе, банковский служащий, может проверить наличие статуса самозанятого. Если у банка возникнут вопросы о характере поступающих денег, их легко решить.

Еще одно – для работы в рамках НПД самозанятому стоит получить отдельную карту. Ведь у налоговой инспекции всегда может возникнуть вопрос – почему в чеках отражена не вся сумма, которая приходит на карту. А ведь там могут быть платежи личного характера, например, деньги, подаренные родственниками или друзьями.

Итак, обычному физлицу, который стал плательщиком налога на профдоход, достаточно сообщить банку о своем статусе и оформить отдельную карту для получения оплаты от клиентов.

Что касается ИП, то здесь возникает ряд вопросов. Главный из них — можно ли самозанятому, зарегистрированному, как предприниматель, работать без расчетного счета?

Нужен ли расчетный счет ИП-самозанятому

Если человек зарегистрирован в качестве ИП, то его деятельность признается предпринимательской. И для ее ведения надо иметь расчетный счет. При этом на сайте ФНС мы нашли такой ответ, безотносительно к тому, является самозанятый ИП или нет.

Однако очень многие банки до сих пор считают, что любой предприниматель, даже если он перешел на уплату НПД, обязан работать только через расчетный счет. Поэтому ИП, который платит налог на профдход, не может получать оплату на свою личную карту.

В данном случае, в Инструкцию ЦБ не были внесены изменения, которые учитывали бы новый налоговый режим. Тем не менее, некоторые банки сами вносят в договоры с клиентами фразу о том, что на личный счет не должна поступать оплата от бизнеса, за исключением деятельности самозанятого. То есть, чтобы работать без проблем, надо просто найти банк, который уже в курсе всех нюансов статуса плательщика НПД.

Советуем также ознакомиться с нашей публикацией, где мы сравнили статусы ИП и обычного физлица и посчитали, кем быть выгоднее.

Какие риски у компании

Риск есть, если компания заплатила и оказалось, что самозанятый не вправе использовать налог на профессиональный доход. Тогда налоговая может попытаться доначислить компании взносы и НДФЛ. Но судебной практики по таким делам еще нет.

Кто не может быть самозанятым — 4-я статья, 422-ФЗ

Стоит проверить две вещи:

- подходит ли исполнитель под критерии нового налогового режима;

- зарегистрировался ли он как самозанятый.

Сервис налоговой для проверки самозанятых

У налоговой есть сервис для проверки самозанятых. Сейчас компания может попросить у исполнителя скриншот из приложения или личного кабинета, на котором видно, что он зарегистрировался.

Работайте с самозанятыми без проблем

Проверяем надёжность ваших подрядчиков, формируем чеки и защищаем от штрафов

Перевести деньги или оплатить наличными

Центробанк о правиле наличных расчетов

Компании и предприниматели оплачивают услуги самозанятых с расчетных счетов или наличными. Наличными можно платить не больше 100 тыс. руб. в месяц.

Чтобы перевести деньги самозанятому с расчетного счета, понадобится три реквизита:

- номер счета самозанятого;

- фамилия, имя, отчество;

- БИК банка.

В назначении платежа компания вписывает номер, дату договора и за что платит. Например, оплата по договору-счету-акту № 1 от 1.01.2021 за редакторские услуги без НДС.