Куда вложить деньги перед кризисом 2020

Средние риски

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

2 Место. Облигации

Российские облигации тоже сильно упали в цене после февральских событий. Опытные инвесторы считают, что это лучший момент для покупки.

Особенности: самый близкий к формату банковского депозита способ заработать: вы покупаете облигацию за определенную сумму, которую вам вернут по истечению срока облигации. Но зарабатывают не на этом, а на изменениях цены на облигации на фондовом рынке.

Кто инвестирует: в отличие от инвесторов в акции, большая часть инвесторов в облигации более старшего возраста и менее склонны к риску. Ведь облигации дают меньше дохода, но менее рискованны.

Капитализация и прибыль: доходность 7,5-8,5% годовых.

Преимущество: небольшой стартовый капитал: цена одной облигации стартует от 1000 рублей. Цена народной облигации — от 30 тысяч. Приятный бонус – доходы по гособлигациям не облагаются налогами.

Минусы: Народные облигации можно купить только в офисах Сбербанка и ВТБ24. Остальные можно купить с помощью брокера или открыв индивидуальный инвестиционный счет. Покупая российские облигации, вы оставляете все активы в России, а значит пренебрегаете диверсификацией.

Куда инвестировать миллион

Даже в период кризиса стоит подумать над тем, куда инвестировать свободный миллион. Главное — правильно выбрать в это неспокойное время подходящие и не слишком рискованные способы вложения денег.

Способ 1. Разместить деньги на банковском счёте

Если вы думаете, куда вложить миллион рублей в 2020 году, но знаете, что эти средства могут понадобиться в краткосрочной перспективе, то можно воспользоваться банковским вкладом. Чтобы деньги работали и приносили прибыль, стоит подойти к выбору такого счёта основательно.

Можно разместить средства также на карточном счёте, пользоваться ими и получать возврат в виде кэшбэка. Банк «Открытие» предлагает карту со счётом «Накопительный», при размещении денег на котором у клиентов есть возможность получать до 8% годовых в рублях.

Проценты по счёту начисляются на сумму каждого пополнения, обслуживание бесплатно, а снятие наличных или пополнение счёта в банкоматах доступно без комиссии и в любое время. При использовании карты может возвращаться кэшбэк до 11% на любимые категории. Оформить карту банка «Открытие» можно онлайн или во всех офисах.

Способ 2. Купить облигации

Альтернативой банковскому вкладу, когда инвесторы хотят получать гарантированные выплаты, является облигация — долговая ценная бумага. Другими словами, это долг заёмщика — банка, компании или государства. Когда инвестор покупает облигацию, то, по сути, даёт деньги в долг эмитенту, который выпустил эту ценную бумагу. Деньги заёмщик обязуется вернуть в заранее установленный срок (дату погашения), а до этого времени по графику платежей выплачивать проценты, которые называются купонными выплатами.

В отличие от банковского вклада, доходность облигации обычно выше. Преимуществом для инвесторов, которые пока не знают, когда им понадобятся деньги, является то, что эту ценную бумагу можно продать на бирже в любой момент. Ещё одним отличием от депозита, который открывается на определённый срок, является то, что при досрочной продаже облигации инвестор не теряет проценты, а получает накопленные купоны за время владения этой ценной бумагой.

Перед покупкой важно знать, что цена облигации в период от приобретения до установленного срока продажи может изменяться. Если срок до погашения бумаги небольшой, то цена, как правило, меняется мало. При правильном выборе ценной бумаги доходность на вложенные средства может вырасти.

Существует три вида облигаций.

ОФЗ выпускает Министерство финансов Российской Федерации, поэтому надёжность этого финансового инструмента выше, чем депозита, а доходность больше.

Такие облигации выпускают для финансирования проектов или при дефиците бюджета регионы, города или округи. Бумаги ещё называют субфедеральными, так как это бумаги субъектов РФ. Рынок таких облигаций достаточно скромный, что сказывается на его ликвидности.

Корпоративные облигации — более высокодоходный инструмент, но цена на них может меняться значительнее, чем на другие облигации.

В качестве ответа на вопрос, куда выгодно вложить миллион, можно купить облигации и получать с них дополнительный доход. Для этого нужно открыть брокерский счёт, завести туда деньги и приступить к покупке.

Выбрать облигации и составить из них портфель поможет инвестиционный консультант. Можно также воспользоваться удобными готовыми продуктами.

«Открытие Брокер», например, сейчас предлагает инвесторам актуальные решения при падающем рынке ー антикризисные портфели. Можно купить облигации и акции с высокими прогнозируемыми дивидендами и потенциалом роста при восстановлении рынка. Это может помочь сберечь накопления во время кризиса.

Также стоит обратить внимание на структурные продукты. Это готовые финансовые решения от брокера, которые могут обеспечить защиту ваших средств.

Способ 3. Купить паи ПИФов

Паевой инвестиционный фонд — способ вложения денег в порядке коллективного сбора, когда инвесторы (пайщики) имеют в распоряжении определённое количество паёв, а также права на возврат средств при расторжении договора или закрытии фонда.

Инвестиционный пай — именная ценная бумага, удостоверяющая право пайщика на долю владения имуществом фонда.

Покупая паи ПИФа, инвестор платит определённую сумму и оставляет её в доверительное управление управляющей компании или группе менеджеров. Деятельность компании контролируется государством.

Для инвесторов часто удобно купить долю ПИФа, так как самостоятельно бывает сложно найти хорошие активы для инвестиций. Поэтому анализ и подбор финансовых инструментов лучше доверить специалистам. Паевые инвестиционные фонды различаются по составу и структуре активов, стоимости, степени риска и инвестиционным стратегиям.

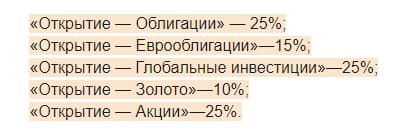

УК «Открытие» предлагает портфель для умеренно агрессивного инвестора.

Пропорции рассчитаны аналитиками управляющей компании. Такое соотношение инструментов может принести прибыль и сгладить негативный эффект от снижения рынка. Купить инвестиционные паи можно онлайн или в офисах агентов.

Акции крупных российских компаний снижались в начале пандемии почти на 30%. Казалось бы, это идеальный момент для покупки. Но начинающим инвесторам часто трудно решиться выйти на рынок во время кризиса. Поэтому если вы не знаете, куда вложить миллион рублей, чтобы заработать, то обращайтесь к профессионалам, получая прибыль вместе с «Открытие Брокер».

Больше интересных материалов

Базовые правила инвестирования

Перед тем как начать инвестировать, определите финансовую цель, срок вложений и уровень допустимого риска. От этого будет зависеть дальнейшая стратегия.

Краткосрочный горизонт. Допустим, вы инвестируете свободные деньги и уже точно знаете, что через год они вам понадобятся. В таком случае стоит придерживаться консервативного подхода — делать ставку на менее рисковые инструменты, например государственные облигации или банковские вклады. Это надежные активы с прогнозируемым доходом, поэтому можно быть уверенным, что через год вы полностью вернете свой капитал и проценты.

Среднесрочный горизонт. В случае вложения на срок от года до пяти лет можно собрать более агрессивный портфель и добавить рисковых активов — например, акции или золото. Выбор инструментов во многом зависит от задачи: если цель заработать — можно сделать упор на рисковые активы.

Чтобы компенсировать потери от инфляции, подойдут консервативные активы. Здесь также важно следить за макроэкономической обстановкой в мире: когда цикл экономического роста только начался, можно увеличить долю рисковых активов, а когда на горизонте рецессия — сделать ставку на защитные.

Долгосрочные инвестиции. Когда инвестор ставит стратегическую цель на пару десятилетий — например, накопить капитал для выхода на пенсию — можно собрать портфель, в котором преобладают акции и другие рисковые инструменты. Стратегическая дистанция позволяет не обращать внимания на рыночные падения и кризисы — они имеют краткосрочную природу. На исторической дистанции экономика с наибольшей вероятностью продолжит развиваться, а рынок перепишет свои максимумы. Здесь выбор стратегии во многом зависит от вашей терпимости к риску — сложно ли вам пережить сильную просадку портфеля.

Например, кризис 2008 года — один из худших медвежьих рынков в истории американского индекса акций S&P 500. Индекс в моменте потерял 56,8% своей стоимости. Падение затянулось на полтора года. Затем последовало восстановление рынка, и за последующие 12 лет и S&P 500 вырос на 390%.

Минусы отсутствия финансовой стратегии. Без плана инвесторы зачастую собирают портфель снизу вверх, то есть делают точечные вложения, не принимая в расчет поведение всего портфеля в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И даже по отдельности качественные активы могут сыграть злую шутку и значительно увеличить риски инвестора. Например, если инвестировать в десять хороших сырьевых компаний, это не убережет портфель в случае сильного падения цен на товарном рынке. Портфель будет сильно зависеть от одних и тех же факторов.

Главный способ сгладить волатильность и снизить риски инвестора — широкая диверсификация по секторам экономики и странам. В этом случае падение одних активов будет компенсироваться движением по другим. Тем не менее диверсификация не дает страховку на 100% — портфель все равно может уйти в минус, просто не так сильно.

Ключевые правила инвестирования. Перед тем как вкладывать куда-либо деньги, напомним ключевые правила инвестирования:

- Создайте подушку безопасности — запас денег на случай непредвиденных ситуаций. Подушку важно держать в ликвидных и низко рисковых активах — например, на банковской карте.

- Инвестируйте только свободные деньги — то есть излишки, а не те, что могут потребоваться для жизнеобеспечения в ближайшее время.

- Диверсифицируйте вложения — вкладывайтесь в разные инструменты, в разных валютах и в разные секторы экономики.

- Поставьте цель — возможно, вас вдохновят эти 20 долгосрочных целей. Определите горизонт инвестирования и приемлемый уровень риска. Последнее можно переформулировать так: вам моральных сил следовать выбранной стратегии, несмотря на рыночный обвал. Частая ошибка, когда инвесторы недооценили свою терпимость к риску и на панике распродали активы — как оказывается потом, на самом дне.

- Если есть необходимость, периодически ребалансируйте портфель. Это позволит не отклоняться от стратегии и не превышать выбранный уровень риска.

Как учесть состояние экономики при инвестировании. Понимание макроэкономической ситуации помогает сформировать стратегию и выбрать подходящие активы. Особенно это важно, если горизонт инвестирования менее 10 лет, то есть в рамках одного экономического цикла.

Разные активы проявляют себя по-разному в той или иной конъюнктуре. Акции циклических компаний хорошо растут при подъеме экономики и сильно страдают, когда та замедляется. Выручка таких компаний следует за ростом и за спадом в экономике.

Например, финансовые потоки производителя автомобилей будут замедляться при падении экономики и покупательной способности людей. С восстановлением экономики, наоборот, доступность кредитования и потребительский спрос станут выше — увеличится и выручка компании.

Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики. Например, это касается продовольственных, коммунальных, медицинских и телекоммуникационных компаний. Такие активы считаются защитными, и на них делают ставку в преддверии кризиса.

Помимо возможного замедления экономического роста мировые экономики сейчас находятся под угрозой все возрастающей инфляции. Подобная ситуация, когда экономика замедляется, а деньги сильно обесцениваются, называется стагфляцией. В последний раз подобное в экономике США было в 1970-х, как следствие нефтяного кризиса и денежно-кредитной политики ФРС.

Растущую инфляцию также нужно взять в расчет при выборе инвестиционной стратегии. В условиях высокой инфляции, как правило, неплохо растут сырьевые рынки, аграрные и продовольственные компании, драгоценные металлы, недвижимость и другие материальные активы.

Учитывая сказанное, рассмотрим привлекательность разных инвестиционных активов на разных горизонтах инвестирования.

Что стоит сделать перед инвестированием

К инвестированию нужно подходить ответственно и рассматривать разные варианты, куда вложить миллион, выбирая стратегии и способы инвестирования, которые вам подходят. С чего стоит начать?

Прежде всего подумайте, есть ли у вас долги. Люди обычно не сравнивают их погашение с инвестициями. Но в долгосрочной перспективе избавление от груза обязательств может быть очень выгодно. Если вы пользуетесь кредитной картой и платите по ней больший процент, чем получаете при инвестировании, то выгоднее будет закрыть кредитку.

Поэтому погашение долга по кредитной карте — разумный шаг. Затем вы можете инвестировать средства, которые остались в наличии, используя одну из стратегий.

Перед началом инвестирования хорошо бы оставить запас денег в таком количестве, чтобы их хватило на три-шесть месяцев жизни на случай потери работы. Эти средства можно даже разместить на депозите и получать по нему проценты. Выбрать счёт, который подходит для вас, можно здесь.

Выбор стратегии зависит от целей и того, что хотите получить в итоге. В какой валюте и когда понадобятся деньги? Какие риски для вас приемлемы? Если пока не знаете, куда выгодно вложить миллион, но планируете использовать деньги в ближайшее время, то не делайте слишком рисковые инвестиции.

Выбор стратегии инвестирования зависит от поставленных целей. Если в ваших планах потратить средства на роскошный отпуск, то это краткосрочная цель. Но если вы думаете о том, куда можно вложить миллион рублей, чтобы иметь больше денег, например, при выходе на пенсию, то это долгосрочная цель.

Для классификации целей нужно определить временные рамки и разделить цели на категории:

- менее одного года — краткосрочные цели;

- от одного года до пяти лет — промежуточные цели;

- более пяти лет — долгосрочные цели.

Эти сроки определяют уровень риска, на который вы можете пойти. Вот основное правило: чем короче период времени, тем меньше вы можете рисковать. Чем дольше сроки, тем с большим риском вы способны справиться.

Более рискованные инвестиции подвержены более частому и значительному колебанию цены. У вас есть время, чтобы пережить их и, возможно, получить большую отдачу? Это ключевой вопрос для каждой инвестиции. Что такое финансовые риски и как с ними бороться, можно прочесть здесь.

Для выбора стратегии и понимания, куда вложить миллион рублей в 2020 году, важно знать, какие риски могут быть при инвестировании.

- Рыночный риск возникает при ситуациях, которые вы не можете контролировать. В этом случае страдает весь финансовый рынок, как, например, сейчас, когда неожиданно на весь мир обрушилась пандемия.

- Бизнес-риск. Если вы инвестируете в акции, то решения, принимаемые менеджментом компаний-эмитентов, могут так или иначе повлиять на стоимость ценных бумаг.

- Политический риск. Политические события в стране и мире могут серьёзно влиять на фондовый рынок и на инвестиции.

- Риск недостаточной диверсификации. Чем меньше в вашем портфеле финансовых инструментов (акции, облигации, валюта, недвижимость и так далее), тем больше зависит конечный результат от стоимости одного актива.

Чем большую прибыль вы хотите получить в короткое время, тем большие риски будьте готовы на себя взять.

Вариант № 1Банковские депозиты

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а к середине июня снизил ее до 9,5%. Вслед за ключевой ставкой менялись и ставки по краткосрочным банковским вкладам.

Для депозитов сроком 30—90 дней ставки по 10—12% в рублях еще актуальны. Для вкладов с большим сроком вложения ставки менее привлекательны, так как в перспективе ожидается, что Банк России продолжит снижение ключевой ставки.

Банковский депозит — один из самых безопасных вариантов инвестиций. Суммы на банковских счетах размером до 1,4 млн рублей застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

Доходность вкладов следует за ключевой ставкой и, как правило, находится на уровне или чуть выше официальной инфляции, при этом вряд ли покрывает реальную. Другими словами, депозиты в той или иной мере сохраняют покупательную способность рублевого капитала, но получить заработок с них вряд ли получится.

Плюсы банковских вкладов:

- Минимальные риски, а суммы до 1,4 млн рублей, которые лежат в одном банке, застрахованы.

- Простой и понятный инструмент. Вклады сейчас легко открыть удаленно через приложение банка и настроить начисление процентов на карту.

Минусы банковских вкладов:

- Есть сложность с ликвидностью — получится снять деньги досрочно, не потеряв процент.

- Лучше подходит как временный вариант парковки денег и для подушки безопасности, но не как инвестиция на долгосрок. Ведь проценты почти наверняка не будут перекрывать реальную инфляцию, и капитал со временем будет ослабевать. Таким образом, это один из лучших вариантов на короткий срок.

- Риски по рублевым вкладам — девальвация рубля и ускорение инфляции. Открывая долгосрочный вклад, вы фиксируете текущую ставку и курс рубля по отношению к иностранным валютам. В конце 2021 года рублевый вклад можно было открыть по ставке 9,5% годовых при курсе доллара около 75 . В апреле 2022 года ставка уже 17%, а доллар стоит порядка 80 , а до этого на панических настроениях он взлетал до 120 . Это еще раз говорит в пользу диверсификации капитала по нескольким валютам.

Наращивать финансовую подушку

Подушка — это запас денег на крайний случай. Она поможет пережить потерю работы, непредвиденные крупные расходы и так далее. Сейчас подушка особенно актуальна.

Мы советуем держать подушку в размере минимум трех месячных расходов с учетом платежей по кредитам. Лучше — шесть месяцев.

Если ваша подушка меньше, самое время постараться отложить туда больше денег. А может быть, вы захотите сделать так, чтобы подушки хватало на больший срок, например на год, — это вполне оправданный шаг, если есть возможность. Если подушки еще нет, то очень важно сформировать хоть какую-то, откладывая часть доходов.

Напомним, что подушка должна быть легко доступна. Часть можно держать в наличных рублях и иностранной валюте, часть — на картах с процентом на остаток, накопительных счетах, расходно-пополняемых вкладах и обычных вкладах, открытых на небольшой срок.

А вот ценные бумаги — неподходящий выбор для подушки. Это подтверждается недавним падением рынков и закрытием торгов на Московской бирже.

Вариант № 4Вложить в валюту

Речь идет про иностранные денежные единицы — евро, доллар, юань, иена и так далее. Валюту можно купить через банки или на брокерский счет по биржевому курсу. Затем за эту валюту можно купить иностранные активы или просто удерживать с целью заработка на курсовой разнице.

Пример: если посмотреть на историческую динамику валютной пары «доллар — рубль», то последний с декабря 2003 года по апрель 2022 года обесценился на 155% — с 29,73 Р до 74,4 Р за доллар. Доходность — более 8% годовых без учета инфляции.

Внимание: из-за геополитической обстановки вложение в валюту может повлечь дополнительные инфраструктурные риски. Так, обналичивание валюты сейчас затруднено, а за ее хранение на банковском счете может взиматься комиссия. Также с 14 июня 2022 года Мосбиржа прекратила торговлю швейцарским франком. В то же время биржа планирует запуск торгов новыми валютами, в том числе арабским дирхамом, который фиксированно привязан к доллару и может расцениваться его аналогом.

- Вложение в иностранную валюту позволяет защитить капитал от девальвации рубля. Например, если разделить капитал на рублевые и долларовые активы в пропорции он перестанет зависеть от динамики курса рубля к доллару.

- Можно частично минимизировать денежную эрозию, если переложить часть капитала в валюту с низкой инфляцией — например, иену или юань.

- Это — деньги, а значит, они «не работают» и подвержены инфляции. Поэтому этот вариант лучше подходит на краткосрок. В случае длинного горизонта вложения стоит рассмотреть вложение валюты в биржевые инструменты — чтобы деньги приносили доход.

- Это сложный рынок. Чтобы регулярно зарабатывать на курсовой разнице, нужно хорошо разбираться в геополитике и макроэкономике.

- Брокер не является налоговым агентом на валютной секции биржи, поэтому по закону прибыль от купли-продажи валюты нужно декларировать самостоятельно.

Депозиты тоже инвестиция, но заработать много не получится — средняя ставка по вкладу немного выше процента инфляции. А если инфляция будет расти — прибыль уменьшится. Тем не менее, это один из самых надежных инструментов инвестирования. Даже если банк, в котором вы храните сбережения, обанкротится, государство вернет вам 1 400 000₽. Больше этой суммы хранить опасно — деньги можно потерять в случае финансового кризиса или банкротства банка.

Откройте депозитный счет с правом пополнения и без права снятия на год, три или пять — прибыль будет больше.

Антикризисная маржа

Аналитики посчитали, какой номинальный доход можно было получить от вложения 100 тыс. рублей в разные инвестинструменты в начале 2020 года с фиксацией прибыли по истечении 12 месяцев. Так, больше всего повезло рисковым инвесторам, вложившимся в биткоин. Приобретя криптовалюту на 100 тыс. рублей в первые январские дни, к концу декабря можно было получить 354 тыс. рублей или 354% прибыли. Прилично заработали и консерваторы, предпочитающие золото: 43 тыс. рублей или 43%. Такую доходность можно было зафиксировать при инвестировании в биржевой инвестфонд, цены которого привязаны к этому металлу, пояснили эксперты FinExpertiza. Таким образом золото в период пандемии подтвердило свой статус защитного антикризисного актива.

Чуть меньше принесли вложения в иностранные акции. Индекс S&P 500, отражающий котировки 500 крупнейших публичных компаний США, вырос за год на 17,4% в долларовом выражении. Однако для российских инвесторов рублевая доходность с учетом изменения курса оказалась намного больше — около 41%, или 41 тыс. рублей на вложенные 100 тыс.

Кроме того, хорошему доходу могли порадоваться и держатели наличных сбережений в валюте — тот, кто в начале прошлого года купил евро, к его завершению за счет разницы курсов получил 32 тыс. (32%) прибыли. А покупка долларов на ту же сумму принесла 19,9 тыс. рублей, или 19,9%. Причем увеличить эту доходность можно было, положив средства на депозит в банке: по подсчетам аналитиков, по вкладам в долларах дополнительная прибыль составила 2,37 тыс. рублей (2,3%), а по депозитам в евро — 250 рублей (0,2%).

Недвижимость

Выгодная инвестиция, если инвестировать в стране со стабильной экономикой. Если экономику трясет, то можно потерять деньги. Например, недавняя девальвация рубля — с 30 рублей за доллар до 60. Цены на недвижимость в рублях не выросли, а в перерасчете на доллар — упали. Те, кто вложил в недвижимость до девальвации, потеряли часть вложенных денег.

Инвестировать можно в новостройки, вторичное жилье, коммерческие помещения. Если вы покупаете квартиру, чтобы жить — это не инвестиция, это сохранение денег — другая цель и другой подход.

Основной доход от инвестиций в недвижимость — аренда помещения и удорожание объекта. Например, 2-5% годовых чистой прибыли принесет небольшой отель в развитом городе.

Получить большую прибыль можно на проектах добавленной стоимости — девелопменте или редевелопменте. Они могут принести до 18% годовых чистой доходности. Минус — есть риск потери своих денег, если проект не удастся.

Если хотите получать прибыль от инвестиций в недвижимость сразу, купите готовый арендный бизнес — доход будет с первого месяца работы. Оптимальный вариант для инвестирования — вложить 75% капитала в арендный бизнес, 25% — в проекты добавленной стоимости.

Тут все просто: если валюта подорожала — вы в выигрыше, если подешевела — потеряли деньги. Люди считают, что валюта — надежный способ инвестиций, но это не совсем так. Например, в 2017 году курс доллара упал и инвесторы потеряли на курсовой разнице. А в следующем году доллар вырос, и они получили прибыль.

По исследованию аналитического агентства НАФИ россияне уже не так доверяют иностранным деньгам, как раньше — в 2014 году свои сбережения хранили в валюте 19% россиян, в 2019 году — только 9%. К тому же, проценты по вкладам в долларах снизились, а хранить сбережения в евро невыгодно — в этом году в еврозоне установили отрицательную депозитную ставку. Это означает, что банки вынуждены платить за хранение валюты и установить выгодный для вкладчика процент, они не могут.

На колебаниях курса валют можно быстро заработать. И так же быстро обанкротиться. Инвестируйте в разную валюту и храните сбережения на депозитных счетах в банке — процент по вкладу минимизирует возможные потери.

Дополнительное инвестирование

Обучение сотрудников — долгосрочная инвестиция. Некоторые предприниматели не видят смысла вкладывать в образование персонала и совершают ошибку — по данным Лаборатории исследований рынка труда обучение сотрудников прямо влияет на производительность труда, а, значит, на рост и развития бизнеса в целом.

Кроме материальной выгоды при обучении сотрудников компания получает и нематериальные, а это важно в условиях конкуренции.

Вкладывайте часть прибыли в обучение персонала — это помогает компании развиваться.

Эксперты рекомендуют составить портфель инвестиций — вкладывать деньги в разные инструменты. Это уменьшает риски и помогает сохранить деньги или сократить убыток в случае форс-мажоров.

Составить портфель вы можете сами, но придется разобраться во всех инструментах, проанализировать положение на рынке и спрогнозировать вероятность спада или подъема. Если разбираться некогда или нет желания — обратитесь к профессиональным брокерам, которые сделают это за вас.

Виктор Демин, агентство «Инвестиции и бизнес»:

«Для инвестиций интересны и краудинвестинговые платформы, где экспертами и соинвесторами выступает пул известных предпринимателей. Такие платформы сейчас выходят на региональные рынки и на них можно найти проект надежный и прибыльный.

Эти платформы — новая форма инвестиций. Но попасть туда сложно — из 1000 заявок рассматривают 10, в работу попадает только 2 проекта. Если вы хотите инвестировать — обратите внимание на этот инструмент, если хотите получить инвестирование — попробуйте пройти фильтр»

Драгоценные металлы

Драгметаллы всегда в цене. Но многие совершают одну фатальную ошибку: инвестируют в ювелирные украшения. Если это не колье королевы Елизаветы или кольцо Франциска V, то украшения в голодный год примут в ломбарде как лом и дадут пятую часть их реальной стоимости. Это невыгодная инвестиция.

Инвестировать нужно в банковские драгметаллы — слитки или монеты. Когда будет нужно, банк выкупит их обратно по актуальной стоимости. Можно купить физические слитки или открыть Обезличенный Металлический Счет (ОМС) — на нем будет храниться эквивалент купленному металлу. В любой момент можно обменять этот эквивалент на рубли по курсу ЦБ на этот день.

Инвестиции в драгметаллы — прибыли ждать долго, но зато надежно

Цены за грамм драгметаллов растут медленно, хотя иногда случаются прорывы. Например, те, кто вложил в палладий в 2018 году получили 51% прибыли — стоимость металла за год выросла на 24,6%. С золотом таких метаморфоз не произошло.

Инвестиции в драгметаллы не принесут быстрый доход, это долгосрочная инвестиция. Если вы готовы ждать лет 10, то это выгодное вложение. Если нет — прибыль будет небольшой.

Высокие риски

Вложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

- Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

- Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Несмотря на все потрясения, список российских акций, в которых частные инвесторы держат больше всего денег, мало изменился с начала 2022 года. РБК приводит прогнозы аналитиков по дюжине голубых фишек, которые чаще всего попадают в топ-10 по популярности.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковых

Беляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Чего не стоит делать

Постоянно проверять портфель. Вряд ли полезно регулярно выяснять, сколько стоят ваши ценные бумаги: вас это только расстроит и может привести к необдуманным решениям.

Постарайтесь пореже заходить в приложение брокера или торговый терминал. В крайнем случае их можно просто удалить, чтобы зря не нервничать.

В панике выходить из упавших бумаг. Высок риск продать активы на дне, зафиксировав большой убыток. Вряд ли разумно так делать, по крайней мере если у вас нет острой потребности в деньгах и нет хороших идей, куда вложить средства после продажи упавших активов.

Пытаться быстро заработать на бирже. Это тоже повышенный риск, а также много нервов. Особенно опасно это делать, используя плечи, то есть заемные средства: можно потерять много денег и остаться в долгах.

Шортить, то есть играть на понижение, тоже не стоит.

Гасить досрочно старые кредиты. В нынешних реалиях многие кредиты, полученные ранее, кажутся весьма выгодными. Например, это ипотека со ставкой 6—10% годовых или автокредиты под 10—15% годовых.

Цены на недвижимость и автомобили выросли, а также выросла ключевая ставка — и поднялись ставки на новые кредиты. При этом по ранее выданным кредитам ставка не растет, а платежи не просто не растут, а обесцениваются из-за ускоряющейся инфляции.

С учетом этого сейчас нет смысла досрочно гасить кредиты с низкой ставкой. Выгоднее отправлять свободные деньги на вклады и накопительные счета, то есть под более высокую ставку, чем по старым кредитам. Досрочно гасить подобные кредиты стоит разве что в том случае, если вам некомфортно само ощущение долга.

Если решите гасить досрочно, лучше снижать размер платежа, а не срок, и по возможности продолжать платить больше, чем надо. Это снизит риск, что в случае финансовых сложностей вам перестанет хватать денег на платежи, ведь размер ежемесячного платежа будет постепенно снижаться.

Что происходит в мире?

- Блокировка счетов и ограничения возможности их открывать, переводить и получать деньги, оплачивать счета гражданам России и Беларуси во Франции, Швейцарии и Великобритании. Сложности испытывают даже люди с ВНЖ и двойным гражданством, давным давно эмигрировавшие и имеющие легальный статус проживания.

- Приостановка выдачи туристических виз в ряде европейских стран — Чехии, Латвии, Литве, Норвегии, Эстонии. В планах ввести такое ограничение у Польши. Усложнилась выдача испанских, французских, словенских туристических виз россиянам, а в Финляндии теперь не так просто получить разрешение на пребывание.

- У попавших в санкционные списки россиян изымают имущество, в том числе деньги со счетов, яхты, недвижимость во Франции и других странах Европы, Великобритании, США, Канаде. Также недвижимость планируют изымать в Польше.

- В Испании запретили выдавать «золотые визы» за инвестиции. ЕС призывает отозвать полученные за инвестиции паспорта у попавших под санкции россиян. Ряд стран ЕС, включая Германию, Гренаду, Грецию, Мальту и Чехию, отменили программы выдачи видов на жительство инвесторам или покупателям недвижимости («золотые визы»). Еврокомиссия не призывает к прекращению этих программ, но считает необходимым ввести строгие проверки и не выдавать ВНЖ гражданам России и Белоруссии.

- Ограничения на торговлю иностранными бумагами для российских инвесторов из-за санкций.

- Ограничения валютных торгов в России — теперь брокеры должны платить за них 30% комиссии.

- Иностранным инвесторам сейчас запрещено продавать купленные в России ценные бумаги, что также негативно отразилось на рынке.

- Инциденты с блокировкой счетов со всеми активами, принадлежащих россиянам, у иностранных брокеров.

- В Евросоюзе планируют запретить россиянам покупать недвижимость.

На фоне этих ограничений число вариантов для инвестиций существенно снизилось. Мы подобрали несколько потенциально выгодных решений в новых реалиях.

Разумно инвестировать

План действий. Возможно, у вас есть инвестиционная стратегия или план. Перечитайте этот документ, чтобы лучше понять, как действовать. Если его нет, стоит создать. Мы рассказывали, что в нем должно быть.

Нелишним будет еще раз обдумать свои инвестиционные цели, отношение к риску, приемлемые для вас типы активов. Вдруг что-то изменилось — и вы решите иначе распределить активы и выбрать другие инструменты. Но перед этим можно выдержать паузу, чтобы лучше все обдумать и исключить влияние эмоций.

Покупка на дне. Сейчас российские биржи не работают, так что не получится купить подешевевшие акции, облигации и фонды. Но когда снова начнется торговля, можно подумать о вложении в российские ценные бумаги. Это шанс для инвесторов, не закупившихся в 2008 году или в марте 2020. Однако инвестировать в российские бумаги стоит, если вы действительно готовы к волатильности и согласны ждать несколько месяцев, а то и лет, пока все вырастет. В инвестициях нет гарантий — может и не вырасти.

Счета за рубежом могут дать дополнительные возможности, в том числе доступ к самым разным биржам.

Но далеко не все иностранные брокеры открывают счета россиянам. Кроме того, открыв счет, надо в течение месяца уведомить о нем российскую налоговую, а по итогам года подавать налоговую декларацию и отчет о движении средств.

Наконец, недавние указы президента могут затруднить пополнение таких счетов, по крайней мере в иностранной валюте. Кроме того, непонятно, насколько законно сейчас совершать сделки с резидентами других стран.

Прежде чем что-то переводить за рубеж и совершать там сделки, изучите последние указы и дождитесь разъяснений от властей по непонятным пунктам. Надеемся, что такие разъяснения скоро появятся.

На всякий случай также предупредим, что всегда есть риск, что иностранные брокеры могут перестать работать с россиянами. В худшем случае зарубежные счета россиян могут заморозить на неопределенный срок.

Альтернативные активы. Учитывая неработающие биржи, кого-то могут заинтересовать криптовалюты. Их сложнее заблокировать и отследить, но есть риск, что криптобиржи перестанут работать с россиянами. Но это волатильный, то есть довольно рискованный, актив.

Также инвесторам может стать интересно золото в виде физического металла — слитков и особенно инвестиционных монет. У последних в отличие от слитков нет НДС, хотя и налог на слитки могут отменить.

Золото — долларовый актив, который в кризис способен — но не обязан — сильно расти. Причем рублевая доходность будет выше долларовой из-за роста доллара к рублю. Плюс физического золота в том, что оно существует и доступно, даже когда биржа или банки закрыты. Главное — хранить в надежном месте, не царапать его и не пачкать.

Однако сейчас цена золота на максимуме и в рублях, и в долларах. Если международная ситуация и экономика России быстро нормализуются, не исключено, что купивший золото инвестор надолго окажется в минусе.

Знания. Пока биржи не работают, стоит изучить, как устроены инвестиции. Эти знания не будут лишними и позволят избежать многих ошибок.

Пригодятся наши бесплатные курсы для начинающих инвесторов и про анализ акций, а также наши статьи и хорошие книги об инвестициях. У нас, например, есть подборка книг о мышлении и психологии инвесторов — сейчас подходящее время для таких материалов.

Минимальные риски

Вклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

В первой половине июня заканчивается срок действия части депозитов, которые граждане открывали по ставке выше 20%. Часть этих средств перейдет на фондовый рынок, ожидают эксперты. РБК разбирался, что может стать альтернативой «дорогим» вкладам.

ОФЗ

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

- ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

- ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне. «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс. , то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

Золото

Инвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Разбираемся, что стоит за логикой экспертов, которые рекомендуют держать золото в инвестиционном портфеле, и действительно ли это верная стратегия — читайте в специальном материале РБК Pro.