Куда вложить небольшую сумму денег для получения прибыли ежемесячно

ETF

Exchange-Traded Funds — портфель ценных бумаг, где могут быть собраны акции разных компаний. Если, например, в портфеле 20 акций, то при покупке одной акции фонда инвестор становится владельцем части каждой из них. ETF удобен тем инвесторам, которые не хотят разбираться в каждом инструменте, следить за качеством портфеля — всё сделает фонд.

Важно! Порог входа невысок — например, акция фонда еврооблигаций стоит около 6000 руб.

Плюсы

- деятельность фонда контролируется ЦБ;

- акции можно купить дешевле, чем на бирже;

- невысокий порог входа;

- готовый диверсифицированный портфель.

Такой инструмент подходит и для розничных инвесторов, особенно в случае, если планируется покупка акций крупных компаний, которые отдельно стоят дорого.

Минусы

- для работы нужен ИИС или брокерский счёт;

- нужно платить комиссию.

С дохода при продаже ETF, если акции куплены менее 3 лет назад, нужно платить НДФЛ.

Варианты размещения средств

Самые высокие ставки по вкладам назначаются при классическом размещении средств, когда клиент кладет деньги на счет и не трогает их. Но этот вариант удобен далеко не всем. Многие с помощью депозитных счетов создают капитал, накапливают средства. Поэтому банки предлагают и другие варианты размещения денег:

- С пополнением. В этом случае вкладчик весь срок действия договора может как угодно и на любые суммы пополнять счет. Каждое пополнение увеличивает размещенную сумму, последующий доход становится выше.

- С пополнением и частичным снятием. Банк устанавливает минимальный остаток по счету, до его достижения клиент может частично изымать средства со вклада. Но по снятой сумме проценты обнуляются, теряется прибыль.

Чем больше опций подключено ко вкладу, тем ниже ставка. Программы с частичным снятием — самые дешевые.

Недвижимость

Еще один распространенный способ сохранения и приумножения своих средств — это вложение их в недвижимость. Здесь требуется собственный капитал или заемные средства, что подразумевает грамотное планирование, анализ рынка и стабильное финансовое положение инвестора. Заработать на недвижимости можно следующими способами:

- Покупка для последующей перепродажи. В этом случае можно приобрести недвижимость еще на этапе строительства, когда стоимость за квадратный метр минимальна, а продать уже готовый объект по максимальной цене. Но недвижимость невозможно продать за один день, и в сложной ситуации при сокращении доходов избавиться от таких активов быстро можно только если поставить цену значительно ниже рынка. При увеличении сроков строительства, избыточном предложении или снижении спроса покупателей к конкретному объекту или ЖК тоже будут проблемы с возвратом инвестиций. Плюс на фоне снижения ставок по ипотеке именно на новостройки многие покупатели отказываются от приобретения недвижимости не у застройщиков, что также негативно влияет на общую прибыль при продаже.

- Покупка жилой или коммерческой недвижимости для сдачи в аренду. Такой способ позволит получать ежемесячный пассивный доход в течение долгого времени, а также сохранит возможность при необходимости продать этот объект и получить дополнительные свободные средства. При таком варианте инвестирования важно соблюсти баланс доходов и расходов. Сдавать в аренду можно только готовый объект, а если вы покупаете его на стадии строительства и с привлечением заемных средств, возврат инвестиций будет долгим. Даже при покупке за собственные средства готового к эксплуатации объекта есть риски и дополнительные расходы. Может потребоваться ремонт, арендатор окажется неблагонадежным, сам объект выбран неправильно и не пользуется спросом.

- Инвестиции в недвижимость. Это участие в паевых инвестиционных фондах или закрытых инвестпроектах, привлекающих деньги для жилого и коммерческого строительства. Высокую доходность показывают вложения в строительство объектов торговли и туристической инфраструктуры в крупных городах, но прибыльность такого инвестирования напрямую зависит от объема собственных средств и ликвидности выбранного объекта.

При вложениях в недвижимость стоит просчитать возможные риски — например, риск банкротства застройщика, а также проанализировать состояние рынка жилья и, наконец, определить ликвидность выбранной недвижимости — возможность быстро и выгодно ее продать.

Риски (экспроприация)

Риски просадки стоимости активов были рассмотрены выше. Рассмотрим риск потери всего, или части актива, в результате экспроприации, т. нерыночные риски. Владелец недвижимости должен учесть следующие нерыночные риски:

- риск оспаривания собственности бывшими владельцами;

- принудительная экспроприация государством или крупным бизнесом;

- потери по суду (развод, наложение ареста);

- дробление недвижимости на доли и дальнейшая потеря контроля над недвижимостью;

- воровство и грабёж (рейдерство).

Владельцы вкладов, особенно если это крупные суммы, также подвержены рискам экспроприации. Особым статусом (страхуются) обладают вклады только до 1,4 млн, но и это не гарантирует сохранность накоплений (например, взыскание задолженности путём наложения ареста на вклад — гораздо более частая практика, чем ареста на недвижимость). Существенное преимущество недвижимости в том, что если это единственное жилье, то оно не может быть изъято по суду.

Резюме: по этому параметру квартиры лучше.

Подготовьтесь к сохранению денег

Стратегия сохранения денег зависит от множества переменных: от количества денег, расчета на доходность, наших планов — собираемся ли мы вкладывать один раз или намерены постепенно собирать нужную сумму. Во всех способах есть одна ключевая особенность — не существует способов инвестирования с нулевым риском. Поэтому к сохранению денег стоит подготовиться.

Создайте финансовую подушку

Это условный старт для любых стратегий. Когда у нас есть запас денег на два-три месяца жизни, это помогает спокойнее принимать решения. Хранить такие средства стоит или наличными, или на вкладе в надежном банке, откуда вы всегда их сможете снять.

Владелец ГК «Залог 24», частный инвестор Ян Марчинский не советует инвестировать тем, у кого нет финансовой подушки.

С большой долей вероятности такой человек продаст акции по нужде и низкой цене. Надо понимать, что инвестиции — это не быстрое и легкое обогащение, а долгий процесс, требующий усердия и дисциплины.

Разделите подушку безопасности на три валюты

Разделите на рубли, доллары и евро. В дальнейшем старайтесь держаться этого же принципа. Это поможет сохранить основной капитал, ведь если какая-то валюта резко упадет, то другая скорее всего вырастет.

О пропорциях «корзины» накоплений разные эксперты высказывают свое мнение. Например, автор книги «Инвестировать — просто» Владимир Савенюк рекомендует в рублях хранить пятую часть капитала, а остальные деньги разделить ровно между долларами и евро. Если же считаете, что рубль может резко «отыграть» вверх, поменяйте пропорции.

Погасите все кредиты

Займы хорошо работают только в одной ситуации — когда доход от них превышает выплаты процентов. Например, если вы взяли в одном банке кредит под 5 % годовых и положили эти деньги в другой банк под 10 % годовых, без рисков и со страховкой. Тогда это грамотное финансовое решение. Как правило, таких ситуаций в мире небольших денег практически нет.

Если же кредит нужно выплачивать, а кредитные деньги ничего не зарабатывают, его нужно закрывать как можно скорее.

Акции и облигации

Акции и облигации — это ценные бумаги различных частных или государственных предприятий, которые впоследствии можно перепродать или получать по ним регулярные отчисления — дивиденды. При правильном управлении такими активами они могут обеспечить гораздо более высокий доход по сравнению с обычным вкладом, однако риски потери средств в этом случае тоже растут. В отличие от вклада, где в самом худшем случае можно просто выйти с той же суммой, что вы вложили, при инвестировании можно потерять часть средств.

Инвестиции в ценные бумаги требуют определенных навыков и знаний, поэтому покупку и управление ими лучше доверить профессиональному брокеру. Банки предлагают услугу открытия индивидуального инвестиционного счета — ИИС. Следить за ситуацией на финансовом рынке, управлять счетом, покупать и продавать акции будет профессиональный управляющий-брокер в соответствии с выбранной клиентом стратегией. Вложиться можно в акции российских или зарубежных компаний, а также в государственные облигации, а по истечении трех лет инвестирования можно получить налоговый вычет.

Другой вариант — открыть брокерский счет, который позволит клиенту самостоятельно выйти на биржу и покупать акции интересующих его компаний. Такой вариант скорее подойдет тем, кто уже разобрался в теме инвестирования.

Как подготовиться к инвестированию финансов?

Инвестору нужно не только выбрать инструменты, в которые выгоднее инвестировать, чтобы получить прибыль. Предварительно сформируйте финансовый резерв размером от 3 до 6 зарплат. Это позволит остаться на плаву, если, например, стоимость акций резко упадёт. Такая финансовая подушка позволит не принимать скоропалительных решений и выждать подходящий момент, чтобы продать ценные бумаги, недвижимость или другой инструмент.

Погасите займы и кредиты, не берите в долг. Начинать инвестировать с заёмными деньгами — не лучшее решение. Иначе можно уйти в минус и ещё остаться в должниках у кредитора, что создаст двойную финансовую нагрузку.

Запаситесь знаниями и продумайте стратегию инвестирования. Читайте профессиональные источники по инвестициям. Сегодня некоторые банки — например, Тинькофф, предлагают своим клиентам обучение основам инвестирования. При достаточном уровне знаний можно инвестировать самостоятельно, но чтобы уменьшить риски потерять деньги, можно обратиться к посредникам — брокерам.

Вклад в банке

Банковский вклад на определённый срок (депозит) — безопасный инвестиционный инструмент — вложить деньги для получения стабильного пассивного дохода может даже начинающий и непродвинутый в финансовой грамоте инвестор. Не нужно иметь специальных знаний — клиент приносит деньги в банк на депозит, получает проценты. Вклады в банках отличаются размером процентной ставки, сроками.

В среднем ставка составляет около 4—7% годовых (на момент написания статьи). Ставки по долгосрочным вложениям (сроком от 1 года) без возможности пополнения и снятия обычно выше.

Срок

Положить деньги в банк можно даже на один день, но, как правило, для краткосрочных депозитов до полугода ставка заметно меньше. Есть программы на 3—5 лет. Но так как инфляция в России сложно предсказуема в длительном периоде, то банки, особенно после скачка ставок вверх, не любят принимать деньги вкладчиков на очень долгий срок. Дело в том, что закон запрещает финансовым организациям снижать доходность действующих депозитов в одностороннем порядке.

Сумма

В зависимости от типа вклада, банк может принять разную сумму. Например, открыть накопительный счёт можно на сумму от 1 руб. Накопительный счёт — своеобразный гибрид счёта до востребования и депозита. Доход по нему почти такой же, как на депозите, но в удобный для владельца момент деньги можно частично снимать. Единственное ограничение — на накопительном счёте после снятия должна остаться определённая минимальная сумма, размер которой оговаривается особо. Вклады с высокой ставкой на долгий срок обычно оформляют на сумму от 1—10 тыс. руб.

Схема выплаты процентов

Вкладчик может получать проценты ежемесячно, раз в квартал, в конце срока. Как правило, банки предлагают «линейку вкладов», и каждый вкладчик может найти для себя наиболее удобный вариант.

Капитализация

Проценты на проценты — способ ещё больше повысить прибыль. Есть ли такая функция или же проценты поступают на счёт до востребования, должно быть указано в договоре.

Автопролонгация

Если по окончании срока договор продлевается автоматически, вкладчик не тратит время на переоформление документов и не теряет доход.

Важно! Банковские вклады подходят в качестве источника пассивного дохода. Много заработать вряд ли получится, особенно если сумма на депозите небольшая, но вкладчик не потеряет сбережения на фоне растущей инфляции.

Преимущества банковских вкладов

- благодаря системе страхования вкладов до 1,4 млн руб. (суммарно на всех счетах вкладчика в данном банке) защищены государством, и в случае отзыва у банка лицензии возвращаются через государственное Агентство по страхованию вкладов;

- вклады обеспечивают регулярный пассивный доход начинающим инвесторам;

- на депозит можно положить рубли и иностранную валюту; существуют также и мультивалютные вклады.

Важно! Депозиты — низкорисковый инструмент инвестирования с минимальным порогом входа, вариант для дополнительного заработка или сбережения средств от влияния инфляции. Иногда банки предлагают специальные условия — например, для зарплатных клиентов, пенсионеров. В предновогодний период банки часто делают подарки для всех: повышенные ставки по договорам, конфеты, игристое вино, недорогие мобильные телефоны.

Инвестировать в депозиты можно любому гражданину с 18 лет.

Основные недостатки

- невысокая процентная ставка не позволяет получить хорошую прибыль;

- с дохода по депозитам на сумму от 1 млн руб. нужно платить налоги;

- при досрочном прекращении договора используется ставка вкладов «До востребования» (обычно 0,01%) — фактически это означает, что вкладчик теряет проценты.

Я вложил в облигации 100 000 рублей. Рассказываю, сколько смогу заработать в будущем

Облигации как инструмент пассивного дохода для тех, кто не готов рисковать

Здравствуйте. Меня зовут Алексей, работаю менеджером в строительной компании. Мне 35, и недавно я начал искать варианты, куда инвестировать деньги для пассивного дохода. Года идут, как говорится, в голову все чаще лезут мысли о старости и на что буду жить, когда стукнет 65–70 лет. Хочется ни от кого не зависеть в будущем и нормально прожить, когда уйду на заслуженный отдых.

Я решил вложиться в облигации на фондовом рынке. Хочу поделиться, как я стал инвестором и уже рассчитываю получать в будущем неплохие деньги.

Ликвидность (быстрота обращения в деньги)

Депозиты фактически и есть деньги, скорость обращения в наличную форму у них близка к максимальной. Квартиры обратить в денежную форму сложно и долго, да это никто обычно и не делает (большая часть продаж недвижимости совершается ради покупки другой недвижимости). Понятно, что возможность иметь под рукой деньги, которые можно потратить на любые покупки, да ещё с гарантированной доходностью — одно из основных преимуществ депозита.

Резюме: по этому параметру депозиты значительно лучше.

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы

ETF. Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс. , и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Куда вложить деньги под проценты

Деньги — это не просто средство обеспечения жизни, но и финансовый инструмент, приносящий доход. Хранить деньги дома, даже обменяв рубли в валюту, невыгодно: инфляция обесценивает накопления, товары и услуги дорожают. Заставить деньги работать можно разными способами: начать инвестировать, открыть банковский вклад или приобрести ценные активы. Разбираемся, куда стоит или, наоборот, не стоит вкладывать свои сбережения, чтобы сохранить их и получить дополнительный доход.

Краудлендинг

Краудлендинг — высокорисковый инвестиционный инструмент с небольшим порогом входа. Прибыль здесь почти непредсказуема и зависит от того, насколько успешно работает бизнес, в который вложился инвестор. Этот метод напоминает кредитование: инвесторы выступают кредитором, а компания — заёмщиком, постепенно возвращая долг. Суть инвестиций заключается в том, что несколько людей объединяются на онлайн-платформе и вкладывают деньги в бизнес-проекты. В России этот вид инвестирования регулируется законодательством с начала 2020 года.

- порог входа в среднем от 5000 руб.;

- доходность — от 20% годовых.

Инвестиционная платформа регистрируется в реестре ЦБ, подает ежегодную отчётность.

- высокие риски;

- способ больше подходит для профессиональных инвесторов.

В таком варианте вложений нельзя исключать вероятность дефолта заёмщика и потерю всех накоплений. Специалисты рекомендуют не вкладывать всю сумму в одну компанию.

Как сохранить и приумножить деньги

- Если не хотите сильно рисковать, открывайте вклады в проверенных банках на сумму не более 1,4 млн руб. Или покупайте облигации государственного займа.

- Если есть сумма, которой готовы рискнуть для большей доходности, попробуйте собрать портфель акций. Готовы довериться другим людям — покупайте ПИФ или ETF. Если хочется попробовать новые способы инвестирования, используйте краудлендинг, но очень аккуратно.

- Опасайтесь компаний с обещаниями быстро приумножить ваш доход. И если используете форекс или криптовалюты, не обманывайте себя и относитесь к этому как к азартным играм.

- Чтобы гарантированно сохранить деньги, разделяйте их на несколько инструментов. Например, 30 % оставьте как вклад, еще 30 % потратьте на облигации. 10 % оставьте на игру в высокие риски, а еще 30 % — для сбора портфеля акций на долгий срок.

Не пропустите новые

публикации

Вложить деньги можно в открытие своего или чужого бизнеса (в начале или в уже существующий проект). Важно найти такую нишу, которая позволит получать стабильный ежемесячный пассивный доход.

Важно! Выгодно вкладываться можно и в онлайн-проекты — блоги, сайты, аккаунты, паблики. В онлайн-бизнесе часто нужен небольшой стартовый капитал, но иногда удаётся обойтись без вложений.

Плюсы инвестиций в бизнес

- можно начать при минимальных вложениях;

- годовая доходность почти не ограничена;

- в онлайн-проекты можно не вкладываться на старте.

Собственный бизнес — вариант активного дохода, поскольку придётся участвовать в нём непосредственно: нанимать сотрудников, закупать сырьё или оборудование.

- чаще всего мгновенно получать доход нельзя — для развития любого проекта нужно время;

- бизнес может «прогореть» на фоне огромной конкуренции.

Рисково вкладываться и в чужие бизнес-проекты, особенно если не управлять ими лично.

В каком банке открыть вклад на 1 год

Как уже говорилось выше, все вклады на сумму до 1,4 млн рублей застрахованы, это касается всех российских банков. Поэтому вы можете выбрать любой для размещения средств. Смотрите на тарифы и условия, выбирайте оптимальный лично для вас вариант.

Мы отобрали несколько предложений российских банков, которые могут вас заинтересовать. Это честные и надежные компании, которым доверяют, которых граждане часто выбирают для размещения вклада.

Альфа-Банк

В его линейке всего один вклад — Альфа-Вклад, но это универсальная программа — вкладчик при заключении договора выбирает опции, которые ему нужны. И для каждой опции созданы свои тарифы и условия.

Если вы планируете открыть вклад на 1 год:

- классический без пополнения и снятия, ставка — 8% годовых, минимальная сумма — 10000;

- с возможностью пополнения — 6,5%, минимальная сумма — 300 000 руб.;

- с пополнением и снятием — 6%, минимальная сумма — 300 000 руб.

Если клиент входит в число привилегированных Альфа-Банка (участник А-Клуба), ставки по вкладам для него будут выше при классическом размещении — 8,3% при сумме от 1 млн рублей.

Газпромбанк

Предлагаем рассмотреть его депозитную программу Копить, по которой средства можно разместить в том числе на 1 год. Для открытия счета нужна сумма от 15000 рублей.

Стандартная процентная ставка Газпромбанка по этому продукту — 7,6%. Но банк применяет надбавки:

Если вкладчик при этом пользуется дебетовой картой Газпромбанка, он может подключить к ней бонусную опцию Процент. В итоге при тратах на покупки от 10000 в месяц ставка по вкладу увеличится на 0,5%, от 50000 — на 1%.

Это предложение Газпромбанка без возможности пополнения и снятия.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

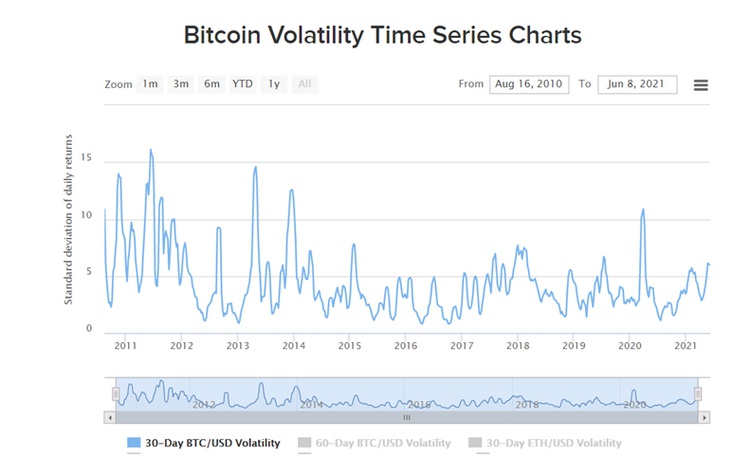

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как инвестировать правильно

Прежде чем начинать искать активы, в которые можно вложить деньги, стоит помнить основные правила инвестирования, особенно в период кризиса и неопределенности:

- копите подушку безопасности;

- поставьте цель и определитесь с приемлемым уровнем риска;

- не поддавайтесь панике и следуйте своей стратегии;

- диверсифицируйте инвестиции, то есть не вкладывайте все деньги в один актив. По возможности распределяйте вложения по странам, активам, валютам;

- ребалансируйте портфель, если в этом есть необходимость;

- не бойтесь обращаться к профессионалам и уходить с рынка;

- инвестируйте в то, в чем разбираетесь.

Мы опросили экспертов и узнали у них, во что сейчас можно вложить деньги, и распределили активы по уровню риска. Помните, что никто и ничто не может гарантировать доходность. Как правило, большая доходность предполагает большие риски.

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Малый бизнес

Интенсивно развивающаяся сфера малого бизнеса старается привлечь как можно больше негосударственных денег, взамен предлагая своим инвесторам хороший доход. Инвестирование в перспективный бизнес-проект, который впоследствии будет активно расти и расширять свою клиентскую базу, способно принести значительную прибыль. Однако и этот вид инвестиций подвержен стандартным рискам: фирма может обанкротиться, оказаться не настолько доходной, как это было обещано заранее, или попросту закрыться. Вкладывать деньги в подобные проекты можно только тогда, когда вы уверены в их надежности, юридической чистоте и ликвидности.

Инвестировать в малый бизнес можно двумя способами — вложив деньги через краудлендинговые платформы или вступив в долю с собственником. Использование платформ онлайн-кредитования в некоторых случаях может защитить инвестора от потери средств, но при этом не гарантирует ему полный возврат вложенной суммы или сверхбольшую доходность. Проекты такой категории не имеют страхования и никак не защищают участника. Тогда как депозиты в банках приносят прибыль и застрахованы, при инвестировании в частный бизнес вы принимаете все риски на себя.

Защита от инфляции

Один из аргументов сторонников «кирпича» в том, что недвижимость помогает защитить сбережения во время инфляции, в отличие от вкладов в банках, которые в этот период сгорают. В пример обычно приводят ситуацию начала 90-х. Аргумент не лишён смысла, если не считать, что инфляция вообще-то бывает двух принципиально разных видов:

- инфляция спроса (когда растёт спрос на все товары, чаще всего из-за денежной эмиссии в особо тяжёлых формах приводит к гиперинфляции);

- инфляция предложения (когда растут издержки производства и предложение сокращается).

Так вот, квартиры хорошо отыгрывают инфляцию спроса и плохо — инфляцию предложения. Пример кризиса 2014 года наглядно продемонстрировал, что рост цен на товары, если он был вызван ростом издержек (в данном случае из-за курсовой динамики), не обязательно приводит к росту цен на квартиры. Тогда возникла даже обратная ситуация: большинство товаров росли в цене, а цены на недвижимость снижались.

Депозиты же хуже отыгрывают инфляцию спроса, но зато лучше — инфляцию предложения. Ставки во время инфляции растут, как и доходность вкладов. В итоге, если не брать ситуацию гиперинфляции (которая случается всё же нечасто), то оба инструмента защищают от инфляции примерно одинаково.

Резюме: и по этому параметру — паритет.

Фонды

Чтобы самостоятельно инвестировать в акции, нужно изучать много данных, выбирать, что купить. Или использовать коллективные инвестиции через специальные фонды. Условно, это работает так: много людей сбрасывается, а доверенная компания собирает портфель из акций и выплачивает проценты с доходных сделок.

Это удобно — можно вкладывать в дорогие акции, не нужно думать, что купить. Но риски растут — компания может сделать неправильный выбор, и вы все потеряете. Сейчас среди таких инвестиций распространены фонды. Есть два популярных.

ETF-фонды

Нужен брокерский счет или индивидуальный инвестиционный счет. Чтобы купить что-то, нужно подать заявку брокеру. Придется платить комиссию — до 0,95 % от сделки в российских фондах.

Инструмент считается достаточно надежным, фонды контролирует Центробанк. Так как счета и акции в таких фондах в основном зарубежные, то вкладывать в них запрещено нескольким категориям граждан, в основном госслужащим, депутатам и членам их семей.

С помощью фондов можно покупать акции дешевле, чем их предлагают на бирже.

Это одно из преимуществ ETF-фондов: допустим, акции быстрорастущей компании Amazon имеют высокую стоимость на бирже, тогда как ETF-фонды, включающие их, торгуются по гораздо более демократичным ценам.

Владимир Масленников

Вице-президент QBF

Паевые инвестиционные фонды (ПИФ)

Вы передаете деньги управляющей компании, и доход зависит от качества сделок. В отличии от ETF, начать инвестировать в ПИФ проще, не нужен даже брокерский счет. Управляющая компания занимается так называемым «активным управлением», то есть наблюдает за динамикой цен и старается как бы «обогнать» её, предугадать развитие ситуации и либо купить на падении, либо продать на максимальной точке роста. Еще в ПИФ много комиссий, в том числе за операции по покупке или продаже.

Фондов много, все они обычно делятся на виды — например, инвестируют только в европейские компании или в государственные облигации. В этом еще одно отличие — в ПИФ управляющая компания может поменять направление практически на ходу, в ETF такого не происходит.

Если решите вкладывать в фонды, помните: к риску акций вы добавляете еще один риск — доверяете деньги управляющей компании. Но и вероятность заработать растет.

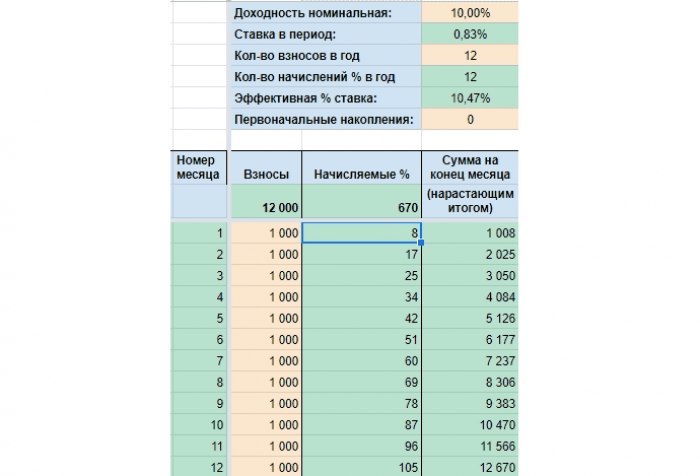

Что будет, если инвестировать 1 000 рублей в месяц?

Расчёт-сравнение для разных сроков

Часто люди сожалеют, что они хотят инвестировать, но не могут. Одни говорят, что у них нет на это лишних денег. Хотя само по себе инвестирование лишних денег — странная штука, инвестируют как раз, чтобы лишние деньги появились. Другие думают, что для инвестирования необходимы сразу крупные суммы. Третьи и вовсе полагают, что «все эти акции, облигации и золото только для богачей». Но на самом деле начать инвестировать вполне можно с небольших сумм. Например, вложиться в золото реально, имея около 1 000 рублей. Большая часть облигаций стоит примерно столько же. А ETF на мировую экономику, покупая который вы инвестируете сразу более чем в 500 крупнейших мировых компаний, стоит и вовсе 1 рубль. Да, 1 рубль. Нули не потерялись.

Давайте посмотрим, что будет, если ежемесячно инвестировать 1 000 рублей. Если вам эта сумма кажется маленькой, просто мысленно ко всем расчётам приписывайте 0.

10% — среднегодовая доходность инвестиций.

Эта цифра взята для примера. Вы можете подставить ту, которая вам кажется более реальной. За последние 15 лет среднегодовая доходность индекса S&P 500 составила 15,51%, Индекса МосБиржи — 14,54%.

Итак, предположим, что Маша, Катя, Света, Женя и Наташа решили каждый месяц инвестировать по 1 000 рублей.

Каждая девушка выбрала свой срок инвестирования:

Маша — один год, Катя — пять лет, Света — десять лет, Женя — 20 лет, Наташа — 30 лет.

Что будет с деньгами Маши через год?

12 670 руб. — будет на счёте к концу указанного срока. Из них:

12 000 руб. — отложит Маша из своих доходов,

670 руб. — Маша получит за счёт процентов.

Это, сразу скажем, самый скучный вариант. Отложено мало, эффекта сложного процента нет. Но если за первый месяц инвестиционный доход скромный — 8 руб. , то за двенадцатый уже 105 руб. Да, мало, но сумма выросла в разы.

Что будет с деньгами Кати через пять лет?

78 082 руб. — будет на счёте к концу указанного срока. Из них:

60 000 руб. — отложит Катя из своих доходов,

18 082 руб. — Катя получит за счёт процентов.

Уже через четыре года инвестиционный доход за месяц составит 50% от ежемесячных взносов. К концу срока, по сравнению с первым годом, проценты вырастут почти в 6,5 раз.

Что будет с деньгами Светы через десять лет?

206 552 руб. — будет на счёте к концу указанного срока. Из них:

120 000 руб. — отложит Света из своих доходов,

86 552 руб. — Света получит за счёт процентов.

Что будет с деньгами Жени через 20 лет?

765 697 руб. — будет на счёте к концу указанного срока. Из них:

240 000 руб. — отложит Женя из своих доходов,

525 697 руб. — Женя получит за счёт процентов.

Инвестиционный доход за месяц растёт всё активнее. К концу двадцатого года он превысит ежемесячные пополнения счёта в шесть раз! За весь срок Женя процентами получит сумму в 2,19 раз больше той, что отложит самостоятельно.

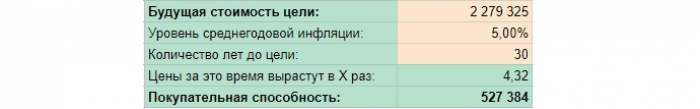

Что будет с деньгами Наташи через 30 лет?

2 279 325 руб. — будет на счёте к концу указанного срока. Из них:

360 000 руб. — отложит Наташа из своих доходов,

1 919 325 руб. — Наташа получит за счёт процентов.

К концу срока ежемесячный инвестиционный доход будет равен тому, сколько Наташа откладывает за полтора года. Именно так работают сложные проценты.

Вам тоже кажется, что 30 лет — нереальный срок? Понимаю. У меня он тоже с трудом укладывается в голове. Но подумайте, сколько вам осталось до пенсии? Мне — 28, моему мужу — 32 года. Так что срок вполне реальный.

Даже изучив эту статью, вы можете подумать, что откладывать ежемесячно 1 000 рублей слишком мало. Но если вы всерьёз раздумываете, инвестировать эти деньги или потратить, значит, эта сумма для вас ощутимая. Тем более ощутимы будут накопления, которые получится сделать, если вы всё-таки решитесь ежемесячно инвестировать. Особенно, если вы будете делать это на протяжении длительного времени. Чем больше срок — тем больше вы получите благодаря эффекту сложного процента.

А если 1 000 рублей для вас совсем не большая сумма, то можете ко всем расчётам приписать один 0. То есть представьте, что откладываете не 1 000 рублей, а 10 000 рублей, и тогда за 30 лет тогда у вас накопится 22 793 250 руб.

Конечно, вы можете возразить, что за большой срок инфляция съест все деньги, и, например, на 2 279 325 руб. , которые Наташа будет копить 30 лет, можно будет купить разве что шоколадку. Давайте посмотрим. При среднегодовой инфляции 5% через 30 лет покупательная способность этих денег будет 527 384 руб. То есть через 30 лет на 2 279 325 руб. можно будет купить товаров и услуг столько, сколько сейчас на 527 384 руб.

Вывод вполне ожидаемый. Даже если инвестировать 1 000 рублей и делать это регулярно и достаточно долго, можно сформировать приличный капитал.

Больше интересных материалов

Лёгкость в управлении

Квартира требует постоянного внимания, поддержания её в жилом состоянии. Это не инвестиция из серии «купил и забыл», собственнику придётся тратить своё время, а значит, возникает проблема альтернативных издержек (речь об упущенных возможностях из-за того, что человек занимается недвижимостью, а не чем-то ещё). Сдача недвижимости в аренду, особенно если объектов несколько, сегодня всё больше напоминает форму бизнеса, а не инвестицию. Финансовыми активами управлять гораздо проще. Чтобы открыть вклад, пополнить, пролонгировать, закрыть, перевести деньги не нужно даже идти в офис. Всё решается путём нажатия нескольких кнопок. Депозиты не требуют никакого серьёзного вовлечения человека, в том числе морального. Это и в самом деле пассивный доход.

Резюме: по этому параметру депозиты лучше.

Банковские вклады

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Средние риски

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Как открыть вклад на один год

Банки максимально упрощают процедуру открытия вкладов. Сейчас для этого даже в офис ходить не нужно, все можно провести онлайн. Если у вас уже есть дебетовая карта какого-либо банка, вы можете зайти в его банкинг и открыть там депозит самостоятельно.

Если вы — новый клиент, направляйте заявку в выбранный банк онлайн. Для начала банк пришлет вам дебетовую карту, с помощью которой вы будете управлять вкладам.

Куда инвестировать, чтобы сохранить средства и получить прибыль — резюме

Куда сейчас вкладывать деньги инвестору-новичку, чтобы не потерять накопления? Специалисты советуют начинать с небольших сумм и проверенных низкорисковых надёжных инструментов, например, облигаций или акций крупных компаний.

Наименее рискованные варианты

Низкорисковый, но и наименее прибыльный вариант инвестирования:

- Банковские вклады. Средняя годовая ставка — до 6—7%, но до 1,4 млн руб. застрахованы.

- Облигации. Например, Облигации федерального займа (ОФЗ) выпущены российским государством, приносят небольшой пассивный доход.

Важно! Рисковые инвестиции должны занимать не более 10% портфеля, до 90% накоплений лучше вложить в проверенные варианты инвестирования, например, драгметаллы, облигации, недвижимость, банковские депозиты.

Самые доходные

Высокодоходные, но и пропорционально рискованные инвестиции — акции, опционы, ПАММ-счета (счета в доверительном управлении). Доходность по некоторым этим видам может достигать 3000%, но и риск потери денег тоже высок. Такие инвестиции обычно краткосрочные, выгоднее всего вкладывать в них.

Рейтинг вкладов для физических лиц

Теперь рассмотрим вклады с высоким процентом, которые предлагают российские банки. Если раньше наибольшую прибыль предлагали частные банки, а государственные назначали минимальный процент, то сейчас ситуация несколько изменилась. Государственные компании тоже увеличили ставки, но все равно чаще проигрывают частным по доходности.

После наложения санкций на крупные банки с государственным участием они пересмотрели свои депозитные программы. Чтобы исключить отток средств и привлечь новый капитал, они начали увеличивать проценты по вкладам. В итоге в рейтинге вкладов есть предложения как от госбанков, так и от крупных частных.

Вне зависимости от банка все размещенные на вкладе средства в сумме до 1,4 млн рублей застрахованы по государственной программе. Даже если банк вдруг закроется, вкладчику оперативно вернут всю размещенную сумму и начисленные проценты.

УБРиР

Выбирая вклад, мало кто рассматривает предложение этого банка. А его депозитные продукты весьма интересны и выгодны. В ТОП вкладов внесем его программу Доход на максимум.

Уральский банк предлагает лучшие условия клиентам, которые параллельно вкладу пользуются его дебетовыми картами и тратят по ним не менее 10000 рублей. Если клиент при этом подключил опцию Больше плюсов, ставка по депозиту поднимается на 0,75 или 1,25 пунктов.

Опция Больше плюсов стоит 99 руб/мес. Кроме повышения ставки по вкладу она повышает процент по накопительному счету и дает кэшбэк 5% на покупки в интернете.

Тариф Доход на Максимум УБРиР:

мин суммасрокставкаставка с Больше плюсовпополнение

1000120, 150, 210 дней13, 13 и 12,55%14,25, 14,25, 13,05%в течение 30 дней после открытия

Тинькофф

Тинькофф разработал одну гибкую депозитную программу, по которой всегда доступно частичное снятие средств. Можно выбрать вариант как с пополнением, так и без. Но если его не будет, доходность окажется выше.

Самые выгодные вклады открывают подписчики опции Тинькофф ПРО за 199 руб/мес. Она повышает ставки по вкладам и накопительным счетам, увеличивает кэшбэк по карте.

Лучшие условия размещения средств в банке Тинькофф:

мин суммасрокставкаставка с Тинькофф ПРОпополнение

500003-24 мес6,5-11%7,5-13%в течение 30 дней после открытия

Открытие

Это государственный банк. После попадания под санкции Открытие пересмотрел условия по вкладам и повысил процентные ставки. Лучшие условия назначены по классической программе Надежный при условии выплаты процентов в конце срока размещения.

мин суммасрокставкаставка при выплате процентов сразупополнение

5000091-730 дней7-88-12,5%7,26-12,12%нет

Банк Открытие предлагает уникальные условия — он готов выплатить вкладчику будущие проценты сразу при открытии депозита. Но доходность в этом случае будет несколько ниже.

В список лучших вкладов на сегодня включим и предложение Альфа-Банка. Он не стал разрабатывать большую линейку предложений. В его ассортименте — всего одна программа с гибкими условиями: клиент сам выбирает, какие опции подключить.

Лучший вклад Альфа-Банка с наибольшей доходность — при классическом размещении без пополнения и снятия. Если клиент при этом подключит капитализацию и будет оставлять деньги на депозите, прибыль окажется еще больше.

Наиболее выгодные параметры вклада Альфы:

мин суммасрокставка при сумме до 5 млнпополнение

100003-36 мес10-14,36%нет

Если вкладчик относится к премиальным клиентам Альфа-Банка, он получает повышенную процентную ставку.

Совкомбанк

Предлагает одни из самых простых и понятных условий размещения денежных средств на вкладе. Наибольший доход дается при классическом размещении без снятия и пополнения с получением процентов в конце срока.

Вклад Оптимальный Совкомбанка:

мин суммасрокставкапополнение

100090, 180, 1095 дней13, 10, 12%нет

Если рассматривать выгодные вклады в банках РФ, нельзя не сказать и о Газпромбанке. Это банк с государственным участием, который всегда предлагает хорошие условия в своем сегменте. Лучшие ставки — по депозитной программе Копить при условии подключения капитализации (проценты начисляются и суммируются со вкладом).

Тарифы программа Копить с капитализацией:

мин суммасрокставкапополнение

1500031-1095 дней8,53-12,32%нет

В Газпромбанке действуют надбавки к ставками по вкладам. Зарплатным и пенсионным клиентам ставка повышается на 0,2%, остальным пенсионерам — на 0,2%, премиальным клиентам — на 0,3%. Активным пользователям дебетовых карт ставки повышают на 0,5 и 1%.

Доходность вложений

Параметр, который всех интересует больше всего, — это доходность. Точнее, средняя доходность на длительных временных интервалах.

Доходность вложений в квартиры складывается из:

- номинального роста цены квартиры;

- чистых арендных поступлений (арендные платежи минус расходы на содержание недвижимости, которые нельзя переложить на арендатора).

Доходность депозитов — это средний банковский процент за интересующий нас интервал времени.

На первый взгляд, квартиры переигрывают депозиты, поскольку доход от недвижимости складывается из двух частей. Инвестор получает 5–7% в виде поступлений от аренды и рассчитывает, что квартиры будут расти в цене (допустим, тоже по 5–7% в год). Однако на практике всё может оказаться намного скромнее. В нулевые годы квартиры действительно быстро росли в цене (хотя это была, скорее, особенность времени, а не заслуга недвижимости, например, фондовые индексы тоже пышно зеленели), но после достижения пика в 2008 году цены на недвижимость росли средними темпами, не превышающими 1–2% в год (если опираться на цифры Росстата или данные портала irn. ru). Что касается дохода от аренды, многие считают только чистые поступления, игнорируя расходы (затраты на ремонт, поиск арендатора, администрирование, простои и т. Реальная арендная доходность недвижимости, особенно региональной, чаще всего намного ниже, чем ожидания собственников.

Резюме: по доходности — паритет.