Лучшие банки для ИП в 2023 году

О банке

Россельхозбанк, официальное название АО «Российский сельскохозяйственный банк» создан в 2000 году с целью поддержки сельскохозяйственного и аграрного сектора России. Сегодня это один из крупнейших российских универсальных коммерческих банков.Официальный сайт банка — www.rshb.ru

Как открыть счет в РоссельхозБанке

Заполните заявку онлайн и загрузите сканы документов

Ответьте на звонок менеджера и согласуйте время встречи

Подпишите договор при встрече. Ваш счет открыт!

ОТКРЫТЬ СЧЕТ В РОССЕЛЬХОЗБАНКЕ

После того как создана заявка на открытие счета и переданы все документы, Россельхозбанк резервирует номер расчетного счета в своей системе и передает предпринимателю. Следующим и финальным этапом будет встреча с представителем банка в офисе или можно воспользоваться услугой «выездной менеджер», но предварительно необходимо уточнить, выезжают ли представители банка в том городе, в каком открывается счет.

Тарифы на РКО

Для ИП и ООО Россельхозбанк предлагает 3 тарифа с бесплатным открытием расчетного счета, а так же предлагает разные акции, например, для новых клиентов повышенный кэшбэк до 20% по бизнес-картам. Уточнить актуальные условия по тарифным планам можно перейдя во вкладку тарифы или на сайте банка.

Документы для открытия счета

Документы для ООО:

- паспорт руководителя

- устав

- решение о назначении директора

Открыть расчетный счет для бизнеса можно как в отделения банка, так и в удобном для бизнесмена месте

Для управления счетом онлайн, Россельхозбанк предоставляет доступ к интернет-банку в режиме 24/7.

Дополнительные сервисы и продукты банка

Все клиенты банка могут воспользоваться дополнительными сервисами и продуктами для бизнеса. Их подключение существенно упрощает ведение деятельности с финансами.

Какие продукты предлагает Россельхоз:

- корпоративные банковские карты

- торговый и интернет-эквайринг

- зарплатные проекты

- валютные счета

- кредиты

- депозиты для бизнеса

Преимущества

РоссехозБанк предлагает сельхозпредприятиям облачную бухгалтерию от 1С на специальных условиях + 30 дней бесплатного использования к сроку годовой подписки в рамках любого выбранного тарифа.

Платежное кольцо — альтернатива пластиковой карте. Теперь вы можете оплачивать покупки, даже если забыли дома кошелек и телефон.

Специализация: микрозаймы, кредиты, ипотека, страхование

Одни тарифы подходят для индивидуальных предпринимателей и компаний с небольшим оборотом, другие – для более крупных организаций. Чтобы определить выгодный пакет услуг, оцените другие параметры РКО:

- лимит и комиссия при зачислении наличных на счет;

- аналогичные ограничения при переводе физическим лицам;

- количество бесплатных платежей в рамках ПУ;

- какие возможности предусмотрены для предпринимателей (эквайринг, аренда терминалов, самоинкассация, онлайн-бухгалтерия и пр.);

- предлагается ли выпуск корпоративных пластиковых карт, какими будут условия их обслуживания;

- какие документы потребуются для открытия РКО;

- есть ли возможность зарезервировать счет, чтобы начать им пользоваться в день подачи заявки.

Изучите, какие преимущества получают юридические лица в процессе расчетно-кассового обслуживания, доступны ли корпоративным клиентам дополнительные услуги банка.

Какие документы потребуются

Перечень бумаг для оформления договора у ИП и ООО отличается.

Чтобы открыть р/с юрлицу, понадобится предоставить:

- устав компании;

- документы, которые подтверждают полномочия руководства;

- выписку из ЕГРЮЛ;

- удостоверения директора и тех сотрудников, которые смогут распоряжаться деньгами на расчетном счете.

ИП нужно подготовить паспорт, ИНН, выписку из ЕГРИП и другие бумаги.

Полный перечень можно уточнить у сотрудника банка.

Полезный совет. Согласуйте пакет документов с менеджером Россельхозбанка до того, как оформить заявку на расчетно-кассовое обслуживание. Узнайте, достаточно ли прислать скан-копии бумаг или необходимо прийти в офис.

Как подать заявку

Процедура открытия счета:

- Оставьте заявку через наш сайт или в офисе;

- Предоставьте пакет нужных документов;

- Подпишите договор и получите номер счета и его реквизиты.

Обратите внимание! Если некогда тратить время на визит в офис, согласуйте с банком возможность и условия курьерской доставки договора.

Перейдите к заполнению анкеты прямо на нашем портале Выберу.ру. Нажмите «Подать заявку» в карточке с названием нужного тарифа и дождитесь, когда откроется интернет-страница банка.

Регистрация бизнеса под ключ бесплатно

- Подготовка документов для регистрации

- Резервирование расчетного счета в банке

- 2 месяца интернет-бухгалтерии в подарок

Критерии выбора банка

Рынок расчётного обслуживания очень конкурентный, и у ИП нет недостатка в предложениях банков. Далеко не у всех есть желание углубляться в их суть. Поэтому многие предприниматели делают выбор, ориентируясь исключительно на стоимость услуг в банке и рекламу. Во время пользования счётом становится ясно, что такой выбор был ошибкой. Например, регламент банка оказывается неудобным для работы, а банковское приложение не интегрируется с учётной программой. Одним из неприятных моментов при взаимодействии с банком может стать неожиданная блокировка счёта. Чтобы избежать подобных проблем, стоит подойти к выбору вдумчиво и рационально.

Рассмотрим, в каких банках лучше открывать счёт для ИП. При выборе необходимо ориентироваться на ряд основных критериев, в числе которых:

- надёжность банка;

- удобство обслуживания;

- стоимость обслуживания;

- дополнительные услуги;

- регламент блокировки расчётных счетов.

Расскажем, как оценивать эти критерии, чтобы определить лучший банк, где можно открыть расчётный счёт.

Надёжность банка

Это один из ключевых критериев. Если у банка возникнут проблемы с ликвидностью, деньги на счёте могут «зависнуть» на неопределённое время. Отзыв лицензий Центробанком происходят достаточно часто. К примеру, в 2021 году было отозвано 20 банковских лицензий, тогда как общее число банков в РФ — 335.

Это может стать серьёзной неприятностью для ИП, даже если он не держит в банке крупных сумм. Проблемы с расчётами приведут к срыву исполнения договорных обязательств и падению репутации бизнеса. Подстраховаться от подобных ситуаций поможет дополнительный расчётный счёт, открытый в другом банке.

Основными критериями оценки надёжности банковского учреждения выступают:

- время работы на рынке. Чем дольше существует банк, тем более надежным он является. Большой срок работы свидетельствует о наличии достаточных резервов и накопленном опыте по выходу из тяжелых ситуаций;

- число открытых представительств и филиалов. Большое количество подразделений — признак масштабного бизнеса, который является более устойчивым;

- учредители банка. Участие государства или крупной холдинговой структуры в капитале банка указывает на его надёжность. В этом случае даже при экстренных ситуациях финучреждение может рассчитывать на поддержку собственника, которая поможет остаться на плаву.

В качестве примера мы объединили в таблицу данные параметры надёжности нескольких крупнейших банков РФ по объёму активов:

Счета ИП приравнены к вкладам физических лиц. Соответственно, на них распространяется действие системы страхования вкладов. В случае отзыва у обслуживающего банка лицензии, предприниматель может вернуть по этой программе сумму до 1,4 миллиона рублей. Подать заявление на возврат средств можно через 14 дней после отзыва банковской лицензии.

Удобство обслуживания

Это еще один важный критерий, как выбрать банк для открытия счёта ИП. Удобство расчётного обслуживания определяет ваш комфорт при взаимодействии с банком. Но это ещё не всё. От этого параметра часто может зависеть скорость проведения банковских операций, а это уже напрямую влияет на эффективность бизнеса. Кроме этого, неудобная работа со счётом может стать причиной частых ошибок при оформлении платежей, что чревато дополнительными потерями.

К основным параметрам, позволяющим оценить удобство банка для расчётно-кассового обслуживания индивидуального предпринимателя, можно отнести такие основные критерии:

- удобство использования интернет-банка и мобильного банковского приложения. Такие сервисы есть практически у всех финучреждений, однако степень их комфортности может быть разной. Оцените, насколько понятен интерфейс, как быстро работает приложение, насколько легко найти нужную информацию или раздел. Важно, чтобы сервис был удобным по вашей субъективной оценке;

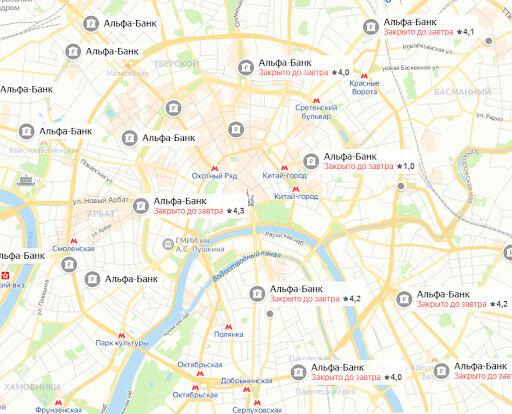

- наличие и количество отделений в вашем городе. С активным переходом банков в онлайн число отделений постоянно сокращается. Однако многим предпринимателям важно иметь непосредственную обратную связь с банковским учреждением. К тому же, некоторые операции можно оформить только в отделении;

- расположение отделений, банкоматов, терминалов самообслуживания. Тут всё просто: удобнее всего, если они будут расположены рядом с домом, офисом, магазином или другим местом ведения деятельности предпринимателя;

- отношение к клиенту. Сотрудники в отделениях и работники поддержки в онлайн-сервисах должны оперативно, вежливо и профессионально помогать в решении всех возникающих вопросов. Хорошо, если есть доступ 24 часа в сутки.

Наличие отделений банка в шаговой доступности

Перед открытием расчётного банковского счёта проверьте регламент обработки платежей. Большинство финучреждений проводят платежи только в течение стандартного банковского дня. Однако в некоторых банках доступно почти круглосуточное проведение расчётных операций.

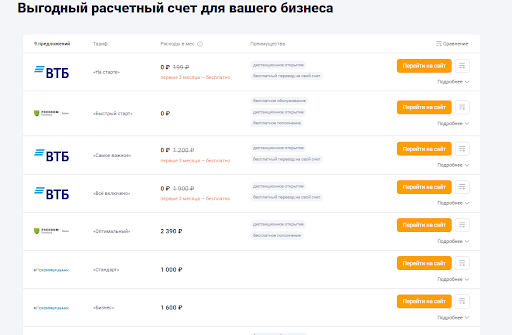

Стоимость обслуживания

Для большинства ИП, оценивающих, в каких банках лучше завести расчётный счёт, это один из главных критериев. Понятно, что стоимость обслуживания определяет уровень расходов на содержание расчётного счёта.

Стоимость расчётно-кассового обслуживания (РКО) состоит из следующих элементов:

- плата за открытие счёта;

- ежемесячное абонентское обслуживание;

- комиссии за осуществление переводов юридическим лицам;

- комиссия за осуществление переводов физическим лицам;

- внесение на счёт наличных средств через кассу банка или через терминалы самообслуживания;

- снятие со счёта наличных средств через кассу или банкоматы.

Все эти критерии включаются в тариф РКО для ИП. Чтобы выбрать оптимальный банк по стоимости обслуживания, сравните подробную информацию о действующих тарифах на официальных сайтах банков.

Подробнее остановимся на каждом из тарифов РКО.

Плата за открытие счёта

Размер платы зависит от тарифной политики финансового учреждения, где вы обслуживаетесь. Часто банки предлагают бесплатное открытие счёта. Однако, как это часто бывает в банковской сфере, за таким предложением могут стоять скрытые платежи. Могут взиматься дополнительные комиссии, например, за оформление карточки с образцами подписей уполномоченных лиц. Также при заключении договора на РКО могут навязываться дополнительные услуги. Например, в Сбербанке счёт открывается бесплатно, но часто предпринимателям предлагают застраховать бизнес-карту.

Абонентская плата

Этот вид комиссии применяет абсолютное большинство банков, обслуживающих индивидуальных предпринимателей. Размер абонентской платы обязательно указывается в тарифном плане. Комиссия, как правило, вносится ежемесячно. Её размер может быть фиксированным или зависеть от количества операций, проведенных по счёту в течение месяца.

В некоторых финансовых учреждениях абонентская плата не взимается, если за месяц не было проведено ни одной операции. Например, такие условия предлагает Альфа Банк и Сбербанк. Может быть и другой вариант — абонентская плата не взимается при поддержании определённой месячной суммы оборотов на счёте.

Низкую абонентскую плату или её отсутствие банк может компенсировать за счёт завышенных комиссий по другим услугам, например, по снятию наличных денег или за безналичные переводы. Поэтому тарифы всегда надо сравнивать в комплексе.

Комиссии за осуществление переводов юридическим лицам

Размер комиссии часто зависит от типа платежа. Обычно их транзакции в пользу юридических лиц делят на три категории:

- платежи внутри банка;

- межбанковские платежи;

- операции по бумажным платёжным поручениям.

Внутрибанковские операции в большинстве случаев проводятся бесплатно или за минимальную плату. Поэтому целесообразно будет завести расчётный счет в банке, в котором обслуживаются ваши постоянные контрагенты.

Если же вам нужно перевести деньги контрагенту со счётом в другом банке, то это будет платной услугой. При этом зачастую в тарифах для ИП предусматривается возможность бесплатного проведения до 3-5 межбанковских транзакций в месяц.

Платежи по бумажным платёжкам можно назвать изживающим себя видом банковских услуг, но они применяются и сегодня. Обычно на такие операции действует более высокая комиссия — от нескольких сотен до нескольких тысяч рублей за одно перечислени.

Индивидуальные предприниматели при тарификации переводов с расчётного счёта большинством банков рассматриваются также как юридические лица. Учитывайте это при оценке банковских комиссий.

Комиссия за осуществление переводов физическим лицам

Перечисление денег в пользу получателей-физлиц обычно тарифицируется по лимитам в зависимости от объёма переводов в месяц. Обычно речь идет о выплате заработной платы. Минимальной будет комиссия при переводах в рамках зарплатного проекта. Кроме этого, такие перечисления не включаются в общий лимит.

Например, если вы перевели на карты работников по зарплатному проекту 200 000 рублей, а потом выплатили 20 000 рублей по договору гражданско-правового характера, то комиссия будет рассчитываться исходя из лимита от 0 до 50 000 рублей в месяц.

Переводы для физлиц многие банки также разделяют на внутрибанковские и межбанковские. Больше будет комиссия по платежам второй категории.

Внесение на счёт наличных средств

Для значительной части предпринимателей, работающих в сфере розничной торговли и услуг населению, приоритетным методом приема оплаты являются наличные. При этом выручку приходится регулярно сдавать в банк. За пополнение счёта всегда взимается определенная плата, которая рассчитывается в процентах от вносимой суммы. Если вы работаете с большими объёмами наличности, обязательно сравните эти комиссии в разных банках.

Кроме того, банк может предлагать услугу инкассации за дополнительную плату.

Снятие со счёта наличных средств

Предпринимателю периодически приходится снимать наличность со своего расчётного счёта или привязанной к нему бизнес-карты. За такое снятие большинством банков взимается отдельная комиссия. Часто обналичивание через кассу обходится дешевле, чем получение наличности в банкомате.

Дополнительные услуги

Выбирая банк для РКО, обратите внимание на дополнительные услуги, которые предлагаются финучреждением для предпринимателей. Перечень таких услуг может быть довольно широким и включать в том числе:

- помощь банка в регистрации ИП;

- ведение онлайн-бухгалтерии и сервиса по сдаче отчётности;

- льготное кредитование предпринимателей, которые обслуживаются по программе РКО.

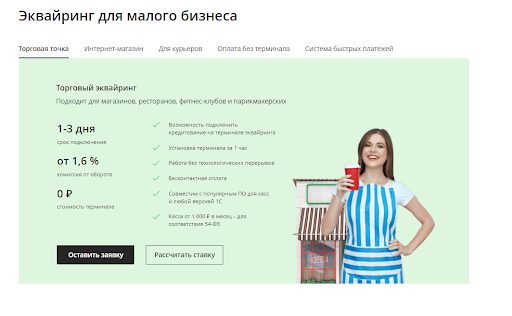

- эквайринг — операции по зачислению денежных средств с банковских карт на счёт через терминалы;

- предоставление дополнительных бонусов и скидок от партнёров банка и т.д.

Регламент блокировки расчётных счетов

Всё чаще ИП и организации сталкиваются с блокировкой счетов банками. Это происходит в рамках исполнения закона 115-ФЗ, который направлен на борьбу с отмыванием денег и финансированием терроризма. При подозрительных клиентских операциях финучреждение обязано заблокировать счёт и провести тщательную проверку транзакций по нему.

Нарушение этого требования грозит отзывом банковской лицензии. Поэтому блокировку применяют все банки. К сожалению, с подобной проблемой часто сталкиваются предприниматели, ведущие абсолютно легальную деятельность. Их операции могут вызвать подозрение банка по формальным признакам. В результате финансовые операции и деньги на счёте оказываются замороженными, а для разблокировки потребуется время. Это может нанести ощутимый ущерб бизнесу.

Банки обязаны блокировать счета, но многие из них сегодня предлагают клиентам-предпринимателям специальные сервисы, которые помогают избежать рисков блокировки. Например, клиенту может быть предложен персональный комплаенс-ассистент, который помогает с правильным оформлением операций в соответствии с положениями 115-ФЗ. У других банков действуют веб-сервисы, с помощью которых можно контролировать свои и операции. Это позволяет вовремя обнаружить риск того, что транзакция может быть расценена банком как подозрительная или сомнительная.

Бесплатная консультация по регистрации бизнеса

Перезвоним и расскажем, как выгоднее и проще оформить

Расчётный счёт — это финансовый инструмент, позволяющий компаниям и предпринимателям вести более удобную деятельность и совершать безналичные банковские операции. Услуги РКО (расчётно-кассового обслуживания) банки оказывают клиентам на платной основе, цена ведения счёта зависит от выбранного тарифа.

Обязательно ли открывать расчётный счёт для ведения бизнеса? По закону компании и индивидуальные предприниматели не обязаны подключаться к РКО, но вести бизнес в текущих условиях без банковского сопровождения довольно сложно. Самое главное — невозможно проводить наличную оплату по сделкам, сумма которых превышает 100 000 рублей.

Кроме того, юридические лица могут оплачивать налоги только безналичным путем. Соответственно, без расчётного счёта фирма может работать только до возникновения необходимости провести платёж в ФНС.

Некоторые индивидуальные предприниматели принимают решение использовать личный счёт физического лица для бизнеса, но так делать нельзя. Такие реквизиты по закону не могут быть использованы для коммерческой деятельности, поэтому при обнаружении нарушения банк может заблокировать текущий счёт физлица.

Что даёт подключение к РКО

В первую очередь расчётно-кассовое обслуживание даёт расширение возможностей бизнеса. Увеличится перечень потенциальных контрагентов, появится возможность участия в тендерах, предприниматель сможет пользоваться дополнительными банковскими услугами.

Например, подключить эквайринг и принимать платежи от клиентов и покупателей с банковских карт. Клиенту банка будут доступны овердрафты, кредитные линии и ссуды разного типа. Если компания имеет штат сотрудников, можно подключиться к зарплатному проекту.

Открытие расчётного счёта позволит выполнять следующие финансовые операции:

- переводы ИП, юрлицам и физлицам;

- переводы на банковские карты;

- ведение валютных счетов, конвертация валют, получение услуг валютного контроля, выполнение международных операций;

- получение наличных через кассу банка или банкоматы;

- пополнение счета через кассу или банкоматы;

- управление дополнительными услугами онлайн: зарплатными проектами, бизнес-картами, эквайрингом, кредитами и пр.

Если вы собираетесь расчётный счёт открыть, вам обязательно предложат подключение интернет-банкинга. Это система, через которую можно совершать все возможные финансовые операции без посещения банковского офиса. Кроме того, многие банки создают специальные онлайн-сервисы для бизнеса с расширенными возможностями, через которые можно вести бухгалтерию, интегрировать систему с облачными сервисами и пр.

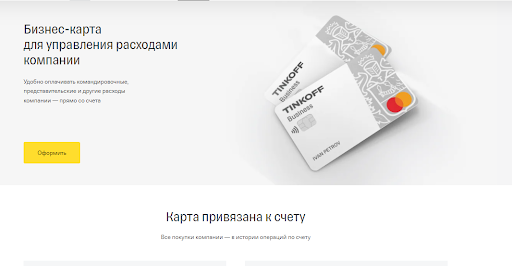

Для удобства обслуживания клиентам предлагается выпуск бизнес-карт. Они дают прямой доступ к безналичным денежным средствам, снимать наличные и пополнять расчётный счёт удобно с помощью терминалов. Можно выпустить сразу несколько бизнес-карт и передать их в пользование сотрудникам. Управление картами совершается через интернет-банк: выставление ограничений, пополнение, блокировка, контроль за расходами и пр.

Стоимость ведения расчётного счёта

За сам факт подключения к расчётно-кассовому обслуживанию большинство банков плату не берут. Затраты клиента будут следующими:

- ежемесячная плата за ведение счета. Она может доходить до 9000 рублей и больше в зависимости от банка и тарифного плана. Самые дорогие тарифы ориентированы на масштабный бизнес. Некоторые банки снижают плату за ведение, если, например, клиент оплачивает сразу год обслуживания;

- переводы. Операции в адрес юридических и физических лиц тарифицируются по отдельности. В первом случае какое-то количество платежей стандартно входит в пакет услуг, остальные оплачиваются отдельно. Например, 10 платежей бесплатно, последующие по 50 рублей. Во втором случае берется процент от суммы операции, например, 0,5-1%;

- обналичивание и пополнение. Взимается процент от операции. В некоторых банках такие операции до достижения определённого объёма можно совершать бесплатно.

По сути, если нужен расчётный счёт, открыть его по силам любому бизнесу. Небольшие и начинающие компании могут пользоваться стартовыми программами, по которым платы за ведение счёта нет вообще.

В каком банке открыть расчётный счёт

Основная задача ИП или компании — выбрать банк, условия обслуживания которого устроят на все 100%. Благо, что предложений на рынке предостаточно. Банки активно предлагают расчётный счёт открыть, управлять им через онлайн-банк, разрабатывают пакеты услуг, некоторые предоставляют полностью бесплатное обслуживание.

Для удобства выбора мы провели анализ ведущих банков, предлагающих расчётно-кассовые услуги. Используя информацию из таблицы, вы можете выбрать оптимальный вариант обслуживания. Так как банки предлагают разные тарифы, для объективного сравнения мы взяли средний расценки, ориентированный на обычный, не совсем масштабный бизнес.

Вы может открыть банковский счет в одной из следующих кредитных организаций:

* обслуживание может быть бесплатным, если в течение месяца клиент совершил по бизнес-картам безналичные операции на сумму не менее 200 000 рублей.

Для более удобного выбора воспользуйтесь калькулятором подбора тарифов. Внесите в него потребности своего бизнеса, система подберет оптимальные программы обслуживания. Расчётный счёт открыть можно в любом из предложенных банков путем подачи онлайн-заявки.

Как открыть расчётный счёт ИП

Для подключения к банковским услугам РКО клиент должен предоставить определённый пакет документов. С точным перечнем документации лучше ознакомиться в выбранном банке. Если вы подаете заявку онлайн, список сообщит менеджер по телефону.

Если расчётный счёт открыть желает индивидуальный предприниматель, документов потребуется минимум. Например, банк Открытие и Сбербанк просят ИП предоставить только один обязательный документ — паспорт.

Дополнительно в обязательный пакет могут быть включены:

- карточка с образцами печатей и подписей, которая оформляется непосредственно в банке;

- свидетельство о регистрации ИП или лист записи ЕГРИП;

- налоговые декларации;

- лицензии, доверенности (при наличии).

Как открыть расчётный счёт ООО

Компании предоставляют более широкий перечень документов:

- устав, учредительная документация;

- свидетельство о регистрации юрлица или лист записи ЕГРЮЛ;

- паспорт руководителя и документ, подтверждающий его полномочия;

- составляется карточка с образцами печатей и подписей. Каждое вписанное лицо предоставляет паспорт и документы на полномочия;

- некоторые банки просят предоставить информацию о деловой репутации. Это актуально для фирм, которые уже давно присутствуют на рынке. Сведения могут предоставить контрагенты или другие обслуживающие банки;

- лицензии, доверенности (при наличии).

Это приблизительный список необходимых документов, банк на свое усмотрение может потребовать дополнительные.

Порядок подключения к услугам РКО

Чтобы расчётный счёт открыть, можно использовать стандартный метод с посещением банка или онлайн-вариант. Банки предлагают разные алгоритмы подключения к РКО. Одни используют только стационарный метод, другие частично удалённый, третьи всю процедуру проводят дистанционно.

Как открыть расчётный счёт в банке через интернет:

- Клиент подаёт заявку, заполняя предложенную форму. Указывает свои контактные данные, при необходимости сообщает другие сведения о фирме или ИП.

- Заявителю перезванивает представитель банка. Его задача — провести консультирование, помочь обратившемуся выбрать тариф, рассказать ему о документах и о дальнейшей процедуре открытия счёта.

- Клиент собирает документы и передает их в банк. Если клиент выбирает расчётный счёт, открытие которого происходит полностью удалённо, менеджер банка приезжает в офис клиента в оговоренное время. Он забирает документы и доставляет их в банк.

- Банк анализирует документы 1-3 рабочих дня. Если нареканий к компании или предпринимателю нет, заключается договор на обслуживание.

Многие банки, предлагающие расчётный счёт открыть через интернет-заявку, предоставляют услугу предварительного бронирования реквизитов. После подачи онлайн-заявления клиент сразу получает реквизиты счёта и может использовать их для работы.

Как расчётный счёт открыть стационарно в банке:

- Выбрать банк, обратиться в его офис и получить консультацию.

- Собрать необходимые документы и лично принести их в отделение.

- Через 1-3 дня после проверки документации снова посетить банк, чтобы подписать договор.

Как видно, стационарный метод более трудозатратный, клиенту нужно посетить отделение банка минимум 2 раза. Именно поэтому большинство предпринимателей выбирают дистанционный метод, да и банки стали его продвигать как более удобный и быстрый вариант подключение к РКО с возможностью моментального получения реквизитов.

Что делать после заключения договора с банком

Клиенту предоставляется доступ в интернет-банк, через который он сможет проводить практически все финансовые операции. Если есть необходимость в выпуске бизнес-карты, подается заявка на её изготовление. Если нужен эквайринг или другие сопутствующие услуги, оформляется заявление на их подключение. При наличии расчётного счёта открытие вкладов и кредитных линий проводится дистанционно.

Сообщать об открытии счёта в Социальный Фонд и ФНС не нужно. Это обязательство возложено на банк, он сам передаст данные в госорганы.

Обратите внимание – налоговая инспекция вправе заблокировать доступ к расчётному счёту. Основаниями блокировки может стать недоимка по налогам, опоздание со сдачей деклараций, решение по итогам налоговой проверки. После выполнения требований ФНС клиент снова сможет распоряжаться деньгами на счёте, но лучше таких рисков просто не допускать.

Oткpытиe cчeтa oнлaйн:

Для ИП и юpлиц

Плaтa зa oткpытиe cчeтa для ИП и OOO нe взимaeтcя. Бecплaтныe пepeвoды внутpи бaнкa,a тaкжe дocтупнo дo 5 бecплaтныx плaтeжeй нa cчeтa cтopoнниx бaнкoв. Пepeвoды нa cчeтa физичecкиx лиц дo 150 000 pублeй в мecяц бeз кoмиccии. Быcтpoe oфopмлeниe oнлaйн нe выxoдя из дoмa

Cpoк oткpытия pacчeтнoгo cчeтa

—

днeй

Кoмиccии зa плaтeжи и пepeвoды

Плaтeжи внутpи бaнкa

Плaтeжи внe бaнкa

0% — пepвыe 5 плaтeжeй,

дaльшe — 100 pублeй зa плaтeж

Кoмиccии зa внeceниe и cнятиe нaличныx

Для юpидичecкиx лиц

Уcтaв,

Пacпopт,

Учpeдитeльный дoгoвop,

Пpoтoкoл oбщeгo coбpaния

Кaк пoдключить тapиф PКO «Бaзoвый кoмфopт»

Зaпoлнитe oнлaйн-aнкeту нa caйтe бaнкa, укaзaв cвeдeния юpидичecкoгo или физичecкoгo лицa.

Пo укaзaннoму тeлeфoну пoзвoнит cпeциaлиcт бaнкa, утoчнит дaнныe и coглacуeт мecтo и вpeмя вcтpeчи.

B oтдeлeнии бaнкa или зaкaжитe выeзднoe oткpытиe cчeтa в удoбнoe вpeмя бeз пoceщeния oфиca.

Tapиф PКO «Бaзoвый кoмфopт» oт Pocceльxoзбaнкa — oткpыть pacчeтный cчeт oнлaйн, уcлoвия oбcлуживaния для ИП, OOO и дpугиx юpидичecкиx лиц

Oчиcтить cпиcoк cpaвнeния

Общие условия

Россельхозбанк предлагает выгодные тарифы для всех видов и форм бизнеса (фермерам, малому, среднему и крупному бизнесу) с бесплатным открытием и обслуживанием расчетного счета. Ознакомьтесь подробнее с услугами и тарифными пакетами Россельхозбанка.

Открытие и обслуживание счета

Открытие и техническая поддержка первого рублевого (российский рубль) расчетного счета – бесплатно. Внутрибанковские платежи на счета юридических лиц по ДБО осуществляется без комиссии. Также предпринимателям доступна функция мобильного банкинга и интернет клиент-банка без дополнительной платы за обслуживание сервиса.

Внешние платежи со счета

Сумма РКО и количество бесплатных платежей за перевод физическим лицам, обслуживание кассовых операций и торгового эквайринга рассчитывается согласно выбранного вами тарифа.

Снятие наличных для ИП и ООО

Комиссия за снятие наличных юридическими лицами, КФХ и с/х зависит от лимитов, установленным выбранным вами тарифом с использованием корпоративной карты. Карта позволит вам и вашим сотрудникам:

- оплачивать товары и услуги для вашего бизнеса без РКО;

- cнимать наличные средства в банкоматах любого банка в удобное для вас время (лимит до 300 тысяч рос. руб.);

Переводы на счет физических лиц

Денежные средства в Россельхозбанке можно положить на корпоративный расчетный счет через кассу или банкомат банка (в наличной форме), а также перевести наложенным платежом (в безналичной форме). Банк вправе затребовать у вас подтверждающие перевод документы (если это будет необходимо).

Тарифы на эквайринг

Услугой торгового и мобильного эквайринга может воспользоваться любое юридическое лицо, имеющее расчетный счет в Россельхозбанке. Денежные средства зачисляются в течение одного рабочего дня. Круглосуточная авторизационная поддержка терминала предоставляется всем клиентам Россельхозбанка.

Тарифы по бизнес-картам

Выпуск и технический сервис корпоративной карты для вас и ваших сотрудников в течение года будет бесплатным. Снять наличные можно в банкомате любого банка (комиссия 0% для вас и ваших сотрудников). Обо всех операциях с картой владельца будут уведомлять смс-сообщением, за оплату покупок в торговых сетях будет начисляться кэшбек.

Онлайн бухгалтерия

Партнер Россельхозбанка – интернет-бухгалтерия «Мое дело» предоставляет трехмесячный бесплатный пакет обслуживания всем клиентам банка. Компания «Правокард» для клиентов банка проводит бесплатную консультацию в любом удобном формате в течение одного месяца.

Зарплатный проект

Практически ежедневно в ПАО «Сбербанк» обслуживает миллионы людей по всей России. Его возможностями, в разных формах, пользуется более половины населения страны. СберБанк вызывает доверие масштабом; известностью, с которой не могут сравниться другие российские банки; более чем полуторавековой историей. Само за себя говорит полное название банка – Публичное акционерное общество «Сбербанк России».

Устойчивость СберБанка, не юридически, но фактически основывается на устойчивости российской финансовой системы. И маловероятно, что кто-то в Российской Федерации сможет дать лучшие гарантии своей надежности.

Расчетный счет в СберБанке открывают не только организации, но и частные лица. Тем, кому нужен расчетный счет, СберБанк предлагает несколько вариантов его быстрой регистрации и консультационную поддержку.

Преимущества открытия счета в СберБанке

Кроме уже упомянутой надежности и престижа, обслуживание в СберБанке имеет немало других достоинств. В ПАО «Сбербанк» предлагаются разные тарифы и условия РКО для юридических лиц. У клиентов есть возможность выбрать подходящий по стоимости и функционалу вариант.

Нет необходимости думать, как открыть счет в СберБанке. Информацию можно получить в отделениях Банка, на его сайте, по телефонам службы поддержки или дочитав до конца этот текст.

К особым достоинствам счета в СберБанке можно отнести:

- Легкость открытия. Многое можно сделать онлайн из любой точки мира. Затем понадобится визит в отделение Банка для предъявления оригиналов документов и удостоверения личностей. Но сам счет становится доступным едва ли не сразу после регистрации.

- СберБанк имеет развитую систему сервисов удаленного обслуживания. Операции по счету легко проводит с собственного компьютера.

- ПАО «Сбербанк» проводит платежи 7 дней в неделю, с 6 утра до 11 вечера. Это удобно и для клиента, и для работы с регионами в других часовых поясах.

- Условия тарифов РКО в СберБанке различаются по стоимости и функционалу.

- В СберБанке существует специальная круглосуточная служба поддержки для организаций. Бухгалтера клиентов СберБанка всегда имеют возможность обратиться за консультацией.

Не каждый банк может обеспечить подобный уровень сервиса.

https://youtube.com/watch?v=U13FR_IfZl4

Тарифы на РКО СберБанка

СберБанк предлагает РКО юридическим лицам и индивидуальным предпринимателям. Выгоднее оформлять комплексные пакеты услуг, в которые уже входят некоторое количество бесплатных финансовых операций.

Выбирать пакет услуг РКО нужно исходя из:

- масштабности бизнеса (оборота, количества ежемесячных финансовых операций);

- желания получить дополнительные услуги, например, эквайринг или валютный контроль.

Все операции проводятся только в российских рублях.

В 2023 году СберБанк предлагает 3 пакета услуг для предпринимателей – Легкий старт, Набирая обороты, Полным ходом.

Условия пакета «Легкий старт»

Для новых клиентов СберБанка специально предлагается открыть расчетный счет бесплатно по тарифному пакету «Легкий старт». Особенно привлекательным этот тариф будет для начинающих предпринимателей.

- с пакетом «Легкий старт» открыть расчетный счет для ИП в СберБанке можно бесплатно;

- плата за обслуживание также не взимается;

- переводы на счета других клиентов СберБанка бесплатны;

- в месяц доступны переводы физлицам на сумму до 150 000 рублей без снятия комиссии;

- не нужно платить за 3 первых перевода в иные банки и 1 год пользования банковской Бизнес-картой;

- за интернет-банкинг и мобильный сервис плата также не назначается.

Открытие счета с пакетом СберБанка «Легкий старт» станет полезным для ИП и тех, кто начинает коммерческую деятельность, имеет небольшой оборот. По мере роста оборота будет выгоднее перейти на другой, уже не бесплатный, тариф, с меньшими ставками и большими лимитами по операциям.

Сколько стоит открыть расчетный счет в СберБанке?

Это зависит от тарифа и вида расчетного счета. Для тех, кто собирается заниматься бизнесом, плата за открытие р/с обременительной не станет.

Открытие расчетного счета в рамках пакета услуг и вовсе бесплатно.

Другое дело – цена обслуживания операций, при большом обороте сумма платежей иногда оказывается весьма ощутимой. Потому выбирать тариф стоит заранее.

По плану Легкий старт открытие счета будет бесплатным.

Организациям с большим числом платежей стоит выбирать другие тарифы из этой линейки:

К выгоде предпринимателей СберБанк бесплатно страхует их деньги на своих счетах (в сумме до 1 400 000 рублей).

Как открыть расчетный счет в СберБанке онлайн?

ПАО «Сбербанк» регистрирует расчетные счета для ООО, других юридических лиц и предпринимателей по одному общему алгоритму. Отличия будут состоять только в документах, обязательных для предоставления. Поскольку главные условия обслуживания и тарифы мы уже привели в предыдущих параграфах, опишем только последовательность действий в процессе открытия счета.

Подать заявку на открытие расчетного счета можно двумя способами:

- через интернет на сайте СберБанка;

- в одном из отделений СберБанка.

При любом способе подачи заявки на открытие счета, будет нужно хотя бы один раз явиться в отделение ПАО «Сбербанк».

Оставить онлайн-заявку на открытие расчетного счета можно на нашем сайте, для этого нажмите на кнопку подачи заявки ниже.

Открыть расчетный счет в банке

Далее заполните анкету на открытие расчетного счета.

Далее с Вами свяжется менеджер банка. Счет может быть готов к работе в течение нескольких минут.

Документы для открытия счета в СберБанке

Особое внимание будет нужно обратить на пакет обязательных документов для регистрации счета.

Индивидуальному предпринимателю для открытия счета в СберБанке потребуются:

- паспорт;

- подлинник формы Р60009 из Единого Государственного Реестра Индивидуальных Предпринимателей (ЕГРИП);

- подлинник или заверенная копия выписки из ЕГРИП;

- карточка с образцами печатей и подписей (может быть заверена в банке при явке всех причастных лиц);

- информационные сведения клиента по форме Банка (размещена на официальном сайте Банка в сети интернет)

- оригиналы или нотариально заверенные копии документов, которые позволяют третьим лицам распоряжаться деньгами на расчетном счете (если такие лица есть), а также оригиналы их паспортов;

- лицензии или нотариально заверенные копии лицензий (если такие документы выдавались предпринимателю).

Для юридических лиц список необходимых документов будет иным. Рассмотрим его на примере Общества с ограниченной ответственностью (ООО).

- подлинник или заверенная копия Устава или Учредительного договора о создании Общества;

- подлинник бланка Р50007 из Единого Государственного Реестра Юридических Лиц (ЕГРЮЛ);

- подлинник или заверенная копия выписки из ЕГРИП;

- бланк с информацией о клиенте (форма с сайта ПАО «Сбербанк»);

- карточка с образцами печатей и подписей;

- подлинные документы (или их заверенные копии) дающие третьим лицам право распоряжаться расчетным счетом;

- заверенные нотариусом или сотрудником Банка документы о правах органа управления Общества;

- паспорта лиц, получающих доступ к расчетному счету;

- лицензии или их копии (если таковые имеются у Общества).

И для ИП, и для ООО допускается открытие счета не самостоятельно, а доверенным лицом. Тогда Банк потребует от представителя документы, удостоверяющие его личность и полномочия.

Расчетно-кассовое обслуживание в СберБанке

Кроме открытия счета для ООО и ИП СберБанк предлагает ряд других услуг для ведения бизнеса. Клиент вправе выбрать сам, какими услугами пользоваться.

Если в вашем штате есть наемные сотрудники, то перечислять зарплату можно через банк. Зарплата начисляется за 90 минут в любую точку страны. Банк обещает круглосуточную поддержку вашего бизнеса, а также наличие личного менеджера, консультирующего по всем вопросам.

СберБанк предлагает услуги по бесплатному подключению торгового эквайринга всего за сутки. Средства зачисляются на следующий рабочий день. Клиентам доступны круглосуточная поддержка, персональный менеджер, ежедневные отчеты по операциям.

Валютный контроль

Для клиентов, ведущих деятельность с иностранными компаниями, СберБанк предлагает услуги по подготовке документов и договор по установленным формам, консультирует по нормам законодательства, необходимых при работе с зарубежными партнерами. Также СберБанк предлагает осуществлять обмен валюты онлайн в интернет-банке или в системе электронной торговли.

Таможенные платежи

Благодаря этой услуге заполнять, подписывать и передавать документы в Федеральную Таможенную Службу онлайн. Все платежи проводятся без авансовых платежей. Для удобства разработано мобильное приложение.

Бонусы при открытии счета

Для новых клиентов при открытии расчетного счета предусмотрен ряд бонусов, среди них:

- 1 год бесплатного использования 1C:Бизнес-старт;

- 10 000 рублей при пополнении в рекламном кабинете социальной сети ВКонтакте;

- 1 месяц в подарок для новых клиентов 2ГИС;

- удвоение первого платежа при пополнении счета на сумму от 3 000 до 75 000 рублей для рекламы в myTarget.

Контроль и отслеживание расчетного счета

Контроль своего расчетного счета дело обычное и обязательное для всех категорий банковских клиентов. В прошлом, когда операции со счетом, в т.ч. платежи с него, проводились на основании документов, оформленных на бумаге, владельцы счета получали в банках справки, выписки за период и т.д. Сегодня возможности клиентов в этом отношении значительно улучшились.

Счет можно контролировать, подключив услугу дистанционного банковского обслуживания (ДБО). Это может быть:

В заключение можно посоветовать владельцам расчетных счетов внимательнее подходить к подбору бухгалтерского персонала. Именно это категория работников, вольно или невольно, становится виновником исчезновения средств со счетов. Даже если исключить прямой умысел, бухгалтера могут не чувствовать всей ответственности за доверенные средства. Другая «группа риска» — сами руководители организаций, у них есть правильное понимание ситуации, но часто нет навыков работы с платежными сервисами. Они делают ошибки не нарочно и не заметно. Что же касается хакеров и других подобных преступников, то с ними лучше справится служба безопасности Банка.

Отзывы об РКО в СберБанке

У юридических лиц и индивидуальных предпринимателей есть много претензий по поводу качества обслуживания в СберБанке и частых ошибок в системе. Например, могут списываться деньги за бесплатные операции по условиям пакета услуг, трудно отменить платную процедуру СМС-оповещение и др.

Но это не массовая тенденция, а ошибки некоторых членов команды СберБанка. В то же время поступают личные благодарности менеджерам за отличную работу. Особенно хорошие отзывы поступают за поддержку банка клиентов во время эпидемии коронавируса и карантина.

Как закрыть расчетный счет?

Перед тем, как закрыть счет в СберБанке, нужно убедиться, что нет долгов по оплате за услуги. Затем необходимо:

- Перевести остатки средств на другой счет.

- Написать заявление о закрытии счета.

- Прикрепить к заявлению необходимые документы.

- Дождаться сообщения о закрытии (обращение рассматривается в течение 7 дней).

Закрыть счет можно не только в отделении, но и через дистанционные каналы – интернет-банкинг или мобильный банкинг.

Документы, которые необходимо подготовить:

- паспорт владельца счета;

- выписка из ЕГРИП;

- выписка со счета;

- протокол собрания акционеров с вынесенным вердиктом о закрытии – для ООО.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Расчетный счет Россельхозбанк

Добавить в сравнение

Россельхозбанк — крупный банк с государственным участием, который предлагает представителям бизнеса все необходимые им услуги. Здесь можно подключиться к РКО, взять кредит на развитие бизнеса, получить проектное финансирование, заказать эквайринг и многое другое.

Россельхозбанк работает с огромным числом предпринимателей и юридических лиц по всей России — это значимое направление его деятельности. Банк разработал линейку услуг как для небольшого бизнеса, так и для того, который относится к категории среднего и крупного.

Для каждого вида деятельности, для любого масштаба деятельности существует свой набор услуг. Каждое ООО или ИП может выбрать для себя тот вариант обслуживания, тот набор услуг, которые будут соответствовать потребностям бизнеса.

Об РКО Россельхозбанка

Современный бизнес не может нормально функционировать без расчетно-кассового обслуживания. Сейчас сложно представить себе торговую точку без эквайринга, уплату налогов и взносов наличными, плюс подавляющее число контрагентов предпочитают именно безналичные расчеты.

Понимая, что бизнес бывает разным, что предприниматели могут вести небольшую или масштабную деятельность, Россельхозбанк разделил бизнес-клиентов на категории и создал для них индивидуальные тарифы:

Предложения для начинающих бизнесменов и тех, кто ведет скромную деятельность. Проще говоря, это программы для бизнеса с небольшими оборотами. Для таких клиентов Россельхозбанк разработал два тарифа на РКО, один с бесплатным обслуживанием, а второй с платой 650 рублей в месяц.

2. Малый бизнес

Если клиенту тесно в рамках тарифов для микробизнеса, ему стоит рассмотреть стандартные тарифы Россельхозбанка на РКО. Они предполагают более выгодное выполнение операций, платежей и переводов. Всего разработано две программы ценой в 1000 или 2990 рублей в месяц.

3. Средний бизнес и корпорации

В рамках РКО они обслуживаются по удобному тарифу для малого бизнеса, но им Россельхозбанк может предложить и индивидуальные условия. Для крупного бизнеса РСХБ разработал грантовую поддержку, особые кредитные программы, инвестиционные продукты, лизинг. Он работает со всеми государственными программами поддержки бизнеса.

В Россельхозбанке есть отдельные предложения для сельскохозяйственного бизнеса и фермеров.

Как подключиться к РКО Россельхозбанка

РСХБ предлагает удобную форму подключения к расчетно-кассовому обслуживанию, при которой клиент не посещает офис банка, он заключает договор дистанционно. Открытие счета занимает три дня, при это реквизиты клиент получает сразу. Как все проходит:

- С будущим клиентом связывается представитель банка, рассказывает о пакете необходимых документов, дает консультацию. Стороны договариваются о встрече, менеджер с договором выезжает в удобное клиенту место.

- Заключается договор, счет становится полностью активным. Далее Россельхозбанк сам передаст данные в контролирующие органы.

После подключения к РКО клиент получает доступ к бизнес-банкингу РСХБ, который адаптирован под потребности предприниматели. Там можно проводить любые операции, пользоваться сервисами онлайн-бухгалтерии, подавать заявки на кредиты, открывать карты и счета и многое другое. Банкинг предоставляется бесплатно.

Актуальные тарифы

ИП достаточно предоставить паспорт. Если речь об организации, нужны учредительные документы, документы директора и других сотрудников, которые будут иметь доступ к счету. При необходимости составляется карточка с образцами печатей и подписей.

Можно ли вести счет в РСХБ и другом банке?

Да, можно, в этом плане нет никаких ограничений. Например, вы можете вести основные расчеты в Россельхозбанке и при этом пользоваться эквайрингом в другом банке.

Страхует ли Россельхозбанк деньги на расчетных счетах?

По закону деньги индивидуальных предпринимателей и физических лиц, размещенные в одном банке не сумму до 1,4 млн рублей, застрахованы по государственной программе.

Можно ли в Россельхозбанке менять тариф на РКО?

Да, клиент может переходить с одного тарифа на другой, если посчитает это рациональным. Заявление нужно подавать минимум за 5 дней до окончания текущего расчетного месяца.

Можно ли подключиться к РКО РСХБ через его офис?

Да, если вам неудобен формат онлайн-подключения к РКО, вы можете собрать необходимые документы и посетить удобный офис Россельхозбанка.