Зачем ИП расчетный счет и как его открыть и может ли ИП работать без расчетного счета в 2023 году с использованием лицевого счета физического лица

Коротко о главном

- Расчетный счет — это банковский счет, который открыт ООО или ИП. С его помощью можно совершать операции, связанные с бизнесом, например оплачивать налоги и взносы, аренду, товары, принимать деньги от клиентов и контрагентов.

- Общество с ограниченной ответственностью обязано иметь расчетный счет.

- Индивидуальные предприниматели открывают расчетные счета по желанию. Но расчетный счет здорово упрощает ведение бизнеса. ИП может переводить контрагентам суммы больше 100 тысяч рублей, принимать оплату от клиентов через интернет-эквайринг, пользоваться полезными сервисами банка, такими как облачная бухгалтерия или онлайн-касса, получать процент на остаток средств по счету. И самое главное: ИП с расчетным счетом разграничивает личные и бизнес-финансы, и потому реже попадает под прицел налоговых органов. А ещё у такого предпринимателя расширяется перечень контрагентов.

- Чтобы открыть расчетный счет, необходимо выбрать банк и выгодный тариф, подать документы и заявление, подписать договор. Ищите банк, который страхует счета своих клиентов, может упростить вам ведение бизнеса, позволяет совершать операции по счету удалённо и имеет хорошие отзывы на банковских форумах.

- Самые выгодные тарифы обычно предлагают онлайн-банки для предпринимателей. При выборе тарифа лучше ориентироваться на потребности своего бизнеса и планируемые операции по счету.

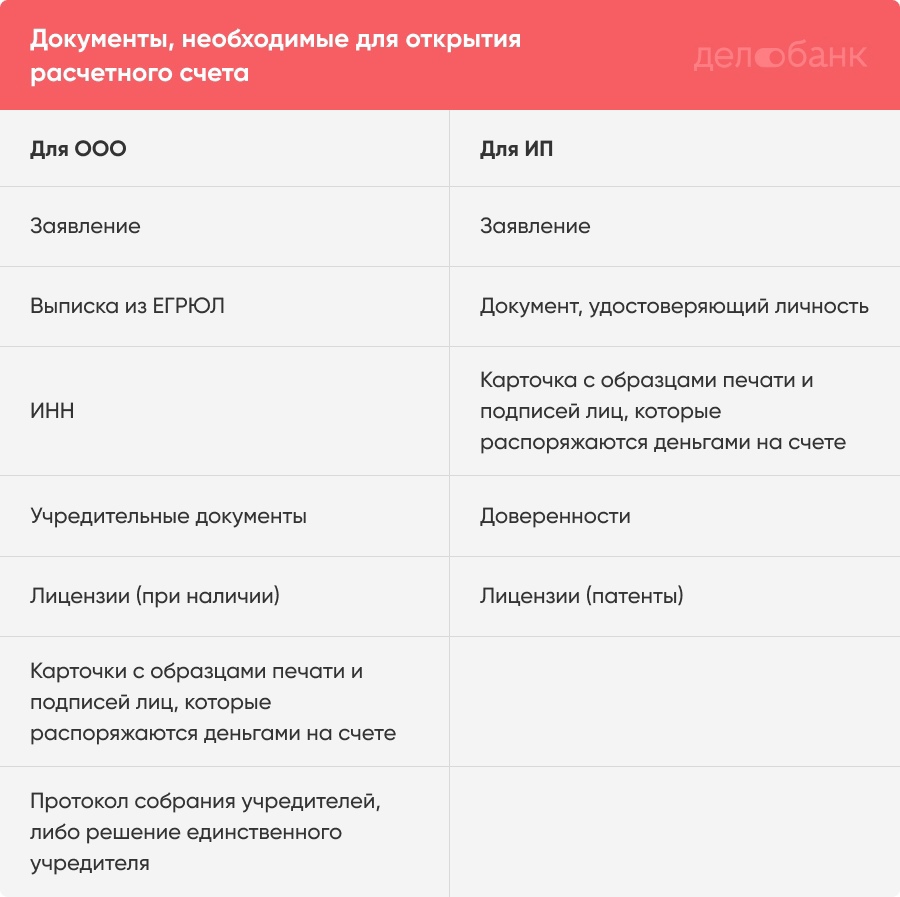

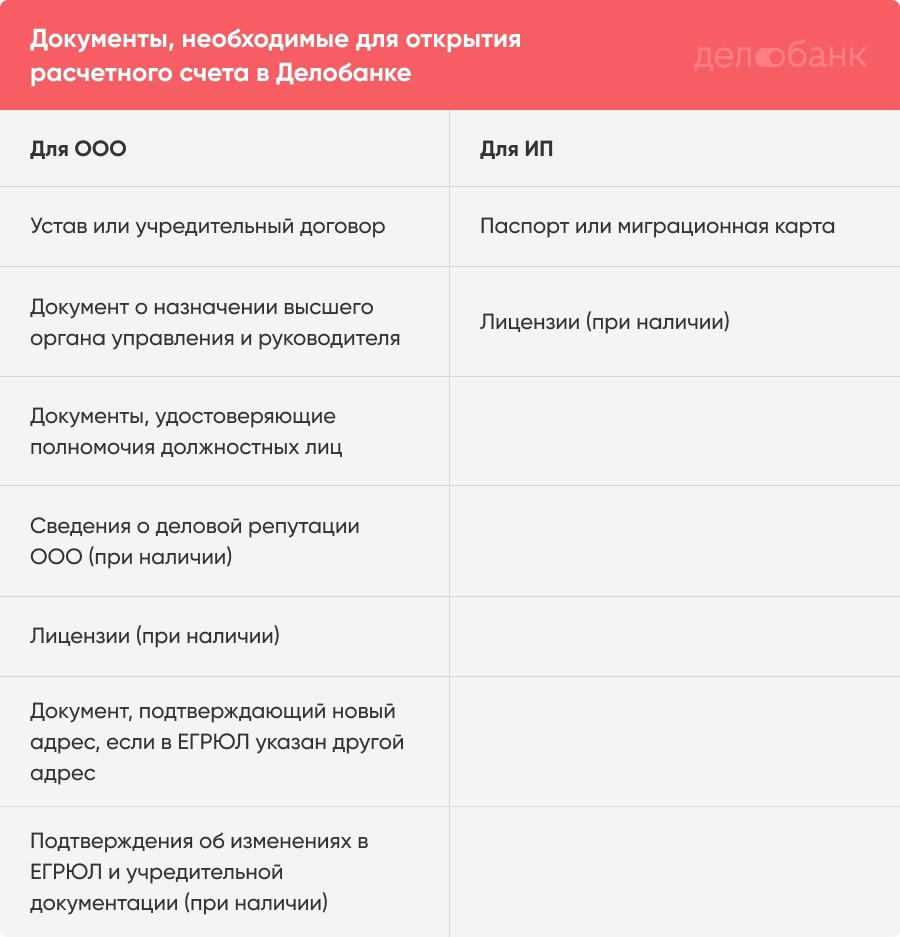

- Для открытия счета банки запрашивают разные пакеты документов. Обычно это учредительные документы, выписка из ЕГРЮЛ / ЕГРИП, ИНН, карточка с образцами печати и подписей, доверенности, лицензии. Можно уточнить на сайте или у менеджера по телефону.

Можно ли вместо расчетного счета ИП пользоваться личным

Если вы используете личный счет для деловых целей, могут возникнуть трудности:

- В случае возникновения подозрений о частоте, суммах или природе поступления средств банк может заблокировать личный счет вместе с деньгами и передать информацию о поступлении в налоговую службу.

- Налоговая служба арестует счет и потребует объяснений происхождения средств.

- Налоговая служба не будет знать о поступлениях на личный счет, но такие операции выявят при проверке и сочтут за уклонение от уплаты налогов.

Как организации или ИП закрыть расчетный счет

Клиент может закрыть счет по собственной инициативе. Для этого необходимо:

- Погасить задолженности за банковское обслуживание.

- Подать заявление на закрытие счета по форме банка. В заявлении должны быть указаны реквизиты для перевода остатка денег, либо отметка о выдаче остатка наличными. Если клиент при открытии счета получал чековую книжку и корпоративную карту, их нужно приложить к заявлению. Дополнительно банк может запросить какие-то документы, например выписку из ЕГРЮЛ.

- Получить выписку о закрытии счета.

Процедура закрытия счета займёт около семи дней. Пенсионный фонд и налоговиков о закрытии счета уведомит банк.

В некоторых случаях банк может закрыть или заблокировать счет по своей инициативе. Подробнее об этом читайте в следующем разделе.

Где ИП лучше открыть расчетный счет в 2023 году

Предложений на открытие расчетного счета много, но как сделать правильный выбор? Это серьезный инструмент для ведения бизнеса, и он должен быть не только надежным, но и удобным для предпринимателя.

Поэтому лучше действовать по принципу «доверяй, но проверяй». О том, каких критериев выгодно придерживаться, расскажем в статье.

Критерий 5. Политика блокировки счетов

Государство старается отслеживать и пресекать незаконные движения денежных средств и нарушения в ведении бизнеса. С этой целью принят закон № 115-ФЗ. Следуя ему, банковская служба безопасности вправе заблокировать счета клиента, если есть основания подозревать незаконные действия.

Банк имеет полномочия запрашивать документы и задавать «неудобные» вопросы. Нужно помнить, что эти действия направлены не на то, чтобы разорвать отношения с клиентом, — это необходимо, чтобы разрешить недоразумения и вернуться к работе в размеренном русле. Поэтому следует серьезно отнестись к тому, что уполномоченный банковский сотрудник:

- запрашивает любые документы по бизнесу, подтверждения операций, данные о торговых партнерах

- устанавливает срок для предоставления запрошенных документов: законом это не регламентировано, остается на усмотрение организации

- требует от клиента дать устные разъяснения по поводу сделки, вызвавшей подозрения

- посещает торговую точку, офис или иное место трудовой деятельности ИП

- сообщает о намерении повысить уровень риска клиента

Повышенный уровень риска присваивается клиенту, подозрения с которого не сняты. Таким клиентам ограничивают лимит операций или обязывают их предоставлять подтверждающие бумаги на каждый денежный перевод. ИП следует проявить терпение и выполнять требования, тем самым приближая момент, когда уровень риска их бизнеса вновь понизится до нормального.

Клиенту, со своей стороны, важно стараться не давать поводов для блокировки. Для этого нужно:

- вовремя сообщать банку информацию об изменениях, касающихся бизнеса ИП

- регулярно отслеживать изменения информации в ЕГРИП

- заполнять платежные поручения как можно подробнее

- своевременно отвечать на запросы. Если ИП игнорирует запрос, у банка может сложиться неверное представление о характере бизнеса. Наоборот, чем больше у банка информации по структуре бизнеса, тем прозрачнее отношения между ним и ИП

- не «дробить» бизнес без веской причины. Когда активы оформлены на одно лицо, кредит берется на другое, а платежи приходят от третьего, то это выглядит как мошенническая схема.

Руководствуясь этими правилами, вы можете избежать блокировки счетов и других ограничений со стороны банка.

Откройте расчетный счет в ВТБ и получите год бесплатного обслуживания с пакетом услуг «На старте».

Открытие расчетного счета для ИП

Оставьте заявку прямо сейчас

Оставьте номер телефона и мы проконсультируем вас в ближайшее время

Открыть расчетный счет для ИП и ООО в банке

Как открыть счет

Перед открытием расчетного счета необходимо выбрать банк. ВТБ предлагает оптимальные условия для открытия расчетного счета для индивидуального предпринимателя:

- Бесплатное открытие и обслуживание счета в составе одного из пяти пакетов услуг

- Удобное мобильное приложение и онлайн-банк для управления средствами

- Круглосуточная служба поддержки

- Большой выбор дополнительных опций, услуг и бизнес-сервисов.

После выбора банка остается подать заявку на открытие счета.

Подача заявки на открытие расчетного счета для ИП

Регламент открытия РС в каждом банке свой, поэтому предусмотрительный предприниматель перед походом в офис позвонит для уточнения всех вопросов. Некоторые банки предлагают пройти оформление заявки дистанционно на официальном сайте.

Оставив заявку, ИП получает возможность получить предварительную консультацию по документам и задать вопросы, выбрав место встречи. Как правило, банковский сотрудник может подъехать в офис, коворкинг или кафе. Это удобная возможность для предпринимателя не отрываться от текущих дел, а пройти процедуру в комфортном режиме, без затрат времени на дорогу и ожидание в очередях.

Документы заполняются и подписываются в офисе или на выездной встрече. Открытие РС онлайн даже крупными банками невозможно по законодательству, так как необходимо физическое подтверждение личности ИП. Таким образом, личное присутствие при подаче заявления обязательно. Чтобы открыть расчетный счет, потребуется заполнить основные документы:

- Заявление на открытие РС. Заполняется заявление по форме банка.

- Анкета клиента. Обычно заполняется сотрудником банка в электронном виде, а бизнесмену остается только проверить данные и расписаться в распечатанном экземпляре.

Документов может оказаться больше в случае одновременного подключения дополнительных услуг. Также совместить процедуру открытия РС можно с регистрацией ИП. Если вы только планируете начать работать – это удобное решение для старта бизнеса.

Сколько расчетных счетов может открыть ИП

Индивидуальному предпринимателю для работы достаточно открыть один расчетный счет. Но, если у предпринимателя специфический бизнес и он хочет отслеживать результаты каждого направления по отдельности, он вправе работать с несколькими РС.

Еще одним поводом завести несколько расчетных счетов служит использование различных валют в деятельности ИП. Поскольку в нашей стране действует правило, что по каждому счету возможны расчеты в единственной валюте, придется открыть дополнительные валютные счета, чтобы работать с другими системами денежных единиц.

Что даёт подключение к РКО

В первую очередь расчётно-кассовое обслуживание даёт расширение возможностей бизнеса. Увеличится перечень потенциальных контрагентов, появится возможность участия в тендерах, предприниматель сможет пользоваться дополнительными банковскими услугами.

Например, подключить эквайринг и принимать платежи от клиентов и покупателей с банковских карт. Клиенту банка будут доступны овердрафты, кредитные линии и ссуды разного типа. Если компания имеет штат сотрудников, можно подключиться к зарплатному проекту.

Открытие расчётного счёта позволит выполнять следующие финансовые операции:

- переводы ИП, юрлицам и физлицам;

- переводы на банковские карты;

- ведение валютных счетов, конвертация валют, получение услуг валютного контроля, выполнение международных операций;

- получение наличных через кассу банка или банкоматы;

- пополнение счета через кассу или банкоматы;

- управление дополнительными услугами онлайн: зарплатными проектами, бизнес-картами, эквайрингом, кредитами и пр.

Если вы собираетесь расчётный счёт открыть, вам обязательно предложат подключение интернет-банкинга. Это система, через которую можно совершать все возможные финансовые операции без посещения банковского офиса. Кроме того, многие банки создают специальные онлайн-сервисы для бизнеса с расширенными возможностями, через которые можно вести бухгалтерию, интегрировать систему с облачными сервисами и пр.

Для удобства обслуживания клиентам предлагается выпуск бизнес-карт. Они дают прямой доступ к безналичным денежным средствам, снимать наличные и пополнять расчётный счёт удобно с помощью терминалов. Можно выпустить сразу несколько бизнес-карт и передать их в пользование сотрудникам. Управление картами совершается через интернет-банк: выставление ограничений, пополнение, блокировка, контроль за расходами и пр.

По каким критериям выбрать банк для открытия расчетного счета

Услуга открытия и обслуживания счета в банке может быть бесплатной или платной, это является одним из важнейших критериев при выборе банка для обслуживания. Поэтому выбирать банк следует по стоимости услуг, обращая внимание на следующие критерии:

- Надежность банка.

- Условия бесплатного обслуживания.

- Можно ли открыть счет без посещения представительства.

- Сроки рассмотрения заявки на открытие счета.

- Наличие нескольких тарифных пакетов для разных категорий клиентов.

- Комиссия за проведение платежей, в т. ч. количество бесплатных операций.

- Лимиты по операциям.

- Функционал интернет-банкинга.

- Длительность банковского дня.

Большое значение для молодых бизнесменов имеет расположение представительства банка, чтобы его было удобно посещать. Полное онлайн-обслуживание хорошо для опытных бизнес-клиентов, а начинающим может потребоваться обращаться за консультациями, получением помощи в оформлении платежных поручений, при оплате налогов и т. д.

Резюме

Расчетный счет должен быть открыт для ООО и ИП для осуществления хозяйственной деятельности.

Для открытия счета потребуется встретиться с менеджером банка или посетить его отделение.

ИП смогут открыть счет полностью онлайн, при выполнении дополнительных условий.

В ряде случаев банк вправе отказать в открытии счета.

Порядок открытия расчетного счета в банке

Выбрав банк, далее следуйте следующей инструкции:

Пример заявки на открытие расчетного счета в Сбербанке

В каком банке открыть расчётный счёт

Основная задача ИП или компании — выбрать банк, условия обслуживания которого устроят на все 100%. Благо, что предложений на рынке предостаточно. Банки активно предлагают расчётный счёт открыть, управлять им через онлайн-банк, разрабатывают пакеты услуг, некоторые предоставляют полностью бесплатное обслуживание.

Для удобства выбора мы провели анализ ведущих банков, предлагающих расчётно-кассовые услуги. Используя информацию из таблицы, вы можете выбрать оптимальный вариант обслуживания. Так как банки предлагают разные тарифы, для объективного сравнения мы взяли средний расценки, ориентированный на обычный, не совсем масштабный бизнес.

Вы может открыть банковский счет в одной из следующих кредитных организаций:

* обслуживание может быть бесплатным, если в течение месяца клиент совершил по бизнес-картам безналичные операции на сумму не менее 200 000 рублей.

Для более удобного выбора воспользуйтесь калькулятором подбора тарифов. Внесите в него потребности своего бизнеса, система подберет оптимальные программы обслуживания. Расчётный счёт открыть можно в любом из предложенных банков путем подачи онлайн-заявки.

Сколько ждать ответа банка

Процедура открытия расчетного счета в банке происходит быстро, обычно все бывает готово в течение рабочего дня, максимум суток. Поэтому уже на следующий день ИП может пользоваться РС, производить первые платежи, а также получать оплату от клиентов и контрагентов.

Например, в ВТБ система максимально оптимизирована, что позволит предпринимателю уже через двадцать минут выйти из офиса с открытым счетом, а при встрече с сотрудником банка вне отделения счет будет открыт на следующий рабочий день.

Документы для расчетного счета ИП

Для того, чтобы открыть расчетный счет для ип нужно предоставить в банковское отделение пакет документов:

- Свидетельство о регистрации в качестве индивидуального предпринимателя;

- общегражданский паспорт;

- выписка из ЕГРИП;

- уведомление о взятии на учет в налоговых органах;

- письмо из Росстата с кодами;

- карточка с личной подписью, которая заверена у нотариуса.

В различных банковских учреждениях конкретный перечень документов для расчетного счета ИП может несколько отличаться. так, например, часто заверить карточку с личной подписью можно на месте, что удобно и экономит время.

Какие будут последствия, если пользоваться личным счётом в бизнесе

Может ли ИП использовать свой личный счёт в бизнесе? До 2014 года в статье 23 НК РФ был пункт, который прямо запрещал использование текущего счёта физического лица для предпринимательской деятельности. Сейчас это положение Налогового кодекса утратило силу, но по факту запрет продолжает действовать, а ИП не может пользоваться личным счётом в бизнесе. Почему?

- Инструкция ЦБ № 153-И, которая действует в 2023 году, запрещает совершать по текущим счетам операции, связанные с бизнесом или частной практикой. Банк может просто отказаться проводить транзакции, если посчитает, что постоянные денежные поступления связаны с предпринимательской деятельностью.

- Если вы получаете крупные суммы денег, как обычное физическое лицо, а не как ИП, то будьте готовы к вопросам службы безопасности банка об источнике этих средств. В рамках борьбы с финансированием терроризма и отмыванием нелегальных доходов банк вправе прекратить подозрительные операции.

- Ваши партнёры по бизнесу могут отказаться переводить оплату на текущий счёт физического лица в банке. Причина в том, что ИФНС в таких случаях считает их налоговыми агентами и обязывает удерживать с переведенных сумм 13% подоходного налога и перечислять налог в бюджет.

- Основанием безналичных расчётов для ваших контрагентов является заключённый с предпринимателем договор. Если же перечислять суммы по такому договору на текущий счёт, а не на расчётный счёт для ИП, то расходы по сделке будет трудно обосновать перед налоговиками.

- Налоговые органы будут пытаться обложить налогом не только доходы, поступающие на личный счёт от бизнеса, но и другие собственные средства физического лица, не связанные с предпринимательством.

- На режимах ОСНО, УСН Доходы минус расходы, ЕСХН индивидуальный предприниматель должен подтверждать затраты, связанные с бизнесом. При оплате расходов с текущего счёта физического лица налоговая инспекция не примет их для уменьшения налоговой базы. В результате, вам придётся расстаться с большей суммой при уплате налогов.

Может ли ИП работать без расчетного счета

Расчетный счет — это особый счет в банке, который заводится для ИП и юрлиц. Он предназначен для безналичных расчетов с партнерами, выплат зарплаты, уплаты налогов и пошлин. В отличие от компаний, ИП не обязаны заводить расчетный счет: закон допускает ведение бизнеса с использованием только наличных расчетов.

В статье мы поговорим о том, нужен ли расчетный счет для индивидуального предпринимателя и какие преимущества он дает.

Для чего ИП нужен расчетный счет

Согласно закону, индивидуальный предприниматель не обязан открывать расчетный счет, но работать с ним гораздо удобнее. По сути, какое-то время можно вести деятельность без РКО, но если ИП хочет отправлять и принимать безналичные платежи, пользоваться эквайрингом, упростить взаимодействие с налоговой службой, то открыть расчетный счет все же придется.

Когда без расчётного счёта ИП не обойтись

- Вы заключаете хозяйственные договоры с другими бизнесменами, и общая сумма платежей по договору превышает лимит наличных расчётов. Лимит устанавливается Центробанком, и уже несколько лет он составляет 100 тысяч рублей. На фоне нынешней инфляции не такая большая сумма. Предположим, вы арендуете у коммерческого субъекта торговую площадь за 27 тысяч рублей в месяц. При таких расценках лимит будет превышен уже после первых четырёх месяцев аренды (27 000 * 4 = 108 000).Другой пример – вы закупаете товар у одного и того же поставщика, который предложил заключить для удобства рамочный договор поставки, т.е. один на несколько отгрузок товара. Если стоимость одной партии меньше 100 000 рублей, но общая сумма по договору превышает указанный лимит, платежи должны проходить безналом.

- Вы хотите дать возможность покупателям и клиентам рассчитаться картой, электронными деньгами, через терминал, наложенным платежом по договору с Почтой России, платёжным поручением и т.д. Все эти способы относятся к безналичным платежам.Сейчас пластиковая карта есть у каждого второго, потому что работодателям удобно выплачивать зарплату таким способом. А ведь ещё есть кредитные карты, которыми расплачиваются покупатели, не имеющие на момент покупки свободных наличных. Юридические лица и предприниматели тоже предпочитают безналичные платежи, даже если сумма оплаты укладывается в лимит 100 000 рублей. Если вы принимаете только наличные деньги, то сами отказываетесь от таких покупателей и снижаете объёмы продаж.

- Вам необходимо проводить расчёты в любое время и из любого места. Обеспечить полную свободу платежей можно только безналичным путём. Но в любом случае провести оплату с компьютера или смартфона удобнее и быстрее, чем везти наличные деньги в кассу или бухгалтерию контрагента.

В остальных случаях открытие расчётного счёта предпринимателем – дело добровольное. Надо только не забывать про соблюдение кассовой дисциплины и решить вопрос с сохранностью наличных денег.

Расчетный счет для ИП. Тарифы

Тарифная политика банков очень различна, и можно подобрать оптимальный вариант каждому индивидуальному предпринимателю вне зависимости от специфики его работы. В общем случае, для расчетного счета ИП тарифы включают абонентскую плату и дополнительные платежи за услуги. В первую очередь, ориентируйтесь на количество платежных поручений и тарифы за снятие наличных денежных средств. Это наиболее актуальные услуги для рядового ИП, на которые уходит львиная доля расходов при банковском обслуживании. Кроме этого обращайте внимание на следующие моменты:

- наличие или отсутствие комиссии за снятие денежных средств в день их прихода;

- наличие и стоимость интернет-банка, а также удобство его использования;

- оперативность проведения платежей;

- продолжительность банковского дня (иногда 15 лишних минут очень важны).

Как открыть расчётный счёт ООО

Компании предоставляют более широкий перечень документов:

- устав, учредительная документация;

- свидетельство о регистрации юрлица или лист записи ЕГРЮЛ;

- паспорт руководителя и документ, подтверждающий его полномочия;

- составляется карточка с образцами печатей и подписей. Каждое вписанное лицо предоставляет паспорт и документы на полномочия;

- некоторые банки просят предоставить информацию о деловой репутации. Это актуально для фирм, которые уже давно присутствуют на рынке. Сведения могут предоставить контрагенты или другие обслуживающие банки;

- лицензии, доверенности (при наличии).

Это приблизительный список необходимых документов, банк на свое усмотрение может потребовать дополнительные.

Расчетный счет ИП на ЕНВД и общей системе налогообложения. Нужен ли?

Индивидуальные предприниматели часто задают вопрос о том, нужен ли расчетный счет ИП на ЕНВД или общей системе уплаты налогов. По большому счету, все определяется спецификой бизнеса индивидуального предпринимателя. Он обязателен при закупке товара у компаний, работающих по безналичному расчету, продаже товаров и оказании услуг юридическим лицам, у которых нет права или желания рассчитываться за услуги наличными деньгами, также обязательно проведение безналичных платежей при сумме договора от 100 000 рублей. Кроме этого если вы занимаетесь деятельностью, которая не предусматривает уплату единого вмененного налога, вы планируете приобрести и зарегистрировать кассовый аппарат, то работа через расчетный счет значительно меньше вопросов вызовет у контролирующих органов.

Расчетный счет ИП на ЕНВД и общей системе налогообложения. Нужен ли?

Деньги на расчетном счету ИП. Особенности использования

Документы для расчетного счета ИП

Уведомление ИП об открытии счетов

Расчетный счет для ИП. Тарифы

Обслуживание расчетного счета для ИП. Что включает?

Как отрыть расчетный счет для ИП в надежном банке?

Как снять наличные с расчетного счета ИП?

Процедура закрытия р/с (расчетного счета)

Также укажем про удобство, которое дает наличие расчетного счета, ведь с помощью интернет-банка и расчетного счета ип на енвд можно легко оплатить покупку в компании, находящейся на другом конце страны или даже мира (если вы планируете заниматься импортом). Весьма удобен банковский счет для уплаты налогов и всевозможных сборов. Кроме этого вы экономите свое время и деньги, ведь не нужно стоять в очереди в банке, уплачивая за переводы комиссии, и не нужно тратиться на обналичку.

Как ИП или организации открыть расчетный счет

Первым делом необходимо определиться с банком и подобрать тариф. Вот несколько советов, как выбрать надёжный и удобный банк для бизнеса:

- Узнайте, входит ли банк в программу страхования вкладов. Если да, то в случае отзыва лицензии клиент получит свои деньги, но не больше 1,4 млн. руб. Счета ИП и ООО-субъектов малого бизнеса застрахованы именно на эту сумму. Проверить участие в программе страхования можно на сайте Центробанка. Там же на сайте ЦБ, нажмите на название банка и увидите статус лицензии: действует, отозвана или аннулирована. Центробанк активно отзывает лицензии у мелких банков, поэтому будьте осторожны.

- Посмотрите, какие тарифы предлагает банк. При выборе тарифа ориентируйтесь на планируемые операции по счету. Собираетесь часто переводить деньги контрагентам — вам нужен счет с большим количеством бесплатных платежей, хотите подключить эквайринг — ищите тариф с низкой комиссией за услуги перевода. Самые гибкие тарифы предлагают банки для малого и среднего бизнеса. Например, в Делобанке есть три тарифа на выбор в зависимости от потребностей бизнеса. Можете перейти по ссылке и ознакомиться с тарифами подробнее

- Тогда сможете совершать операции по расчетному счету везде, где есть интернет без привязки к конкретному месту.

- Посмотрите, какие есть полезные сервисы. Они круто упрощают предпринимателю жизнь. Например, Делобанк берёт на себя бухгалтерские вопросы, оказывает юридическую поддержку, помогает с подключением эквайринга и куайринга. Если интересно, смотрите полный перечень полезных сервисов Делобанка

- Почитайте отзывы на банковских форумах. Возможно, узнаете о скрытых комиссиях, о нерасторопной службе поддержки или о других важных мелочах.

Это примерный перечень. На практике банки запрашивают разные документы, лучше заранее уточнить на сайте или у менеджера. Например, чтобы открыть счёт в Делобанке, понадобятся:

За документами сотрудник банка приедет прямо к вам в офис или домой в удобное время. Можно подписать договор дистанционно и вообще не встречаться с сотрудниками банка. Делобанк предлагает своим клиентам такой вариант, другие онлайн-банки тоже (наверное).

Если с документами всё в порядке, счет будет открыт в течение одного-трёх дней. Реквизиты счета предприниматель обычно получает в день подачи заявки.

Если ищете, где открыть счёт, попробуйте Делобанк. В нём удобный интернет-банк, разные инструменты для поддержки бизнеса, бесплатное обслуживание при отсутствии оборотов по счету. Открыть счет в Делобанке можно по этой ссылке

Критерий 1. Надежность банка

Надежность складывается из нескольких составляющих. Во-первых, длительность работы банка, его история. Во-вторых, положение в отечественных и международных банковских рейтингах; репутация как в деловых кругах, так и среди физических лиц. В-третьих, размер активов и характер управления: если значительная доля вложена в рисковые проекты, вероятность разорения кредитного учреждения возрастает.

Владелец бизнеса будет спокоен за деньги, если банк входит в систему страхования вкладов. ИП получит выплату до 1,4 млн рублей в случае банкротства или отзыва лицензии через банк-агент. Например, через ВТБ, который давно производит такие выплаты клиентам разорившихся финансовых организаций.

Одно из первых мест по влиянию на выбор занимают так называемые народные рейтинги, которые ранжируют банки, ориентируясь на удовлетворенность клиентов услугой «открытие счета». Потратив время на изучение рейтингов, а заодно отзывов, на основе которых эти рейтинги формируются, можно получить полезную для индивидуального предпринимателя информацию.

Зачем открывать расчётный счёт

Может ли ИП работать без расчётного счёта? Да, если вы соблюдаете лимит наличных платежей (не более 100 тысяч рублей) в рамках одного договора с другим предпринимателем или юридическим лицом. При расчётах с работниками и обычными физическими лицами лимит законом не установлен.

Например, предприниматель арендовал у коммерческой организации офис. Арендная плата в месяц составляет 10 тысяч рублей, срок аренды – 11 месяцев, значит, общая сумма по договору равна 110 тысяч рублей. Это превышает возможный лимит, поэтому платежи должны идти через банк.

Важно: юридическим лицам открывать расчётный счёт в банке придётся в любом случае. Причина в том, что организация вправе перечислить налоги только безналичным путем. Для ИП такого требования нет, физическое лицо может рассчитаться с бюджетом как наличными, так и платёжным поручением.

В принципе, если лимит наличных расчётов с другими предпринимателями и организациями соблюдён, то можно не открывать расчётный счёт в банке. Вопрос в другом – насколько это удобно? Расплатиться наличными с партнёром можно в его бухгалтерии или в банке по квитанции. Если ИП не открывает расчётный счёт, то придётся терять время на дорогу и очереди.

Кроме того, при ведении операций с наличностью надо следовать правилам кассовой дисциплины, которые, хоть и допускают для ИП упрощённый порядок, но довольно противоречивы. Наконец, существует проблема безопасности наличных платежей и сохранности денег. Получается, что хотя для ИП расчётный счёт не обязателен, на практике оказывается, что обойтись без банковских платежей трудно.

О том, можно ли тратить на личные нужды деньги с расчётного счёта напрямую, не переводя их на карту физлица читайте здесь.

Стоимость ведения расчётного счёта

За сам факт подключения к расчётно-кассовому обслуживанию большинство банков плату не берут. Затраты клиента будут следующими:

- ежемесячная плата за ведение счета. Она может доходить до 9000 рублей и больше в зависимости от банка и тарифного плана. Самые дорогие тарифы ориентированы на масштабный бизнес. Некоторые банки снижают плату за ведение, если, например, клиент оплачивает сразу год обслуживания;

- переводы. Операции в адрес юридических и физических лиц тарифицируются по отдельности. В первом случае какое-то количество платежей стандартно входит в пакет услуг, остальные оплачиваются отдельно. Например, 10 платежей бесплатно, последующие по 50 рублей. Во втором случае берется процент от суммы операции, например, 0,5-1%;

- обналичивание и пополнение. Взимается процент от операции. В некоторых банках такие операции до достижения определённого объёма можно совершать бесплатно.

По сути, если нужен расчётный счёт, открыть его по силам любому бизнесу. Небольшие и начинающие компании могут пользоваться стартовыми программами, по которым платы за ведение счёта нет вообще.

Что означают цифры в расчетном счете

Номер расчетного счета состоит из 20 специально подобранных цифр. Цифры подразделяются на группы, и каждая группа имеет своё значение. Посмотрим на примере номера счета сети магазинов Магнит:

- 407 — номер балансового счета первого порядка. Он показывает, кто открыл счет. С 408 обычно начинается расчетный счет физического лица или ИП. С 407 начинаются счета негосударственных организаций.

- 02 — номер балансового счета второго порядка, который уточняет вид деятельности. Комбинация 40702 означает, что счет открыла коммерческая организация. 40802: счет принадлежит ИП.

- 810 — валюта. В нашем примере — это рубли. 840 означает доллары.

- 3 — контрольный ключ. Он нужен, чтобы проверить правильность счета в целом.

- 3000 — код подразделения банка, в котором открыт счет.

- 0100078 — внутренний номер клиента в банке.

Полный порядок расшифровки счетов закреплен в Приложении к Положению Банка России от 27.02.2017 № 579-П. Лучше знать основные правила расшифровки счетов. Так вы сможете в очередной раз убедиться, что контрагент предоставил достоверные сведения о себе.

Преимущества выбора РКО в Сравни

1. Открытие онлайн

- Сравните тарифы от ведущих банков онлайн!

- Откройте РКО онлайн

3. Лучшие предложения

- Подберите лучший тариф РКО

- Лучшие тарифы РКО

Руководитель отдела контента

При выборе банка и тарифа на РКО особое внимание уделяется тому, насколько специфика бизнеса ИП сочетается с условиями сотрудничества, предлагаемыми клиенту. Например, при низкой активности с небольшим количеством финансовых операций лучше подходят тарифы с комиссией за каждую, но бесплатным обслуживанием. Если речь идет о торговле в розницу, оптимальный вариант – платить за РКО больше, но с определенным лимитом бесплатных сделок.

Серьезные банки предлагают подходящий тарифный план для каждой из описанных схем бизнеса. Главное – внимательно изучить условия, чтобы избежать необходимости платить скрытые комиссии или переплачивать за РКО.

Какие документы нужны для открытия счета ИП

С 1 сентября 2016 года индивидуальный предприниматель может открыть расчетный счет по упрощенным правилам, а именно без предъявления в банк свидетельства о государственной регистрации ИП и свидетельства о постановке на учет в налоговую инспекцию.

Каждая кредитная организация устанавливает свой перечень документов для открытия расчетного счета, к примеру:

- Паспорт гражданина РФ

- Лицензии, патенты (при наличии)

- Образцы подписей и печати

- Заполненные анкета и заявление.

Банк может запросить дополнительную информацию. Проверка данных обычно занимает до трех дней. После этого банк открывает счет и предоставляет клиенту реквизиты.

Критерий 3. Стоимость обслуживания

Нет ни одного предпринимателя, которого не интересует выгода – в этом суть бизнеса. Поэтому стоимость обслуживания — первое, на что ИП обратит внимание при открытии расчетного счета.

Обслуживание расчетного счета складывается из нескольких составляющих, что помогает ИП подобрать наилучший вариант тарифа. Условия у банков разные, часто объединенные в тарифную линейку внутри одного банка, поэтому стоит изучить предлагаемые варианты во всех деталях.

Цена открытия расчетного счета

Представляет собой сумму, вносимую после подачи документов за факт открытия счета. В некоторых банках расчетный счет открывается бесплатно в зависимости от тарифа.

Плата за обслуживание

Это ежемесячная плата за пользование счетом. У некоторых банков стоимость привязана к сумме движения денежных средств по счету. Стоит уточнить, будет ли взиматься плата при отсутствии операций по счету в течение того или иного периода.

Платежи и переводы юридическим лицам

Почти все без исключения ИП работают с юридическими лицами, поэтому этот пункт важен. Если банк позволяет проводить платежи на некоторую сумму без комиссии, то это ценно для начинающих ИП или тех, у кого нет больших оборотов.

Существуют тарифы, в которых комиссия за переводы юридическим лицам зависит от оборотов. Поэтому перед посещением банка стоит подсчитать, какая сумма в месяц будет проходить по счету. Своим клиентам ВТБ предлагает в разных пакетах услуг от 5 до 150 переводов без комиссии, стоимость переводов сверх бесплатного лимита, также зависит от выбранного пакета услуг. Кроме того, без комиссии проходит оплата налогов и страховых взносов, штрафов и выплат по решению суда.

Переводы физлицам

Не менее важная составляющая банковского тарифа. Банки лояльны в этом отношении и позволяют переводить ИП от 100 000 до 1 млн рублей физлицам без дополнительных комиссий. Комиссии при выходе за пределы лимита зачастую также привязаны к суммам ежемесячных движений по счету. В ВТБ этот лимит составляет до 150 000 ₽ в месяц и действует по тарифам «Самое важное», «Все включено» и «Большие обороты», также без комиссии ИП сможет выплачивать сотрудникам компании зарплату, командировочные и делать выплаты социального характера.

Внесение наличных через кассу или устройства самообслуживания

На внесение наличных редко бывают нулевые комиссии. Важно обратить внимание, как начисляется комиссия — фиксировано за каждую операцию или зависит от вносимой суммы. Прежде чем выбрать тариф, лучше подсчитать, какой вариант будет выгоднее для ИП, значение имеют даже десятые части процентов.

Снятие наличных через кассу или устройства самообслуживания

За снятие наличных тоже часто начисляется комиссия. По условиям некоторых тарифов ее размер зависит от суммы, что следует принять во внимание. Также наличие или отсутствие комиссии зависит от типа устройства, через которое выдаются наличные средства.

Обслуживание расчетного счета для ИП. Что включает?

Традиционно обслуживание расчетного счета для ИП включает следующие услуги:

- подключение и прием платежных поручений через интернет-банк;

- возможность снятия денежных средств на льготных условиях;

- оформление на льготных условиях пластиковой карты;

- прием платежных поручений на бумажном носителе и так далее.

Как открыть расчетный счет для ИП

Время прочтения: 4 минуты

Российское законодательство не запрещает индивидуальному предпринимателю (ИП) работать без расчетного счета, но с ним вести бизнес гораздо проще. Открытие расчетного счет (РС) дает ряд преимуществ, например, с ним предприниматель может:

- заключать договоры на сумму от 100 000 ₽

- выплачивать зарплаты сотрудникам на карты

- оплачивать штрафы и налоговые взносы без комиссии

- принимать безналичную оплату от клиентов

- составлять договоры на безналичный расчет с партнерами

- участвовать в тендерах.

Средства с расчетного счета индивидуальный предприниматель в любой момент может перевести на личный счет или карту, открытые на его имя, как на физическое лицо.

В банке ВТБ, например, такие переводы осуществляются без комиссии. При переводах другим физлицам действует бесплатный лимит до 150 000 ₽ в месяц, в рамках пакетов услуг эта опция доступна в тарифах «Самое важное», «Всё включено» и «Большие обороты».

Владелец бизнеса при открытии расчетного счета получает не только выгоду, но спокойствие, так как может осуществлять контроль движения средств на всех этапах.

Как открыть расчётный счёт ИП

Для подключения к банковским услугам РКО клиент должен предоставить определённый пакет документов. С точным перечнем документации лучше ознакомиться в выбранном банке. Если вы подаете заявку онлайн, список сообщит менеджер по телефону.

Если расчётный счёт открыть желает индивидуальный предприниматель, документов потребуется минимум. Например, банк Открытие и Сбербанк просят ИП предоставить только один обязательный документ — паспорт.

Дополнительно в обязательный пакет могут быть включены:

- карточка с образцами печатей и подписей, которая оформляется непосредственно в банке;

- свидетельство о регистрации ИП или лист записи ЕГРИП;

- налоговые декларации;

- лицензии, доверенности (при наличии).

Как выбрать банк для ИП

С тем, как открыть расчётный счёт для ИП, мы уже разобрались. Следующий вопрос – в каком банке открыть счёт, и на что обращать внимание при выборе? По нашему мнению, есть три обязательных критерия, которым должен отвечать идеальное кредитное учреждение:

- надёжность;

- удобство пользования;

- гибкая система тарифов.

Надёжный банк должен быть зарегистрирован в справочнике ЦБ, иметь высокий рейтинг кредитоспособности и входить в систему страхования вкладов. О методах проверки кредитного учреждения читайте в статье «Как проверить надёжность выбранного банка».

Если банк, в котором вы хотите открыть счёт для ИП, не предлагает дистанционное обслуживание через Интернет, то удобным его вряд ли назовешь. Выбирайте тарифные предложения с возможностью электронных платежей или онлайн-банкинг.

Гибкая система оплаты банковского обслуживания должна позволять начинающему предпринимателю выбирать только необходимые ему в данный момент услуги, а по мере роста переходить на другие тарифные планы. Здесь всё имеет значение: количество операций в месяц, обороты по счёту, необходимость внесения и/или снятия наличности, отсутствие комиссии при переводе денег на личные нужды ИП.

В этой таблице мы собрали расценки на ведение счёта по минимальному тарифу в пяти известных банках.

Часто задаваемые вопросы

Нет, это обязанность кредитной организации.

Как работать ИП без расчетного счета?

Предприниматель может осуществлять платежи с личного банковского счета, но налоговая может предъявить претензии в части нарушения налогового законодательства. Другая возможность – осуществление расчетов наличными деньгами.

Сколько может быть одновременно открыто расчетных счетов у ООО или ИП?

Компании и ИП могут иметь неограниченное количество счетов в одном или нескольких банках, только не забывайте о необходимости платить за их обслуживание.

Порядок подключения к услугам РКО

Чтобы расчётный счёт открыть, можно использовать стандартный метод с посещением банка или онлайн-вариант. Банки предлагают разные алгоритмы подключения к РКО. Одни используют только стационарный метод, другие частично удалённый, третьи всю процедуру проводят дистанционно.

Как открыть расчётный счёт в банке через интернет:

- Клиент подаёт заявку, заполняя предложенную форму. Указывает свои контактные данные, при необходимости сообщает другие сведения о фирме или ИП.

- Заявителю перезванивает представитель банка. Его задача — провести консультирование, помочь обратившемуся выбрать тариф, рассказать ему о документах и о дальнейшей процедуре открытия счёта.

- Клиент собирает документы и передает их в банк. Если клиент выбирает расчётный счёт, открытие которого происходит полностью удалённо, менеджер банка приезжает в офис клиента в оговоренное время. Он забирает документы и доставляет их в банк.

- Банк анализирует документы 1-3 рабочих дня. Если нареканий к компании или предпринимателю нет, заключается договор на обслуживание.

Многие банки, предлагающие расчётный счёт открыть через интернет-заявку, предоставляют услугу предварительного бронирования реквизитов. После подачи онлайн-заявления клиент сразу получает реквизиты счёта и может использовать их для работы.

Как расчётный счёт открыть стационарно в банке:

- Выбрать банк, обратиться в его офис и получить консультацию.

- Собрать необходимые документы и лично принести их в отделение.

- Через 1-3 дня после проверки документации снова посетить банк, чтобы подписать договор.

Как видно, стационарный метод более трудозатратный, клиенту нужно посетить отделение банка минимум 2 раза. Именно поэтому большинство предпринимателей выбирают дистанционный метод, да и банки стали его продвигать как более удобный и быстрый вариант подключение к РКО с возможностью моментального получения реквизитов.

Чем расчетный счет отличается от текущего и корреспондентского? Текущий счет — это счет, который открыт физическим лицом для хранения личных денег. Текущие счета запрещено использовать для операций, связанных с предпринимательством. Корреспондентский счет — это счет, который открыт кредитной организацией (банком). С помощью него банк осуществляет свою деятельность, к примеру покупает акции.

Сколько расчетных счетов может иметь ИП? Согласно ст. 30 ФЗ «О банках и банковской деятельности», клиент может открыть столько расчетных счетов, сколько ему необходимо. Имеет смысл открыть несколько счетов, если боитесь за сохранность своих денег. Как мы уже говорили, один расчетный счет застрахован на сумму не больше 1,4 млн. руб. Иногда предприниматели открывают несколько счетов в разных банках, чтобы протестировать условия обслуживания, а потом оставляют лишь один счет.

Может ли ИП открыть счет, если есть кредит в другом банке? Закон это не запрещает. И большинство банков нормально относится к кредитам клиента, если кредитная история положительная. В любом случае, один банк откажет открывать счет, — откроете в другом.

Может ли банк самостоятельно закрыть расчетный счет клиента? Банк может самостоятельно закрыть расчетный счет клиента, если на протяжении двух лет по счету не было операций. И другое основание: подозрение в отмывании денег. Расторжение договора РКО — крайняя мера. До этого банк обязательно постарается связаться с клиентом и прояснить ситуацию. Мы уже рассказывали, как не попасть под блокировку счета со стороны банка

Как пополнить расчетный счет ИП? Предприниматель может пополнить расчетный счет через банкомат (если есть корпоративная карта, привязанная к счету), через кассу, с личной карты или с помощью платёжных систем, таких как . Совет: когда вносите на счет личные деньги, укажите назначение платежа. Иначе налоговая расценит поступление как доход от предпринимательства и потребует уплатить налог. Можно так и написать «пополнение счета личными средствами». Если хотите сэкономить на комиссии, пополняйте счет через тот банк, в котором открыт расчетный счет. Либо заранее узнайте размеры комиссий при разных способах пополнения счета и выберите самый выгодный.

Может ли ИП использовать расчетный счет в качестве лицевого для повседневного использования? Индивидуальный предприниматель может тратить деньги с расчетного счета на личные нужды. Но такие траты не должны учитываться в расходах на УСН «доходы минус расходы».

Как ИП снять деньги с рс? Предприниматель может перевести деньги с расчетного счета на текущий счет и снять деньги в банкомате. Это самый простой способ. Если текущий и расчетный счета открыты в одном банке, комиссии не будет. Ещё можно получить деньги в кассе банка по платежному поручению или чеку.

Деньги на расчетном счету ИП. Особенности использования

Расчетный счет индивидуального предпринимателя ничем принципиально не отличается от любого иного юридического лица. Именно поэтому деньги на расчетном счету ИП могут использоваться для ведения деятельности, уплаты налогов, проведения экспортно-импортных операций и других целей. При этом банки специально оптимизируют предложения для ИП, предлагая специальные варианты именно для предпринимателей, которым не нужно большое количество платежей.

Как открыть счёт ИП

Открытие расчётного счёта в современном банке – простая и удобная процедура. Расскажем, как открыть расчётный счёт для ИП и стать банковским клиентом, не выходя из дома.

Документов от вас потребуется немного:

- паспорт;

- свидетельство о регистрации ИП;

- свидетельство о налоговом учете;

- листок с кодами статистики;

- печать ИП, при ее наличии;

- копия лицензии (если ваша деятельность лицензируется).

Банковский менеджер дополнительно подготовит заявление клиента, карточку с образцами подписи, договор на обслуживание счёта и дистанционное обслуживание, USB-ключ для доступа к онлайн-банкингу.

Сейчас многие банковские учреждения предлагают открыть счёт для ИП через функцию предварительного бронирования. Для этого на сайте выбранного банка заполните специальную форму, реквизиты придут вам на электронный ящик. Далее надо подойти с документами в оговоренный срок к операционисту, сопровождающему заявку, и завершить оформление.

Необходимые документы для открытия расчетного счета

ООО и ИП предоставляют разные пакеты документов

- Гражданский паспорт.

- Если в карточке образцов подписей будет подпись не самого предпринимателя, документы, подтверждающие полномочия третьего лица и доверенность на распоряжение денежными средствами.

- Если деятельность подлежит лицензированию, соответствующие лицензии.

- Другие документы по запросу банка (СНИЛС, заграничный паспорт).

Для юридических лиц (ЮЛ)

- Устав.

- Документы, подтверждающие полномочия единоличного исполнительного органа ЮЛ.

- Подтверждающие избрание или назначение на должность лиц, указанных в карточке образцов подписей.

- Паспорта должностных лиц, которые имеют право распоряжаться денежными средствами на расчетном счёте.

- Лицензии.

Сравнение тарифов банков

В число ключевых критериев, которые помогают выбрать подходящий для сотрудничества банк, входит величина тарифов за РКО. Принимая решение, где выгоднее открыть счет для ИП, следует не только сравнивать расценки на отдельные виды банковских услуг, но и рассматривать финансовую составляющую вопроса в целом.

В число наиболее выгодных и привлекательных коммерческих предложений на ведение РКО входят услуги таких банков:

- Сбербанк. Лидер банковского сектора страны открывает расчетный счет ИП бесплатно. Однако, за выполнение некоторых сопутствующих мероприятий, например, заверение карточки с образцами подписей и печатей, заплатить все-таки придется. Стоимость месячного обслуживания составляет 690 рублей для пакета услуг «Удачный сезон»;

- Модульбанк. Популярный среди предпринимателей банк, большую часть обслуживания осуществляющий дистанционно. Открытие счета производится бесплатно. Плата за месячное обслуживание составляет 690 рублей, также банк установил тарифы за проведение каждой операции, например, перевод на счета других банков стоит 19 руб. для пользователей пакета услуг Оптимальный;

- Банк Точка. Еще одна финансовая организация, которая открывает счет для ИП бесплатно. При этом величина тарифа за месячный пакет РКО под названием Начало составляет всего 700 рублей. Он включает в себя несколько бесплатных платежей и выполнение ряда других финансовых операций;

- Банк Тинькофф. Один из самых известных банков открывает счет ИП бесплатно. Более того, два первых месяца за обслуживание также не взимается плата, после чего стоимость РКО составляет 490 руб./мес. На остатки по счету начисляется до 4% в год;

- Альфа-Банк. Предлагает пакет банковских услуг Просто 1%. Согласно его условиям, открытие счета осуществляется бесплатно, месячное обслуживание обойдется клиенту в 0 рублей, но придется заплатить 1% от поступлений.

Процедура закрытия р/с (расчетного счета)

Порой индивидуальному предпринимателю необходимо закрыть расчетный счет в банке. Связано это чаще всего с завершением деятельности в качестве предпринимателя, желанием перейти в другое учреждение на обслуживание. В отдельных случаях закрытие счет может идти по инициативе банка, но обычно связано с незаконной деятельностью ИП и по своей инициативе банк этого не делает, ведь ему проще каждый месяц брать небольшую абонентскую плату даже со счета, по которому нет никаких движений денежных средств.

Процедура закрытия р/с выглядит обычно следующим образом:

- банковское учреждение уведомляется о закрытии счета;

- уплачиваются все комиссии и платежи;

- выводится остаток денежных средств;

- подается заявление о закрытии расчетного счета;

- банк выдает уведомление о закрытии расчетного счета.

После этого необходимо уведомить о закрытии налоговые органы, пенсионный и страховой фонды. Если вы переходите в другой банк, то обязательно уведомите об этом контрагентов, чтобы они случайно не отправили денежные средства на старый расчетный счет.

Критерий 4. Дополнительные услуги

Спектр дополнительных услуг встречается не во всех банках, но эти услуги облегчают жизнь предпринимателю. К ним относятся:

- бизнес-карта, привязанная к расчетному счету. Поступление денег мгновенно отображается на карте, предприниматель может тратить на нужды бизнеса 24/7. Учитывая, что у бизнес-карты нет ограничений и не взимаются комиссии, понятна причина популярности услуги

- эквайринг и стоимость аренды терминала, с помощью которого клиенты могут расплачиваться картами

- платежи по QR-коду, которые позволяют людям осуществлять оплату товаров и услуг с помощью смартфона

- : есть ли овердрафт, кредиты на какие суммы и с какими сроками возможны, как быстро оформляются, сколько открытых кредитов допускается одновременно, есть ли мгновенные кредиты

- . Программа, которая автоматически формирует бухгалтерскую отчетность для ИП, помогает подготовить необходимые документы для налоговой инспекции

- наличие персонального менеджера, который оперативно решит вопросы, подскажет варианты под запросы клиента

- служба поддержки с графиком работы 24/7, возможность общения со специалистом в онлайн-чате с функцией отправки скриншотов для иллюстрации ситуации.

Это не полный перечень, список дополнительных услуг периодически расширяется, что показывает заинтересованность банков в новых клиентах. Посмотрите линейку услуг для малого бизнеса в ВТБ.

Как снять наличные с расчетного счета ИП?

Нужно понимать, что расчетный счет индивидуального предпринимателя – это не обычный текущий счет частного лица, с которого можно снять денежные средства в любой момент с помощью банкомата или обратившись в кассу банка с паспортом. Для того, чтобы снять наличные с расчетного счета ИП необходимо предварительно оформить чековую книжку или пластиковую карту физического лица.

В первом случае достаточно заполнить очередной бланк чека и обратиться в банковское отделение. Если у вас оформлена дополнительная пластиковая карточка физического лица, то в интернет-банке вы оформляете соответствующее электронное платежное поручение и переводите средства на карт-счет (можно оформить подобное поручение в бумажном виде). Только после этого деньги на расчетном счете ИП будут зачислены на вашу пластиковую карту, и вы сможете рассчитаться ею в магазине или снять наличные в банкомате.

Критерий 2. Удобство

Широкое понятие, которое зависит от потребностей ИП, специфики бизнеса. Включает такие параметры, как:

- география и график работы офисов банка, а также наличие выездного сервиса — чем больше представительств, чем дольше они работают, тем проще выбрать время и место для посещения

- расположение, доступность банкоматов, в том числе наличие круглосуточных аппаратов

- длительность операционного дня — длинный день дает очевидные преимущества, платежи и переводы можно совершать не только в течение рабочего дня, но и позже если есть необходимость

- качество ПО, наличие мобильной версии онлайн-банка с расширенной функциональностью — возможность работать где и когда удобно важна предпринимателю без необходимости подстраиваться под внешние факторы

- наличие дополнительных полезных сервисов, скорость и стоимость их подключения

- информационная и техническая поддержка со стороны банка, оперативность и качество отработки обращений клиентов.

Стоит ознакомиться с лимитами на переводы в день и в месяц, а также ограничениями на снятие наличных.

Где выгоднее РКО для бизнеса

Чтобы облегчить предпринимателям поиск приемлемого варианта, ВТБ собрали в единую таблицу все тарифы банка на открытие и обслуживание расчетного счета для ИП в 2023 году.

Тарифы расчетного счета для ИП

Откройте счёт для ИП в банке ВТБ

Оформить расчетный счет для ИП

Особенности открытия расчетного счета для ИП и ООО

Для открытия расчетного счета клиенту не потребуется в обязательном порядке посещать банк. Можно подать заявку на открытие онлайн, согласовать с менеджером банка встречу для проверки документов и подписания договора на обслуживание, и начать пользоваться своим счетом.

Если предприниматель уже является клиентом банка, он сможет открыть счет полностью онлайн в отдельных кредитных организациях, такую услугу предлагает, например, Сбербанк.

- потребуется гражданский паспорт, СНИЛС, загранпаспорт, выданный не ранее 2009 г.;

- у клиента есть счет в банке, оформленный на физическое лицо;

- он зарегистрирован в системе Сбербанк Онлайн;

- имеет телефон iOS 13 или Android 5.0 с поддержкой NFC.

Если ООО или ИП имеет расчетный счет в банке и открывает дополнительный, это можно сделать полностью онлайн без предоставления дополнительных документов.