Альфа банк открыть расчетный счет для самозанятых

Зарплатный проект по самозанятым (Альфа-банк)

Публикация № 1742866

— Обмен с интернет-банком

зарплатный проект самозанятый альфа-банк альфа самозанятые

Внешняя обработка позволяет автоматизировать работу в 1С Бухгалтерии по зарплатному проекту с Альфа-банком. Загружать ведомость по самозанятым, которую скидывает банк, а если быть точнее закрыть задолженность по самозанятым.

Так же предлагаю посмотреть публикации по самозанятым:

Зарплатный проект Тинькофф

Загрузка чеков от самозанятых

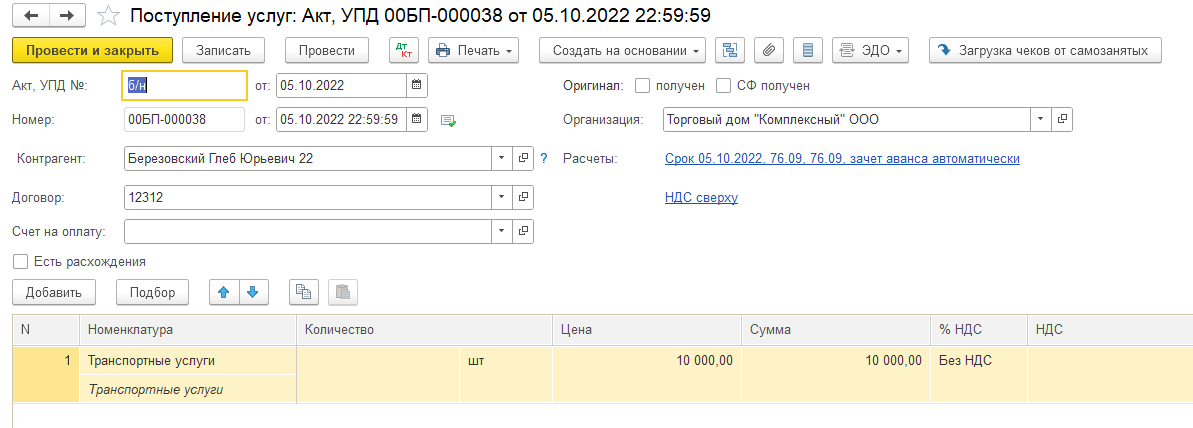

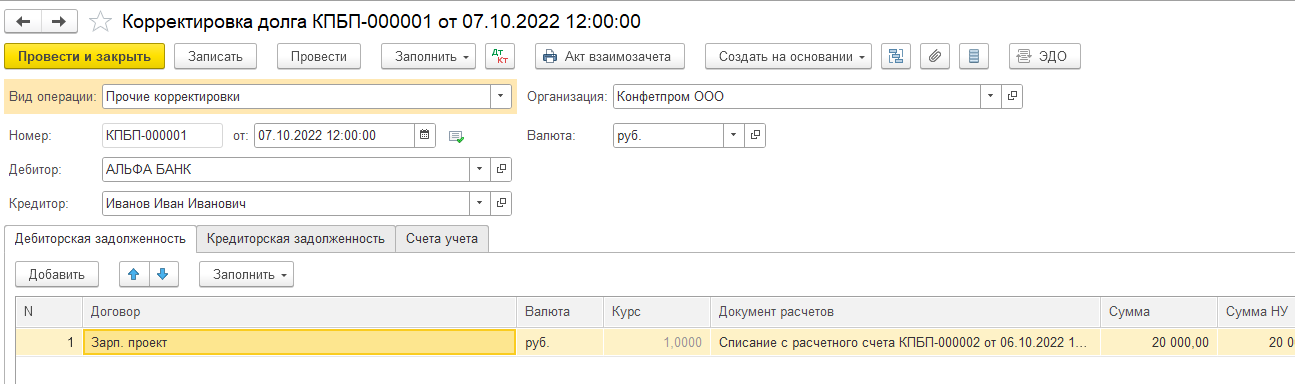

Данная внешняя обработка создает на основании данных из реестра документы «Поступление товаров и услуг» и «Корректировку долга». Это один из вариантов как автоматизировать работу с самозанятыми по зарплатному проекту Альфа-банка.

Если у вас при работе с самозанятыми используются договора или вы не работаете через счет 76.16(то есть не через документ «Выплаты самозанятым»). То данная внешняя обработка поможет вам автоматизировать закрытие задолженности по сотрудникам и банку.

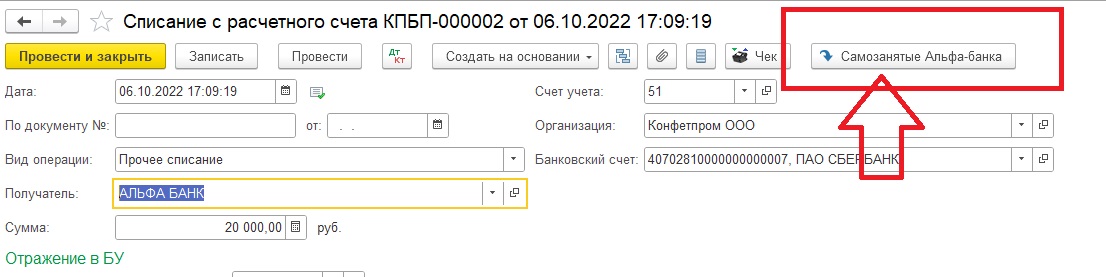

У нас есть реестр самозанятых(xslx), который нам прислал Альфа-Банк и есть загруженное Списание с расчетного счета через Клиент-банк.

1. Заходим в Списание с расчетного счета которое нам нужно зачесть. Кликаем «Самозанятые Альфа-Банка».

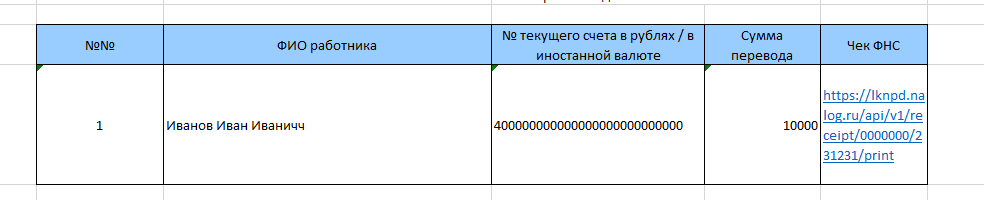

2. Заходим в реестр копируем информацию и вставляем в обработку

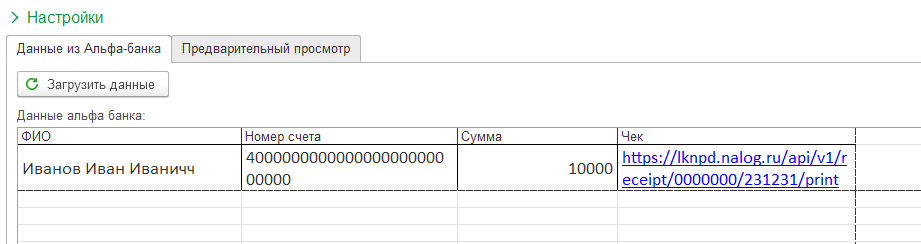

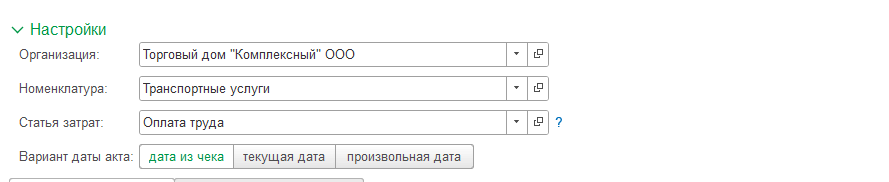

3. Заполняем настройки в шапке.(Услуга которую нам оказывает самозанятый, организация, Статью затрат какую поставить если нужно)

4. Кликаем «Загрузить данные», мы видим предварительные данные(Контрагент, договор). Если их нет нужно будет заполнить.

5. Нажимаем «Создать документы»(Создается корректировка долга, Акт).

Обработка тестировалась на платформе 1С:Предприятие 8.3 (8.3.20.1710) и конфигурации — Бухгалтерия предприятия, редакция 3.0 (3.0.121.31)

Скачать файлы

Обмен с интернет-банком Банковские операции WEB-интеграция Платформа 1С v8.3 Платформа 1С v8.3 1С:Управление торговлей 10 1С:Управление торговлей 10 1С:Управление производственным предприятием 1С:Управление производственным предприятием 1С:Управление нашей фирмой 1.6 1С:Управление нашей фирмой 1.6 Украина Украина Управленческий учет Управленческий учет Абонемент ($m) Абонемент ($m)

!!!ВНИМАНИЕ, ДАННОЕ API ОТКЛЮЧЕНО ПРИВАТБАНКОМ!!! Оставил для истории и если вдруг опять включат. Для карт физлиц рекомендую Монобанк.

Обработка для загрузки выписок по счету физлица (или мерчанта в терминологии API Приват банка), создавалась для загрузки данных в конфигурацию УТ для Украины 3.1.(скрин 1,2)

Есть в наличии обработка для УНФ и УТ 3.1, УТ 2.3, УТП, УПП с улучшенным функционалом, описание ниже (скрины 3,4,5). Также можно сделать обработку с учетом ваших нужд и пожеланий.

Расчетный счет для самозанятых

Специальный режим НПД применяется уже более 3 лет, но вопросы у плательщиков налога еще есть. Один из них: нужен ли расчетный счет для самозанятых, а если нужен, в каких банках его можно открыть. Российские законодательные нормы регулируют эту проблему более чем четко и ясно. Рекомендуем почитать разъяснения экспертов сервиса Jump.Finance и получить ответ на этот вопрос.

Нужен ли расчетный счет для самозанятых

Согласно ФЗ №422, статус самозанятого получают обычные граждане – физические лица. Они не вправе открывать РС, предназначенные для ведения коммерческой деятельности. Это правило не распространяется на физлиц, которые получают доход от частной практики: адвокатов, нотариусов, детективов, частных врачей.

Оплату за товар, услуги, работы граждане на самозанятости могут получать на руки (наличными). Возможна оплата на дебетовую карту, привязанную к лицевому счету. Он так же, как и расчетный, открывается в банковской организации, состоит из 20 цифр, принадлежит только одному лицу. Однако в отличие от него, не может использоваться для коммерческих транзакций. На него гражданин получает пособия, оплачивает с него покупки в интернете или магазинах, получает переводы от родственников и т.д.

Став самозанятым, физическое лицо вправе использовать лицевой счет для получения оплаты за профессиональную деятельность. Ему необходимо лишь подтвердить, что поступившие суммы являются доходом. Для этого ему необходимо в приложении «Мой налог» добавить новую продажу с указанием суммы, реквизитов заказчика и сформировать чек.

Таким образом, самозанятый может эффективно выстроить свою работу и без РС. Если у налоговой инспекции появятся вопросы об источниках регулярных поступлений (напоминаем, что эти поступления могут быть и от юридических лиц, тщательно отслеживаемых налоговым органом), то гражданину достаточно предоставить справку о постановке на учет в качестве плательщика НПД.

Однако не забываем, что плательщиками могут быть индивидуальные предприниматели. Нужен ли самозанятому расчетный счет в банке в этом случае? Как правило, у ИП, перешедших на НПД, он уже есть, так как после регистрации банки в первую очередь предлагают его открыть. ИП сам решает, пользоваться им или нет. Подобно самозанятым гражданам он вправе получать оплату на личную карту или на руки. Пользоваться РС он не обязан.

Может ли самозанятый открыть расчетный счет

Плательщики НПД могут сотрудничать не только с физическими лицами, но и субъектами малого и среднего бизнеса. Организациям проще работать через расчетно-кассовое обслуживание и перечислять оплату на РС. Конечно, в этих ситуациях самозанятому стоит открыть РС для коммерческих операций. Сделать это несложно. Необходимо лишь обратиться в банк, предоставить банковскому сотруднику необходимый пакет документов.

РС могут открыть только ИП, перешедшие в режим НПД – налога на профессиональную деятельность. Гражданам на самозанятости эта «опция» не доступна.

Как самозанятому открыть расчетный счет

Существует три способа использования расчетного счета для самозанятых:

- Продолжать пользоваться тем, который ИП открыл еще до перехода на самозанятость.

- Открыть новый, если он еще не был открыт. Необходимо предоставить в банк паспорт, ИНН, выписку из ЕГРИП (способ актуален для ИП на самозанятости).

- Сняться с учета в качестве плательщика НПД, зарегистрировать ИП, открыть новый РС и перейти на режим налога на профессиональную деятельность (способ актуален для физических лиц).

Третий способ требует времени и терпения, а при втором способе предприниматель сможет пользоваться банковским инструментом уже через 1-2 дня.

Список банков

Приводим список банков, в которых самозанятому можно открыть расчетный счет дистанционно – через приложение в телефоне:

- Тинькофф Банк.

- Сбербанк.

- Альфа-Банк.

- ВТБ.

- Совкомбанк.

Преимущества открытия РС для самозанятого

Самозанятому гражданину не так просто открыть расчетный счет в банке, а если он не захочет «переквалифицироваться» в ИП, то вовсе невозможно. Однако плательщики НПД должны помнить, что у этого банковского инструмента есть масса преимуществ.

- Позволит увеличить доход. Предприниматель может сотрудничать не только с физическими лицами, мелкими организациями, но и большими компаниями, ведь крупным фирмам удобнее перечислять оплату на РС. Это удобно с операционной точки зрения, а также с точки зрения налоговых последствий. Эксперты сервиса Jump.Finance напоминает, что ФНС строго следит за перечислениями юрлиц на личные счета.

- Позволит разделать личные и рабочие финансовые потоки. Если на лицевой счет будут поступать деньги не от предпринимательской деятельности, то на расчетный – будет приходить только оплата по гражданско-правовым договорам за товар, услуги, работы.

- Позволит подключить эквайринг и получать оплату банковскими картами. Это удобно и для исполнителя, и для заказчика, ведь многие организации сейчас пользуются бизнес-картами, к которым привязан РС.

Самозанятый самостоятельно решает, нужен ли ему расчетный счет. У этого банковского инструменты есть преимущества и недостатки (о них поговорим ниже). Если ИП на самозанятости заинтересовано в сотрудничестве с крупными компаниями, то необходимо им предоставить им все условия для комфортного сотрудничества. Если заказчиками являются преимущественно физические лица и небольшие фирмы, то можно обойтись и без открытия РС.

Лицевой счет можно привязать к мобильному приложению «Мой налог» или к специальным сервисам, разработанным банками для работы с самозанятыми. Поступления на карту будут отражаться в этой системе.

Стоимость регистрации и обслуживания расчетного счета

При открытии необходимо быть готовым к дополнительным расходам. Пожалуй, это единственный минус этого банковского счета для плательщика НПД. Банки берут оплату за открытие, обслуживание, а иногда за проведение операций. Рассмотрим подробнее сумму расходов:

- Стоимость открытия: в большинстве банков бесплатное.

- Стоимость мобильного банка: от 0 до 200 рублей ежемесячно за оповещения, которые приходят на приложение в смартфоне.

- Стоимость интернет-банкинга: до 3000 рублей ежемесячно.

- Стоимость платежных поручений: зависит от банка – до 99 рублей за 1 поручение. Некоторые банки ставят ограничения по количеству документов, например, 10 «платежек» в месяц бесплатно, а далее – по обговоренному тарифу.

- Процент за вывод денежных средств на лицевой счет. В зависимости от банка предприниматель платит до 8% от суммы.

Таким образом, обычные граждане на самозанятости не могут открыть РС, им можно пользоваться текущим (лицевым). Самозанятые ИП вправе это сделать и, как правило, используют все возможности этого банковского инструмента. Также стоит помнить, что открытие РС увеличит расходы предпринимателя – у него появится обязанность по ежемесячной уплате сумм за обслуживание.

Почасовая оплата самозанятому

Почасовая оплата самозанятому — надо ли в договоре

с налогоплательщиком НПД указывать почасовую оплату, какую опасность для

компаний таят договоры с почасовой оплатой труда, как их нужно составлять.

Сколько в России самозанятых

Сколько всего самозанятых в России, какова

статистика по самозанятым в России в разные годы, какое количество самозанятых

имеют статус ИП, сколько самозанятых в Москве.

Кредит для самозанятых граждан

Может ли самозанятый взять кредит, какие банки дают кредиты плательщикам НПД, как

взять кредит самозанятому человеку, как самозанятому лучше оформить кредит, что

нужно для получения займа или кредита.

Патент для самозанятых

Могут ли налогоплательщики НПД получить патент, сколько стоит патент для самозанятых, где и кому выдают документ, за что можно получить отказ в выдаче патента, за что его могут аннулировать.

Самозанятость для арендодателей

Могут ли арендодатели быть самозанятыми, что дает новый налоговый режим НПД владельцам домов и квартир? Какую недвижимость разрешено сдавать в аренду, как официально заниматься такой деятельностью.

Штраф за работу без ИП

Что будет, если предприниматель работает нелегально, без оформления ИП. Какой штраф предстоит платить за незаконную предпринимательскую деятельность, если работать без регистрации ИП.

Может ли фотограф быть самозанятым

Может ли фотограф получить статус плательщика НПД, как оформить самозанятость. Какие ещё системы налогообложения можно использовать, как отчислять страховые взносы на разных налоговых режимах.

Самозанятый менеджер по продажам

Может ли самозанятый быть менеджером, какие товары и услуги можно продавать самозанятым лицам, что такое собственное производство. Особенности составления договора с самозанятыми менеджерами.

Идет ли стаж у самозанятых

Идет ли пенсионный стаж у самозанятых, как самозанятому гражданину получить пенсионный стаж для пенсии, как рассчитать стаж самозанятого для пенсии и размер пенсии 2022, как докупить стаж и баллы.

Самозанятый учитель

Может ли учитель быть самозанятым, что для это нужно, какие налоги придется платить. Преимущества и недостатки самостоятельной деятельности, можно ли ее совмещать с официальным трудоустройством.

Получают ли самозанятые декретные выплаты?

Положены ли самозанятым декретные выплаты? Не потеряются ли при самозанятости все пособия для беременных и родивших? Эти вопросы волнуют женщин, которые работают на режиме НПД. Узнайте, при каких условиях беременная самозанятая может рассчитывать на все выплаты от государства.

Как самозанятому сняться с учета в налоговой?

Если предпринимательская деятельность завершена, самозанятому необходимо сняться с учета в налоговой. Сделать это не сложно, но важно не вызвать лишних вопросов у ИФНС. Разбираемся как прекратить быть самозанятым через приложение.

Как сформировать чеки самозанятому

Как формировать чеки самозанятому, чтобы не возникло претензий ни у налоговой, ни контрагентов? При формировании чеков важна ответственность и регулярность. Сведения о каждом поступлении по гражданско-правовым договорам должно быть загружено в приложении «Мой налог».

Как самозанятый выставляет счет на оплату

Выставляют ли самозанятые счета на оплату – этот вопрос не очень волнует частных лиц, но беспокоит юридических лиц. Организации привыкли работать со счетами на оплату, договорами и актами, поэтому важно знать, найдут ли они общий язык с новой категорией «контрагентов» – самозанятыми.

Налоги и обязательные платежи самозанятых

Самозанятые, или налогоплательщики НПД, платят только один вид налога – 4% или 6% от доходов. Он заменяет несколько обязательных платежей, однако этот факт одни считают преимуществом, а другие – недостатком. Разбираемся в статье как оплачиваются налоги и обязательные платежи самозанятых.

Может ли ИП взять на работу самозанятого?

Все уверяют, что предпринимателю выгодно работать с самозанятым. Как выстроить сотрудничество ИП с самозанятым, чтобы эти выгоды получить и избежать проблем с ФНС и трудовым законодательством. Только актуальная информация от экспертов Jump.Finance.

Составление договора с самозанятым

Договор с самозанятым защищает права обеих сторон — и нанимателя, и наемного работника. Соглашение предупреждает применение мошеннических схем, дает возможность в законном порядке решить все возникающие споры.

Чем отличаются самозанятые от ИП?

Между двумя «форматами» предпринимательства – ИП и самозанятыми – есть сходства и различия. Поможем определиться, какой из них подходит именно в вашей ситуации. Приводим полный перечень отличий, плюсов и минусов самозанятости и статуса ИП.

Соцконтракт для самозанятых

Как самозанятым лицам получить помощь от государства на развитие собственного дела, как оформить социальный контракт, условия получения субсидий от органов соцзащиты, какие нужны документы.

Плюсы и минусы

Выгодно ли быть самозанятым, какие плюсы и минусы самозанятости привлекают и отталкивают физических лиц от самостоятельной деятельности, преимущества и недостатки налогового режима НПД.

Может ли ИП быть самозанятым

НПД может платить и физическое лицо, и предприниматель. Законом даже предусмотрено совмещения двух статусов: самозанятого и ИП. Выгодно ли такое совмещение и когда его лучше практиковать – вся актуальная информация в нашем материале.

Как фрилансеру платить налоги

Должны ли фрилансеры платить налоги: вся информация о низких налогах для фрилансерах, о последствиях за уклонение от налогов. Все о самозанятости как способе легализовать трудовую деятельность фрилансеров.

Зачем самозанятому нужна печать

Заказывать или не заказывать печать – самозанятый решает сам. Наличие печати – это право, а не обязанность. Однако есть ситуации, когда ее лучше использовать. Эксперты Jump.Finance расскажут о них.

Виды деятельности для самозанятых

Чтобы у самозанятых не было сомнений, сервис Jump.Finance приводит полный перечень видов деятельности, которые доступны для них в 2022 году. Только актуальная информация, взятая из законов в этой сфере.

1С для самозанятых

Требования к самозанятому и проверка статуса. Выгоды сотрудничества и договорные нюансы. Учет расчетов с плательщиками НПД в 1С 8.3. Бухгалтерские проводки и особенности налогообложения.

Альфа-банк – это один из самых крупных и старейших российских банков. 25 лет на финансовом рынке, 14 миллионов клиентов и место в десятке системно значимых кредитных организаций России. При этом банк внимательно относится к сегменту малого бизнеса, предлагая им особые условия.

Это не только недорогие тарифы на расчётно-кассовое обслуживание, но и выгодные кредитные решения, специальная лизинговая программа, клуб клиентов Альфа-банка, оплата первой рекламы в Яндекс.Директ и другие бонусы.

Тарифы на обслуживание

Альфа-Банк предлагает несколько тарифных планов с фиксированным объёмом услуг. В сравнительной таблице пакетных предложений легко разобраться, а кликнув на название тарифного плана, можно перейти на его полное описание.

Открытие счёта

Открыть расчётный счёт в Альфа банке можно, действительно, не выходя из дома. Причём, это не просто бронирование реквизитов онлайн, а полноценная процедура с визитом сотрудника банка в офис или на дом.

Конечно, открыть расчётный счёт для ООО или расчётный счёт для ИП можно и в офисе банка, но всё же удобнее и быстрее сначала его забронировать. При онлайн-бронировании открытие счёта бесплатно, за исключением тарифа «Альфа-Бизнес ВЭД» во всех городах и пакета услуг «Электронный» для Москвы и области.

После заполнения заявки клиент получает реквизиты счёта и инструкцию по его активации. Активировать счёт надо в течение 14 дней, после чего его можно использовать в хозяйственных расчётах. Окончательно процедуру открытия расчётного счёта надо завершить представлением пакета документов для юридических лиц или для ИП.

Можно просто оставить свой телефон в другой форме контактов, тогда менеджер приедет по указанному вами адресу. Если все документы в порядке, то для открытия счёта в Альфа-банке для таких клиентов потребуется не более суток.

А для пользователей сервиса 1С-Старт Альфа-банк, как партнёр, предлагает дополнительные бонусы к тем, что действуют для всех клиентов. Просто укажите в форме на нашем сайте свои контактные данные, и в течение нескольких часов вам перезвонит сотрудник банка.

Менеджер по телефону расскажет, как открыть расчётный счёт для ООО или расчётный счёт для ИП, ознакомит с дополнительными бонусами и согласует время визита к вам в офис. Открытие счёта Альфа-банка при оставлении заявки на нашем сайте абсолютно бесплатно! А на тарифе «Бесплатно навсегда» обслуживание счёта тоже будет 0 рублей в месяц!

Документы для открытия

Основной перечень документов на открытие расчётного счёта установлен Инструкцией ЦБ РФ от 30.05.2014 № 153-И, но каждый банк вправе дополнить его своими требованиями. Часть необходимых документов в оригинале представляет клиент, а часть подготавливает банк для заполнения. Ниже мы приводим полный перечень документов для открытия расчётного счёта в Альфа-банке.

Для индивидуальных предпринимателей:

- документ, удостоверяющий личность индивидуального предпринимателя (если ИП открыл иностранный гражданин, то дополнительно нужна миграционная карта);

- сведения о деловой репутации;

- карточка с образцами подписей и оттиска печати (при её наличии), заверяется нотариусом или банковским менеджером;

- лицензия, если деятельность ИП подлежит лицензированию;

- доверенность и удостоверение личности представителя, если открытие расчётного счёта и распоряжение денежными средствами на нём будет делегировано;

- заявление об открытии счёта;

- анкета клиента;

- подтверждение о присоединении к договору о расчётно-кассовом обслуживании;

- сведения о выгодоприобретателе и/или бенефициарном владельце (при их наличии и идентификации).

Для коммерческой организации:

- устав;

- документы, подтверждающие полномочия руководителя ООО (протокол или решение учредителей, кадровый приказ о назначении на должность);

- документы, подтверждающие полномочия других работников организации на распоряжение денежными средствами на счёте, если такой доступ будет предоставлен (обычно бухгалтеру или коммерческому директору);

- удостоверение личности лиц, имеющих право на распоряжение расчётным счётом (для иностранных граждан дополнительно требуется миграционная карта и подтверждение права на пребывание или проживание на территории РФ);

- доверенность и документ, удостоверяющий личность представителя, если открытие расчётного счёта и распоряжение им будет осуществлять не руководитель;

- сведения о деловой репутации общества;

- карточка с образцами подписей всех лиц, имеющих доступ к счёту, и оттиска печати (при её наличии), заверяется нотариусом или банковским менеджером;

- лицензия, если организация осуществляет лицензируемый вид деятельности;

- заявление об открытии расчётного счёта;

- анкета клиента Альфа-банка;

- подтверждение о присоединении к договору о РКО;

- сведения о выгодоприобретателе и/или бенефициарном владельце (если такая необходимость установлена).

Актуальные сведения из государственных реестров (ЕГРИП и ЕГРЮЛ) банк запрашивает сам, но при их отсутствии в реестре необходимо также представить соответствующую выписку или лист записи из налоговой инспекции.

По состоянию на 2023 год законодательством РФ дается прямой ответ на вопрос, нужно ли открывать расчетный счет для самозанятых. Обязательно ли самозанятому открывать расчетный счет в банке, как это делается и какие преимущества дает, рассказано ниже в статье.

Нужно ли самозанятому открывать расчетный счет

Самозанятые, зарегистрированные в налоговой как физлица – плательщики налога на профессиональный доход (НПД), освобождены от обязанности по оформлению расчетного счета в банке. Это следует из положений ст. 14 закона «О проведении эксперимента» от 27.11.2018 № 422-ФЗ (далее – закона 422-ФЗ).

Для расчетов физлицу достаточно иметь текущий счет физлица (п. 2.1 инструкции Банка России «Об открытии» от 30.06.2021 № 204-И, далее – инструкции 204-И). Доход самозанятого регистрируется через мобильное приложение «Мой налог» (npd.nalog.ru/app/).

Однако многие крупные компании (организации) работают через расчетно-кассовое обслуживание (РКО). Кроме того, и сами самозанятые порой стараются разделять финансовые потоки, то есть проводить платежи:

- Личные – через текущий счет.

- Связанные с профессиональной деятельностью самозанятого – через расчетный.

Для разделения финансовых потоков самозанятому следует отдельно завести расчетный счет для осуществления платежей по операциям, связанным с его профессиональной деятельностью (ст. 14 закона 422-ФЗ). Однако сделать это вправе не все лица, оформившие самозанятость в соответствии с п. 1 ст. 2 закона 422-ФЗ.

Ответ на вопрос, можно ли самозанятому открыть расчетный счет, приведен в п. 2.2 инструкции 204-И. Согласно данной норме закона, расчетный счет вправе завести только самозанятые-физлица, занимающиеся частной практикой (адвокаты, медиаторы, нотариусы, ст. 419 НК РФ) или самозанятые-ИП.

Остальные категории самозанятых вправе открыть расчетный счет в банке только после снятия с режима самозанятости и регистрации в налоговой в качестве (на выбор):

- Физлица, занимающегося частной практикой.

- ИП (ст. 22.1 закона «О государственной регистрации» от 08.08.2001 № 129-ФЗ).

Причем предпринимательская деятельность должна соответствовать следующим требованиям:

- в компании (фирме) нет работников, с которыми они состоят в трудовых отношениях;

- доход от профессиональной деятельности составляет не более 2,4 млн руб. в год;

- заявителя на самозанятость нет в перечне, приведенном в п. 2 ст. 4 закона 422-ФЗ;

- предпринимательская деятельность соответствует нормам, установленным в ст. 6 закона 422-ФЗ.

После регистрации в налоговой в качестве ИП или физлица, занимающегося частной практикой, физлицо вправе открыть расчетный счет в банке и заново подать документы на самозанятость.

Банки предлагают интересные решения для самозанятых, которые помимо счета для приема оплат включают в себя бесплатные сервисы. Примеры таких предложений подготовили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демо-доступ. Это бесплатно.

Как открыть расчетный счет для самозанятого

Если самозанятый оформил самозанятость, будучи ИП или физлицом, занимающимся частной практикой, то, чтобы открыть в банке расчетный счет для самозанятого, понадобится соответствующий пакет документов (п. 1.7 инструкции 204-И):

- заявление на открытие расчетного счета самозанятого гражданина (по форме банка);

- паспорт;

- СНИЛС – в случае применения электронного документооборота или сервиса бухгалтерии;

- лицензия на осуществление профессиональной деятельности – при наличии;

- карточка с образцами печатей и подписей – в случае осуществления в дальнейшем приходных-расходных операций при личном посещении отделения банка.

До обращения в банк необходимо зайти на сайт кредитного учреждения или позвонить в банк для уточнения информации. Некоторые банки сразу предлагают подать заявление дистанционно на сайте.

Если же самозанятый является физлицом, не занимающимся частной практикой, то до открытия расчетного счета в банке ему надо сняться с режима самозанятости. Для этого следует:

- На «Госуслугах» зайти на страницу www.gosuslugi.ru/610130/1/form?_=1675408850884.

- Указать причину отказа от статуса самозанятого.

Затем надо зарегистрировать в налоговой свое ИП на общей системе налогообложения, то есть без выбора режима налогообложения (service.nalog.ru/gosreg/sign-in.html?nextUrl=%2Fgosreg%2Flk-doc-new.html%3Fsfrd%3D21001).

Результат госрегистрации физлица в качестве ИП направляется заявителю на , указанный в его личном заявлении в ИФНС. После открытия расчетного счета следует снова стать самозанятым (lknpd.nalog.ru/auth/login).

Где посмотреть расчетный счет самозанятого

Законодательством РФ установлено несколько вариантов того, как можно узнать расчетный счет самозанятого. Где можно найти номер расчетного счета самозанятого:

- Посмотреть в банк-клиенте (например, в «Сбербанк Онлайн») – в случае регистрации личного кабинета на сайте банка.

- Узнать в мобильном приложении «Мой налог» (clck.ru/33SNS9), какой расчетный счет есть у самозанятого.

- Посмотреть в справке, оформленной банком при открытии расчетного счета.

- Посетить отделение банка с паспортом.

- Обратиться в банк по телефону службы поддержки и узнать, есть ли у самозанятого расчетный счет.

Возможен еще один вариант действий для получения сведений о расчетном счете самозанятого – это запрос такой информации у онлайн-консультанта банка.

Где открыть расчетный счет для самозанятого

Самозанятый может открыть расчетный счет в соответствующем банке, то есть работающем с ИП. Это банки из ТОП-10, где самозанятому впоследствии можно взять расчетный счет (по рейтингу ЦБ РФ):

- Сбербанк России.

- ВТБ.

- Газпромбанк.

- Альфа-банк.

- Россельхозбанк.

- Банк «ФК Открытие».

- МКБ.

- Тинькофф банк.

- Промсвязьбанк.

- Совкомбанк.

Самозанятому нужен расчетный счет в случае принятия приведенным лицом оплаты от контрагентов за выполнение работ (оказание услуг) безналичными платежами. Это правило касается и зачисления средств на электронные кошельки.

Нужен ли самозанятому расчетный счет в банке – преимущества и недостатки

Перед тем как сделать расчетный счет для самозанятого, необходимо ознакомиться с преимуществами и недостатками приведенного счета. К плюсам его оформления относятся следующие:

- Разделение расходов и доходов на личные и связанные с профессиональной деятельностью самозанятого.

- Самозанятый, являющийся исполнителем на удаленной работе (фрилансером), начинает работать с теми, кто ранее отказывался от его услуг из-за проблем с оплатой (например, с заказчиками-юрлицами).

- Расчетно-кассовое обслуживание (РКО) – это источник увеличения дохода самозанятого и, соответственно, положительный ответ на вопрос, нужен ли расчетный счет самозанятому. Крупным компаниям удобнее переводить деньги на расчетный счет.

- Эквайринг – после подключения этой услуги банка самозанятый принимает безналичную оплату картой. В итоге повышается лояльность клиентов и исключается риск получения от заказчика, работодателя поддельных банкнот (купюр) при расчетах наличными.

К минусам оформления расчетного счета самозанятого относятся расходы на открытие, обслуживание приведенного счета, а также на вывод денежных средств. Во избежание высоких затрат необходимо заранее проанализировать предложения банков и окончательно определиться с тем, нужен ли самозанятому расчетный отдельный счет.

По нашему мнению, законодательством РФ дан ответ на вопрос, нужен ли расчетный счет для самозанятого. Так, по закону открывать расчетный счет самозанятому необязательно.

В случае сотрудничества с физлицами и небольшими компаниями расчетный счет станет для самозанятого дополнительной финансовой нагрузкой. В данном случае ответ на вопрос, может ли самозанятый иметь расчетный счет, будет отрицательным.

Однако при наличии возможности сотрудничества с большими компаниями самозанятому следует открыть расчетный счет в банке. Это позволит расширить количество заказов и повысить размер прибыли. Кроме того, работать с крупными клиентами станет проще. В этом случае ответ на вопрос, могут ли самозанятые иметь расчетный счет, будет положительным.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Где лучше оформить самозанятость?

Время прочтения: 4 минуты

Если вы хотите оказывать услуги, продавать товары собственного изготовления, зарабатывать на сдаче жилья в аренду, то вам может подойти оформление самозанятости. Расскажем о том, где лучше это сделать, в нашей статье.

Кто такие самозанятые

Самозанятыми называют плательщиков налога на профессиональный доход (НПД). Это специальный налоговый режим, который появился в 2019 году и будет действовать минимум до конца 2028 года.

Перейти на НПД могут как физические лица, так и индивидуальные предприниматели, если их деятельность соответствует условиям, указанным в № 422-ФЗ.

Что дает оформление самозанятости

Стать самозанятым – значит начать применять НПД, при этом физические лица могут работать в найме, то есть совмещать свою основную работу и деятельность самозанятого.

ИП при переходе на этот специальный налоговый режим могут как сохранить свой статус индивидуального предпринимателя, так и отказаться от него.

Преимущества налогового режима для самозанятых в том, что, применяя его, физические лица платят налог на доход по минимальной ставке. При этом деятельность осуществляется в соответствии с законом: можно не бояться штрафов, легально работать с физическими и юридическими лицами, свободно рекламировать свои товары и услуги, а также выйти на новые рынки сбыта, в том числе на маркетплейсы. Самозанятость – подходящее решение для тех, кто хочет легализоваться и развивать собственное дело.

Для предпринимателей налог на профессиональный доход – это возможность облегчить налоговое бремя и уменьшить нагрузку на бухгалтерию. ИП актуально применять режим НПД в том случае, если доход от деятельности нерегулярный, например, случаются месяцы простоя в связи с сезонностью бизнеса. При этом предприниматель освобождается от обязанности платить за себя страховые взносы – это позволяет сэкономить существенную сумму. Подробнее об ИП на самозанятости читайте здесь.

Как стать самозанятым

Стать самозанятым, то есть плательщиком налога на профессиональный доход, можно только уведомив налоговую службу. Есть несколько способов сделать это.

Ехать в ФНС для оформления самозанятости не придется, процедура происходит в режиме онлайн и занимает считанные минуты. Сразу после получения подтверждения того, что вы поставлены на учет, можно начать принимать оплату за свои товары и услуги и формировать чеки.

Стать самозанятым можно напрямую через ФНС или воспользовавшись помощью одного из уполномоченных банков.

Приложение «Мой налог»

Налоговая служба выпустила приложение «Мой налог», доступ к которому можно получить с мобильного устройства или компьютера. Приложение позволяет уведомить налоговую службу о том, что вы будете работать как самозанятый. Также его функционал включает возможность регистрации полученного дохода, расчета и уплаты налогов.

Уполномоченные банки

Чтобы подобрать банк, работающий с самозанятыми, можно ознакомиться с перечнем кредитных организаций, размещенном на официальном сайте ФНС России, одним из таких банков является ВТБ.

Если вы решите пойти таким путем и зарегистрируетесь самозанятым через банк, то будете освобождены от необходимости использовать приложение «Мой налог», так как соответствующие банковские сервисы имеют аналогичный функционал. Информационный обмен с ФНС подразумевает, что через банк вы сможете сформировать чек и отправить сведения о полученном доходе от деятельности самозанятого для расчета и уплаты налога. Это гарантирует, что у вас не возникнет проблем с налоговой службой по причине того, что банк несвоевременно или не в полном объеме передал информацию.

Преимущества регистрации самозанятости через банк

Преимущество оформления самозанятости через банк в том, что вы, будучи клиентом банка, пройдете процесс за минимальное количество времени и кликов. Часто даже не требуется устанавливать дополнительные приложения, так как основное уже имеет весь необходимый функционал. Это удобно, потому что вы можете стать самозанятым буквально за несколько минут, при этом продолжите пользоваться привычным вам банком.

Также вы можете выбрать любой банк из списка уполномоченных ФНС, выпустить его карту (или открыть расчетный счет, если вы ИП) и воспользоваться предложенным сервисом для самозанятых.

Во многих банках есть дополнительные преимущества тем, кто регистрирует самозанятость и осуществляет свою деятельность через них. Это может быть как бесплатный выпуск карты или открытие расчетного счета, так и другие полезные услуги и сервисы, актуальные тем, кто ведет собственное дело.

Преимущества ВТБ для самозанятых

ВТБ предлагает быстрое и бесплатное оформление самозанятости. Для этого достаточно оформить бесплатную дебетовую карту, установить мобильный банк или зайти в интернет-банк, где пройти регистрацию в разделе «Самозанятость».

Кроме основного функционала сервиса, который включает регистрацию дохода и формирование чеков, ВТБ предлагает самозанятым и дополнительные возможности.

Самозанятые граждане хотя и освобождены от необходимости заполнять и сдавать декларации в налоговую службу, но все равно нуждаются в грамотной организации бизнес-процессов, юридических консультациях, получении справок. ВТБ предлагает удобные бизнес-сервисы для самозанятых, закрывающие все потребности. Среди специальных предложений ВТБ для самозанятых есть:

Также регистрацию и обслуживание самозанятых граждан осуществляют другие уполномоченные банки: Сбербанк, Райффайзенбанк, Промсвязьбанк, Альфа-Банк, КИВИ банк, Газпромбанк, Совкомбанк.

Сравнение ИП и самозанятости

ИП на НПД

ИП на УСН

Регистрация

*НПД — Налог на профессиональную деятельность.

Стать самозанятым физлицом с ВТБ просто

Оформите бесплатную дебетовую карту

Зарегистрируйтесь в разделе «Самозанятость»

Пользуйтесь преимуществами самозанятости

Стать самозанятым ИП с ВТБ просто

Оставьте заявку на счет прямо сейчас

Мы позвоним вам в ближайшее время и проконсультируем

Авторизуйтесь в мобильном банке

Зарегистрируйтесь в разделе «Для самозанятых»

Особенности самозанятости

Проще всего встать на учёт в качестве самозанятого через приложение «Мой налог».

- Если есть подтверждённая учётная запись на портале «Госуслуги», то оттуда в приложение подтянутся все данные для регистрации. Если учётной записи нет, нужно сфотографировать паспорт, сделать селфи, заполнить заявление.

- В течение шести дней налоговая рассмотрит заявление и в приложении появится уведомление о регистрации.

При выборе вида деятельности самозанятые исходят из принципа «всё, что не запрещено, разрешено». В Федеральном законе № 422-ФЗ (статья 4, часть 2) перечислены виды деятельности, которыми самозанятым нельзя заниматься.

В отличие от юрлиц и ИП, плательщики НПД освобождены от ведения отчётности, сдачи деклараций и взносов в любые фонды. Они обязаны платить только налог с доходов. Налоговых ставок всего две:

- 4% для доходов, полученных от клиентов-физлиц;

- 6% для доходов от клиентов, которые являются юрлицами или ИП.

Плательщики НПД могут получать оплату наличными или на карту. В течение 24 часов после получения денег нужно сформировать в приложении электронный чек для заказчика. Когда чек сформирован, информация об операции уходит в налоговую. Налоговая сама считает сумму налога и раз в месяц присылает уведомление.

Если в какие-то месяцы гражданин не получал доход, то платить ничего не нужно. Действует принцип: нет дохода — нет налога. Статус самозанятого сохраняется за человеком до тех пор, пока он не решит от него отказаться, либо до тех пор, пока его доходы не превысят 2,4 млн рублей в год.

Плательщикам НПД не нужно заводить специальный счёт. Человек может получать оплату на любую карту. На эту же карту могут приходить и другие поступления, с которых налог не платится: переводы от родных и друзей, пенсии, пособия. Если на карту пришёл платёж от клиента, самозанятый фиксирует эти данные в приложении «Мой налог». Если на ту же карту поступил перевод от друга, ничего делать не нужно.

Самозанятые не платят НДФЛ и не имеют права на налоговый вычет 13% за лечение, обучение, покупку недвижимости, содержание детей. Зато им даётся разовый налоговый вычет в размере 10 000 рублей. Используется он постепенно. Первое время самозанятый работает по более низкой налоговой ставке: 3% при работе с физлицами и 4% при работе с юрлицами. Недостающие проценты списываются из суммы вычета, поэтому в налоговую уходят положенные 4% или 6%.

Некоторые недостатки этого режима налогообложения можно смягчить:

- Вместо найма сотрудников заключать договоры: с фирмами — на аутсорс, а с физическими лицами — гражданско-правового характера.

- Делать добровольные взносы в пенсионный фонд, чтобы получать социальную пенсию.

- Совмещать самозанятость с ИП и делать добровольные взносы в ФСС, чтобы иметь право на больничные и декретные.

Запускаете свой бизнес?

Сформируйте бесплатно заявление на регистрацию ИП или ООО с помощью сервиса «Моё Дело» или воспользуйтесь услугой «Регистрация под ключ»

Расчётно-кассовое обслуживание

Расчётно-кассовое обслуживание представляет собой комплекс услуг кредитного учреждения, которые банк предлагает предпринимателям при открытии расчётного счета. Чем больше таких услуг, тем комфортнее и выгоднее пользоваться расчётно-кассовым обслуживанием.

Банковский счёт необходим для проведения расчётов в безналичной форме с контрагентами и госорганами. Для его открытия необходимо предоставить определённый пакет документов.

Расчётно-кассовое обслуживание предполагает работу не только с безналичными средствами, но и с наличными деньгами, в т.ч. сдачу денег на расчётный счёт, инкассацию, эквайринг. Такое обслуживание позволяет оперативно проводить расчёты с партнёрами, государственными органами, сотрудниками. Кроме того, денежные средства можно обменивать на валюту иностранных государства, а также есть возможность планировать и контролировать денежные потоки.

Важно! По законодательству ИП может не использовать расчётный счёт при ведении хозяйственной деятельности. Однако, осуществление операций через личный счёт физлица, оформленного в качестве ИП, довольно неудобно и может привести к разногласиям с налоговиками при определении доходов и расходов по предпринимательской деятельности.

Преимущества сотрудничества с Альфа-банком

Альфа-банк имеет развёрнутую филиальную сеть для обслуживания предпринимателей на всей территории России. К тому же, банк входит в категорию наиболее надёжных финансовых учреждений и включён в ТОП-10 банков РФ по многим направлениям деятельности.

Преимущества сотрудничества предпринимателей с Альфа-банком заключаются в таких моментах:

- Интернет-банк «Альфа-Бизнес Онлайн» считается одним из лучших в РФ. Он создан специально для бизнес-деятельности и может использоваться для удалённого проведения любых финансовых операций. Онлайн-банк характеризуется обширным функционалом, в т.ч. ведение бухгалтерии, сдача налоговой отчётности, заказ выписок и т.д.;

- Альфа-банк предлагает широкую линейку тарифов по обслуживанию. Каждый из них ориентирован на различные потребности клиентов, а также на любые обороты денежных средств. К примеру, есть тариф для начинающих предпринимателей, а также есть и для крупного бизнеса;

- Можно оформить специальную бизнес-карту, с помощью которой имеется прямой доступ к расчётному счёту. Она используется для снятия денег с расчётного счета или его пополнения через любые банкоматы;

- Альфа-банк предоставляет много бесплатных услуг, к примеру, интернет-банкинг, бюджетные платежи, переводы клиентам Альфа-банка, выпуск бизнес-карты. Если ИП выбирает тариф для начинающих предпринимателей, ему предоставляется бесплатное банковское обслуживание;

- На средства клиента начисляются проценты, что даёт возможность ИП получать дополнительный доход;

- ИП, являющийся клиентом Альфа-банка, может получить скидки от партнёров банка, к примеру, на рекламу, продвижение в интернете и социальных сетях, сервисах онлайн-бухгалтерии, по лизингу, перевозкам и др.;

- Есть возможность использовать услугу резервирования реквизитов при срочном открытии расчётного счёта. Когда клиент обратится онлайн в Альфа-банк, он автоматически получает номер за 10 минут. После активации его сразу же можно использовать для взаимодействия с контрагентами.

Расчётно-кассовое обслуживание от Альфа-банка — услуга, доступная всем предпринимателям. Тариф подбирается индивидуально с учётом особенностей и потребностей клиента.

Техническая поддержка Альфа-банка работает 24/7. Клиент может задать интересующий его вопрос и получить необходимую помощь в любое удобное ему время.

Тарифы на обслуживание в Альфа-банке

Альфа-банк предлагает предпринимателям различные тарифы расчётно-кассового обслуживания. Подключиться к услугам можно в офисах банка или удалённо через интернет. Вне зависимости от условий подключения и тарифов процесс открытия расчётного счёта идентичный.

При выборе тарифного плана ИП нужно ориентироваться на конкретный объём услуг, предлагаемый в этом случае. Предлагаем детально ознакомиться с предложениями Альфа-банка для индивидуальных предпринимателей. При этом открытие счёта по всем тарифам — бесплатно.

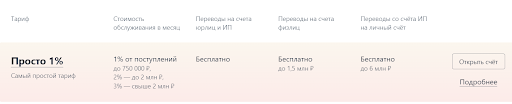

Тариф «Просто 1%»

Это самый простой тариф, который предусматривает выпуск бизнес-карт для работы с наличными деньгами, бесплатные переводы на счета юрлиц и ИП, а также физлиц (ограничение — 1,5 млн. руб.). Кроме того, ИП также сможет бесплатно переводить деньги на свой личный счёт (ограничение — 6 млн. руб.).

- Ежемесячная стоимость обслуживания 1% от поступлений (ограничение — 750 тыс. руб.). Далее ставка повышается: 2% при поступлениях до 2 млн. руб., 3% при поступлениях более 2 млн. руб.

- Налоговые платежи проводятся без комиссии. Снятие наличных денег — также без комиссии (ограничение — 1,5 млн. руб.). Внесение наличных через банкомат или кассу банка — 1% от операции.

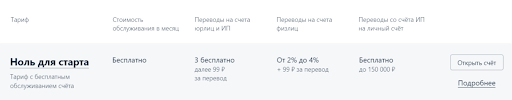

Тариф «Ноль для старта»

Этот тариф предусматривает оптимальные условия для начинающего предпринимателя. При этом банк предлагает абсолютно бесплатное обслуживание, а также 3 бесплатных перевода в месяц на счета юрлиц и ИП.

- Переводы физлицам проводятся с комиссией — 2-4% + 99 руб. за перевод. За внесение наличных денег на расчётный счёт через банкомат комиссия отсутствует (ограничение — 100 тыс. руб.), а через кассу — 0,5% (ограничение — минимум 400 руб.).

- Налоговые и бюджетные платежи проводятся без комиссии, а на личный счёт предприниматель может переводить бесплатно до 150 тыс. руб.

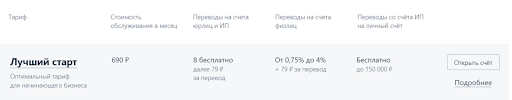

Тариф «Лучший старт»

Этот тариф считается наиболее оптимальным для начинающих ИП. При оплате годового обслуживания два месяца предоставляются бесплатно. Первые 8 переводов в месяц на счета юрлиц и ИП — бесплатно.

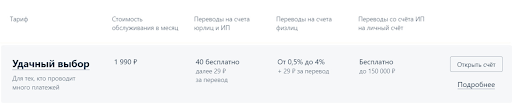

Тариф «Удачный выбор»

Этот тариф подходит для тех ИП, которые осуществляют много безналичных платежей. При его использовании предприниматель может проводить бесплатно до 40 платежей в месяц, а далее один перевод будет стоить 29 руб. При оплате годового обслуживания банк предоставляет 2 бесплатных месяца.

Кроме того, при тарифе «Удачный выбор» предприниматель может проводить различные операции с иностранной валютой, в т.ч. снимать, переводить, вносить, покупать и продавать валюту.

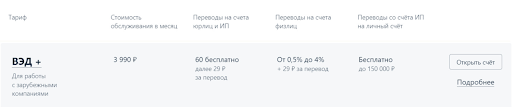

Тариф «ВЭД+»

Тариф предназначен для работы с иностранными организациями. При годовой оплате банк предоставляет два месяца бесплатно. ИП может проводить в месяц до 60 бесплатных платежей юрлицам и ИП, далее оплата составляет 29 руб. за перевод.

Кроме того, при тарифе «Удачный выбор» предприниматель может проводить различные операции с иностранной валютой, в т.ч. снимать, переводить, вносить, покупать и продавать валюту. Также по счёту ИП проводится валютный контроль.

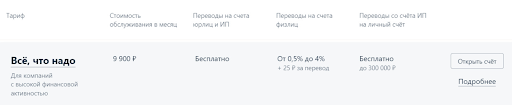

Тариф «Всё, что надо»

Тариф предназначен для ИП, имеющих высокую финансовую активность. При годовой оплате банк предоставляет три месяца бесплатно. Предпринимателю предоставляется возможность бесплатно проводить все переводы юрлицам и ИП.

- При переводе средств физлицам комиссия составляет 0,5-4% + 29 руб. ИП также может бесплатно переводить средства на свой личный счёт (ограничение — 300 тыс. руб.).

- Налоговые и бюджетные платежи проводятся без комиссии. Наличные можно вносить бесплатно через банкомат (ограничение — 2 млн. руб.), а через кассу комиссия составляет всего 0,15% (ограничение — минимум 200 руб.).

Условия тарифа «Всё, что надо»

Как не выходя из дома бесплатно зарегистрировать бизнес и открыть счёт?

Документы для открытия счёта в Альфа-банке

Для открытия расчётного счета в Альфа-банке ИП должен предоставить такие документы:

- документ, удостоверяющий личность ИП (для иностранцев-ИП требуется миграционная карта);

- свидетельство о госрегистрации или выписка из ЕГРИП;

- информация о деловой репутации;

- карточка с образцами подписей и оттиском печати (при наличии) — заверяется нотариусом или сотрудником банка;

- лицензия, когда деятельность предусматривает её оформление;

- заявление на открытие расчётного счёта;

- анкета клиента;

- подтверждение о присоединении к договору расчётно-кассового обслуживания;

- доверенность и документ, подтверждающий личность, если открытие счёта ИП и распоряжение средствами доверено также иному лицу.

Как открыть расчётный счёт в Альфа-банке

Открыть расчётный счёт в Альфа-банке можно при непосредственном посещении отделения и представлении необходимой документации.

При этом ИП может предварительно бесплатно забронировать счёт (исключение — тариф «ВЭД+»). Для этого нужно подать соответствующую заявку:

- на главной странице сайта Альфа-банка выбрать раздел — «Малый бизнес и ИП»;

- выбрать опцию «Открытие и ведение счёта» и далее «Открыть счёт»;

- изучить тарифы и условия по ним;

- нажать кнопку «Открыть счёт»;

- в открывшемся окне указать город и телефон для связи;

После подачи предпринимателем заявки он получает реквизиты счёта, а также инструкцию, как его активировать.

Внимание! Счётом нельзя пользоваться, пока он не будет активирован.

Активацию нужно провести не позже 2-х недель, после чего счётом можно пользоваться при осуществлении финансовых операций. Окончательно процедура оформления счёта завершается, когда ИП представляет требуемые документы в отделение банка.

Дистанционное открытие расчётного счёта в Альфа-банке

Альфа-банк даёт возможность ИП открыть расчётный счёт дистанционно без посещения отделения банка. Для этого также нужно:

- оформить заявку и ждать звонка менеджера;

- специалист перезвонит и проконсультирует по тарифам;

- ИП договаривается с менеджером, когда и где им удобно будет встретиться для передачи документов;

- сотрудник Альфа-банк получает документы для проверки. Если всё в порядке, банк заключает договор с ИП на расчётно-кассовое обслуживание.

Бесплатная консультация по регистрации бизнеса

Перезвоним и расскажем, как выгоднее и проще оформить