Лимиты расчетного счета сбербанк

Как внести деньги на расчетный счет ООО

Необходимость во внесении наличных денежных средств на расчетный счет возникает по разным причинам: если не хватает поступлений от контрагентов или компания поставила перед собой глобальные цели. Важно, что в этих и любых других случаях внесение наличных на расчетный счет юридического лица должно иметь обоснование. Банк обязательно заинтересуется происхождением средств независимо от того, каким именно образом поступают деньги — безналичным переводом или внесением наличных.

Для привлечения средств доступно много источников, при этом несколько из них не облагаются налогом:

- предоставление финансовой помощи

- вложение денег в имущество компании

- увеличение размера уставного капитала

Можно также внести деньги в счет оплаты товаров и услуг, но при таком способе пополнения счета необходимо платить налог.

Предоставление займа

Подходит в том случае, если у компании будет возможность вернуть деньги. Выдача займа предполагает, что кредитор передает средства организации во временное пользование. Доступен как беспроцентный заем, так и выдаваемый за определенную плату.

Независимо от наличия или отсутствия процентов по займу юридическое лицо не платит налог с поступивших на счет средств.

Пополнение расчетного счета осуществляется с оформлением договора займа. Документ должен содержать следующую информацию:

Учредитель (или собрание учредителей) также предоставляет решение о необходимости займа.

Стоит помнить, что характер займа обязательно отражают в договоре. Если этот пункт отсутствует, компания оплатит проценты за его использование в размере ключевой ставки, а с лица, получившего доход, удержат налог на доходы физических лиц (НДФЛ).

Кредитор может ограничить период использования средств или передать их на неопределенное время. Если указан срок — деньги единовременно или частями возвращают в установленные даты. Если договор бессрочный, то заемщик отдает средства в течение 30 дней с момента получения требования от кредитора. При необходимости допускается увеличение времени на возврат займа.

Если долг не вернули. Если после окончания срока действия договора организация не вернула средства, у займодателя есть три года на то, чтобы подать в суд и получить исполнительный лист. Само юрлицо после истечения этих трех лет должно учесть полученные и не возвращенные средства в налогооблагаемой базе.

Кредитор имеет право простить долг. Но тогда полученная сумма перейдет в доход компании, с которого, опять же, необходимо заплатить налог.

Финансовая помощь

Как понятно из названия, еще один вариант внести деньги на расчетный счет состоит в том, что участник компании передает средства в качестве финансовой поддержки обществу с ограниченной ответственностью. В этом случае их возврат не предполагается.

Несмотря на невозвратность средств, лицо, оказавшее финансовую помощь, может получить частичную компенсацию. Это возможно в том случае, если в будущем на собрании акционеров члены ООО решат выплатить дивиденды с вложенной суммы.

Необходимость уплаты налога зависит от размера доли учредителя в организации.

- Если доля учредителя менее 50%, то финансовую помощь учитывают в доходы. С нее компания платит налог.

- Если доля учредителя более 50%, то такое обязательство не возникает.

Пополнение расчетного счета оформляют соглашением о безвозмездной финансовой помощи. В документе отражают сумму, а также срок и способ пополнения.

В назначении платежа обязательно указывают номер договора и дату. Это поможет избежать вопросов об источнике поступления со стороны банка и налоговой.

Вложение в имущество компании

В этом случае собственные средства вносят все учредители компании.

При пополнении счета данным способом налог на прибыль не начисляется.

Возможность внесения денег отражают в уставе компании. Если в учредительном документе отсутствует такое разрешение, пополнить счет этим способом нельзя. Однако можно изменить устав и дополнить его пунктом, который допускает внесение средств.

Как внести изменения в устав.

- Провести собрание участников и принять решение о внесении изменений

- Собрать документы и оплатить пошлину

- Передать документы в налоговую

В течение пяти рабочих дней изменения должны внести в устав.

Вложение денег в имущество компании оформляют протоколом общего собрания. В документе указывают сам факт того, что участники хотят перечислить средства, а также конкретную сумму. Если участник один, то основанием служит его решение о вкладе. Государственная регистрация сделки в обоих случаях не нужна.

Сумма взноса для каждого конкретного участника ООО зависит от его доли в компании. Например, решено пополнить счет на 100 000 ₽. Доля одного участника 60%, второго 30%, третьего — 10%. Тогда их взносы составят 60 000 ₽, 30 000 ₽ и 10 000 ₽ соответственно.

По умолчанию возврат денег участникам не предусмотрен. В то же время в законодательстве нет ни норм, ни прямого запрета на такое решение. Поэтому, если в уставе будут прописаны условия и правила возврата, участники вполне могут получить свои деньги.

Увеличение размера уставного капитала

Этот вариант наиболее трудоемкий и долгий. Поэтому, если нужно пополнить расчетный счет здесь и сейчас, например, для оплаты поставщикам, аренды или покупки товаров, лучше использовать три ранее описанных способа. Как правило, увеличение уставного капитала общества актуально, если компания хочет повысить шанс на одобрение кредита, для участия в тендере или привлечения крупных контрагентов.

Увеличение уставного капитала налогом не облагается.

Процедура пополнения счета.

Внести деньги можно только после того, как:

- проведено собрание учредителей и изменен текст устава

- изменения зарегистрированы в ФНС

Процедура занимает до 14 дней.

Оплата товаров и услуг

Есть еще один вариант, как пополнить расчетный счет быстро. Учредитель (предприниматель, физлицо или юрлицо) выступает клиентом и оплачивает товары или услуги. Вносить средства можно как в счет текущих, так и будущих поставок.

Полученные средства считаются выручкой и входят в налогооблагаемую базу.

Обязательно составляют договор. Он подтверждает сумму перевода и причину пополнения счета. Вноситель получает чек (если он имеет статус физлица) либо накладную или счет-фактуру (если он ИП или юридическое лицо).

Как именно внести деньги на счет

После определения способа внесения средств, остается перевести деньги. Это можно сделать через:

При проведении платежа обязательно указывать обоснование.

Отделение банка

Имея на руках наличные деньги, можно обратиться в ближайшее отделение банка. С собой надо иметь паспорт и реквизиты счета. Процедура происходит следующим образом:

- менеджер проверяет документы

- он же составляет необходимые бумаги

- кассир принимает деньги и выдает документ, подтверждающий внесение

Если счет решено пополнить через кассу сторонней кредитной организации (не в той, где открыт расчетный счет), то будет удержана комиссия. Помимо этого, общий срок для осуществления денежного перевода составит до 3 рабочих дней. Если внести средства нужно срочно, надежнее обратиться в «свой» банк, где открыт и обслуживается расчетный счет.

Банкоматы

Актуально, если у представителя компании есть корпоративная карта. При открытии счета в ВТБ с любым пакетом услуг можно выпустить неограниченное количество как пластиковых, так и виртуальных бизнес-карт. Плату за их обслуживание банк не взимает.

Размер комиссии за операцию зависит от выбранного пакета услуг. В рамках некоторых из них установлен лимит, в пределах которого доступно бесплатное внесение денег. При подключенной опции «Касса плюс» за 1 ₽ в месяц (специальные условия действуют до конца 2022 года) дополнительно становится доступно бесплатное зачисление до 500 000 ₽ в месяц.

Личный кабинет

Пополнить счет можно и с карты. Наиболее быстрый и дешевый вариант — перевести средства через личный кабинет того же банка, где открыт расчетный счет.

Подведем итоги

Итак, как внести деньги на счет ООО? Пополнить счет можно несколькими способами. Выбор одного из них зависит от каждого конкретного случая: от цели пополнения, срочности, а также наличия у всех учредителей желания и возможности сделать взнос. Помимо этого, стоит учитывать все сопряженные с операцией затраты. Так, если необходимо изменение устава, придется понести дополнительные расходы. Причем не только финансовые — операция потребует времени. С затратами связан и другой способ пополнения расчетного счета — оплата товаров и услуг. С полученных денег организация заплатит налог.

Стоит помнить и о путях пополнения счета. Если действовать в обход «своего» банка, придется потратиться и на оплату дополнительной комиссии. Время зачисления средств на счет у партнеров и сторонних банков также, обычно, больше, чем при внутрибанковских. Поэтому при срочной потребности в деньгах лучше пополнить онлайн или через кассу того банка, где открыт расчетный счет. Лимит на бесплатное внесение денег (если он предусмотрен тарифом) будет зависеть от пакета услуг, который использует организация. В ВТБ этот лимит варьируется от 50 000 ₽ для пакета «Самое важное» до 750 000 ₽ в пакете «Большие обороты». Лимит можно увеличить, если подключить дополнительную опцию «Касса плюс». Она позволяет вносить наличными на счет до 1 250 000 ₽ без комиссии. Стоимость услуги до конца 2022 года — 1 ₽ в месяц.

Откройте счет прямо сейчас

Оставьте заявку — мы позвоним вам в ближайшее время

Загадочный IBAN используется в каждом международном переводе, но что это? С его помощью удается быстро идентифицировать, кто получает перевод, а также сделать процесс перевода более быстрым. Предлагаем разобраться, что же такое IBAN Сбербанка и в чем он может пригодиться.

Что такое IBAN?

Когда осуществляется перечисление средств из иностранного банка в отечественный, со стороны отправителя требуют номер IBAN. Но отечественные банки сейчас функционируют по иной системе и поэтому небольшие банки не создают себе подобный код.

IBAN — это определенный номер банковского счета, который отвечает всем европейским стандартам. В 2023 году эти правила разрабатывает специальная организация, которая занимается стандартизацией. Их цель – свести все номера в унифицированную систему, чтобы все взаиморасчеты проводились по одинаковому сценарию. Изначально его придумали для стран Евросоюза, но со временем эту схему переняли и некоторые другие государства. В частности, IBAN Сбербанк тоже имеет.

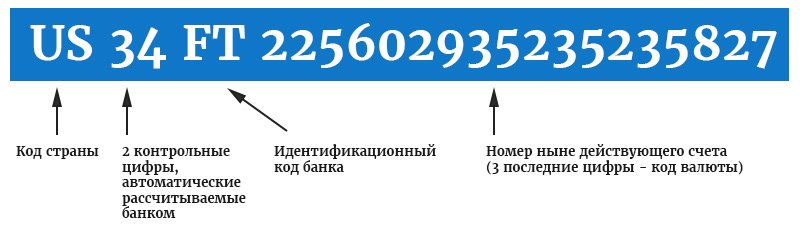

Каждый номер состоит из 34 цифр и букв, он шифруется по схеме:

- первые два знака отвечают за страну, в которой находится банк, обычно это буквы;

- еще две цифры – уникальный код, его рассчитывают с помощью стандартов ISO;

- за ним размещается Bic шифр, который помогает определить конкретный банк;

- оставшиеся символы показывают конкретный банк на определенном адресе, номер счета клиента, который получает перевод.

Свой iban в банковских реквизитах Сбербанк отражает редко, потому что на территории страны он не требуется для расчетов.

Зачем он нужен?

Проблемы могут возникнуть только при получении средств из-за границы со счета иностранного банка. Отправить клиент может, не зная iban. Если же клиенту родственник переводит сумму через банк, который работает по европейским стандартам, то с него потребуют этот код. Без него отправить будет очень проблематично.

Если у банка нет такого кода, то он предложит SWIFT. Этот номер есть у любого кредитного учреждения.

Зачем он нужен:

- минимизировать риск ошибки при переводе;

- улучшить уровень обслуживания;

- автоматизировать операции по обработке платежей;

- определить реквизиты с точностью;

- ускорить выполнение операции;

- снизить себестоимость проведения услуг.

Какой IBAN код Сбербанка?

Где найти номер IBAN в Сбербанке можно одним из следующих способов:

- Обратиться в контактный центр, совершив звонок по специальному номеру горячей линии;

- Зайти в личный кабинет в приложении Сбербанк Онлайн или на сайте и посмотреть там;

- Обратиться в удобное отделение банка и запросить информацию там.

Так же можно определить шифт код Сбербанка.

Как узнать IBAN своей карты Сбербанка?

Владелец карты может узнать только SWIFT код, который принимается любым банком.

Это еще одна удобная система, которая помогает быстро и с небольшой комиссией отправлять средства как за рубеж, так и в валюте по стране.

Чтобы определить реквизиты банковского счета, можно пойти любым из указанных выше способов. На данный момент осуществлять SWIFT-переводы с карты невозможно. Для получения денег или их отправки придется отправиться в ближайшее отделение Сбербанка. Обязательно указывается конкретное отделение, деньги реально будет получить только там, ни в каком другом Сбербанке страны это сделать уже не получится.

Как осуществляются международные платежи?

Стоит помнить, что в данный момент получить средства из страны Евросоюза можно только на счет в Сбербанке. В других банках транзакция может не пройти, при этом комиссию банк отправителя оставит себе за выполнение операции. Более того, IBAN пригодится только при оформлении операций с валютой.

Если переводятся деньги из России на счет вне страны, то IBAN и счет получателя нужно знать заранее. Без этой информации не получится перевести сумму.

Если получателем средств является гражданин России и получать деньги он будет в Москве, то ему нужно знать юр адрес Сбербанка в Москве, где он их будет получать. Если платежный перевод будет оформлен не правильно, то и получить деньги не получится.

Внутри страны переводы в валюте разрешены только между близкими родственниками – мужем и женой, братьями, сестрами и другой ближайшей родней в соответствии с законодательством. Чтобы проводить такие платежи, нужно предоставить документ о наличии родства.

Какие нужны реквизиты Сбербанка для перевода?

Чтобы получить международный перевод через Сбербанк, нужно предоставить отправителю следующие данные:

- SWIFT – выглядит как набор заглавных букв;

- указывается город получателя;

- юр адрес Сбербанк ПАО, номер отделения, в котором будет происходить получение средств;

- данные для идентификации организации – корреспондирующий счет, БИК;

- номер счета получателя;

- разная личная информация – ФИО, данные паспорта, регистрационные данные.

Можно упростить все вопросы, обратившись в любое отделение банка с паспортом. Специалист обязательно подробно расскажет, что нужно делать, чтобы перевод дошел на карту.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Деятельность ИП и юридических лиц связана с необходимостью отправлять деньги физическим лицам. Как перевести нужную сумму с расчетного счета? Может ли предприниматель отправить перевод на собственную карту? Какая комиссия будет удержана за совершение этой операции? Разбираемся в нюансах вместе.

Перечисление денег со счета частному лицу

Сбербанк Бизнес Онлайн позволяет предпринимателям направлять средства как юридическим, так и физическим лицам. Для этого необходимо на главной странице слева выбрать пункт «Создать», а затем вкладку «Платеж контрагенту». В открывшейся форме требуется указать сумму платежа, счет зачисления, дату отправки, а также отметить, что данная операция не облагается НДС. Получателя можно добавить либо выбрать из списка имеющихся контактов.

Чтобы подписать платежное поручение, нажмите «Получить смс-код». На номер мобильного телефона, зарегистрированного в системе, поступит сообщение. Кодовую комбинацию из него нужно ввести в специальное поле. Проверьте правильность указанных данных и нажмите «Отправить в банк».

Для предпринимателей существует еще один способ отправить средства с расчетного счета на карту физического лица:

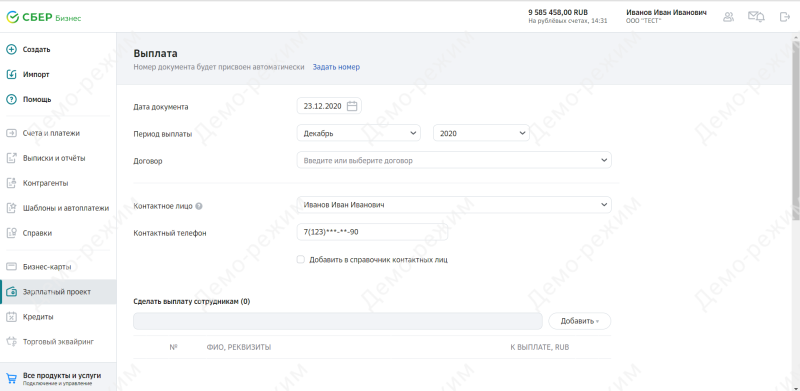

- Зайдите в личный кабинет Сбербанк Бизнес Онлайн и выберите в левом меню пункт «Зарплатный проект».

- В разделе «Выплаты» выберите «Новая выплата».

- Заполните открывшуюся форму.

- Нажмите «Добавить» и укажите реквизиты вашего пластика.

- Создайте платежное поручение, подпишите его с помощью смс или электронной подписи, а затем отправьте в финансовую организацию.

Важно! Сведения о дате заключения договора с и его порядковом номере можно найти в разделе «Выпуск зарплатных карт». Там же содержится информация о количестве выпущенных банковских продуктов.

Порядок перевода денег через СберБизнес

- информацию об отправителе;

- дату отправки;

- вид и порядковый номер поручения;

- счет списания;

- сумму, которая будет перечислена.

В соответствующем поле необходимо указать получателя. В выпадающем списке найдите нужного контрагента и выберите его. Если ранее вы не перечисляли средства данному лицу, то контакт следует добавить в список получателей, нажав кнопку «Создать нового», расположенную под выпадающим списком. В открывшейся форме укажите сведения о контрагенте, затем нажмите «Добавить». Система сохранит указанную вами информацию. При последующем совершении операции вам не потребуется вводить данные вручную.

Комиссии и ограничения на перевод

Сбербанком предусмотрена комиссия за зачисление средств с расчетного счета на карту физического лица. Удержанный процент зависит от общего объема совершенных платежей. Если сумма проведенной операции составляет менее 300 000 рублей, клиенту придется оплатить комиссию 0,5%. Если клиент перевел до 1 500 000 рублей, будет удержано 1,5%. При сумме до 5 000 000 рублей комиссия составит 2%. Если же сумма транзакции превышает 5 000 000 рублей, то у клиента спишется 4%.

Важно! Система позволяет перечислять денежные средства в любое время суток. Это удобно, так как не нужно тратить время на посещение офиса финансовой организации. Кроме того, деньги остаются в безопасности.

Деньги на карту физического лица, выпущенную Сбербанком, поступают в день совершения транзакции. Обычно зачисление происходит в течение нескольких минут. При отправке средств на пластик другой финансовой организации следует ознакомиться с тарифами, так как размер комиссии в этом случае может отличаться. Также нужно учитывать, что зачисление средств может произойти через 2−3 дня.

Почему может быть отказано в переводе

На этапе создания платежного поручения клиент может получить отказ в формировании этого документа. Причин этому может быть несколько:

- На расчетном счете недостаточно денег. В таком случае необходимо либо внести недостающие средства, либо совершить платеж на меньшую сумму.

- Счета могут быть заблокированы по решению суда. Разблокировать счет можно будет после отмены судебного решения, либо если будет доказано, что в дальнейшей блокировке нет необходимости.

- Возникли проблемы технического характера. В таком случае обновите страницу или перезагрузите компьютер. Если на сайте ведутся технические работы, дождитесь их окончания.

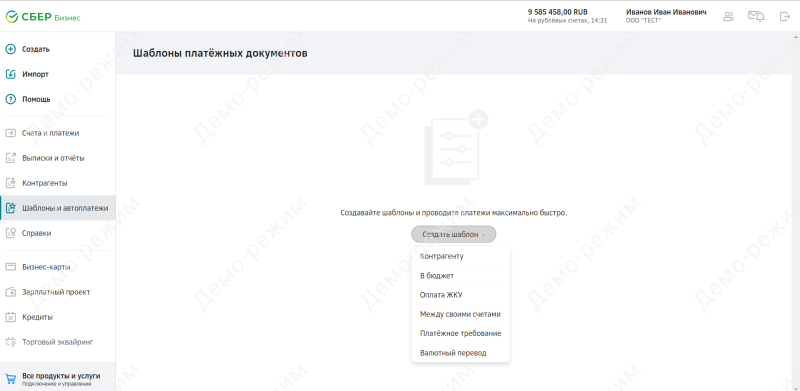

Создание шаблона в СберБизнес

Сбербанк Бизнес Онлайн позволяет предпринимателям и юридическим лицам создавать шаблоны для быстрой оплаты. Благодаря этому управлять компанией становится удобнее и проще.

Чтобы создать шаблон в Сбербанк Бизнес Онлайн, необходимо авторизоваться в системе. Далее в левом меню необходимо выбрать пункт «Шаблоны и платежи». После этого остается только подтвердить операцию.

Кроме того, шаблон можно создать непосредственно после совершения платежа. Для этого предусмотрена специальная кнопка.

Также можно создавать шаблоны на основе документов, регулярно поступающих от клиента в банк. Это выполняется следующим образом:

- Выберите из списка документов тот, для которого будет создаваться шаблон.

- Выберите в меню «Создание шаблона» или нажмите соответствующую кнопку.

- В открывшемся окне необходимо задать название для шаблона.

- После этого нажмите «ОК».

- Система осуществит переход обратно к списку документов.

- В перечне шаблонов появится новый, только что созданный.

Раздел «Управление шаблонами» позволяет пользователю при необходимости изменять настройки шаблонов – переименовывать, удалять, добавлять напоминание и т. д.

Заключение

Сбербанк Бизнес Онлайн был создан специально для предпринимателей и организаций. Система позволяет оперативно управлять бизнес-процессами. При необходимости клиент может вывести средства с расчетного счета на карту физлица. Личный кабинет позволяет совершить эту операцию с максимальной быстротой и удобством.

Рекомендуемые дебетовые карты

Можно платить за рубежом

- Общие условия

- Снятие наличных

- Cash Back

- Тип: UnionPay

- Обслуживание: бесплатно

- Проценты на остаток: нет

- Бесплатный выпуск: нет

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, 5 000 ₽

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

Ограничения на снятие наличных

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Акция — кэшбэк 10% на всё

99 ₽ в месяц

- Тип: Мир

- Обслуживание: бесплатно

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

0 — ₽ в месяц

70 ₽ в месяц

- Тип: Visa Classic, MasterСard Standard, Мир Классическая

- Обслуживание: 0 — 150 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 22 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

0 — ₽ в месяц в первый год

59 ₽ в месяц

- Тип: Мир

- Обслуживание в первый год: 0 — 83 ₽ в месяц

- Обслуживание со второго года: 0 — 99 ₽ в месяц

- Cash back: до 25%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Как написать заявление на возврат денежных средств?

По центру листа поместите название документа ‘Заявление’ и сразу под ним кратко суть обращения: ‘на возврат денежных средств ‘. В содержательной части опишите сложившуюся ситуацию и обстоятельства, позволяющие вам требовать возврата уплаченных сумм. Постарайтесь избегать лишних деталей, но сосредоточиться на сути дела.

Может понадобиться возврат денег в Сбербанке?

Возврат денег в Сбербанке Вам может понадобиться, если вы оплатили не совершаемую вами покупку или же по ошибке перевели сумму не на тот счет. Звонок на горячую линию Сбербанка является простейшим способом отмены платежа, ее номер 8 — 8 0 0 — 5 5 5 — 5 5 5 0.

Можно ли подавать заявление на сайте Сбербанка в течение 24 часов?

Если заявление подавалось на сайте Сбербанка, увидеть информацию о сроках рассмотрения запроса можно в течение следующих 24 часов. Клиент может отследить через форму «Проверить статус обращения»на каком этапе находится заявка. Эту информацию также можно получить по телефону поддержки пользователей или в ближайшем отделении Сбербанка.

Как написать заявление на возврат денег в Сбербанке?

Самый быстрый способ возврата средств – звонок на «горячую линию» Сбербанка (8 800 555 5550). По телефону вы сообщаете о совершённой ошибке и просите аннулировать перевод или платеж за услугу. Затем нужно обратиться в филиал и оставить заявление руководству.

Как вернуть деньги отправителю Сбербанк?

Это мгновенный платеж, и его нельзя отозвать через банк. Поэтому позвоните или напишите человеку, по номеру которого перевели деньги. Сообщите, что сделали ему перевод по ошибке и попросите вернуть эту сумму. Предложите проверить счет, чтобы он точно понимал, что вы не мошенник.

Как вернуть ошибочно перечисленные деньги на счет?

Самый надежный способ — написать заявление в отделение банка, где указать свои данные по счету, причину отмены перевода, доказать факт совершения ошибки, приложить копию чека при его наличии. Если при перечислении были указаны неправильные реквизиты, то деньги автоматически вернут владельцу.

Как вернуть деньги в Сбербанк онлайн?

Выберите в меню Счета и платежи. На вкладке Платежи откройте детали выбранного документа и нажмите Отозвать.

Как происходит возврат денег на карту?

По законодательным требованиям банки должны зачислять средства на карту покупателя в сроки 30 рабочих дней после поступления заявления в банковскую систему. В итоге общий срок возврата денег находится в пределах 3 – 40 рабочих дней.

Как вернуть деньги на карту если обманули?

‘Чтобы вернуть похищенные мошенниками деньги, надо обратиться в свой банк и написать соответствующее заявление. Пользователь финансовых услуг защищен законом и может в любом случае свои деньги вернуть, но есть определенные тонкости’, — отметил он.

Как сделать Чарджбэк?

За возвратом нужно обращаться именно в свой банк, а не в банк продавца. Скажите, что хотите опротестовать операцию по карте (не во всех банках операционисты знают слово «чарджбэк»). Вам дадут форму заявления, предусмотренную на такой случай, или попросят написать претензию в свободной форме.

Кто то перевел мне деньги на карту?

Главный шаг — обратиться в ваш банк, рассказать о произошедшем и оставить заявку на возврат денежных средств на счет отправителя. Это можно сделать как по телефону, так и онлайн в чате с банком. Если вам пришла подозрительная СМС якобы от банка, то об этом тоже стоит сообщить сотрудникам банка.

Как спросить чтобы вернули долг?

Ниже вы найдете несколько способов, с помощью которых сможете выйти с достоинством из этой неловкой ситуации.

- Попросите вежливо

- Найдите способ отработать деньги

- Бартер (или обмен)

- Тонко намекните

- Откажитесь от действий, связанных с деньгами

- Предложите гибкий вариант оплаты

- Скажите, что вам срочно нужны деньги

Как оформить возврате излишне перечисленных денежных средств?

Для возвращения денежных средств, отправленных по ошибке, покупатель должен написать в адрес продавца письмо с реквизитами неверного платежа и просьбой осуществить возврат ошибочно перечисленных денежных средств. К письму необходимо также приложить банковские реквизиты для возврата ошибочного платежа.

Как вернуть безналичный платеж?

Возврат денежных средств, внесенных на счет магазина с помощью безналичного расчета, невозможен путем выдачи наличных денег из кассы. Чтобы осуществить возврат товара по безналичному расчету необходимо составить заявление в свободной форме либо по образцу, который указал магазин.

Как вернуть деньги физлицу с расчетного счета?

Чтобы правильно оформить возврат, попросите человека написать заявление в свободной форме. Пусть укажет в нем сумму и реквизиты счета, на которые компания вернет деньги. После того как получите заявление, сформируйте платежку. В поле «Назначение платежа» укажите «Возврат ошибочно перечисленных денежных средств».

Можно ли вернуть деньги переведенные на карту мошенника Сбербанк?

Нет. Вернуть деньги, переведенные на карту мошенника можно. воспользуйтесь инструкцией выше – позвоните в банк или посетите офис и напишите заявление на возврат финансов. Если средства еще не ушли из банка, их вернут на счет.

Можно ли вернуть деньги от мошенников переведенные через Сбербанк?

Как вернуть деньги на карту Сбербанка, если перевёл их мошеннику

- Прийти с паспортом в отделение Сбербанка и взять бланк на отмену перечисления.

- Причиной отмены лучше указать не мошенничество, а перевод, совершённый по ошибке.

- При положительном решении деньги возвратятся на карточный счёт.

Как вернуть деньги списанные с карты Сбербанка приставами?

Нужно запросить у пристава постановление об отзыве исполнительного листа и предоставить его в банк. Списания прекратятся. Чтобы получить обратно деньги, которые уже были перечислены в ФССП, напишите заявление на имя судебного пристава, который вёл ваше дело, с просьбой вернуть их на ваш счёт.

Читатель Сергей спрашивает: «Я индивидуальный предприниматель, у меня своя мастерская по ремонту обуви. До недавнего времени оборот был маленьким, а клиенты расплачивались наличными. Сейчас количество клиентов растет, некоторые хотят расплачиваться картой. Значит, надо открыть счет, чтобы принимать платежи по терминалу. Слышал, что есть разные виды счетов в банке. Какой мне надо открыть?»

Основной счет для бизнеса — расчетный

На расчетный счет приходят деньги от клиентов и партнеров. С этого же счета можно оплачивать поставщикам товары, услуги и работы, налоги, аренду.

Еще к расчетному счету можно подключить банковские услуги. Например, торговый эквайринг — прием безналичных платежей в торговой точке. Клиент прикладывает карту к терминалу, банк списывает деньги с его личного счета и отправляет на расчетный счет торговой точки.

Расчетный счет могут открыть все, кто ведет бизнес: и компании, и предприниматели. Компании обязаны открывать счет сразу, как только начинают деятельность. ИП может работать без расчетного счета, но с ограничениями. Например, если принимает только наличные и оплата по одному договору не превышает 100 000 ₽.

В большинстве банков открыть расчетный счет можно онлайн. Для этого надо оставить заявку на сайте банка или в приложении.

Спросите у эксперта

Валютный счет — это счет для работы с деньгами другого государства. Например, если предприниматель закупает обувь в Китае, понадобится валютный счет: без него не выйдет получить деньги или отправить их за границу.

В разных банках требования к открытию валютного счета различаются. Например, тем, у кого есть рублевый расчетный счет в Тинькофф, достаточно написать в чат о своем желании открыть счет в валюте или оставить заявку в личном кабинете.

Все операции по валютному счету банк тщательно проверяет. Это называется валютным контролем. Поэтому важно открывать валютный счет в тех банках, которые могут помочь пройти валютный контроль и избежать штрафов.

Если бизнес участвует в госзакупках, может понадобиться спецсчет

Спецсчет для госзакупок — это счет, который используют только для участия в торгах.

Работает это так: когда участник подает заявку на участие в закупке, он переводит деньги на спецсчет. После окончания приема заявок площадка эти деньги замораживает.

Если участник выиграл и подписал контракт, деньги на счете размораживаются. Если он отказывается подписывать контракт, заказчик забирает деньги со спецсчета себе в качестве компенсации. У всех остальных участников деньги размораживаются сразу после объявления победителя.

Иногда бизнесу нужен номер корреспондентского счета

Корреспондентский счет открывает Центральный банк для коммерческих банков. Такие счета нужны, чтобы клиенты одного банка быстро переводили деньги в другой банк.

Когда ИП переводит деньги партнеру в другой банк, надо указать номер корреспондентского счета, чтобы банк ИП знал, куда передавать информацию о переводе.

Узнать номер корреспондентского счета можно в личном кабинете, приложении банка или в документах, которые банк выдает после открытия расчетного счета.

Поделитесь статьей

Время прочтения: 5 минут

В соответствии со ст. 861 ГК РФ большая часть взаиморасчетов между предпринимателями и юридическими лицами производятся в форме безналичных переводов с расчетного счета через банки. В связи с этим возникают вопросы, что такое расчетный счет, как его открывают и используют? Кроме того, в статье рассматриваются основные виды банковских инструментов и приводится расшифровка используемых номеров счетов.

Определение и назначение

Этот финансовый инструмент является обязательным для всех хозяйствующих субъектов независимо от формы собственности и государственной принадлежности. Расчетный счет компании – это учетная запись в форме уникальной комбинации цифр, которую банковская система использует, чтобы учитывать денежные средства, выполнять платежи, переводы и другие операции.

Законодательство не ограничивает количество расчетных счетов для организаций и предпринимателей и не регулирует выбор банков. Совершать операции по счету его владельцы могут самостоятельно, с помощью учетной записи в интернет-банке, или обратившись к сотрудникам банка в офисе.

Расчетные счета предприятий обеспечивают надежное хранение и доступ к собственным финансовым средствам. Но этот банковский инструмент обычно не применяется для получения дохода в виде процентных отчислений от средств на счете. Клиент может внести деньги или забрать их по первому требованию полностью или частично.

Основные виды расчетных банковских счетов

Финансовую систему в России регулирует Гражданский кодекс и нормативно-правовые акты Центрального банка. Инструкция ЦБ РФ от 30 мая 2014 года № 153-И предусматривает несколько разновидностей банковских счетов.

- Применяют для хранения оборотных средств предприятия и проведения расчетов с поставщиками и заказчиками, а также с государственными или муниципальными структурами.

- Используют для зачисления кредитных средств и размещения финансовых резервов хозяйствующих субъектов.

- Позволяет получать деньги, которые предоставляются в рамках программ господдержки, грантов и субсидий из федерального, регионального или муниципального бюджетов. Целевое использование этих средств контролируется уполномоченными органами.

- Корреспондентские (основные и субсчета). Применяют для взаиморасчетов между банковскими структурами в международных и внутригосударственных схемах.

- Обеспечивает безопасность расчетов между контрагентами. Покупатель вносит на счет определенную сумму, которая перечисляется продавцу после исполнения условий сделки.

- Публичные депозитные счета. Открывают для судебных инстанций, нотариусов и приставов и используют для обеспечения их деятельности.

- Их используют для расчетов по определенным видам деятельности, например при участии в госзакупках.

- Счета вкладов и депозитов. Используются для получения дохода от размещенных на них сумм.

Счета также классифицируются по категориям обеспечиваемых сделок —выделяются разные типы счетов: универсальные и специальные. К первой группе относятся договоры на открытие и обслуживание текущих и иных счетов. Ко второй — спецсчета (для узкоспециальных целей). Последние существенно отличаются от универсальных договоров и заключаются между финучреждениями и ИП или юрлицами для выполнения ограниченного круга операций.

Принципы кодировки расчетных счетов

Уникальные номера р/с формируются по правилам ЦБ РФ. Расчетный, текущий или любой иной счет в банке имеет одинаковую структуру и состоит из 20 знаков, которые объединяются в шесть разрядных групп и цифры в них имеют следующие значение при расшифровке:

- с 1-ой по 3-ю. Кодируется форма собственности организации владельца: 405 – федеральная; 406 — государственная; 407 — частные компании (ООО, ОАО, ЗАО и другие)

- Дополнительные сведения о собственнике счета: 01 – финансовые и кредитные; 02 – коммерческие и 03 — некоммерческие организации

- с 6-ой по 8-ую. В соответствии с Общероссийским классификатором обозначается используемая валюта: 634 и 810 — рубли (в международных и внутренних расчетах), 840 – доллары США; 978 — евро

- Контрольное число является значимым элементом и используется для контроля статуса и правильности составления счета

- с 10-ой по 13-ую. Идентификационный номер банка, филиала или иного структурного подразделения финансовой организации

- с 14-ой по 20-ую. Уникальная комбинация, которая присваивается каждому клиентскому счету индивидуально

Разбираясь в вопросе, что значит расчетный счет, необходимо знать некоторые моменты. В частности, две начальные группы цифр называются балансовыми счетами первого и второго порядка. Это правило применяется только для описываемых банковских инструментов, в кодировках депозитов обычно зашифровывается период действия.

Информация о реквизитах расчетного счета

Клиент получает номер банковского счета при подписании соглашения с кредитным учреждением, который сохраняется за ним до момента закрытия. Информация о реквизитах расчетного счета (р/с) организации или предпринимателя хранится в базах данных и документах финучреждения.

Самостоятельно узнать свой расчетный счет можно из следующих источников:

- договор на открытие и обслуживание р/с или справка, выданная банком

- служба поддержки или отделение финучреждения

- в системе клиент-банк: в личном кабинете или мобильном приложении

Банковские реквизиты и основной из них — номер расчетного счета — указываются в распоряжениях для финучреждения на проведение платежей за товары и услуги, а также в других документах. Для точной идентификации клиентом указывается полное наименование компании или фамилия, имя и отчество лица, занимающегося предпринимательской деятельностью. В случае несовпадения данных с указанными в договоре транзакция блокируется.

Использование расчетного счета

Банки и другие кредитные организации являются посредниками между компаниями и предпринимателями и обеспечивают взаиморасчеты между ними. Основные (расчетные) счета необходимы для ведения хозяйственной деятельности и используются для различных целей.

- Переводы безналичных средств в уплату за поставляемую продукцию, товары и предоставляемые услуги на счета заказчиков и контрагентов в РФ и за рубежом.

- Зачисление денежных средств, поступающих от деловых партнеров по договорам и от покупателей при оптовых и розничных продажах.

- Уплата налогов, сборов и других обязательных платежей в бюджетные и внебюджетные фонды.

- Проведение расчетов с физическими лицами: выплата заработной платы работникам предприятий и частным подрядчикам.

- Оплата услуг банка: комиссионное вознаграждение, использование кредитных средств, лизинга и страхования.

- Расчеты при участии в процедурах госзакупок и торгов, плата за регистрацию на площадках и безналичные переводы в ходе выполнения заключенных контрактов.

Владельцы используют расчетные банковские счета для выполнения финансовых операций по внесению и получению наличности через кассы, терминалы или банкоматы. Эти инструменты также предназначены для хранения безналичных денег в течение всего срока действия договора.

Перечень документов для открытия расчетного счета в банке

Каждая из финансовых организаций разрабатывает собственные правила обслуживания клиентов. Соответственно, перечень документов, необходимых для открытия расчетного банковского счета, индивидуальным предпринимателем или компанией, также могут различаться. Ознакомиться с условиями работы и получить полный список бумаг, нужных для заключения договора РКО, можно в офисе, колл-центре или на сайте выбранного кредитного учреждения.

Индивидуальные предприниматели

Физическому лицу, которое занимается предпринимательской деятельностью, при оформлении договора с банком необходимо подтвердить личность и статус. Для открытия расчетного (основного) счета потребуются следующие документы:

- Заявление на открытие счета, заполненное на специальном бланке от руки или напечатанное на принтере и собственноручно подписанное.

- Паспорт гражданина Российской Федерации с отметкой о регистрации по месту постоянного жительства или пребывания.

Финучреждение вправе запросить у индивидуального предпринимателя и другие документы, подтверждающие уровень дохода или иные сведения. При этом банк несет ответственность за разглашение и неправомерное использование персональной информации о клиенте.

Хозяйствующие субъекты разных форм собственности

От имени компании чаще всего действует ее генеральный директор или главный бухгалтер. Расчетный или лицевой счет в банке для юридического лица оформляется по заявлению, подписанному официальным представителем, который предоставляет следующие документы:

- свидетельство о регистрации или актуальная выписка из ЕГРЮЛ с указанием полного наименования и адреса

- сведения о режиме налогообложения предприятия в форме справки из ФНС или иной.

- информационное письмо из Госкомстата с указанием кодов хозяйственной деятельности согласно Общероссийскому классификатору

- паспорт представителя компании, выписка из приказа и доверенность на выполнение определенных процедур

- карточка с образцами подписей должностных лиц, имеющих право выписывать банковские распоряжения

В отдельных случаях кредитные организации требуют копии устава предприятия или иных разрешительных документов, например, лицензий на тот или иной вид деятельности. Уточнить перечень можно у представителя финучреждения или в службе поддержки.

Порядок открытия расчетного счета, выбор тарифа РКО

Между клиентом и выбранным банком заключается договор на расчетно-кассовое обслуживание бессрочно или на определенный период с возможностью продления. Процедура открытия расчетного, текущего или специального счета устанавливается финучреждением, и получить информацию о ней можно у менеджера. Типовой алгоритм выглядит следующим образом:

- запросить в отделении банка или самостоятельно ознакомиться на сайте с перечнем документов и условиями обслуживания клиентов

- оформить и подать заявку на открытие счета с приложением собранного пакета документов

- подписать договор и получить в финучреждении чековые книжки, банковские карты и другие документы при необходимости

- подключится к системе интернет-банкинга и активировать нужные сервисы, например зарплатный проект, настроить дистанционное обслуживание.

Прежде, чем открыть расчетный счет, необходимо выбрать тариф РКО — размер платы, взимаемой банком за проводимые операции. Величина издержек зависит от количества платежных поручений, оборота безналичных средств, используемых сервисов и других факторов. Тарифы определяются банком и обычно одинаковы для всех отделений находящихся и в Москве, и в небольшом райцентре на Дальнем Востоке.

Разобравшись, что означает расчетный счет, предприниматель или руководитель компании сможет его использовать с наибольшей эффективностью. Этот финансовый инструмент необходим для ведения бизнеса, проведения и получения платежей.

Банк ВТБ является одним из крупнейших финансовых учреждений в России с множеством отделений по всей стране. Предприниматели и компании всех форм собственности могут открыть расчетный счет в любом из филиалов и выбрать наиболее выгодный тариф РКО. Сотрудничество с нами обеспечит вашему бизнесу широкие возможности для развития и процветания.

Тарифы на расчетное обслуживание

Открытие расчетного счета

Откройте счет прямо сейчас

Оставьте номер телефона и мы проконсультируем вас в ближайшее время

Онлайн займ на карту Сбера, взять деньги в долг в Сбербанке

Когда внезапно требуется небольшая денежная сумма на решение срочных задач, в банк обращаться бесполезно. Сбор документов, длительное рассмотрение заявки и согласование подходит не всем. Чтобы оперативно получить требуемую сумму, предлагаем оформить займ на карту Сбербанка. Процедура занимает пару минут, сберовская карта имеется у каждого, деньги поступят в день обращения. Без залога и поручителей МФО согласует займ только по паспорту. Отчитываться о цели использования займа не придется.

от 1500 до 80000 рублей

От 5 дней до 126 дней

До 10 минут

От 18 до 75 лет

Банковская карта, Банковский счет, Яндекс Деньги, Система Контакт, Система Золотая Корона, Система Юнистрим

от 1000 до 30000 рублей

От 7 дней до 30 дней

Банковская карта (Visa / MasterCard / МИР)

от 3000 до 15000 рублей

Банковская карта, Qiwi, Яндекс Деньги, Система Контакт

от 3000 до 30000 рублей

от 2000 до 30000 рублей

До 4 минут

Банковская карта, Банковский счет, Qiwi, Яндекс Деньги, Система Контакт, Система Золотая Корона

От 1 дня до 30 дней

от 100 до 29999 рублей

От 7 дня до 21 дней

Банковская карта, Банковский счет, Qiwi, Яндекс Деньги, Система Контакт, Система Золотая Корона, Карта Кукуруза

От 5 дней до 35 дней

До 15 минут

Банковская карта, Банковский счет, Система Контакт

от 3000 до 50000 рублей

От 6 дней до 24 дней

От 21 до 65 лет

Банковская карта, Яндекс Деньги

Процедура получения займа на карту Сбербанк онлайн

Миллионы россиян оценили удобство микрокредитования. Получить займ удастся даже ночью только по паспорту, использовать на любые нужды, обналичить в ближайшем банкомате.

Чтобы стать обладателем денежной суммы, потребуется мобильный телефон с выходом в интернет. Не придется посещать офис МФО, оформление займа осуществляется удаленно. Выберите компанию из нашего списка. Оцените условия – процентную ставку, способы выдачи, лимиты сумм.

Алгоритм получения займа включает следующие шаги:

- Перейдите на сайт выбранной компании, кликнув на кнопку «Оформить»;

- С помощью калькулятора уточните переплату;

- Оформите заявку;

- Получите сообщение с согласованными условиями;

- Дождитесь зачисления денег.

Многие микрофинансовые компании предлагают получить первый займ без начисления процентов. Это отличная возможность забрать требуемую сумму без переплаты.

Преимущества и недостатки

Компании, представленные на нашем сайте, обладают лицензией ЦБ РФ, действуют в соответствии с российскими законами. Это гарантирует защиту прав и законных интересов граждан.

Ключевые достоинства займа на карту Сбербанка:

- простое оформление только по паспорту;

- выдача в день обращения;

- зачисление на любую сберовскую карту;

- возможность обналичить средства в ближайшем банкомате без комиссии;

- безопасность.

Такой пластик имеется почти у каждого, а значит, получить быстрый займ на карту Сбербанка не составит труда.

Кто получит займ на карту Сбербанка

Совершеннолетний гражданин России с паспортом и пропиской сможет взять займ на карту Сбербанка мгновенно. Предоставлять залоговое обеспечение, искать поручителей, готовить справки о заработной плате не придется.

Микрокредитование доступно для следующих категорий:

- домохозяйки;

- студенты;

- пенсионеры;

- ИП;

- самозанятые.

Граждан без официального трудоустройства, получающих только социальные выплаты, также не огорчат отказом.

Для оформления договора понадобится один документ – паспорт.

Подать заявку можно через мобильник или ПК. Обязательное условие – наличие стабильного доступа к сети интернет.

Способы использования микрозайма на карту Сбербанка

Отчитываться о целях использования полученного займа не нужно. Средства разрешено тратить на любые нужды: ремонт транспортного средства или жилья, организацию праздника, приобретение товаров, оплату услуг.

Поскольку банковская сеть Сбера широко развита в России, обналичить заем не составит труда в любом супермаркете. Предоставлять чеки о покупках кредитору не нужно.

Условия микрозаймов на карту

Рынок микрокредитования регулируется Центральным Банков, условия кредитования в МФО регламентированы и подчиняются законам РФ.

- Максимальная процентная ставка не должна превышать 1,5% в день.

- Средний срок кредитования – 10 дней.

- Лимиты сумм от 3000 до 30000 рублей.

Обратившись за займом впервые, рассчитывать на крупную сумму не стоит. Новые клиенты обычно забирают не более 5000 рублей.

Получить в распоряжение сумму, превышающую 30 тысяч, могут только надежные клиенты, доказавшие свою платежеспособность. Достаточно выплатить первый займ своевременно и в полном объеме, как последующие ссуды будут выданы с увеличенным лимитом и сниженной ставкой.

После согласования условий, денежные средства будут зачислены на карту банка в кратчайшие сроки. Выбирайте компанию из нашего списка, подавайте заявку и получайте займ на карту Сбербанка в день обращения.

Займ без процентов в МФО

Получить займ без процентов может каждый совершеннолетний гражданин. Для этого нужно соответствовать минимальным требованиям и знать, куда обращаться.

Микрозайм на карту Виза

Visa – международная платёжная система с оборотом 8,5 триллиона долларов США. Свыше 200 стран мира пользуются, в общей сложности, более 3,5 млрд картами Виза.

Займ на карту Маэстро

В таком случае поможет займ на карту Маэстро. Главное преимущество — отсутствие отказов и проверок кредитной истории, которые могут спровоцировать сложности при оформлении.