Может ли ИП быть самозанятым и иметь расчетный счет и переход ИП на самозанятость

ИП становится самозанятым без сохранения статуса ИП

Сделать это тоже не так сложно. Если ИП хочет стать самозанятым и отказаться от статуса индивидуального предпринимателя, в таком случае порядок действий почти такой же, как в предыдущем варианте.

Как закрыть ИП и стать самозанятым:

- Подать в ФНС заявление по форме № Р26001 о ликвидации ИП.

- До 25 числа следующего месяца со дня регистрации самозанятым необходимо сдать отчётность, уплатить налоги и страховые взносы за период работы в статусе ИП.

- Закрыть расчётный счёт, снять с регистрации кассу, если она не нужна. А с постоянными клиентами можно перезаключить договоры и работать с ними уже в статусе самозанятого.

Часто ИП нет необходимости сохранять свой юридический статус, и есть все условия для того, чтобы продолжить работать самозанятым. К таким переходам стали лучше относиться компании, которые ранее сотрудничали только с ИП и юрлицами. К самозанятым уже не относятся с опаской. Тем более что сейчас есть все возможности сократить риски такого сотрудничества.

Например, для работы с самозанятыми и заключения с ними договоров можно использовать сервис «Подписант». При этом, сервис работает с нерезидентами РФ и подходит для организации дистанционного сотрудничества. А самозанятому сервис «Подписант» позволяет эффективно и быстро осуществлять взаимодействие с юридическими лицами и организовывать документооборот.

Самозанятый становится ИП и продолжает платить НПД

В этом случае самозанятый просто регистрирует ИП одним из способов:

- Отправляет заявление с выбранными кодами ОКВЭД в личном кабинете на портале госуслуг или на сайте ФНС, если есть электронная подпись.

- Подаёт заявление на регистрацию ИП лично в ближайшем МФЦ или отделении ФНС.

При регистрации ФНС увидит, что заявитель является плательщиком НПД, поэтому этот же режим будет применяться и для ИП.

Как видно, самозанятому стать ИП на НПД достаточно просто. Но при таком переходе нужно понимать, что все ограничения, действующие для самозанятого, сохранятся и для ИП. То есть:

- Годовой доход — не более 2,4 млн рублей.

- Самостоятельное ведение деятельности, без привлечения наёмных работников и заключения трудовых договоров с ними.

- Вид деятельности не должен быть связан с реализацией подакцизных товаров, подлежащих обязательной маркировке средствами идентификации, с добычей и реализацией полезных ископаемых, с перепродажей товаров и имущественных прав, если они не использовались для личных нужд.

Самозанятый в статусе ИП может открыть расчётный счёт и использовать кассу, если это необходимо.

Кто такие самозанятые и как они работают

Самозанятый — человек, который работает сам на себя и не нанимает сотрудников. Например, это фрилансеры, репетиторы, блогеры, мастера по ремонту помещений, парикмахеры, фотографы, переводчики и пр. Официально они называются «плательщики налога на профессиональный доход (НПД)».

С 1 июля 2020 года самозанятость ввели по всей России. Платить НПД могут также граждане стран — членов Евразийского экономического союза (ЕЭС): Армении, Казахстана, Белоруссии и Киргизии (п. 5 ст. 5 закона № 422-ФЗ).

Условия для работы в статусе самозанятого:

- он гражданин России или стран — членов ЕЭС;

- его суммарный доход не превышает 2,4 млн рублей в год;

- у него нет наемных работников;

- его деятельность не подпадает под запреты для самозанятости.

Самозанятые платят фиксированную налоговую ставку: 4% с доходов, которые принесла работа с физлицами, 6% — с ИП, юрлицами и иностранными компаниями (ст. 10 закона № 422-ФЗ).

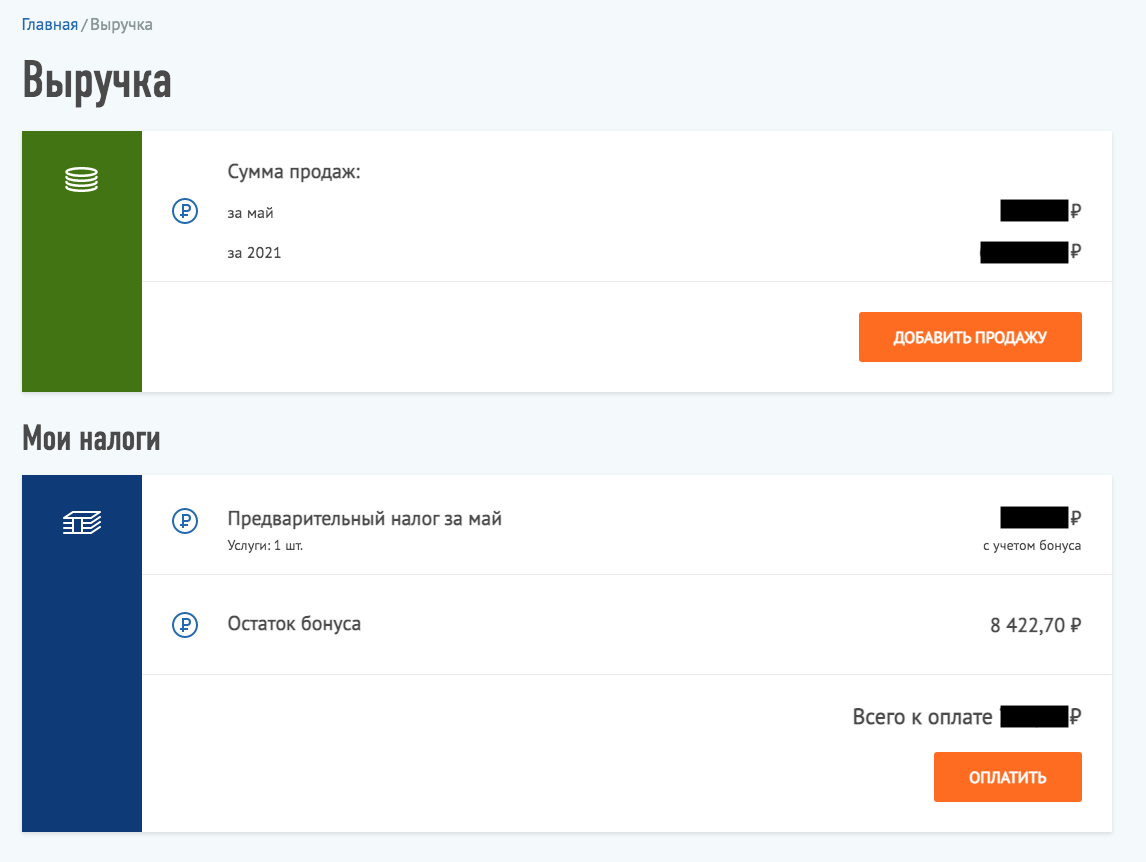

Платить НПД нужно до 25-го числа следующего за истекшим налоговым периодом месяца (п. 3 ст. 11 закона № 422-ФЗ). Например, налог с доходов за май нужно заплатить до 25 июня. Если самозанятый ничего не заработал, значит, и налога не будет.

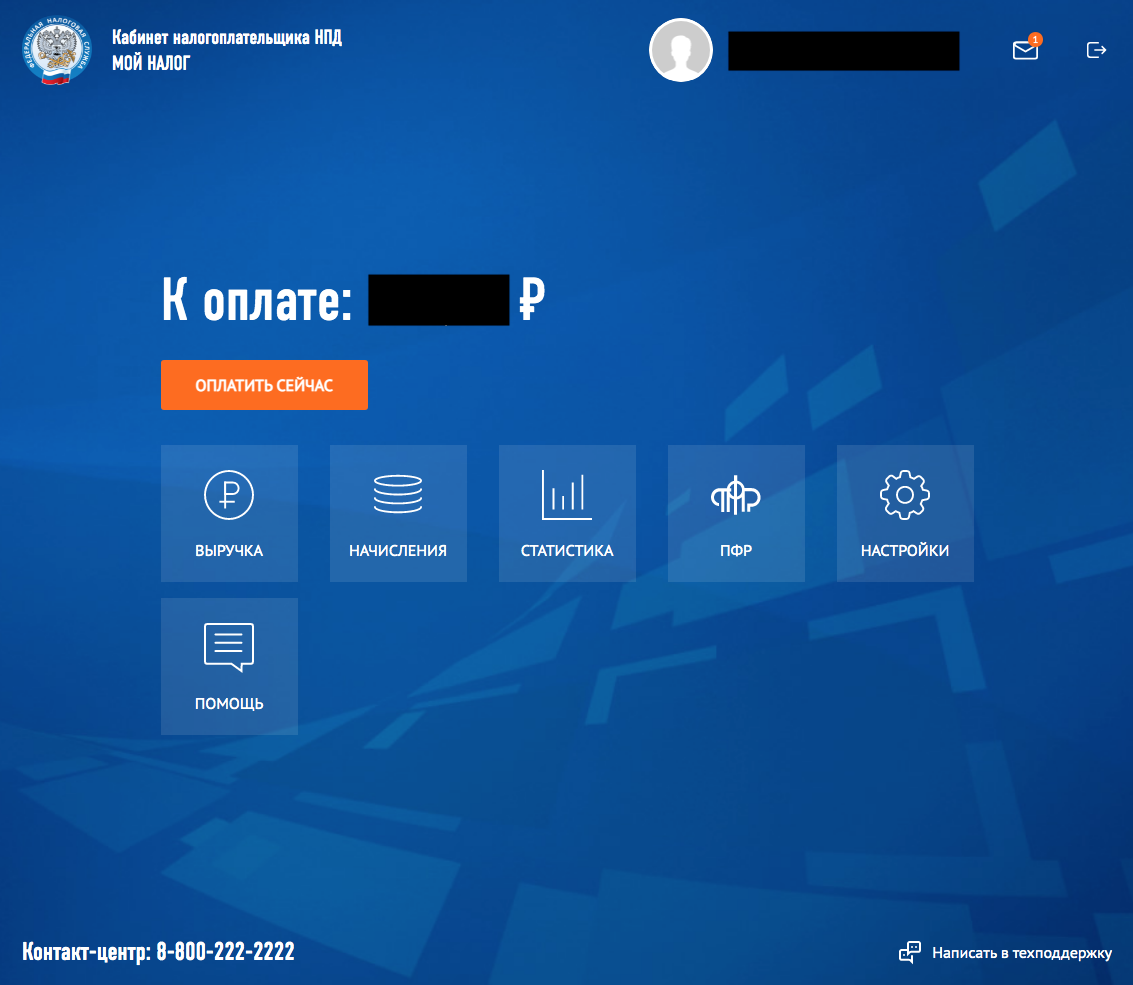

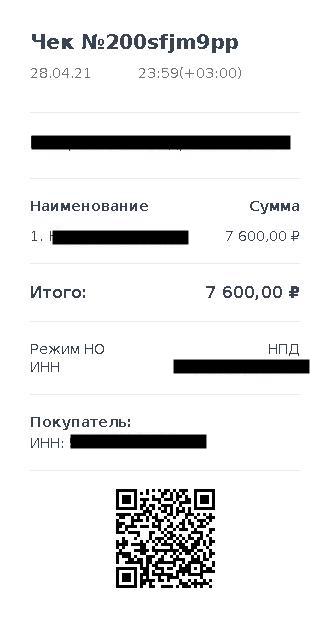

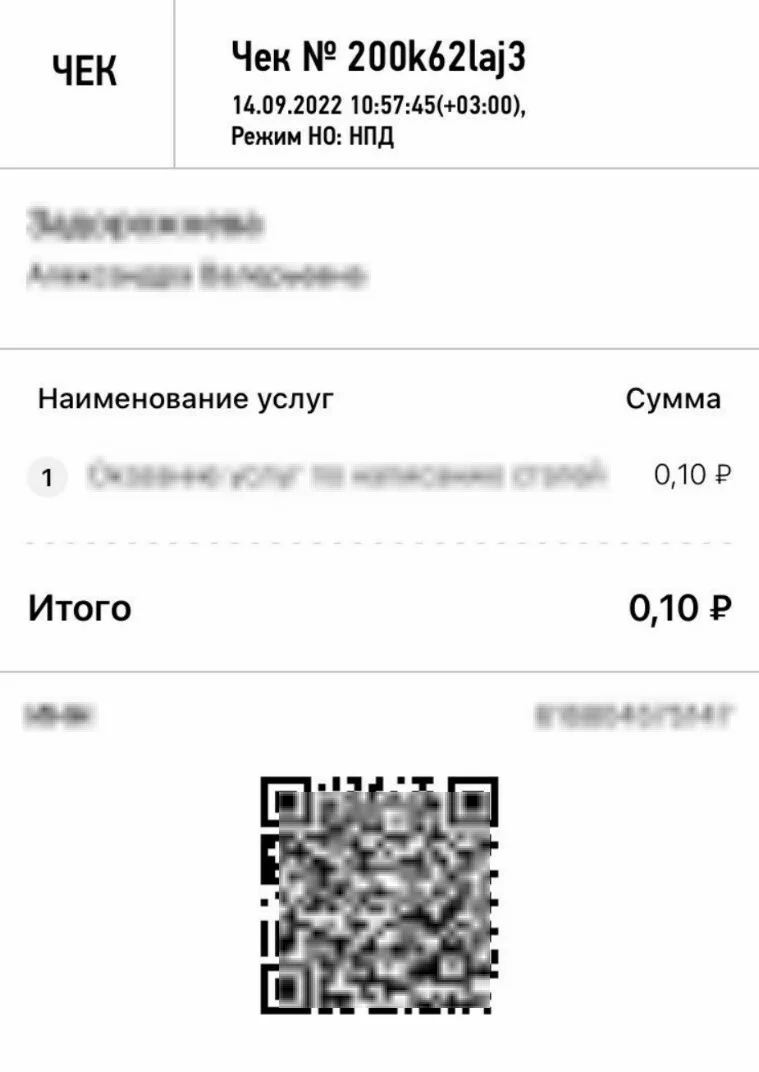

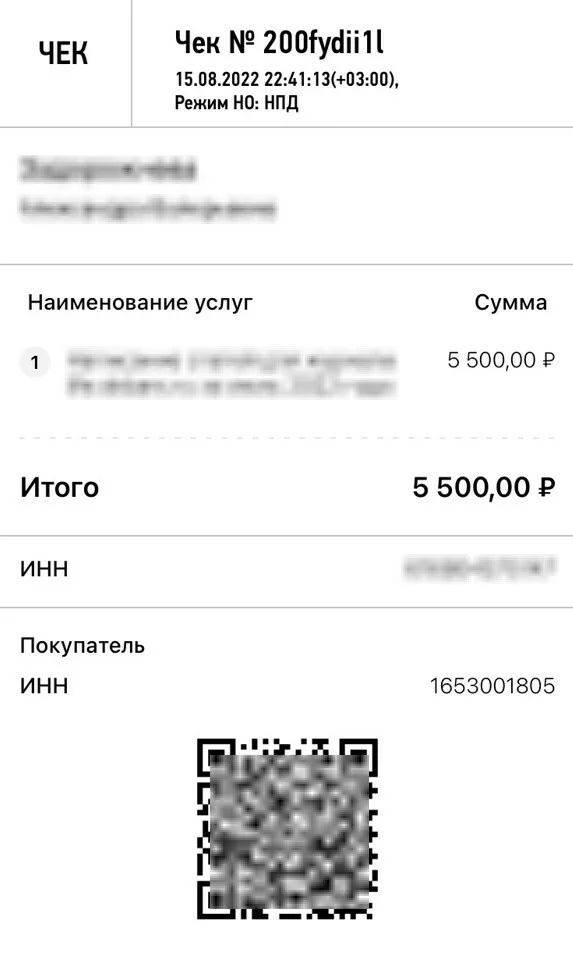

Как работают самозанятые. Получив деньги за товары или услуги, самозанятый должен сформировать чек в приложении «Мой налог» не позднее 9-го числа следующего месяца и передать его покупателю (п. 1 ст. 14 закона № 422-ФЗ). Данные о выручке автоматически поступят в налоговую.

Передать чек можно по-разному: отправить через мессенджер, SMS-сообщением, на электронную почту или распечатать в бумажном виде (п. 3, 4, 5 ст. 14 закона № 422-ФЗ). По коду ИНН, указанному в чеке, покупатель сможет проверить, является ли продавец самозанятым.

Программа рассчитает сумму налога и не позднее 12-го числа следующего месяца пришлет счет на оплату в личный кабинет или в приложение «Мой налог». Самому ничего считать не нужно

Пример чека из приложения «Мой налог». Самозанятый должен сформировать его после того, как получит деньги от покупателя

Стать самозанятыми могут как обычные физлица, так и индивидуальные предприниматели. Предприниматель может закрыть ИП и продолжить работать без него как самозанятый, а может сохранить статус ИП и быть самозанятым одновременно — пользоваться преимуществами статуса индивидуального предпринимателя и платить налог на профессиональный доход.

Кто может быть самозанятым

Напомним, что как такового, понятия «самозанятые» в законах нет. Есть другое – «плательщик налога на профессиональный доход». Платить НПД могут как обычные физические лица, так и индивидуальные предприниматели.

В этом и кроется существенное отличие. Расчетный счет для самозанятых граждан открывается только в ситуациях, когда на режиме НПД работает ИП. Если же в качестве самозанятого зарегистрирован обычный человек, то ему расчетный счет не нужен. Достаточно только карты, которая привязана к текущему счету физлица. Но обо всем по порядку.

Самозанятый становится ИП без сохранения статуса самозанятости, меняя режим налогообложения

К этому варианту обычно прибегают, когда перестают соответствовать какому-либо условию для статуса самозанятого. Например, доход повысился и начал перекрывать верхнюю планку, или самозанятый уже не может работать самостоятельно и нуждается в наёмных работниках.

Как самозанятому стать ИП, например, на УСН:

- Отказаться от действующего налогового режима в приложении «Мой налог». В профиле есть кнопка «Сняться с учёта НПД». При этом, необходимо оперативно уведомить своих контрагентов об изменении статуса. Обычно на этот процесс необходимо 1-3 рабочих дня.

- Зарегистрировать ИП. Подать заявление на регистрацию с указанными кодами ОКВЭД можно через портал госуслуг, личный кабинет налогоплательщика на сайте ФНС, в МФЦ или непосредственно в отделении ФНС.

- В течение 30 календарных дней с момента регистрации (а лучше сразу) подать заявление о переходе на другой налоговый режим, например, УСН. Если этого не сделать, то ИП автоматически будет применять общую систему налогообложения.

- Проверить корректность перехода на другой режим. Бывает так, что уведомления теряются и не доходят до ФНС. Проверить можно в личном кабинете ИП.

- Открыть расчётный счёт, купить и зарегистрировать онлайн-кассу, подключить эквайринг для получения оплаты картами.

Регистрируя ИП физлицо становится юридическим лицом. А это значит, что на новое юрлицо накладываются дополнительные обязательства, а привычные сервисы, ранее работавшие с ним как с физическим лицом, переходят на другой режим работы.

Как самозанятый получает оплату за свои услуги или товары

Закон N 422-ФЗ от 27.11.2018, который регулирует деятельность плательщиков на профессиональный доход, определяет, что оплата может быть получена наличными деньгами или разными видами безналичных платежей.

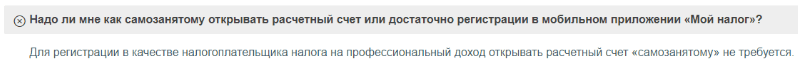

На практике самый популярный способ оплаты для самозанятых – это обычная банковская карта, привязанная к личному, а не расчетному счету физлица. Должна ли это быть какая-то специальная карта? Нет. Вот какой ответ мы нашли на сайте ФНС.

Таким образом, каких-то особых счетов, предназначенных только для получения оплаты от клиентов, закон не предусматривает. Однако в прессе немало историй о том, как банки блокируют карты физлиц, которые после регистрации в качестве самозанятых стали получать постоянные доходы.

Проблема в том, что банки контролируют поступления на карты и счета всех физических лиц. И если какой-то клиент вдруг начинает получать деньги из разных источников, в отношении него возникают определенные подозрения.

Ведь когда счет открывает ИП, он предоставляет соответствующие документы и проходит проверку службы безопасности банка. А самозанятый, открывая счет для получения оплаты за услуги и товары, не обязан сообщать о своем статусе.

Кроме того, есть открытый ресурс, где любой желающий, в том числе, банковский служащий, может проверить наличие статуса самозанятого. Если у банка возникнут вопросы о характере поступающих денег, их легко решить.

Еще одно – для работы в рамках НПД самозанятому стоит получить отдельную карту. Ведь у налоговой инспекции всегда может возникнуть вопрос – почему в чеках отражена не вся сумма, которая приходит на карту. А ведь там могут быть платежи личного характера, например, деньги, подаренные родственниками или друзьями.

Итак, обычному физлицу, который стал плательщиком налога на профдоход, достаточно сообщить банку о своем статусе и оформить отдельную карту для получения оплаты от клиентов.

Что касается ИП, то здесь возникает ряд вопросов. Главный из них — можно ли самозанятому, зарегистрированному, как предприниматель, работать без расчетного счета?

Как брать деньги у частных лиц

Нужны ли документы. Если сумма сделки между самозанятым и клиентом больше 10 000 ₽ — по закону нужно составить договор, чтобы при разногласиях в суде можно было подтвердить сделку, если сумма меньше — по договоренности сторон. Чтобы избежать формальности, стороны обсуждают условия сотрудничества в переписке или устно. Частным клиентам не нужны акты или счета — достаточно передать клиенту реквизиты для оплаты: номер карты, электронного кошелька или телефона, к которому привязана карта. Можно взять оплату наличными.

Как получать деньги. Частные лица могут заплатить самозанятому несколькими способами:

- на карту любого банка;

- на электронный кошелек любой платежной системы;

- наличными;

- через сервис онлайн-платежей на сайте или в соцсетях.

Отдельная карта для доходов от самозанятости необязательна, но ее можно завести, чтобы отделить бизнес-доход от других источников. Кстати, банк не заблокирует личную карту самозанятого, если на нее поступают деньги от профессиональной деятельности. Для этого нужно уведомить банк о работе со счетом в качестве самозанятого и предоставить справку. Справку формируют в приложение «Мой налог».

Иногда самозанятые принимают деньги несколькими способами: на разные электронные кошельки и карты разных банков, чтобы клиенты могли выбрать удобные им варианты оплаты.

Как выдавать чеки. Когда самозанятый получит деньги, он выдает клиенту чек из приложения «Мой налог». В чек достаточно ввести суть сделки — описание платежа и сумма. Указывать информацию о клиенте не нужно.

В чеке для частного клиента самозанятый указывает суть сделки и полученную сумму

Если общение проходит в соцсетях или в мессенджерах — чек отправляют онлайн, при сделке лично — достаточно показать чек на экране своего телефона. Отправлять чек не надо, если клиент этого не просит.

За работу без чека самозанятому грозит налоговая ответственность. За первое нарушение придется заплатить 20% от суммы в чеке. За повторное нарушение в течение полугода штраф будет выше — 100% от суммы в чеке.

Как самозанятому открыть расчетный счет

Если у самозанятого есть статус ИП, он подает в банк заявление на открытие расчетного счета. К заявлению необходимо подготовить и принести вместе с копиями следующие документы:

- паспорт;

- свидетельство ИНН;

- уведомление о постановке на учет физического лица в налоговом органе;

- выписку из ЕГРИП;

- другие документы по требованию банка.

Если самозанятый работает как физлицо, ему нужно сначала зарегистрировать ИП и получить из ФНС уведомление о постановке на учет, а затем подавать в банк документы на открытие расчетного счета. Когда счет будет открыт, самозанятый ИП оформляет в банке карточку с образцами подписей. Если он пользуется печатью, то на карточке ставят оттиск печати.

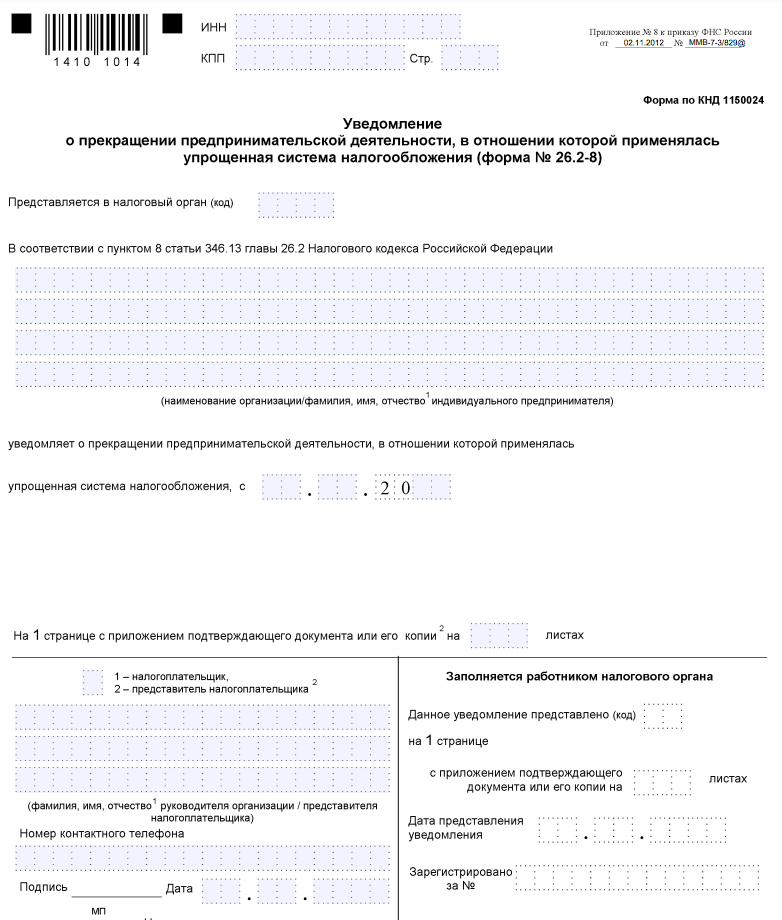

Какие отчеты нужно сдать и какие налоги нужно заплатить при переходе на самозанятость с других спецрежимов

Заплатить налог по УСН и сдать декларацию нужно до 25-го числа месяца, следующего за месяцем регистрации самозанятости (п. 2 ст. 346.23 НК РФ).

Например, ИП зарегистрировал самозанятость 20 мая. Сдать декларацию и заплатить налог ему нужно до 25 июня. Еще нужно заплатить страховые взносы за период с 1 января до 19 мая.

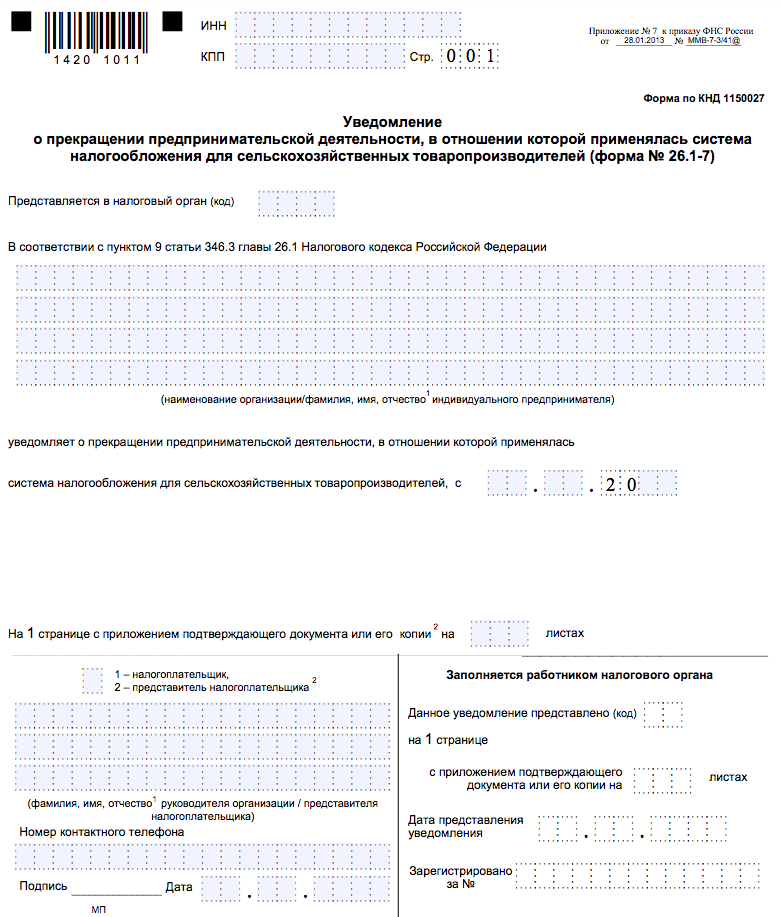

Переход с ЕСХН на самозанятость

Сдать декларацию и заплатить налоги нужно также до 25-го числа месяца, следующего за месяцем регистрации самозанятости (ст. 346.10 НК РФ).

Например, предприниматель перешел на НПД 3 апреля. Подать декларацию и заплатить налоги нужно до 25 мая.

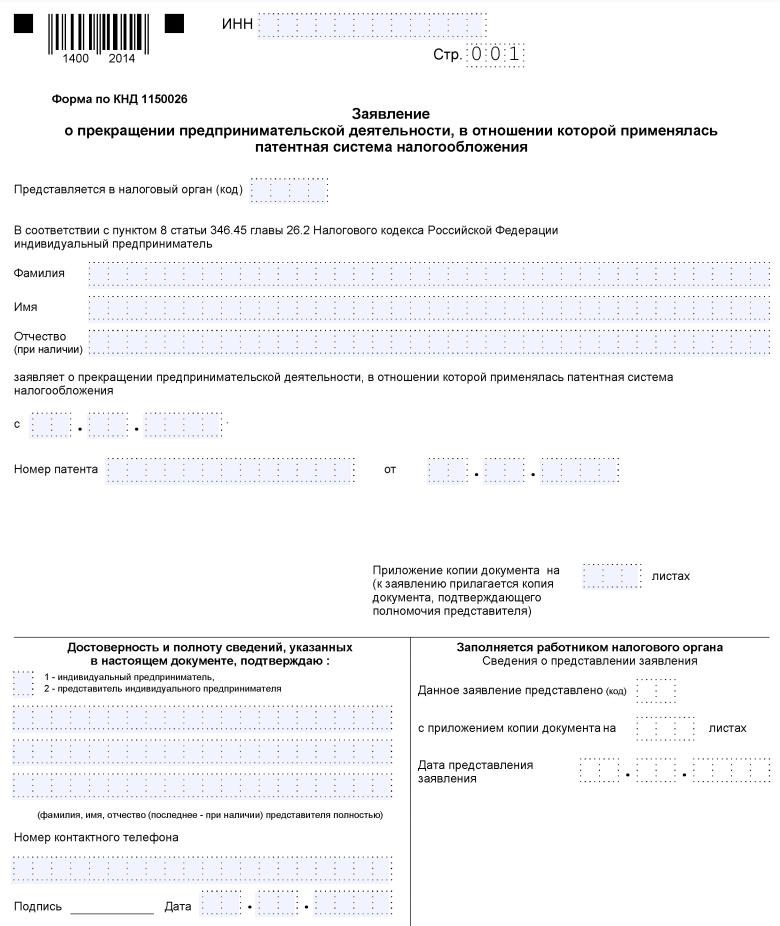

Переход с ПСН на самозанятость

С патентом не все так однозначно. Досрочно отказаться от патента ИП может в двух случаях (письмо ФНС № СД-4-3/6369):

- закрытие ИП;

- утрата права на применение ПСН.

Также про досрочный отказ от патента ничего не сказано в законе о самозанятых (п. 3 ст. 15 закона № 422-ФЗ). Можно сделать вывод, что по закону перейти на самозанятость можно только после завершения срока патента или после утраты права на применение ПСН. Однако и прямого запрета также в законе нет. Поэтому лучше обратиться в свою налоговую, чтобы получить письменное разъяснение этого вопроса.

В случае досрочного отказа от ПСН налог будет пересчитан согласно стоимости патента пропорционально отработанному времени (письмо Минфина № 03-11-12/28952).

Например, предприниматель купил патент на год. Налоговая база — 500 000 рублей, налоговая ставка — 6%.

Стоимость патента на 12 месяцев = 500 000 рублей х 6% = 30 000 рублей.

Стоимость патента при переходе с ПСН определяется, исходя из фактически отработанного времени до регистрации НПД. Доход делится на количество дней в году и умножается на количество дней, отработанных на ПСН в этом году, затем все умножается на налоговую ставку на ПСН.

Предприниматель решил стать самозанятым в високосном году, он собирается отказаться от патента с 1 июня. Значит, в текущем году он отработал на ПСН 151 день, а доход надо будет делить на 366.

Налог, который должен заплатить ИП при переходе с ПСН:

Стоимость патента на 151 день = (500 000 рублей / 366×151) х 6% = 12 377 рублей.

Переход с ОСНО на самозанятость

Специально уведомлять налоговую о переходе с ОСНО на самозанятость не нужно. Но придется заплатить НДФЛ, НДС и сдать по ним декларацию.

НДФЛ на ОСНО уплачивается авансами раз в квартал в течение года (ст. 227 НК РФ). Итоговый расчет — до 15 июля следующего года. Этот порядок действует и при переходе на самозанятость.

Например, ИП стал самозанятым в августе. Август входит в третий квартал — с 1 июля до 30 сентября. Заплатить НДФЛ он должен до 25 октября, так как это срок уплаты аванса за третий квартал. Налоговую декларацию нужно сдать до 30 апреля следующего года.

НДС на ОСНО платят на протяжении каждого квартала тремя равными долями до 25-го числа следующего месяца (ст. 174 НК РФ). Последнюю декларацию по НДС нужно сдать за тот квартал, когда перешли на самозанятость. Срок — до 25-го числа следующего за кварталом месяца.

Например, ИП перешел с ОСНО на самозанятость в сентябре. Последнюю декларацию по НДС нужно сдать по итогам третьего квартала — до 25 октября. Платить налог нужно равными долями в течение трех месяцев следующего квартала: до 25 октября, до 25 ноября, до 25 декабря.

Переход с ОСНО на самозанятость — редкое явление, поэтому практика еще не сформировалась. Советуем проконсультироваться в вашей налоговой.

Какой счет открыть самозанятому

Для работы с частными лицами и бизнесом

Самозанятый программист сверстал клиенту корпоративный сайт. Чтобы оплатить работу, клиент попросил у программиста реквизиты расчетного счета. Однако сотрудники банка отказались открыть счет самозанятому. Разбираем, в каких случаях плательщики налога на профессиональный доход (НПД) могут открыть расчетный счет и как это сделать.

Нужен ли расчетный счет ИП-самозанятому

Если человек зарегистрирован в качестве ИП, то его деятельность признается предпринимательской. И для ее ведения надо иметь расчетный счет. При этом на сайте ФНС мы нашли такой ответ, безотносительно к тому, является самозанятый ИП или нет.

Однако очень многие банки до сих пор считают, что любой предприниматель, даже если он перешел на уплату НПД, обязан работать только через расчетный счет. Поэтому ИП, который платит налог на профдход, не может получать оплату на свою личную карту.

В данном случае, в Инструкцию ЦБ не были внесены изменения, которые учитывали бы новый налоговый режим. Тем не менее, некоторые банки сами вносят в договоры с клиентами фразу о том, что на личный счет не должна поступать оплата от бизнеса, за исключением деятельности самозанятого. То есть, чтобы работать без проблем, надо просто найти банк, который уже в курсе всех нюансов статуса плательщика НПД.

Советуем также ознакомиться с нашей публикацией, где мы сравнили статусы ИП и обычного физлица и посчитали, кем быть выгоднее.

На какой счет самозанятые и ИП могут принимать оплату?

Самозанятые и ИП могут получать деньги от своих клиентов на любую дебетовую карту или банковский счет, оформленные на имя предпринимателя. Законодательство не требует открытия специального банковского счета, чтобы получать доход от предпринимательской деятельности.

Это подтверждают в своих письмах . В них представлены разъяснения о действии специального налогового режима «Налог на профессиональный доход». Документы обоих ведомств указывают на то, что налогоплательщик может получать деньги на любой из открытых им ранее счетов. При этом Центробанк и ФНС не дают уточнений, напрямую касающихся деятельности ИП. Поэтому вы вправе принимать деньги от юридических лиц любым удобным для вас способом.

Что касается оплаты наличными, то и в этом случае у вас есть свобода выбора — после того как вы получили деньги от клиента, никто не обязывает вас заносить их на расчетный счет. Главное — отдать покупателю чек и подтвердить таким образом факт оказания услуги.

Как принимать платежи самозанятым

Для начала уточним, что сравнивать ИП и самозанятость некорректно. Первое понятие определяет статус человека, а второе является термином, означающим специальный налоговый режим с пониженной ставкой. То есть, самозанятость это налог на профессиональный доход (НПД).

Самозанятость — это специальный налоговый режим с пониженной ставкой (НПД)

Платить налоги по специальному режиму могут физлица, получающие доход до 2 400 000 рублей за год. Самозанятые должны выплачивать налог лишь по факту получения дохода. Если прибыль получена от ИП, самозанятый выплачивает 6% от нее государству, а с доходов от физлиц

Самозанятые не используют контрольно-кассовую технику. Поэтому на их деятельность не распространяется федеральный закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»Это значит, что самозанятые могут принимать платежи по упрощенной системе с помощью приложения «Мой налог». При этом неважно, расплатился ваш клиент с помощью карты или наличными. Однако отчитываться о каждом полученном вами платеже нужно обязательно.

Чтобы зафиксировать факт оказания услуги и подготовить чек, нужно действовать так:

- Откройте мобильное приложением «Мой налог» или зайдите в личный кабинет самозанятого на сайте ФНС;

- Далее укажите от кого вы получили деньги — физлица, юрлица или ИП;

- С помощью приложения или сайта сформируйте чек и отправьте его клиенту. Достаточно электронной формы отчета, дополнительно распечатывать чек не нужно. Вы можете сделать это по смс или с помощью мессенджеров, либо отправьте чек по электронной почте.

Помните, что при оплате наличными вы обязаны передать клиенту чек в момент совершения операции. Если же с вами рассчитались с помощью электронного перевода, не забудьте предоставить клиенту чек до 9-го числа следующего месяца.

Самозанятые выплачивают налог 6% по факту получения дохода

В том случае, если вы захотите аннулировать платеж, зайдите в приложение «Мой налог» или на сайт ФНС и выберите причину, по которой вы хотите отменить платеж:

- Если допустили ошибку в расчетах, выберите вариант Чек сформирован ошибочно»;

- Если нужно вернуть клиенту деньги на карту, выберите вариант «Возврат средств».

После этого ваш запрос попадет в налоговую и операция будет аннулирована. Чтобы удостовериться в том, что отмена платежа прошла успешно, проверьте личный кабинет. В нем должны сразу же отражаться любые изменения с чеком.

Как принимать платежи ИП

Сложнее дела обстоят с ИП. Закон никак не ограничивает возможность ИП принимать деньги от клиентов на любую дебетовую карту или банковский счет. Но у банка могут возникнуть вопросы к поступлениям от ваших клиентов, так как обычная дебетовая карта выдается для личных нужд пользователя. Для доходов от малого бизнеса банки предлагают специальные карты с подходящими условиями обслуживания или оформляют расчетный счет. Поэтому банкам невыгодно, чтобы ИП принимал деньги от клиентов на свою личную карту. Так как за ее обслуживание пользователь платит меньше, чем за расчетный счет.

Несмотря на конфликт интересов, в 2019 году Центральный банк рекомендовал банкам не блокировать личные счета, которые ИП используют для получения доходов. Однако должно быть соблюдено одно важное условие — регистрация ИП в качестве самозанятого.

Закон не запрещает ИП принимать деньги от физлиц на личную карту

При этом за ИП всегда остается право выбрать для своего бизнеса любой другой налоговый режим. Среди них:

- Общая система налогообложения (ОСНО);

- Упрощенная система налогообложения (УСН);

- Патентная система налогообложения (ПСН);

- Единый сельскохозяйственный налог (ЕСХН).

Если в своем бизнесе вы используете другую систему налогообложения и зарегистрированы как юрлицо, приготовьтесь открывать специальный расчетный счет. И когда это необходимо, уже с него перечисляйте деньги на личную карту.

Чтобы принимать деньги от юрлиц, нужно открыть специальный расчетный счет

В отличие от самозанятых, ИП обязаны платить налог регулярно, а не только по факту получения дохода. А также отчислять государству страховые и пенсионные взносы.

Чтобы принять оплату по заказу от физлиц, ИП необходимо определиться, какой из способов удобнее для бизнеса:

- Наличными Для этого нужна онлайн-касса. Но если вы ИП, который платит НПД, вы полностью освобождаетесь от использования ККТ;

- Банковской картой

Чтобы принимать оплату таким способом, нужно заключить договор с банком-эквайером и приобрести терминал. Обратите внимание, что слип, который выдает терминал, не заменяет кассовый чек. Если ИП хочет подключить интернет-эквайринг для оплаты на сайте, нужно оформлять дополнительное соглашение с банком. Сайт должен быть доработан с учетом технических требований банка-эквайера; - Почтовым переводом или наложенным платежом В этом случае деньги от клиента принимает сотрудник почты, он же выдает ему кассовый чек. Вам этого делать не нужно. Просто дождитесь перевода денег после того как клиент получит товар;

- Электронными деньгами

Получать оплату таким способом можно, если напрямую подключить сайт бизнеса к платежным системам или довериться платежному агрегатору. Второй способ работает намного быстрее, так как позволяет с помощью одного агрегатора подключить сразу несколько платежных систем.

Какие самозанятые могут открыть расчетный счет

Различают две категории самозанятых — обычный человек без коммерческого статуса и самозанятый ИП. После введения нового налогового режима некоторые предприниматели поменяли прежний спецрежим на НПД. Они стали самозанятыми ИП, чтобы избежать отчетности, не платить страховые взносы и при этом не потерять статус индивидуального предпринимателя. Кроме этого, налог на профессиональный доход выбирают начинающие предприниматели, если их деятельность попадает под требования самозанятости.

Самозанятые без статуса ИП. Если самозанятый — рядовой гражданин и не зарегистрирован как ИП, банк не имеет права открыть ему расчетный счет. Платежи от клиентов самозанятый проводит через приложение «Мой налог», к которому нужно привязать банковскую карту. С этой карты самозанятый платит налоги, покупает расходные материалы для бизнеса и расходует деньги на личные нужды.

Важно: налоги за самозанятого могут заплатить другие люди — родители, друзья или родственники.

Для удобства денежные потоки можно разделить: одну карту открыть для личных нужд, а вторую — для предпринимательской деятельности. Тогда не придется вспоминать, от кого пришли деньги — от родителей на день рождения или от клиента за оказанные услуги. К тому же отдельная карта убережет самозанятого от излишнего внимания налоговой инспекции. Проверяющие органы могут заинтересоваться, почему одно поступление денег зафиксировано в приложении «Мой налог», а другое — нет.

Расчетный счет может открыть только самозанятый со статусом ИП. Обычно статус ИП и расчетный счет нужен самозанятым, которые работают с организациями — некоторые корпоративные клиенты, просят прислать для оплаты реквизиты расчетного счета. Они не вправе настаивать только на таком способе оплаты, но им так привычнее работать. Чтобы сохранить лояльность клиентов, самозанятый идет им навстречу и открывает расчетный счет.

ПРИМЕР: Около года самозанятый дизайнер получал оплату на банковскую карту, формировал и отправлял клиентам чеки из приложения «Мой налог». Такая система взаиморасчетов устраивала всех клиентов. Но в начале 2021 года самозанятый подписал договор с компанией на 300 000 ₽. Одно из условий договора — оплата за услуги идет только на расчетный счет. У дизайнера появились дополнительные расходы на обслуживание расчетного счета, но он согласился — не хотелось терять выгодного клиента. Самозанятый зарегистрировался в качестве ИП. Теперь часть его доходов проходит через расчетный счет, а часть — через карту.

Как самозанятому принимать оплату с клиентов

Картами, наличными, на расчетный счет

самозанятая, работает с бизнес-клиентами

- Как принимать оплату от бизнеса и ИП

- Как брать деньги у физических лиц

- Памятка

Самозанятых интересует: как им получать деньги от клиентов, чтобы не было проблем; как учитывать поступления и платить налог; нужно ли составлять договор, подписывать акты, счета или достаточно выдать чек.

Плательщик НПД может получать оплату наличными и перечислением. Для учета дохода ему достаточно ввести суммы в приложение «Мой налог», но есть нюансы — о них рассказываем в статье.

Как ИП на УСН стать самозанятым

Для чего нужна упрощенная система налогообложения? Сведения об «упрощенке» можно найти в главе 26.2 Налогового кодекса. Там сказано, что упрощенная система налогообложения позволяет ИП не платить НДФЛ со своих предпринимательских доходов, а также налог на имущество с предпринимательской недвижимости и НДС. При этом ИП отдает государству 15% налога от разницы доходов и расходов.

Платить налоги по упрощенной системе не могут организации с несколькими филиалами, ломбарды, а также ИП, занимающиеся производством подакцизных товаров. Полный перечень таких организаций перечислен в третьем пунктестатьи 346.12 Налогового кодекса.

Чтобы платить налоги по самозанятости, ИП придется отказаться от упрощенной системы налогообложения

Иногда предпринимателю выгоднее быть самозанятым и платить НДП в размере 6% от доходов. При этом стоит учесть, что нельзя стать самозанятым и оставаться ИП на другом налоговом режиме. Поэтому вам придется отказаться от упрощенки, чтобы получить статус самозанятого. Что для этого нужно?

Учтите, что уведомление должно быть отправлено в течение 30 дней с того момента, как вы зарегистрировались как самозанятый. Если пренебречь сроками, налоговая может отклонить вашу регистрацию в качестве самозанятого и пересчитает ваши налоги по прежней ставке.

Как принимать оплату от бизнеса

Нужен ли договор. Если самозанятый сотрудничает с ИП, он может подписать договор или устно согласовать сделку. Условия партнеры обсуждают лично — по телефону или при встрече — либо в переписке.

Если самозанятый заключает сделку с организацией, нужно обязательно оформить договор. Это может быть договор подряда, возмездного оказания услуг, договор поставки или агентский договор. Тип документа зависит от вида сотрудничества. Самозанятые не ведут бухгалтерского учета, поэтому не обязаны хранить договоры и первичные документы.

Чтобы упростить документооборот, можно использовать оферту — предложение о заключении сделки. Самые простые примеры оферты — цена товара на сайте, ценники в магазине, печатные каталоги товаров и услуг. Оферта не требует подписания. Если клиент платит, значит, он согласен с условиями сделки.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

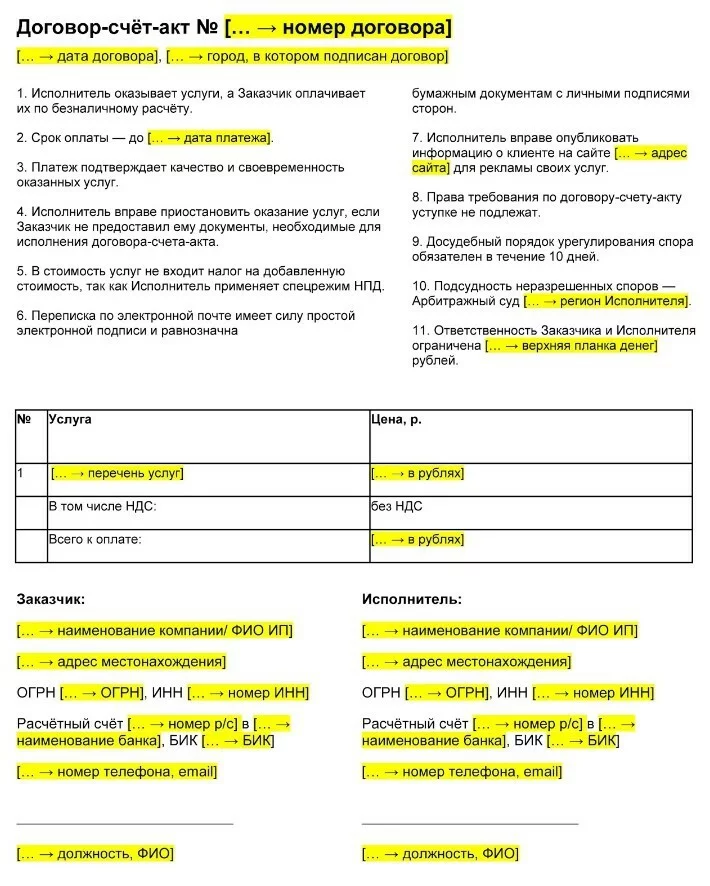

Так выглядит договор-счет для самозанятого

Нужна ли касса и банковский счет. Выбрать НПД для бизнеса может ИП и физическое лицо. Открыть расчетный счет для бизнеса или подключить кассовый аппарат вправе только самозанятые ИП. Если вы не индивидуальный предприниматель, этот пункт можете пропустить.

Бизнес обязан принимать наличные через онлайн-кассу, однако на самозанятых это требование не распространяется. По закону они входят в число исключений и могут применять онлайн-кассу по собственному желанию.

Если бизнес-клиентам удобнее проводить безналичные платежи, самозанятому ИП нужно открыть расчетный счет. Индивидуальные предприниматели могут открыть отдельный счет для самозанятости в том же банке, в котором уже обслуживаются. Так будет проще отслеживать поступления от разных видов деятельности.

Для ведения счета можно выбрать абонентское обслуживание или оплату за операцию. При абонентском обслуживании с владельца счета ежемесячно взимается определенная сумма. По тарифу без абонентского обслуживания владелец счета платит комиссию за каждую операцию. Если по счету проходит много операций, выгоднее абонентское обслуживание.

К банковскому счету можно подключить эквайринг и принимать платежи картами. Для этого предприниматель устанавливает платежный POS-терминал — специальное оборудование, которое считывает информацию с платежной карты и отправляет запрос в банк. Если у клиента достаточно денег, покупка оплачивается, и терминал распечатывает чек. Если самозанятый продает через сайт, он может подключить интернет-эквайринг и получать оплату картой онлайн.

Чтобы подключить эквайринг, нужно обратиться в банк и заключить договор, при этом взимается комиссия в размере 1–2% от всех карточных платежей.

Как брать деньги. Самозанятый может принимать оплату любым способом:

- перечислением на расчетный счет;

- безналом через сервис интернет-эквайринга;

- корпоративной банковской картой через POS-терминал;

- наличными.

Важно! Для самозанятых ИП действует ограничение. Оплата наличными от других организаций и ИП не может быть больше 100 000 ₽ по одному договору. Безналичную оплату ИП принимают на расчетный счет.

Если самозанятый получает оплату перечислением, необходимо соблюсти очередность: сначала получить деньги и только потом сформировать чек в приложении «Мой налог». Это можно сделать до 9 числа следующего месяца. Если оплата картой или наличными, чек важно передать сразу — в момент расчетов.

Иногда приходится возвращать деньги, например, товар клиенту не подошел. В этом случае самозанятый аннулирует чек. В приложении он нажимает кнопку «Аннулировать» и указывает причину: возврат средств или неправильная операция. Аннулировать чек можно в любой момент, ограничений по сумме или количеству чеков не установлено.

Как выдать чек. Чек от самозанятого — это отчетный документ. Он подтверждает, что организация действительно перевела деньги за оплату товара или услуги. Клиенту можно отправить чек в электронном или бумажном виде. Нельзя объединять несколько платежей от разных клиентов в один чек и вносить одну запись с общей суммой. На каждый платеж — свой чек.

Чтобы правильно сформировать чек, в приложении указывают название компании или ФИО предпринимателя, ИНН. Эту информацию можно посмотреть в договоре или в уведомлении от онлайн-банка.

Важно! Оформить чек можно не только в приложении, но и через оператора электронной площадки, на которой работает самозанятый, или через банк, в котором у него открыт счет. Например, можно зарегистрировать самозанятость в мобильном приложении «Ак Барс Банка» и там же формировать чеки для клиентов.

Такой чек самозанятый формирует в приложении «Мой налог», когда получает деньги от организации

Какой банковский счет может использовать самозанятый

В предпринимательской деятельности самозанятые могут использовать два вида счетов — текущий и расчетный.

- Текущий — это счет, к которому можно привязать карту, а деньги со счета использовать для личных нужд. Например, оплатить услуги ЖКХ, рассчитаться за покупку товаров через интернет или перечислить деньги за оказанную услугу. Также на текущий счет его владелец может получать пособие от ФСС или пенсию от соцзащиты. А самозанятые могут использовать текущий счет для расчетов с клиентами. Открыть его быстро — достаточно прийти в банк с паспортом, и через 10–15 минут текущий счет будет открыт.

- Расчетный счет предназначен для ведения бизнеса. Его могут использовать организации и ИП, в том числе предприниматели — плательщики налога на профессиональный доход. Расчетный счет нужен, чтобы владелец счета мог безналично рассчитываться по договорам и сделкам с партнерами, платить налоги и взносы, закрывать другие расходы. Чтобы открыть расчетный счет, необходимо собрать пакет документов по требованию банка и пройти проверку службы безопасности. Обычно на нее уходит от 1 до 3 дней — срок зависит от внутренних процессов банка, загруженности службы безопасности и от скорости работы ответственного сотрудника.

Важно: расчетный и текущие счета отличаются не только названием, но и набором цифр. Так, любой расчетный счет организации или ИП начинаются с цифр 408 02. А все счета физических лиц — 408 17.

ИП на другом спецрежиме, самозанятым ИП или самозанятым без ИП

Простая регистрация. Чтобы перейти на НПД, нужны только паспортные данные и фото с телефона. Если есть подтвержденная учетная запись на «Госуслугах», даже фото не понадобится.

Нет страховых взносов. Самозанятые ИП не платят страховые взносы. На других спецрежимах предприниматель должен платить взносы на ОПС и ОМС, даже если ничего не зарабатывает.

Совмещение нескольких видов деятельности. Самозанятый ИП может одновременно быть, например, фотографом, парикмахером и поваром. Главное, сообщать налоговой о всех доходах. Еще самозанятые ИП могут параллельно работать по найму и сдавать жилое помещение (письмо ФНС № СД-4-3/8121).

ИП на других спецрежимах ограничены кодами ОКВЭД, которые заносятся в ЕГРИП при регистрации.

Нет отчетностей. Самозанятому ИП не нужно вести бухгалтерию, покупать кассовый аппарат, сдавать декларации (ст. 13 закона № 422-ФЗ) и самому считать налог. Взаимодействие с налоговой происходит через приложение «Мой налог».

Почти все ИП на других спецрежимах должны покупать онлайн-кассу, кроме тех, для кого действовала отсрочка (ст. 2 закона № 129-ФЗ). Сдачу отчетностей для предпринимателей также упростили, но не отменили.

Низкие ставки. Налоговые ставки для самозанятых ниже, чем на других спецрежимах. Они зафиксированы в законе и не изменятся до 2029 года (п. 2, 3 ст. 1 закона № 422-ФЗ).

Налоговый бонус в размере 10 000 рублей. Для всех самозанятых при регистрации действует пониженная налоговая ставка: 3% — с доходов, полученных при работе с физлицами, 4% — с ИП, юрлицами и иностранными компаниями (ст. 12 закона № 422-ФЗ). Разницу в ставках оплачивает государство. Этот бонус предназначен только для уплаты НПД. Перевести его на карту или снять наличными нельзя.

Льготы будут действовать, пока сумма таких выплат за самозанятого не достигнет 10 000 рублей. Потом налог будет рассчитываться по обычной ставке.

Бонус предоставляется только один раз — с момента регистрации до исчерпания 10 000 рублей. Если самозанятый снимется с учета, не исчерпав бонус, он продолжит действовать после повторной регистрации.

Пример расчета бонуса

Предприниматель зарегистрировался как самозанятый и автоматически получил бонус в 10 000 рублей. В первом месяце он работал только с физическими лицами и заработал 50 000 рублей.

Если бы у него уже закончился бонус, налог с этой суммы считался бы по обычной ставке и составил 2 000 рублей (50 000 рублей х 4%). Но с учетом бонуса налог рассчитывается по льготной ставке (50 000 рублей x 3%) и составит 1 500 рублей. То есть самозанятый заплатит 1 500 рублей, а 500 рублей вычтут из бонуса. Бонус станет равен 9 500 рублям.

Если самозанятый будет каждый месяц работать только с физлицами и получать 50 000 рублей, бонус будет исчерпан за 20 месяцев, а после этого ставка для расчета налога с дохода, полученного от работы с физлицами, станет стандартной — 4%.

Посмотреть остаток бонуса можно в приложении «Мой налог». Там же указана выручка самозанятого и какой налог нужно заплатить

Минусы самозанятого ИП по сравнению с ИП на другом спецрежиме

Нельзя нанимать работников. Этот запрет касается только трудовых договоров. Договоры гражданско-правового характера (ГПХ) к ним не относятся. Например, самозанятый ИП — веб-дизайнер может привлечь к проекту верстальщика, заключив с ним договор ГПХ.

У ИП на других спецрежимах также есть условия, связанные с наймом работников, но они дают больше возможностей для масштабирования бизнеса. У каждого спецрежима свои условия. Например, при работе на УСН можно нанять не более 100 человек (п. 3 ст. 346.12 НК РФ).

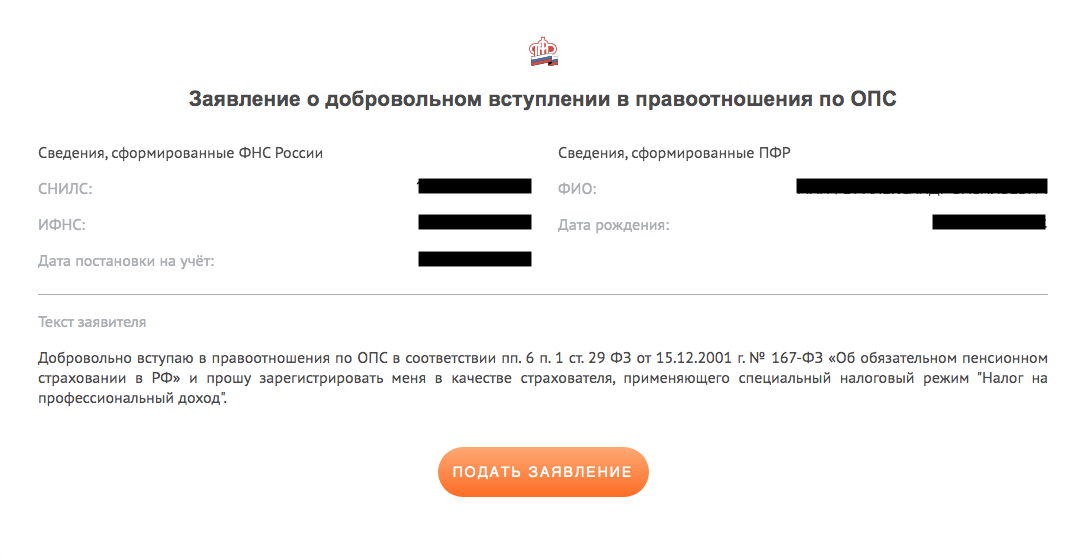

Не идет трудовой стаж. Если самозанятый ИП не платит страховые взносы, значит, ему не начисляют пенсионные баллы. Придется либо копить на пенсию самостоятельно, либо становиться добровольным страхователем — платить взносы на ОПС добровольно. В таком случае страховой стаж будет рассчитываться пропорционально уплаченным взносам.

Размер обязательных страховых взносов в 2021 году — 40 874 рубля (п. 1 ст. 430 НК РФ). Их нужно платить раз в год до 31 декабря.

Подать заявление о регистрации в качестве страхователя в Пенсионный фонд РФ можно в приложении «Мой налог». В этом случае самозанятому будут начислять пенсионные баллы

Максимальный доход — не более 2,4 млн рублей в год. При превышении этого лимита налоговая автоматически снимает самозанятого с учета. В таком случае дается 20 дней, чтобы выбрать один из спецрежимов: УСН, ПСН, ЕСХН (п. 6 ст. 15 закона № 422-ФЗ). Иначе переведут на ОСНО, и придется платить 13% НДФЛ.

Эти ограничения не касаются месячного дохода. Например, самозанятый может в январе заработать 10 000 рублей, в июне — ничего, а в ноябре — сразу 1,5 млн рублей.

У ИП на других спецрежимах также есть ограничения на максимальный доход, но они гораздо меньше, чем у самозанятых. Например, при работе на «упрощенке» можно зарабатывать максимум 200 млн рублей в год (п. 4 ст. 346.13 НК РФ).

Ограничения на вид деятельности. Самозанятым ИП в отличие от ИП на других спецрежимах нельзя (ст. 4 закона № 422-ФЗ):

- продавать подакцизные товары, например алкоголь или табак;

- перепродавать товары;

- добывать полезные ископаемые;

- работать по агентским, комиссионным договорам или договорам поручительства;

- доставлять чужие товары и принимать за них оплату.

Минусы самозанятого-физлица

Если предприниматель решит закрыть ИП в налоговой, он сможет продолжать работать как самозанятое физлицо. Но без статуса ИП он столкнется с такими минусами.

Нельзя заключить договор добровольного страхования с ФСС. Он не будет получать больничные и пособие по беременности и родам.

Сложности при работе с юрлицами. Некоторым заказчикам-юрлицам принципиально перечислять деньги только на расчетный счет. Такой счет могут открыть предприниматели и юрлица, а самозанятые без статуса ИП могут открыть только счет физлица в банке.

Сложности при регистрации товарного знака или оформлении лицензий. Например, лицензии на такси могут получить ИП или юрлица. Самозанятые без статуса ИП получить такую лицензию не смогут.

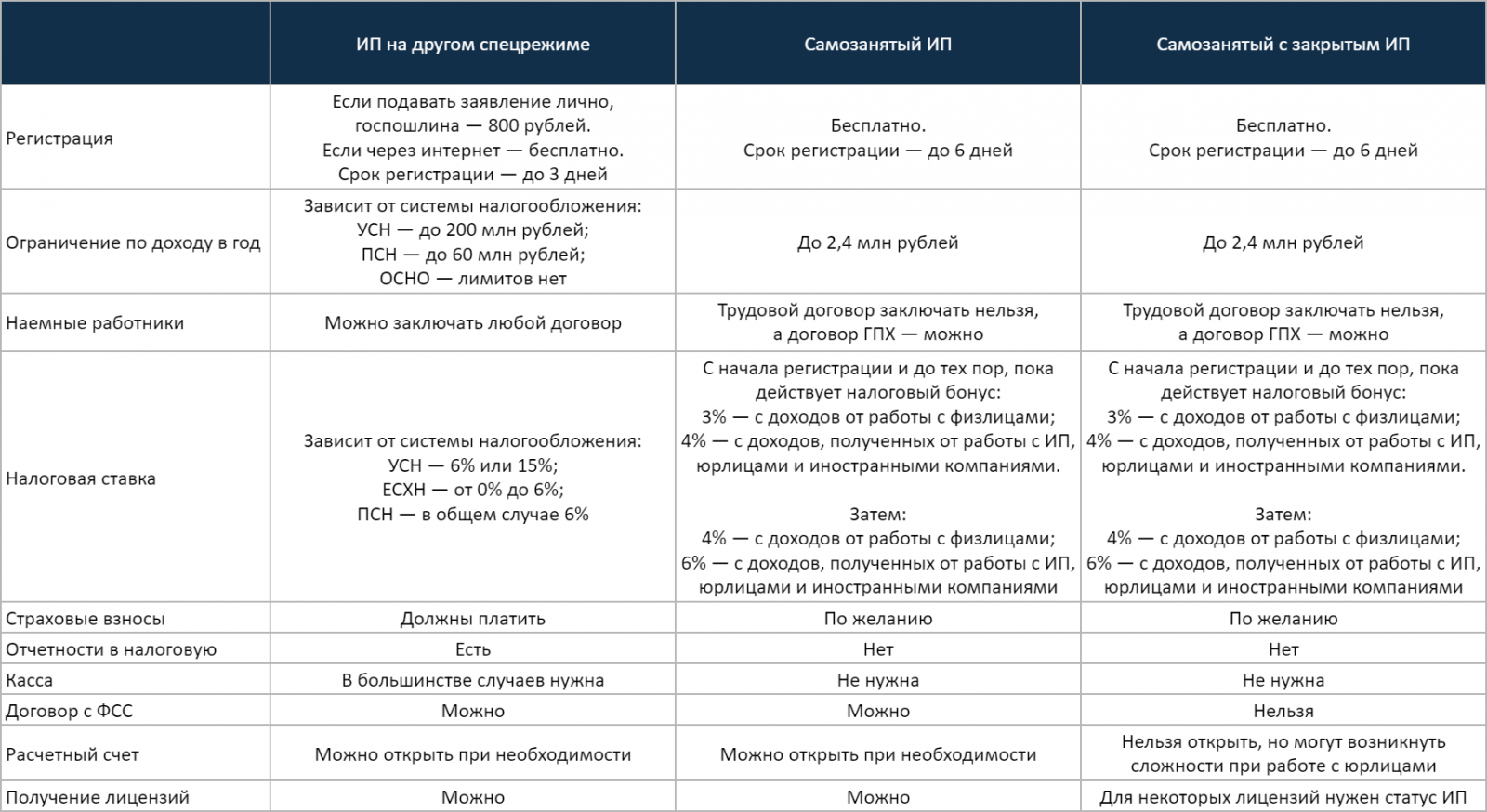

Сравнение условий деятельности ИП на другом спецрежиме, самозанятого ИП и самозанятого без ИП

ИП становится самозанятым с сохранением статуса ИП

Если доход ИП пока не превышает более 2,4 млн. рублей в год, а предприниматель не привлекает к работе наемных сотрудников и вид деятельности соответствует иным условиям для самозанятых, вполне разумен такой вариант перехода. Выгоды для ИП очевидны: снизится налоговая нагрузка, не нужно будет сдавать отчётность и платить обязательные взносы.

Как ИП стать самозанятым без закрытия статуса индивидуального предпринимателя:

- Отказаться от прежней системы налогообложения. Для этого нужно в ФНС подать уведомление о переходе на НПД в течение 30 дней — через личный кабинет ИП, портал госуслуг, заказным письмом или лично в ФНС.

- До 25 числа следующего месяца со дня регистрации самозанятым необходимо сдать отчётность, уплатить налоги и страховые взносы за период работы в статусе ИП.

- Если открыт расчётный счёт, и сохраняется потребность в его использовании, необходимо уведомить банк о переходе на НПД при сохранении статуса ИП.

На самом деле в ФНС вопросов о том, как стать самозанятым ИП, в 2022 году стало гораздо больше. В текущих условиях многим ИП действительно выгодно стать плательщиками НПД, но при этом для каких-то нужд сохранить статус индивидуального предпринимателя.

В каких случаях ИП выгодно перейти с действующего спецрежима на самозанятость

ИП выгодно перейти на самозанятость, если он работает в одиночку, продает товары собственного производства, сдает в аренду жилую недвижимость и при этом:

- Не хочет платить обязательные страховые взносы за себя. На режиме НПД такой обязанности нет, но можно добровольно платить взносы, чтобы получать пенсионный стаж. Можно вносить любые, даже минимальные суммы на свое усмотрение, а не в фиксированном размере.

- Принимает деньги от физлиц, но не готов тратиться на покупку и обслуживание онлайн-кассы. Самозанятые могут принимать оплату от клиентов любым способом и без кассы. Вместо этого они выдают клиентам чеки из бесплатного приложения «Мой налог».

- Имеет непостоянные заработки. У самозанятых нет обязательных платежей кроме налога: 4% с оплаты, поступившей от физлиц, и 6% — от юрлиц. Нет заработка — нет и налога. С первых после регистрации заработков платить придется еще меньше благодаря бонусу в 10 000 рублей, который дает скидку к налогу в 1% с оплаты от физлиц и в 2% — от юрлиц.

- Не любит возиться с отчетами. Самозанятые не обязаны отчитываться в налоговую о доходах.

Режим подходит для специалистов-одиночек, которые когда-то регистрировали ИП, чтобы легализовать доходы и спокойно работать, а с появлением самозанятости могут работать легально на более выгодных условиях.

Сколько стоит регистрация и ведение расчетного счета

Предпринимателю нужно помнить, что его расходы увеличатся. Ему придется платить банку за обслуживание счета и за вывод средств.

- Стоимость мобильного банка — приложение для телефона, которое оповещает о любых движениях по расчетному счету: снятии, пополнении или переводе. Цена услуги может быть от 0 до 200 ₽ в месяц.

- Стоимость интернет-банкинга — личный кабинет на сайте банка. Если подключить услугу, можно совсем не посещать банк. В среднем цена варьируется от 100 до 3000 ₽ в месяц.

- Стоимость платежного поручения. Некоторые банки не взимают комиссию за платежные поручения, но устанавливают лимит на количество бесплатных поручений в месяц. Например, до 10 платежных поручений в месяц бесплатно, свыше — по тарифам банка. Стоимость услуги доходит до 99 ₽ за платежное поручение.

- Процент за снятие наличных. За вывод средств самозанятый ИП может заплатить до 8% от суммы, в зависимости от условий банка.

Итого, за расчетный счет придется ежемесячно платить от 100 до 3200 ₽, плюс комиссию за снятие наличных и плату за платежки.

Открывать расчетный счет или довольствоваться текущим — решает только самозанятый. Если он работает с частными клиентами, достаточно текущего счета. При работе с бизнес-клиентами самозанятому желательно иметь расчетный счет. Это упростит сотрудничество для обеих сторон. Но для этого ему придется стать самозанятым ИП.