Расчетно-транзитный счет Сбербанка

Многие путают лицевой счет карты и номер карты, напечатанный на пластике. Эти цифры не совпадают, потому что нужны для разных целей. Мы расскажем, как узнать номер счета карты Сбербанка и для чего нужна это информация.

Структура любого расчётного счёта достаточно сложная, но позволяет получить много информации – определить владельца, тип его деятельности, валюту, в которой открыт счёт, отделение банка. Некоторые цифры всегда будут уникальны, а отдельные комбинации повторяются в р/с разных клиентов. Разобраться в них намного проще, чем кажется.

В 2015 году ОАО «Сбербанк России» было переименовано в ПАО «Сбербанк России» по указанию Центробанка, однако на его реквизитах это не сказалось. Далее рассмотрим составные элементы реквизитов ПАО «Сбербанк России» и их значение.

Реквизиты банков являются необходимым условием осуществления переводов на счета. Не стоит путать их с реквизитами счета, однако они также важны.

Прием платежей по QR-коду (СБП) в Сбербанке

Оплачивать покупки клиенты могут при помощи SberPay QR. Для этого продавцу необходимо продемонстрировать графический код на экране POS-терминала, в распечатанном виде, на экране кассы или смартфона. Также доступна интеграция QR-кода в имеющееся у компании кассовое оборудование, сайт, аппарат для вендинга.

Сервис доступен в таких мобильных приложениях, как Сбербанк, Тинькофф, Совкомбанк-Халва, ЮMoney, Альфа-Банк. Для проведения платежа клиенту не нужна карта и даже телефон с технологией NFC. Платеж осуществляется через Сбербанк Онлайн в несколько кликов. При этом начисление бонусов по программе лояльности СберСпасибо производится в обычном режиме.

Компания может воспользоваться сервисом бесплатно. Плата за обслуживание не взимается, а дополнительное оборудование не нужно. На комиссии за эквайринг можно сэкономить до 20%. Если пользоваться устройствами банка, не потребуются никакие настройки, сервис уже интегрирован в большинство терминалов. До конца февраля 2023 года можно воспользоваться специальным предложением от банка для новых клиентов — ставка 0,8% при подключение эквайринга и открытии счета.

Помимо этого представители малого бизнеса могут воспользоваться классическим способом принимать платежи через QR-код от СБП. Этот вариант отличается низкой комиссией до 0,7% от оборота в зависимости от вида деятельности организации и моментальным зачислением средств на расчетный счет. Оборудование и программное обеспечение приобретать не нужно, QR-код можно распечатать или демонстрировать клиентам другим способом.

Рекомендуемые тарифы РКО

до 500 000 ₽с комиссией 0,25%

до 1 000 000 ₽без комиссии

до 2 000 000 ₽без комиссии

до 150 000 ₽без комиссии

до 300 000 ₽без комиссии

до 10 000 000 ₽без комиссии

до 1 500 000 ₽без комиссии

до 150 000 ₽с комиссией 2%

Бесплатное обслуживание первые 2 месяца. Открытие любого количества счетов в рублях и валюте

от 100 000 ₽с комиссией 1%

Что можно узнать по номеру расчетного счета

Расчетные счета в банке открывают организации и предприниматели, чтобы вести бизнес: принимать безналичные платежи, делать денежные переводы по реквизитам контрагентам и др. Другими словами – совершать любые операции с использованием специальных банковских платежных реквизитов.

Для ИП по закону они не обязательны, но значительно облегчают работу с крупными клиентами. Для юрлиц деятельность без р/с невозможна. Физлица без статуса предпринимателя, в том числе самозанятые, не могут открывать расчетные счета – им в банке могут оформить накопительный счет или, например, для банковской карты.

Номер расчетного счета организации состоит из цифр, каждая из которых содержит зашифрованную информацию. С их помощью можно узнать:

- данные клиента банка – собственника р/с;

- специфику деятельности компании или ИП;

- валюту счёта;

- отделение банковской структуры, в которой открыт счёт.

Важно! Некоторые цифры в расчётном счёте не дают информацию о владельце или отделении банка, а служат контрольными идентификаторами.

Номера расчётных счетов не имеют дубликатов и не повторяются – у каждого клиента индивидуальны, даже если владельцы занимаются одинаковым бизнесом, открывают их в одной валюте и в том же банковском отделении.

Интернет-эквайринг в Сбербанке

Принимать платежи от покупателей на сайте, в мобильном приложении, социальных сетях и мессенджерах можно, подключив интернет-эквайринг. Деньги поступают на расчетный счет на следующий рабочий день до 12:00 по Москве. Если клиент заключил договор на РКО, то зачисление осуществляются и в выходные дни. Оплата доступна картами всех популярных платежных систем и через SberPay. Чтобы фискализировать чеки согласно 54-ФЗ необходимо арендовать цифровую кассу Эвотор.

Настроить прием оплаты на сайте можно без обязательной интеграции. Интернет- эквайринг подключается к лендингам и популярным CMS. Платежную страницу можно стилизовать под свой бренд или оставить стандартный дизайн. Покупатель может сохранить данные карты для проведения повторных безакцептных платежей. Виджет в приложении позволит быстро оплачивать через Сбербанк Онлайн. При необходимости платежную ссылку можно отправить клиенту в социальной сети, сообщении, электронном письме. Банк предлагает инструкции, которые помогут наладить самостоятельную работу с сервисом. Пользоваться интернет-эквайрингом могут также самозанятые.

Преимущества использования SberPay:

- Большое количество потенциальных клиентов, которые могут оплатить покупку на сайте или в приложении в пару кликов

- Бесплатное подключение и обслуживание сервиса, комиссия взимается только за интернет-эквайринг

- Удобство для покупателя — не нужно вводить данные карты

- Доступность услуги даже при использовании эквайринга другого банка

Как узнать номер лицевого счета Сбербанка?

Искать такую информацию можно разными способами:

- в интернет-банкинге финансового учреждения или мобильном приложении – Сбербанк Онлайн;

- в банковском договоре;

- при личном посещении отделений Сбербанка;

- в платежных устройствах сети;

- при обращении к специалисту на горячую линию.

Получить информацию о номере может непосредственно владелец счета или лицо, на которое оформлена доверенность. Другим лицам данные не сообщат, чтобы не допустить мошеннических действий.

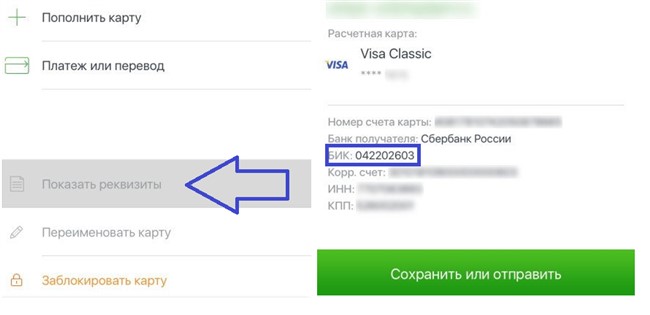

Сбербанк Онлайн

Самый простой способ для получения информации – зайти в интернет-банкинг и получить данные там. Информацию не нужно запрашивать и уж тем более платить за нее.

Если у вас есть зарегистрированный личный кабинет банкинга, можно зайти на сайт банка, а затем:

Tinkoff Black (с безопасной доставкой карты)

Кешбэк до 30%

на остаток по карте

- Выбрать карту, чьи данные нужно узнать.

- Нажмите на «Информация о карте» – появятся сведения о номере карт счета и владельце пластика.

Чтобы узнать номер счета банковской карты Сбербанка в мобильном приложении, нажмите на «Показать реквизиты».

Банковский договор

Если под рукой есть письменное соглашение с банком, узнать реквизиты можно там. Ищите 20-значный номер, который и будет лицевым счетом физического лица.

Альтернативным документом, в котором тоже есть необходимые данные, – конверт с пин-кодом, в котором выдавалась карточка.

Договор с банком должен быть не только в том случае, если на карту перечисляется зарплата. Соглашение составляется при любом обращении для открытия счета.

Горячая линия

Номер, по которому можно обратиться, чтобы узнать номер банковского счета Сбербанк, – 900. Это бесплатный номер, на который можно позвонить с мобильного телефона.

Чтобы сотрудник колл-центра смог сообщить клиенту информацию, нужно пройти идентификацию. То есть подтвердить личность, чтобы данные не попали мошенником. Поэтому перед звонком нужно подготовиться:

Уралсиб, Лиц. № 30

бонусами за покупки

- взять паспорт (оттуда понадобятся номер и серия);

- вспомнить кодовое слово, которое клиент сообщал банковскому сотруднику при открытии счета или оформлении карточки.

Важно знать, что есть информация, которую никогда не попросит настоящий работник Сбербанка – цифры пин-кода, пароль от личного кабинета онлайн-банкинга. Это – табу для сотрудников, такие данные нельзя передавать никому.

После успешной идентификации оператор продиктует номер. Убедитесь, что в нем не пропущена цифра. Их должно быть 20.

Отделение

Если дистанционные способы не нравятся, можно воспользоваться классическим. То есть прийти в ближайшее отделение и узнать информацию там. С собой нужно прихватить паспорт.

Сотрудник передаст клиенту письменную распечатку, где будет указан счет. Там же будут и бонусные данные:

- корреспондентский счет;

- бик;

- точное официальное название банка;

- ИНН.

Все эти данные тоже могут понадобятся при денежных переводах от организации физическому лицу. Если деньги переводятся в иностранной валюте, то нужно будет запросить дополнительные данные – SWIFT-код.

Банкомат

После того, как вы вставите карту и введете пин-код, нужно будет:

- Найти раздел со своими счетами.

- Запросить реквизиты.

- Можно не переписывать данные карт-счета с экрана – все будет отражено в чеке.

Кому и для чего можно давать номер карт-счета?

Мы уже писали выше, для чего нужна информация. Но это далеко не полный список целевого использования.

Карт-счет может пригодиться для:

- получения зарплаты или разовых гонораров – сведения о реквизитах для перевода денег, включая карт-счет, нужно передать бухгалтеру организации;

- для зарубежных переводов по системе SWIFT. Передать деньги таким образом может не только организация, но и частное лицо;

- выплат от страховых агентств. Сведения нужно будет передать в компанию вместе с документами при наступлении страхового случая;

- получения налогового вычета. Инспекции не нужны данные пластиковой карты, потребуется карт-счет.

Меры предосторожности

Номер лицевого счета карты Сбербанка – не секретная информация. Если 20-значный код попадет к третьим лицам, воспользоваться деньгами с карты будет нельзя. К слову, имея номер карт-счета, нельзя узнать номер пластиковой карточки и другие важные реквизиты.

Однако все равно нужно соблюдать правила безопасности, чтобы не стать жертвой мошенников:

- не диктовать «псевдооператорам» Сбербанка по телефону пин код и CVC/CVV-код – это 3 цифры, расположенные на обратной стороне карточки. Такую информацию сотрудники никогда не запросят;

- не сообщать третьим лицам пароль для входа в онлайн-банкинг – на сайте или в мобильном приложении;

- следите за расчетными операциями по вашей карточке – кассиры не должны видеть CVC/CVV-код.

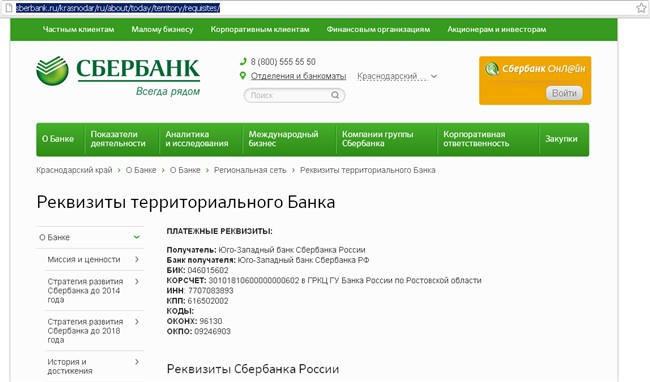

ПАО «Сбербанк» — реквизиты

Расчетный счет — 30301810000006000001

Популярные вопросы

Какой счет указывать в инвойсе: транзитный или расчетный?

Указывайте любой счет — транзитный валютный или расчетный. Это не имеет значения. Деньги юридических лиц или индивидуальных предпринимателей сначала всегда зачисляются на специальный транзитный счет, а после проверки переводятся на валютный.

От какой суммы начинается валютный контроль?

Если сумма сделки менее двухсот тысяч рублей, регистрировать договор в банке, получать справку на валютную операцию не нужно. О контрактах от двухсот тысяч до трех миллионов рублей нужно уведомить банковское учреждение, отправив любой документ (договор, акт, счет и т. д.) для присвоения кода операции. Экспортные контракты от шести миллионов рублей и импортные от трех млн руб. проходят валютный контроль.

Как перевести деньги с транзитного счета на валютный текущий счет?

При проведении операций оплата всегда поступает на транзитный счет. После валютного контроля обычно он занимает один день и проводится. Если сумма договора более двухсот тысяч рублей, деньги можно переводить на текущий валютный счет, создав соответствующее распоряжение.

ИНН и КПП Сбербанка

Наряду с БИК в реквизиты включены ИНН банка, КПП. Они присвоены не отдельному банку, а конкретному отделению (филиалу).

ИНН — индивидуальный номер налогоплательщика, состоящий из следующих элементов:

- с 1 по 4 — код налогового органа, согласно Справочнику налоговых органов (СОУН), присвоившего ИНН;

- с 5 по 9 — порядковый номер записи о налогоплательщике;

- 10 — контрольное число, рассчитываемое по специальному алгоритму.

Если не знаете как его распознать среди других реквизитов, вам будет интересна статья «Как выглядит ИНН».

Таким образом, из ИНН Московского филиала Сбербанка — 7707083893 можно узнать следующую информацию:

- 7707 — код Московской налоговой инспекции, выдавшей свидетельство о присвоении ИНН;

- 08389 — номер, под которым запись о налогоплательщике содержится в документах инспекции;

- 3 — расчетное число.

КПП — код причины постановки. Это индивидуальный девятизначный номер, присвоенный банку в ФНС. Код присваивается одновременно с ИНН при регистрации банка как налогоплательщика. Соотношение цифр в данном коде следующее (приведем на примере КПП Московского филиала ПАО Сбербанк России»):

- первая и вторая цифры — регион организации, поставившее налогоплательщика на учет: в нашем примере это 77 — Москва;

- следующие две цифры — номер налогового органа, поставившего банк на учет: в нашем примере — налоговая инспекция №50;

- пятая и шестая цифры — причина регистрации юридического лица в качестве налогоплательщика: в случае со Сбербанком — 01 — по месту нахождения;

Такие реквизиты, как ИНН и КПП находятся в открытом доступе, и узнать их можно по телефону горячей линии или в интернете.

Как узнать БИК и ИНН Сбербанка?

Если вам по какой-либо причине потребовалось узнать реквизиты банка, сделать это можно несколькими способами:

- В отделении Сбербанка России. В любом отделении сотрудники предоставляют реквизиты отделений клиентам. Предъявив паспорт, вы сможете узнать не только реквизиты Сбербанка, но и ваши персональные данные – номера счетов, карт, договоров;

- В контактном центре. Чтобы узнать реквизиты Сбербанка в контактном центре, сообщите об этом оператору или выберите необходимое меню в автоответчике. Назовите оператору ФИО, дату рождения, указанное при открытии счета или карты ключевое слово и адрес прописки. Кроме того, вам могут потребоваться паспортные данные – серия, номер, кем и когда он был выдан;

- В терминалах самообслуживания и банкоматах Сбербанка. Вставьте карточку в приемник, наберите пин-код и выберете в меню «Мои платежи – Реквизиты счета»;

- В договоре на открытие вашего расчетного или карточного счета;

- На сайте, пройдя по вкладкам «О банке — Информация о банке – Реквизиты».

Для каких операций открывают валютный расчетный счет

Целью открытия расчетных валютных счетов является:

- получение и отправка платежей в иностранных валютах между резидентами и нерезидентами РФ;

- продажа товаров и услуг иностранным партнерам;

- получение оплаты от иностранных контрагентов;

- покупка иностранных денежных средств;

- перевод валютной выручки со счетов в зарубежных банках на российские, принадлежащие одной компании, и наоборот.

Открывать расчетный и транзитный валютный счет можно только в банках, получивших лицензию ЦБ РФ на проведение валютных операций. Рекомендуем предварительно убедиться, что банки, где открываются счета, имеют действующую лицензию.

Согласно законодательству РФ, с марта 2022 года резидентам временно запрещены денежные переводы в валюте на свои зарубежные счета, кроме работы с филиалами и представительствами своих компаний. Также нельзя выдавать валютные займы, переводить деньги за рубеж на приобретение недвижимости или ценных бумаг у граждан недружественных стран. Указом Президента РФ компании-экспортеры обязаны продавать 80% валютной выручки от международных операций и других сделок. Продажа производится после подтверждения платежа, поступившего в банковскую организацию, валютным контролем. Курс конвертации в соответствии с установленным ЦБ РФ.

Мобильный эквайринг в Сбербанке

«Мобильный кассир» — это приложение для смартфона, объединяющее онлайн-кассу и эквайринг. При помощи него можно принимать платежи различными способами, в том числе наличными, картами, гаджетами и через QR код от SberPay. Предприниматель значительно экономит, так как не нужно покупать и обслуживать оборудование. Касса полностью соответствуют требованиям законодательства и финализирует чеки должным образом. Подтверждение оплаты предоставляется покупателям в SMS или электронных письмах.

Синхронизировать кассу со смартфоном необходимо 1 раз при подключении, в дальнейшем для работы требуется только устройство с доступом в интернет и приложение «Мобильный кассир». Комиссия зависит от оборота компании. Дополнительно за фискализацию взимается плата 300 рублей в месяц. В стоимость включены кассовые операции, товарный учет, прием безналичных оплат, отправка чеков потребителям, передача данных в ОФД.

Такой сервис подойдет курьерам, таксистам, небольшим торговым точкам с открытой витриной, официантам в ресторанах или кафе, сезонным видам бизнеса в горячее время продаж. Кроме того, любая компания может использовать мобильный эквайринг для уменьшения очередей на обычной кассе.

Корреспондентский счет

Корреспондентский счет – это счет, открываемый банком в отделениях центрального банка. Этот реквизит отражает расчеты, производимые одним банком за счет другого. Корсчет обязательно указывается в платежных документах. Первые три цифры корсчета отражают его тип. Последние три цифры – номер участника расчета, и им соответствуют седьмая, восьмая и девятая цифры БИК.

Онлайн-касса в Сбербанке

Сбербанк предлагает различные варианты кассовых решений для соблюдения 54-ФЗ при приеме платежей от покупателей. Онлайн-кассу Эвотор, которая подходит для маркированных товаров, торговли алкоголем и товарного учета, можно купить или взять в аренду. Также доступна цифровая касса для сайтов или смартфонов.

Виды оборудования и условия продажи:

Фискальный накопитель (ФН) по закону должен быть приобретен предпринимателем в собственность, арендовать нельзя. Это специальный чип для хранения данных. Срок действия необходимо выбирать в соответствии с налоговым режимом и видом деятельности:

- 15 месяцев — для торговли на ОСН, продажи подакцизных товаров на любой системе налогообложения

- 36 месяцев — для торговли на УСН, ПСН, сферы услуг и сезонных работ

Терминалы для торгового эквайринга при покупке или аренде кассы можно взять без доплаты. Если требуется 2D-сканер для считывания штрих-кодов, проводное устройство можно арендовать за 200 рублей в месяц, беспроводное — за 300 рублей.

Помимо кассы и ФН необходимо оформить договор с ОФД. Оператор фискальных данных собирает, хранит и передает информацию в налоговую, а также отправляет чеки клиентам. Стоимость скретч-карты для активации услуги составляет:

- Платформа ОФД на 12 месяцев — 3 000 рублей

- Платформа ОФД на 15 месяцев — 3 700 рублей

- Платформа ОФД на 36 месяцев — 6 700 рублей

Комиссия за аренду оборудования зависит от выбранного тарифа:

Облачная касса удобна для удаленной торговли и имеет ряд преимуществ:

- Экономия средств на покупке и сервисном обслуживании оборудования

- Полное соответствие 54-ФЗ

- Быстрая и легкая интеграция с сайтом без приобретения специальных программ и приложений

- Работа с интернет-магазинами или с приложением для смартфона «Мобильный кассир»

- Совмещение с интернет-эквайрингом

- Простая регистрация кассы в ФНС

Стоимость определяется выбранным тарифным планом:

Для чего нужен транзитный счет

Транзитный счет используется для проверки и учета операций в иностранной валюте. Открывается автоматически, без заявления клиента. Платежи в валюте сначала поступают на транзитный счет и находятся на нем до момента подтверждения законности сделки. Когда агенты валютного контроля (банки) проведут проверку и убедятся, что все в порядке, деньги переведут на обычный расчетный валютный счет клиента.

Деньги на тс могут находиться неограниченное количество времени, но проводить платежи, пока не пройдёт проверка, нельзя. Деньги с транзитного счета можно вернуть отправителю. Для этого достаточно дать распоряжение менеджеру по обслуживанию юридических лиц и ИП.

Тарифы для ИП и юридических лиц

Эквайринг можно подключить за 1–3 дня. Оборудование можно купить, взять в аренду или использовать собственное. Сервис совмещается с кассовыми и бухгалтерскими программами. Арендная плата за терминал взимается только, если оборот по устройству составляет менее 80 000 рублей в месяц. До 28 февраля 2023 года в банке действует акция, которая обеспечивает легкий старт для любого бизнеса. Клиенту предоставляется услуга по ставке 1% в первые 2 месяца после открытия счета и подключения эквайринга. Деньги зачисляются на расчетный счет на следующий рабочий день до 12:00 мск общей суммой или отдельно по каждому магазину. При наличии счета в банке выплаты производится ежедневно без выходных.

Через интернет-банк СберБизнес клиент может самостоятельно подключать и отключать услуги, контролировать движение средств в режиме онлайн. При возникновении вопросов можно обратиться круглосуточно в службу поддержки. Банк предлагает гибкие тарифы, которые зависят от нескольких факторов:

- Количество используемых терминалов

- Ежемесячный оборот

- Прием платежей по QR-коду от SberPay (оплата меньше на 20%)

Ставка ежемесячно пересчитывается, результат можно отслеживать в личном кабинете. На размер комиссии не влияет наличие у юридического лица или ИП расчетного счета в банке, а также категория, платежная система и банк-эмитент карты, с которой покупатель осуществляет оплату. При помощи специального калькулятора на сайте банка можно рассчитать примерный процент, указав регион, сферу деятельности, оборот на терминал и тип бизнеса.

Необходимые документы

При заключении договора по оказанию банковских услуг необходимо представить следующие документы:

- заявка;

- учредительные документы юридического лица;

- паспорт руководителя компании или ИП.

Владельцы вклада в банке, где хотят открыть еще один счет для проведения валютных расчетных операций, обычно формируют только заявку. Банк имеет право запросить дополнительные документы перед оформлением договора. Их перечень можно уточнить в службе поддержки клиентов.

Расшифровываем на примере

Возьмём для примера расчетный счет для расшифровки цифр – 40802810057605155021:

- первые три цифры 408 – значит, счёт открыт физическому лицу, например, индивидуальному предпринимателю;

- далее 02 – перед нами коммерческая компания;

- 810 говорит о том, что р/с открылся в российских рублях;

- 0 – контрольная цифра;

- 5760 – комбинация, означающая филиал банка, в котором счёт открывался;

- последние семь цифр 5155021 – порядковый номер счёта.

Все счета открываются не вручную, а автоматизированной системой. Она же подбирает комбинации, назначает порядковый номер.

Корреспондентский счет — счет, открываемый любым банком. Он отличатся от расчетного счета по своему назначению. На этот счет перечисляются платежи в банк. Он состоит из следующих составных элементов:

- первые 3 цифры — номер счета первого порядка по балансу. У Сбербанка России он равен 301;

- следующие 2 цифры — номер счета второго порядка по балансу;

- следующие 3 цифры — код валюты, в которой используется счет (810 — в рублях РФ, 810 — в долларах США, 78 — в евро);

- 8 цифра — проверочный код;

- 9 — код счета в банке

- Конечные цифры — последние 3 цифры БИК.

По первым цифрам можно выяснить назначение счета — 407 — счета физических лиц, 408 — физических и юридических лиц (40817 — физические лица, 40802 — счета индивидуальных предпринимателей).

Таким образом, реквизиты ПАО «Сбербанк» несут полную информацию о банке.

Стоит помнить, что необходимо точно указывать реквизиты при осуществлении платежей и нельзя платить по реквизитам Московского филиала, в городе Санкт-Петербурге. Если платеж все-таки совершен, то Сбербанк оставляет за клиентом право вернуть средства, написав соответствующее заявление.

Как узнать номер расчётного счёта?

Р/с юридического лица или ИП можно узнать в мобильном приложении, справке, которую кредитное учреждение выдаст при открытии счёта, в службе поддержки. Также можно лично посетить любое банковское отделение с паспортом. Третьим лицам такую информацию не предоставят.

С каких цифр начинается расчетный счет юридического лица?

Расчетные счета юрлиц начинаются с комбинации 407, следующие две цифры определяют тип деятельности компании. Например, МФО имеют р/с, начинающийся с 40701, ЗАО и ООО – с 40702, а счета НКО – 40703.

Номер счета и расчетный счет – это одно и то же или нет?

Расчётный счет ИП или организации – открытый в банке счёт для ведения хозяйственной деятельности. Имеет номер, состоящий из 20 цифр. Номер счёта – комбинация цифр для банковских и не только счетов (депозитных, текущих). Номер счета – индивидуальный набор цифр, а р/с – отдельный вид счёта для бизнеса, тоже имеющий номер.

Документы потребуются для открытия расчетного счета. Если клиент уже обслуживается в банке, дополнительно ничего собирать не нужно. Перечень зависит от организационно-правовой формы компании.

Для индивидуальных предпринимателей

- Паспорт ИП

- СНИЛС (для подключения электронного документооборота)

- Лицензии (при ведении соответствующей деятельности)

- Подтверждение права проживать или находиться на территории РФ (для иностранного гражданина)

- Паспорт доверенного лица, доверенность, нотариально заверенная копия паспорта ИП (если управлением счетом будет заниматься третье лицо)

Для юридических лиц

- Паспорт и СНИЛС руководителя

- Учредительные документы

- Подтверждение полномочий руководителя (избрание/назначение/продление)

- Выписка из реестра акционеров (для АО)

- Лицензии и патенты (при наличии)

- Положение об обособленном подразделении (для филиала или представительства)

- Паспорт и подтверждение полномочий доверенного лица, нотариально заверенную копию паспорта руководителя организации (если распоряжаться счетом будет представитель компании)

Лицам, занимающимся частной практикой, ЖКХ, нерезидентам РФ и другим специализированным компаниям потребуются дополнительные документы.

Из чего состоит расчетный счет

Р/с состоит из 20 цифр – и для организаций, и для предпринимателей. Те, кто сталкивается с ними постоянно, например, работники банка или ответственные за ведение бухгалтерского учета, легко видят в структуре «блоки», хотя никаких разделительных символов не используется. В каждом таком блоке от 1 до 7 цифр: одна цифра в блоке с контрольным символом, больше всего цифр (7) – в последней части.

Важно! Из скольких цифр состоит номер, не зависит от юридического статуса клиента банка. Во всех р/с 20 цифр вне зависимости от того, открывает ли счёт предприниматель, ООО или государственная компания.

Из скольких цифр состоит расчетный счет, какие контрольные цифры используются и другие нюансы открытия и ведения р/с определяет Положение Банка России № 579-П от Это внутренний документ для всех банков, которые работают с расчетными счетами клиентов. Он определяет схему обозначения реквизитов, нумерацию, правила внутреннего контроля, хранения и др.

Как открыть расчетный счет в иностранной валюте

Юридические лица открывают валютный счет для работы с зарубежными контрагентами. Важно открывать расчетный счет в валюте контракта. Работаете с Китаем? Нужно открыть расчетный счет в юанях. Планируете финансовые операции в долларах США? Открывайте расчетный счет в долларах.

Процедуры открытия валютных счетов могут отличаться в зависимости от требований банка, но в целом они включают несколько стандартных действий:

- Выбрать банк. Проверить наличие лицензии, можно ли открыть расчетный счет в нужной валюте, какие условия расчетно-кассового обслуживания валютных счетов банки предлагают, перечень дополнительных услуг.

- Оставить заявку. Рекомендуется оформить онлайн-заявку на сайте. В заявке указывается персональная информация о будущем владельце расчетных счетов и компании. Уже через несколько минут можно получить реквизиты счета, который будет зарезервирован для вас с целью осуществления валютных операций.

- Подписать договор на оказание банковских услуг. Для оформления договора банковского обслуживания необходимо встретиться с менеджером. Это можно сделать в отделении или на выезде, если банк оказывает такие услуги.

Валютным законодательством установлено, что для ведения бизнеса, связанного с расчетами в иностранных валютах, обязательно пользоваться транзитными счетами. Если открыть валютный счет, открывается и транзитный.

Как узнать расчетный счет в Сбербанке

Если клиента интересует именно расчетный счет, принадлежащий Сбербанку, то уточнить этот реквизит он сможет на официальном сайте кредитной организации. На титульной странице в самом низу его можно просмотреть в соответствующем разделе.

Если клиента интересует собственный счет – текущий или расчетный, то уточнить его получится несколькими способами. Первый – в личном кабинете. При открытии счета каждому клиенту выдаются ключи доступа к личному кабинету. Он предназначен для оперативного управления денежными средствами. Здесь клиент может посмотреть всю необходимую информацию и реквизиты.

Второй вариант – связь с оператором Сбербанка. Дело в том, что сам номер счета не представляет никакой конфиденциальной информации. Следовательно, назвав свои персональные данные, клиент в голосовом режиме получает необходимую информацию от оператора банка.

Как подключить эквайринг в Сбербанке

Для оформления услуги необходимо оставить онлайн-заявку на сайте с указанием контактов предпринимателя и дождаться звонка специалиста. По телефону можно узнать подробную информацию и договориться о времени установки оборудования или настройки платежного модуля. Действующие клиенты могут самостоятельно подключиться в интернет-банке, следуя инструкции. Пользоваться сервисом можно после подписания договора.

Задать вопрос, оставить отзыв или получить помощь можно на горячей линии круглосуточной техподдержки 8 (800) 555-57-77, добавочный номер 913.

Популярные валюты для РС

К наиболее популярным валютным депозитам относятся счета в долларах и евро, активно набирают популярность юани. Далее идут японские йены, фунты, кроны. Чем активнее бизнес-деятельность с той или другой страной, тем больше нужно счетов для осуществления расчетов и проведения платежей, тем чаще в её валюте открываются вклады.

Количество расчетных счетов и договоров банковского обслуживания для одного клиента не ограничено. Их может быть сколько угодно. На налоговый учет их ставит банк. Клиенту передавать информацию в ФНС не нужно.

Расчетный счет в юанях

Расчетный счет в китайских юанях открывается компаниями, ведущими бизнес со странами Востока. Он позволяет комфортно работать и вести расчеты с партнерами напрямую, без необходимости перевода денежных средств из рублей в доллары, а затем в юани. Расчетный счет в юанях позволяет:

- ускорить проведение расчетов. Транзакции проходят напрямую, значительно быстрее;

- уменьшить риски. Работа без посредников позволяет не учитывать курсы валют, не участвующих в сделке, их колебание;

- снизить издержки. Каждая конвертация для проведения расчетов связана с необходимостью уплаты комиссии. Чем меньше обменов, тем ниже затраты.

Китайские партнеры более лояльны к контрагентам, которые проводят валютные платежи в их национальной валюте. Это выгодно для двух сторон сделки. Сегодня многие банки предлагают открыть счет бесплатно. Достаточно заполнить заявку на сайте.

Счет в долларах

Расчетный счет в долларах, которые являются одной из самых популярных резервных валют, позволяет рассчитываться с контрагентами практически во всем мире. Согласно законам о валютном регулировании, он оформляется в дополнение к существующим рублевым счетам. Банк обеспечивает полное сопровождение сделок.

РС в евро

Для сотрудничества с европейскими компаниями рекомендуется открыть рс в евро. Для упрощения расчетов можно привязать банковскую карту и проводить платежи с нее. Перед заключением договора банковского обслуживания рекомендуется уточнить, по какому курсу и на каких условиях проводится конвертация, величину комиссии и стоимость обслуживания.

Как работать с валютным счетом

Рассмотрим процесс проведения валютных операций через личный кабинет интернет-банка:

- Создается новый контракт в личном кабинете на сайте банка в разделе внешнеэкономической деятельности.

- Поступает оплата на транзитный счет. В разделе с транзитными счетами можно проверять поступления вручную или настроить автоматические уведомления.

- Осуществляется банковский валютный контроль расчетного счета. Если сделка на сумму более двухсот тысяч рублей, необходимо загрузить соответствующие документы.

- Деньги переводятся на текущий счет и доступны к использованию.

При проведении валютного контроля может возникнуть ситуация, когда необходимо предоставление банковским сотрудникам дополнительных документов. На это выделяется пятнадцать рабочих дней, иначе могут последовать штрафные санкции.

Какие банки открывают счета в инвалюте

К наиболее популярным банкам, работающим с валютными и рублевыми расчетными счетами, относятся:

- Альфа-Банк. Предоставляет персонального валютного контролера для решения любых вопросов. Возможно подключение бесплатных отчетов и уведомлений для уменьшения риска нарушений. Отслеживание статуса платежей ведется онлайн. Для ВЭД разработано комплексное решение.

- Модульбанк. Работает с евро, долларами и юанями. Открывает счета в инвалюте бесплатно, онлайн. Оплачивается только выбранный тариф и комиссия за переводы, независимо от количества р/с. Нет скрытых условий и навязанных услуг. Есть бесплатные и безлимитные тарифы для бизнеса любых масштабов.

- Сбербанк. Является крупнейшим российским банком. Предлагает более 20 сервисов ВЭД и выделенную линию для клиентов со службой поддержки на русском, английском и китайском языках. Работа с международными контрагентами может вестись в мобильном приложении. Поможет найти бизнес-партнеров, проверить их надежность.

- Райффайзенбанк. Предлагает удобные решения для бизнеса с оптимизацией расходов. Берет сниженную комиссию за конвертацию. Исходящие переводы проводятся всего за 0,07%. Документооборот с банком полностью дистанционный. Операционный день увеличен.

Перед выходом на валютный рынок и открытием р/с в инвалюте ознакомьтесь с банковскими тарифами. Выбирайте тот, который содержит только нужные вам сервисы и предоставляет полный спектр услуг по проведению финансовых операций, связанных с внешнеэкономической деятельностью.

Расчетный счет Сбербанка

Кредитные организации, учитывая объемы совершаемых операций, обязаны иметь собственные расчетные счета. К примеру, средства, которые выдаются клиенту в виде кредита, а также средства, которые размещаются на кредитных картах, изначально хранятся на внутреннем расчетном счете банка. Он же используется банком в следующих целях:

- Принятие и обработка платежей.

- Размещение вкладов физических лиц.

- Совершение операций с другими кредитными организациями.

- Выплата заработной платы сотрудникам.

- Выплата дивидендов.

- Проведение сделок с юридическими лицами.

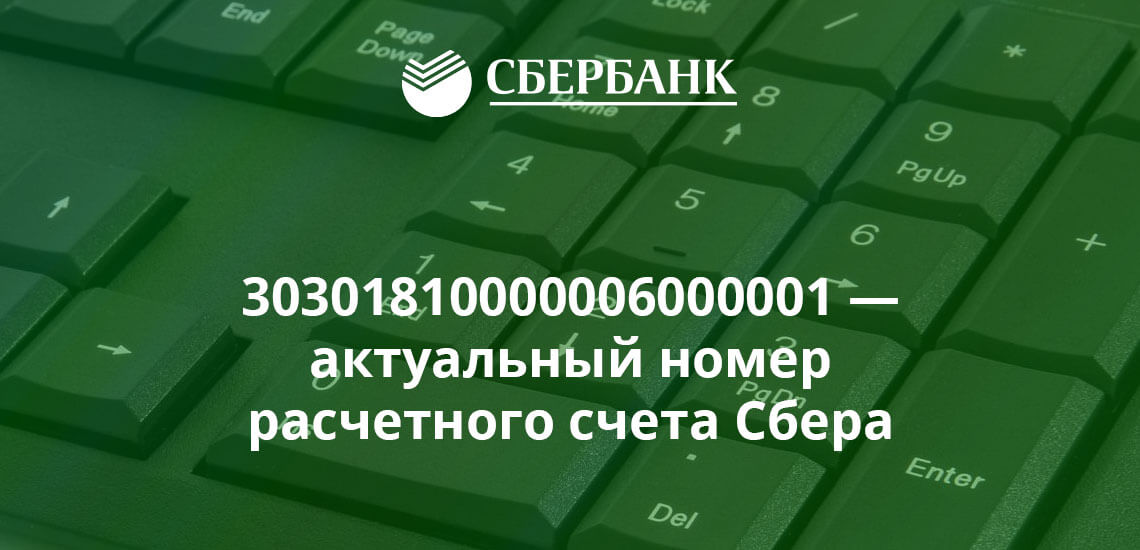

У Сбербанка тоже имеется свой расчетный счет. Его актуальный номер – 30301810000006000001. Этот реквизит указывается при совершении большинства межбанковских операций.

Его не стоит путать с корреспондентским счетом. Это две совершенно разные учетные записи, которые используются в определенных целях. Корреспондентский счет также является важнейшим из реквизитов кредитной организации. Но используется он намного реже, чем расчетный счет.

Перед тем, как узнать расчетный счет Сбербанка и все остальные реквизиты для совершения какой-либо операции, следует учесть, что они (реквизиты) обязательно вывешиваются кредитными организациями на официальных сайтах. Для их уточнения достаточно перейти на титульную страницу официального сайта и спуститься в самый низ.

Не стоит путать расчетный счет с корреспондентским счетом

Там должен быть одноименный раздел со всей обязательной информацией. Уточнять ее рекомендуется каждый раз, так как эта информация может изменяться.

БИК Сбербанка

В банковской системе мира огромное количество банков, и за каждым из них закреплен уникальный банковский идентификационный код – БИК. Нужно это для придания реквизитной уникальности банку и для облегчения движения средств между банками.

БИК входит в перечень реквизитов всех отделений, и обязательно потребуется для перечисления денежных средств на банковский счет.

Для каждого отделения существует уникальный девятизначный БИК. Начинается он всегда с цифр 04 – они указывают на страну, в которой расположено отделение Сбербанк. Следующие две цифры определяют территориальную принадлежность в пределах РФ. Условный код подразделения банка в округе обозначают пятая и шестая цифры, а последние три цифры – это условный номер филиала банка.

Расчетный счет в Сбербанке физическим лицам

Помимо организаций и предпринимателей, нередко потребность в расчетном счете возникает у физических лиц. Цели для этого могут быть самые разные. К примеру, физическое лицо активно сотрудничает с какой-либо компанией.

По своим внутренним правилам данная компания оплачивает услуги физического лица не на карту, а только на расчетный счет. Поэтому для сотрудничества с данной компанией физическому лицу придется открыть такой счет в любом кредитном учреждении.

По правилам, физические лица открывают не расчетные счета, как, к примеру, организации, а лицевые или текущие счета. По сути, эти понятия считаются смежными.

По аналогии с расчетными счетами, текущие счета используются физическими лицами для оперативного проведения расчетов с контрагентами. При этом, такие счета имеют несколько важных особенностей:

- Открываются в упрощенном порядке.

- Не требуют дополнительного документального подтверждения.

- По цене намного дешевле, чем расчетные счета.

- Действуют только в одной валюте.

- В процессе использования не предполагают ограничений по пополнению и снятию наличных.

Понятия расчетного и лицевого счетов считаются смежными

Помимо этого, текущие счета в некоторых банках могут приносить еще и пассивный доход. К примеру, в Сбербанке действует условие, в соответствии с которым на остаток по текущему счету банк начисляет проценты в размере 0,01% годовых. По банковским меркам это немного, но хоть какие-то начисления обладатель счета все равно получает.

Как открыть текущий счет в Сбербанке

Ранее текущие счета для физических лиц открывались дистанционно. С клиентом подписывался электронный договор, после чего он получал на почту реквизиты счета и ключи к личному кабинету.

Сейчас для открытия счета потребуется лично посетить любое отделение Сбербанка для подписания договора на бумажном носителе. Далее клиент просит оплату, после чего получает реквизиты для пользования счетом. Условия текущего счета в Сбербанке:

- Открытие – моментально, только по паспорту.

- Валюта счета – только рубли.

- Начисление процентов на остаток.

- Отсутствие ограничений с использованием собственных средств.

- Возможность открытия нескольких счетов одновременно.

Помимо этого, текущие счета в Сбербанке не имеют срока действия. Они закрываются по первому требованию владельца счета. Активация производится сразу после первого зачисления денежных средств на баланс.

Счета физическим лицам в Сбербанке открываются совершенно бесплатно. Чтобы счет оказался активным, его нужно пополнить. Минимальная сумма пополнения – 10 рублей.

Существует ряд посреднических ресурсов, предлагающих открыть счет в Сбербанке за определенную плату. Такие предложения не должны привлекать внимание потенциальных клиентов, так как за открытие текущих счетов банк не взимает никакой платы.

Тарифы РКО Сбербанка

В Сбербанке тарифы РКО отличаются сбалансированностью и разнообразием: из пяти имеющихся пакетов подходящий для себя может выбрать как крупная организация, так и начинающий предприниматель. Если же ни один из тарифов не устроит клиента, то Сбербанк предлагает заключить договор-конструктор — в него будут включены только нужные опции.

Базовые пакеты услуг и их условия представлены в таблице ниже:

*Превысив указанный лимит, владелец счета платит за транзакции по стандартному тарифу. Так, в пакете услуг «Удачный сезон» стоимость одной операции сверх лимита составит 49 рублей, в «Активных расчетах» — 16 рублей. Для пакетов услуг «Легкий старт» и «Большие возможности» — 100 рублей. Допускается, что клиент захочет использовать услугу вне тарифного плана. За нее также придется платить по стандартному ценнику.

Условия пакета услуг «Легкий старт»

«Легкий старт» — это новый пакет для бизнес-клиентов. От других программ его выгодно отличает доступность: тариф смогут оформить как предприниматели, так и небольшие компании, только начинающие свой путь на рынке. В числе достоинств пакета:

- Бесплатное обслуживание счета;

- Бесплатное обслуживание бизнес-карты в течение года;

- Бесплатный функционал — интернет-банкинг и мобильное приложение;

- Дополнительные возможности — ведение зарплатного проекта, кредитование, эквайринг, страхование, помощь в бухгалтерском учете, факторинг, инкассация и банковские гарантии;

- Открытие расчетного счета за пять минут — воспользоваться им можно моментально;

- Набор бонусов о партнеров Сбербанка — продвижение бизнеса в myTarget, Яндекс, Вконтакте и hh.ru

Хорошая новость для тех, кто решил завести р/с в 2018 году. С февраля открытие счета «Легкий старт» в Сбербанке осуществляется бесплатно. Это делает тариф одним из самых выгодных предложений на рынке.

Сколько стоит и как открыть счет в Сбербанке

На вопрос о стоимости открытия расчетного счета нет однозначного ответа. Для каждого пакета услуг и региона РФ Сбербанк определяет свою цену. К приему, завести банковский счет в Москве стоит 3 тыс. рублей, в Амурской и Воронежской областях — 2,6 и 2 тыс. рублей соответственно. А пакет «Легкий старт» для всех регионов открывается бесплатно. Поэтому перед обращением в Сбербанк стоит свериться с полным перечнем тарифов на услуги в вашем регионе. Найти его можно на официальном сайте учреждения (www.sberbank.ru).

Пакет бумаг, требуемых для открытия р/с, зависит от юридического статуса клиента, и об этом пойдет речь ниже. Зато общим для всех юридических лиц является алгоритм действий:

- Необходимо подавать заявку на открытие счета через отделение Сбербанка или сервис «Сбербанк Онлайн»;

- Заполнить анкету, указав основные сведения об организации;

- Выбрать пакет услуг и написать заявление на открытие счета;

- Представить документы консультанту и дождаться уведомления об открытии счета.

Если по каким-то причинам клиент не может или не желает явиться в отделение, чтобы заключить сделку, работник Сбербанка прибудет в офис и откроет р/с на месте. Также допускает наем профессиональных посредников: на основе доверенности они подпишут договор с банком, за что возьмут дополнительную плату.

Как открыть расчетный счет юридическим лицам

Счет в банке позволяет юридическим лицам свободно распоряжаться капиталом. Среди преимуществ данного инструмента — прием безналичных платежей, удобное начисление зарплат сотрудникам, перевод и платежи без существенной комиссии. Поскольку для фирм и предприятий р/с — это необходимость, закрепленная законом, обслуживание в банках имеет нюансы:

- Число действующих счетов не ограничено;

- Финучреждения не вправе отказать юрлицу в оформлении р/с;

- Единственная причина отказа — ведение противозаконной деятельности.

Открыть расчетный счет для ООО в Сбербанке — процедура чуть более хлопотная, нежели обслуживание частного лица. Во-первых, это связано с подготовкой большего пакета документов. Во-вторых, фирмы и предприятия проходят тщательную проверку: Сбербанк уточняет их правовой статус, финансовое положение, рассматривает документы руководителя и уполномоченных сотрудников.

Итак, что нужно для открытия счета юридическим лицам?

- Устав или учредительный документ предприятия;

- Карточки с образцами печатей и подписей лиц, которые будут иметь доступ к счету. Заверяются нотариально;

- Паспортные данные директора, бухгалтера и прочих работников, которые будут управлять счетом. Также заверяются нотариально;

- Выписка из налоговой инспекции и Фонда соцстрахования об отсутствии задолженностей;

- Лицензии или патенты для ведения бизнеса по выбранному направлению;

- Свидетельство о госрегистрации и постановке на учет в налоговую инспекцию.

Сбербанк упростил процедуру подачи документов: клиентам нет нужды предварительно снимать копии бумаг и заверять их. Этим займется сотрудник отделения, который предложит подписать договор после проверки поданных материалов. После заключения сделки руководству предприятия остается дождаться уведомлении об открытии р/с.

Чтобы открыть расчетный счет ИП в Сбербанке, нужно представить аналогичный пакет документов. Разница состоит лишь в обязательности данного шага. Так, закон не обязывает предпринимателя иметь р/с. Платежи и переводы партнерам и клиентам он волен осуществлять с текущего счета, открытого на имя физического лица.

Сервисы для отслеживания расчетного счета

Эффективно распоряжаться капиталом невозможно без привлечения интернет-технологий. Их использование — составная часть каждого пакета услуг от Сбербанка. Что же конкретно предлагают бизнес-клиентам в стенах старейшего финучреждения России?

- Система «Сбербанк Бизнес Онлайн». В несколько кликов мышкой позволяет делать переводы и платежи, составлять и отправлять платёжные поручения, управлять движением капитала по р/с, обмениваться сообщениями с работниками банка, а также подключать дополнительный функционал;

- Приложение «Сбербанк Бизнес Онлайн». На базе мобильного приложения позволяет составлять платежные поручения, выставлять счет партнерам и клиентам, начислять зарплаты, консультироваться с сотрудником банка.

- Облачный сервис E-invoicing. Служит для передачи и согласования электронных документов (счета-фактуры, накладные, счета, договоры) между несколькими партнёрами.

- Платформа по созданию сайтов. Сбербанк помогает клиентам в написании и продвижении интернет-порталов для бизнеса. Текущие клиенты могут воспользоваться этим функционалом по сниженной цене.

- Сервис «Ежедневник руководителя». Распознаёт визитные карточки по фото, выполняет функцию планера, позволяет создавать заметки и прикреплять к ним изображения, надиктовывает текст.

БИК Сбербанка — 044525225. Это не просто набор цифр — в нем содержится определенная информация о нахождении его владельца:

- 04 — банк находится на территории Российской Федерации;

- 45 — расположение ПАО «Сбербанк России внутри страны;

- 25 — условный номер подразделения. Он не указывается ни в одном элементе реквизитов, а существует только для уникализации БИК;

- 225 — условный номер филиала.

Другими словами, БИК каждого отдельного расположения Сбербанка отличается в рамках последних семи цифр. Так, например, Московский филиал ПАО «Сбербанк России» имеет БИК 044525225. Отметим, что это номер головного офиса банка (главного управления).

Для осуществления переводов и платежей необходимо указывать БИК конкретного филиала, а не общий. Поэтому возникает вопрос о том, как узнать нужный БИК. Сделать это можно следующими способами:

- в договорах и прочих документах, где указаны реквизиты сторон;

- в конверте пластиковой карты;

- позвонив по телефону контактного центра;

- посетив раздел «О банке» на официальном сайте Сбербанка;

Последним способом является запрос реквизитов непосредственно в отделении Сбербанка. При этом обратиться можно в любой офис, у сотрудников реквизиты всегда есть в распечатанном виде. Получение сведений бесплатно и осуществляется вне очереди.

ИНН присваивается каждому физическому лицу или организации и облегчает и упорядочивает информацию по сбору налогов. ИНН для физического лица состоит из семи цифр, в то время как ИНН организации – из десяти. Данные Сбербанка также содержат ИНН. Это один из главных реквизитов банка, необходимый для перечисления средств с карты на карту или на банковский счет. При этом ИНН един для всех отделений – 7707083893.

Терминалы для эквайринга в Сбербанке

В Сбере можно взять в аренду различные виды терминалов для приема платежей от покупателей, в том числе:

- Стационарный. Требуется питание от электросети. К кассе не подключается, сумму нужно вводить вручную. Не поддерживает оплату по QR-коду. Соединяется с интернетом по кабелю, Wi-Fi, Bluetooth, GSM 2G и 3G. Можно подключить выносную клавиатуру

- Переносной. Работа от аккумулятора. Подключение к кассе отсутствует, требуется ручной ввод суммы операции. Поддерживает бесконтактную оплату. Подключение к кассе и оплата по QR-коду недоступны. Связь обеспечивается через Wi-Fi, Bluetooth, GSM 2G и 3G

- Интегрированный. Подключается к кассе, сумма операции вводится автоматически, что значительно экономит время на обслуживании покупателя. Поддерживает бесконтактную оплату. Работает от всех видов интернета. Оплата по QR-коду не предоставляется

Арендная плата за сервисное обслуживание оборудования взимается только, если обороты составляют менее 80 000 рублей в месяц. Замена и ремонт устройства осуществляется бесплатно в течение 24 часов. Также клиентам доступна круглосуточная техническая поддержка, обучение сотрудников и настройка устройства в точке продаж в течение 1 часа.

Расшифровка цифр расчетного счета

Состав расчетного счета – не хаотичный набор цифр: каждая из них имеет своё значение, а уникальным можно считать только последний блок из 7 цифр. Все остальные части могут повторяться у разных клиентов. Расшифровка разрядов ниже.

Номера балансовых счетов

Первый блок состоит из 3 цифр. Расшифровка номера – определение статуса клиента банка:

- число 407 присваивают акционерным обществам, ЗАО и ООО (юрлицам);

- 406 – бюджетным организациям;

- комбинация 408 – физическим лицам, ИП.

Это самые распространенные варианты. Трехзначных комбинаций в начале счёта намного больше. Например, числом 203 обозначают счёт для учёта драгоценных металлов: 20302 – «Золото», а 20303 – все остальные драгметаллы. С числа 424 начинаются счета, которые открываются по вкладам иностранных организаций.

Второй условный блок включает 2 цифры. С помощью этой комбинации можно определить специфику компании:

- 01 – финансовые учреждения (НПФ, брокеры, МФО и др.);

- 02 – коммерческие компании;

- 03 – некоммерческие организации (например, благотворительные фонды, профсоюзы).

Валюта

Следующие две цифры – 6–8 по порядку – относятся к коду валюты р/с. Основных обязательных реквизитов три:

Эти коды расчетных счетов могут быть другими. Например, число 156 означает юани, а 980 – гривны.

Контрольная цифра

Следующий блок состоит всего из одной цифры, по счёту она 9-я – контрольная. Индивидуальный код никакой информации не содержит, а служит для проверки правильности установленного для р/с номера. С помощью этой цифры нельзя определить ни валюту, ни тип деятельности клиента, ни порядковый номер счёта.

Проверку по контрольной цифре проводят с использованием БИК – объединяют номер расчётного счёта и три последние цифры БИК (должна получиться комбинация из 23 цифр), вычисляют сумму младших разрядов произведением цифр этого числа с использованием определенных коэффициентов. Счёт считается верным, если младший разряд будет равен нулю.

Важно! Владельцу счёта заниматься такой проверкой не нужно – контрольное число в основном используют только сотрудники банка.

Код отделения банка

Следующие четыре цифры – с 10-й по 13-ю включительно – дадут информацию о банковском отделении, в котором открыт р/с. Это не фактический номер банковского офиса, который клиенты видят, например, в договоре или на вывеске. Кстати, иногда все четыре цифры в этом блоке – нули. В основном такая ситуация встречается, если клиент открывал расчётный счёт в головном офисе, а иногда – если в банковском учреждении нет филиалов (что встречается редко).

Порядковый номер лицевого счета

Цифры с 14-й по 20-ю включительно – порядковые номера расчетных счетов в банке, расшифровка которых даст информацию только о том, какой р/с по счёту открыл клиент. Косвенно они могут указывать на количество клиентов в банке. Например, если первыми цифрами в пятизначной комбинации будут нули, значит, и расчётных счетов в банке не так много.

Важно! Этот блок индивидуален и всегда состоит из 7 цифр. Теоретически рассчитан на открытие огромного количества счетов, где последней возможной комбинацией станет 9999999.