Тарифы для юридических лиц на расчетно-кассовое обслуживание в банке ВТБ

В современном мире большинство финансовых операций проводится в безналичном формате, поэтому даже ярые сторонники кассового обслуживания ВТБ, прибегают к открытию счетов. Тем не менее с необходимостью деактивации старого или ненужного расчетного счета, периодически сталкивается большинство юридических лиц, микрофинансовых и других организаций. При любых причинах, закрытие проводится по определенному регламенту и с соблюдением всех внутренних правил.

- Деактивация счета: законные права владельца

- Причины и порядок осуществления процедуры

- Закрытие счета юридического лица

- Нормы законодательства

- Зачем закрывать расчетный счет?

- Уведомление госструктур о закрытии счета юридического лица

- Срок закрытия счета

Законные права владельца

Закрытие действующего счета ВТБ — это стандартная операция, которая выполняется при запросе клиента. Перед тем, как его закрыть, необходимо внимательно изучить правовые нормы:

- Клиент имеет право подать заявление о закрытии расчетного счета, при этом подробно аргументировав причину решения в заявлении.

- Банк ВТБ обязан принять заявление. После изучения правильности структуры заявки, действующий ВТБ-счет должен быть деактивирован, а деньги, имеющиеся на нем, выведены через активную карту, указанную клиентом. Все этапы процедуры должны проходить в течение семи рабочих дней.

- Физическое или юридическое лицо может обжаловать действия со стороны ВТБ, если при проведении процедуры были нарушено законодательство Российской Федерации. Также, обжалование возможно в том случае, когда лицо считает блокирование счета незаконным. К примеру, заявление было составлено и подписано не уполномоченным сотрудником компании или счет был закрыт без ведома клиента.

Клиенты ВТБ могут получить подробную консультацию о деактивации в отделении банка. Чтобы найти ближайший филиал ВТБ и ознакомиться с его графиком работы, рекомендуется воспользоваться подробной онлайн-картой. Также желающие подать заявление на закрытие счета для юридических лиц в ВТБ, могут получить рекомендацию в телефонном режиме:

Причины и порядок осуществления процедуры

На сегодняшний день основными причинами деактивации расчетного счета юридического лица являются:

- Кадровые перестановки в административном аппарате.

- Реорганизация или полная ликвидация организации.

- Изменение фактического адреса регистрации организации.

- Смена обслуживающего банка.

В соответствии с действующим Положением об активизации ведения банковского счета юридического лица, индивидуального предпринимателя и приравненных к ним лиц в ВТБ, процедура закрытия счета юридического лица в ВТБ может происходить в течение одной рабочей недели.

Ознакомившись, как деактивировать услугу в банке ВТБ юридическому лицу или физическому лицу, необходимо быть готовым к следующим правилам банка, касательно автоматической деактивации:

- Отсутствие любых транзакций в течение одного года.

- Отсутствие переводов на карту в течение двух лет. В этом случае клиент получает обязательное письменное уведомление от банковского учреждения. Если в течение двух месяцев банк не получает обратного отклика от клиента, договор считается расторгнутым.

Стоит обязательно учитывать, что деактивация предусматривает полное погашение задолженности по карте. В случае наличия задолженности, процедура заморозки возможна после выплаты долгового займа в полном объеме и получения соответствующей справки ВТБ.

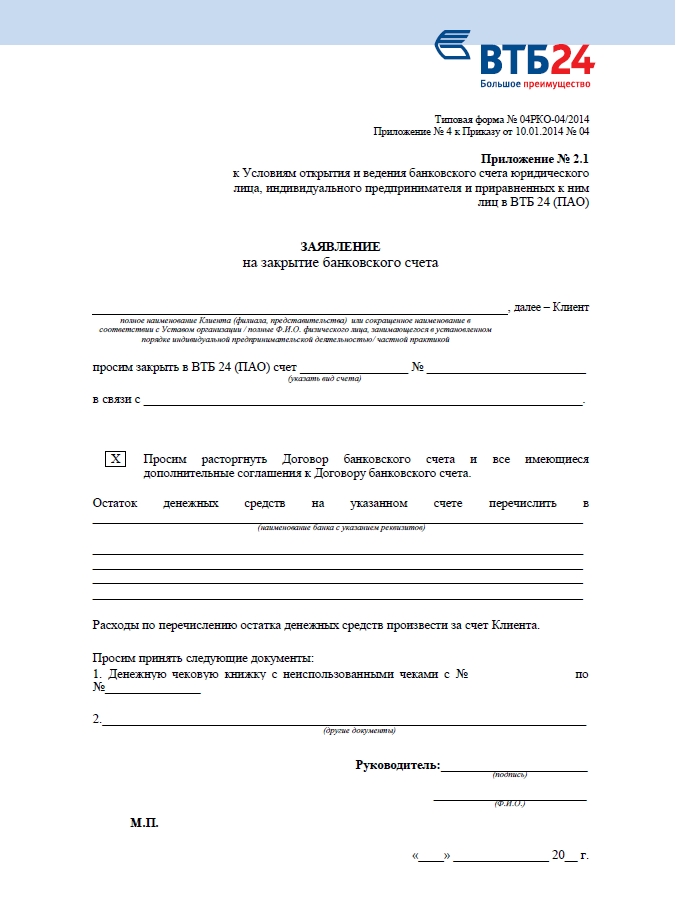

Закрытие счета юридического лица

Для быстрой подачи заявки на расторжение договора, клиенту необходимо обратиться к операторам в зале филиала, чтобы оформить бланк заявления на закрытие расчетного счета в ВТБ. Подать необходимый пакет документов имеет возможность работник организации, на которого оформлено право подписи, а также выписана нотариальная доверенность. При подаче заявки в ВТБ необходимо указывать такие сведения:

- Банковские реквизиты предприятия (организации).

- Аргументированную причину расторжения договора.

- Основные данные об организации.

- Номер активной карты, на которую необходимо перевести остаток денежных средств.

- Контактные сведения.

Примечательно, что перед подачей заявления на деактивацию расчетного счета юридического лица, необходимо обнулить депозит: снять денежные средства или перевести на другую карту.

В редких случаях сотрудник может запросить у клиента дополнительные документы, например, выписку из ЕГРЮЛ, которая была взята не позднее одного месяца назад, официальный приказ от руководителя организации или владельца предприятия, чековую книжку.

С образцом и структурой заявлений, клиенты могут ознакомиться в разделе «Документы», перейдя по активной ссылке.

В большинстве случаев, при соблюдении всех правил, банком выносится положительное решение о деактивации услуги по желанию клиента. Тем не менее всегда нужно учитывать законодательные нормы и особенности внутренних правил, к примеру:

- Банк имеет право отказать клиенту в осуществлении операции, если она противоречит действующему законодательству Российской Федерации и внутреннему регламенту банка.

- Банк может отказать в блокировке счета, при наличии долговых обязательств перед банком.

- ВТБ может отказать в деактивации, если заявление было составлено не правильно.

- Банк имеет право запрашивать у клиента документы и подробные сведения, характеризующие деятельность предприятия.

- Расторжение действующего договора с ВТБ необходимо проводить на основании заявления, оформленного по форме, выданной банком.

- Истечение срока действия соглашения является причиной автоматической деактивации.

Важно учесть, что документация, подтверждающая процедуру деактивации, предоставляется физическому лицу на руки, при явке в ВТБ, или отправляется почтой.

Зачем закрывать расчетный счет?

Клиенты, которые являются владельцами счета и не пользуются им, должны учитывать, что при наличии активного счета, система ежемесячно будет списывать комиссионное вознаграждение за его обслуживание. Чтобы не выплачивать средства за ненужную услугу, рекомендуется деактивировать счет за ненадобностью. Закрыть расчетный счет также рекомендуется физическим лицам, в случае полной ликвидации организации, смены фактического адреса регистрации, руководителя или других кардинальных изменений в структуре предприятия.

Клиенты, которые желают расторгнуть любые соглашения с финансовой организацией ВТБ, должны убедиться в деактивации всех расчетных счетов.

Требования к заявителю

Подать заявление о деактивации счета может физическое лицо, на чье имя он был открыт. Также написать заявление о деактивации может уполномоченное лицо, при обязательном наличии доверенности с мокрой печатью. Что касается юридических лиц, в роли заявителя может выступать владелец предприятия или руководитель организации. Также подать заявление может любое другое должностное лицо, которое имеет при себе нотариально заверенную доверенность от компании.

Уведомление госструктур о закрытии счета юридического лица

При закрытии счета юридическом лицом, об этом необходимо уведомить налоговые службы и социальные внебюджетные фонды. До 2014 года обязанность сообщить государственным органам о проведении процедуры деактивации счета возлагалась на клиентуру банка. Сокрытие этой информации было чревато применением штрафных санкций. В настоящее время данное обязательство возложено на кредитные компании.

Срок закрытия счета

Закрытие расчетного счета может занять от одного до семи рабочих дней, в зависимости от загруженности банка и наличия денежных средств на нем. Чтобы процедура закрытия происходила оперативно, клиент должен подготовиться и предоставить всю необходимую информацию сотрудникам банка. Процедура пройдет быстро, если при проверке не будет обнаружена задолженность или установлен факт мошенничества.

Стоить отметить, что за процедуру деактивации взимается комиссионное вознаграждение. Если на расчетном балансе будут отсутствовать денежные средства для списания комиссии, сотрудники банка могут поставить на паузу расторжение договора до момента внесения нужной суммы. Уведомление об успешном проведении процедуры клиент получает тем способом, который был выбран при регистрации заявления: звонок оператора ВТБ, отправка sms-оповещения, письма. Официальную справку о деактивации можно получить в филиале ВТБ или через почтовые сервисы.

https://youtube.com/watch?v=PetZ6Uw64p0%3Ffeature%3Doembed%26wmode%3Dopaque

При наличии необходимых документов и правильно оформленном соглашении, процедура закрытия счета проходит максимально быстро.

Управление денежными средствами предприятий играет важную роль в современном мире. Банковские структуры предоставляют множество услуг по облегчению ведения бизнеса в сфере безналичных и наличных платежей. Для начала пользования всеми возможными услугами банк ВТБ предлагает заключение с организациями или индивидуальными предпринимателями договора расчетно-кассового обслуживания.

Расчетно-кассовое обслуживание — услуги, которые предоставляются банком клиенту на основании соответствующего договора, заключенного между ними, связанного с перечислением денежных средств со счета (на счет) этого клиента, выдачи наличных средств, а также совершения других операций.

Банк ВТБ предлагает услуги РКО клиентам с разной организационно-правовой формой ведения бизнеса: индивидуальным предпринимателям, юридическим лицам, адвокатам и нотариусам

В свою очередь ВТБ разделяет клиентов на три категории:

- малый бизнес;

- средний бизнес;

- крупный бизнес.

Для каждой категории предусмотрены различные условия и возможности ведения расчетного счета.

РКО банка ВТБ включает в себя большой перечень услуг:

- открытие и обслуживание счета в рублях и валюте;

- зачисление и перевод денежных средств;

- наличные операции;

- инкассо;

- инкасация;

- внешне-экономическая деятельность и валютный контроль;

- информационно-консультационные услуги;

- дополнительные опции, такие как SMS-информирование, эквайринг, зарплатный проект, корпоративные карты, удаленный доступ к управлению счетами и другие.

Заключение договора РКО в банке ВТБ предусматривает пакетные предложения, которые содержат скидки на осуществление операций и пользование отдельными услугами. Законодательно расчетно-кассовые операции регламентируются федеральными законами, Гражданским Кодексом РФ и положениями Центрального Банка РФ.

Открытие счета в ВТБ

Заключение договора РКО предусматривает открытие счета. Для этого необходимо собрать пакет документов и посетить отделение. Возможна подача заявки через сайт банка ВТБ, после чего с вами свяжется персональный менеджер, с которым вы согласуете удобное для вас время посещения банка.

Пакет документов для банка ВТБ с целью подписания договора РКО зависит от организационно-правовой формы вашего предприятия.

- копия свидетельства о постановке на налоговый учет;

- лицензии и патенты;

- карточка с образцами подписей и оттиском печати;

- документ, подтверждающий личность;

- опросник;

- информация о финансовом положении клиента;

- информация о деловой репутации.

- весь перечень, указанный для ИП;

- учредительные документы;

- документы, подтверждающие полномочия лиц, указанных в карточке с образцами подписей;

- документ, подтверждающий полномочия единоличного исполнительного органа.

После предоставления пакета документов, написания заявления, подписания договоров с банком ВТБ и других дополнительных сведений по форме финансовой организации, необходимо ожидать открытия счета. Расчетный счет, после проверки службами банка вашего пакета документов, открывается в течение 3 дней.

Тарифы РКО ВТБ

Тарифная политика ВТБ разнообразна и зависит от потребностей клиента и объема бизнеса. Для среднего и крупного бизнеса банк ВТБ предлагает индивидуальный тариф по некоторым услугам – пакет «Приветственный», который имеет ряд скидок по некоторым пунктам, но ограничен по сроку.

Для малого бизнеса и индивидуальных предпринимателей ВТБ предлагает пять пакетов услуг. Каждый пакет имеет свои преимущества и разработан для удовлетворения потребностей разнообразных клиентов. Тарификация данных пакетов для Московской обл. и Москвы, Ленинградской обл. и Санкт-Петербурга приведена в таблице ниже. По другим регионам страны основные статьи тарифов отличаются только по двум пунктам – открытие счета в рублях и стоимость обслуживания пакета. Для них ВТБ установил меньше комиссию по этим двум параметрам, с которой вы можете ознакомиться на официальном сайте банка.

Особое внимание обратите на то, что ВТБ не предоставляет бесплатные платежи, оформленные на бумажных носителях.

Для выбора оптимального пакета необходимо проанализировать объем бизнеса, сколько совершается платежей в месяц, как часто и в каких размерах вносятся наличные средства. Для оптимизации потерь по текущим тарифам используйте дополнительные услуги. Например, если у вас на предприятия больше 5 человек и средняя заработная плата выше 15 000 руб., то снимая наличность для ее выплаты, платите комиссию банку ВТБ 0,5% от суммы снятия, а подключив услугу «Зарплатный проект», комиссия отсутствует.

Если провести сравнение тарифной политики ВТБ с другими банкам в рамках услуг РКО, то каждое финансовое учреждение привлекает клиентов различными способами, которые у ВТБ на данный момент отсутствуют:

- минимальная комиссия на пополнение с использованием карт и банкоматов;

- бесплатные платежи внутри банка, независимо от количества платежей;

- бесплатное открытие рублевого и валютного счета.

В целом, банки России стремятся уйти от наличных операций, перевести клиента на полное обслуживание, ведение РКО в удаленном доступе.

Особенности обслуживания счетов

При открытии счета и его обслуживания ВТБ может производить процедуру его блокировки или отказа в обслуживании.

Основанием в отказе открытия расчетных счетов множество:

- не полный пакет документов;

- документы просрочены;

- блокировка счета налоговой;

- документы оформлены ненадлежащим образом;

- клиент попадает под действие федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 7 августа 2001 года № 115-ФЗ.

Банк ВТБ может также и заблокировать осуществление операций по счетам на основании методических рекомендаций ЦБ России в связи с действием вышеуказанного закона.

Основные причины блокировки:

- искусственное завышение уплаты налогов в размере более, чем 0,9% от дебетового оборота;

- не осуществляется выплата заработной платы;

- оплата налогов не в соответствии со средним количеством персонала или занижение ведомости заработной платы;

- средняя заработная плата ниже прожиточного минимума;

- производится оплата НДФЛ, но не платятся страховые взносы;

- затраты по счету ВТБ не присущи хозяйственное деятельности клиента;

- резкое увеличение оборотов по расчетному счету в банке ВТБ;

- платеж приходит с НДС и перечисляется другому контрагенту без НДС;

- осуществление операций с устройства клиента, который попал в список «противолегализационных» мероприятий.

Таким образом, при заключении с ВТБ договора на расчетно-кассовое обслуживание, необходимо ответственно отнестись к своим партнерам по бизнесу, четко контролировать свои денежные потоки и не нарушать налоговые, банковские и другие нормативные акты Российской Федерации.

https://youtube.com/watch?v=ylo1KMYaipU%3Ffeature%3Doembed%26wmode%3Dopaque

В целом, открытие счета в банке ВТБ, при соблюдении всех условий, имеет ряд преимуществ для ведения бизнеса, которые облегчают управление денежными потоками. Заключив договор, вы получаете отличный инструмент для воплощения бизнес-идей, сокращаете свое время на финансовые операции, управляете денежными потоками в удаленном доступе.

Как известно, даже небольшая неоплаченная сумма на неиспользуемой кредитке может привести к разбирательствам законодательного характера. Даже если ваша карточка сейчас собирает пыль, ее настоящим обладателем остается банк. Счет, который привязан к этому кусочку пластика, остается активным. Сама карточка – всего лишь своего рода ключ к нему. Самостоятельное ее уничтожение не поможет, а наоборот – приведет к большим проблемам. Поэтому важно знать, как правильно закрыть счет в ВТБ физическим лицам.

Причины расторжения договора

В любом деле, есть две стороны медали: взгляд клиента и банка. Из-за чего гражданин может закрыть счет ВТБ:

- желание сменить тип счета;

- срок использования дебетовой карты подходит к концу и продлевать это удовольствие клиент не желает;

- в случае зарплатной карты, очередная причина – увольнение с работы;

- переезд в другой населенный пункт;

- семейные причины;

- смена страны, как постоянного места жительства.

В любом случае, вы можете закрыть счет в ВТБ без объяснения причин.

Согласно Инструкции ЦБ РФ от 30.05.2014 № 153-И и статье 859 Гражданского кодекса, ВТБ имеет право разорвать договор в одностороннем порядке по следующим причинам:

- заявление пользователя счета;

- отсутствие денег и проводимых транзакций в течение двух лет. В таком случае банк обязан уведомить пользователя в письменном виде минимум за 60 дней до расторжения;

- вследствие отказа (2 раза и больше) в проведении транзакции по причине подозрительной деятельности за последние 12 месяцев;

- согласно решению суда по требованию ВТБ из-за отсутствия денежных операций в течении года или по причине того, что остаток средств ниже предусмотренного банком предела;

- согласно решению суда, при наличии доказательств противоправных действий клиента.

Какие операции считают подозрительными? Часто финансовые организации не дают четкого ответа. Однако некоторые источники сообщают о возможных вариантах ответа:

- низкий уровень оплачиваемых налогов (доля оплаты составляет не больше 0,5% от общей суммы);

- практически весь объем поступающих средств снимается в виде наличных в течении первых трех суток после прихода денег (кроме предпринимателей, работающих без наемного персонала);

- отсутствие реквизитов договора с контрагентом и основания платежа в обязательных случаях.

Важный момент: блокировка счета налоговой инспекцией не означает его закрытие. Счет будет активирован после устранения причины блокировки.

Как досрочно разорвать договор по депозиту?

Досрочное закрытие возможно, но сопровождается целым рядом особенностей. В первую очередь это повлияет на порядок расчета. Если с момента заключения до момента закрытия договора прошло до 6 месяцев, клиент получит 0,1% от указанной ставки, в соответствии с правилами ВТБ. Если времени прошло больше, процент составит 0,6%, выплаты будут пересчитаны и покрыты за средства клиента.

Пересчет также имеет место быть, в случае проведения капитализации, поскольку досрочное закрытие счета ее не предусматривает.

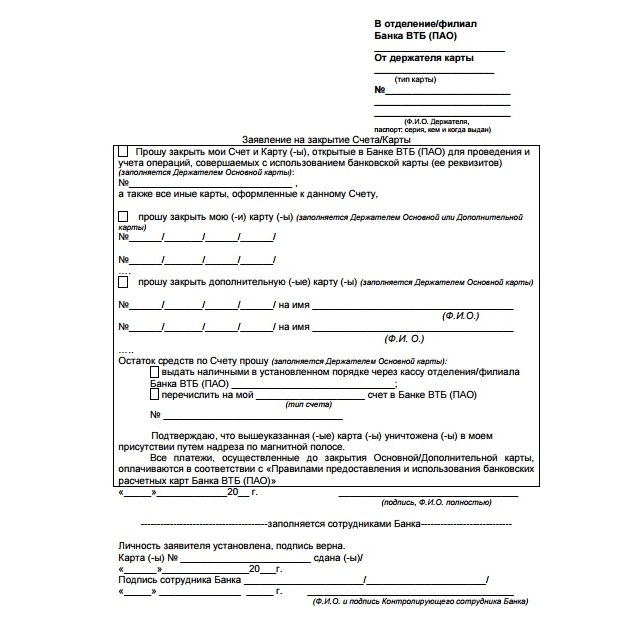

Закрытие дебетовой карты ВТБ

Надо сказать, с дебетовым пластиком возни меньше. Кредитный лимит отсутствует, платежного периода нет, как и проблем с начисленными процентами. Порядок закрытия счета в этом случае следующий:

- Визит в пункт обслуживания клиентов ВТБ с картой и документом, подтверждающим личность.

- Написание заявления.

- Вывод информации о выписке и остатке на счету.

- Отметка о принятии заявления (обязательно оставьте себе экземпляр).

- Уничтожение карточки сотрудником ВТБ (повреждение магнитной полосы и чипа). Остатки карты могут выбросить или приложить к документу.

Счет закроется через 45 дней. Затем клиент должен обратиться в отделение банка с запросом справки об отсутствии счета и задолженности на нем. После получения справку нужно хранить еще несколько лет. Это мудрый шаг на случай ошибок, когда счет оказывается незакрытым, проходит какая-то транзакция и он уходит в минус. А банк еще может и оштрафовать.

Также карту можно закрыть через интернет, о чем будет рассказано ниже.

Закрытие кредитной карты ВТБ

Логично, что процедура более сложная. Особенные трудности бывают в случаях активного использования кредитного лимита. Чаще всего закрыть кредитный счет можно до 20 числа каждого месяца. Можно сделать это и раньше, но стоит оставить на нем немного денег для оплаты процентной ставки.

Важно внести оплату своевременно. Особо злостные неплательщики обязуются выплатить штрафы, пеню или пройти через суд. Незначительная просрочка платежа может серьезно загрязнить вашу кредитную репутацию.

Порядок закрытия кредитную карту ВТБ:

- Прийти в офис с картой, паспортом и собственной копией договора.

- Получить на руки выписку с данными по задолженности.

- В течении 45 дней внести необходимую сумму, чтобы закрыть задолженность до момента полного закрытия счета.

- Сохранить копию написанного заявления. Карту необходимо оставить себе, поскольку с ее помощью можно будет погасить долг. В случае, если на счету остались какие-то средства, необходимо указать запасной счет, чтобы ВТБ перевел деньги туда.

- По истечении 45 дней снова посетить банк с намерением получить справку по отсутствию задолженности по процентам перед предприятием. Для кредиток этот пункт является обязательным во избежание путаницы и появления новых процентов.

На данный момент ВТБ имеет на этот счет два предложения. Первый мы обсудили довольно детально. Чтобы вам было проще, мы собрали для вас таблицу:

Важно помнить, что банковские услуги – это очень полезная вещь. Однако нужно знать, как извлечь из этого пользу. Просите справку о счете. Не стоит оформлять доверенность, закройте счет самостоятельно. Обязательно следуйте описанным правилам и живите с чистой совестью.

https://youtube.com/watch?v=PetZ6Uw64p0%3Ffeature%3Doembed%26wmode%3Dopaque

Индивидуальные предприниматели и юридические лица имеют право открывать расчетные счета в любых банках в неограниченном количестве сразу после регистрации ИП или ООО. В законодательстве отсутствуют какие-либо ограничения на этот счет. Как открыть, так и закрыть расчетный счет можно в любой момент. Основанием прекращения сотрудничества является заявление на закрытие расчетного счета, оформленное по форме, утвержденной кредитно-финансовой организацией.

Зачем закрывать РС

Закрывается р/с при закрытии ИП, ликвидации бизнеса, прекращении деятельности юридического лица, а также по заявлению владельца в процессе ведения бизнеса. Необходимость закрытия расчетного счета в банке возникает в разных ситуациях. Рассмотрим основные причины:

- услуги финансовой организации не устраивают. Например, нет нужных сервисов, слишком дорогое обслуживание, высокий риск лишения банка лицензии;

- другой банк предложил лучшие условия, через него удобнее работать с партнерами;

- реорганизация бизнеса — слияние, изменение организационно-правовой формы и т. д.;

- закрытие бизнеса;

- запуск процедуры банкротства, вынужденная ликвидация ИП или ООО.

Причин, по которым клиент закрывает р/с, может быть больше. Есть и случаи прекращения РКО по инициативе самого кредитно-финансового учреждения. Рассмотрим, когда банк вправе отказать в обслуживании.

Причины закрытия счета по инициативе банка

Ситуаций, когда кредитно-финансовое учреждение вправе закрыть расчетный счет ИП или юридическому лицу, несколько. К основным причинам закрытия относятся следующие:

- подозрение, что клиент участвует в финансировании экстремистской, террористической деятельности или осуществляет другие незаконные финансовые операции;

- остаток денег меньше, чем лимит, указанный в договоре о банковском обслуживании;

- отсутствие финансовых операций более двух лет;

- решение судебных органов.

Процесс расторжения договоров по инициативе кредитно-финансового учреждения осуществляется без участия клиента. Закрыть РС банк сможет даже без предварительного уведомления. Есть ситуации, когда владельца предупредят. Банки обязаны уведомлять клиентов о желании расторгнуть договор, если причина расторжения заключается в уменьшении размера неснижаемого остатка. Предупреждение о том, что планируется прекращение сотрудничества, должно быть отправлено минимум за шестьдесят дней. В этом случае владелец сможет внести деньги и ликвидировать нарушение.

Остаток денежных средств, находящийся на счете при его закрытии, выдается клиенту или переводится по реквизитам, которые он указывает. При наличии долгов перед кредитно-финансовой организацией сумма, необходимая для внесения обязательных платежей в бюджет, снимается со счета автоматически и передается для погашения задолженностей.

Если владелец не дает распоряжения о переводе остатка и не забирает деньги в течение шестидесяти дней после того, как банк направил ему уведомление о расторжении договора, вступает в действие п. 6 ст. 859 ГК РФ — сумму остатка перечисляют на спецсчет в Банке России. Клиент при наличии остатка всегда может обратиться в Банк России и забрать свои деньги, даже если счет уже закрыт.

Какие документы нужны

Чтобы закрыть расчетный счет онлайн или при посещении банковского офиса, необходимо предоставить:

- заявление. Образец заявления обычно размещается на сайте банка или выдается в офисе, поскольку его форма утверждается внутренними документами кредитно-финансового учреждения;

- документы, на основании которых действует ИП или ООО;

- паспорт владельца р/с;

- доверенность, заверенная нотариально, если вопросы решает не владелец.

Дополнительно для проведения процедуры закрытия банк может потребовать выписку из ЕГРЮЛ, приказ о назначении директора (для юрлиц), другие необходимые кредитно-финансовой организации документы для закрытия РС.

Порядок закрытия расчетного счета для юридических лиц

Банк может закрыть расчетный счет клиента после расторжения договора расчетно-кассового обслуживания. В разных финансовых учреждениях есть свои особенности работы с клиентами, но обычно алгоритм включает несколько шагов. Пройдем по основным этапам и рассмотрим, что нужно в каждом случае.

Подача заявления

Можно оформить заявление на закрытие счета онлайн на сайте финансовой организации или с участием сотрудника банка в офисе. Форма заявления в каждом банке своя. Это нужно учитывать, особенно когда всё оформляется дистанционно.

Индивидуальные предприниматели обязаны лично подавать заявление на прекращение договора оказания банковских услуг.

Юрлицу необходимо подавать заявление от имени руководителя или лица, имеющего право подписи на банковских документах.

В заявление вносятся дата, причины расторжения договорных отношений и закрытия р/с, а также банковские реквизиты для перевода денежных остатков с закрываемого р/с. Получить остаток можно и наличными в кассе в банковском отделении.

На банковского сотрудника при получении заявки на закрытие рс ложится обязанность проверки документов индивидуального предпринимателя, юрлица, текущего финансового положения, наличия задолженностей перед банком, налоговой, других обязательных платежей и решение вопроса с остатком денежных средств.

Распоряжение остатком денежных средств

При закрытии р/с процедура расторжения договора банковского обслуживания включает уточнение остатка денег и наличия непогашенных платежей. Рекомендуется заранее всё заплатить, если имеется задолженность перед бюджетом, банком, контрагентами. Оставшиеся деньги можно снять наличными или перевести на другой счет. Если расчетно-кассовое обслуживание переводится в другое кредитно-финансовое учреждение, в нём заранее открывают расчетный счет, а его реквизиты указываются в заявлении на перевод остатка.

Закрыть расчетный счет с долгами не получится. Необходимо заплатить налоги, штрафы, пени, произвести выплаты по исполнительным листам, погасить задолженность за РКО.

Срок перевода остатка по другим реквизитам в банковском учреждении с закрытого счета индивидуальных предпринимателей и юрлиц — семь дней после получения распоряжения от клиента.

Срок получения наличных — шестьдесят дней, затем деньги переводятся на спецсчет в Банк России.

Информирование контрагентов

Необходимо заранее уведомить контрагентов, партнеров о том, что счет будет закрыт. Это предупредит перевод денег по несуществующим реквизитам. При переводе денежных средств на закрытый счет банк вернет их, но на это может уйти до 15 дней. Поэтому приостановите платежи или отправьте новые реквизиты контрагентам, если они уже имеются.

Сдача чековых книжек и закрытие пластиковых карт

При закрытии расчетного счета чековая книжка сдается. Если к р/с выдавались корпоративные карты, их также нужно сдать, поскольку это собственность финансово-кредитных учреждений. Зарплатные карточки остаются у владельцев и продолжают работать. Дополнительные счета, открытые к основному, закрываются.

Получение подтверждения закрытия счета

Обратитесь в ваше кредитно-финансовое учреждение и убедитесь, что счет закрыт. Уточните о наличии задолженности, получите подтверждение, что вы выполнили все требования финансовой организации и больше ничего не должны.

Как и когда закрывается счет в банке при ликвидации ООО или ИП

При проведении процедуры ликвидации по причине банкротства, по собственному желанию или при других обстоятельствах ООО или ИП рекомендуется закрывать расчетный счет. Желательно это сделать после проведения ликвидационных мероприятий и до момента регистрации прекращения деятельности в ФНС, чтобы не появилось проблем с налоговой службой. Например, вы закрыли ИП, но оставили р/с. На него поступают деньги от вашего контрагента, который перепутал реквизиты. Это ваш доход, но уже не в качестве предпринимателя, а как физлица. Следовательно, нужно заплатить НДФЛ и включить доход в декларацию.

Уведомлять налоговую о том, что у вас закрыт или открыт расчетный счет, не нужно. Уведомить налоговый орган — обязанность банка, независимо от того, было это инициативой клиента или одностороннее расторжение договора финансовой организацией.

Сроки закрытия РС после подачи заявления

Если на расчетном счете нет денег и долгов, он будет закрыт на следующий день после оформления заявки. На перевод остатка средств по реквизитам у банка имеется семь дней, после этого счет закрывается. Это при условии отсутствия задолженностей. Если есть долги перед кредитно-финансовым учреждением, не выполнен график налоговых платежей, другие выплаты, которые нужно осуществить, счет закрывается после оплаты задолженности и урегулирования всех вопросов.

Уведомление о прекращении действия счета

Уведомление о закрытии расчетного счета выдается после проведения всех банковских операций согласно установленному регламенту. На закрытый р/с нельзя получать деньги, проводить переводы, платить с него за товары или услуги. Финансовая организация отправляет сообщение о прекращении сотрудничества на электронную почту, которую вы сообщали при открытии расчетного счета для получения уведомлений. Получить подтверждение можно и лично у сотрудника банка.

Причины отказа банка в закрытии РС

Банк не может отказаться закрыть счет, если получено заявление клиента. Но будет задерживать закрытие при наличии следующих факторов:

- есть долги перед финансовой организацией — пока клиенты не погасят задолженность;

- наложен арест налоговой или судом — приостановка операций по счету до момента получения уведомления от налоговой или суда, что все запреты сняты;

- открыт кредит или получены кредитные карты, долги не закрыты — до полного расчета.

Несмотря на наличие долгов, банк обязан закрыть расчетный счет, но у него остается право взыскать задолженность в судебном порядке. Рекомендуется не обострять отношения с финансовыми организациями, своевременно погашать задолженность и выполнять взятые на себя обязательства.

Популярные вопросы

Можно ли закрыть расчетный счет, если он заблокирован налоговой?

Блокировка счета не является препятствием для его закрытия. Для прекращения обслуживания в банке и расторжения договора расчетно-кассового обслуживания подается заявление. Если блокировка частичная, можно снять остаток средств. При полной блокировке все деньги на р/с будут заморожены до момента выдачи распоряжения ФНС о разблокировке или решения суда.

Можно ли закрыть РС онлайн?

Что делать, если отправили деньги на закрытый расчетный счет?

Денежные переводы на закрытый счет не поступают. Средства вернут. На возврат может уйти до четырнадцати рабочих дней. Поэтому перед выдачей распоряжения на проведение финансовых операций предпринимателю стоит уточнить, открыт расчетный счет или нет, и сверить реквизиты.

Рекомендуемые тарифы РКО

до 500 000 ₽с комиссией 0,25%

до 1 000 000 ₽без комиссии

до 2 000 000 ₽без комиссии

до 150 000 ₽без комиссии

до 300 000 ₽без комиссии

до 10 000 000 ₽без комиссии

до 1 500 000 ₽без комиссии

до 150 000 ₽с комиссией 2%

Бесплатное обслуживание первые 2 месяца. Открытие любого количества счетов в рублях и валюте

от 100 000 ₽с комиссией 1%

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Банк ВТБ предлагает решения для малого и среднего бизнеса – открытие расчётного счета за 20 минут для индивидуальных предпринимателей, дистанционное обслуживание, вклады, кредиты и карты для бизнеса. Есть тарифы для всех компаний.

Преимущества открытия расчетного счета в банке ВТБ

ВТБ предлагает открытие счета с такими плюсами для клиента:

- Резервирование за 5 минут. Клиент отправляет заявку, через 5 минут – реквизиты электронной почтой. Ими можно пользоваться сразу.

- Без визита в отделение. Менеджер банка ВТБ привозит документы для подписания в офис клиента.

- Дистанционное обслуживание. Интернет-банк и приложение бесплатны, доступны 24/7.

- Карты к расчетному счету. Клиент может заказать любое количество бизнес-карт бесплатно.

- Бонусы клиентам. Скидки на тарифы 1С, рекламу, проверка контрагентов за 0 руб.

Внимание! На сайте есть калькулятор, он поможет подобрать тарифы РКО. Нужно указать количество платежей в другие банки, среднюю сумму внесения и снятия наличных в месяц.

Условия ВТБ на открытие и обслуживание РКО для юридических лиц

Для юрлиц ВТБ предлагает:

- Сервис бесплатной регистрации бизнеса. Помощь в заполнении и отправке документов в ФНС (подготовка документов за 20 минут).

- Открытие счета бесплатно лично в офисе или через интернет.

- Менеджер поможет выбрать пакет услуг по типу бизнеса, сроку работы компании.

Банковский сервис «Интернет-Клиент» – управление счетом онлайн и операции через интернет. Безопасная передача данных, информация на сервере банка.

Акции и подарки для новых и действующих клиентов

С расчетно-кассовым обслуживанием клиент может пользоваться бонусами от ВТБ:

- «Бизнес-Лига ВТБ». Программа среднему и малому бизнесу. Банк дарит скидки от партнеров на бесплатное обучение, нетворкинг с другими клиентами банка. При больших оборотах и активном использовании продуктов ВТБ клиенты получают помощь персонального менеджера в развитии бизнеса. Есть три уровня участия: «Профи», «Мастер», «Легенда». Чтобы участвовать в программе, откройте расчетный счет, повышайте обороты, подключайте новые продукты банка.

- Партнерская программа. Юрлица и ИП могут зарабатывать с банком на новых клиентах. Нужно заключить агентский договор, привести минимум одного нового клиента. После чего возможно получить вознаграждение.

- Акция «Начнем с лучшего!» для новых клиентов. 3 месяца после открытия счета нет платы за обслуживание (акция действует, если подключен пакет услуг «Самое важное» или «Все включено»).

Новые клиенты получают помощь менеджера – регистрация бизнеса, заполнение заявки, подбор тарифа, расчет стоимости РКО доступен в онлайн-калькуляторе на сайте банка.

Самые лучшие тарифы на расчетно-кассовое обслуживание в ВТБ

В 2023 году ВТБ предлагает такие тарифы РКО:

Важно: переводы ИП на карты/счета физлиц бесплатны на весь срок пользования расчетным счетом.

Для открытия расчетного счета можно не выбирать тариф. Вне пакета нет тарификации и абонентской платы, открытие счет обойдется в 3000 руб., обслуживание 2300 руб./мес., переводы на свои счета – 0 руб., платежи в другие банки – 35 руб. за один, внесение наличных с комиссией от 0,15% от суммы. Дополнительные опции отсутствуют.

Какие есть тарифы на дополнительные услуги банка для ИП и ООО

Дополнительные опции доступны для всех пакетов услуг:

Перечень документов

Документы юрлицу-резиденту для оформления счета в ВТБ:

- учредительные – устав, договор;

- удостоверяющие личность;

- подтверждающие полномочия;

- вопросник (заполнение онлайн или в офисе).

- учредительные;

- о государственной регистрации;

- разрешение на открытие р/с;

- свидетельство о постановке на учет в налоговом органе;

- паспорт;

- подтверждающие полномочия;

- сведения и финансовом положении (финансовая отчётность или аудиторское заключение и т. д.);

- сведения о деловой репутации (отзывы от клиентов или от других кредитных организаций);

- вопросники.

- паспорт;

- вопросник.

Частная практика (физлица):

- паспорт;

- свидетельство о взятии на учет в налоговом органе;

- копия бухотчетности за год/декларация и др.;

- сведения о деловой репутации (отзывы клиентов и др.);

- вопросники.

При открытии расчетного счета по доверенности – паспорт доверенного, доверенность.

Валютный контроль счета

Участникам ВЭД банк ВТБ предлагает такие решения:

- таможенные карты;

- купля/продажа валюты;

- консалтинг, валютный контроль;

- международные расчеты и гарантии;

- аккредитивы, инкассо.

Важно: опция «ВЭД» – бесплатный лимит валютного контроля, расчетов, экономия на сделках с иностранными партнерами, стоимость 6000 руб./мес. (сюда входит лимит переводов в иностранной валюте в другие банки – 4 млн руб./мес., выполнение функций агента валютного контроля – 6 млн руб./мес., обслуживание счёта в долларах США через интернет-банк – 0 руб.).

В рамках валютного контроля банк помогает с проверкой форм отчётности, структурированием сделок, проводит анализ документации, предоставляет электронные формы валютного контроля.

Торговый эквайринг

- прием всех видов карт банков, в том числе AmEx и UPI, поддержка бесконтактных технологий;

- интеграция с оборудованием клиента и его учетными системами;

- зачисление средств на расчетный счет клиента;

- обучение сотрудников фирмы бесплатно, а также настройка обордования и круглосуточная техническая поддержка.

Дополнительно ВТБ предоставляет программу для складского учета, «облако», аналитика и другие партнерские сервисы.

Интернет-эквайринг и мобильное приложение

Интернет-эквайринг повышает объем платежей через интернет, деньги идут на расчетный счет клиента, использование 3D Secure обезопасит онлайн-платежи.

- прием карт 3 платежных систем – Visa, MasterCard, «Мир»;

- для ИП, крупных компаний, в том числе интернет-магазинов;

- управление расчетами в сервисе «Личный кабинет эквайринга»;

- отчеты по транзакциям.

Приложение банка ВТБ – это:

- снятие денег в банкоматах по QR-коду, даже если смартфон не поддерживает функцию NFC;

- мультиоплата – оплата счетов пакетом;

- установка лимитов, удобный выбор способа перевода;

- сквозной поиск по операциям;

- программа для анализа расходов и доходов;

- плавающее меню AirBar.

Приложение имеет тот же функционал, что и личный кабинет клиента. Здесь можно управлять картами, депозитами, счетами, открывать новые продукты, переводить деньги, оплачивать, получать отчёты.

Мобильный эквайринг

ВТБ предлагает мобильный эквайринг для малого бизнеса для расчета картами Visa, MasterCard или «Мир» в любом месте с помощью мобильного терминала после подключения к смартфону.

- удобный способ приема оплаты для такси, курьеров, интернет-магазинов;

- оплата в точке доставки, безопасность платежей;

- низкая стоимость;

- оборудование малого веса и размеров;

- поддержка платежей любых типов, в том числе NFC/Contactless, Apple/Google/Samsung Pay;

- синхронизация терминала по Bluetooth с любым смартфоном на базе Android;

- поддержка интеграций;

- зачисление выручки на один или разные счета юрлица.

В банке ВТБ можно приобрести мобильные, стационарные платежные терминалы, ПИН-пады от партнеров и получить сопровождение безналичных расчетов. Чтобы подключить терминал, надо выбрать подходящий тариф и заключить договор эквайринга.

Кредит и овердрафт

Кроме РКО, ВТБ предлагает кредиты малому бизнесу:

- на пополнение оборотныйх средств;

- экспресс-кредиты;

- кредиты на Госзаказ;

- рефинансирование;

- на залоговое имущество;

- под залог приобретаемой недвижимости и другого имущества;

- на жилищное строительство;

- финансирование капитальных затрат.

- с ежемесячным обнулением (должна быть как минимум одна дата отсутствия ссудной задолженности в каждом месяце действия овердрафта);

- со сроком непрерывной задолженности (погашение долга, при котором срок непрерывной задолженности не превышает 30 дней);

- со сроком пользования траншем (погашение каждого транша, когда срок пользования им не более 30 дней);

- без обнуления (обязательство по погашению основного долга возникает в конце срока овердрафта).

Требования к заемщику минимальны: регистрация на территории РФ, срок ведения бизнеса должен быть не менее 1 года, а также надо быть налоговым резидентом РФ.

Размер овердрафта определяется индивидуально в зависимости от величины кредитовых оборотов по счету. Срок такого кредита до 2 лет, залог не требуется.

Факторинг

Дочерняя компания банка «ВТБ факторинг» работает с кредиторской и дебиторской задолженностями, складами готовой продукции и в сфере управления запасами.

Для поставщиков

Услуги для поставщиков:

- Факторинг с регрессом. Позволяет увеличивать размер денежного потока, пополнить оборотные средства. При отсрочке платежа покупателем поставщик получает льготный период. Комиссия – только после перевода денег на счет покупателем, максимальный срок отсрочки – до 1 года.

- Факторинг без регресса. В полном объеме покрывает дебиторскую задолженность, финансирование в день заявки. Состояние дебиторской задолженности банком отслеживается в автоматическом режиме. Вознаграждение – только после погашения долга.

- Факторинг с обратным выкупом. Дебиторская задолженность покрывается целиком. Отсрочка до 365 дней.

Факторинг для организаций-поставщиков нужен для удлинения отсрочки платежей, синхронизации бизнес-циклов, сокращения расходов благодаря скидке при оплате по факту поставок.

Для покупателей

Покупателям ВТБ предлагает предзакупочный факторинг и реверсивный. Особенности предзакупочного факторинга:

- помогает освободить деньги компании, чтобы оплатить закупки;

- банк дает покупателю отсрочку, чтобы собрать средства на оплату;

- клиент передает банку документы после отгрузки товара, после чего деньги поступают на счет продавца;

- в конце срока отсрочки покупатель должен перевести на счет банка основную сумму долга и комиссию.

Услуга позволяет финансировать закупки, даже если сумма выше овердрафта или кредитного лимита.

Реверсивный факторинг удлиняет отсрочку платежа поставщикам для синхронизации товарных и денежных потоков.

Депозиты для бизнеса

Для юридических лиц и ИП банк предлагает несколько депозитов:

- «Залоговый». Обеспечение по кредитам, непокрытым аккредитивам или гарантиям. Долларовый или рублевый счет без ограничений по сумме с индивидуальной процентной ставкой. Ежемесячная или в конце срока выплата процентов с капитализацией. Срок депозита до 7 лет (рублевый депозит), до 1850 дней (депозит в долларах США). Допускается досрочное погашение при прекращении действия договора залога.

- «Авансовый». Проценты авансом. Срок депозита до 1 года на любую сумму в рублях. Выплата процентов на следующий рабочий день после размещения суммы депозита.Процентные ставки зависят от суммы и срока. Без пополнения и частичного снятия.

- «Овернайт». Сумма от 1 млн руб. или эквивалент в долларах, срок от 1 дня, проценты в конце срока. Без досрочного расторжения.

- «Гибкий». Частичное снятие или пополнения счета, срок до 1 года, сумма от 2 млн руб. или эквивалент в долларах США. Выплата процентов в конце срока.

- «Универсальный». Срок до 1095 дней, сумма любая, счет в валюте или рублях, нет частичного снятия и пополнения, проценты ежемесячно, в конце срока (с капитализацией процентов). Возможно досрочное расторжение.

- «Фиксированный». В рублях или валюте до 450 млн руб. или 15 млн долларов сроком от 60 до 360 дней. При досрочном расторжении начисленные проценты сохраняются. Без возможности пополнения или частичного снятия. Проценты выплачиваются в конце срока.

- «НСО». Сумма от 2 млн руб., срок – 6 месяцев. Процентная ставка зависит от среднемесячного остатка на счете. Проценты выпласиваются ежемесячно в последний рабочий день месяца.

- Накопительный счет. ИП и ООО могут открыть «копилку» – рублевый безпроцентный счет. Открытие и ведение счета – бесплатно.

Внимание: ставка по вкладам рассчитывается индивидуально и зависит от суммы и срока депозита.

Бизнес-карты для снятия и пополнения

Условия выпуска карт для бизнеса:

- любое количество одному клиенту;

- пополнение баланса автоматически с расчетного счета;

- защищенная оплата покупок в интернете;

- управление через личный кабинет или в приложении;

- установление лимитов на расходные операции.

ВТБ предлагает три типа карт:

- Виртуальная. Можно выпустить карту-компаньон на физическом носителе, выпускается онлайн в виде реквизитов.

- Именная. Подходит для оплаты представительских, командировочных и прочих расходов, наличные можно вносить через банкомат, выпускается на физическом носителе.

- Неименная. Выдается сразу после подачи заявления, подходит для оплаты большинства расходов.

В связи с тем, что ВТБ попал в санкционные списки, использование их пластиковых карт за границей невозможно. На территории РФ карты работают как прежде.

Какие могут быть подводные камни при заключении договора

Особенности обслуживания в ВТБ:

- Обслуживание счета. Оплата 0 руб. действует только 3 месяца после оформления, затем может быть до 7000 руб.

- Проверка документов. При открытии счёта юрлицу оформление может занять до 1 рабочего дня.

- Высокие ставки при экспресс-кредитовании. Могут достигать 16%, сумма до 5 млн руб.

ВТБ предлагает низкие проценты при пополнении и снятии денег с расчетного счета, выгодные условия зарплатного проекта, линейку кредитных продуктов со ставкой от 6% и бесплатную помощь в регистрации бизнеса.

Частые вопросы

Для чего открывать счет для малого бизнеса?

Для юрлица или ИП расчетный счет нужен, чтобы совершать операции в безналичном виде – перечислять зарплату, платить налоги, принимать платежи от контрагентов, участвовать в тендерах. Для юрлиц он обязателен, чтобы платить пени, штрафы и налоги. Предпринимателям позволяет заключать сделки суммой от 100 тыс. руб. в безналичном виде.

Можно ли подключить онлайн-кассу?

«ВТБ-касса» для ООО или ИП по 54-ФЗ – это оплата по QR-коду. Долгая автономная работа, весь функционал в одном устройстве, расчеты через СБП с помощью карт, QR-кодов и бесконтактным способом. Обязательно открытие расчетного счета. Подключение обойдется в 30 500 руб. на 3 года или 24 500 руб. на 15 месяцев.

Какие гарантии дает ВТБ?

В банке можно получить гарантии на исполнение контракта, возврат аванса, тендеры, обеспечение заявок по 44-ФЗ или 223-ФЗ, таможенные. Сумма до 150 млн руб., ставка до 3%.

Какие дополнительные услуги включают РКО от ВТБ?

Кроме открытия расчетного счета, это эквайринг, кредитование, факторинг, овердрафт, вклады, зарплатный проект, онлайн-касса, получение гарантий, корпоративные карты для руководителей и сотрудников компании.

Законы у нас, оказывается, не имеют прямого действия. ЭЦП не полноценная ЭЦП. 63-ФЗ, 115-ФЗ и инструкции Банка России легко противоречат законам ГК РФ. И данное решение суда фактически ставит крест на рассмотрении судом переписки, подлинность которой обе стороны не отрицают.

У нас необычная ситуация. По заголовку вы скорее всего поняли, что нам банк закрыл счёт. А вот и нет! Это мы хотим закрыть счёт в банке удалённо, а банк хочет нас доить вечно, похоже. Банки сами пачками закрывают счета и не открывают счета при обращении. Многие сталкивались с отказом открыть счёт без объяснения причин. Банки любят пугать ещё 115-ФЗ, но очень боятся писать письменный отказ об открытии счёта. И в результате открывают.

Но мы перешли в другой банк из-за желания экономить, ну и ВТБ не устраивал чисто технически. У нас там счёт с 2002 года в Банке Москвы ещё. И они нам не дают нормальную интеграцию по открытому API 1C DirectBank. А у нас выписки давно уже автоматом забираются, платёжки в банк отправляются и зарплата тоже через DirectBank через зарплатный проект.

Согласно пункту 1 статьи 859 ГК РФ договор банковского счета расторгается по заявлению клиента в любое время. Мы из интернет-банка направили письмо с просьбой расторгнуть договор и закрыть счёт.

Казалось, бы всё просто, всё очевидно, всё логично. Есть закон. Есть интернет-банк в котором мы платежи отправляем. Но оказывается нет! ВТБ отказывается закрывать счёт. Требует личной явки.

Мы идём в суд. Благо в суд личная явка не нужна и исковое отправляется удалённо. Наше исковое см. тут.

Эпидемия коронавируса, конечно, всё затянула и не дала возможности прийти лично в суд. Суд в первой инстанции мы проиграли. И мягко говоря офигели. Вот решение суда.

Логика суда очень витиеватая. Суд не объясняет, почему он отказывается применять пункт 1 статьи 859 ГК РФ. Ведь в статье 859 ГК РФ нет слов: «если иное не предусмотрено другим законом или соглашением сторон». Суд идёт в сторону, цепляется за 115-ФЗ, за 63-ФЗ. И приходит к выводу:

Поскольку законом установлена обязанность кредитной организации идентифицировать клиента (представителя клиента), обратившегося с заявлением о закрытии банковского счета, суд приходит к выводу об отказе в удовлетворении исковых требований в полном объеме.

То есть платёжки отправлять через интернет-банк мы можем и идентифицированы. А вот выйти из договора мы не можем — не идентифицированы. В суде ВТБ не заявляет, что письмо о закрытии счёта хакеры подделали. Также ВТБ в суде не заявляет, что иск в суд поступил от неидентифицированного лица.

Сейчас мы готовимся к апелляции. Судебное решение по моему мнению противоречит здравому смыслу, логике и закону. Такие судебные решения совсем не способствуют развитию технологий и здоровому бизнес-климату. Даже если с юридической стороны тут всё правильно, то получается, что закон не имеет прямого действия, его отменяют положения Банка России. И тут закладывается прецедент когда обе стороны соглашаются, что одна сторона направила другой стороне письмо, никаких вопросов в подлинности и в получении письма нет, но несмотря на подлинное письмо, оно значения не имеет.

В апелляции планируем писать, что закон был неправильно применён. Что раз в суде ВТБ не заявил, что письмо не от нас, то значит ВТБ нас идентифицировал. А раз идентифицировал, то обязан исполнить пункт 1 статьи 859 ГК РФ.

Если у кого есть идеи, что ещё указать в апелляции, то буду благодарен.