У сбербанка изменились расчетные счета

Тарифный план «Простой» в Тинькофф банке для ООО и ИП — это идеальное решение для малого бизнеса. Рассмотрим преимущества и нюансы открытия расчетного счета в банке Тинькофф.

Как узнать БИК, ИНН и корреспондентский счет Сбербанка и что в них входит? Полная информация по реквизитам Сбербанка России.

Сбербанк России отличается огромной сетью филиалов — это примерно 17 территориальных подразделений и более 20 тысяч отделений банка по всей стране. У каждого отделения свои реквизиты, которые могут понадобиться для совершения таких финансовых операций, как перевод средств на банковский счет, перевод средств на счет Сбербанка в случае, когда перевод осуществляется через другой банк, а также произведение расчета с поставщиками услуг или товаров и др.

Чтобы осуществить платеж, вам потребуется предоставить сотруднику банка свое ФИО, ИНН получателя и его индивидуальный счет, полные реквизиты отделения для перечисления, город и полное наименование отделения, корреспондентский счет и БИК, название перевода.

На сберегательные книжки банковские организации уже достаточно давно не оформляют вклады. Аналогично и администрация Сбербанка стремится перевести всех держателей данных счетов в электронный формат, но, несмотря на это, на руках многих граждан все еще имеются данные документы. Они не желают отказываться от особенности хранения средств на книжке, и для них актуальным становится вопрос, как проверить счет сберкнижки Сбербанка Онлайн. Ниже предлагается рассмотреть, каким образом осуществляется данная операция и в чем состоят ее главные особенности.

Как проверить счет сберкнижки Сбербанка Онлайн — особенности

Прежде, чем анализировать, как проверить сберкнижку Онлайн Сбербанк, стоит рассмотреть самые актуальные методики выполнения данной операции.

Самым простым способом является проверка карты посредством входа в личный кабинет в сервисе Сбербанк Онлайн. Можно, таким образом, запросто выполнить проверку баланса сберегательной книжки, получения выписки, а также, текущего просмотра операции. Чтобы полноценно работать с сервисом, потребуется предварительно получить соответствующие пароли, для чего стоит обратиться в Контактный Центр банка, отделение, обычный банкомат.

При непосредственном обращении будет достаточно предъявить номер своего банковского счета, его можно узнать, непосредственно просмотрев обложку книжки, номер ранее существовавшего отделения, выдавшего документ.

Анализ состояния счета через Сбербанк

Каким образом пользователь сможет проверить сберкнижку по номеру счета в Сбербанк Онлайн? Для этого потребуется выполнить ряд следующих действий:

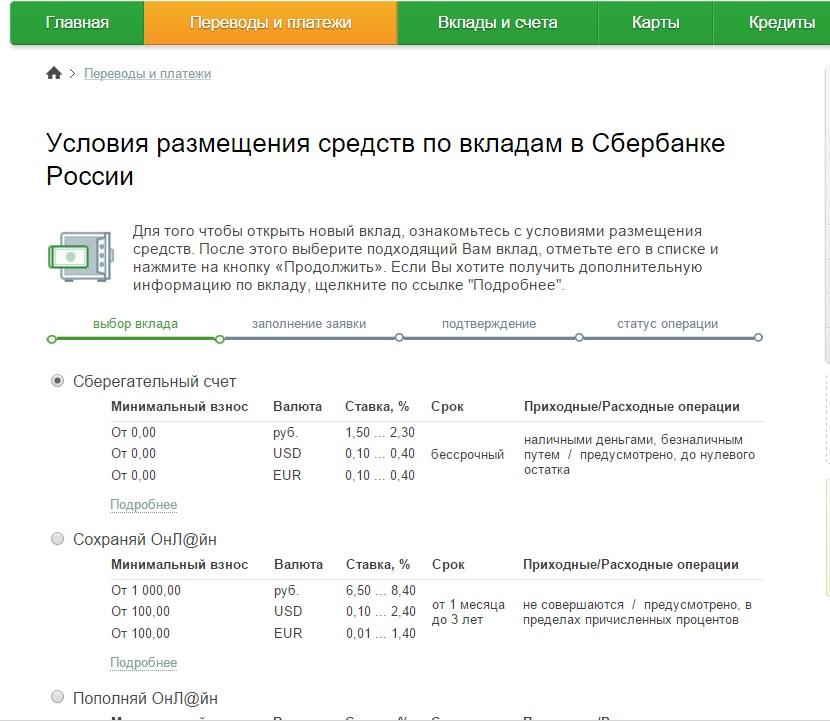

- Через Интернет достаточно будет зайти в выделенный пункт «Вклады и счета», после чего нажать на наименование конкретного счета для работы с ним.

- Рядом с таким счетом располагается информация относительно остатка средств на балансе, установленной процентной ставки.

- Ниже данного показателя имеется надпись «Показать данные операции», кликнув по которым можно получить данные относительно текущих сведений, которые как раз и станут востребованными клиентом.

Таким образом, через Сбербанк Онлайн вы сможете посмотреть все данные сберкнижки и проанализировать их. Следовательно, сервис станет удобным и практичным для потенциального клиента банковской организации.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Несколько причин открыть расчётный счёт в «Тинькофф»

Неотъемлемой частью ведения бизнеса является расчетный счет, открытый в банке. Открыть его можно дистанционно, воспользовавшись услугами банка Тинькофф. Именно здесь клиенту предлагают выгодное обслуживание и дополнительные бонусы от сотрудничества.

Условия открытия расчётного счёта в банке «Тинькофф»

Открыть счёт и управлять им можно круглосуточно, находясь в любой точке земного шара. Для этого необходимо пройти несколько шагов:

- заполнить заявку в режиме онлайн на сайте банка;

- дождаться звонка от менеджера и согласовать место и время встречи с курьером;

- подписать необходимые документы;

- начать пользоваться счётом.

Реквизиты расчётного счёта будут предоставлены клиенту в день обращения. Его открытие осуществляется бесплатно. Для клиентов с оборотами, превышающим 120 млн. рублей в год предусмотрены специальные условия обслуживания.

Открыть можно неограниченное количество счетов в российских рублях или валюте. Для ИП предусмотрен вывод до 1 млн. рублей в месяц без дополнительных комиссий.

Преимущества открытия расчётного счета в «Тинькофф»

Сотрудничество с этим банком обладает рядом неоспоримых достоинств:

бесплатное открытие;

- получение реквизитов в день оформления заявки;

- неограниченное количество счетов для одного бизнеса;

- бесплатное обслуживание при соблюдении ряда условий;

- управлять деньгами можно из любой точки мира, используя для этого ноутбук или смартфон;

- доступный овердрафт позволяет осуществлять расчёты даже при недостатке собственных средств;

- виртуальные и пластиковые карты для вывода денег;

- бесплатная онлайн бухгалтерия;

- онлайн и мобильный банк;

- несколько тарифов обслуживания;

- длинный платёжный день. Переводы в Тинькофф банк осуществляются круглосуточно;

- возможность инкассации и самоинкассации;

- системы быстрых платежей;

- валютный контроль;

- эквайринг;

- зарплатные проекты.

Эти и многие другие возможности предоставляет своим клиентам банк Тинькофф после открытия расчётного счёта. Банк Тинькофф осуществляет сопровождение по 115-ФЗ и предупреждает о возможных рисках во время расчёта с контрагентами.

За 15 лет нахождения на рынке Тинькофф банк разработал индивидуальные решения для каждой отрасли бизнеса. Персональный менеджер предоставит консультацию по сложным вопросам. Представители банка оказывают помощь в ведении бухгалтерии и сдаче отчётности в ФНС. Сотрудничество с Тинькофф — это удобный и современный способ ведения бизнеса.

Акционерное Общество «Тинькофф Банк»

универсальная лицензия ЦБ РФ № 2673

город Москва, 1-Й Волоколамский проезд, 10-1.

ПРЕСС-РЕЛИЗ. Материал публикуется на коммерческих условиях.Интерфакс не несет ответственности за содержание материала.Товары и услуги подлежат обязательной сертификации

Главное, что изменилось на рынке недвижимости в 2022 году – подход покупателей. Дальневосточники стали тревожнее, сообщает ИА «Хабаровский край сегодня». На 23% увеличилось число сделок с аккредитивом, то есть сделок, защиту которых гарантирует Сбер. Независимо от того какую квартиру вы покупаете или продаете, можно выбрать инструмент, который гарантирует соблюдение всех договоренностей и безопасность для всех сторон сделки. Как работают аккредитивы рассказал Роман Балашов, директор управления торгового финансирования и документарных операций Дальневосточного Сбербанка.

— Что такое аккредитив и чем он может быть полезен, если объяснить просто?

— Что такое счет в банке, знают многие. Аккредитив – это тоже банковский счет, покупатель размещает на нем сумму, прописанную в договоре купли-продажи квартиры. Особенность счета в том, что забрать с него деньги ни покупатель, ни продавец не могут, пока не будут предоставлены документы, подтверждающие, что все условия выполнены.

— Могут ли деньги зависнуть на счете, если условия изменились так, что ни одна из сторон не может выполнить обязательства?

— Зависнуть не могут, у аккредитива ограниченный срок действия. Важно определить параметры аккредитива уже в договоре, учитывая, что любые форс-мажорные обстоятельства могут отсрочить переход права собственности и, соответственно, увеличить срок получения оплаты за продаваемый объект. Продлить срок действия аккредитива, изменить его условия или отказаться от сделки можно только при взаимном согласии сторон. Это залог того, что договоренности точно будут выполнены.

— Такая защита действует для тех, кто покупает квартиру в ипотеку?

— Если вы приобретаете жильё в ипотеку, то после подписания кредитного договора, в день совершения сделки открывается аккредитив. Очень популярен аккредитив при сделках, где объект на данный момент находится в обременении у Сбербанка. Чтобы продавец не изыскивал денег на погашение действующей ипотеки или покупатель не отдавал из своих собственных средств банк предлагает простую схему — аккредитив с трансферацией. При открытии аккредитива продавец пишет заявление о перечислении денежных средств в счет погашения действующей ипотеки, банк дает согласие на отчуждение залогового объекта и после перехода права собственности банк раскрывает аккредитив на ссудный счет ипотечного кредита продавца и остаток перечисляет на его счет, указанный в заявлении на открытии аккредитива. Это позволяет не беспокоится покупателю, о том, что продавец не погасит свою ипотеку. После погашения ипотечного кредита продавца, банк автоматически начнет процесс снятия обременения.

— Сколько аккредитивов необходимо открыть, если квартира находится в долевой собственности и в договоре указано несколько продавцов?

— Покупатель может открыть несколько аккредитивов в пользу каждого продавца, соответственно в размере причитающейся каждому доли. Также возможно открытие одного аккредитива на полную сумму в пользу одного из продавцов, если остальные продавцы согласны с такими условиями. Порядок проведения расчётов зависит от договорённостей сторон.

— Предположим, регистрация прошла, что нужно сделать для получения оплаты по аккредитиву?

— Для это нужно предоставить документ в банк. Их может передать плательщик, получатель или их представитель, если есть нотариальная доверенность. Если вы привлекаете риелтора, то агентство также может предоставлять документы, если данное условие прописано в аккредитиве и агентство взаимодействует со Сбербанком по дистанционным каналам.

С 2022 года Сбербанк внедрил автоматическое раскрытие аккредитива (если нет дополнительных условий по его раскрытию). На 3 рабочий день после открытия аккредитива Банк автоматически запрашивает выписку из ЕГРН и последующие дни, пока не уведет в правообладателях – покупателя. Таким образом на основании перехода банк раскроет аккредитив.

Срок проверки документов — один рабочий день. При отсутствии расхождений в представленных документах с условиями аккредитива средства будут зачислены на счет продавца не позднее следующего рабочего дня. Если будут расхождения, покупателю необходимо обратиться в офис банка и проставить отметку о согласии или несогласии на оплату документов с расхождениями. Также это можно сделать в мобильном приложении Сбербанк онлайн.

— Распространенная ситуация: человек хочет купить новую квартиру, но не имеет средств, пока не продаст старую. При этом продавец требует ускорить оплату. Как аккредитив может выручить в такой ситуации?

— Это как раз пример альтернативной сделки, при которой проводится обмен квартирами — цепочка договоров купли-продажи. Аккредитив — подходящее решение для подобных сделок. Сбербанк структурирует сделку так, что каждый покупатель откроет аккредитив в рамках общей цепочки, и все аккредитивы в этой цепочке будут раскрываться одновременно, когда в банк поступят документы по всем аккредитивам. При этом у всех продавцов будет уверенность в том, что оплата поступит после перехода права собственности, а все покупатели зарезервируют для себя понравившиеся объекты недвижимости.

- После ввода номера карты на ваш мобильный телефон придет смс сообщение с кодом подтверждения регистрации. Обратите внимание, что код подтверждения придет но тот номер телефона, на который была зарегистрирована карта Сбербанка.

- Теперь можно пользоваться на мобильном Сбербанком Онлайн. Стоит отметить что в телефонах с функцией Touch ID можно использовать не только пароль для доступа к онлайн банку, но и отпечаток пальца.

Сберкнижка Сбербанка: отменили или нет сберегательные книги

С 1 июля 2018 года сообщили об отмене Сберкнижек Сбербанка на предъявителя. Классические именные книжки будут продолжать действовать.

Николаева Лилия Васильевна, эксперт по банковским продуктам

Задать вопрос эксперту

В случае утери банковского продукта изготавливают дубликат. Обращаются в банк и составляют заявление. За дубликат берут оплату в размере 100 рублей. С пенсионеров – 50 рублей. А если у вас еще есть вопросы, задавайте их мне!

- На любом банкомате сбербанка есть функция подключения этой услуги.

- Вставляем карточку, вводим пин код и выбираем «подключить Сбербанк Онлайн и Мобильный банк».

- Данные для входа в личный кабинет Сбербанка Онлайн будут напечатаны на верхней части чека. Сохраните его.

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Не предусмотрена ежегодная плата за обслуживание счёта, нет конкретного срока действия.

- Для того чтобы узнать остаток на счёте, достаточно открыть книжку и посмотреть сумму, оставшуюся после совершения последней операции. С учётом начисленных процентов или других денежных поступлений она может быть неактуальной, но в любом случае будет соответствовать указанной цифре или превысит ее.

- При утере книжки не нужно её блокировать. Никто, кроме вас, не сможет ею воспользоваться, поскольку деньги со счёта может снять только законный владелец в отделении Сбербанка после предъявления своего паспорта.

- Интернет-мошенники не смогут завладеть вашими деньгами.

- Для просмотра истории операций необходимо совершить одно простое действие — открыть сберкнижку.

Для того чтобы узнать актуальное состояние счёта сберкнижки через банкомат Сбербанка, необходимо выполнить следующие манипуляции:

Как узнать баланс сберкнижки Сбербанка (через интернет, по номеру счету, «Сбербанк Онлайн»)

Но всё это станет возможно только после того, как вы зарегистрируетесь в Сбербанк Онлайн по сберегательной книжке или по карте, о чём пойдёт речь ниже. А если у вас еще есть вопросы, задавайте их мне!

Как привязать сберкнижку к Сбербанк Онлайн

Однако технологии не стоят на месте. Сейчас Сбербанк позволяет проверить Сберкнижку через интернет и там же провести операции со счётом.

Каждый клиент Сбербанка имеет право на создание учётной записи на сайте Сбербанк Онлайн,чтобы отслеживать состояние всех своих счетов в банке и проводить различные операции с ними посредством интернета.

Обычно этот сервис используют для дебетовых и кредитных карт или вкладов. Но Сбербанк Онлайн также позволяет проверить сберкнижку и проводить различные операции со счётом через интернет:

Если же сберкнижка отображалась ранее, но не показывается сейчас, то велика вероятность системного сбоя . Обратитесь в службу поддержки и спросите, почему не видно Сберкнижку в Сбербанк Онлайн. Для этого: А если у вас еще есть вопросы, задавайте их мне!

Кликните там по пункту «Смена пароля» . Сперва вам понадобится ввести старый пароль, затем в поле ниже указать новый, придуманный вами, а в поле пониже — ввести его ещё раз для подтверждения.

В этом случае разблокировать карту и счёт можно не выходя из дома непосредственно через мобильное приложение СберБанк Онлайн. Для этого выбираем на главном окне свой заблокированный счёт и дальше просто нажимаем кнопку «Разблокировать» :

В таком случае если вы будете пытаться разблокировать свой счёт самостоятельно через мобильное приложение, то вы получите такое сообщение:

В данном случае разблокировка счёта и карты возможна только после личного визита в офис банка. По личному заявлению специалист СберБанка разблокирует ваш счёт и предложит перевыпустить вашу карту.

А вообще, постарайтесь бережно хранить свои конфиденциальные данные. Это позволит снизить риск блокировки и потери денег.

По сути, банковская книжка представляет собой аналог бухгалтерского счета # 50 и 51. Так как по дебету (левая часть листа) отображаются операции пополнения, а по кредиту (правая часть) – расходные операции. Остаток (сальдо) фиксируется каждый раз. А если у вас еще есть вопросы, задавайте их мне!

Как открыть сберегательную книжку, сколько на нее начисляется процентов, как оформить вклады и калькулятор процентных ставок

Процесс разблокировки будет различаться в зависимости от того, был заблокирован счёт или карта по вашей инициативе (например, вы потеряли карту и сами решили заблокировать счёт) или по инициативе службы безопасности банка.

Какие действия касательно сберкнижки доступны через Интернет?

Проверка баланса сберкнижки через «Мобильный банк»

Вопросу кибербезопасности уделяется особое внимание. Сейчас эта проблема актуальна как никогда. Для того, чтобы все ваши деньги были в сохранности вам нужно соблюдать несколько простых правил.

🟠 Поучаствуйте в опросе и получите консультацию бесплатно

Бизнес, осуществляющий поставку товаров или услуг с отсрочкой платежа, может подключить факторинг. Сервис позволяет получать финансирование под уступку денежных требований, нормализовать баланс, управлять дебиторской задолженностью на новом уровне. Для заключения договора факторинга залог не нужен. Лимит финансирования не ограничен.

Факторинг

Факторинг в числе опций в банке Тинькофф отсутствует. Вместо него банк предлагает воспользоваться овердрафтом или оборотным кредитом.

Для покупателей

Покупатель, используя факторинг, получает отсрочку платежей, скидки, льготные цены и гарантированную поставку от надежных контрагентов. Он уже пользуется поставкой, но пока за неё не платит. Свой долг покупатель погашает не поставщику, а банку.

Мобильный эквайринг

Отличным решением для такси, служб доставки, торговли на ярмарках станет подключение мобильного эквайринга. Переносные терминалы позволяют принимать оплату наличными или по картам. Оборудование соответствует 54‑ФЗ.

Торговый эквайринг

Тинькофф предлагает 2 схемы торгового эквайринга:

- Процентный: в течение месяца списывается комиссия с каждого проведенного платежа. Его размер зависит от тарифного плана, но также установлен минимальный лимит, при недоборе которого придется оплатить его величину.

- Пакетная: деньги списывают в начале месяца. У каждого тарифа свой размер пакета, при превышении лимита до окончания месяца средства спишутся уже за новый пакет.

Терминалы предоставляются в аренду бесплатно. Комиссия от 1%, возможен прием платежей по QR-коду.

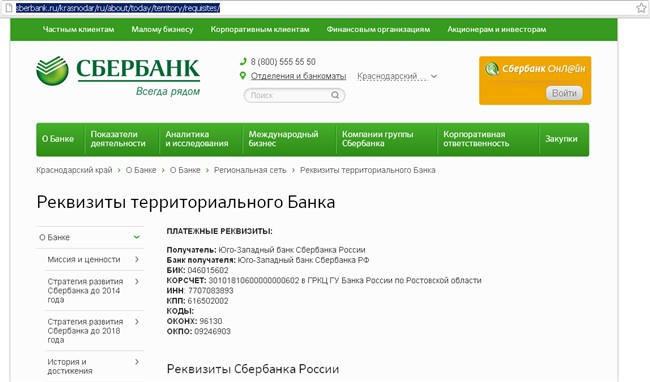

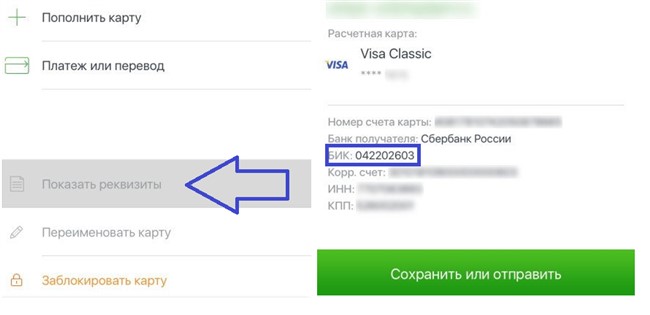

Как узнать БИК и ИНН Сбербанка?

Если вам по какой-либо причине потребовалось узнать реквизиты банка, сделать это можно несколькими способами:

- В отделении Сбербанка России. В любом отделении сотрудники предоставляют реквизиты отделений клиентам. Предъявив паспорт, вы сможете узнать не только реквизиты Сбербанка, но и ваши персональные данные – номера счетов, карт, договоров;

- В контактном центре. Чтобы узнать реквизиты Сбербанка в контактном центре, сообщите об этом оператору или выберите необходимое меню в автоответчике. Назовите оператору ФИО, дату рождения, указанное при открытии счета или карты ключевое слово и адрес прописки. Кроме того, вам могут потребоваться паспортные данные – серия, номер, кем и когда он был выдан;

- В терминалах самообслуживания и банкоматах Сбербанка. Вставьте карточку в приемник, наберите пин-код и выберете в меню «Мои платежи – Реквизиты счета»;

- В договоре на открытие вашего расчетного или карточного счета;

- На сайте, пройдя по вкладкам «О банке — Информация о банке – Реквизиты».

Самые лучшие тарифы на расчетно-кассовое обслуживание в Сбербанке

Банком разработаны пакеты услуг для индивидуальных предпринимателей и юридических лиц. Рассмотрим основные предложения, актуальные в 2023 году:

При отсутствии входящих и исходящих операций счет обслуживается бесплатно. Любой пакет услуг включает неограниченное количество внутрибанковских платежей юридическим лицам. Платежи в налоговую и бюджет на всех тарифных планах проводятся без комиссии.

Корреспондентский счет

Корреспондентский счет – это счет, открываемый банком в отделениях центрального банка. Этот реквизит отражает расчеты, производимые одним банком за счет другого. Корсчет обязательно указывается в платежных документах. Первые три цифры корсчета отражают его тип. Последние три цифры – номер участника расчета, и им соответствуют седьмая, восьмая и девятая цифры БИК.

Перечень документов

Индивидуальные предприниматели и юридические лица, планирующие управлять расчетным счетом, должны лично присутствовать при оформлении заявления и договора. В случае оформления доверенности на третье лицо необходимо его присутствие.

ИП должны подготовить:

Юридические лица предъявляют:

- Паспорт руководителя.

- Приказ о назначении.

- Устав.

Используете в своей деятельности печать? Возьмите её с собой в банк или на встречу с менеджером для подписания договора РКО Сбербанка.

Для поставщиков

Факторинг обеспечивает поставщику получение оплаты сразу после поставки. Гарантирует своевременное пополнение оборотных средств, снижение рисков неплатежей. Работу с дебиторской задолженностью берет на себя банк за определенный процент от сделки.

Вопросы-ответы

Для чего открывать счет для малого бизнеса?

ИП и юрлица открывают расчетный счет, чтобы дифференцировать личные финансы от финансов бизнеса. При оформлении РКО открываются новые возможности: упрощается уплата налогов и взносов, появляются дополнительные сервисы в виде онлайн-бухгалтерии, зарплатного проекта, эквайринга, открытие бизнес-карт.

Можно ли подключить онлайн-кассу?

В Тинькофф можно подключить онлайн-кассу. Ее можно взять в аренду, рассрочку или купить. Кассы внесены в реестр ККТ налоговых органов, интегрируются со всеми ОФД и выдают электронные чеки в смс или по электронной почте. С тарифами можно ознакомиться на сайте банка Тинькофф.

Какие особенности у зарплатного проекта в Тинькофф?

Нет необходимости открывать счет в самом банке: можно выплачивать зарплату со счета в любом банке. Обслуживание зарплатного проекта бесплатное. Чтобы выплатить зарплату сотрудникам, необходимо создать их реестр, система сама создаст платежные поручения, их останется только подписать. Предусмотрена интеграция в 1С или вашу систему по API.

Какие сервисы безопасности предусмотрены в банке Тинькофф?

Чтобы обезопасить бизнес от излишнего внимания финансового мониторинга и претензий налоговой службы, у Тинькофф есть бесплатный сервис для проверки контрагентов. Данные собираются с сайта налоговой, ЕГРЮЛ, Минфина и обновляются ежедневно.

Есть ли услуги по инкассации?

Если у ООО или ИП большой объем выручки, образующейся наличным путем, то им стоит организовать инкассацию. Банк Тинькофф оказывает такую услугу, инкассация может быть разовой или регулярной. Оформить ее легко, нужно оставить заявку в личном кабинете.

Валютный контроль счета

Клиенты могут открыть расчетные счета в Сбербанке в 21 иностранной валюте, включая долларовый. Банк берёт на себя решение всех вопросов внешнеэкономической деятельности, начиная с момента, когда открыт первый валютный счет. Все операции проводятся онлайн. Для новых клиентов Сбер предлагает специальные условия и выгодные тарифы. Для выбора банковских продуктов и срочных консультаций работает линия технической поддержки.

Менеджеры ВЭД на связи практически круглосуточно, их перерыв всего 2 часа в сутки. Сотрудники банка в рамках валютного контроля оформляют документы, проверяют контракты, предупреждают о рисках нарушения законодательства. Возможна экспертная оценка потенциала бизнеса, составление плана выхода на зарубежные рынки и помощь в поисках благонадежного контрагента.

Сбербанк предлагает подключение торгового эквайринга. Осуществляет подключение, поддержку и замену терминалов. Зачисление выручки на следующий день, ставка от 1,6%. При подключении сервиса через интернет-банк тариф минимальный. Расчет стоимости поможет выполнить калькулятор на сайте:

- Выбираете регион, сферу деятельности, тип бизнеса, обороты.

- Нажимаете на кнопку «Подобрать».

- Получаете самое выгодное предложение.

Процентная ставка зависит от количества терминалов и оборотов. Чем выше выручка, тем меньше ставка. Проценты пересчитываются ежемесячно.

Депозиты для бизнеса

В Тинькофф предусмотрены депозиты для бизнеса:

- Рублевый накопительный счет: минимальная сумма от 100 000 руб., срок вклада – от 2 дней, процентная ставка – до 3,88%. Можно выбрать один из 4 вариантов размещения – без снятия и пополнения, со снятием и без пополнения, без снятия с пополнением и со снятием и пополнением. При выборе первого варианта ставка будем максимальной.

- Овернайт: краткосрочный вклад сроком на 1 ночь. Проценты начисляются в 4 утра на основной счет. Чтобы иметь возможность воспользоваться овернайтом на счете должно быть не менее 100 000 руб., годовая процентная ставка – от 5%, доходы от депозита облагаются налогом.

Бизнес-карты для снятия и пополнения

3 первых внешних перевода в рублях клиентам банка Тинькофф предоставляются бесплатно. Но надо понимать, что предоставляются только 3 первых перевода за все время пользования услугами банка, а не ежемесячно. Все остальные внешние переводы в рублях будут стоить 49 рублей. Кроме того, нужно будет заплатить 2900 рублей за любое платежное поручение, которое происходило без дистанционного обслуживания.

Внешние переводы в иностранной валюте тоже не бесплатные. Нужно будет заплатить 0,2%, и при этом минимальная сумма составляет 49 (долларов, евро или фунтов стерлингов — все зависит от той валюты, в которую вы хотите переводить деньги).

Услуги валютного контроля здесь тоже платные. Минимально придется заплатить 490 рублей и 0,2%, т. е. в некоторых случаях эта стоимость может быть достаточно большой.

Что касается перевода средств, то можно перевести на свою расчетную карту ИП 150 000 рублей (без процентов), для этого нужно пользоваться картой «Тинькофф Black», а также на свою кредитную карту можно перевести 250 000 рублей без комиссии.

Если же вы будете переводить средства в другие банки, то операции списания средств будут идти по определенной схеме.

До первых 400 000 рублей вы будете платить 1,5% и дополнительно за каждую операцию оплачивать 99 рублей (на всех остальных тарифах комиссия будет не 1,5%, а 1,0%).

Следующий этап — от 400 000 рублей до 1 000 000 рублей — тут процентная ставка увеличивается, нужно оплатить дополнительно 5% за сумму перевода и 99 рублей за каждую операцию.

Если же вы будете переводить за текущий месяц денег больше, чем на 1 000 000, то процентная ставка еще больше увеличится и составит 15% (и дополнительно за каждую сделку придется заплатить 99 рублей).

Также на тарифе предусмотрен сбор на поступления денег от физлиц и с чужих банкоматов. На тарифе «Простой» это минимум 290 рублей и 0,3% от общей суммы.

Дополнительные услуги

За выпуск и перевыпуск карты по инициативе клиента Тинькофф банка нужно оплатить 490 рублей, хотя в день оформления можно заказать любое количество карт.

Чтобы воспользоваться разрешенным овердрафтом, нужно оплатить 490 рублей, но при этом каждый пятый день будет списываться эта сумма, а если просрочка не погашена за 15 дней, то на 16 день будет списано со счета 1990 рублей. Поэтому пользоваться этой функцией нужно только в случае крайней необходимости.

За использование SMS-банка тоже нужно будет заплатить. При этом до 2 месяцев можно воспользоваться этой услугой бесплатно, а с 3-го месяца цена будет 99 рублей в месяц. Если вы хотите сэкономить деньги, то можно подключить годовой тариф за 990 рублей (2 месяца предоставляются бесплатно).

Оформление справок на этом тарифе тоже платное. Чтобы оформить справку из стандартного перечня, нужно заплатить 290 рублей. А для других справок, в том числе и в бумажном варианте, нужно заплатить 990 рублей (на тарифах «Продвинутый» и «Профессионал» можно оформлять справки значительно дешевле).

Дополнительно только на этом тарифе («Простой») предусмотрена плата за изменение данных в интернет-банке и в мобильном банке. На более дорогих тарифах эта процедура является полностью бесплатной.

Торговый эквайринг — это тоже одна интересная функция, но за нее нужно заплатить. На тарифе «Простой» нужно оплатить 2,2%, если у вас небольшой оборот компании и вы работаете по процентной схеме. Если же вы хотите работать по пакетной схеме (в случае если у вас очень много покупок в магазине, например во время самых активных продаж и т. д.), можно подключить пакет на 100 000 рублей с уменьшенной комиссией 1,99%, стоит он 1990 рублей. Если эта сумма заканчивается (100 000 рублей), то новый пакет подключается автоматически.

Разместить свободные средства можно на одном из депозитов, разработанных Сбербанком — «Классический», «Пополняемый», «Отзываемый». Все варианты могут быть оформлены как в офисе, так и онлайн. При повторном размещении средств на депозите банк увеличивает процентную ставку. Условия зависят от срока размещения, суммы и времени заключения сделки.

В Тинькофф упрощена процедура открытия расчетного счета. Для ИП потребуется только паспорт, для ООО – устав, паспорт директора и приказ о его назначении. В некоторых случаях может понадобиться копия налоговой декларации и бухгалтерского отчета и справка об уплате налогов.

ИНН присваивается каждому физическому лицу или организации и облегчает и упорядочивает информацию по сбору налогов. ИНН для физического лица состоит из семи цифр, в то время как ИНН организации – из десяти. Данные Сбербанка также содержат ИНН. Это один из главных реквизитов банка, необходимый для перечисления средств с карты на карту или на банковский счет. При этом ИНН един для всех отделений – 7707083893.

При открытии валютного счета и проведении операций по нему потребуется валютный контроль, чтобы соблюсти валютное законодательство.

Валютный контроль Тинькофф помогает клиентам: проверяет документы по платежу и сопровождает учет контракта. Стоимость контроля зависит от тарифа. При конвертации валюты и переводе денег со своего валютного счета на карту Тинькофф индивидуальным предпринимателям проходить контроль не нужно.

Загрузить пакет документов можно в личном кабинете. Специалист банка проверит его и сообщит о недочетах.

Интернет-эквайринг и мобильное приложение

Тинькофф оказывает услуги интернет-эквайринга. Чтобы его подключить, нужно оставить заявку в личном кабинете. Деньги будут поступать на счет ИП или ООО, комиссия составит 1% с оборота. Можно выбрать способ приема денег: оплата через сайт, приложение, чат или отправлять ссылки на оплату клиентам. Есть возможность интегрировать онлайн-кассу с интернет-эквайрингом.

Преимущества открытия расчетного счета в Сбербанке

Сбербанк работает на российском рынке более ста лет. Это самая крупная финансовая компания РФ, представленная в 18 странах. Более 50% акций владеет Российская Федерация. Сбер активно развивается, поддерживает бизнес, создает удобные онлайн-сервисы. Защищает от рисков, помогает сохранить и приумножить финансы, развивает собственную экосистему. Основные преимущества работы со Сбером включают:

- Быстрое и бесплатное открытие расчетного счета. В течение пяти минут будут выполнены все формальности.

- Мгновенное получение реквизитов без посещения офиса банка.

- Выгодные пакеты услуг для любых масштабов и форм бизнеса.

- Прозрачные комиссии. Размер платежей выводится на экран до совершения операции.

- Удобные депозиты для размещения свободных средств бизнес-клиентов.

- Высокий уровень обслуживания и профессиональное консультирование по вопросам ВЭД.

- Круглосуточная служба поддержки клиентов.

- Специальные предложения от партнеров.

- Широкая сеть офисов и банкоматов.

- Современные сервисы дистанционного банковского обслуживания счета.

Полное управление расчетным счетом осуществляется через интернет-банк и мобильное приложение. В любой момент можно выбрать пакет услуг, который отвечает вашим требованиям.

Условия Сбербанка на открытие и обслуживание РКО для юридических лиц

Расчетный счет открывается бесплатно и онлайн. Достаточно оставить заявку, менеджер перезвонит, поможет выбрать тарифный план. Реквизиты счета поступают сразу после обращения в банк. Внешние переводы обрабатываются с 01:00 до 19:30 по московскому времени, внутренние 23 часа в сутки с перерывом с 24:00 до 01:00 без выходных и праздничных дней. Подключение дополнительных опций к пакету услуг выполняется через СберБизнес, раздел «Управление тарифами». Подключенные сервисы начинают действовать на следующий день после оплаты, а при открытии нового счета — в этот же день.

Регистрация бизнеса

Получить полный пакет документов и отправить заявку на открытие ИП или компаний с единственным учредителем поможет сервис от Сбера. Сотрудникам банка нужен только паспорт будущего предпринимателя, электронная почта и доступ клиента в Сбербанк Онлайн. Весь процесс займет не более получаса:

- Заходите на сайт Сбербанка.

- Переходите в раздел «Расчетный счет», «Начало бизнеса».

- Выбираете пункт «Зарегистрировать ИП или ООО».

- Нажимаете кнопку «Открыть онлайн».

- Выбираете организационно-правовую форму — ИП или ООО.

- Вводите персональные данные, даете ответы на все вопросы.

- Отправляете копии документов.

Пакет документов для регистрации бизнеса подготовят и отправят в налоговую сотрудники Сбера. Ответ от ФНС поступит заявителю по электронной почте в течение трех дней после отправки заявления.

Как открыть расчетный счет

Для заключения договора необходимо:

- Заполнить форму заявки на сайте, указав имя и номер контактного телефона.

- Выбрать пакет услуг или указать на необходимость получения консультации.

- Подтвердить согласие с условиями обработки персональных данных.

- Получить реквизиты.

- Принять звонок от менеджера, получить ответы на все вопросы, договориться о времени и месте встречи для оформления документов.

- Встретиться с сотрудником банка, подписать договор расчетно-кассового обслуживания.

Открыть второй и каждый следующий счет можно через личный кабинет в разделе «Счета и платежи» без помощи сотрудников Сбербанка. Заявление на открытие подписывается СМС или токеном.

Предприниматель или юридическое лицо могут получить виртуальные бизнес-карты в Тинькофф бесплатно, а пластиковые карты согласно тарифам.

Для чего они нужны:

- оплата покупок через интернет и в магазинах, деньги можно тратить не только на нужды бизнеса, ИП может потратить их и в личных целях;

- снятие наличных в любой стране и в любом банкомате;

- выдача сотрудникам для корпоративных трат и командировок;

- отслеживание расходов бизнеса через личный кабинет.

Обслуживание любого количества карт – бесплатное. С бизнес-картами можно сэкономить на оплате обслуживания расчетного счета. Для этого нужно тратить определенные в тарифных планах лимиты. Предусмотрены комиссии за снятие и внесение наличных денег, за покупки безналом – комиссии нет.

Преимущества открытия расчетного счета по тарифу Простой

Основная особенность и преимущество для индивидуальных предпринимателей — это то, что на протяжении 6 месяцев с момента регистрации ИП можно абсолютно бесплатно пользоваться этим тарифом, т. е. без абонентской платы.

Дополнительно к этому для всех ООО и ИП (которые зарегистрированы более 6 месяцев назад) предоставляется тестовый период (можно воспользоваться бесплатными услугами в первый месяц и на следующий месяц после подключения, и только после этого периода начнет взиматься абонентская плата по тарифу — 490 рублей).

Также есть возможность пользоваться тарифом бесплатно. Если в месяц вы будете совершать покупки с помощью карты на 50 000 рублей или более, то автоматически в следующем месяце тариф будет бесплатным. Если ежемесячно совершать покупки на такую сумму, то можно пользоваться тарифом абсолютно бесплатно.

Если же вы решили оплатить тариф на год вперед, то 2 месяца предоставляются бесплатно (т. е. если цена за месяц составляет 490 рублей, то цена за год — 4900 рублей), и в большинстве случаев это тоже может быть очень выгодно.

Еще одним преимуществом является бесплатная электронная подпись (ЭП), которую можно оформить в день подключения или же в любое другое время. Электронную подпись можно заказать за 990 рублей.

Открывать счет малый бизнес не обязан. Расчетный счет нужен, если:

- планируются сделки на сумму более ста тысяч рублей;

- необходимо организовать прием оплаты, используя банковскую карту (эквайринг);

- важно упростить процесс ведения бухгалтерии, уплаты налогов.

Использовать личный, сберегательный, накопительный счет для ведения предпринимательской деятельности запрещено. Поэтому для приема безнала юр лица и ИП открывают расчетный счет.

Сбербанк предлагает ИП и ООО подключение онлайн-касс «Эвотор», отвечающих требованиям 54 ФЗ. Широкий модельный ряд позволяет выбрать кассу в соответствии со своими целями и задачами. Возможно оформление аренды оборудования или полный выкуп. Доставка, настройка за счет банка. Ремонт и срочная замена проводятся бесплатно. Для оформления заполняется заявка на сайте.

Как осуществить закрытие расчетных счетов?

У вас есть программа страхования бизнеса?

Да, мы разработали программу страхования малого бизнеса. Страховка включает защиту имущества, оборудования от стихийных бедствий, кражи, пожаров, а также гражданскую ответственность предпринимателя. Тарифы зависят от суммы покрытия и возможных рисков. Услуги страхования предоставляют партнеры Сбера, полис оформляется онлайн. Полная информация доступна на сайте банка.

Как работает ваш сервис моментальных переводов?

Банк разработал систему переводов с бизнес-карт на карты любых банков. Для оформления сделки достаточно номера карты получателя. Никаких платежек создавать не нужно. Лимит перевода зависит только от платежной системы и составляет от 50 т. р. до 300 т. р. в сутки. Комиссия — 1%. Выплаты проводятся из учетной системы, зачисление –мгновенное.

Принимать оплату в интернет-магазинах, через социальные сети, мессенджеры позволит интернет-эквайринг. Сбербанк подключит сервис в течение 3 дней. Личный кабинет предоставляет возможность отслеживать динамику продаж, настраивать комиссию, заказывать оборудование. Интернет-эквайринг от Сбера легко интегрируется со всеми популярными CMS. Сервис позволяет подключить быстрое кредитование.

Самые лучшие тарифы на расчетно-кассовое обслуживание в Тинькофф банке

В Тинькофф на сегодняшний день есть 3 обычных тарифа:

- Простой: выбор для начинающих предпринимателей. Первые 2 месяца обслуживание бесплатно, далее 490 руб. в месяц. Но можно этого избежать, если тратить деньги с бизнес-карты, вписываясь в лимит – от 150 000 руб. или при отсутствии операций в прошлом месяце. Оплата сразу за год обойдется в 4 900 руб. Предусмотрен бесплатный перевод на собственные карты ИП до 150 000 руб. За переводы на карты других физических лиц и снятие наличных придется оплатить комиссию – 1,5% и стоимость платежки – 99 руб. (при переводе до 400 000 руб.), 5% + 99 руб. при переводе до 1 млн руб., 15% + 99 руб. при переводе от 1 млн руб. Пополнение счета тоже платное – 0,15% от суммы, но не менее 99 руб. При расчете с контрагентами стоимость платежки будет 49 руб., если контрагент – клиент Тинькофф, то бесплатно.

- Продвинутый: для малого бизнеса. Стоимость обслуживания – 1990 руб. в месяц после окончания 2 месяцев бесплатного старта, но при трате средств с бизнес-карты свыше 400 000 руб. расходов на нее не будет. Вывод денег на собственные карты Тинькофф безвозмездный при лимите до 300 000 руб., переводы на иные карты и снятие наличных – комиссия 1% + 79 руб. при сумме до 400 000 руб., 5% + 79 руб. при сумме до 2 млн руб., 15% + 79 руб. при сумме от 2 млн руб. Пополнить счет бесплатно – до 300 000 руб., свыше придется оплатить 0,1%, но не менее 79 руб. За проведение операций по расчетному счету цена одного платежа – 29 руб., если партнер – клиент Тинькофф, то бесплатно.

- Профессиональный: для крупных компаний с большим оборотом средств, ежедневными платежами и операциями с валютой. После окончания льготного периода цена ежемесячного обслуживания – 4990 руб. Снятие наличных, переводы физическим лицам – 1% и 59 руб. платеж (до 800 000 руб.), 5% + 59 руб. (до 2 млн руб.), 15% + 59 руб. (от 2 млн руб.). Бесплатный перевод до 500 000 руб. на собственные карты Тинькофф. Пополнение до 1 000 000 руб. тоже ничего не стоит, при превышении лимита комиссия – 0,1%, но не менее 59 руб. Для межбанковских платежей тариф – 19 руб. платежка, для контрагента, клиента Тинькофф, – бесплатно.

Платежи по налогам и сборам, в пенсионный фонд обрабатываются бесплатно. По каждому тарифному плану предусмотрен выпуск корпоративных карт, круглосуточная техподдержка на сайте, онлайн-сервис по ведению отчетности и бухгалтерского учета.

При использовании Профессионального тарифа можно подключить премиальное обслуживание, тарифы подбираются индивидуально. Обслуживание обойдется в 24 990 руб. в месяц. Тинькофф предлагает особые условия:

- предоставит VIP-менеджера с командой помощников, готовых решить любые вопросы;

- предложит готовые сервисы или разработает новые под потребности компании;

- автоматизирует бизнес-процессы: клиент сможет управлять выписками, счетами, платежами через API;

- запустит рекламную кампанию в приложении Тинькофф;

- предоставит колл-центр на аутсорсе;

- окажет содействие в инвестбанкинге.

Преимущества РКО Тинькофф

- бесплатная регистрация ИП или ООО с последующим бесплатным открытием расчетного счета;

- дистанционное оформление документов через личный кабинет на сайте банка, менеджер приедет в любое удобное для клиента место;

- бесплатный вывод до 500 000 руб.;

- получение реквизитов в день заявки;

- длинный платежный день;

- бесплатный выпуск корпоративной карты, деньги с которой можно снимать в банкоматах любых банков;

- есть начисление процентов на остаток средств; можно получить овердрафт без бюрократии;

- в интернет-банке есть сервис для расчета налогов по ЕНВД и УСН;

- круглосуточная техподдержка, в некоторых тарифных планах – персональный менеджер;

- бесплатная онлайн бухгалтерия;

- пользоваться интернет-банком можно из любой точки мира, для работы нужен телефон или ноутбук, подключенный к интернету;

- банк предлагает бонусы от партнеров на развитие бизнеса: на рекламу на сайтах и в соцсетях.

QR-коды

Современное решение приема оплаты от физических лиц в любых торговых точках и на выезде — графический QR-код. Услуга является бесплатной, работает без подключения специального оборудования. В процессе оплаты клиент считывает код камерой смартфона в приложении банка и подтверждает оплату. Информация о проведении операции поступает в мобильное приложение. Комиссия – от 0,6%. Узнать подробности, подключить сервис можно после заполнения заявки на сайте.

Какие есть тарифы на дополнительные услуги банка для ИП и ООО

В дополнение к РКО Тинькофф предлагает различные сервисы:

- интернет-эквайринг;

- торговый эквайринг;

- облачный колл-центр;

- конструкторы сайтов и роботов;

- организация рассылок;

- кредитный брокер;

- онлайн-касса;

- помощь в госзакупках;

- бухгалтерское обслуживание;

- открытие валютных счетов;

- проверка контрагентов;

- связь для бизнеса.

Стоимость тарифов на дополнительные услуги можно узнать на сайте банка.

БИК Сбербанка

В банковской системе мира огромное количество банков, и за каждым из них закреплен уникальный банковский идентификационный код – БИК. Нужно это для придания реквизитной уникальности банку и для облегчения движения средств между банками.

БИК входит в перечень реквизитов всех отделений, и обязательно потребуется для перечисления денежных средств на банковский счет.

Для каждого отделения существует уникальный девятизначный БИК. Начинается он всегда с цифр 04 – они указывают на страну, в которой расположено отделение Сбербанк. Следующие две цифры определяют территориальную принадлежность в пределах РФ. Условный код подразделения банка в округе обозначают пятая и шестая цифры, а последние три цифры – это условный номер филиала банка.

Кредит и овердрафт

Банк предлагает бизнесу оформить кредиты на любые цели. Заявка подается онлайн. Процентная ставка — от 11%. Сумма кредитования — от 100 тысяч до 200 миллионов рублей. Срок — от 1 месяца до 15 лет.

При необходимости срочно провести платеж и недостатке средств на счете можно воспользоваться овердрафтом. Овердрафтный кредит выдается без залога на сумму до 17 млн рублей. Банк проводит упрощенную проверку заемщика. Сумма кредитной линии — до 50% среднемесячных оборотов. Для оформления кредита заявка подается онлайн.

Акции и подарки для новых и действующих клиентов

Получить бонусы от банка и его партнеров может каждый клиент после открытия расчетного счета. Подготовлены предложения для старта и развития бизнеса. К наиболее популярным относятся:

- 1С — год бесплатного обслуживания на Старте.

- 2ГИС — месяц бесплатного продвижения для новых клиентов.

- ВКонтакте — 10 тысяч рублей на проведение первой рекламной кампании.

- Топливное решение — скидки на АЗС.

Полный перечень скидок и бонусных предложений опубликован на сайте.

Преимущества открытия расчетного счета в банке Тинькофф

Банк Тинькофф является одним из лидеров среди банков по количеству клиентов в России, существует только онлайн. Оказывает услуги по расчетно-кассовому обслуживанию для индивидуальных предпринимателей и юридических лиц.

Для новоиспеченных клиентов Тинькофф действует акция: 4 месяца бесплатного обслуживания при открытии счета и возможность получить средства на развитие бизнеса от партнеров банка:

- Яндекс: до 3 000 руб. на рекламу плюс сопровождение менеджера;

- MyTarget: до 50 000 руб. бонусами на таргетированную рекламу в соцсетях;

- ВК: до 6 000 бонусов на рекламу в этой сети;

- HeadHunter: месяц бесплатного размещения вакансии «Стандарт плюс».

Для действующих клиентов предусмотрена возможность сэкономить на оплате обслуживания. При покупке годового абонемента можно получить 2 месяца в подарок. Также можно получить месяц бесплатного обслуживания за привод нового клиента по рекомендации.

В Тинькофф разработана линейка кредитов для бизнеса:

- для пополнения оборотных средств;

- для закрытия кассовых разрывов;

- для инвестиционных целей.

Оборотный кредит – краткосрочный кредит для пополнения оборотных средств без залога.

Подходит для разных видов бизнеса:

- торговля: для закупа товара и дальнейшей перепродажи;

- производство: для закупки сырья и дальнейшего изготовления товаров;

- сфера услуг: для оплаты подрядных обязательств;

- запуск рекламных кампаний для увеличения оборота.

В Тинькофф оборотный кредит можно получить сроком до 6 месяцев на сумму до 10 млн руб. со ставкой 1% в месяц. Размер кредита зависит от оборота компании, одобрить могут до 150% от его величины.

Овердрафт предназначен для закрытия кассовых разрывов. Сумма кредита – до 3 млн руб. сроком на 45 дней, стоимость услуги – 490 руб. в неделю.

Инвестиционный кредит выдается для крупных покупок и долгосрочных инвестиций. Получить могут ИП и юридические лица сроком до 5 лет, сумма до 15 млн руб., комиссия составит 11% годовых.

Также в Тинькофф есть особый вид кредита – для ИП: на любые цели. Заявка подается онлайн, с клиента потребуется только подтверждение финансового состояния. Деньги можно получить как на расчетный счет, так и наличными. Возможно досрочное погашение.

Предусмотрена кредитная линия по госконтрактам. Получить можно до 10 000 000 руб. сроком до 3 месяцев после окончания контракта при ставке от 8,9%.

Чтобы взять кредит на нужды бизнеса, необходимо быть зарегистрированным ИП или юрлицом не менее 3 месяцев. Оформить кредит просто: заполнить заявку на сайте банка, получить одобрение, открыть счет и получить деньги.

Условия Тинькофф на открытие и обслуживание РКО для юридических лиц

Открыть расчетный счет в Тинькофф можно за 3 шага:

- оставить заявку на сайте;

- встретиться с менеджером для подписания бумаг;

- начать пользоваться счетом.

При использовании любого пакета услуг клиенты могут подключить дополнительные сервисы, например, консультации юристов, экспертизу инвестиционных проектов, управление складом. Цена услуг, не включенных в стандартные тарифы, взимается дополнительно. Отключаются сервисы через личный кабинет СберБизнес в любой момент. Узнать, сколько стоит каждый сервис, можно на сайте банка.

Заключение

Как видите, тариф «Простой» банка Тинькофф подходит только для тех предпринимателей, у которых небольшие обороты и нет особых требований к функционалу. Все дело в том, что на тарифе есть множество дополнительных услуг, и если вы будете всеми этими услугами пользоваться, то вполне возможно, что вы не сможете сэкономить, и лучше просто перейти на более дорогой тариф, например, «Продвинутый», т. к. на нем все дополнительные услуги стоят значительно дешевле. Но большинству начинающих предпринимателей будет достаточно и этого тарифа, особенно с учетом того, что для ИП его можно использовать в течение первых 6 месяцев бесплатно, и в любой момент бесплатно закрыть счет, если бизнес вдруг не «выстрелит».

Какие могут быть подводные камни при заключении договора

Несмотря на прозрачность условий и тарифов, подвохи в банке Тинькофф все же есть. Это возможная блокировка счета по 115-ФЗ на неопределенный срок: банк блокирует счет быстро, а разблокировка занимает продолжительный срок, что тормозит деятельность фирмы. За срочное снятие блока банк может попросить до 20% от суммы на счете. Но банк бесплатно предоставляет личного ассистента для решения сложных вопросов 115-ФЗ, консультирует по рискам. Еще один подводный камень – комиссия 15% за вывод денег со счета при его закрытии и удержание оплаты за обслуживание счета за время льготного периода.

Сбербанк работает строго в рамках 115‑ФЗ. Чтобы не попасть под блокировку счета, рекомендуется использовать сервис СберРейтинг. Организация процесса при подключении сервиса выглядит так: ежедневно по основным показателям проверяются все финансовые операции, проводимые клиентом, оцениваются риски. При появлении проблем цветовой индикатор заблаговременно показывает, что не так. Это позволит не совершить рискованную операцию и не допустить блокировки счета.