Вклад в тинькофф расчетный счет

Где оформить вклад Тинькофф Банка в России

Была ли страница полезна?

Пожалуйста, оцените страницу:

На сегодня Тинькофф предлагает вклады для физических лиц, позволяющие сохранить средства. Немаловажно, что за счет начисления прибыли можно получать пассивный доход. Финансовая организация не предъявляет строгих требований и заключает договор с обратившимися на основании паспорта. Предложения и основные условия размещены в данной статье.

Какие вклады предлагает Тинькофф?

Подобрать решения можно на нашем портале. Важно обратить внимание на проценты по вкладам от Тинькофф Банк, наличие капитализации, порядок начисления прибыли. Наиболее популярны следующие варианты:

- Смартвклад с повышенной ставкой. Счет без пополнений и капитализации, но под высокую годовую ставку и на длительный срок.

- Смартвклад. Продукт с меньшей доходностью, но начислением процента на процент.

Процентные ставки

Условия депозитным программ определяются в индивидуальном порядке в рамках установленного диапазона. Влияет сумма и срок заключения договора. В 2023 году открыть вклад в рублях в Тинькофф можно на следующих условиях:

- Ставки. Обычный счет доступен по ставке до 8 процентов в год, а повышенный депозит от Тинькофф – от 21 процента.

- Срок размещения. Предельный период достигает 730 дней.

- Сумма. Для оформления счета нужно иметь не менее 1 рублей.

Как открыть вклад?

Для открытия счета вы можете воспользоваться личным кабинетом. Также легко оставить заявку и посмотреть ставки в личном кабинете. На данной странице также есть функционал для заполнения анкеты. Как это сделать:

- открыть страницу;

- выбрать предложение из списка;

- выбрать способ перевода средств после одобрения заявки.

Часто задаваемые вопросы

Какой процент вклада в Тинькофф на сегодняшний день?

Процентная ставка зависит от программы. Она варьируется в диапазоне от 0.01 до 8 процента (предельный годовой процент).

Можно ли снимать деньги с вклада Тинькофф?

Да, по условиям держатель может получить определенную сумму до момента окончания договора. Однако существует минимальный остаток, который нельзя обналичить. Это стоит учитывать, планируя расходы.

Вопросы-ответы

Для чего открывать счет для малого бизнеса?

ИП и юрлица открывают расчетный счет, чтобы дифференцировать личные финансы от финансов бизнеса. При оформлении РКО открываются новые возможности: упрощается уплата налогов и взносов, появляются дополнительные сервисы в виде онлайн-бухгалтерии, зарплатного проекта, эквайринга, открытие бизнес-карт.

Можно ли подключить онлайн-кассу?

В Тинькофф можно подключить онлайн-кассу. Ее можно взять в аренду, рассрочку или купить. Кассы внесены в реестр ККТ налоговых органов, интегрируются со всеми ОФД и выдают электронные чеки в смс или по электронной почте. С тарифами можно ознакомиться на сайте банка Тинькофф.

Какие особенности у зарплатного проекта в Тинькофф?

Нет необходимости открывать счет в самом банке: можно выплачивать зарплату со счета в любом банке. Обслуживание зарплатного проекта бесплатное. Чтобы выплатить зарплату сотрудникам, необходимо создать их реестр, система сама создаст платежные поручения, их останется только подписать. Предусмотрена интеграция в 1С или вашу систему по API.

Какие сервисы безопасности предусмотрены в банке Тинькофф?

Чтобы обезопасить бизнес от излишнего внимания финансового мониторинга и претензий налоговой службы, у Тинькофф есть бесплатный сервис для проверки контрагентов. Данные собираются с сайта налоговой, ЕГРЮЛ, Минфина и обновляются ежедневно.

Есть ли услуги по инкассации?

Если у ООО или ИП большой объем выручки, образующейся наличным путем, то им стоит организовать инкассацию. Банк Тинькофф оказывает такую услугу, инкассация может быть разовой или регулярной. Оформить ее легко, нужно оставить заявку в личном кабинете.

Преимущества открытия расчетного счета в банке Тинькофф

Банк Тинькофф является одним из лидеров среди банков по количеству клиентов в России, существует только онлайн. Оказывает услуги по расчетно-кассовому обслуживанию для индивидуальных предпринимателей и юридических лиц.

Открытие счета для ООО в Сбербанке

Открыть расчетный счет для ООО можно в стационарном отделении Сбербанка и через интернет.

Заявление на открытие счета

Оставить заявку на открытие РКО для ООО можно онлайн на сайте Сбербанка.

- Изучаем тарифы на РКО, выбираем оптимальный пакет для подключения.

- Нажимаем кнопку «Открыть расчетный счет для ООО».

- Заполняем электронную форму, указывая сведения об организации, личные данные заявителя и контакты для связи.

- Подтверждаем мобильный телефон путем введения пароля, полученного на указанный номер.

- Отправляем заявку.

В течение нескольких минут банк пришлет уведомление с номером зарезервированного расчетного счета. Далее клиенту нужно заполнить электронную анкету на сайте, загрузить копии документов и отправить в банк.

После этого с представителем организации свяжется банковский сотрудник для согласования удобного времени для визита в стационарное отделение, где будет подписан договор на РКО.

Документы

Для подписания договора клиенту нужно подготовить некоторые документы.

Что нужно для открытия РКО для ООО:

- устав/учредительный договор;

- протокол о назначении руководителя;

- карточка с образцами печатей и подписей;

- лицензии на предоставляемую деятельность;

- выписка из ЕГРИП;

- паспорта лиц, которые будут иметь доступ к р/с;

- заявление на открытие РКО;

- доверенность на имя юридического лица, представляющего интересы организации.

Банк также может потребовать дополнительные документы для открытия РКО. Данную информацию клиент может получить в телефонном режиме.

Как открыть расчетный счет для ИП в Сбербанке

Предприниматели, желающие открыть расчетный счет в надежном банке РФ – Сбербанке, также могут подать заявку в стационарном отделении или через интернет.

На сайте банка нужно выбрать вкладку – РКО для ИП, оформить заявку, следуя несложным подсказкам. Через несколько минут зарезервированный расчетный счет будет активирован. Далее с заявителем свяжется сотрудник банка, чтобы согласовать удобное для клиента время для визита в стационарное отделение, где будет подписан договор на РКО.

Предпринимателю нужно подготовить некоторые документы для открытия РКО в Сбербанке РФ.

- паспорт предпринимателя;

- ИНН;

- свидетельство ЕГРИП;

- имеющиеся лицензии на предоставляемую деятельность;

- карточка с образцами подписей и печатей;

- копии документов третьих лиц, которые будут иметь доступ к р/с;

- заявление.

Клиенты, открывшие в Сбербанке РФ расчетный счет, также могут подключить дополнительные банковские услуги, предоставляемые на выгодных условиях.

Обратите внимание! Сегодня открыть расчетный счет в Сбербанке можно без похода в отделение и отрыва от работы. Специалисты сами выедут когда и куда вам удобно.

Достаточно подать заявку на сайте банка, подготовить документы, а после встретиться с менеджером для их передачи. После того, как Сбербанк одобрит вашу заявку на подключение к РКО, сотрудники подготовят договор, а выездной специалист вновь выедет к вам для его подписания.

Во время встречи он активирует расчетный счет и интернет-банк. После этого вы сразу сможете пользоваться расчетным счетом.

Какие услуги доступны для клиентов банка

- Зарплатный проект.

- Эквайринг.

- Валютный контроль.

- Таможенные платежи.

- Инкассация и др.

Управлять расчетным счетом можно в режиме онлайн через личный кабинет. Также доступна мобильная версия «Сбербанк бизнес онлайн» с широким спектром удобных функций.

Интернет-эквайринг и мобильное приложение

Тинькофф оказывает услуги интернет-эквайринга. Чтобы его подключить, нужно оставить заявку в личном кабинете. Деньги будут поступать на счет ИП или ООО, комиссия составит 1% с оборота. Можно выбрать способ приема денег: оплата через сайт, приложение, чат или отправлять ссылки на оплату клиентам. Есть возможность интегрировать онлайн-кассу с интернет-эквайрингом.

Какие есть тарифы на дополнительные услуги банка для ИП и ООО

В дополнение к РКО Тинькофф предлагает различные сервисы:

- интернет-эквайринг;

- торговый эквайринг;

- облачный колл-центр;

- конструкторы сайтов и роботов;

- организация рассылок;

- кредитный брокер;

- онлайн-касса;

- помощь в госзакупках;

- бухгалтерское обслуживание;

- открытие валютных счетов;

- проверка контрагентов;

- связь для бизнеса.

Стоимость тарифов на дополнительные услуги можно узнать на сайте банка.

Как закрыть вклад в Тинькофф Банке и снять деньги

Оформить депозит с максимальной доходностью и закрыть счёт можно удалённо – через приложение:

- выберите счёт на главном экране;

- нажмите «Полностью изъять средства»;

- укажите цель закрытия депозита;

- выберите счёт, куда банк переведёт деньги;

- отправьте заявку.

Банк рассчитает проценты и перечислит деньги в той валюте, в которой был открыт депозит. Их можно перевести на карту и снять в любом банкомате. При переводе на карты Тинькофф деньги поступают в течение 10 минут, на счета в других банках или иными способами – в срок до 1 недели.

По действующим вкладам ставка повышается автоматически при пролонгации. Для этого в личном кабинете или приложении проверьте параметры вклада, чтобы вам начислили повышенный доход. Там же можно отключить автопролонгацию, если планируете забирать деньги.

От чего зависит доходность

Максимальные процентные ставки в Тинькофф используются при выполнении требований:

- при покупке подписки Tinkoff Pro;

- при пополнении вклада только в первый месяц после заключения договора;

- при размещении денег на срок 3 месяца.

На ставках по вкладам отражается валюта счёта – по рублёвым депозитам она выше. Если происходит полное или частичное снятие, на сумму снятия проценты пересчитываются с использованием ставки 0,01%, но на оставшуюся на депозите сумму начисляются по текущей ставке.

Важно! Максимальные ставки действуют, если клиент выбирает капитализацию. В этом случае проценты остаются на вкладе, суммируются с основной суммой, а доход повышается.

Если не получается собрать все документы или нужно больше времени

Банк сам решает, какие документы запрашивать и в какой срок клиент должен их представить. Если проигнорировать запрос или не уложиться в сроки, это повод для отказа в проведении операции.

Если потом представить недостающие документы и пояснения, банк может пересмотреть решение об отказе. Об этом он тоже сразу сообщит в Росфинмониторинг. Документы рассматривают в течение 10 рабочих дней. После этого скажут, устранена причина первичного отказа или нет. Если банк не пересмотрел решение, но оно кажется необоснованным, нужно обращаться в межведомственную комиссию при ЦБ. Это можно сделать через сайт ЦБ или почтой.

К заявлению нужно приложить:

- Обращение в банк и ответ на него.

- Документы, которые передавались в банк для проверки операции.

Документы нужно готовить с учетом указания ЦБ № 4760-У.

До обращения в комиссию нужно обязательно подать в банк заявление о пересмотре решения об отказе. И только после ответа банка, что это невозможно, стоит писать в ЦБ. Иначе обращение вообще не рассмотрят, потому что не соблюдается процедура.

Депозиты для бизнеса

В Тинькофф предусмотрены депозиты для бизнеса:

- Рублевый накопительный счет: минимальная сумма от 100 000 руб., срок вклада – от 2 дней, процентная ставка – до 3,88%. Можно выбрать один из 4 вариантов размещения – без снятия и пополнения, со снятием и без пополнения, без снятия с пополнением и со снятием и пополнением. При выборе первого варианта ставка будем максимальной.

- Овернайт: краткосрочный вклад сроком на 1 ночь. Проценты начисляются в 4 утра на основной счет. Чтобы иметь возможность воспользоваться овернайтом на счете должно быть не менее 100 000 руб., годовая процентная ставка – от 5%, доходы от депозита облагаются налогом.

Если банк запрашивает много документов

Банк может запрашивать столько документов, сколько нужно для проверки операции. Это могут быть любые документы. Список устанавливает служба контроля конкретного банка.

Банк это делает не чтобы подтвердить подозрения, а чтобы их снять и убедиться, что клиент ничего не нарушает. ЦБ объяснил, что запрос и проверка документов — это не повышенный интерес к конкретному клиенту, а стандартная процедура любого банка. А финмониторинг — это его обязанность по отношению к любому владельцу счета.

Частые вопросы

Предприниматели и юридические лица могут открыть расчетный счет в стационарном отделении Сбербанка или через интернет.

На официальном сайте финансового учреждения есть форма онлайн-заявки.

Заявителю нужно заполнить форму, указав номер телефона для связи и личные данные (фамилия, имя).

Как быстро я получу реквизиты?

Реквизиты расчетного счета клиент получит в течение 5 минут после отправки заявки.

Деньги на счете застрахованы?

Расчетные счета физических и юридических лиц, в том числе открытые до востребования, застрахованы на сумму до 1,4 млн. рублей.

Как сменить тариф?

Сменить тариф на другой можно самостоятельно, в режиме онлайн через личный кабинет.

Поэтапно:

• выбираем раздел «Счета и выписки»;

• в появившемся списке выбираем действующий пакет услуг;

• нажимаем кнопку «действия со счетом» и «изменить пакет»;

• в новом окне появится список всех тарифов, выбираем оптимальный для вашего бизнеса;

• ставим галочку на строке «подтверждаю согласие с условиями тарифа» и отправляем заявку.

На телефон придет СМС с кодом подтверждения. Вводим этот код в специальную форму.

Тарифный пакет успешно изменен!

Как снять наличные без комиссии?

С карты Сбербанка можно снимать наличные без комиссии до определенного лимита (зависит от вида карты), через банкоматы банка, а также банков-партнеров.

Как работать с банковским счетом, чтобы не было лишних запросов и проверок

ЦБ советует делать так.

Сообщайте банку и налоговой об изменениях в бизнесе. Например, если добавился новый вид деятельности, поменялся адрес или назначен новый директор. Все можно сделать через интернет: сначала внести изменения в госреестры, потом сообщить об этом банку. Тогда у банка не вызовет подозрений поступление денег за ремонт автомобиля, если по документам фирма занимается дизайном сайтов.

Проверяйте достоверность сведений в ЕГРЮЛ. Налоговая периодически проверяет адреса: вдруг фирма зарегистрирована в офисном центре, а на самом деле никогда там не работала и арендует офис в другом месте. Если такое подтверждается, компанию могут исключить из реестра. Но сначала в ЕГРЮЛ появится отметка, что сведения недостоверные. Банк это тоже заметит и может обращать больше внимания на операции по счету. На самом деле фирма могла не получить письмо с запросом от налоговой, а ситуация легко решается представлением договора аренды. Отметку о недостоверности уберут.

Подробно заполняйте платежки. В назначении платежа нужно указать не только номер счета, но и за что переводятся деньги. Так же должны делать ваши клиенты.

Как указывать назначение платежа

Оплата по счету № 25 от 01.06.19

Оплата обслуживания сайта на основании договора № 18 от 01.02.19 за июнь по счету № 25 от 01.06.19

Оплата по договору № 8 от 01.05.19

Оплата аренды офиса за июль 2019 года на основании договора № 8 от 01.05.19 и коммунальных услуг за период с 01.06.19 по 30.06.19 по счету № 11 от 01.07.19

Вовремя отвечайте на запросы банка. Если банк задает вопросы, их не стоит игнорировать. Если просят представить документы для проверки, нужно это сделать в установленный срок или объяснить банку, почему сейчас это невозможно и когда получится. Иногда банку хватает устных пояснений, но если запрашивают письменные, то подробно опишите специфику бизнеса, схемы операций, их экономическую суть.

Банк не может знать об особенностях всех видов бизнеса. Например, ему может показаться странным, что вы получаете деньги от клиента и сразу же перечисляете их за какую-то рекламу, а себе оставляете только фиксированный процент. Но это законная схема работы с контекстной рекламой, просто банку нужно ее объяснить.

Не дробите бизнес. Иногда предприниматели открывают несколько фирм или оформляют ИП на жену и маму, чтобы снизить налоги и уменьшить свои риски. Например, имущество записывают на одну фирму, кредиты берут на другую, договоры аренды заключают с третьей, а с поставщиками работают через четвертую. Это может быть как законным способом вести бизнес, так и налоговой схемой, которая вызовет подозрения у банка.

У банка будет еще меньше вопросов, если предприниматель вовремя платит налоги, работает с надежными контрагентами и не снимает сразу все наличные.

Вклады Тинькофф Банка

Все вклады для физических лиц в Тинькофф Банке в 2023. Сравнение условий депозитов Тинькофф Банка, доходностей. На сегодня 3 вкладов, максимальная ставка — 8 %.

- Вклады для физических лиц

- Калькулятор

Вклады с онлайн-заявкой других

банков

Базовые условия и опции депозитов для физических лиц:

- открыть вклад, закрыть, пополнять, частично снимать средства или получать проценты можно только дистанционно – через приложение на смартфоне и личный кабинет;

- деньги на депозит можно перевести с любого счёта, карты, внести наличными в банкомате;

- положить можно от 50 000 рублей;

- срок хранения денег от 2 месяцев до 2 лет в зависимости от типа вклада;

- все депозиты пролонгируются автоматически и на тех же условиях, которые действовали на момент продления, опции пролонгации вкладчик может настроить самостоятельно;

- оформление доступно в рублях или валюте;

- проценты начисляются ежемесячно, их можно присоединить к сумме вклада (капитализация) или перечислить на карту;

- базовая ставка увеличивается при покупке подписки Tinkoff Pro.

Кроме валютных и рублевых депозитов, доступны и мультивалютные. Деньги можно распределить по счетам в четырёх разных валютах – евро, долларах, фунтах стерлингов и рублях. Средства конвертируются без потери начисленных процентов, без комиссии и по текущему курсу.

Стоит ли ИП открывать счёт в Сбербанке

Сбербанк позиционирует себя как самый надёжный российский банк, и это во многом так, ведь его основным учредителем и акционером является Центральный банк. По финансовым показателям Сбербанк занимает первое место в России, а в 2016 году он стал ещё и самым прибыльным банком мира. Впечатляет также полуторавековая история банка и география отделений (более 25 000 только по России).

В последние годы Сбербанк серьёзно улучшил уровень клиентского обслуживания. Раньше клиенты часто жаловались на низкую квалификацию служащих, длительное прохождение платежей, сбои в работе онлайн-банкинга, высокую комиссию за ведение счетов. Тарифы на открытие счёта для ИП в Сбербанке тоже были выше средних по рынку. Однако сейчас Сбербанк делает всё, чтобы привлечь мелкий бизнес с небольшими оборотами, в том числе, предоставляя бесплатное обслуживание расчётного счёта для ИП.

Акции и подарки для новых и действующих клиентов

Для новоиспеченных клиентов Тинькофф действует акция: 4 месяца бесплатного обслуживания при открытии счета и возможность получить средства на развитие бизнеса от партнеров банка:

- Яндекс: до 3 000 руб. на рекламу плюс сопровождение менеджера;

- MyTarget: до 50 000 руб. бонусами на таргетированную рекламу в соцсетях;

- ВК: до 6 000 бонусов на рекламу в этой сети;

- HeadHunter: месяц бесплатного размещения вакансии «Стандарт плюс».

Для действующих клиентов предусмотрена возможность сэкономить на оплате обслуживания. При покупке годового абонемента можно получить 2 месяца в подарок. Также можно получить месяц бесплатного обслуживания за привод нового клиента по рекомендации.

Самые лучшие тарифы на расчетно-кассовое обслуживание в Тинькофф банке

В Тинькофф на сегодняшний день есть 3 обычных тарифа:

- Простой: выбор для начинающих предпринимателей. Первые 2 месяца обслуживание бесплатно, далее 490 руб. в месяц. Но можно этого избежать, если тратить деньги с бизнес-карты, вписываясь в лимит – от 150 000 руб. или при отсутствии операций в прошлом месяце. Оплата сразу за год обойдется в 4 900 руб. Предусмотрен бесплатный перевод на собственные карты ИП до 150 000 руб. За переводы на карты других физических лиц и снятие наличных придется оплатить комиссию – 1,5% и стоимость платежки – 99 руб. (при переводе до 400 000 руб.), 5% + 99 руб. при переводе до 1 млн руб., 15% + 99 руб. при переводе от 1 млн руб. Пополнение счета тоже платное – 0,15% от суммы, но не менее 99 руб. При расчете с контрагентами стоимость платежки будет 49 руб., если контрагент – клиент Тинькофф, то бесплатно.

- Продвинутый: для малого бизнеса. Стоимость обслуживания – 1990 руб. в месяц после окончания 2 месяцев бесплатного старта, но при трате средств с бизнес-карты свыше 400 000 руб. расходов на нее не будет. Вывод денег на собственные карты Тинькофф безвозмездный при лимите до 300 000 руб., переводы на иные карты и снятие наличных – комиссия 1% + 79 руб. при сумме до 400 000 руб., 5% + 79 руб. при сумме до 2 млн руб., 15% + 79 руб. при сумме от 2 млн руб. Пополнить счет бесплатно – до 300 000 руб., свыше придется оплатить 0,1%, но не менее 79 руб. За проведение операций по расчетному счету цена одного платежа – 29 руб., если партнер – клиент Тинькофф, то бесплатно.

- Профессиональный: для крупных компаний с большим оборотом средств, ежедневными платежами и операциями с валютой. После окончания льготного периода цена ежемесячного обслуживания – 4990 руб. Снятие наличных, переводы физическим лицам – 1% и 59 руб. платеж (до 800 000 руб.), 5% + 59 руб. (до 2 млн руб.), 15% + 59 руб. (от 2 млн руб.). Бесплатный перевод до 500 000 руб. на собственные карты Тинькофф. Пополнение до 1 000 000 руб. тоже ничего не стоит, при превышении лимита комиссия – 0,1%, но не менее 59 руб. Для межбанковских платежей тариф – 19 руб. платежка, для контрагента, клиента Тинькофф, – бесплатно.

Платежи по налогам и сборам, в пенсионный фонд обрабатываются бесплатно. По каждому тарифному плану предусмотрен выпуск корпоративных карт, круглосуточная техподдержка на сайте, онлайн-сервис по ведению отчетности и бухгалтерского учета.

При использовании Профессионального тарифа можно подключить премиальное обслуживание, тарифы подбираются индивидуально. Обслуживание обойдется в 24 990 руб. в месяц. Тинькофф предлагает особые условия:

- предоставит VIP-менеджера с командой помощников, готовых решить любые вопросы;

- предложит готовые сервисы или разработает новые под потребности компании;

- автоматизирует бизнес-процессы: клиент сможет управлять выписками, счетами, платежами через API;

- запустит рекламную кампанию в приложении Тинькофф;

- предоставит колл-центр на аутсорсе;

- окажет содействие в инвестбанкинге.

Как зарезервировать и открыть счёт

Открытие расчётного счёта для ИП в Сбербанке происходит точно так же, как и в другой кредитной организации, ведь инструкция ЦБ для всех одна и та же. Перечень документов для предпринимателей, которые надо иметь с собой, довольно скромный:

- паспорт или другой документ, удостоверяющий личность;

- лист записи ЕГРИП по форме №Р60009 или свидетельство о регистрации ИП (выдавалось до 2017 года);

- свежая выписка из ЕГРИП;

- лицензия, если она выдана на отдельный вид деятельности.

Если предприниматель передаст право распоряжения счётом другим лицам (например, бухгалтеру), то дополнительно потребуется подтверждение их полномочий. Карточку с образцами подписей и печати оформит банковский менеджер.

Останется только подписать заявление на открытие расчётного счёта для ИП в Сбербанке и заполнить информационные сведения о клиенте. При условии, что документы в порядке, а добросовестность заявителя не вызывает сомнений, счёт откроют в течение двух рабочих дней.

Документы на открытие счёта для ИП в Сбербанке

Расчётный счёт Сбербанка можно заранее зарезервировать онлайн без посещения отделения. Просто заполните форму, указав в ней контактные данные и регистрационные сведения ИП. Реквизиты в тот же день придут на вашу электронную почту и можно сразу использовать расчётный счёт для входящих платежей.

Правда, снять поступившие деньги или перевести их на другой счёт невозможно, пока процедура открытия р/с не завершена. Надо обязательно прийти в выбранное отделение с необходимыми документами, чтобы открыть счёт в Сбербанке для ИП. Сделать это надо в течение пяти дней, иначе деньги вернутся отправителю. Если же никаких поступлений на счёт не будет, то срок резервирования реквизитов продлевается до 30 календарных дней.

Лучшие РКО других банков России

Переводы от 1.5% + 99*

Прозрачные условия на эквайринг

Новый банк для бизнеса с обслуживанием за 0 ₽ навсегда!

Счёт всего за минуту!

Сбербанк предлагает РКО для предпринимателей и организаций. Он представлен комплексом услуг, позволяющих производить перемещение денег, их хранение, предоставление информации по их движению. В 2023 году были предложены выгодные условия. Клиенты могут открыть рублевый счет или валютный. Есть предложения для разных участников бизнес-сферы.

Что ответит комиссия ЦБ

Комиссия рассматривает обращения 20 рабочих дней. Ответ пришлют тем же способом, каким отправляли заявление. Итогом может быть:

- пересмотр решения банка об отказе — ответ в пользу клиента;

- решение о невозможности пересмотра — ответ в пользу банка.

Кредит и овердрафт

В Тинькофф разработана линейка кредитов для бизнеса:

- для пополнения оборотных средств;

- для закрытия кассовых разрывов;

- для инвестиционных целей.

Оборотный кредит – краткосрочный кредит для пополнения оборотных средств без залога.

Подходит для разных видов бизнеса:

- торговля: для закупа товара и дальнейшей перепродажи;

- производство: для закупки сырья и дальнейшего изготовления товаров;

- сфера услуг: для оплаты подрядных обязательств;

- запуск рекламных кампаний для увеличения оборота.

В Тинькофф оборотный кредит можно получить сроком до 6 месяцев на сумму до 10 млн руб. со ставкой 1% в месяц. Размер кредита зависит от оборота компании, одобрить могут до 150% от его величины.

Овердрафт предназначен для закрытия кассовых разрывов. Сумма кредита – до 3 млн руб. сроком на 45 дней, стоимость услуги – 490 руб. в неделю.

Инвестиционный кредит выдается для крупных покупок и долгосрочных инвестиций. Получить могут ИП и юридические лица сроком до 5 лет, сумма до 15 млн руб., комиссия составит 11% годовых.

Также в Тинькофф есть особый вид кредита – для ИП: на любые цели. Заявка подается онлайн, с клиента потребуется только подтверждение финансового состояния. Деньги можно получить как на расчетный счет, так и наличными. Возможно досрочное погашение.

Предусмотрена кредитная линия по госконтрактам. Получить можно до 10 000 000 руб. сроком до 3 месяцев после окончания контракта при ставке от 8,9%.

Чтобы взять кредит на нужды бизнеса, необходимо быть зарегистрированным ИП или юрлицом не менее 3 месяцев. Оформить кредит просто: заполнить заявку на сайте банка, получить одобрение, открыть счет и получить деньги.

Необходимые документы

Для открытия депозита нужен только один документ – паспорт. Операция доступна иностранцам – нужно предъявить документ, подтверждающий личность.

Вклад легко открыть в мобильном приложении при наличии дебетовой карты банка Тинькофф: «Открыть новый счет или продукт» – «Открыть вклад». Настройте будущий депозит – определитесь с суммой вклада, сроком и валютой счёта. Когда он появится в приложении, переведите деньги.

Важно! Новым клиентам для оформления депозитов нужно заказать дебетовую карту.

Валютный контроль счета

При открытии валютного счета и проведении операций по нему потребуется валютный контроль, чтобы соблюсти валютное законодательство.

Валютный контроль Тинькофф помогает клиентам: проверяет документы по платежу и сопровождает учет контракта. Стоимость контроля зависит от тарифа. При конвертации валюты и переводе денег со своего валютного счета на карту Тинькофф индивидуальным предпринимателям проходить контроль не нужно.

Загрузить пакет документов можно в личном кабинете. Специалист банка проверит его и сообщит о недочетах.

Стоимость обслуживания счёта

Сейчас открытие расчётного счёта в Сбербанке бесплатно на всех тарифах, хотя раньше эта услуга стоила 3 000 рублей. Но за оформление карточки с образцами подписей комиссия всё-таки взимается – от 450 рублей.

Линейка тарифных планов на РКО для ИП выглядит достаточно привлекательно. Так, ведение расчётного счёта в месяц на разных тарифах стоит:

- Легкий старт – 0 рублей;

- Только для ИП – 590 рублей (1 рубль в первый месяц обслуживания);

Есть и более дорогие тарифы, которые больше подходят для крупных организаций:

- Набирая обороты – 1290 рублей (1 рубль в первый месяц обслуживания);

- Полным ходом – 3990 рублей (1 рубль в первый месяц обслуживания).

Важный нюанс для предпринимателей – каждый месяц вы можете выводить с расчётного счёта в Сбербанке до 300 000 рублей в месяц совершенно бесплатно, при превышении этого лимита взимается комиссия 1% от переведенной суммы.

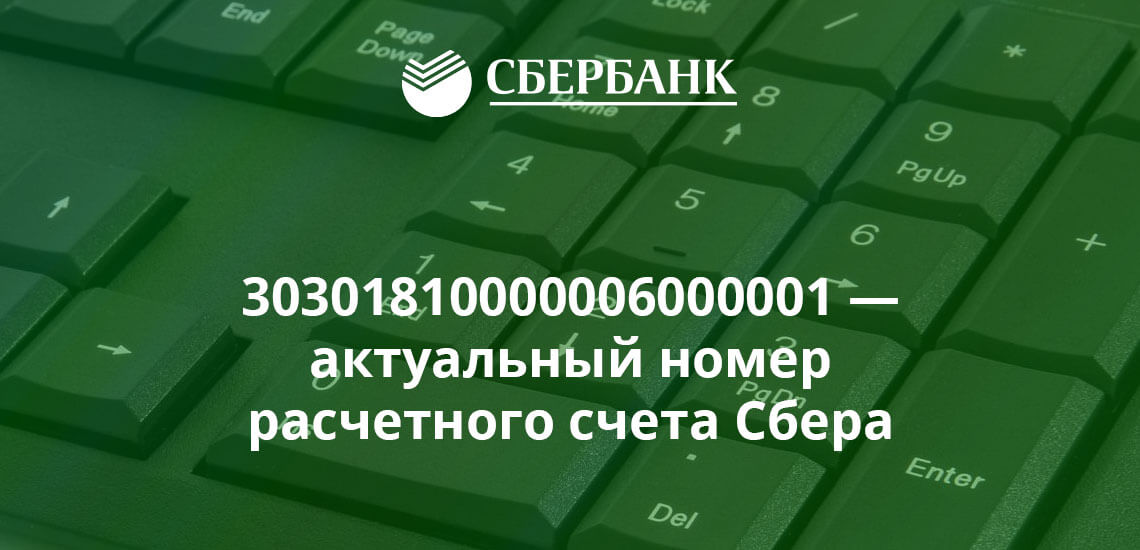

Расчетный счет Сбербанка

Кредитные организации, учитывая объемы совершаемых операций, обязаны иметь собственные расчетные счета. К примеру, средства, которые выдаются клиенту в виде кредита, а также средства, которые размещаются на кредитных картах, изначально хранятся на внутреннем расчетном счете банка. Он же используется банком в следующих целях:

- Принятие и обработка платежей.

- Размещение вкладов физических лиц.

- Совершение операций с другими кредитными организациями.

- Выплата заработной платы сотрудникам.

- Выплата дивидендов.

- Проведение сделок с юридическими лицами.

У Сбербанка тоже имеется свой расчетный счет. Его актуальный номер – 30301810000006000001. Этот реквизит указывается при совершении большинства межбанковских операций.

Его не стоит путать с корреспондентским счетом. Это две совершенно разные учетные записи, которые используются в определенных целях. Корреспондентский счет также является важнейшим из реквизитов кредитной организации. Но используется он намного реже, чем расчетный счет.

Перед тем, как узнать расчетный счет Сбербанка и все остальные реквизиты для совершения какой-либо операции, следует учесть, что они (реквизиты) обязательно вывешиваются кредитными организациями на официальных сайтах. Для их уточнения достаточно перейти на титульную страницу официального сайта и спуститься в самый низ.

Не стоит путать расчетный счет с корреспондентским счетом

Там должен быть одноименный раздел со всей обязательной информацией. Уточнять ее рекомендуется каждый раз, так как эта информация может изменяться.

Бизнес-карты для снятия и пополнения

Предприниматель или юридическое лицо могут получить виртуальные бизнес-карты в Тинькофф бесплатно, а пластиковые карты согласно тарифам.

Для чего они нужны:

- оплата покупок через интернет и в магазинах, деньги можно тратить не только на нужды бизнеса, ИП может потратить их и в личных целях;

- снятие наличных в любой стране и в любом банкомате;

- выдача сотрудникам для корпоративных трат и командировок;

- отслеживание расходов бизнеса через личный кабинет.

Обслуживание любого количества карт – бесплатное. С бизнес-картами можно сэкономить на оплате обслуживания расчетного счета. Для этого нужно тратить определенные в тарифных планах лимиты. Предусмотрены комиссии за снятие и внесение наличных денег, за покупки безналом – комиссии нет.

Если клиент не представил документы и пояснения в установленный срок

Тогда банк может принять такие меры:

- отказать клиенту в проведении операции и сообщить об этом в Росфинмониторинг;

- провести операцию, но присвоить ей статус подозрительной или подлежащей обязательному контролю. И тоже сообщить в Росфинмониторинг;

- пересмотреть уровень риска клиента.

Перечень документов

В Тинькофф упрощена процедура открытия расчетного счета. Для ИП потребуется только паспорт, для ООО – устав, паспорт директора и приказ о его назначении. В некоторых случаях может понадобиться копия налоговой декларации и бухгалтерского отчета и справка об уплате налогов.

Если банк не запросил документы, но не провел операцию

Центробанк пояснил, что это означает отказ в проведении операции или заключении договора банковского счета. То есть конкретное поручение клиента не будет исполнено, а договор с ним не заключат.

Но точную причину лучше уточнить в банке: иногда платежку не проводят потому, что она неправильно заполнена. Выяснять причины отказа нужно самостоятельно. Банк не обязан сообщать о них без запроса.

Если все-таки есть решение об отказе в проведении операции, банк обязан сообщить об этом в Росфинмониторинг. Это не право банка, а обязанность по федеральному закону.

Расчетный счет в Сбербанке физическим лицам

Помимо организаций и предпринимателей, нередко потребность в расчетном счете возникает у физических лиц. Цели для этого могут быть самые разные. К примеру, физическое лицо активно сотрудничает с какой-либо компанией.

По своим внутренним правилам данная компания оплачивает услуги физического лица не на карту, а только на расчетный счет. Поэтому для сотрудничества с данной компанией физическому лицу придется открыть такой счет в любом кредитном учреждении.

По правилам, физические лица открывают не расчетные счета, как, к примеру, организации, а лицевые или текущие счета. По сути, эти понятия считаются смежными.

По аналогии с расчетными счетами, текущие счета используются физическими лицами для оперативного проведения расчетов с контрагентами. При этом, такие счета имеют несколько важных особенностей:

- Открываются в упрощенном порядке.

- Не требуют дополнительного документального подтверждения.

- По цене намного дешевле, чем расчетные счета.

- Действуют только в одной валюте.

- В процессе использования не предполагают ограничений по пополнению и снятию наличных.

Понятия расчетного и лицевого счетов считаются смежными

Помимо этого, текущие счета в некоторых банках могут приносить еще и пассивный доход. К примеру, в Сбербанке действует условие, в соответствии с которым на остаток по текущему счету банк начисляет проценты в размере 0,01% годовых. По банковским меркам это немного, но хоть какие-то начисления обладатель счета все равно получает.

Как открыть текущий счет в Сбербанке

Ранее текущие счета для физических лиц открывались дистанционно. С клиентом подписывался электронный договор, после чего он получал на почту реквизиты счета и ключи к личному кабинету.

Сейчас для открытия счета потребуется лично посетить любое отделение Сбербанка для подписания договора на бумажном носителе. Далее клиент просит оплату, после чего получает реквизиты для пользования счетом. Условия текущего счета в Сбербанке:

- Открытие – моментально, только по паспорту.

- Валюта счета – только рубли.

- Начисление процентов на остаток.

- Отсутствие ограничений с использованием собственных средств.

- Возможность открытия нескольких счетов одновременно.

Помимо этого, текущие счета в Сбербанке не имеют срока действия. Они закрываются по первому требованию владельца счета. Активация производится сразу после первого зачисления денежных средств на баланс.

Счета физическим лицам в Сбербанке открываются совершенно бесплатно. Чтобы счет оказался активным, его нужно пополнить. Минимальная сумма пополнения – 10 рублей.

Существует ряд посреднических ресурсов, предлагающих открыть счет в Сбербанке за определенную плату. Такие предложения не должны привлекать внимание потенциальных клиентов, так как за открытие текущих счетов банк не взимает никакой платы.

Преимущества РКО Тинькофф

- бесплатная регистрация ИП или ООО с последующим бесплатным открытием расчетного счета;

- дистанционное оформление документов через личный кабинет на сайте банка, менеджер приедет в любое удобное для клиента место;

- бесплатный вывод до 500 000 руб.;

- получение реквизитов в день заявки;

- длинный платежный день;

- бесплатный выпуск корпоративной карты, деньги с которой можно снимать в банкоматах любых банков;

- есть начисление процентов на остаток средств; можно получить овердрафт без бюрократии;

- в интернет-банке есть сервис для расчета налогов по ЕНВД и УСН;

- круглосуточная техподдержка, в некоторых тарифных планах – персональный менеджер;

- бесплатная онлайн бухгалтерия;

- пользоваться интернет-банком можно из любой точки мира, для работы нужен телефон или ноутбук, подключенный к интернету;

- банк предлагает бонусы от партнеров на развитие бизнеса: на рекламу на сайтах и в соцсетях.

Кто еще следит за операциями и сообщает в Росфинмониторинг

За вашими операциями следит не только банк. Еще обязанность присматриваться к ним и сообщать в Росфинмониторинг без предупреждения есть:

Они сообщат Росфинмониторингу о подозрениях по поводу покупки квартиры, регистрации фирмы или оформления доли в бизнесе вообще без предупреждения и объяснения причин. Не потому, что не захотят вам рассказывать, а потому, что это им запрещено по закону.

Условия Тинькофф на открытие и обслуживание РКО для юридических лиц

Открыть расчетный счет в Тинькофф можно за 3 шага:

- оставить заявку на сайте;

- встретиться с менеджером для подписания бумаг;

- начать пользоваться счетом.

Что может сделать банк, если операция кажется подозрительной

Банк имеет право:

- Запросить документы и информацию об операции, происхождении денег, партнерах и бизнесе. Конкретного списка сведений и документов нет, это на усмотрение банка.

- Установить срок, в течение которого нужно представить эти документы. В законах этот срок тоже не установлен — нужно ориентироваться на договор с конкретным банком.

- Пригласить клиента на встречу для устного разъяснения.

- Приехать на место ведения бизнеса.

- Посоветовать, как правильно оформить операцию.

- Изменить степень риска клиента.

Тарифы по расчетному счету Сбербанк

Добавить в сравнение

Если операция приостановлена

Банк может приостанавливать операции, по которым ему что-то кажется подозрительным. Иногда из-за такого статуса клиенты делают вывод о блокировке счета. Но приостановление — это не блокировка и даже не отказ от проведения. Приостановление — это когда банк не выполняет распоряжение о переводе денег в тот же день, а задерживает его на срок до пяти рабочих дней, как положено по закону. Еще это может быть из-за ограничения дистанционного обслуживания, тогда платежку нужно принести в банк лично.

Приостановление может понадобиться на время проверки. Если представить по запросу все документы и пояснения, операцию проведут.

10 заповедей необнальщика

- Не участвуй в обнальных схемах, пожалуйста.

- Работай по ОКВЭДам. Что-то изменилось — сообщи.

- Блюди достоверность сведений в ЕГРЮЛ.

- В платежке пиши подробное назначение платежа, а не только договор и номер счета.

- Сначала бумажки, потом деньги. Будь готов обосновать операцию документами.

- Не участвуй в финансировании «серого» импорта и коррупции.

- Плати налоги и взносы без хитрых схем.

- Не дроби бизнес для ухода от налогов.

- Если банк запросил документы — представь.

- Если не успел представить документы — дошли потом. Если не получилось — обращайся в ЦБ.

РКО в Сбербанке

Сбербанк России – ведущий банк РФ, осуществляющий свою деятельность с 1841 года. Он обслуживает более миллиона представителей бизнеса и предлагает выгодные тарифы на РКО для ИП и ООО.

В статье мы рассмотрим условия и возможности расчетно-кассового обслуживания бизнеса в Сбербанке, как подключить услугу и открыть расчетный счет для ИП и ООО, тарифы и преимущества обслуживания.

Расчетно-кассовое обслуживание в Сбербанке

Деятельность Сбербанка контролируется ЦБ РФ, что дает высокие гарантии устойчивости финансового учреждения даже в самые кризисные времена. По мнению многих россиян, этот банк является самым надежным и благоприятным для открытия расчетного счета.

В Сбербанке России могут открыть РКО частные предприниматели и юридические лица, представляющие интересы крупных организаций. Банк предлагает быструю регистрацию в режиме онлайн, доступ к счету через интернет-банкинг, выгодные тарифы на обслуживание счета и дополнительные услуги, создающие все условия для успешного и прибыльного развития бизнеса.

Условия и преимущества

Обслуживание в Сбербанке имеет немало преимуществ. Рассмотрим подробней все плюсы открытия РКО в крупнейшем банке РФ.

Преимущества РКО от Сбербанка:

- Быстрое и легкое открытие счета. Подать заявку можно через интернет из любой точки мира.

- Активация расчетного счета в течение 5 минут.

- Дистанционное обслуживание.

- Круглосуточная сервисная поддержка.

- Большой выбор тарифов на обслуживание РКО.

- Продолжительный операционный день (с 6 утра до 23.00 ночи).

- Обширная сеть банкоматов и отделений банка по всей России и за ее пределами.

- Высокая надежность финансовых операций.

- Клиенты с открытым р/с получают доступ к кредитным продуктам банка на развитие бизнеса. Быстрое оформление по минимальному комплекту документов. Невысокие процентные ставки по кредитам.

- Высокоуровневый валютный контроль, ВЭД.

При открытии расчетного счета клиенту в режиме «единого окна» становятся доступны все операции: платежи, ведение счёта, управление бизнес-картами, онлайн-бухгалтерия и документооборот.

Как подключить

Открыть РКО в Сбербанке можно дистанционно на официальном портале финансового учреждения. Активация счета в течение 5 минут после подачи заявки.

В течение 30 дней клиент должен предоставить в банк перечень обязательных документов для оформления договора на обслуживание. Использовать расчетный счет можно сразу после его активации в режиме онлайн.

Пакеты услуг РКО и тарифы в Сбербанке

Сбербанк России предлагает предпринимателям и юридическим лицам несколько тарифных пакетов на обслуживание расчетного счета. Подключение услуги РКО бесплатное по всем тарифам.

Пакеты услуг и тарифы РКО от Сбербанка:

- «Легкий старт»

Ежемесячная абонентская плата — 0 рублей.

Платежи по счетам Сбербанка и дочерних банков — без ограничений.

Платежи в другие банки России: до 3 платежей в месяц – 0 р., 4-й и последующие – 199 р.

Зачисление наличных на счет через терминалы/ кассу — 0,5%/ 1%.

Зачисление наличных на счет — 0,15%.

Справки по банковским операциям на бумажном носителе/в электронном виде — 1000 р./0 р. - «Набирая обороты»

Ежемесячная абонентская плата — 990 р.

Платежи внутри Сбербанка — бесплатно, в другие банки России — до 10 любых платежей – 0 р., все последующие – 100 р.

Зачисление наличных на счет через терминалы/ кассу — 0 р. – до 50 000 р.; 0.3% — свыше этой суммы; 0.36% — через кассу

Справки по банковским операциям на бумажном носителе/ в электронном виде — 400 р./ 0 р. - «Полным ходом»

Ежемесячная абонентская плата — 3490 р.

Платежи внутри Сбербанка — бесплатно, в другие банки России: 50 в месяц – 0 рублей, за последующие – 100 рублей.

Начисление наличных на счет через терминалы/ кассу: до 300 тысяч рублей — бесплатно, свыше — 0.15%.

Справки по банковским операциям на бумажном носителе/ в электронном виде — 400 р./ 0 р.

Чем отличается текущий счёт от расчётного

Если вы просто храните деньги в банке, то, в зависимости от условий депозита, получаете проценты, т.е. дополнительный доход. Такой счёт называется текущим и открывается для целей, не связанных с предпринимательством.

Операции по расчётному счёту связаны с бизнесом – расчёты с партнерами, работниками, бюджетом. За обслуживание расчётного счёта банк взимает ежемесячную комиссию, потому что несёт ответственность за своевременное прохождение платежей и правильное указание контрагента. Чем больше операций проходит по счёту, тем выше комиссия банка.

Некоторые предприниматели, по незнанию или из-за нежелания оплачивать ведение расчётного счёта, проводят платежи по своему счёту физлица. Этого делать нельзя, и причин тому несколько:

- В Инструкции ЦБ РФ от 30.05.2014 N 153-И прямо сказано, что по текущим счетам запрещено проводить предпринимательские расчёты. Рано или поздно банк потребует открыть расчётный счёт или откажет в обслуживании текущего счёта.

- Контрагенты, перечисляющие оплату на обычный счёт физлица, не смогут принять эти расходы к вычету и уменьшить свои налоги.

- Если налоговая инспекция получит доступ к информации о суммах, проходящих через текущий счёт, то может обложить эти доходы по ставке НДФЛ (13%), как не относящиеся к предпринимательской деятельности. В этом случае вам придётся переплатить, ведь налоговая ставка по специальным режимам ниже, чем ставка НДФЛ.

- Служба безопасности банка в рамках борьбы с отмыванием нелегальных доходов может потребовать пояснения об источнике денег.

Так что, если вы будете вести реальную деятельность и получать безналичные платежи, придётся открыть расчётный счёт в банке. А вот в каком банке это сделать, надо подумать.

Преимущества ведения счета в Тинькофф Банке

От остальных учреждений на рынке Тинькофф Банк отличается принципом работы. Это полностью дистанционный банк, который готов оказывать услуги на новом уровне. Что же особенного предлагает Тинькофф держателям р/с?

- Клиенты выбирают пакет услуг из трех предложенных тарифов. Это позволяет более точно ответить на их потребности и не переплачивать за ненужный функционал;

- Банк активно поощряет сотрудничество. Новые клиенты награждаются несколькими месяцами бесплатной работы с р/с, а также массой бонусов;

- Клиенты Тинькофф управляют счетами с помощью современных приложений, доступных на большинстве мобильных и стационарных платформ;

- Банк отличает высокий уровень клиентской поддержки. Помимо call-центра и онлайн-чата, с каждым владельцем счета работает персональный менеджер.

Если раньше Тинькофф был ориентирован на обслуживание частных лиц, то сейчас картина такова: в банке обслуживается свыше 360 тыс. предпринимателей.

Если у клиента повышенный уровень риска

Банки присваивают клиентам степень риска с учетом своих регламентов. Этот уровень может повышаться или понижаться в зависимости от операций. Если у клиента повышенный уровень риска, банк может:

- Ограничить ему использование интернет-банка.

- Установить лимит операций по картам.

- Запрашивать документы по каждой операции.

Иногда в соцсетях и СМИ появляются слухи о блокировках счетов и судах с банками, хотя на самом деле речь шла только о том, что клиенту ограничили дистанционное обслуживание и какое-то время все платежки пришлось приносить на бумаге.

Как узнать расчетный счет в Сбербанке

Если клиента интересует именно расчетный счет, принадлежащий Сбербанку, то уточнить этот реквизит он сможет на официальном сайте кредитной организации. На титульной странице в самом низу его можно просмотреть в соответствующем разделе.

Если клиента интересует собственный счет – текущий или расчетный, то уточнить его получится несколькими способами. Первый – в личном кабинете. При открытии счета каждому клиенту выдаются ключи доступа к личному кабинету. Он предназначен для оперативного управления денежными средствами. Здесь клиент может посмотреть всю необходимую информацию и реквизиты.

Второй вариант – связь с оператором Сбербанка. Дело в том, что сам номер счета не представляет никакой конфиденциальной информации. Следовательно, назвав свои персональные данные, клиент в голосовом режиме получает необходимую информацию от оператора банка.