Выплаты самозанятым с расчетного счета

Нужно ли самозанятым оформлять договоры с заказчиками?

Самозанятым нужно оформлять договоры с заказчиками — это требование закона:

«Сделки должны совершаться в простой письменной форме, за исключением сделок, требующих нотариального удостоверения:

- сделки юридических лиц между собой и с гражданами;

- сделки граждан между собой на сумму, превышающую десять тысяч рублей, а в случаях, предусмотренных законом, — независимо от суммы сделки».

Граждане — это и есть самозанятые. Чтобы им оказывать услуги ООО или ИП, нужно оформить письменный договор. Договор понадобится заказчику — для перевода денег с расчетного счета и подтверждения расходов, и исполнителю — для защиты от обмана.

Договор не обязательно разрабатывать с юристом, подойдет самый простой вариант — ДСА — договор-счет-акт в одном документе. Взять шаблон можно из нашей статьи.

Самый простой договор

Если же самозанятый оказывает услугу или продает что-нибудь не компании, а обычному человеку, например чинит кран соседу, договор не нужен. Закон разрешает не заключать письменные сделки между гражданами, если сумма меньше 10 000 рублей.

Как перестать быть самозанятым?

Чтобы перестать быть самозанятым, нужно сняться с учета. Сделать это можно в приложении «Мой налог». Нужно выбрать в меню пункт «Прочее», затем «Профиль» и «Сняться с учета НПД».

Дополнительных заявлений никуда относить не нужно. Но важно заплатить те налоги, что накопились, пока человек был самозанятым, иначе налоговая насчитает пеню.

Даем кассу в рассрочку для легкого старта!Всего от 2500р в месяц, встроенный эквайринг с комиссией от 1,35%

Можно ли совмещать с работой по трудовому договору?

Можно быть самозанятым и работать по трудовому договору, например, днем работать бухгалтером в серьезной организации, а по вечерам подрабатывать феей на детских праздниках как самозанятый.

С дохода по трудовому договору налог будет платить работодатель — 13% НДФЛ с зарплаты, а с доходов от подработок самозанятый оплачивает налоги сам.

Но при этом нельзя формально перейти на самозанятость, а фактически продолжать ту же работу по трудовому договору — за это работодатель рискует получить штраф.

Стоимость регистрации и обслуживания расчетного счета

При открытии необходимо быть готовым к дополнительным расходам. Пожалуй, это единственный минус этого банковского счета для плательщика НПД. Банки берут оплату за открытие, обслуживание, а иногда за проведение операций. Рассмотрим подробнее сумму расходов:

- Стоимость открытия: в большинстве банков бесплатное.

- Стоимость мобильного банка: от 0 до 200 рублей ежемесячно за оповещения, которые приходят на приложение в смартфоне.

- Стоимость интернет-банкинга: до 3000 рублей ежемесячно.

- Стоимость платежных поручений: зависит от банка – до 99 рублей за 1 поручение. Некоторые банки ставят ограничения по количеству документов, например, 10 «платежек» в месяц бесплатно, а далее – по обговоренному тарифу.

- Процент за вывод денежных средств на лицевой счет. В зависимости от банка предприниматель платит до 8% от суммы.

Таким образом, обычные граждане на самозанятости не могут открыть РС, им можно пользоваться текущим (лицевым). Самозанятые ИП вправе это сделать и, как правило, используют все возможности этого банковского инструмента. Также стоит помнить, что открытие РС увеличит расходы предпринимателя – у него появится обязанность по ежемесячной уплате сумм за обслуживание.

Почасовая оплата самозанятому

Почасовая оплата самозанятому — надо ли в договоре

с налогоплательщиком НПД указывать почасовую оплату, какую опасность для

компаний таят договоры с почасовой оплатой труда, как их нужно составлять.

Сколько в России самозанятых

Сколько всего самозанятых в России, какова

статистика по самозанятым в России в разные годы, какое количество самозанятых

имеют статус ИП, сколько самозанятых в Москве.

Кредит для самозанятых граждан

Может ли самозанятый взять кредит, какие банки дают кредиты плательщикам НПД, как

взять кредит самозанятому человеку, как самозанятому лучше оформить кредит, что

нужно для получения займа или кредита.

Патент для самозанятых

Могут ли налогоплательщики НПД получить патент, сколько стоит патент для самозанятых, где и кому выдают документ, за что можно получить отказ в выдаче патента, за что его могут аннулировать.

Самозанятость для арендодателей

Могут ли арендодатели быть самозанятыми, что дает новый налоговый режим НПД владельцам домов и квартир? Какую недвижимость разрешено сдавать в аренду, как официально заниматься такой деятельностью.

Штраф за работу без ИП

Что будет, если предприниматель работает нелегально, без оформления ИП. Какой штраф предстоит платить за незаконную предпринимательскую деятельность, если работать без регистрации ИП.

Может ли фотограф быть самозанятым

Может ли фотограф получить статус плательщика НПД, как оформить самозанятость. Какие ещё системы налогообложения можно использовать, как отчислять страховые взносы на разных налоговых режимах.

Самозанятый менеджер по продажам

Может ли самозанятый быть менеджером, какие товары и услуги можно продавать самозанятым лицам, что такое собственное производство. Особенности составления договора с самозанятыми менеджерами.

Идет ли стаж у самозанятых

Идет ли пенсионный стаж у самозанятых, как самозанятому гражданину получить пенсионный стаж для пенсии, как рассчитать стаж самозанятого для пенсии и размер пенсии 2022, как докупить стаж и баллы.

Самозанятый учитель

Может ли учитель быть самозанятым, что для это нужно, какие налоги придется платить. Преимущества и недостатки самостоятельной деятельности, можно ли ее совмещать с официальным трудоустройством.

Получают ли самозанятые декретные выплаты?

Положены ли самозанятым декретные выплаты? Не потеряются ли при самозанятости все пособия для беременных и родивших? Эти вопросы волнуют женщин, которые работают на режиме НПД. Узнайте, при каких условиях беременная самозанятая может рассчитывать на все выплаты от государства.

Как самозанятому сняться с учета в налоговой?

Если предпринимательская деятельность завершена, самозанятому необходимо сняться с учета в налоговой. Сделать это не сложно, но важно не вызвать лишних вопросов у ИФНС. Разбираемся как прекратить быть самозанятым через приложение.

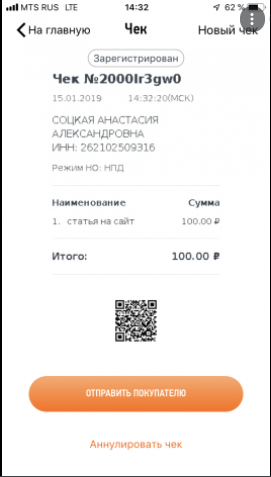

Как сформировать чеки самозанятому

Как формировать чеки самозанятому, чтобы не возникло претензий ни у налоговой, ни контрагентов? При формировании чеков важна ответственность и регулярность. Сведения о каждом поступлении по гражданско-правовым договорам должно быть загружено в приложении «Мой налог».

Как самозанятый выставляет счет на оплату

Выставляют ли самозанятые счета на оплату – этот вопрос не очень волнует частных лиц, но беспокоит юридических лиц. Организации привыкли работать со счетами на оплату, договорами и актами, поэтому важно знать, найдут ли они общий язык с новой категорией «контрагентов» – самозанятыми.

Налоги и обязательные платежи самозанятых

Самозанятые, или налогоплательщики НПД, платят только один вид налога – 4% или 6% от доходов. Он заменяет несколько обязательных платежей, однако этот факт одни считают преимуществом, а другие – недостатком. Разбираемся в статье как оплачиваются налоги и обязательные платежи самозанятых.

Может ли ИП взять на работу самозанятого?

Все уверяют, что предпринимателю выгодно работать с самозанятым. Как выстроить сотрудничество ИП с самозанятым, чтобы эти выгоды получить и избежать проблем с ФНС и трудовым законодательством. Только актуальная информация от экспертов Jump.Finance.

Составление договора с самозанятым

Договор с самозанятым защищает права обеих сторон — и нанимателя, и наемного работника. Соглашение предупреждает применение мошеннических схем, дает возможность в законном порядке решить все возникающие споры.

Чем отличаются самозанятые от ИП?

Между двумя «форматами» предпринимательства – ИП и самозанятыми – есть сходства и различия. Поможем определиться, какой из них подходит именно в вашей ситуации. Приводим полный перечень отличий, плюсов и минусов самозанятости и статуса ИП.

Соцконтракт для самозанятых

Как самозанятым лицам получить помощь от государства на развитие собственного дела, как оформить социальный контракт, условия получения субсидий от органов соцзащиты, какие нужны документы.

Плюсы и минусы

Выгодно ли быть самозанятым, какие плюсы и минусы самозанятости привлекают и отталкивают физических лиц от самостоятельной деятельности, преимущества и недостатки налогового режима НПД.

Может ли ИП быть самозанятым

НПД может платить и физическое лицо, и предприниматель. Законом даже предусмотрено совмещения двух статусов: самозанятого и ИП. Выгодно ли такое совмещение и когда его лучше практиковать – вся актуальная информация в нашем материале.

Как фрилансеру платить налоги

Должны ли фрилансеры платить налоги: вся информация о низких налогах для фрилансерах, о последствиях за уклонение от налогов. Все о самозанятости как способе легализовать трудовую деятельность фрилансеров.

Зачем самозанятому нужна печать

Заказывать или не заказывать печать – самозанятый решает сам. Наличие печати – это право, а не обязанность. Однако есть ситуации, когда ее лучше использовать. Эксперты Jump.Finance расскажут о них.

Виды деятельности для самозанятых

Чтобы у самозанятых не было сомнений, сервис Jump.Finance приводит полный перечень видов деятельности, которые доступны для них в 2022 году. Только актуальная информация, взятая из законов в этой сфере.

1С для самозанятых

Требования к самозанятому и проверка статуса. Выгоды сотрудничества и договорные нюансы. Учет расчетов с плательщиками НПД в 1С 8.3. Бухгалтерские проводки и особенности налогообложения.

Валютный контроль счета

Клиенты могут открыть расчетные счета в Сбербанке в 21 иностранной валюте, включая долларовый. Банк берёт на себя решение всех вопросов внешнеэкономической деятельности, начиная с момента, когда открыт первый валютный счет. Все операции проводятся онлайн. Для новых клиентов Сбер предлагает специальные условия и выгодные тарифы. Для выбора банковских продуктов и срочных консультаций работает линия технической поддержки.

Менеджеры ВЭД на связи практически круглосуточно, их перерыв всего 2 часа в сутки. Сотрудники банка в рамках валютного контроля оформляют документы, проверяют контракты, предупреждают о рисках нарушения законодательства. Возможна экспертная оценка потенциала бизнеса, составление плана выхода на зарубежные рынки и помощь в поисках благонадежного контрагента.

Самозанятым расчетный счет не нужен

Самозанятыми называют два типа людей:

- физлиц, которые оказывают бытовые услуги другим физлицам и встали на учет в налоговой как самозанятые. Они не платят налог. Это няни, садовники, репетиторы;

- плательщиков налога на профессиональный доход. Это физлица и ИП, которые зарегистрировались в приложении «Мой налог». Они платят налог 4% или 6%.

В статье говорим о вторых.

Самозанятые, о которых мы говорим, — это те, кто зарегистрировались как плательщики налога на профессиональный доход. Самозанятыми могут быть физлица и ИП.

Физлица регистрируются как самозанятые в приложении «Мой налог», предприниматели тоже регистрируются в приложении и переходят на специальный налоговый режим — налог на профессиональный доход, сокращенно НПД.

По-настоящему бесплатный тариф для бизнеса!

Самозанятым не нужен расчетный счет в банке, чтобы принимать платежи клиентов. Оплату от физлиц и компаний они могут получать:

- на банковскую карту физлица;

- счет в банке;

- электронные кошельки;

- наличными.

В интернете обсуждают, что банки блокируют счета самозанятых, потому что личные карты нельзя использовать для предпринимательской деятельности. Это условие есть в договорах некоторых банков:

Но есть банки, которые прописывают, что самозанятые — исключение, и они могут принимать платежи от клиентов на карту физлица:

Мой совет: уточнить в поддержке банка, разрешает ли он самозанятым принимать платежи от клиентов на личную карту.

Предпринимателям счет для бизнеса бесплатно и навсегда!

Выбирайте тариф под свой бизнес в Алмазэргиэнбанке. Откройте расчетный счет бесплатно и переводите деньги на карту физлица без комиссии и скрытых платежей.

Подключайте пакет услуг РКО «Для старта»:

30 рублей за платежи юридическим лицам в другие банки.

Вместе с РКО в АЭБ вы получите комплекс дополнительных преимуществ:

эквайринг без арендной платы за терминал и подключение.

Оставьте заявку на сайте, и через несколько минут счет будет зарезервирован: https://albank.ru/hhHak5

Если вы увидели интересное событие, присылайте фото и видео на наш Whatsapp +7 (999) 174-67-82

Если Вы заметили опечатку в тексте, просто выделите этот фрагмент и нажмите Ctrl+Enter, чтобы сообщить об этом редактору. Спасибо!

Для поставщиков

Факторинг обеспечивает поставщику получение оплаты сразу после поставки. Гарантирует своевременное пополнение оборотных средств, снижение рисков неплатежей. Работу с дебиторской задолженностью берет на себя банк за определенный процент от сделки.

Регистрация бизнеса

Получить полный пакет документов и отправить заявку на открытие ИП или компаний с единственным учредителем поможет сервис от Сбера. Сотрудникам банка нужен только паспорт будущего предпринимателя, электронная почта и доступ клиента в Сбербанк Онлайн. Весь процесс займет не более получаса:

- Заходите на сайт Сбербанка.

- Переходите в раздел «Расчетный счет», «Начало бизнеса».

- Выбираете пункт «Зарегистрировать ИП или ООО».

- Нажимаете кнопку «Открыть онлайн».

- Выбираете организационно-правовую форму — ИП или ООО.

- Вводите персональные данные, даете ответы на все вопросы.

- Отправляете копии документов.

Пакет документов для регистрации бизнеса подготовят и отправят в налоговую сотрудники Сбера. Ответ от ФНС поступит заявителю по электронной почте в течение трех дней после отправки заявления.

Как самозанятый может получать оплату за свои услуги

Деятельность самозанятых регулирует закон N 422-ФЗ от 27.11.2018. Среди способов оплаты этот закон перечисляет наличные и электронные платежи, а также другие формы безналичных расчётов.

На практике под этими «другими формами» в основном подразумеваются банковские карты, привязанные к текущему счёту физического лица. Ведь основная часть клиентов самозанятых – это население, которое заказывает бытовые и персональные услуги. И для них как раз карта является самым удобным и простым вариантом расчётов.

Но здесь возникает проблема контроля доходов, поступающих на текущие счета и карты физических лиц. Раньше банкам было проще – если платежи приходили часто или на крупные суммы, то служба безопасности проверяла, нет ли у получателя статуса ИП.

Если такой статус есть, то банк настоятельно рекомендовал индивидуальному предпринимателю открыть расчётный счёт. ИП, который игнорировал такую рекомендацию, мог столкнуться с полным отказом в банковском обслуживании.

Если же статуса предпринимателя не было, то получателю приходилось объяснять, кто и за что переводит ему деньги. Поначалу под контроль попадали и самозанятые, потому что для банков это была новая и ещё не отработанная практика. В результате многим самозанятым, которые получали оплату за свои услуги, блокировали карты.

Но уже в конце 2019 года здесь навели порядок, и Центробанк в письме от 19.12.2019 № ИН-014-12/94 разъяснил, что самозанятые могут без проблем получать оплату от клиентов на свою карту.

Это мнение Центробанка подтвердила и Федеральная налоговая служба на своем сайте. Вот что отвечает ФНС на вопрос о том, какая банковская карта нужна самозанятому.

Кроме того, на сайте ФНС мы выяснили, нужен ли расчетный счет для самозанятых граждан. Налоговая служба отвечает, что такой обязанности нет.

Однако ФНС не разъясняет, может ли работать без расчётного счёта индивидуальный предприниматель, который перешёл на уплату НПД. На самом деле нет. Ведь ИП не теряет свой статус субъекта предпринимательской деятельности лишь от того, что он стал платить налог на профессиональный доход.

Неслучайно в письме Центробанка от 19.12.2019 речь идёт только о самозанятых – обычных физических лицах. Они для получения оплаты от клиентов действительно могут обойтись своей дебетовой картой. А вот индивидуальным предпринимателям на НПД отказываться от расчётного счёта рискованно.

Сбербанк России — тот, кто всегда рядом

Кроме того, что Сбербанк — это крупнейший банк Российской Федерации, имеющий сеть из более чем шестнадцати тысяч отделений, эта кредитная организация имеет еще и наибольший возраст. ПАО «Сбербанк России» берет своё начало с указа императора Николая I в 1841 году об учреждении сберегательных касс. В 1987 году на их базе был создан Сбербанк СССР, в состав которого входило пятнадцать республиканских банков. В 1990 году он был преобразован в акционерный коммерческий банк, а через год, в 1991 году, перешел в собственность ЦБ РФ, который сейчас владеет 50% уставного капитала.

В банковскую группу СБ РФ входят банки как на территории СНГ, так и в Европе. Присутствие банка имеется в одиннадцати часовых поясах, в РФ он представлен в восьмидесяти трех регионах, а собственная банкоматная сеть насчитывает более девяноста тысяч устройств.

Сегодня портал «24Direktor.ru» рассмотрит Сбербанк России и продукты, которыми пользуются миллионы частных лиц и организаций.

Лучшие РКО других банков Москвы

Переводы от 1.5% + 99*

Прозрачные условия на эквайринг

Новый банк для бизнеса с обслуживанием за 0 ₽ навсегда!

Счёт всего за минуту!

Что со взносами?

У самозанятых нет обязательных пенсионных, страховых или медицинских взносов. Но можно платить добровольные пенсионные взносы, чтобы увеличить стаж и размер пенсии. Сделать это можно через приложение «Мой налог».

Нужно зайти в раздел «Добровольное пенсионное страхование» и подать заявление.

Без заявления взносы платить не получится

Хоть взносы и добровольные, всё же есть правила: платить до 31 декабря текущего года и не больше максимальной суммы. Максимальная сумма считается по формуле:

Например, для Москвы расчет максимальной суммы добровольных взносов будет таким:

((8 * 20 589) * 0,22) * 12 = 434 839 рублей.

Минимальной суммы для добровольных взносов нет.

Акции и подарки для новых и действующих клиентов

Получить бонусы от банка и его партнеров может каждый клиент после открытия расчетного счета. Подготовлены предложения для старта и развития бизнеса. К наиболее популярным относятся:

- 1С — год бесплатного обслуживания на Старте.

- 2ГИС — месяц бесплатного продвижения для новых клиентов.

- ВКонтакте — 10 тысяч рублей на проведение первой рекламной кампании.

- Топливное решение — скидки на АЗС.

Полный перечень скидок и бонусных предложений опубликован на сайте.

Может ли самозанятый открыть расчетный счет

Плательщики НПД могут сотрудничать не только с физическими лицами, но и субъектами малого и среднего бизнеса. Организациям проще работать через расчетно-кассовое обслуживание и перечислять оплату на РС. Конечно, в этих ситуациях самозанятому стоит открыть РС для коммерческих операций. Сделать это несложно. Необходимо лишь обратиться в банк, предоставить банковскому сотруднику необходимый пакет документов.

РС могут открыть только ИП, перешедшие в режим НПД – налога на профессиональную деятельность. Гражданам на самозанятости эта «опция» не доступна.

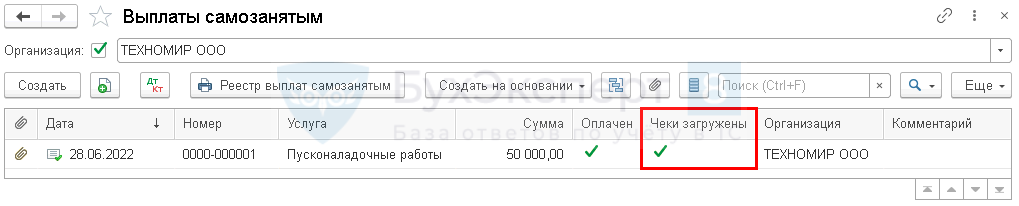

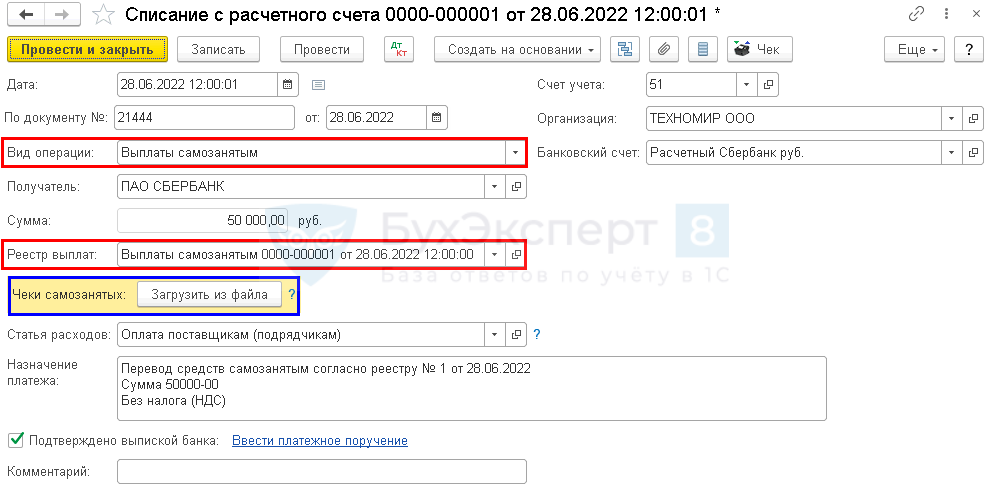

Загрузка чеков самозанятых

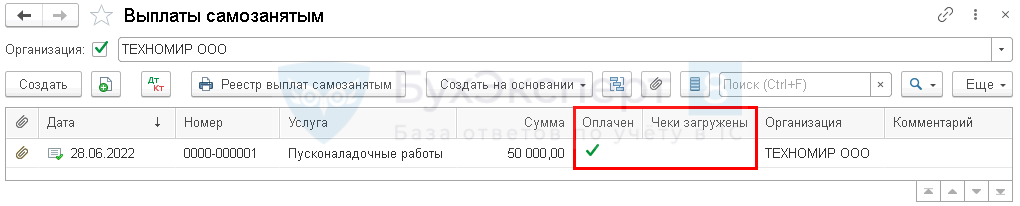

Оплата реестра и загрузка чеков помечается флажками в журнале .

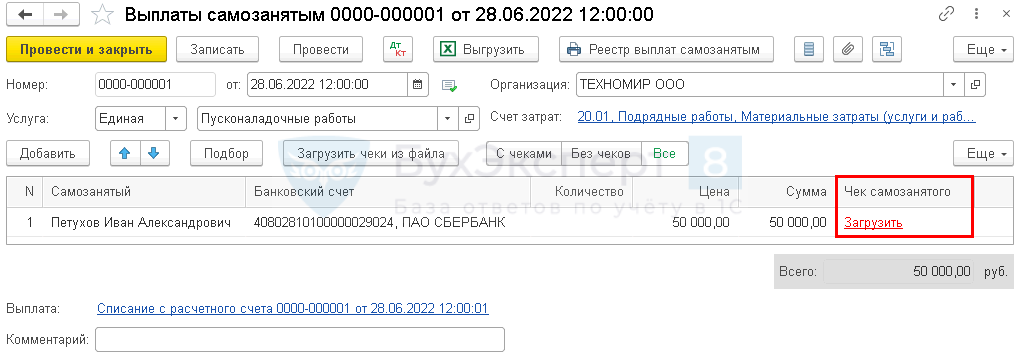

Если вы получаете чеки напрямую от самозанятых, загрузить их можно в документе по ссылке в графе.

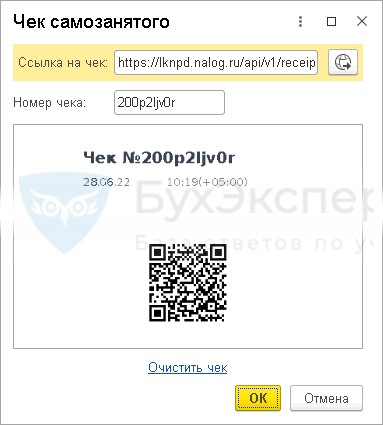

Укажите в открывшемся окне Ссылку на чек, предоставленную самозанятым.

Номер и образ чека загрузятся автоматически.

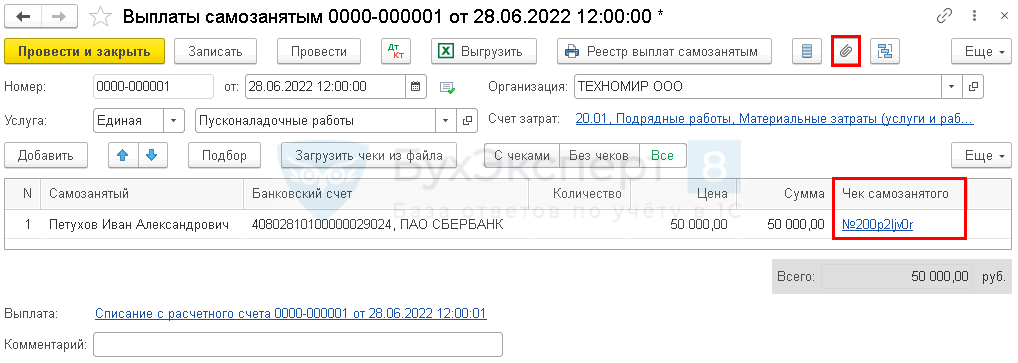

Загруженные чеки сохраняются по ссылке и в виде присоединенных файлов.

Загрузка чеков помечается флажком в журнале .

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Для покупателей

Покупатель, используя факторинг, получает отсрочку платежей, скидки, льготные цены и гарантированную поставку от надежных контрагентов. Он уже пользуется поставкой, но пока за неё не платит. Свой долг покупатель погашает не поставщику, а банку.

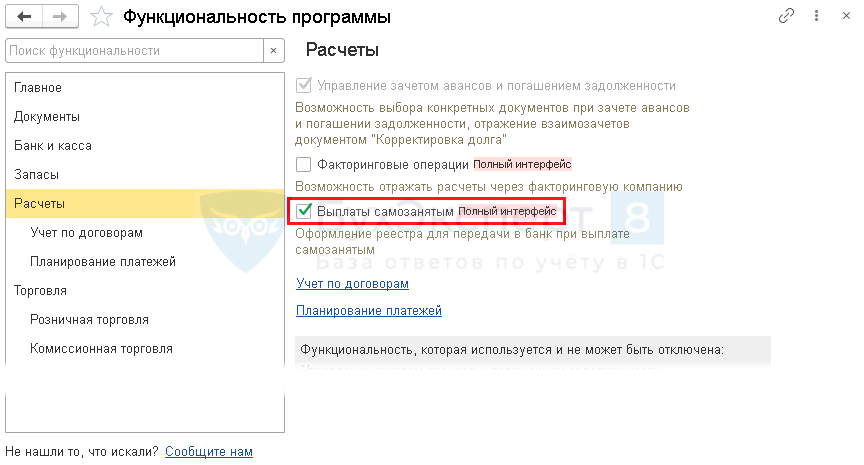

Настройка программы

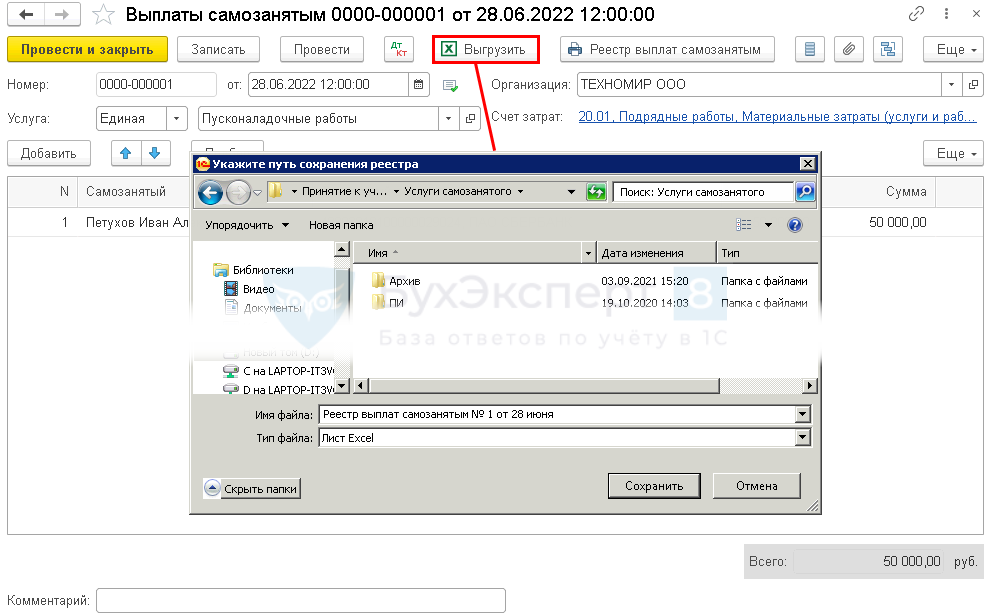

Если выплат самозанятым в компании много, можно упростить их учет в программе через специальный функционал, позволяющий отправлять банкам реестры для оплаты сразу нескольким контрагентам, работающим на НПД.

Например, при платежах курьерам, водителям, аутсорсерам и т.д.

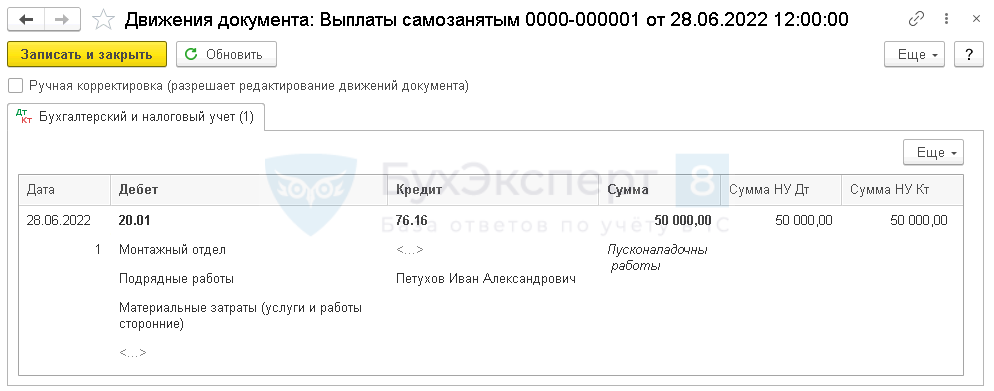

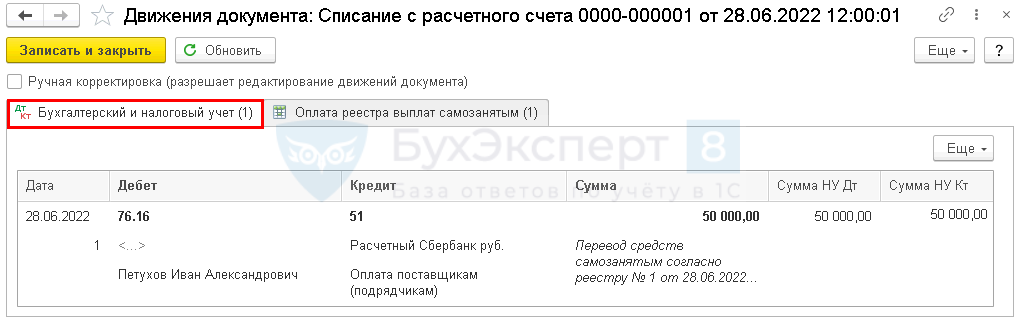

С релиза 3.0.100.16 реализован учет расчетов с самозанятыми на счете 76.16 «Расчеты с самозанятыми». Этот счет имеет особенности:

- предназначен только для расчетов с самозанятыми по реестрам;

- имеет только одно субконто ;

- в документе Акт сверки расчетов с контрагентом расчеты по нему не отражаются.

Если выполнение работ и оплата производится не в один день (образуется дебиторская или кредиторская задолженность), следует использовать другие счета расчетов с контрагентами.

Для работы с реестрами установите флажок в разделе Главное — Функциональность — Расчеты.

Договор с самозанятым и счета расчетов создавать не требуется, расчеты проводятся без учета по договорам на счете 76.16 «Расчеты с самозанятыми» с помощью двух документов:

Интернет-эквайринг и мобильное приложение

Принимать оплату в интернет-магазинах, через социальные сети, мессенджеры позволит интернет-эквайринг. Сбербанк подключит сервис в течение 3 дней. Личный кабинет предоставляет возможность отслеживать динамику продаж, настраивать комиссию, заказывать оборудование. Интернет-эквайринг от Сбера легко интегрируется со всеми популярными CMS. Сервис позволяет подключить быстрое кредитование.

Теряют ли самозанятые пенсионеры право на индексацию пенсии?

Если пенсионер регистрируется как самозанятый и получает деньги с подработок, он не теряет прав:

- на индексацию пенсии;

- льготы и компенсации.

Пенсионеры считаются работающими, только если их доходы подлежат обязательному пенсионному страхованию, а доходы самозанятых такому страхованию не подлежат. Поэтому самозанятые пенсионеры не считаются работающими и сохраняют право на индексацию пенсии и льготы.

Сколько налогов платить и как?

Ставка, по которой самозанятые платят налоги, зависит от типа заказчика:

Например, если самозанятый получает 50 000 рублей от соседа за починку крана, он платит налог по ставке 4%, если от ООО «Петрушка» или ИП Петрова, по ставке 6%.

При регистрации самозанятый получает налоговый вычет — 10 000 рублей. Этим вычетом нельзя оплачивать налоги полностью, но он снижает ставку до 3% при получении оплаты от физлица и 4% — юрлиц и ИП. Вычет выдается и используется автоматически.

Чтобы заплатить налоги, самозанятому не нужно вести учет и заполнять декларации. Он лишь вбивает продажи в приложение, а всё остальное считается автоматически.

После каждой новой продажи приложение пересчитывает предварительный налог

12-го-13-го числа следующего месяца приложение присылает уведомление с точной суммой налога. А заплатить нужно будет до 25-го числа.

QR-коды

Современное решение приема оплаты от физических лиц в любых торговых точках и на выезде — графический QR-код. Услуга является бесплатной, работает без подключения специального оборудования. В процессе оплаты клиент считывает код камерой смартфона в приложении банка и подтверждает оплату. Информация о проведении операции поступает в мобильное приложение. Комиссия – от 0,6%. Узнать подробности, подключить сервис можно после заполнения заявки на сайте.

Какие есть тарифы на дополнительные услуги банка для ИП и ООО

При использовании любого пакета услуг клиенты могут подключить дополнительные сервисы, например, консультации юристов, экспертизу инвестиционных проектов, управление складом. Цена услуг, не включенных в стандартные тарифы, взимается дополнительно. Отключаются сервисы через личный кабинет СберБизнес в любой момент. Узнать, сколько стоит каждый сервис, можно на сайте банка.

Отражение в учете работ (услуг), выполненных самозанятым

Организация заключила договор услуг с покупателем на монтаж и пусконаладку оборудования.

Пусконаладочные работы оборудования осуществляются через субподрядчика — самозанятое лицо.

28 июня субподрядчик-самозанятый осуществил пусконаладку оборудования на сумму 50 000 руб. (без НДС), подписан акт выполненных работ.

В тот же день самозанятому перечислена оплата за работы и от него получен чек.

Для признания расходов в НУ по услугам самозанятого необходимо наличие:

- чека от плательщика НПД — обязательно в любом случае;

- акта выполненных работ (услуг) — по мнению налоговых органов (например, при выплате аванса).

При использовании в 1С функционала оплата и расходы по услугам отражаются одновременно, поэтому он подходит, только если по времени совпадают события:

- момент окончания выполнения работ;

- перечисление оплаты самозанятому;

- получение чека от самозанятого.

Например, для перечисления аванса документ не подходит, т. к. в этот момент расходы не могут быть признаны в БУ и НУ.

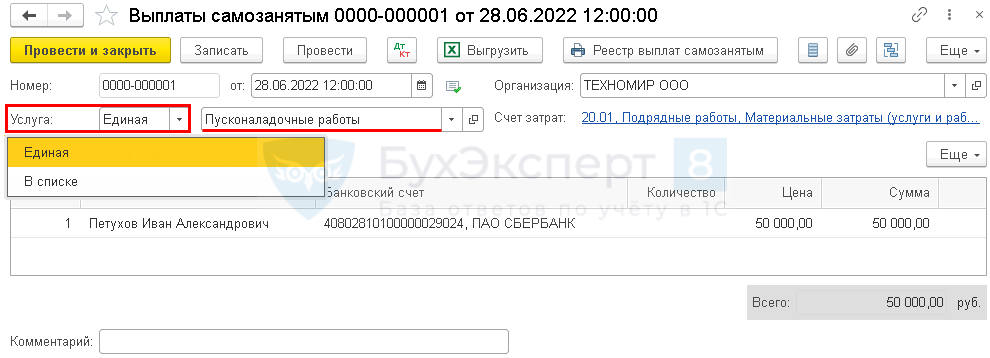

Учет в 1С

При создании контрагента в разделе Справочники — Контрагенты укажите

Поступление работ (услуг) от самозанятого оформите документом вид операции в разделе .

В шапке документа укажите:

- — выберите один из вариантов:

— наименование услуги (общее для всего документа) укажите в шапке; — наименование услуги нужно заполнить в табличной части для каждого самозанятого. - — наименование услуги (общее для всего документа) укажите в шапке;

- — наименование услуги нужно заполнить в табличной части для каждого самозанятого.

В табличной части укажите всех самозанятых лиц, которым нужно перечислить оплату и суммы. заполняется автоматически из карточки контрагента.

Проводки по документу

Документ формирует проводку:

Документ должен быть проведен датой не ранее, чем дата, указанная в чеке, особенно, если и чек созданы в разных отчетных (налоговых) периодах.

Мобильный эквайринг

Отличным решением для такси, служб доставки, торговли на ярмарках станет подключение мобильного эквайринга. Переносные терминалы позволяют принимать оплату наличными или по картам. Оборудование соответствует 54‑ФЗ.

Как и когда выдавать чеки?

Самозанятые формируют чеки в приложении «Мой налог». Чек нужно формировать в день оплаты: в день, когда клиент оплатил наличными или пришли деньги на карту, нужно зайти в приложение и нажать на кнопку «Новая продажа».

По кнопке «Новая продажа» открывается экран с окошком для описания услуги и выбора заказчика. Если заказчик — компания или ИП, нужно ввести его ИНН и юридическое название. Затем формируется чек, который можно отправить заказчику, и пересчитывается сумма налога

В приложении есть кнопка «Отправить», которой можно послать чек заказчику в любой мессенджер, по смс или на электронную почту. Еще чек можно распечатать, если отправить его себе, затем сохранить и вывести на принтер. Но это необязательно.

Расчетно-кассовое обслуживание в СберБанке в Москве

Для успешного ведения бизнеса любому предприятию СберБанк предлагает открыть расчетный счет в Москве. С его помощью производится оплата товаров и услуг подрядчикам и поставщикам, снятие и хранение наличных денег. СберБанк может предоставить не только основные услуги, но и дополнительные, например, инкассацию, перерасчет и эквайринг. Выгодное предложение касается и ведение зарплатного проекта.

Открывая расчетный счет в банке в СберБанке жители Москвы получают также возможность:

- регулировать сделки импорта и экспорта;

- контролировать конверсии;

- осуществлять операции с иностранной валютой.

СберБанк предоставляет своим клиентам и бонусы. Они распространяются на ведение онлайн-бухгалтерии, электронный документооборот, бесплатные карты.

РКО СберБанка в городах

Перечень документов

Индивидуальные предприниматели и юридические лица, планирующие управлять расчетным счетом, должны лично присутствовать при оформлении заявления и договора. В случае оформления доверенности на третье лицо необходимо его присутствие.

ИП должны подготовить:

Юридические лица предъявляют:

- Паспорт руководителя.

- Приказ о назначении.

- Устав.

Используете в своей деятельности печать? Возьмите её с собой в банк или на встречу с менеджером для подписания договора РКО Сбербанка.

Нужно ли открывать отдельный счет в банке?

Самозанятые могут принимать оплату наличными и на обычную банковскую карту. Открывать специальный расчетный счет не нужно.

Как работать с самозанятым. Инструкция для ИП и юрлиц

При обращении нового клиента каждый раз я рассказываю одну и ту же телегу — поэтому решил написать ее и просто давать ссылку всем интересующимся.

Что такое самозанятость

Самозанятость или НПД (Налог на Профессиональный Доход) — экспериментальный налоговый режим, который может применяться как к физ.лицу так и к ИП. Я предполагаю, что он появился как более простой и доступный УСН.

Основная его цель — “вывести из тени” всех фрилансеров, которые принимают оплату “черным налом” — и заставить их платить деньги в бюджет.

Обращаю особое внимание на то, что самозанятый — это не профессия, а льготный налоговый режим (так сказал Мишустин). То есть самозанятый — это специалист, работающий на себя, а не “швец и жнец и на-дуде-игрец” в одном флаконе.

И вот — сначала режим вводился в 4 регионах России, а теперь же он действителен по всей РФ. Получается, что самозанятость — это такой же налоговый режим, как УСН, ПСН, ОСНО и ЕСХН (только с некоторыми ограничениями по разным организационным моментам).

Ну и конечно же с официальным самозанятым сотрудничать выгоднее.

Преимущества сотрудничества с самозанятым

Если сравнивать самозанятого и обычного фрилансера, то сотрудничать с самозанятым выгоднее по 2 причинам.

- Не нужно платить дополнительные налоги за обналичку. И за перевод тоже не нужно. Самозанятый платит свой налог сам (4% или 6%).

- Все официально. Договор, чек. При необходимости можно организовать счет и АВР (Акт Выполненных Работ) — но требовать их заказчик не имеет права.

Однако не все гладко.

Минусы работы с самозанятыми

По большому счету разницы между ИП и самозанятым нет (по-крайней мере, после 19 октября 2020 года, когда режим распространился на всю Россию). Раньше разница была, но с 1 июля 2020 года статус самозанятого фактически приравнен к статусу ИП.

Разница между НПД и ИП — в том, что самозанятые не имеют право нанимать персонал, ограничены по выручке и видам деятельности.

Получается, что НПД — это налоговый режим для фрилансеров-одиночек, которые не хотят быть ИП — им дали возможность работать официально, с минимальной налоговой нагрузкой и абсолютно без отчетности.

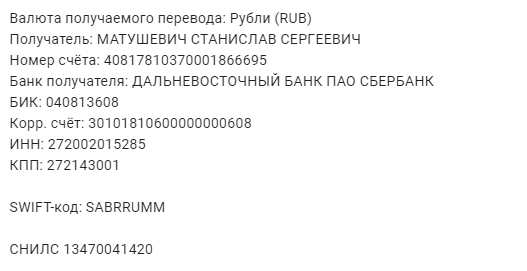

Какие документы предоставляет самозанятый

Согласно Федеральному Закону «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» от 27.11.2018 N 422-ФЗ (закону о самозанятых), самозанятый обязан предоставлять следующие документы:

Такой чек формируется в мобильном приложении “Мой налог”. Можно переслать его по e-mail или в каком-нибудь из мессенджеров. Вы можете распечатать его или сохранить в JPG — и приложить к вашим отчетным документам.

Предоставлять счет тоже можно, но для самозанятых это не обязательно (даже где-то читал, что требовать это незаконно). Но если прям сильно горит, могу заключить договор с Яндексом или с АлиЭкспресс — и тогда будет счет. Но не хотелось бы делать это.

Есть возможность работать через расчетный счет без оплаты дополнительного налога. Как? По банковским реквизитам.

Например, вот мои реквизиты.

Здесь реквизиты банковской карты и ИНН физического лица. Заказчик вносит их в 1С — и переводит денежку непосредственно с р/с.

Без дополнительных налогов, НДФЛ и прочего. По крайней мере мне так платили за разработку некоторых прототипов и текстов.

Вот так — просто и без лишних заморочек.

Какие налоги юрлицо должно платить за сотрудничество самозанятым

Никаких. Если самозанятый не бывший работник, заказчик не платит в налоговую ни рубля.

Налог на профессиональный доход самозанятый платит сам. Штрафы получает тоже он.

Главное доказательство, что за самозанятого не надо платить, — это чек на оплату из приложения «Мой налог». До перевода денег с самозанятого можно взять электронную справку о статусе на текущую дату (формируется в приложении автоматически).

Если у заказчика есть давний договор с фрилансером, то с даты его регистрации в качестве самозанятого НДФЛ отменяется. Так пояснил Минфин в письме от 20.11.2020 № 03-11-11/101180.

Оплата взносов по добровольному страхованию за самозанятого не перекладывается на заказчика — соцстрах разъяснил это в письме от 28.02.2020 № 02-09-11/06-04-4346. Кстати, это же касается взносов в Пенсионный Фонд (говорится там же).

Но иногда все же происходят сложные случаи.

Что-то непонятное

В статье про сотрудничество с самозанятыми автор рассказывал интересный случай.

Когда юрлицо пытается перевести деньги самозанятому, то с точки зрения банка, это платеж в пользу физлица и с этого платежа удерживается процент за обналичку. Плюс, это в лимиты на вывод средств считается. В результате юрлица с удивлением обнаруживают, что и очередного платежа само занятому банк удержал 20%, например.

Так вот: я поразбирался в данной ситуации — и пришел к некоторым выводам.

- Банк не является налоговым агентом, он — просто посредник. Начислять налоги он не имеет права. Другой разговор, что банк удержал комиссию как “за обналичку” — это уже более вероятно (уточняйте банковские тарифы).

- Самозанятый платит налог сам — 4% за работу с физическим лицом, 6% — с юридическим.

- А еще возможно, что произошло мошенничество. Нужно выбирать честный банк.

Других оснований для решения данного вопроса не известно.

Резюмируем

Сотрудничать с самозанятым — это выгодно и просто: просто переводите ему денежку и просите чек. В большинстве случаев, проблем не должно возникнуть (к слову: у меня не было ни одной проблемы за 3 года статуса).

Иногда в этом плане случаются проблемы. Но от большинства уже разработано решение.

Подходит ли самозанятость для сдачи квартиры в аренду?

Самозанятость подходит, если человек сдает свою квартиру в аренду на длительный срок или посуточно. В законе так и написано:

«Профессиональный доход — доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества»

Деньги за долгосрочную или посуточную аренду — это и есть доход от использования имущества. Но в другой статье этого же закона говорится, что самозанятым запрещено заниматься перепродажей имущественных прав. Это значит, что получать доход от сдачи в аренду чужих квартир нельзя. Только со своих.

Кредит и овердрафт

Банк предлагает бизнесу оформить кредиты на любые цели. Заявка подается онлайн. Процентная ставка — от 11%. Сумма кредитования — от 100 тысяч до 200 миллионов рублей. Срок — от 1 месяца до 15 лет.

При необходимости срочно провести платеж и недостатке средств на счете можно воспользоваться овердрафтом. Овердрафтный кредит выдается без залога на сумму до 17 млн рублей. Банк проводит упрощенную проверку заемщика. Сумма кредитной линии — до 50% среднемесячных оборотов. Для оформления кредита заявка подается онлайн.

А иностранцам можно?

Для регистрации им понадобится ИНН и пароль от личного кабинета налогоплательщика — всё это можно получить в любой налоговой. Также нужен паспорт или удостоверение личности.

Депозиты для бизнеса

Разместить свободные средства можно на одном из депозитов, разработанных Сбербанком — «Классический», «Пополняемый», «Отзываемый». Все варианты могут быть оформлены как в офисе, так и онлайн. При повторном размещении средств на депозите банк увеличивает процентную ставку. Условия зависят от срока размещения, суммы и времени заключения сделки.

Нужен ли расчетный счет для самозанятых

Согласно ФЗ №422, статус самозанятого получают обычные граждане – физические лица. Они не вправе открывать РС, предназначенные для ведения коммерческой деятельности. Это правило не распространяется на физлиц, которые получают доход от частной практики: адвокатов, нотариусов, детективов, частных врачей.

Оплату за товар, услуги, работы граждане на самозанятости могут получать на руки (наличными). Возможна оплата на дебетовую карту, привязанную к лицевому счету. Он так же, как и расчетный, открывается в банковской организации, состоит из 20 цифр, принадлежит только одному лицу. Однако в отличие от него, не может использоваться для коммерческих транзакций. На него гражданин получает пособия, оплачивает с него покупки в интернете или магазинах, получает переводы от родственников и т.д.

Став самозанятым, физическое лицо вправе использовать лицевой счет для получения оплаты за профессиональную деятельность. Ему необходимо лишь подтвердить, что поступившие суммы являются доходом. Для этого ему необходимо в приложении «Мой налог» добавить новую продажу с указанием суммы, реквизитов заказчика и сформировать чек.

Таким образом, самозанятый может эффективно выстроить свою работу и без РС. Если у налоговой инспекции появятся вопросы об источниках регулярных поступлений (напоминаем, что эти поступления могут быть и от юридических лиц, тщательно отслеживаемых налоговым органом), то гражданину достаточно предоставить справку о постановке на учет в качестве плательщика НПД.

Однако не забываем, что плательщиками могут быть индивидуальные предприниматели. Нужен ли самозанятому расчетный счет в банке в этом случае? Как правило, у ИП, перешедших на НПД, он уже есть, так как после регистрации банки в первую очередь предлагают его открыть. ИП сам решает, пользоваться им или нет. Подобно самозанятым гражданам он вправе получать оплату на личную карту или на руки. Пользоваться РС он не обязан.

Сотрудничество банков и самозанятых

Итак, мы выяснили, что самозанятые, у которых нет статуса индивидуального предпринимателя, могут без проблем принимать оплату на свой текущий счёт или карту.

Однако при проведении любых безналичных расчётов невозможно обойтись без банковского обслуживания. Поэтому многие крупные и известные банки разработали специальные профессиональные продукты для самозанятых.

Это уже не просто обычная дебетовая карта для получения оплаты, а целый пакет услуг и бонусов, начиная с самой регистрации в качестве самозанятого. Да, некоторым банкам ФНС предоставила полномочия по передаче персональных данных граждан, которые хотят стать плательщиками НПД. И этот перечень постоянно пополняется.

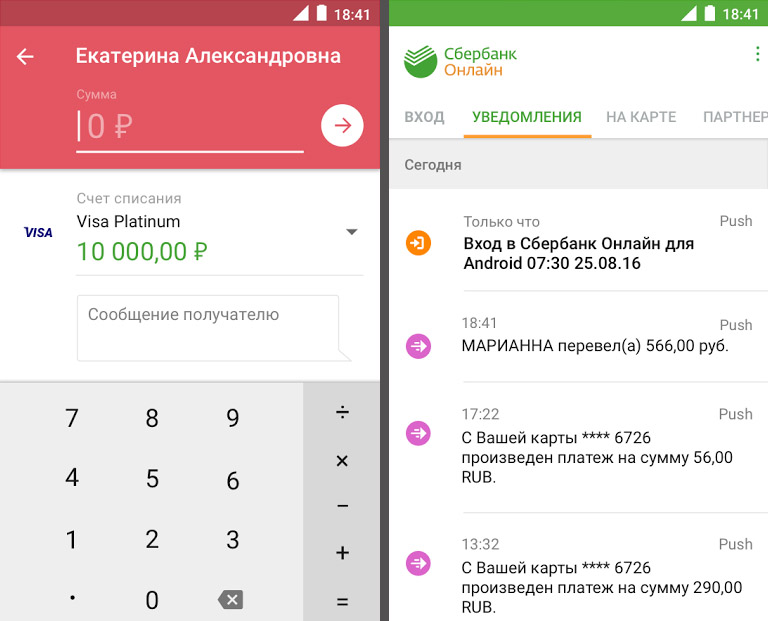

Среди них и самый крупный российский банк, который разработал специальный сервис «Своё дело». Регистрация плательщика НПД происходит через Сбербанк-онлайн без посещения налоговой инспекции.

Открыв счёт для самозанятых в Сбербанке, человек получает возможность принимать деньги от своих клиентов по номеру или счёту карты. Онлайн-приложение сразу формирует чек, подтверждающий оплату, и позволяет направить его с помощью смс или электронной почты. Вопрос начисления и оплаты налога на профессиональный доход тоже решается автоматически и под контролем ФНС.

А ещё сервис «Своё дело» включает в себя бесплатные бонусы, такие как:

- цифровая банковская карта;

- онлайн-запись и учёт клиентов;

- конструктор юридических документов: договоры, акты, счета;

- консультации юристов;

- обучающая платформа с рекомендациями по рекламе, продвижению, руководству бизнесом и многому другому.

Такая кооперация банков и микробизнеса позволяет всем желающим выйти на новый уровень получения доходов на самых выгодных условиях. И переживать о легальности своего статуса больше не придётся.

Нужна ли самозанятому касса?

Самозанятым не нужна касса. Они формируют и выдают чеки через приложение «Мой налог».

Исключение — если самозанятый доставляет чужие товары и принимает оплату, например подрабатывает курьером в зоомагазине. Тогда ему понадобится касса заказчика: магазин выдает свою кассу самозанятому, а тот через нее принимает оплату.

Но чтобы самозанятому принять оплату заказчика, касса не нужна.

Где получить справку о самозанятости?

Справку о самозанятости можно получить в приложении «Мой налог». Нужно зайти в раздел «Прочее», затем «Справки» и нажать на кнопку «Сформировать справку о постановке».

Справку можно переслать себе на почту, чтобы распечатать или отправить в банк, посольство или еще куда-то, где просят такие справки. В этом же разделе формируют справку о доходах

Так справка выглядит вблизи

Справка выдается в электронном виде, но приравнивается к бумажным справкам, которые дают в налоговой.

Торговый эквайринг

Сбербанк предлагает подключение торгового эквайринга. Осуществляет подключение, поддержку и замену терминалов. Зачисление выручки на следующий день, ставка от 1,6%. При подключении сервиса через интернет-банк тариф минимальный. Расчет стоимости поможет выполнить калькулятор на сайте:

- Выбираете регион, сферу деятельности, тип бизнеса, обороты.

- Нажимаете на кнопку «Подобрать».

- Получаете самое выгодное предложение.

Процентная ставка зависит от количества терминалов и оборотов. Чем выше выручка, тем меньше ставка. Проценты пересчитываются ежемесячно.

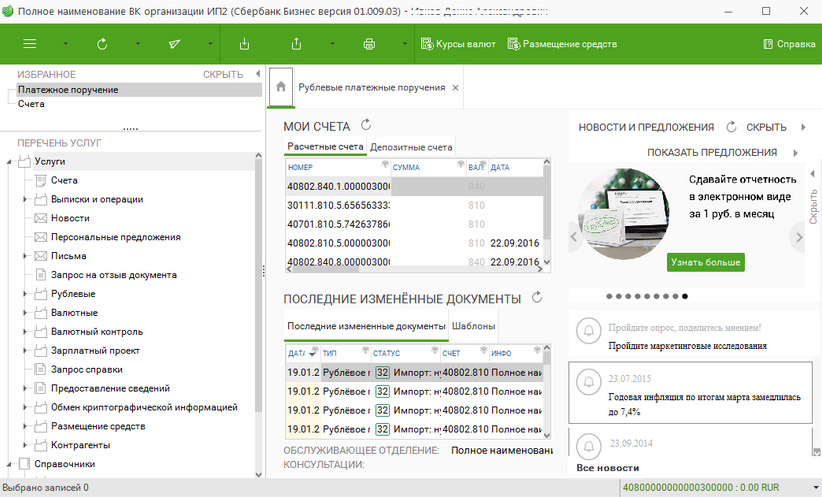

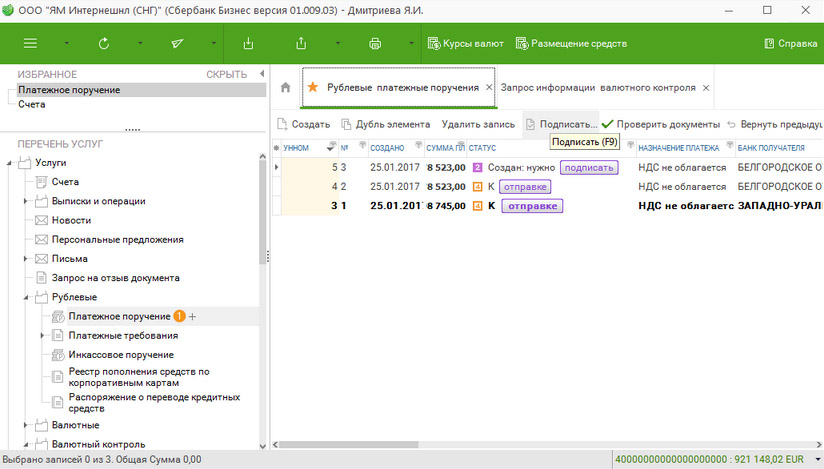

Перечисление оплаты самозанятому

Перечисление банком оплаты отразите документом Списание с расчетного счета в разделе Банк и касса.

При загрузке банковской выписки автоматически устанавливаются:

- — Выплаты самозанятым;

- — документ , которым сформирован реестр.

- — обслуживающий банк;

- — Оплата поставщикам (подрядчикам):

— Оплата товаров, работ, услуг, сырья и иных оборотных активов. - — Оплата товаров, работ, услуг, сырья и иных оборотных активов.

По кнопке Загрузить из файла можно загрузить из банковского файла чеки самозанятых.

В чём суть самозанятости?

Чтобы понять суть самозанятости, нужно разобраться с терминами. В этой теме их три:

- НПД — налог на профессиональный доход — это специальный налоговый режим, который могут применять физические лица и ИП без наемных сотрудников и с годовым оборотом до 2,4 млн рублей;

- профессиональный доход — доход, который получают без работодателя и наемных сотрудников, а также доход от использования имущества, например аренды;

- налогоплательщики НПД — те, кто платит налог на профессиональный доход. Это могут быть физлица, которые зарегистрировались в налоговой как самозанятые, и ИП, которые перешли на НПД с другого налогового режима, например с упрощенки или патента.

При этом в законе нет определения самозанятых, но по смыслу это те, кто получает доход без работодателя или бизнеса. Когда человек регистрируется как самозанятый, он как бы говорит налоговой: «Здравствуйте! Я тут иногда вяжу и продаю шарфы и хочу платить налоги, чтобы всё было легально». А налоговая ему: «Окей, спасибо, держите приложение, мы всё посчитаем сами и каждый месяц будем вам говорить, сколько нужно заплатить налогов».

Если упростить, самозанятость — это способ легализации доходов с простой регистрацией, небольшими налогами, без взносов и деклараций.

Как оформить самозанятость?

- по паспорту;

- через личный кабинет физического лица на сайте налоговой;

- через госуслуги.

Для регистрации по паспорту нужно ввести номер телефона, затем код из смс, выбрать регион, отсканировать паспорт и сделать фото на фронтальную камеру. Вместо подписи нужно будет моргнуть. Рассмотрение заявки на регистрацию может занять от пары минут до шести дней.

В приложении регистрация выглядит так:

Выбираем регистрацию по паспорту, вводим номер телефона — он обязательно должен начинаться с +7, затем вводим код из смс

Выбираем регион, в котором будем работать и сканируем паспорт

Проверяем, верно ли отсканировались паспортные данные, и делаем фото на фронтальную камеру. В конце нажимаем кнопку «Подтверждаю», чтобы завершить регистрацию

При регистрации через личный кабинет налогоплательщика или госуслуги паспортные данные подтягиваются автоматически, и сканировать паспорт не надо.

Затем поставить принять соглашение об обработке персональных данных, нажать «Далее» и «Подтвердить».

После того, как пользователь нажимает кнопку «Согласен» в окошке с предупреждением, он автоматически становится самозанятым

Формирование реестра в банк

Процесс реестровых выплат на счета самозанятых доступен не во всех банках — это следует уточнить в обслуживающем банке.

Реестр перечислений для банка сохраните по кнопке и отправьте в банк. Excel

Сбербанк для юридических лиц

Среднему и малому бизнесу Сбербанк предоставляет комплексное обслуживание. Открыть расчетный счет в Сбербанке для юридического лица можно в короткие сроки, также имеется онлайн бронирование номера счета. Резервирование расчетного счета в Сбербанке служит для того, чтобы была возможность сразу же указывать реквизиты счета в договорах и получать на него поступления. Помимо открытия и ведения счетов в рублях и иностранной валюте, предоставляет Сбербанк расчетно-кассовое обслуживание комплексно. При этом есть возможность выбрать пакет РКО, который максимально подойдет для организации и для её целей.

Для предприятий торговли и сервиса есть возможность заключить договор эквайринга. Торговый эквайринг позволяет принимать к оплате пластиковые карты, повышая лояльность клиентов и упрощая расчеты. Кроме установки в торговых точках pos-терминалов, предоставляет Сбербанк интернет-эквайринг. Специальный web-интерфейс позволит принимать онлайн оплату картами на сайте компании.

Также есть такой интересный продукт, как корпоративная карта Сбербанка для юридических лиц. Она выпускается на определённого сотрудника компании для того, чтобы он мог, например, совершать оплату товаров средствами компании или пользоваться ей в командировках. Карту можно выпустить как к самому расчетному счету (что не всегда бывает безопасно), так и открыть специальный карточный счет и переводить сумму на него с основного. Кроме этого можно установить лимит по карте на расходные операции.

Предоставляет Сбербанк вклады (депозиты) для юридических лиц на различных условиях: есть возможность выбора определённого срока размещения временно свободных средств, с возможностями пополнения и частичного снятия или без них, а также депозиты на договорных условиях.

Может предложить Сбербанк кредит юридическому лицу на пополнение оборотных средств, беззалоговый на любые цели, банковские гарантии, лизинг, целевое кредитование и рефинансирование имеющихся обязательств.

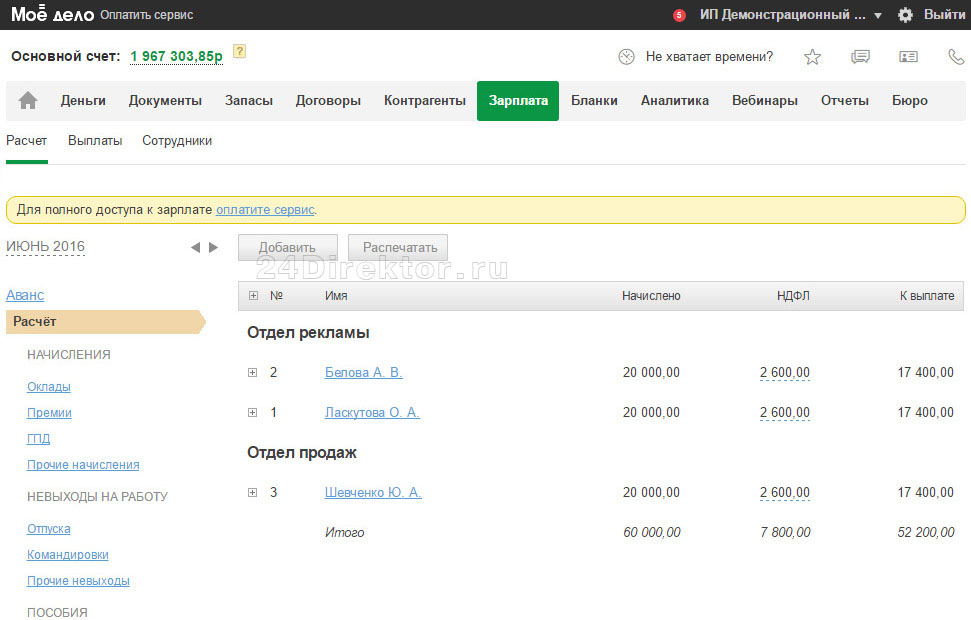

В банке есть такой продукт, как зарплатный проект для юридических лиц. Зарплатное обслуживание предоставляется по индивидуальным тарифам, а денежные средства зачисляются на счета работников в течение полутора часов. Сотрудники, подключенные к зарплатному обслуживанию, имеют льготные тарифы на розничные продукты банка.

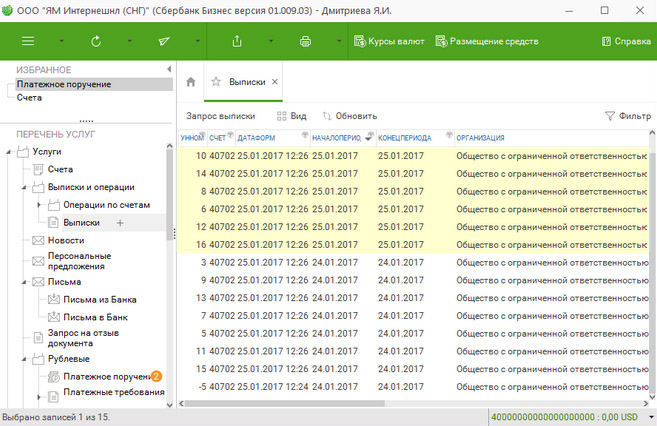

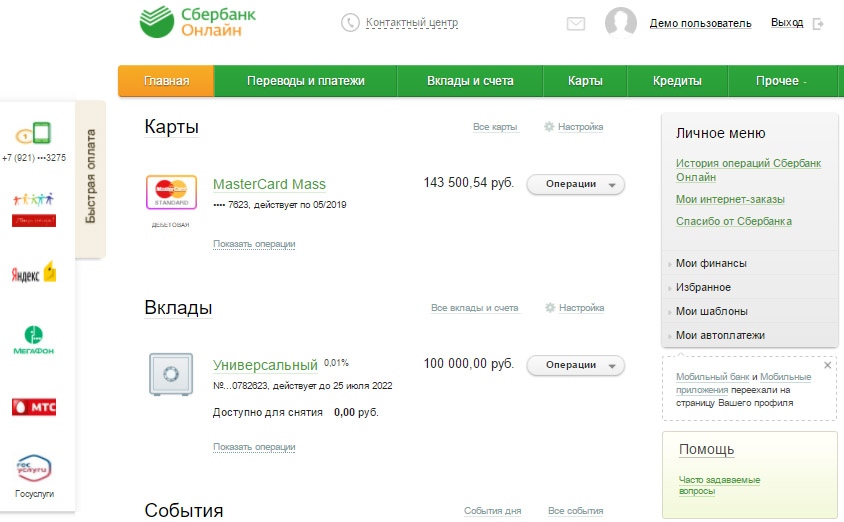

Интернет-клиент «Сбербанк Бизнес Онлайн» — это личный кабинет, построенный на собственной платформе Сбербанка, позволяющий дистанционно распоряжаться финансами организации, не обращаясь в отделение банка.

В интернет-банке можно отслеживать информацию по счетам в режиме онлайн, формировать выписки, создавать платёжные поручения, отправлять в банк документы, проводить конвертации и многое другое.

Кроме того, что интернет-банк соответствует всем требованиям безопасности, он имеет приятный и интуитивно понятный интерфейс, что позволит быстро начать работу с ним.

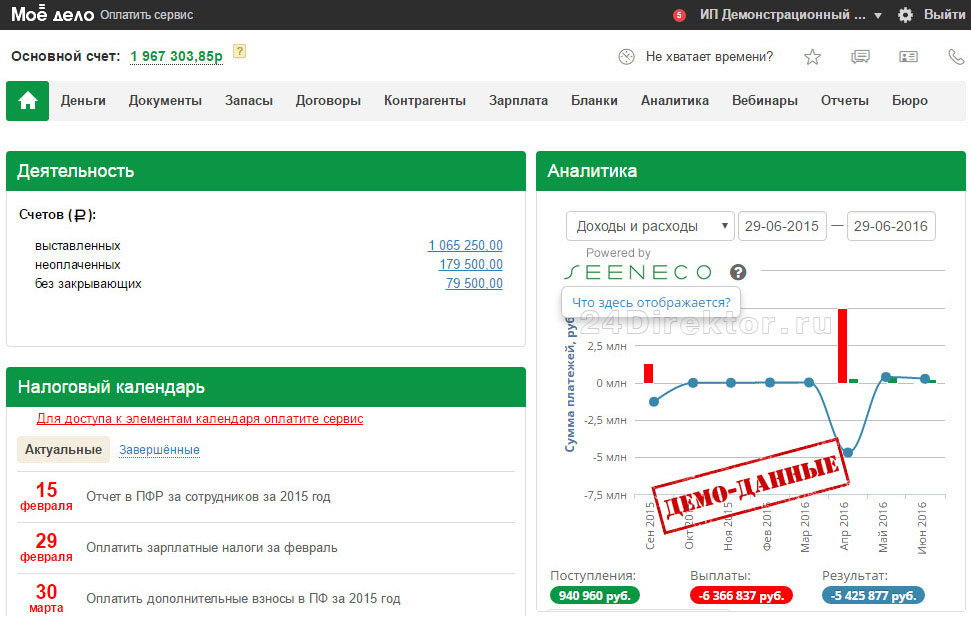

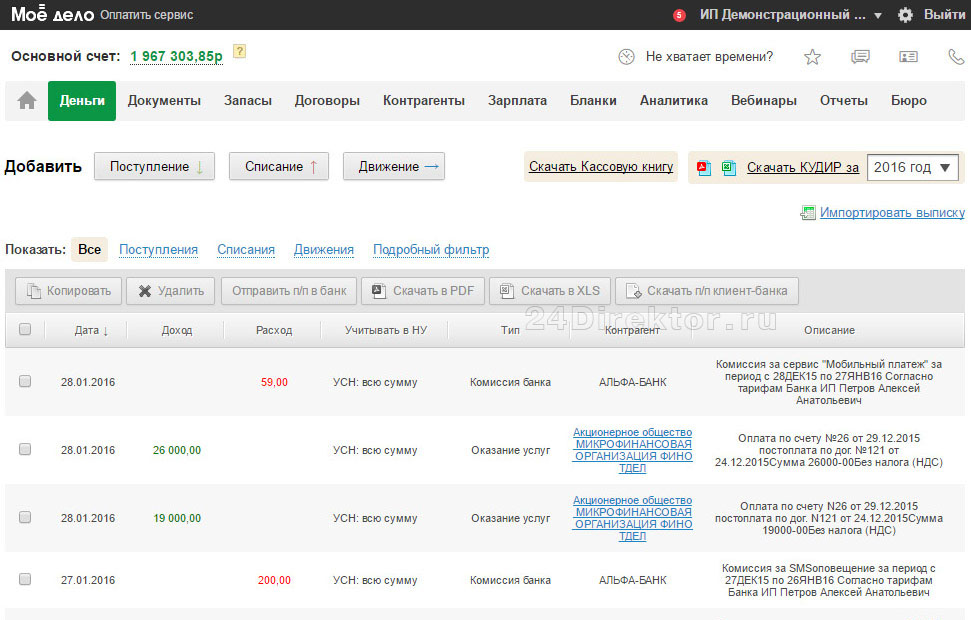

В личном кабинете имеется интеграция с сервисом интернет-бухгалтерии «Моё дело».

Этот сервис помогает вести отчетность, рассчитывать налоги, выставлять счета. Синхронизация с интернет-банком позволяет сэкономить время и усилия сотрудников бухгалтерии предприятия.

Для доступа к счетам фирмы из любого места, где есть интернет, разработано удобное мобильное приложение для платформ iOS, Android и Windows Phone.

Для частных клиентов имеется личный кабинет «Сбербанк Онлайн», в котором можно оплачивать услуги, открывать новые продукты, управлять счетами, конвертировать валюту и другое.

Для владельцев смартфонов и планшетов есть мобильное приложение «Сбербанк Онлайн», обладающее простым интерфейсом, приятным дизайном и всем необходимым функционалом, включая меры по защите конфиденциальных данных и денежных средств клиента.

Сегодня портал «24Direktor» рассмотрел основные продукты, которые предлагает своим клиентам крупнейший банк страны – Сбербанк России. Эти продукты используются сотнями тысяч клиентов по всей стране ввиду своей универсальности, доступности, функциональности. Мы надеемся, что наша статья помогла вам лучше разобраться в услугах этого банка и помогла определиться с выбором своего финансового партнёра.

Дата обновления: 13.06.2022

Самые лучшие тарифы на расчетно-кассовое обслуживание в Сбербанке

Банком разработаны пакеты услуг для индивидуальных предпринимателей и юридических лиц. Рассмотрим основные предложения, актуальные в 2023 году:

При отсутствии входящих и исходящих операций счет обслуживается бесплатно. Любой пакет услуг включает неограниченное количество внутрибанковских платежей юридическим лицам. Платежи в налоговую и бюджет на всех тарифных планах проводятся без комиссии.

Факторинг

Бизнес, осуществляющий поставку товаров или услуг с отсрочкой платежа, может подключить факторинг. Сервис позволяет получать финансирование под уступку денежных требований, нормализовать баланс, управлять дебиторской задолженностью на новом уровне. Для заключения договора факторинга залог не нужен. Лимит финансирования не ограничен.