Что делать после регистрации ИП

Может ли ИП работать без расчетного счета

Расчетный счет — это особый счет в банке, который заводится для ИП и юрлиц. Он предназначен для безналичных расчетов с партнерами, выплат зарплаты, уплаты налогов и пошлин. В отличие от компаний, ИП не обязаны заводить расчетный счет: закон допускает ведение бизнеса с использованием только наличных расчетов.

В статье мы поговорим о том, нужен ли расчетный счет для индивидуального предпринимателя и какие преимущества он дает.

Для чего ИП нужен расчетный счет

Согласно закону, индивидуальный предприниматель не обязан открывать расчетный счет, но работать с ним гораздо удобнее. По сути, какое-то время можно вести деятельность без РКО, но если ИП хочет отправлять и принимать безналичные платежи, пользоваться эквайрингом, упростить взаимодействие с налоговой службой, то открыть расчетный счет все же придется.

Ограничения для ИП без расчетного счета

Поговорим подробнее о том, какие ограничения для ИП существуют.

Сумма сделки по одному договору — не более 100 тысяч рублей

При отсутствии расчетного счета ИП не может оплатить товары и услуги путем перечисления денег на счет контрагента. Нельзя обратиться в банк и внести деньги на реквизиты юридического лица: прием наличных разрешен только в кассе организации, если есть договор и его сумма не превышает 100 тысяч рублей. Ограничение касается всех договоров, а не только сделок с покупателями и клиентами. К примеру, если вы берете в аренду помещение на длительный срок, то общая сумма по договору скорее всего превысит 100 тысяч рублей.

Вопрос может решиться заключением нескольких договоров на сумму, не выходящую за рамки установленного лимита, но не каждая компания готова пойти навстречу и оформить документы таким образом.

Запрет на участие в государственных закупках, тендерах, грантах

Одним из основных требований для участия в государственных контрактах является наличие расчетного счета. Финансирование бюджетных проектов всегда безналичное, к тому же контроль за движением средств проще, если оно происходит через счета компании.

Не допускается совершение валютных операций

Оплата в иностранной валюте разрешена только за товары и услуги иностранных организаций и только с валютного расчетного счета. Наличные валютные операции на территории Российской Федерации запрещены.

Нельзя подключить эквайринг

Принимать платежи от клиентов по банковским картам можно только на расчетный счет компании. Отсутствие POS-терминалов для приема безналичных платежей может отрицательно сказаться на выручке, так как большинство клиентов отдает предпочтение именно безналичной оплате.

Отказ в кредитовании и лизинге

Если бизнесу необходимо пополнить оборотные средства или приобрести оборудование в лизинг, то расчетный счет обязателен – средства на эти цели выдаются банком только в виде безналичного перевода на счет организации.

Можно ли вместо расчетного счета ИП пользоваться личным

Если вы используете личный счет для деловых целей, могут возникнуть трудности:

- В случае возникновения подозрений о частоте, суммах или природе поступления средств банк может заблокировать личный счет вместе с деньгами и передать информацию о поступлении в налоговую службу.

- Налоговая служба арестует счет и потребует объяснений происхождения средств.

- Налоговая служба не будет знать о поступлениях на личный счет, но такие операции выявят при проверке и сочтут за уклонение от уплаты налогов.

Кто может работать без счета

В теории любой предприниматель может определенное время работать без открытия счета.

На практике лишь редкие ИП не используют расчетные счета — к примеру, те, кто предоставляет бытовые и консультационные услуги за наличный расчет. Речь идет о репетиторах, парикмахерах, уборщицах и даже о розничных магазинах, которые закупают товары на базах, а не у производителей.

Самозанятые физлица используют для расчетов лицевой счет, расчетный счет им не нужен, главное – регистрировать доход в специальном приложении. Стать самозанятым и получить все преимущества этого налогового режима поможет ВТБ. Сделать это можно в личном кабинете мобильного или интернет-банка после оформления бесплатной дебетовой карты.

Открыв бизнес-счет и заключив договор с банком на расчетно-кассовое обслуживание, предприниматель получает дополнительные преимущества, ниже представлены несколько основных.

- Дистанционное банковское обслуживание. Вы получаете круглосуточный доступ к средствам через онлайн-банк, можете из любой удобной точки управлять деньгами на счете, подключать необходимые услуги парой кликов в интернет- и мобильном банке.

- Возможность вносить и снимать наличные, когда это необходимо. Например, для покупки товаров, оплаты аренды или услуг контрагентов, а также на личные расходы предпринимателя. Снять наличные можно через банкомат, через кассу банка или карту физического лица (если она открыта в том же банке, что и расчетный счет ИП). Внесение наличной выручки – самоинкассация – снижает частоту вызова инкассационной бригады.

- Если наличной выручки много, можно заключить с банком договор на инкассаторское обслуживание. Это позволит безопасно доставить выручку в банк, где банковские работники пересчитают ее и зачислят на счет.

- Возможность подключения зарплатного проекта. Перечисляя зарплату сотрудникам на банковские карты, ИП затрачивает гораздо меньше времени, чем при оплате наличными.

Как открыть счет

Перед открытием расчетного счета необходимо выбрать банк. ВТБ предлагает оптимальные условия для открытия расчетного счета для индивидуального предпринимателя:

- Бесплатное открытие и обслуживание счета в составе одного из пяти пакетов услуг

- Удобное мобильное приложение и онлайн-банк для управления средствами

- Круглосуточная служба поддержки

- Большой выбор дополнительных опций, услуг и бизнес-сервисов.

После выбора банка остается подать заявку на открытие счета.

Какие документы нужны для открытия счета ИП

С 1 сентября 2016 года индивидуальный предприниматель может открыть расчетный счет по упрощенным правилам, а именно без предъявления в банк свидетельства о государственной регистрации ИП и свидетельства о постановке на учет в налоговую инспекцию.

Каждая кредитная организация устанавливает свой перечень документов для открытия расчетного счета, к примеру:

- Паспорт гражданина РФ

- Лицензии, патенты (при наличии)

- Образцы подписей и печати

- Заполненные анкета и заявление.

Банк может запросить дополнительную информацию. Проверка данных обычно занимает до трех дней. После этого банк открывает счет и предоставляет клиенту реквизиты.

Почему могут отказать в открытии расчетного счета

Банк вправе отказать в открытии счета по следующим основаниям:

- Если ИП по каким-либо причинам не предоставит необходимые документы

- Если компания имеет плохую репутацию, в частности, просрочки по кредитам, неисполненные госзаказы и проигранные суды

- Фирма зарегистрирована по массовому адресу, за которым числятся другие компании

- Есть расхождения в документах, к примеру, в заявлении указаны одни данные, а в паспорте — другие

- Предприятие имеет признаки фирмы-однодневки или не ведет деятельность, например, регулярно подает нулевую отчетность.

Открыть расчетный счет в банке ВТБ

Оставьте заявку прямо сейчас

Оставьте номер телефона и мы проконсультируем вас в ближайшее время

Открыть расчетный счет онлайн

Как открыть расчетный счет для ИП

Время прочтения: 4 минуты

Российское законодательство не запрещает индивидуальному предпринимателю (ИП) работать без расчетного счета, но с ним вести бизнес гораздо проще. Открытие расчетного счет (РС) дает ряд преимуществ, например, с ним предприниматель может:

- заключать договоры на сумму от 100 000 ₽

- выплачивать зарплаты сотрудникам на карты

- оплачивать штрафы и налоговые взносы без комиссии

- принимать безналичную оплату от клиентов

- составлять договоры на безналичный расчет с партнерами

- участвовать в тендерах.

Средства с расчетного счета индивидуальный предприниматель в любой момент может перевести на личный счет или карту, открытые на его имя, как на физическое лицо.

В банке ВТБ, например, такие переводы осуществляются без комиссии. При переводах другим физлицам действует бесплатный лимит до 150 000 ₽ в месяц, в рамках пакетов услуг эта опция доступна в тарифах «Самое важное», «Всё включено» и «Большие обороты».

Владелец бизнеса при открытии расчетного счета получает не только выгоду, но спокойствие, так как может осуществлять контроль движения средств на всех этапах.

До посещения банка предприниматель определяет, какие задачи для него первостепенны, какие вопросы он планирует решить с помощью РС. Опираясь на сделанные выводы, проще подобрать финансовое учреждение под свои запросы. Важно выделить четыре момента:

- Если операций с наличными немного, предприниматель должен обратить внимание на сервисы, предлагаемые для работы с безналичными платежами. Лучше выбрать банк, который может обеспечить доступ к личному кабинету с любого устройства, а также полноценную функциональность.

- Стоимость обслуживания РС для ИП, наличие дополнительных комиссий. Вопрос болезненный, учитывая высокую конкуренцию банков по услугам для бизнеса, а также риски в нынешних условиях. Важно детально изучить нюансы банковских тарифов, чтобы подобрать наиболее выгодный вариант и сэкономить деньги на обслуживании счета. Комиссии обычно взимаются за снятие и внесение наличных, за переводы в другие банки и физическим лицам. Иногда более дорогой тариф с фиксированным пакетом платежей оказывается более выгодным.

- Спектр предлагаемых операций. Базовые операции по счетам ИП у всех банков одинаковы. Поэтому стоит обратить внимание на дополнительные продукты и сервисы, которые принесут реальную пользу ИП, например, обслуживание бизнес-карт.

- Отношения банка и ИП, не связанные с РКО. Решившись открыть расчетный счет, можно претендовать на некоторые другие привилегии, которые предлагает банк и его партнеры, предоставляющие специальные условия в рамках партнерской программы. Например, это сервисы, которые помогут оптимизировать предпринимательскую деятельность: упростят расчет налогов и подачу налоговой отчетности, облегчат бухгалтерский учет, обеспечат юридическую поддержку. Открывая расчетный счет, всегда запрашивайте подобные предложения.

Расставив приоритеты, можно приступать к выбору банка. Параллельно следует подготовить нужные документы.

Подготовка необходимой документации

Перечень документов, которые нужны для открытия расчетного счета ИП, во всех банках примерно одинаковый. Их список можно для собственного спокойствия уточнить в ближайшем офисе выбранного банка, на ваши вопросы также ответят и по телефону. Как правило, при себе надо иметь:

- Оригинал паспорта. Чтобы открыть РС, потребуется также копия всех страниц, но банки предпочитают снимать копии прямо в офисе, и делать их заранее не потребуется. Желательно уточнить этот момент перед визитом в банк.

- Лицензию, если она выдана ИП.

Банки иногда запрашивают расширенный список документов, например, если при оформлении возникают дополнительные вопросы. Информацию о порядке предоставления документов на открытие расчетного счета для ИП банк всегда размещает на сайте.

Подача заявки на открытие расчетного счета для ИП

Регламент открытия РС в каждом банке свой, поэтому предусмотрительный предприниматель перед походом в офис позвонит для уточнения всех вопросов. Некоторые банки предлагают пройти оформление заявки дистанционно на официальном сайте.

Оставив заявку, ИП получает возможность получить предварительную консультацию по документам и задать вопросы, выбрав место встречи. Как правило, банковский сотрудник может подъехать в офис, коворкинг или кафе. Это удобная возможность для предпринимателя не отрываться от текущих дел, а пройти процедуру в комфортном режиме, без затрат времени на дорогу и ожидание в очередях.

Документы заполняются и подписываются в офисе или на выездной встрече. Открытие РС онлайн даже крупными банками невозможно по законодательству, так как необходимо физическое подтверждение личности ИП. Таким образом, личное присутствие при подаче заявления обязательно. Чтобы открыть расчетный счет, потребуется заполнить основные документы:

- Заявление на открытие РС. Заполняется заявление по форме банка.

- Анкета клиента. Обычно заполняется сотрудником банка в электронном виде, а бизнесмену остается только проверить данные и расписаться в распечатанном экземпляре.

Документов может оказаться больше в случае одновременного подключения дополнительных услуг. Также совместить процедуру открытия РС можно с регистрацией ИП. Если вы только планируете начать работать – это удобное решение для старта бизнеса.

Сколько ждать ответа банка

Процедура открытия расчетного счета в банке происходит быстро, обычно все бывает готово в течение рабочего дня, максимум суток. Поэтому уже на следующий день ИП может пользоваться РС, производить первые платежи, а также получать оплату от клиентов и контрагентов.

Например, в ВТБ система максимально оптимизирована, что позволит предпринимателю уже через двадцать минут выйти из офиса с открытым счетом, а при встрече с сотрудником банка вне отделения счет будет открыт на следующий рабочий день.

Сколько расчетных счетов может открыть ИП

Индивидуальному предпринимателю для работы достаточно открыть один расчетный счет. Но, если у предпринимателя специфический бизнес и он хочет отслеживать результаты каждого направления по отдельности, он вправе работать с несколькими РС.

Еще одним поводом завести несколько расчетных счетов служит использование различных валют в деятельности ИП. Поскольку в нашей стране действует правило, что по каждому счету возможны расчеты в единственной валюте, придется открыть дополнительные валютные счета, чтобы работать с другими системами денежных единиц.

Как пользоваться расчетным счетом

Открывая РС, желательно сразу побеспокоиться о подключении дополнительных сервисов, которые облегчат работу. В первую очередь речь идет о дистанционном банковском обслуживании — интернет-банкинге, мобильном банке и прочем.

С ДБО предприниматель упрощает свою деятельность, получая доступ к средствам и контролю над ними в удаленном режиме

Расчетный счет служит для таких операций, как:

- Деньги (выручка, платежи от партнеров, контрагентов и другие доходы) попадают на счет путем внесения наличными. Они вносятся через кассу банка или банкоматы. Также пополнить счет можно безналичным переводом.

- Операция производится через банковскую кассу или банкомат (если это предусмотрено договором), может включать комиссию.

- Получение средств безналичным способом из внешних источников. Сюда относят платежи за товары и услуги, эквайринг, поступление денег по договорам и т.д.

- Платежи и переводы различного назначения — подрядчикам, партнерам, оплата аренды и сопутствующих платежей, а также перечисление налогов и сборов.

- Формирование выписок, отчетов для налоговых органов, а также других госструктур, у которых есть право на проверку ИП.

- Начисление и выплата зарплаты сотрудникам на банковские карты.

Операций может быть больше или меньше в зависимости от потребностей ИП, используемого режима налогообложения.

Где выгоднее РКО для бизнеса

Чтобы облегчить предпринимателям поиск приемлемого варианта, ВТБ собрали в единую таблицу все тарифы банка на открытие и обслуживание расчетного счета для ИП в 2023 году.

Тарифы расчетного счета для ИП

Откройте счёт для ИП в банке ВТБ

Оформить расчетный счет для ИП

Нужен ли расчётный счёт для ИП

- Зачем ИП открывать расчётный счёт

- Можно ли ИП не открывать расчётный счёт

- Какие ограничения возникают у ИП при отсутствии расчётного счёта

- Какие преимущества получает ИП при использовании расчётного счёта

- Как ИП открыть расчётный счёт

- Какие документы нужны ИП для открытия счёта

Рассказываем, обязан ли индивидуальный предприниматель открывать расчётный счёт, с какими ограничениями в бизнесе можно столкнуться при его отсутствии и что даёт его наличие.

Зачем ИП открывать расчётный счёт

Расчётный счёт (р/с) помогает бизнесу решать многие задачи:

- перечислять деньги безналичным способом;

- вносить, хранить или снимать наличные;

- подключать обычный или интернет-эквайринг;

- получать кредиты на развитие бизнеса;

- вносить обязательные платежи — налоги, штрафы, сборы;

Можно ли ИП не открывать расчётный счёт

Центральный банк запрещает использовать счета физических лиц для ведения бизнеса. При этом по закону сейчас индивидуальные предприниматели не обязаны открывать р/с. То есть предприниматель может вести дела, принимая оплату наличными. Например, если у бизнеса небольшие обороты или ИП продаёт товары и оказывает услуги, за которые клиенты расплачиваются преимущественно наличными.

Сейчас такого бизнеса становится всё меньше, потому что покупатели предпочитают расплачиваться картами. Чтобы принимать оплату картами, нужен эквайринг. А чтобы подключить эквайринг, необходим р/с для бизнеса.

Какие ограничения возникают у ИП при отсутствии расчётного счёта

Отсутствие р/с накладывает на бизнес ряд ограничений:

- Нельзя заключать сделки на сумму более 100 000 рублей. Если ИП захочет заключить договор на бо́льшую сумму, ему придётся просить партнёра разбивать её на несколько частей и подписывать несколько договоров. Но не каждая фирма согласится это делать, а налоговая инспекция всё равно может заинтересоваться этими операциями.

- Нет возможности участвовать в тендерах. Для участия в государственных и коммерческих закупках обязательно нужен специальный расчётный счёт. Он используется для резервирования денег во время подачи заявки на участие в конкурсе. Если компания выигрывает тендер, то в дальнейшем все расчёты также проходят безналичным способом.

- Не получится расплачиваться с теми подрядчиками или партнёрами, которые пользуются только безналом и не принимают наличные. В этом случае можно пойти в банк, чтобы сделать перевод через кассу по реквизитам р/с получателя. Но это займёт время, а сумма всё равно не должна превышать 100 000 рублей.

- Нельзя заниматься внешнеэкономической деятельностью и проводить валютные сделки с иностранными партнёрами. Такие операции можно осуществлять только с валютного расчётного счёта.

- Невозможно подключить эквайринг. Из-за этого бизнес может терять от 10 до 40% выручки.

- Нельзя оформить кредит на развитие бизнеса или купить технику в лизинг. На такие услуги банки предоставляют безналичные средства только после открытия р/с, это обязательное условие.

- При отсутствии расчётного счёта у налоговой могут возникнуть вопросы к тем поступлениям, которые идут на счёт или карту физического лица, даже если эти поступления не связаны с бизнесом. Кроме того, без р/с сложно разграничивать личные и бизнес-финансы.

- Если ИП сам пополняет карту физлица, а потом оплачивает с этой карты нужды бизнеса, то ему будет сложнее учесть эти расходы как основание для уменьшения налогов.

Какие преимущества получает ИП при использовании расчётного счёта

Открывая р/с и подписывая с банком договор на расчётно-кассовое обслуживание, предприниматель получает ряд преимуществ:

- Возможность безналичных расчётов с клиентами, партнёрами, арендодателями. Теперь можно рассчитываться с помощью переводов по реквизитам, например через онлайн-банк.

- Возможность подключения зарплатного проекта. Выплачивая сотрудникам зарплату на банковские карты, ИП тратит меньше времени, чем при выдаче наличных.

- Возможность заключить с банком договор на услугу эквайринга или интернет-эквайринга. После этого предприниматель может получать от клиентов или партнёров оплату безналичным способом: с помощью физических пластиковых карт или через форму на сайте.

- Отсутствие ограничения в 100 000 рублей по каждому договору. С расчётным счётом ИП может заключать контракты на более крупные суммы, чем без него.

- Возможность вносить или снимать наличные. Например, чтобы закупить товар, расплатиться за аренду или услуги подрядчиков, а также на личные нужды предпринимателя. Снимать наличные можно через банкомат с корпоративной пластиковой карты, через кассу банка или через карту физлица (если она открыта в том же банке, что и расчётный счёт ИП).

- Возможность заключить с банком договор на услугу инкассации. Это позволяет безопасно перевозить выручку в банк, где банковские рабочие пересчитают её и зачислят на р/с. Далее деньги можно хранить на расчётном счёте либо сразу же использовать.

- Возможность принимать участие в закупках. Выиграв конкурс, ИП получает крупный государственный или частный заказ, а также улучшает деловую репутацию.

- Возможность брать кредиты на развитие бизнеса, покупать оборудование в лизинг. Перед открытием р/с банк обязан проверить документацию и репутацию клиента. После этого он может предложить кредит на бóльшую сумму, а также на лучших условиях.

- Возможность быстро уплачивать налоги, штрафы, сборы. Если случайно произошла переплата по налогам, то владелец расчётного счёта может вернуть средства.

- Удобная внутренняя и внешняя отчётность. Банк записывает и систематизирует все операции. У клиента есть возможность в любой момент найти, проанализировать или распечатать данные о любых операциях. Личные и бизнес-операции больше не смешиваются, поэтому у налоговой не возникает лишних вопросов.

- Возможность расширять бизнес, участвуя во внешнеэкономической деятельности. ИП сможет заключать сделки с иностранными партнёрами и проводить валютные операции через валютный счёт.

Как ИП открыть расчётный счёт

Прежде чем открыть р/с, необходимо выбрать банковскую организацию. Поскольку банки предлагают похожие условия по расчётно-кассовому обслуживанию, стоит обращать внимание на следующие моменты:

- технологичность, удобство работы онлайн-банка;

- наличие мобильного приложения;

- отзывчивость и скорость работы службы поддержки;

- разнообразие предлагаемых сервисов и услуг;

- удобство предлагаемых сервисов и услуг;

- отзывы клиентов об исполнении банком своих обязательств;

- срок работы организации, размер её активов, количество государственных денег в уставном капитале.

После выбора банка и тарифа РКО можно подать заявку на открытие расчётного счёта.

Какие документы нужны ИП для открытия счёта

С 1 сентября 2016 года индивидуальный предприниматель может открыть р/с по упрощённым правилам, то есть без предоставления в банк свидетельства о государственной регистрации ИП и свидетельства о постановке на учёт в налоговую инспекцию.

У каждой кредитной организации свой список документов для открытия расчётного счёта, например:

- паспорт гражданина РФ;

- лицензии, патенты (при наличии);

- образцы подписей и печати;

- заполненные анкета и заявление.

Возможно, банковская организация запросит дополнительные данные. На проверку информации уходит до двух дней. После этого банк открывает расчётный счёт и выдаёт клиенту реквизиты.

В некоторых банках есть услуга резервирования расчётного счёта. В этом случае реквизиты предоставляются раньше, чем банк оформит все документы.

Без расчетного счета бизнес не может работать с большим объемом выручки, совершать безналичные платежи и принимать к оплате пластиковые карты. Но что, если речь идет о предпринимательстве и небольшом обороте средств? Bankiros.ru разбирается, нужен ли расчетный счет ИП и в каких случаях можно развивать свое дело, не обращаясь в банк.

Обязательно ли ИП открывать расчетный счет?

В отличие от юридических лиц, закон не обязывает предпринимателей заводить р/с. В своей деятельности ИП вполне может обойтись без банковского обслуживания — при условии, что сумма сделки по одному договору с контрагентом не превышает 100 000 рублей (это порог, определенный Центробанком).

Например, вы даете частные уроки английского языка, делаете портретные фото или пишете рекламные тексты для строительной компании — в каждом из этих случаев стоимость услуги запросто составит меньше лимита ЦБ. Также без расчетного счета можно обойтись, если вы принимаете оплату бумажными деньгами.

Получается, что реальнее всего заниматься предпринимательством без РКО, если ваши клиенты — это физлица, которые рассчитываются наличкой. Но с фирмами и предприятиями будет сложнее договориться: они предпочитают безналичные платежи. Да и у частных лиц сегодня основной инструменты оплаты — пластиковые карты. Поэтому ИП стоит задуматься о расчетном счета по нескольким причинам.

Для чего ИП нужен расчетный счет?

- Вы заключаете сделки, сумма которых превышает лимит. Например, успешный предприниматель может получить больше 100 000 рублей в рамках одного договора, а владелец торговой точки или магазина — превысить лимит в пределах одной поставки.

- Вы хотите, чтобы клиенты и партнеры расплачивались безналичными способом (пластиковыми картами, электронными деньгами, наложенными платежами или платежными поручениями, использовали терминал). В этом случае без РКО не обойтись.

- Вам нужно получать оплату в любом месте и в любое время. Наибольшую свободу дает именно безналичный расчет: онлайн-переводы и платежи проходят быстро, без привязки ко времени работы банковских отделений и бухгалтерии контрагента.

- Вы стремитесь эффективно управлять денежными потоками. С расчетным счетом это удобно: баланс средств, переводы и платежи, выписки будут всегда доступны в личном кабинете или мобильном приложении.

- Вам важен имидж при взаимодействии с контингентами. После того, как банк открывает расчетный счет, предприниматель получает реквизиты — их наличие говорит о солидности бизнеса. Например, участвовать в госзакупках и тендерах можно только с р/с.

Как ИП пользоваться расчетным счетом?

Расчетный счет — это возможность полноценно вести бизнес и расширять его: планировать доходы и расходы, оперативно платить налоги, работать с контрагентами в безналичном порядке, принимать к оплате дебетовые и кредитные карты. Еще благодаря расчетно-кассовому обслуживанию в банке вы сможете:

- ежесекундно отслеживать баланс по счету;

- безопасно хранить денежные средства;

- вносить деньги на счет и снимать наличку;

- под процент размещать остаток средств на счете;

- переводить деньги на счета физических лиц.

Это основной набор возможностей, который дает р/с. Но в зависимости от специфики бизнеса в банке можно подключить дополнительные услуги — по желанию предпринимателя и за отдельную плату. В том числе:

- Зарплатный проект. В его рамках ИП начисляет сотрудникам зп, больничные и отпускные на специально выпущенные для них дебетовые карты.

- Кредитование. В банках предлагают бизнес-клиентам особые кредиты: по сниженной ставке, на большие суммы и на условиях льготного возврата долга.

- Эквайринг. Это прием к оплате пластиковых карт через терминал. Кроме просто эквайринга, можно подключить интернет-эквайринг — для оплаты ваших товаров услуг картами онлайн.

- Корпоративные карты. Это особые карты, благодаря которыми ИП и его сотрудники расплачиваются деньгами с расчетного счета. По бизнес-картам действуют партнерские программы и cashback.

- Валютный контроль. Нужен бизнесу, который работает с валютой. В банках предлагают целые программы по безопасному взаимодействию с иностранными контрагентами.

Для того, чтобы осуществить операцию по счету, у предпринимателя есть круглосуточный доступ к р/с: через call-центр, личный кабинет на сайте банка и мобильное приложение. Два последних способа управлять счетом — в режиме онлайн — сегодня наиболее удобны и востребованы.

Как открыть счет?

Открытие расчетного счета начинается с того, что предприниматель подает заявку — сделать это можно через официальный сайт банка. В дальнейшем, чтобы заключить договор РКО, понадобятся такие документы:

- паспорт предпринимателя;

- ИНН;

- лицензии или патенты (если имеются);

- свидетельство о регистрации ИП;

- карточка с образцами подписей.

Перечень выше — это минимум. Но в каждом банке существует свои порядки, и некоторые документы у вас могут запросить дополнительно — например, подтверждение деловой репутации, справку из налоговой и т.д.

Кстати, сегодня банки предлагают зарезервировать расчетный счет. Это значит, что реквизиты вы получите еще до того, как заключили договор РКО, — т.е. в обход банковским формальностям. Зарезервированный счет уже можно пополнять, но вот распоряжаться им полноценно — только после подписания всех бумаг.

После того, как банк одобрит заявку, с ИП свяжется менеджер: нужно согласовать время и место для заключения договора. Это может быть ближайшее отделение, но часть банков сегодня работает дистанционно, поэтому отправляет к клиенту своего представителя — в итоге бумаги подписываются там, где удобно предпринимателю.

Сколько стоит?

Зависит от пакета услуг, который выберет предприниматель. Большинство банков предлагает сетку из тарифов, которые подойдут самым разным клиентам — в том числе новичкам, растущим и достаточно крупным бизнесам. Друг от друга тарифы отличаются «начинкой»: количеством бесплатных платежей, включенных в пакет, и их стоимостью сверх лимита, комиссией за пополнение и обналичивание счета. В итоге именно набор включенных в пакет опций определяет его стоимость. А посмотреть актуальные цены за банковские обслуживание предлагаем в таблице ниже.

Как выбрать банк предпринимателю?

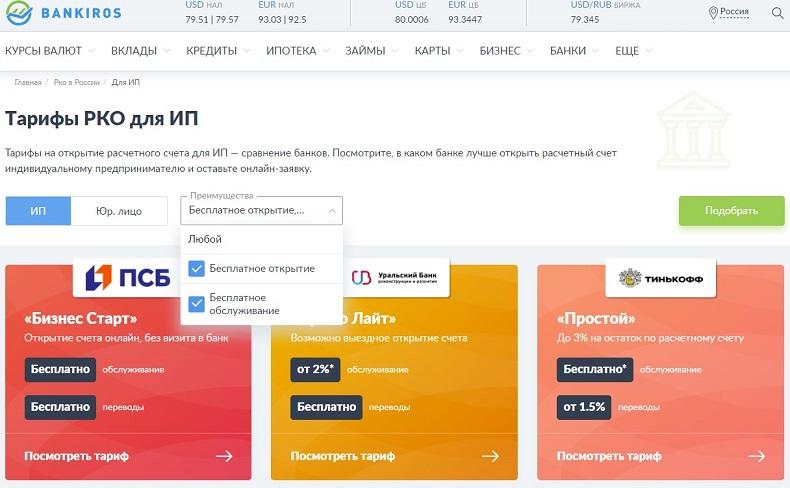

В разделе «Бизнес» на Bankiros.ru есть вся информация, которая касается расчетно-кассового обслуживания. Укажите в фильтре, что являетесь ИП, и выберите значимые преимущества — портал подберет для вас пакеты услуг. А по нажатию кнопки «Посмотреть тариф» можно перейти на сайт заинтересовавшего банка: там подробно расписаны условия РКО, есть формы для онлайн-заявки и обратной связи.

Но основная трудность состоит в том, как выбрать тариф из десятков доступных предложений. На какие соображения опираться?

- Подсчитайте, какие операции и в каком количестве планируется совершать по счету. Исходя из этого формируйте запрос к банку и тарифному плану.

- Платите только за те услуги, которые действительно нужны вашему бизнесу. Например, не стоит подключать интернет-эквайринг, если характер ИП таков, что большинство клиентов расплачивается через терминал или вообще наличкой.

- Планируете активно вести бизнес в онлайне? Тогда выбирайте достаточно технологичный банк — с удобными сервисами дистанционного обслуживания и качественной техподдержкой.

- Читайте отзывы в сети и просматривайте народные рейтинги. Только из реального клиентского опыта можно узнать, насколько оперативно банк реагирует на запросы бизнеса, конструктивно ли выходит из сложных ситуаций и т.д.

Часто задаваемые вопросы

Счета, которые банки открывают для частных лиц, называются текущими. Их можно использовать только в личных целях: для хранения денег, оплаты товаров и услуг, зачисления зп и т.д. Но использовать текущий счет для ведения предпринимательской деятельности — запрещено. Это связано с требованиями налоговой: если ИП держит деньги, связанные с бизнесом, на личном счете, то он укрывается от налогов.

Получается, что для собственной безопасности предпринимателю лучше открыть расчетный счет — так он защитит себя от претензий со стороны службы безопасности банка и ФСН.

Влияет ли налоговый режим на необходимость заводить р/с?

Выбор системы налогообложения зависит от нескольких факторов, и не в последнюю очередь — от масштаба бизнеса. Например, многие предприниматели не видят смысла заводить счет при ЕНДВ, потому что работают с небольшими суммами. С другой стороны, если предприниматель занят торговлей, то на любом из налоговых режим ему понадобится р/с — как минимум для того, чтобы принимать к оплате карты.

Поэтому прежде, чем открывать счет, ориентируйтесь на характер операций, которые собираетесь проводить, и их объем. Налоговый режим здесь вторичен.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Расчетный счет для ИП – это уникальный идентификатор, который используется российскими банками для отслеживания движений денежных средств ИП, а также для других операций в процессе обслуживания (учёт остатка, перечень доступных услуг и т.п.).

Чисто технически для кредитной организации нет никаких различий между чековыми, текущими счетами и счетами до востребования для разных категорий клиентов. Для банка это всё учётные записи определённого формата – 20 цифр (формат и значения составляющих частей определяются положением ЦБ РФ № 385-П).

Однако, за каждым идентификатором скрываются не просто счет, а конкретные банковские услуги.

Для чего ИП нужен р/с?

Все предприниматели совмещают сразу два статуса – физического лица и субъекта предпринимательской деятельности. Наличие специального счета в банке позволяет разделить учет доходов и расходов в этих двух статусах. По отдельному, или даже по нескольким р/с ИП может учитывать только приходы и расходы, связанные с торговлей и/или оказанием услуг.

Второй момент – денежные отношения между юридическими лицами и ИП жестко регламентируются. Например, в рамках одного договора ООО не может оплатить услуги или товар предпринимателя наличными средствами свыше 100 тыс. руб. (указание Банка РФ №3073-У). При безналичных переводах эти ограничения снимаются.

Факт движения средств по счету легко доказать (с наличным расчетом это сделать гораздо сложнее).

Обязателен ли расчетный счет для ИП?

Нет, не обязателен. Но без р/с счета будет очень сложно вести свою деятельность:

- Как и было обозначено выше, есть серьезные ограничения по сотрудничеству с юрлицами с применением наличных расчетов. Даже аренда помещения за год часто превышает лимит в 100 тыс. руб., не говоря уже о заказах товара у одного и того же поставщика.

- Сделку по выплате наличных в пользу ИП сложно оформить юридически – требуется удержать НДФЛ (13%) и заполнить сразу несколько форм (6-НДФЛ, 2-НДФЛ).

- Расчеты по картам и банковским счетам ИП как физлица могут в любой момент заблокироваться банком (если они используются для переводов от клиентов). С их применением не допускается ведение коммерческой деятельности.

Кто уведомляет налоговую об открытии р/с?

С 2014 года такая обязанность возложена на банки (основание — закон №52-ФЗ). ИП никого предупреждать не нужно — ни при открытии счета, ни при его закрытии.

Что, если банк лишится лицензии?

При обслуживании в банках любого размера и капитала всегда существует вероятность того, что последний лишится лицензии или просто прекратит свою деятельность. Раньше ИП наравне с другими ЮЛ становились последними в очередь на выплату компенсаций и фактически ничего не получали. Но с 2014 года закон №410-ФЗ приравнял ИП в правах с физлицами. Это значит, что они получат гарантированную компенсацию, не превышающую 1,4 млн. руб. от Агентства страхования вкладов. Оставшуюся сумму долга, если она есть, можно получить только в процессе ликвидации банка на общих основаниях.

Где лучше открыть счет?

Это очень сложный вопрос. Предложения банков очень разнообразны. Если выбрать надёжный банк из топ-10 по активам или выручке, то, вполне вероятно, придётся переплатить за обслуживание. Если обратить своё внимание на специальные предложения с бесплатным обслуживанием, то в процессе работы выяснится много «подводных камней», таких как повышенные комиссии при закрытии счета, по отдельным переводам и операциям, ограничения по обороту и др. Чтобы разобраться во всех деталях самостоятельно – понадобятся месяцы. Проще использовать специальные сервисы для предпринимателей, например Main Mine собрал подборку из 10 банков для предпринимателей, где уже всё сделано за вас – собраны все тарифы, приведены в удобный вид для сравнения, есть отзывы клиентов, показатели деятельности, а также специальный калькулятор, позволяющий оценить затраты исходя из планируемого объёма потребления услуг.

Документы для открытия счета

В большинстве случаев перечень требований банков идентичен. ИП нужно предоставить:

- Паспорт (иной документ, удостоверяющий личность).

- Данные о регистрации в качестве ИП (сейчас они выдаются в электронном виде).

- Данные об ИНН (копия свидетельства или информация в паспорте, если есть).

- Выписка из ЕГРИП (обычно, только если с момента регистрации прошло более 1-3 месяцев).

- Паспорта и доверенности на всех лиц, которые будут иметь доступ к счету помимо самого ИП.

- Патенты/лицензии (если того требует деятельность).

Банк может потребовать отзыв из кредитного учреждения, в котором предприниматель обслуживался ранее или обслуживается в настоящий момент, справки из ФНС о надлежащем исполнении обязанностей по оплате пеней, штрафов, налогов, а также финансовую отчётность (налоговые декларации, баланс, результаты проверок и т.п.).

Однако, некоторые банки существенно упрощают требования к своим потенциальным клиентам. Например, от ИП может понадобится только заявление и паспорт.

Практически все, кто занимается бизнесом в Российской Федерации, открывают расчетные счета в банковских учреждениях. Открытие счета для юридических лиц – обязанность, для предпринимателей – удобный инструмент обращения с деньгами. Хотя многие ИП вполне обходятся наличными операциями, в их деятельности есть ситуации, когда без банковского счета не обойтись. Открыть расчетный счет ИП необходимо для:

- проведения платежей по контрактам, сумма которых больше 100 тысяч рублей;

- получения средств при расчете с ними банковской картой.

Самыми частыми причинами открытия счета и для предпринимателей, и для организаций становится необходимость:

- безопасного хранения выручки и других средств;

- получения денег от расчетов банковскими картами (эквайринг);

- переводов в адрес тех контрагентов, которые принимают безналичную оплату;

- получения безналичной оплаты от покупателей и других лиц;

- переводов заработной платы на карты сотрудников;

- быстрой уплаты налогов и сборов.

Польза открытия расчетного счета в банке представляется очевидной. Перейдем к практическим моментам этого процесса.

Обязательными шагами в этом направлении будут:

- Выбор российского банка для регистрации счета.

- Выбор вида и валюты счета.

- Выбор тарифа для обслуживания счета.

- Уточнение требований банка к клиенту и списка требуемых документов.

- Сбор нужных документов.

- Визит в банк и заключение договора.

Каждый из перечисленных моментов имеет свои составляющие. Порядок открытия расчетного счета в некоторой степени определяется банком, в значительной мере законодательством, и обычно похож во всех банковских учреждениях.

Выбор банка, формата счета и тарифа

Для организаций и предпринимателей проще всего выбрать тип банковского счета. Самым необходимым и полезным становится расчетный счет в российских рублях. Тем, кто ведет экспортно-импортные операции будет нужен валютный счет в дополнение к рублевому.

Выбор банка процедура никак не регламентированная. Здесь можно давать только советы и они будут такими:

- Не имея опыта общения с кредитными учреждениями надежнее выбирать крупный проверенный временем банк, лучше с государственным участием.

- Выбирать банк, который предлагает весь спектр необходимых услуг. Кому-то, кроме открытия расчетного счета, в перспективе потребуется открытие кредитной линии, кто-то нуждается в функциональных сервисах дистанционного обслуживания (ДБО), интернет и мобильном банкинге и др.

- Выбор тарифа будет основан на цене желаемого набора услуг рассчетно-кассового обслуживания (РКО). Начинающие коммерсанты часто обращают внимание на пакеты начального уровня, с минимумом функций и невысокой оплатой.

Юридические лица и предприниматели не ограничены в выборе вида и количества счетов и банков. Большинство обходится одним постоянно действующим счетом, а другие счета открывает по необходимости. Еще одной (не особенно частой) причиной открытия нескольких счетов может быть обеспечение безопасности бизнеса на случай банкротства или остановки деятельности банка. Вероятность, что такое произойдет сразу с несколькими банковскими учреждениями, очень мала.

Необходимые документы для открытия расчетного счета

Набор документов для открытия расчетного счета в банке для ИП и организации (ООО, УП и др. юридических лиц) в определенной степени регламентирован законодательством, но банки добавляют свои требования к виду некоторых документов и срокам их предоставления. Строго подходят к проверке документов в ПАО «Сбербанк», весьма лояльно относится к этому АО «Тинькофф банк». Конкретные требования стоит уточнять непосредственно в банке.

Но общий для ИП и юр. лиц список выглядит так:

- свидетельство о гос. регистрации;

- свидетельство о постановке на учет в органах Федеральной налоговой службы;

- свидетельство с номером ИНН;

- документ, подтверждающий регистрацию в гос. реестрах, это может быть; ЕГРЮЛ, ОГРН, ЕГРИП, ОГРНИП;

- паспорт ИП или руководителя юр. лица, а также сотрудников получающих доступ к счету;

- карточка с печатью (при наличии) и подписями ответственных лиц.

Для ООО и других юридических лиц добавляется еще несколько обязательных документов:

- учредительные документы о создании предприятия или Устав предприятия (лучше предъявить оригинал, но принимается и нотариально заверенная копия);

- приказ о назначении руководителя организации (при необходимости – то же для главного бухгалтера);

- документы о наличии юридического адреса, договора аренды на него (копии заверяемые по правилам банка).

Во всех случаях заполняется установленная банком форма заявления на открытие счета. В нее вносятся сведения о клиенте, которые потом проверяются службой безопасности банка.

Порядок подачи документов определяется банком. Иногда можно сразу выслать копии некоторых из них, получить номер счета, а затем предоставить оригиналы. Некоторые банки тщательно проверяют весь пакет документов и потом начинают процесс регистрации счета. Но все это происходит один раз и не создает ощутимых трудностей.

Порядок открытия расчетного счета

После сбора нужных бумаг наступает черед обращения в банк и регистрации счета. Это можно сделать двумя способами:

- посетив отделение банка;

- онлайн, через интернет-сервисы банка.

Многими банками допускается сочетание обоих подходов: подается on-line заявка, а потом происходит личное общение сотрудников банка и будущего клиента.

Опишем вариант с посещением банка, как более частый и наглядный.

- Выбрав банк, узнав его требования к документам и собрав их, можно нанести первый визит в банк.

- В банке следует сообщить его сотрудникам о своем желании открыть расчетный счет.

- Заполнить предложенную форму заявления. При подаче заявки онлайн этот момент пропускается.

- В заявлении на открытие счета, или другом документе по форме банка, нужно указать желаемый тариф и набор основных и дополнительных услуг.

- Одновременно со счетом стоит подключить сервис дистанционного управления им. Чаще всего предлагается вариант интернет-банкинга.

- После оформления заявки банковским работником, стоит еще раз проверить указанные сведения. Ошибки в них не всегда обнаруживаются сразу, но могут в будущем вносить путаницу в дела и пользоваться некоторыми услугами.

- Денежные средства на регистрируемый счет лучше внести сразу. И в такой сумме, чтобы хватило на плату за регистрацию счета, подключение необходимых платных сервисов и, как минимум, символические платежи.

- Совершив все необходимые операции нужно уточнить у сотрудников банка о времени готовности счета к работе и порядке уведомления об этом.

Другим набирающим популярность способом оформления расчетного счета становится онлайн регистрация. Такую возможность предлагают не все банки. Многие позволяют только подачу предварительной заявки.

В наиболее полном варианте онлайн регистрация будет проходить так:

- Через сервисы банковской организации, чаще всего на ее официальном портале, заполняется форма заявления на регистрацию счета.

- Сканируются и оправляются в банк перечисленные на сайте документы.

- После этого или параллельно с подачей документов происходит общение клиента с представителями банка по телефону, электронной почте или в чате. Уточняются нужные сведения.

- В процессе работы выбираются нужные тарифы, наборы сервисов, происходит подключение к услугам банка.

- После подачи документов и завершения операций в интернете, наступает время визита в отделение банка или встречи с его сотрудником (некоторые банки не имеют отделений, но работают дистанционно).

- При встрече с банковским работником происходит проверка оригиналов и заверенных копий документов.

Конечный результат при любом способе подключение одинаков – клиент банка открывает в нем работающий расчетный счет.

В прошлые годы у предпринимателей и юридических лиц была обязанность уведомлять контролирующие и статистические органы о регистрации счета. Теперь банки делают это сами. Клиентам нужно лишь внести дополнения в собственные реквизиты, сообщить их контрагентам и всем заинтересованным лицам по своему выбору. Обязательно о новом расчетном счете следует сообщать тем, с кем уже заключены разного рода договора. В них придется вносить изменения.

Уведомление об открытии счета и возможные причины отказа

Банки уведомляют своих клиентов о том, что их расчетный счет готов к работе. Или о том, что в регистрации счета отказано. И если сообщение о регистрации счета скорее необходимая формальность, то причины возможного отказа стоит рассмотреть подробнее.

Банки крайне редко отказывают в регистрации расчетного счета. Такой счет не предполагает кредитования или гарантий со стороны банка, потому его риск в данном случае минимален. Но отказы иногда случаются, а банки не обязаны объяснять их причины.

Банки имеют основания для отказа в регистрации счета по следующим основаниям:

- есть причины ожидать, что заявитель причастен к террористической деятельности;

- заявитель замечен в противоправных действиях (особенно экономического характера);

- сообщаемый банку юридический адрес является фальшивым или массовым (т.е. на нем уже зарегистрированы другие организации);

- другие сведения заявителя оказываются недостоверными;

- в банк предоставляются поддельные, неверно оформленные или неполные документы.

Легче всего исправить ситуацию, если в пакете документов обнаружены случайные ошибки. Другие перечисленные проблемы могут иметь последствия гораздо более серьезные, чем отказ в регистрации счета.

Перечень действий после открытия ИП в 2023 году

К осуществлению коммерческой деятельности ИП может приступить после регистрации в ИФНС, а также после прохождения следующих этапов:

- выбор системы налогообложения;

- регистрация в Пенсионном фонде и Фонде социального страхования;

- получение кодов статистики;

- изготовление печати (необязательно);

- получение лицензии (зависит от вида деятельности);

- открытие расчетного счета (если необходимо);

- приобретение кассового аппарата и его регистрация (если деятельность обязывает его наличие)

Система налогообложения

Для ИП в 2023 году доступно 5 режимов налогообложения: 1 основной (ОСНО) и 4 дополнительных (ЕНВД, ПСН, УСН, ЕСХН).

В случае если ИП не выбрал налоговый режим при регистрации, это можно будет сделать после ее прохождения, иначе придется работать на ОСНО. Это крайне невыгодный вид налогообложения, поскольку предприниматель должен осуществлять бухгалтерский учет в полном объеме.

Зачастую после регистрации лучше выбрать такой льготный налоговый режим, как УСН.

Срок перехода на УCН составляет 30 дней c даты регистрации ИП или до 31 декабря текущего года при переходе на упрощенку c нового года (необходимо подать форму заявления № 26.2-1). Не соблюдая срок предоставления заявления, перейти на УСН возможно лишь в следующем году.

Регистрация ИП в качестве работодателя

Регистрироваться в Пенсионном фонде ИП не обязан. Поскольку налоговая служба занимается управлением пенсионными и медицинскими взносами и имеет обязательство по предоставлению сведений об ИП в ПФР.

ИП для постановки в ФСС должен предоставить:

- паспорт (необходимо сделать скан 2-3 страниц и страницу с актуальным штампом регистрации);

- заявление;

- свидетельства ИНН и ОГРНИП и их копии;

- выписку из Единого госреестра ИП;

- документ, свидетельствующий о найме сотрудника (копия трудового договора).

Печать ИП – обязанность или рекомендация

Наличие печати не является обязательным условием для ведения предпринимательской деятельности. Случаи, когда иметь печать необходимо:

- При наличии сотрудников по найму (или с учетом их приема на работу в будущем). Без печати работодателя запись в трудовой книжке не действительна.

- При открытии расчетного счета. Это условие в некоторых банках, как правило, основано на существующих внутренних правилах. Стоит отметить, что таких банков становится всё меньше.

- При оформлении маршрутных листов и приходных кассовых ордеров.

- При заполнении товарно-транспортных документов и товарных чеков. Если ИП получает от граждан платежи наличными и работает без кассового аппарата, то он обязан иметь печать.

- При участии в исполнении госзаказов. Без печати заявка на участие в конкурсной процедуре (тендере) не рассматривается.

Если предприниматель планирует работать с крупными компаниями, то при заключении договора, может понадобиться печать.

Обращение в орган статистики

Одним из обязательных этапов после завершения регистрации ИП, является обращение в службу госстатистики. В соответствии со свидетельством о госрегистрации ИП, Вам предоставят информационное письмо с кодами ОКВЭД.

Открытие расчетного счета ИП

ИП не обязательно, но в тоже время рекомендовано открыть расчетный счет. Значительная часть банков предлагает льготное обслуживание для предпринимателей.

Если сумма расчёта с контрагентами будет превышать 100 тыс. руб., то открытие р/с является обязательным условием, к тому же оплачивать взносы в ПФР по безналу удобно.

Важно! Предоставлять информацию об открытии расчетного счета ИП не должен. Банки сами направляют данные в налоговую инспекцию и Пенсионный фонд.

Использование ИП контрольно-кассовой техники

Контрольно-кассовую технику (ККТ) можно не использовать если:

- ИП оказывает услуги населению. Необходимо наличие документа (заменяет собой кассовый чек), подтверждающего получение оплаты наличными или картой (до 01.07.2019 г.);

- ИП ведет торговлю c помощью торговых автоматов и др.

Интернет-магазины с 01.07.2018 года должны применять ККТ при онлайн-оплате банковской картой либо с помощью онлайн-сервисов. Покупатель получает электронный чек.

Постановка на учет ККТ выполняется в налоговой инспекции, в которой предприниматель открыл ИП.

Регистрация ИП в Роспотребнадзоре

Данный этап предусмотрен для ИП, планирующих вести одно из направлений деятельности прописанных в ст. 12 Федерального закона «О лицензировании отдельных видов деятельности».

ИП, для получения лицензии, необходимо обратиться в орган, занимающийся лицензированием выбранного Вами вида деятельности (разрешение на осуществление медицинской деятельности — Министерство здравоохранения, услуги связи — Федеральное агентство связи, туристические услуги — Федеральное агентство по туризму).

Важно! Перечень документов для получения лицензии зависит от выбранного вида деятельности. Справочную информацию можно узнать в лицензирующем органе.

ИП обязан пройти все вышеперечисленные этапы перед началом деятельности, чтобы в дальнейшем работать в соответствии с действующим законодательством.

Все документы для регистрации ИП за 15 минут

Подготовка документов — рутинная задача. Доверьте её нашему сервису.

Это сэкономит время и защитит от возможных ошибок.

Для формирования документов на регистрацию ИП вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете оформить пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

Индивидуальных предпринимателей в России с каждым годом становится все больше. По популярности эта форма организации бизнеса уже обогнала открытие ООО. Если вы выбрали формат индивидуальной предпринимательской деятельности, узнайте, что делать после регистрации ИП.

Срок регистрации ИП в налоговой составляет всего 3 рабочих дня. Напомним, что с 2017 года получить свидетельство о регистрации ИП нельзя, вместо него выдают лист записи ЕГИРП. После этого налоговая инспекция и другие госорганы станут контролировать уплату налогов и взносов, сдачу деклараций и отчетов, соблюдение законов, регулирующих ведение бизнеса.

Открыть ИП – это только первый этап. В этой статье мы расскажем про самые важные шаги, которые обязательны после регистрации. Что делать дальше, вы станете решать сами, с обретением личного предпринимательского опыта. Но без решения этих вопросов даже старт вашего бизнеса будет затруднен или невозможен, поэтому советуем до конца изучить нашу инструкцию.

Выберите систему налогообложения для вашего бизнеса

Пожалуй, главное, что нужно знать ИП для снижения налоговой нагрузки легальными методами – это особенности систем налогообложения в России. Кроме общей или основной системы (ОСНО), предприниматель вправе выбрать льготный налоговый режим. Тогда налоги он будет платить по минимуму, даже меньше, чем работник платит НДФЛ со своей зарплаты.

На льготных системах налогообложения действуют пониженные ставки, например, на УСН Доходы — всего 6% полученного дохода. Есть также дополнительные льготы – освобождение от уплаты некоторых налогов или нулевая ставка (налоговые каникулы).

Если правильно выбрать систему налогообложения для своего бизнеса сразу при регистрации, то можно в разы снизить платежи в бюджет, причем законными методами. Пример сравнения налоговой нагрузки бизнеса на разных режимах вы можете найти здесь.

А лучше всего сразу обратиться на бесплатную индивидуальную консультацию, где расчет вам сделает опытный специалист в учете. И не забудьте, что сроки перехода на льготный режим после регистрации ограничены. Если не успеете перейти вовремя, придется работать на общей системе, что не всегда выгодно.