Как открыть расчетный счет индивидуальному предпринимателю

Валютный счет и валютный контроль в банке Центр-Инвест

Коротко о главном:

В статье рассмотрим условия открытия валютного счета в банке Центр-инвест. Разберем стоимость обслуживания для организаций и ИП, а также комиссию за прохождение валютного контроля. Мы подготовили список документов для подачи заявки и собрали отзывы.

Преимущества открытия валютного счета в банке Центр-инвест для юридических лиц и ИП

- Единые тарифы для всех организаций.

- Бесплатное подключение и обслуживание интернет-банка, который интегрируется с программой 1С.

- Электронный документооборот с банком.

- Отсутствие комиссии за конвертацию валюты по стандартному курсу банка.

- Возможность подключить овердрафт.

Рекомендуем: Самые надежные банки России для открытия расчетного счета малому бизнесу.

Условия валютного контроля в банке Центр-инвест для юридических лиц

Банк выполняет следующие функции:

- Ставит на учет и снимает с учета внешнеторговые и кредитные договоры.

- Осуществляет валютный контроль по всем видам валютных сделок – экспорт, импорт товаров, кредиты и займы, неторговые сделки, в том числе по операциям с постановкой контракта на учет и без.

- Проверяет договоры, справки, формы отчетности участника ВЭД на соответствие нормативным актам, указывает на ошибки, дает рекомендации по исправлению.

- Контролирует сроки и напоминает о необходимости предоставить документацию по валютному контролю.

- Проводит расчеты по сделке с иностранными контрагентами.

- Специалисты банка помогают в составлении документов и бесплатно консультируют по вопросам валютного контроля и международных платежей.

Как открыть валютный счет в банке Центр-инвест юридическому лицу и ИП

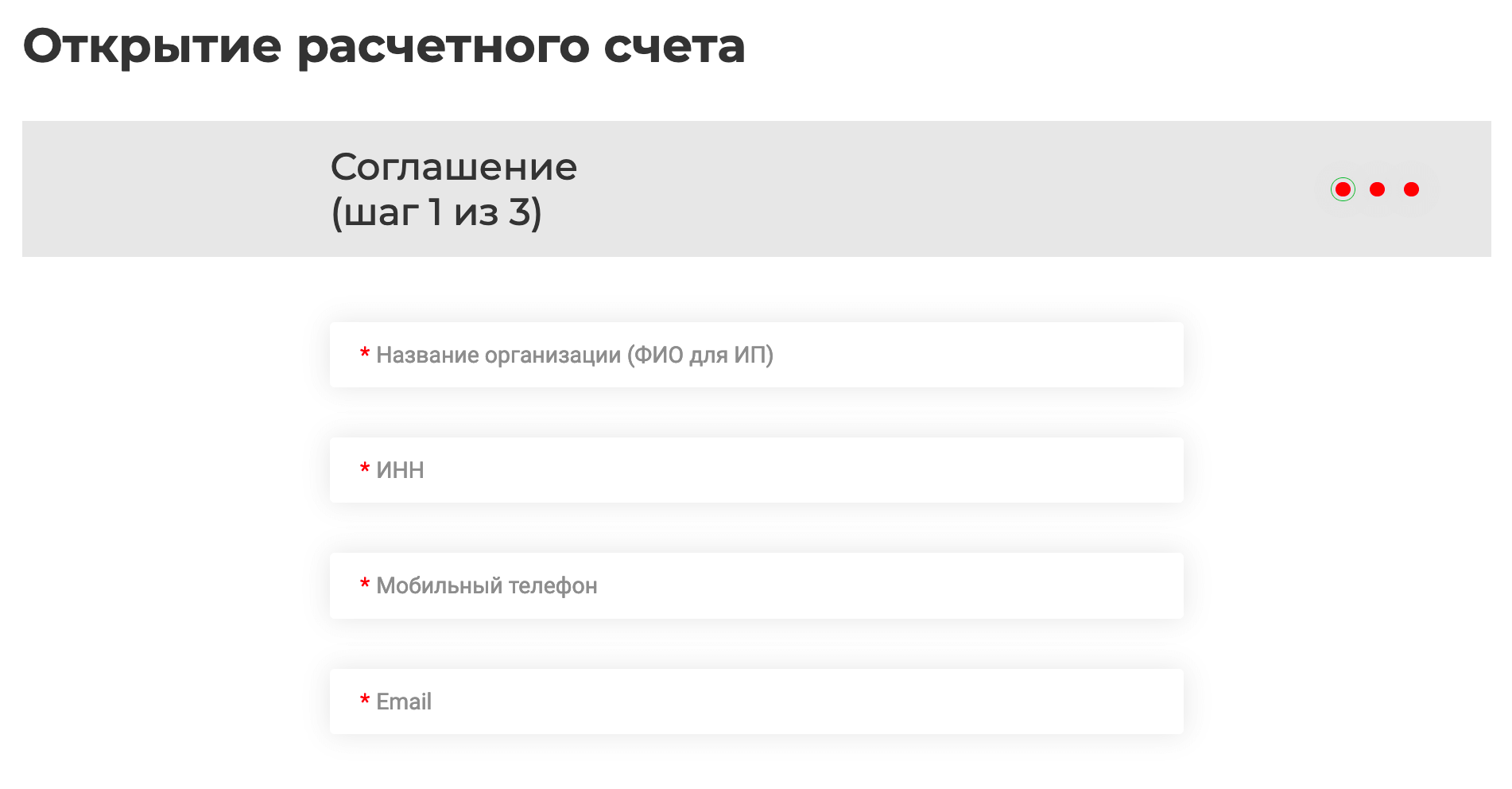

Заявку на открытие счета для компании можно заполнить на сайте банка. Укажите в анкете:

- Тип организации (юр. лицо, ИП).

- Наименование организации.

- Фактический и юридический адрес.

- ФИО руководителя/ИП, должность, реквизиты паспорта.

- Сведения о главбухе (при наличии).

- Реквизиты ИНН, ОГРН, ОКВЭД, ОКПО.

- Контактные данные.

Перед отправкой заявки вам нужно ввести код подтверждения, а затем дождаться звонка от банковского специалиста. Валютный счет для фирмы будет открыт после того, как вы передадите в банк пакет документов.

Документы для открытия валютного счета ИП

- Паспорт индивидуального предпринимателя.

- ИНН, СНИЛС.

- Образцы подписи и печати.

- Налоговая отчетность ИП за последний год.

- Рекомендательное письмо от контрагента, банка.

- Лицензии (при наличии).

Документы для открытия валютного счета юридическим лицом

- Устав общества с ограниченной ответственностью (учредительный договор), список участников ООО.

- Свидетельство о постановке на учет в налоговой.

- Протокол/решение об избрании директора, приказ о вступлении в должность, копия его паспорта, ИНН, СНИЛС.

- Приказ о назначении главбуха или возложении его обязанностей на директора, копии документов главбуха.

- Образцы подписей и печати.

- Бухгалтерская и налоговая отчетность юр. лица за последний год.

- Договор аренды помещения или свидетельство ЕГРН на офис.

- Отзыв о деловой репутации юридического лица от партнеров или банков.

- Лицензии (при наличии).

Отзывы о валютных счетах и валютном контроле в банке Центр-инвест

В Центр-инвест банке одни из самых выгодных условий для малого бизнеса по РКО и ВЭД. Рублевый и валютный счета открываются бесплатно, последний еще и обслуживается без комиссии. Нет платы за интернет-банк, внесение наличных, конвертацию. Один простой и понятный тарифный план с невысокими ценами. То, что нужно для небольшой организации.

Валютные операции у меня проходят через Центр-инвест Банк. Скоростью расчетов я доволен, валютным отделом тоже. Комиссия за постановку контракта невысокая, проверку прохожу быстро. По срокам, кстати, сами напоминают, поэтому не пропустишь. Отправка документов на контроль в режиме онлайн.

Тесно сотрудничаю с отделом валютного контроля в Центр-инвесте. Специалисты в помощи или консультации никогда не отказывают: несколько раз обращалась к ним по оформлению паспортов сделки, справкам СПД — всегда подскажут.

Лучшие банки для открытия расчетного счета

Откройте расчетный счет в банке Центр-Инвест для ИП или ООО. Оставьте заявку на открытие счета онлайн или обратитесь с паспортом в отделение банка. На странице собрана подробная информация о тарифах в 2023 году, необходимых документах, предоставляемых услугах для бизнеса и других условиях. Воспользуйтесь приведенной инструкцией для оформления заявки на расчетный счет онлайн на сайте www.centrinvest.ru. Ответы на частые вопросы о расчетно-кассовое обслуживаниях.

от 0 ₽ в месяц

от 600 ₽ в месяц

от 1 200 ₽ в месяц

от 4 500 ₽ в месяц

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого мы оцениваем финансовые продукты (например, микрозаймы, кредиты или кредитные карты). Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Как оформить заявку

Подать заявку на РКО можно онлайн на сайте банка, затем нужно посетить выбранное отделение с полным пакетом документов.

Банк предлагает единую простую тарификацию, независимо от оборотов бизнеса, с низкой стоимостью обслуживания. Кроме того, компании доступен торговый эквайринг от 1,39% с бесплатной установкой оборудования. При недостатке средств на счете можно использовать овердрафт. Также можно воспользоваться бесплатной проверкой контрагентов. На минимальный остаток от 500 000 рублей начисляется 1,5% годовых.

Требования

Услуга доступна компаниям и индивидуальным предпринимателям, которые зарегистрированы по всем правилам и соблюдением законодательства. Предъявленные документы должны быть подлинными и позволить провести идентификацию клиента и его источников дохода.

Необходимые документы

- Анкета-заявление на открытие счета по форме банка

- Анкета физического лица — бенефициарного владельца (при его наличии)

- Карточка с образцами подписей и оттиска печати

- Список участников и информация о лицах, которые имеют право распоряжаться средствами на счете: паспорта и документы, подтверждающие полномочия

- Сведения о деятельности организации и информация (отзыв) о деловой репутации компании по форме банка

- Свидетельство о государственной регистрации

- Копия годовой бухгалтерской отчетности, налоговой декларации, аудиторского заключения

- Сведения о доверенном лице — паспорт, документ, подтверждающий полномочия

- Лицензии, разрешения на ведение деятельности

Дополнительно для юридического лица:

- Учредительные документы с последними изменениями

- Подтверждение полномочий единоличного исполнительного органа (протокол/ решение об избрании/назначении)

- Подтверждение права собственности (договор аренды) на помещение, где находится организация

- Если на юридическое лицо распространяется законодательство иностранного государства о налогообложении иностранных счетов, дополнительно предоставляются документы, предусмотренные действующим законодательством и внутренними документами банка

Дополнительно для индивидуального предпринимателя:

- Паспорт или иной документ, удостоверяющий личность ИП

- Актуальная выписка из ЕГРИП

- Письмо, подтверждающее фактическое место пребывания ИП

О банке

Банк Центр-Инвест является крупной региональной кредитной организацией с участием иностранного капитала. Ключевое направление деятельности заключается в кредитовании корпоративных и частных клиентов, комплексном обслуживании предприятий Ростовской области, привлечении средств населения во вклады. Фондирование в основном осуществляется за счет средств физических лиц.

Банк был основан в 1992 году несколькими организациями Ростова-на-Дону, инициаторами выступили Василий и Татьяна Высоковы. Банк является участником системы обязательного страхования вкладов с 2003 года. С 2004 года в число акционеров вошел Европейский банк реконструкции и развития, в 2005 году часть акций также выкупила немецкая корпорация DEG. В 2019 году Центр-Инвест попал в список ЦБ РФ из 30 значимых кредитных организаций.

Головной офис расположен в Ростове-на-Дону, также имеется 4 филиала — в Волгограде, Краснодаре, Нижнем Новгороде, Ставрополе. Остальная филиальная сеть представлена более 115 отделениями. Наибольшее количество акций (17,8%) принадлежит ЕБРР. Василий Высоков владеет 11,10% акций, его супруга Татьяна Высокова — 10,9%.

На 1 февраля 2021 года объем активов банка составил 123,95 миллиарда рублей. Это 53 место по России и 1 место в регионе. Чистая прибыль на указанную дату была зафиксирована в размере 292,89 миллиона рублей, что позволяет банку занимать 42 место в общероссийском банковском рейтинге. По международной шкале банк Центр- Инвест имеет кредитный рейтинг Ba3 от рейтингового агентства Moodys, который означает существенный кредитный риск.

Вопросы и ответы

В каком случае плата за обслуживание счета не взимается?

Комиссии не будет, если движений по счету не было, а среднедневной остаток не превышал 0 рублей. Также плата не взимается, если налоговый либо таможенный орган наложил ограничения на счет, и сумма остатка равна или меньше суммы требования.

Сколько стоит перечисление средств физическим лицам?

На тарифе «Стандартный» совершить перевод в адрес физических лиц в другие банки до 300 000 рублей можно по стоимости платежного поручения, от 300 000 рублей до 1 000 000 рублей — по стоимости платежного поручения + 1% от суммы, превышающей 300 000 рублей, до 2 000 000 рублей — по стоимости платежного поручения + 1,5% от суммы свыше 1 000 000 рублей, свыше 2 000 000 рублей — по стоимости платежного поручения + 3% от суммы, превышающей 2 000 000 рублей. Перечисление денег на счета физических лиц в «Центр-Инвест» до 300 000 рублей — без комиссии, до 1 000 000 рублей — 1% от суммы свыше 300 000 рублей, до 2 000 000 рублей — 1,5% от суммы более 1 000 000 рублей, свыше 2 000 000 рублей — 3% от суммы, превышающей 2 000 000 рублей.

Межбанковское перечисление физическим лицам на тарифе «Льготный» до 50 000 рублей можно совершить по стоимости платежного поручения, от 50 000 рублей до 2 000 000 рублей — по стоимости платежного поручения + 2% от суммы, превышающей 50 000 рублей, свыше 2 000 000 рублей — по стоимости платежного поручения + 4% от суммы свыше 2 000 000 рублей. Перечисление денег на счета физических лиц внутри банка до 100 000 рублей — без комиссии, до 2 000 000 рублей — 1,5% от суммы свыше 100 000 рублей, более 2 000 000 рублей — 4% от суммы, превышающей 2 000 000 рублей.

Рейтинг сформирован на основании отзывов

28 оценок, среднее: 5 из 5

Расчетные счета для ИП

от 490 ₽ в месяц

от 1 рабочего дня

до 3 рабочих дней

Многие или все представленные здесь продукты принадлежат нашим партнерам, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также на то, где и как продукт отображается на странице. Однако это не влияет на наши оценки.

Итоговое сравнение расчетных счетов для ИП

Этапы открытия расчетного счета

Выберите подходящий банк

Нажмите кнопку «Подать заявку»

Заполните заявку на сайте банка

Индивидуальный предприниматель может работать и без расчетного счета. Такая привилегия есть не у всех юрлиц: например, для ООО работа без счета невозможна. Для ИП расчетный счет — вещь необязательная, но его наличие упрощает рабочий процесс и даже влияет на увеличение прибыли. К тому же вместе с расчетным счетом банки могут подключить и эквайринг.

Что такое РКО

РКО (расчетно-кассовое обслуживание) в банке начинается с открытия клиентом счета в банке и выполнения финансовых операций. Чтобы начать пользоваться РКО, предпринимателю нужно выбрать тариф и собрать необходимые документы, которые требует финансовая организация. Вместе с этим подается заявка на обслуживание.

Чтобы открыть расчетный счет, понадобится:

- Выбрать тарифный план

- Подготовить образцы печати и подписи

- Собрать копии лицензий (если этого требует деятельность ИП)

- Взять документы: ИНН, паспорт

Для начинающих предпринимателей процесс открытия счета занимает от одного часа, а в среднем это делается за 1-2 дня. Регистрация нового счета может задержаться из-за времени работы банков, но получить номер счета можно сразу после заявки.

- Для ИП подойдет простой счет с минимумом услуг и недорогим обслуживанием

- Многие компании будут сотрудничать с ИП только при наличии у него счета

- Все платежи, проходящие через счет, учитываются при подсчете налогов и сборов

- С помощью счета можно принимать и отправлять безналичные платежи без каких-либо ограничений, можно подключить эквайринг (безналичную оплату покупок)

- Некоторые банки предлагают помощь в регистрации ИП и подготовке необходимых документов

- У счетов для ИП часто ограничено количество платежек

- Некоторые предложения требуют дополнительных условий для оформления – например, максимального уровня годового оборота

Часто задаваемые вопросы

Как выбрать банк для открытия счета?

При выборе финансовой организации для РКО обращайте внимание на следующие моменты:

- Расположение. Хорошо, если банк будет рядом с местом работы ИП — будет возможность оформлять переводы в бумажном виде, регулярно получать выписки и сдавать наличные

- Режим работы. Чем длиннее рабочий день, тем лучше. Если ИП пользуется интернет-банкингом, все операции будут осуществляться в рабочие часы

- Интернет-сервисы. Все просто: когда банк под рукой и в любой момент можно проверить, зачислились ли деньги, это упрощает жизнь и работу предпринимателю

- Дополнительные опции для бизнеса. Хорошо, если банк делает проверку контрагентов, формирует платежки и т.д.

- Тарифы. За каждой ценой стоит набор инструментов и опций, который может оказаться как выгодным, так и неудобным для предпринимателя. Дешевле — не всегда лучше. Бесплатное открытие почти всегда означает недешевый тарифный план, а специальные предложения под звездочкой могут вообще никогда не пригодиться, хоть и будут бесплатные в первые три месяца. Этому пункту стоит уделить особое внимание

Банк, в который обратится предприниматель, должен быть с высоким рейтингом и хорошей репутацией. В подборке выше можно сравнить несколько финансовых организаций между собой, нажав кнопку «Сравнить» в правом верхнем углу карточки.

Какие ограничения у ИП без расчетного счета?

Без открытия счета может работать любой предприниматель, но это несет за собой некоторые ограничения:

- Сумма сделок не должна превышать 100 000 рублей

- Запрет на госзакупки и участие в тендерах и грантах

- Не получится получить возврат в случае переплаты налогов

- Нельзя проводить сделки с помощью валюты

- Невозможно настроить эквайринг

- Безналичные расчеты с контрагентами запрещены

- Нельзя оформлять кредиты, пользоваться лизингом

Личный счет в банке — не замена расчетному. Лучше потратить время, выбрать выгодный для бизнеса банк, тариф и заниматься своим делом в удовольствие, без оглядки на налоговую и список ограничений.

Расчетные счета для ИП — инфографика

Информация была полезна?

29 оценок, среднее: 4.3 из 5

«Центр-Инвест» – крупный ростовский банк, который занимается обслуживанием частных и корпоративных клиентов. Коммерческая организация предоставляет множество услуг – кредитование, ипотека, обслуживание расчетных счетов, депозит. Многие банковские операции можно осуществлять в дистанционном режиме с помощью интернета через личный кабинет клиента.

Краткие сведения

Личный кабинет от «Центр-Инвест» – это официальное интернет-приложение, с помощью которого можно осуществлять множество банковских операций. Доступ к кабинету имеют только клиенты банка.

Приложение существует в двух версиях:

- Если Вы являетесь частным клиентом, то Вам нужно пользоваться версией под названием “Интернет-банк”. Расположена эта версия в интернете по следующему адресу https://link.centrinvest.ru/. Основные операции, которые доступны частным клиентам – денежные переводы, оплата услуг, погашение кредитных платежей, просмотр счетов.

- Если же Вы являетесь юридическим лицом, то Вам следует использовать версию “Клиент-банк”, которая в интернете расположена по адресу https://dbo.centrinvest.ru/. Юридические лица могут осуществлять следующие действия – просмотр счетов, эквайринг, печать платежных поручений.

Вход в личный кабинет для физ. лиц и юр. лиц.

Личный кабинет для физических лиц

Чтобы получить доступ к кабинету, необходимо пройти регистрацию на сайте. После регистрации клиенту будут доступны все операции и настройки.

Вход в систему

Получить их можно двумя способами:

В случае успешного ввода Вы получите на телефон короткий динамический код (доставляется в течение 1 минуты) – введите его в соответствующую строку на сайте.

Пункты меню

В случае успешной аутентификации перед Вами откроется домашняя страница личного кабинета. Для удобства сведения сгруппированы в несколько тематических блоков. Управление домашней страницей осуществляется стандартным образом – выбор, активация функции, ввод нужной информации, нажатие кнопок.

Рассмотрим основные блоки и узнаем, какие функции они выполняют:

- Справа сверху за зеленом фоне расположен блок со сведениями для связи с банком – электронная почта, телефонный номер и список адресов банкоматов и отделений банка. Также здесь расположен переключатель, с помощью которого можно выбрать язык приложения. Также здесь имеется кнопка для выхода (имеет вид зеленого креста на светло-зеленом фоне).

- Слева под вкладками располагаются несколько вспомогательных меню. В блоке “Информация” отображаются сведения обо всех недавних операциях, которые Вы совершили (оплата платежей, денежные переводы, погашение долгов). С помощью блока “Календарь” можно запланировать какое-либо событие на будущее + просмотреть уже запланированные события. Также здесь есть “Курс валют”, где отображаются котировки доллара и евро в текущий момент.

- Справа по центру располагается блок, состоящий из вкладок “Счета”, “Карты”, “Платежи” и “Карты”. Он используется для создания операций по определенному правилу или шаблону + для редактирования уже существующих правил или шаблонов. Также здесь есть строка “История”, где можно просмотреть старые шаблоны.

Основные операции

Давайте рассмотрим основные действия, которые может осуществить частное лицо с помощью личного кабинета в Интерне-банке:

- Перевод денег. Откройте вкладку “Переводы”, в блоке “Мои переводы” нажмите “Заплатить без шаблона”. Выберите тип платежа, заполните все строки меню (номер счета или номер карты получателя, денежная сумма). Подтвердите платеж, убедитесь, что он прошел. Обратите внимание, что за осуществление перевода с клиента взимается комиссия, размер которой составляет от 1 до 1,5% в зависимости от типа платежа.

- Погашение кредита. Откройте вкладку “Кредиты”, в левом блоке выберите свой кредит – после этого справа откроется информация по займу. Для погашения кредита нажмите “Погашение задолженности”, укажите информацию о платеже (реквизиты, сумма), нажмите “Заплатить”. Обратите внимание, что кредитный перевод обычно осуществляется не сразу, а в течение нескольких часов.

- Оплата ЖКХ-услуг. Откройте вкладку “Платежи”, выберите пункт “ЖКХ”, найдите своего поставщика услуг и кликните по нему. Заполните краткую анкету (сведения – карта, с которой будут списаны деньги, сумма платежа, время оплаты), подтвердите денежный перевод. Оплата ЖКХ является платной процедурой, средний размер комиссии составляет 0,5%. Также обратите внимание, что деньги обычно поступают на счет ЖКХ-организации не сразу, а в течение нескольких часов.

Клиент-банк для юридических лиц (ДБО)

Чтобы юридическому лицу получить доступ к кабинету «Центр Инвест» ДБО, необходимо не только пройти регистрацию, но и установить специальную программу по работе с электронными подписями + получить удостоверяющий сертификат. Без сертификата и программы функционал пользователя будет серьезно ограничен.

Авторизация, установка вспомогательного приложения, получение сертификата

Непосредственно авторизация выполняется так:

- Теперь приложение предложит Вам установить специальную программу для шифрования трафика и создания цифровых подписей ДБО BS-Client. Согласитесь с установкой, выполните загрузку, запустите исполняемый файл, выполните инсталляцию программы на жесткий диск.

- После инсталляции запустите программу и обновите страницу браузера – перед Вами откроется вспомогательное меню для смены пароля – придумайте и введите новый пароль в соответствующие строки, подтвердите вход.

Теперь Вам также нужно создать сертификат RSA и согласовать его с банком. RSA-сертификат нужен для создания и заверения электронных подписей, которые нужны для выполнения множества электронных действий в кабинете.

Создавать сертификат нужно следующим образом:

- После каждой авторизации приложение будет автоматически предлагать Вам создание нового RSA. Если Вы нажмете строку “Далее”, то Вы приступите к созданию документа. В случае активации пункта “Отмена” Вы получите доступ к приложению ДБО, однако Ваш функционал будет серьезно ограничен (Вы не сможете осуществлять все базовые операции, хотя Вы сможете просматривать справочную информацию).

- Если Вы нажали “Далее”, то перед Вами откроется специальное окошко-анкета. Заполните все поля анкеты, указав все важные сведения о юридическом лице, которое Вы представляете. Основные пункты – город, адрес регистрации бизнеса, название компании, ИНН. В конце нажмите “Сформировать запрос”.

- В случае успеха Вы получите RSA-сертификат, который нужно будет распечатать и отнести в банк. Найти его можно в кабинете ДБО. Для этого пройдите авторизацию на сайте, откажитесь от создания нового документа, выберите пункты “Настройки”, “Безопасность” и “Запросы”. Найдите свой готовый сертификат, кликните по нему, выберите строки “Печатать” и “Печатать в PDF”. Сохраните и распечатайте документ, отдайте его на подпись директору, посетите отделение для окончательного заверения – после этого Ваша подпись будет активирована.

Рассмотрим основные пункты меню:

- Справа сверху расположено несколько иконок для изменения настроек приложения, а также для выхода из программы. Также справа сверху указано имя человека, который прошел авторизацию в данный момент (данные об имени берутся из анкеты на получение сертификата).

- По центру и снизу располагается информация о том или ином инструменте приложения, которое Вы выбрали. По умолчанию после авторизации в этом блоке будут указываться данные о платежах и счетах.

Давайте теперь рассмотрим действия, которые можно осуществить через личный кабинет ДБО:

- Печать платежных поручений. Активируйте вкладку “Платежные поручения”, выберите тип поручения (рублевые или валютные) – перед Вами откроется список всех доступных поручений. С помощью птички выберите нужные поручения, нажмите кнопку “Печать”, укажите тип документа (оптимальный вариант – PDF). Сохраните документы на свой компьютер – при необходимости распечатайте их с помощью принтера.

- Эквайринг. Этот справочный блок позволяет просмотреть все сведения об эквайринг-платежах, которые провела Ваша организация. Чтобы открыть краткий эквайринг-блок, активируйте “Продукты и услуги”, выберите пункты “Эквайринг” и “Платежи”. Чтобы узнать детальную информацию о каждом платеже, поставьте галочку рядом с нужным пунктом и нажмите кнопку “Просмотр”.

Обратите внимание, что подписывание документов обычно осуществления автоматически. Но при этом у Вас должно быть запущено приложение BS-Client, а USB-флешка с ключами должна быть вставлена в компьютер.

( 6 оценок, среднее 4.17 из 5 )

Дополнительные услуги и условия

- Самоинкассация — возможность сдавать деньги в любое время — вне зависимости от времени работы офисов банка.

- Внесение наличных производится только в рублях и возможно по следующим операциям:

1. Поступление от продажи товаров.

2. Поступление от реализации платных услуг.

3. Поступление на счета индивидуальных предпринимателей. - Если вы уже имеете расчетный счет в банке «Хлынов», то для подключения к услуге достаточно заключить дополнительное соглашение и утвердить список сотрудников на предоставление услуги, а затем получить штрих-код и код идентификации сотрудника.

- Для внесения наличных на расчетный счет с помощью услуги самоинкассации вы можете воспользоваться штрих-кодом,который необходимо поднести к устройству для считывания, либо набрать расчетный счет вручную:

1. Нажимаете кнопку «Услуги банков» главного меню терминала.

2. Выбираете услугу «Внесение наличных средств ЮЛ/ИП».

3. Сканируйте штрих-код или введите расчетный счет (20 цифр).

4. Вводите код идентификации.

5. Выбираете источник поступления средств:

02 — Поступления от продажи товаров

11 — Поступления от реализации платных услуг (выполненных работ)

19 — Поступления на счета индивидуальных предпринимателей.

6. Убедитесь в правильности введенной информации.

7. Вносите денежные средства.

8. Нажмите кнопку «Оплатить».

9. Получите чек о совершении операции.

Неснижаемый остаток

- Неснижаемый остаток — это согласованная между Банком и Клиентом сумма денежных средств на расчетном счете Клиента, на которую Банк начисляет проценты, если Клиент поддерживает эту сумму на счете. Неснижаемый остаток денежных средств определяется как входящий остаток, то есть остаток на счете на начало каждого календарного дня в течение установленного периода времени. При несоблюдении условий поддержания ежедневного остатка в учетном периоде проценты не выплачиваются.

- Преимущества услуги:

1. Возможность получения дополнительного дохода без перечисления денежных средств с расчетного счета.

2. Не требуется открытие отдельного депозитного счета и предоставление каких-либо дополнительных документов.

3. Денежные средства доступны в любой момент и могут быть востребованы без предварительного уведомления. - Основные параметры услуги:

- Минимальная сумма неснижаемого остатка – 500 000 ₽.

- Максимальная сумма неснижаемого остатка – нет.

- Валюта – ₽.

- Срок размещения – 365 дней, с возможностью автоматической пролонгации до момента прекращения оказания данной услуги по инициативе Банка.

- Процентная ставка – устанавливается в зависимости от суммы неснижаемого остатка на расчетном счете.

- Начисление и выплата процентов – ежемесячно.

- Для оформления услуги необходимо:

1. Наличие действующего расчетного счета в банке «Хлынов».

2. Подписать Дополнительное соглашение к договору банковского счета на предоставление услуги неснижаемого остатка.

3. Обеспечить наличие неснижаемого остатка на расчетном счете в пределах оговоренной Дополнительным соглашением суммы.

Проценты, начисляемые на неснижаемые остатки на расчетных счетах клиентов на основании дополнительного соглашения к договору банковского счета (% годовых):

В связи с принятием Банком России решения о снижении ключевой ставки с 27.07.2020 до размера 4,25% годовых АО КБ «Хлынов» прекращает предоставление услуги по начислению процентов на сумму неснижаемого остатка на расчётном счёте по ставке 4% годовых.

В связи с указанным, АО КБ «Хлынов» уведомляет о расторжении дополнительных соглашений к договорам банковского счёта, предусматривающих начисление процентов на сумму неснижаемого остатка на расчётном счёте по ставке 4% годовых.

* Дополнительное соглашение оформляется сроком на 1 год. Расчетным периодом для начисления процентов на Неснижаемый остаток является календарный месяц. Выплата процентов происходит в последний календарный день месяца путем зачисления на расчетный счет.

Открытие счета

«Dynamika – Открытие счёта» – система для автоматизации процедуры открытия счета юрлицу или ИП.

Оптимизирует и ускоряет все задействованные в процедуре открытия счёта бизнес-процессы и операции

Позволяет банку за 15 минут открыть расчётный счёт юрлицу или ИП

Удобный и интуитивно понятный web-интерфейс

Ускоряет обслуживание клиентов в 2-3 раза

Улучшает качество обслуживания и удовлетворенность клиента банком

Интеграции с АБС банка и внешними сервисами

Гибкое администрирование и BPM (Camunda)

Разработан на базе интеллектуальной ROOT-платформы Dynamika, которая позволяет банкам вносить изменения в логику работы продукта самостоятельно, не привлекая вендора

Dynamika — Открытие счета позволяет банкам полностью автоматизировать процедуру открытия счета юрлицу и ИП

Данный продукт позволяет банку открыть счёт в течение всего 15 минут.

Продукт очень гибкий и позволяет настроить все процессы открытия счёта так, как необходимо каждому банку в соответствии с его внутренними требованиями и регламентами. Настройка всех бизнес-процессов осуществляется в Camunda BPM, где можно отследить и поменять всю логику и этапы процедуры без внесения доработок в систему.

Срок внедрения решения – от 1 месяцев, включая интеграцию с АБС Банка

Получите подробную демонстрацию решения

Заполните форму и мы пришлем презентацию с подробным описание функционала, характеристик и преимуществ продукта, покажем примеры его внедрения в крупнейших банках РФ.

Продукт имеет удобный и интуитивно понятный интерфейс со множеством подсказок и прозрачной логикой поэтапных процессов открытия счёта – заявка на открытие счета может создаваться как специалистом банка при обращении клиента в офис, так и удаленно, например, через Личный кабинет Dynamika

Во время создания заявки система автоматически отправляет запрос в ЕГРЮЛ/СПАРК/Контур-Фокус или любую другую внешнюю систему по выбору банка, для получения всех необходимых данных о клиенте

Далее сотрудник банка заполняет заявку на открытие расчётного счёта, просто выбирая нужные параметры, которые система выдаёт ему один за другим, согласно алгоритму открытия счёта в данном банке.

После получения ответа от внешних систем происходит резервирование счета (бронирование реквизитов), готовится и распечатывается пакет необходимых документов

И далее готовая заявка передаётся на обработку сотруднику бэк-офиса банка – в системе есть механизм настройки распределения заявок по сотрудникам бэк-офиса, который банк может менять под свои потребности

Сотрудник бэк-офиса дорабатывает заявку, заполняет все необходимые поля (подсвеченные подробными подсказками от системы), добавляет необходимые отсканированные документы, подтверждает корректность анкеты клиента и при необходимости редактирует ее, при этом изменения автоматически отражаются в АБС в онлайн режиме

Итого — счёт успешно открыт, и у сотрудника банка есть возможность просмотреть список открытых/зарезервированных в АБС счетов, а также заявок на открытие счета со статусом, историей обработки и всей подробной информацией (по каждой из организаций)

Почему наши клиенты выбирают нас?

Проект «под ключ»

В нашей компании трудится большой штат первоклассных специалистов, которые выполнят ваш проект на все 100%, начиная от составления ТЗ и заканчивая всеми необходимыми интеграциями с АБС с проведением финального тестирования полученного решения

Готовая среда для дальнейшей самостоятельной разработки

С помощью инструментов платформы наши клиенты могут самостоятельно создавать и развивать приложения без привлечения вендора

Мы постоянно развиваем платформу

Все новые функциональные возможности платформы сразу же становятся доступными для всех наших заказчиков

Поддержка в режиме 24х7

Наши специалисты всегда помогут вам решить задачу или проблему по удобному каналу коммуникации

Индивидуальный подход к каждому из клиентов

В рамках внедрения мы учитываем все потребности и особенности заказчика, при этом мы используем уже готовые и проверенные наработки из других наших проектов

Все наши проекты успешные

За многолетний опыт работы мы ни разу не «провалили проект», и все наши клиенты всегда получают работающее в промышленной эксплуатации решение

В статье рассмотрим условия и тарифы на эквайринг в банке Центр-инвест для ИП и юридических лиц. Мы подготовили процентные ставки по торговому эквайрингу, а также порядок подключения POS-терминалов. И в конце статьи можно прочитать отзывы действующих клиентов об эквайринге в Центр-инвест или оставить свой отзыв.

Торговый эквайринг в банке Центр-инвест

Для подключения эквайринга обществам с ограниченной ответственностью и индивидуальным предпринимателям можно не открывать расчетный счет в Центр-инвест. Вы сможете принимать к оплате распространенные банковские карты (Mastercard, Visa и Мир), включая бесконтактные (оплата со смартфонов).

Банк привезет вам терминалы с чековой лентой и установленной SIM-картой. У вас будет тех. поддержка 24 часа в сутки. Ваши сотрудники, которым предстоит принимать оплату, пройдут обучение у специалистов банка. По условиям договора деньги приходят на счет не позднее 3 банковских дней после оплаты, а по факту — на следующий день.

Тарифы торгового эквайринга для ИП и юр. лиц, у которых открыт р/счет в Центр-инвест:

1. Если подключаете эквайринг впервые

Рейтинг банков по эквайрингу

700 руб. — это комиссия, которую вы заплатите, если оборот по терминалу за месяц будет меньше 100 000 руб.

Если у вашей фирмы будет 3 терминала или больше — комиссия не зависит от вида деятельности и суммарного оборота. Она составит 2,5% с минимальной комиссией в 700 руб., если оборот по терминалу меньше 100 000 руб. за минувший месяц.

2. Если подключали эквайринг ранее

Если будете подключать 2 терминала или больше, для расчета тарифов можно воспользоваться калькулятором на сайте банка.

Для ИП и организаций с расчетным счетом в другом банке комиссия будет максимальной и составит 5%, независимо от прочих параметров.

Терминалы для эквайринга в банке Центр-инвест

POS-терминалы можно купить или взять в аренду бесплатно. В первом случае комиссия банка за каждую оплату картой будет минимальной.

Как подключить эквайринг

Для подключения эквайринга подайте онлайн-заявку на сайте банка Центр-инвест. Укажите в ней:

- Реквизиты ИП или ООО.

- Информацию о руководстве компании.

- Название и адрес торговой точки.

- Кол-во необходимых терминалов.

- Контактные данные ответственного лица.

После того как ваша заявка будет одобрена, останется привезти документы в банк. Не забудьте печать (если она у вас есть). Далее подпишите договор и получите терминал, готовый к работе.

Для подключения торгового эквайринга индивидуальному предпринимателю нужны:

- Лист записи ЕГРИП.

- Свидетельство о гос. регистрации, если ИП зарегистрировался до 1 января 2017 г.

- Свидетельство о постановке на учет в налоговой.

- Карточка с образцами подписей (копия).

- Копии паспортов руководителя и гл. бухгалтера.

Юридическому лицу понадобятся:

- Лист записи ЕГРЮЛ.

- Нотариальная копия Устава (или копия, заверенная налоговой).

- Свидетельство о гос. регистрации юр. лица, если оно зарегистрировано до 1 января 2017 г.

- Свидетельство о постановке фирмы на учет в налоговой.

- Карточка с образцами подписей (копия).

- Копии паспортов руководителя и гл.бухгалтера.

Отзывы предпринимателей об эквайринге в банке Центр-инвест

Эквайрингом Центр-инвест банка довольна. Проблем с терминалом нет. Я мастер маникюра (ИП). Некоторые клиентки расплачиваются только картой. Бывает, что у меня нет сдачи. Так что без эквайринга никуда.

У меня 2 небольших продуктовых магазина, ООО, типичный малый бизнес)). Пользуюсь эквайрингом в Центр-инвест где-то полгода. Условия адекватные. Терминалы взял в аренду бесплатно. Оплата картой очень кстати, когда покупатели с утра заходят с купюрой в 5000 руб. или вообще деньги дома забыли.

Оформил эквайринг в Центр-инвесте 2 месяца назад (ООО, автосервис). Все нормально, и клиенты довольны, что можно платить картой с телефона. Но меня буквально вынудили открыть счет, без расчетного счета комиссия была бы аж 5%. Правда, счет открыли бесплатно.

Нужен ли расчётный счёт для ИП

- Зачем ИП открывать расчётный счёт

- Можно ли ИП не открывать расчётный счёт

- Какие ограничения возникают у ИП при отсутствии расчётного счёта

- Какие преимущества получает ИП при использовании расчётного счёта

- Как ИП открыть расчётный счёт

- Какие документы нужны ИП для открытия счёта

Рассказываем, обязан ли индивидуальный предприниматель открывать расчётный счёт, с какими ограничениями в бизнесе можно столкнуться при его отсутствии и что даёт его наличие.

Зачем ИП открывать расчётный счёт

Расчётный счёт (р/с) помогает бизнесу решать многие задачи:

- перечислять деньги безналичным способом;

- вносить, хранить или снимать наличные;

- подключать обычный или интернет-эквайринг;

- получать кредиты на развитие бизнеса;

- вносить обязательные платежи — налоги, штрафы, сборы;

Можно ли ИП не открывать расчётный счёт

Центральный банк запрещает использовать счета физических лиц для ведения бизнеса. При этом по закону сейчас индивидуальные предприниматели не обязаны открывать р/с. То есть предприниматель может вести дела, принимая оплату наличными. Например, если у бизнеса небольшие обороты или ИП продаёт товары и оказывает услуги, за которые клиенты расплачиваются преимущественно наличными.

Сейчас такого бизнеса становится всё меньше, потому что покупатели предпочитают расплачиваться картами. Чтобы принимать оплату картами, нужен эквайринг. А чтобы подключить эквайринг, необходим р/с для бизнеса.

Какие ограничения возникают у ИП при отсутствии расчётного счёта

Отсутствие р/с накладывает на бизнес ряд ограничений:

- Нельзя заключать сделки на сумму более 100 000 рублей. Если ИП захочет заключить договор на бо́льшую сумму, ему придётся просить партнёра разбивать её на несколько частей и подписывать несколько договоров. Но не каждая фирма согласится это делать, а налоговая инспекция всё равно может заинтересоваться этими операциями.

- Нет возможности участвовать в тендерах. Для участия в государственных и коммерческих закупках обязательно нужен специальный расчётный счёт. Он используется для резервирования денег во время подачи заявки на участие в конкурсе. Если компания выигрывает тендер, то в дальнейшем все расчёты также проходят безналичным способом.

- Не получится расплачиваться с теми подрядчиками или партнёрами, которые пользуются только безналом и не принимают наличные. В этом случае можно пойти в банк, чтобы сделать перевод через кассу по реквизитам р/с получателя. Но это займёт время, а сумма всё равно не должна превышать 100 000 рублей.

- Нельзя заниматься внешнеэкономической деятельностью и проводить валютные сделки с иностранными партнёрами. Такие операции можно осуществлять только с валютного расчётного счёта.

- Невозможно подключить эквайринг. Из-за этого бизнес может терять от 10 до 40% выручки.

- Нельзя оформить кредит на развитие бизнеса или купить технику в лизинг. На такие услуги банки предоставляют безналичные средства только после открытия р/с, это обязательное условие.

- При отсутствии расчётного счёта у налоговой могут возникнуть вопросы к тем поступлениям, которые идут на счёт или карту физического лица, даже если эти поступления не связаны с бизнесом. Кроме того, без р/с сложно разграничивать личные и бизнес-финансы.

- Если ИП сам пополняет карту физлица, а потом оплачивает с этой карты нужды бизнеса, то ему будет сложнее учесть эти расходы как основание для уменьшения налогов.

Какие преимущества получает ИП при использовании расчётного счёта

Открывая р/с и подписывая с банком договор на расчётно-кассовое обслуживание, предприниматель получает ряд преимуществ:

- Возможность безналичных расчётов с клиентами, партнёрами, арендодателями. Теперь можно рассчитываться с помощью переводов по реквизитам, например через онлайн-банк.

- Возможность подключения зарплатного проекта. Выплачивая сотрудникам зарплату на банковские карты, ИП тратит меньше времени, чем при выдаче наличных.

- Возможность заключить с банком договор на услугу эквайринга или интернет-эквайринга. После этого предприниматель может получать от клиентов или партнёров оплату безналичным способом: с помощью физических пластиковых карт или через форму на сайте.

- Отсутствие ограничения в 100 000 рублей по каждому договору. С расчётным счётом ИП может заключать контракты на более крупные суммы, чем без него.

- Возможность вносить или снимать наличные. Например, чтобы закупить товар, расплатиться за аренду или услуги подрядчиков, а также на личные нужды предпринимателя. Снимать наличные можно через банкомат с корпоративной пластиковой карты, через кассу банка или через карту физлица (если она открыта в том же банке, что и расчётный счёт ИП).

- Возможность заключить с банком договор на услугу инкассации. Это позволяет безопасно перевозить выручку в банк, где банковские рабочие пересчитают её и зачислят на р/с. Далее деньги можно хранить на расчётном счёте либо сразу же использовать.

- Возможность принимать участие в закупках. Выиграв конкурс, ИП получает крупный государственный или частный заказ, а также улучшает деловую репутацию.

- Возможность брать кредиты на развитие бизнеса, покупать оборудование в лизинг. Перед открытием р/с банк обязан проверить документацию и репутацию клиента. После этого он может предложить кредит на бóльшую сумму, а также на лучших условиях.

- Возможность быстро уплачивать налоги, штрафы, сборы. Если случайно произошла переплата по налогам, то владелец расчётного счёта может вернуть средства.

- Удобная внутренняя и внешняя отчётность. Банк записывает и систематизирует все операции. У клиента есть возможность в любой момент найти, проанализировать или распечатать данные о любых операциях. Личные и бизнес-операции больше не смешиваются, поэтому у налоговой не возникает лишних вопросов.

- Возможность расширять бизнес, участвуя во внешнеэкономической деятельности. ИП сможет заключать сделки с иностранными партнёрами и проводить валютные операции через валютный счёт.

Как ИП открыть расчётный счёт

Прежде чем открыть р/с, необходимо выбрать банковскую организацию. Поскольку банки предлагают похожие условия по расчётно-кассовому обслуживанию, стоит обращать внимание на следующие моменты:

- технологичность, удобство работы онлайн-банка;

- наличие мобильного приложения;

- отзывчивость и скорость работы службы поддержки;

- разнообразие предлагаемых сервисов и услуг;

- удобство предлагаемых сервисов и услуг;

- отзывы клиентов об исполнении банком своих обязательств;

- срок работы организации, размер её активов, количество государственных денег в уставном капитале.

После выбора банка и тарифа РКО можно подать заявку на открытие расчётного счёта.

Какие документы нужны ИП для открытия счёта

С 1 сентября 2016 года индивидуальный предприниматель может открыть р/с по упрощённым правилам, то есть без предоставления в банк свидетельства о государственной регистрации ИП и свидетельства о постановке на учёт в налоговую инспекцию.

У каждой кредитной организации свой список документов для открытия расчётного счёта, например:

- паспорт гражданина РФ;

- лицензии, патенты (при наличии);

- образцы подписей и печати;

- заполненные анкета и заявление.

Возможно, банковская организация запросит дополнительные данные. На проверку информации уходит до двух дней. После этого банк открывает расчётный счёт и выдаёт клиенту реквизиты.

В некоторых банках есть услуга резервирования расчётного счёта. В этом случае реквизиты предоставляются раньше, чем банк оформит все документы.

Расчетный счет для бизнеса

- Для кого: OOO, ИП

- Наличие интернет-банка: Да

- Наличие мобильного банка: Да

Всё, что надо

Вернуться к расчету

РКО по тарифу Расчетный счет для бизнеса от банка ЦЕНТР-ИНВЕСТА

Простой универсальный тариф.

- Стоимость открытия счета:

1500 руб. - Обслуживание счета в рублях:

60 руб./мес - Для кого: ИП, OOO

- Преимущества:

Бесплатный терминал