Как закрыть банковский счет

Закрытие расчетного счета в банке – это прекращение отношений клиента и банковского учреждения по размещению денежных средств клиента на определенном аккаунте.

Закрыть расчетный счет (р/с) – значит вывести с него все средства и аннулировать учетную запись в регистрах банка. После это становятся невозможны все операции счету: хранение денежных средств, прием и отправка платежей, внесение и выдача наличных со счета.

Причины закрытия расчетных счетов

Существуют разные причины для закрытия расчетного счета. Чаще инициаторами этого становятся клиенты, т.е. владельцы средств. Иногда это происходит по инициативе государственных органов. Реже всего счет закрывают сами российские банки.

Обычными причинами для отказа клиента от расчетного счета в определенном банке становятся:

- более выгодное предложение со стороны другого банковского учреждения;

- внутренние организационные изменения у клиента: присоединение к другой организации, смена вида или места деятельности;

- неудовлетворительное обслуживание со стороны банка и другие конфликты с ним;

- потребность в услугах, которые данный банк предоставить не может, или предоставляет их в неполном объеме, в неудобной форме, по слишком высокой цене;

- предложение другого банка размещать все средства только в нем (этого не требуют официально, но часто увязывают с возможностью получить кредит);

- неуверенность в перспективах работы банка, опасение, что он может потерять лицензию, приостановить работу, не сумеет вернуть деньги по требованию.

Возможны и другие причины, т.к. клиент свободен в выборе банковского учреждения, продолжении или завершении работы с ним.

Государственные органы закрывают расчетные счета в случае банкротства предприятия или его ликвидации по решению суда. Происходит это с участием назначенных в установленном порядке временных управляющих. В таких ситуациях принято закрывать все счета во всех банках, выборочного закрытия обычно не происходит.

Иногда счета закрывают сами банки. Такое случается редко, т.к. отказывая клиенту в обслуживании, банк лишается платы за размещение счета, комиссий за операции и средств на счете, которыми банк пользуется в своей деятельности.

Причинами закрытия счета банком бывают:

- подозрения в том, что клиент финансирует терроризм или занимается «отмывание денег» через свой расчетный счет;

- нарушается соглашение FATCA, т.е. происходит уклонение от уплаты налогов гражданами США;

- по расчетному счету нет движения средств в течение 2-х и более лет.

Закрытие счета банком происходит обычно не сразу, этому предшествует запрос объяснений, документов подтверждающих законность операций, предупреждения, блокировка счета. Закрывать расчетный счет по закону положено после двух случаев остановки сомнительных операций в течение года. Это редко проходит незамеченным для клиента, хотя жалобы на злоупотребления банков иногда звучат.

Последствия закрытия счета по инициативе банка

Разрыв отношений по инициативе банка может иметь другие неприятные и далеко идущие последствия:

- Владелец счета – индивидуальный предприниматель или организация столкнется с проблемами при открытии нового счета в другом банке.

- Тому, чей счет закрыли за противоправные действия или по подозрению, может быть сложнее получить кредит и вести общение с банками в других сферах.

Это не означает какого-то поражения в правах. Но банки имеют собственные системы обмена информацией и критерии отбора клиентов. А причины отказа в кредите и других услугах они разглашать не обязаны.

Логический вывод – ссориться с банками не стоит, с предложением закрыть счет или уйти в другой банк нужно соглашаться. К счастью такое происходит довольно редко.

Закрытие неработающих расчетных счетов особых объяснений не требует, это счета исчезнувших фирм, прекративших работу предпринимателей. Пока на счете остаются деньги для оплаты обслуживания – банк соглашается с их присутствием. Потом направляет зарегистрированному владельцу р/с уведомление и через 2 месяца закрывает счет.

Как закрыть расчетный счет в банке?

Алгоритм закрытия счета зависит от условий договора с банком и конкретной ситуации. Проще и быстрее все происходит по инициативе тех клиентов, которые закрывают р/с, но не прекращают сотрудничества с банком: открывают другую фирму, реорганизуют бизнес и пр. Тогда ликвидация счета оказывается формальностью, сотрудники банка активно помогают во всех операциях, остаток средств переходит с одного счета на другой.

Если по инициативе клиента прекращаются все отношения с банком, то закрытие счета означает и полный расчет с ним. Здесь процесс может идти труднее и дольше. Некоторые банки взимают дополнительную плату за расторжение договора. Ожидать содействия и расторопности в такой ситуации сложнее. Банк будет тщательно проверять все основания получить с клиента возможные платежи до полного разрыва отношений.

Особенно трудно расторгнуть договор клиенту, взявшему кредит в этом банке. На них банк зарабатывает трижды: на процентах по кредиту, на обслуживании счета, на пользовании средствами счета. Банку легче отслеживать состояние дел при постоянном общении с клиентом. Иногда обязанность иметь расчетный счет в данном кредитном учреждении прямо указывается в договоре о предоставлении ссуды, и закрытие счета становится поводом требовать досрочного возврата всей суммы.

Порядок действий при закрытии счета

Алгоритм операций при закрытии расчетного счета примерно одинаков для всех клиентов, независимо от юридического статуса. Иногда для этого нужно лишь подать заявление, а все остальные действия будут предложены банком. Иногда требуется активность клиента.

Последовательность обязательных при закрытии шагов такова:

- Подать в банк заявление на закрытие счета, в электронном варианте через каналы удаленного доступа или письменно по форме банка.

- Сдать в банк чековые книжки и аннулировать выданные к этому счету карты.

- Узнать сумму, причитающуюся за обслуживание счета и уплатить ее.

- Вывести остаток средств на другой счет или в наличность.

- Получить документ подтверждающий закрытие данного расчетного счета.

Этот документ будет подтверждением расчета с банком, потому его лучше сохранить на случай проверки и прочих проблем.

При отсутствии открытых вопросов и претензий, расчетный счет должен быть аннулирован в течение 7 дней.

Однако не всегда закрытие счета происходит так просто. В описанном алгоритме на указаны документы, которые банк может потребовать при закрытии счета. Это не всегда обязательно, т.к. весь пакет передан в банк еще на этапе регистрации счета. Но иногда документы все-таки требуют.

- приказ по организации о закрытии счета, с указанием исполнителя;

- выписка из реестра юридических лиц, полученная не раньше, чем за месяц до предъявления в банк;

- при необходимости – изменения в уставных документах, если банк их еще не имеет;

- паспорт лица подающего заявку за закрытие счета.

Закрыть расчетный счет ИП проще, если этим занимается сам предприниматель. Если счет индивидуального предпринимателя или организации закрывается по банкротству или решению суда, то документы подает назначенный для этого управляющий. Тогда уже он удостоверяет свою личность и полномочия.

Закрытие счета ИП или юр. лица по доверенности допускается, но происходит труднее всего, т.к. банк проверяет доверенное лицо и все обстоятельства особенно скрупулезно.

Даже имея опыт закрытия банковских счетов, перед каждым таким случаем стоит получить консультацию в банковском учреждении, т.к. условия могут сильно разниться от места и времени. Уточнять, как закрыть расчетный счет в Сбербанке (или другом кредитном учреждении), нужно именно в его отделениях и сервисах, для выяснения всех нюансов и особых требований.

Как закрыть расчетный счет в проблемном банке?

В России ежегодно лишают лицензий несколько десятков банковских учреждений. И это становится серьезной проблемой для владельцев расчетных счетов не успевших вывести средства. Иногда они не спешат закрывать такие счета, но необходимость в закрытии все-таки возникает, т.к. существование лишнего счета только усложняет отчетность.

Порядок закрытия счета будет примерно таким:

- Определить остатки по счету.

- Получить подтверждение остатков. За неимением других способов — просить об этом временную администрацию банка.

- Обратиться к действующему руководству банка (временной администрации или ликвидатору) с письменным заявлением на закрытие счета.

После закрытия расчетного счета обязанность банка вернуть средства с него не исчезнет, но останется в списке претензий кредиторов банка.

Что будет после закрытия счета?

С закрытием расчетного счета все отношения по нему прекращаются. Если этот счет был указан в реквизитах предприятия или предпринимателя, то всем партнерам и контрагентам нужно сообщить новые платежные данные: номер счета и сведения о банке в котором он открыт. Уведомлять ИФНС, страховые и прочие государственные организации теперь не нужно, банк делает это сам.

Денежные переводы на закрытый счет пройти не могут, средства вернутся адресату.

Для собственного учета, будущих проверок и разного рода проблемных ситуаций, полезно сохранить историю всех движений по закрытому р/с. Банк может дать выписку об этом. Восстановить данные можно и после прекращения договора, главное чтобы и банк, и его бывший клиент продолжали существовать.

Сложнее всего получать сведения об операциях ликвидированного предприятия. Это придется делать через обращение в суд.

Иногда у предпринимателей, которые не открывают новый расчетный счет и предприятий в стадии закрытия, возникает вопрос – как теперь погашать задолженности перед кредиторами и бюджетом, в т.ч. по налогам? Делать это наличными можно, но по предварительной договоренности с получателем средств. Наибольшие трудности в такой ситуации возникают у юридических лиц по платежам в бюджет. Но государственные органы идут навстречу тем, кто готов погасить задолженности.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Публичное акционерное общество «Банк ВТБ» много лет подряд значится в списке системообразующих банковских учреждений России. Группа, контролируемая ВТБ, сегодня включает в себя порядка 30 коммерческих предприятий, среди них – 9 банков в нескольких странах. Интересы Банка охватывают разные сферы финансовой деятельности, что взаимно укрепляет положение всех элементов структуры ВТБ.

Банк ВТБ ведет свое происхождение от советского Внешторгбанка, но за годы работы присоединил к себе еще несколько довольно крупных банковских учреждений. Больше половины акций ВТБ принадлежит российскому правительству.

Все перечисленное формирует для ВТБ репутацию надежного государственного банка, работа с которым несет минимально возможные риски. Расчетный счет в Банке ВТБ вызывает доверие контрагентов и уверенность при совершении операций.

Преимущества

ПАО «Банк ВТБ» не имеет явной специализации, он не привязан к определенному региону, но обеспечивает широкий спектр банковских услуг, в т.ч. в отношении расчетно-кассового обслуживания своих клиентов (РКО). География Банка охватывает территорию России, еще более расширяют возможности клиентов интернет-сервисы Банка.

Банк ВТБ обещает своим клиентам:

- готовые наборы услуг в тарифных пакетах со специализацией под разные категории пользователей;

- быструю регистрацию новых счетов после открытия первого расчетного счета;

- быстрое и бесплатное подключение интернет-банка и оповещения через СМС;

- совершение транзакций со счетов после окончания рабочего дня.

Большинство клиентов Банка ВТБ не ищет эксклюзивного набора услуг, а выбирает комплексное обслуживание в рамках стандартных договоров.

Договора комплексного обслуживания обеспечивают:

- регистрацию и ведение расчетных, депозитных и прочих видов счетов в рублях РФ и валюте других государств (обычно это доллары США и евро);

- сервисы удаленного управления средствами на счетах;

- информирование о состоянии счетов и операций клиента, изменениях и новостях Банка, а также иных значимых для ведения бизнеса моментах;

- автоматические операции со средствами счетов по указанию клиента: периодическую оплату, регулярные переводы по определенным адресам.

Основная часть предложений Банка ВТБ для малого и среднего бизнеса стандартизирована, имеет заранее известные правила оформления и работы, а также цены на услуги.

Тарифы на открытие расчетного счета в ВТБ

Когда появляется определенность по каждому из этих вопросов, остается узнать, сколько стоит открыть расчетный счет в ВТБ по каждому из тарифов и переходить к выбору подходящего.

Обслуживание по определенному тарифу не ограничивается названными в этой таблице операциями. Их гораздо больше и каждая имеет свою цену. Открытие и ведение валютных счетов добавляет новые операции в части оформления экспорта и конверсии.

Условия тарифа «На старте»

Тариф предназначен для молодых предпринимателей. Так как их бизнес только начинается, очень важно не обременять их дорогим банковским обслуживанием. Поэтому банк предлагает бесплатный (без помесячной оплаты) тариф с небольшим количеством включенных операций:

- 5 бесплатных платежей, свыше лимита – 150 рублей за платеж;

- переводы на счета физических лиц – 1% (до 150 000 рублей), 2% (от 150 000 до 300 000 рублей), 2.7% (от 300 000 до 2 000 000 рублей), 4.5% (от 2 000 000 до 4 000 000 рублей), 7% (от 4 000 000 до 5 000 000 рублей), 11% (свыше 5 000 000 рублей);

- выдача наличных – 2.5% (до 600 000 рублей), 4.5% (от 600 000 до 1 500 000 рублей), 6.5% (от 1 500 000 до 3 000 000 рублей), 11% (свыше 3 000 000 рублей).

Тарифом можно пользоваться только 12 месяцев. Затем необходимо перейти на другой.

https://youtube.com/watch?v=85GF10Zl50M

Сколько стоит

Банк бесплатно открывает расчетные счета юридическим лицам и индивидуальным предпринимателям. Дальнейшие операции со счетом происходят согласно установленной тарификации.

При этом банк предлагает как бесплатные пакеты услуг РКО, так и платные, но с несколькими бесплатными месяцами обслуживания.

Больше о преимуществах

Как открыть расчетный счет в ВТБ онлайн?

Регистрировать расчетный счет в ВТБ для ИП, ООО и других юридических лиц, предлагается по общим правилам, но с некоторыми различиями в отношении обязательных документов и сведений для проверки.

Подать заявку на открытие счета можно прямо с нашего сайта, одним кликом на зеленую кнопку «Открыть счет».

После этого откроется форма из пяти строк, в которые нужно будет ввести:

- телефонный номер для связи с заявителем;

- название ИП или юр. лица подавшего заявку;

- идентификационный номер налогоплательщика открывающего счет;

- населенный пункт, в котором зарегистрирован заявитель.

После ввода информации нужно согласиться с проверкой Банком персональных данных, ввести капчу и еще раз нажать на красный прямоугольник.

Ждать обратного звонка из Банка обычно приходится не более получаса. Позвонивший сотрудник выясняет у клиента значимые моменты и договаривается о времени визита в отделение ВТБ.

Документы для открытия расчетного счета

При посещении Банка с собой нужно будет иметь следующий набор документов, некоторые из которых следует получать самостоятельно, некоторые – оформлять на месте.

Для индивидуальных предпринимателей ВТБ требует:

- Паспорт самого предпринимателя и лиц, которым он доверяет распоряжение счетом.

- Заявление на открытие счета на бланке ВТБ, подписанное лично ИП или его уполномоченным представителем и заверенное печатью (при наличии).

- Анкеты для ИП и физических лиц, получающих право распоряжаться средствами счета. Форма анкеты также устанавливается Банком.

- Свидетельства о госрегистрации в качестве ИП, о внесении в ЕГРИП, о постановке на учет в качестве налогоплательщика. Все документы представляются либо в оригинале, либо в нотариально заверенных копиях.

От ООО и других коммерческих организаций потребуют:

- Заявление, оформленное по правилам Банка, подписанное руководителем и скрепленное печатью.

- Анкета для организации и анкеты для всех лиц, включаемых в банковскую карточку по данному счету.

- Свидетельство о гос. регистрации юр. лица, постановке его на учет как налогоплательщика, внесении в ЕГРЮЛ.

- В зависимости от организационной формы, уставные или учредительные документы.

- Паспорта руководителя и сотрудников организации, получающих право на доступ средствам счета.

От всех клиентов регистрирующих расчетный счет, Банк требует заполнения карточки с подписями и образцом печати (при ее наличии).

Расчетно-кассовое обслуживание в ВТБ

Кроме ведения и контроля расчетного счета банк ВТб предлагает ряд услуг, которые облегчают управление бизнесом как индивидуальным предпринимателям, так и крупным компаниям. Рассмотрим подробнее.

Эквайринг

В рамках эквайринга ВТБ банк предоставляет бесплатное подключение и предоставление терминалов, консультацию по вопросам работы и использования, круглосуточную поддержку. При этом открытие счета в банке не требуется.

Зарплатный проект

Для компаний, где есть наемные сотрудники банк ВТБ предлагает услуги по перечислению зарплат без комиссии в короткие сроки, открытие карточек, а также массу разнообразных бонусов в числе которых возраст процентов на остаток, кэшбэк.

Валютный контроль

ВТБ банк помогает вести документооборот и составлять договоры компания, которые работают с зарубежными партнерами. В рамках этой услуги банк предлагает обменять валюту, автоматизированный обмен документами, консультирование по всем вопросам, проведение мероприятия по предупреждению нарушений законодательства РФ, проведение обучающих семинаров.

Инкассация

Бизнес-клиенты банка могут подать заявку на инкассацию и получить:

- безопасную перевозку своей выручки в банк, а также обратную процедуру (доставка денег из банка);

- страхование наличных денег;

- пересчет средств и быстрое зачисление на счет.

Крупным клиентам ВТБ предлагает также онлайн инкассацию – установка специального аппарата самообслуживания. С помощью автоматизированной депозитной машины (АДМ) деньги будут поступать на счет в онлайн режиме.

Карты для бизнеса

Какой бы тариф РКО ни выбрал клиент, он получает карту для бизнеса с бесплатным оформлением и обслуживанием. С помощью нее можно:

- пополнять счет карты средствами расчетного счета;

- снимать средства;

- оплачивать нужды компании.

Карта для бизнеса от ВТБ – это универсальная карта платежных систем Visa или MasterCard с функцией бесконтактной оплаты. Она может быть как именной, так и неименной

Бонусы при открытии расчетного счета

При открытии расчетного счета ВТБ предлагает своим клиентам различные бонусы, среди них:

- скидка 20% на тарифы 1С: БизнесСтарт;

- промокод на 5 000 на Яндекс.Директ для покупки первой рекламной кампании;

- бесплатный сервис проверки контрагентов КонтурФокус;

- до 50 000 рублей (удвоение баланса) на рекламную кампанию в MyTarget;

- бесплатный сервис «Проверь себя» в FinCheck по 115-ФЗ.

Контроль и отслеживание расчетного счета

ВТБ разработал онлайн банк для тех, кто открыл в организации расчетный счет, – ВТБ Бизнес Онлайн.

Онлайн-банк для бизнеса

В личный кабинет можно зайти:

- через компьютер, ноутбук, планшет (интернет-банк);

- через специальное приложение на мобильном телефоне (мобильный банк).

В кабинет могут входить несколько пользователей. Для них устанавливается персональный пароль и ограничения по операциям.

Что можно сделать с помощью онлайн банка:

- совершать платежи;

- размещать средства на депозитных счетах;

- проходить валютный контроль;

- заказывать наличные средства;

- работать с зарплатными проектами;

- проверять контрагентов и т.д.

Отзывы об РКО в банке ВТБ

Бизнес-клиенты банка часто жалуются на плохое банковское обслуживание:

- ошибки операторов или менеджеров;

- некорректную информацию;

- недостаточное информирование по поводу списания комиссий за услуги;

- медленную работу.

Но вместе с тем поступают и личные благодарности некоторым сотрудникам, которые профессионально выполняют свои обязанности.

Как закрыть расчетный счет в ВТБ?

Закрыть расчетный счет гораздо проще, чем открытие счета. Индивидуальному предпринимателю, директору юридического лица, или другому уполномоченному лицу, нужно только подать заявку на закрытие счета и определить способ вывода средств, которые останутся после расчета с Банком за обслуживание. Все остальные действия подскажут сотрудники Банка.

Основания закрытия банковского счета

Ключевое основание — прекращение договора банковского счета. Договор прекращается в случае окончания сроков действия, либо по инициативе одной из сторон — банка или клиента. Право на отказ клиента от обслуживания в банке закреплено в Инструкции Банка России 153-И (ст. 8 Инструкции).

После прекращения договора расходные и приходные операции по счету не совершаются. Если после закрытия счета на него поступают денежные средства, банк возвращает их отправителю. Комиссии за операцию при этом не взимаются. Банк вправе отказать в обслуживании или досрочно расторгнуть договор банковского счета по следующим основаниям:

- Подозрения в том, что клиент пользуется счетом с целью занятия запрещенной на территории РФ деятельностью, в том числе и с целью легализации доходов, полученных преступным путем или финансирования терроризма.

- Отказ в совершении распоряжения клиента на проведение операции по счету, поступивший дважды в течение одного календарного года.

- Вероятность того, что клиент (физическое лицо) состоит в организации или сообществе, признанных экстремистскими в соответствии с законодательством РФ.

Действующий банковский счет (вклад, депозит) — доход кредитной организации, от которого она отказывается в крайних случаях. По инициативе банков счета клиентов закрываются при условии обнаружения серьезных нарушений. Это правило установлено действующим законодательством по противодействию отмыванию доходов, полученных незаконным путем.

Как закрыть счет в банке по инициативе клиента

Досрочное прекращение договора предполагает заявительный порядок. Заявление подается клиентом в той форме, на которую указывает банк. Заявление составляется на специальном бланке, который выдается в отделении кредитной организации, обслуживающем клиента. Также банк заявления скачивается на официальном сайте банка. Крупные кредитные организации размещают на своих сайтах ссылки на скачивание бланка. К примеру, в Сбербанке России заполненное заявление направляется следующими способами:

- Через сервис «Письмо в банк».

- В системе Сбербанк Бизнес Онлайн.

- Лично клиентом в офис, в котором был открыт счет.

В электронной версии бланка, как правило, указываются правила его заполнения. Это документ официального характера, поэтому свободная форма заполнения — не допускается. Причины, побудившие клиента закрыть счет в банке, в заявлении не указываются.

Сроки рассмотрения заявления на закрытие счета

В Инструкции Банка России 153-И указано, что кредитная организация обязана рассмотреть поступившее в ее адрес заявление в течение семи банковских дней. То есть, счет закрывается не сразу, но операции и получения по нему прекращаются в день поступления заявления от клиента.

Если на счете имеется остаток денежных средств, банк информирует об этом клиента. Остаток выдается клиенту в наличном виде, либо переводится на указанный счет, открытый в другой кредитной организации. О закрытии счета банк клиенту направляет уведомление.

Клиент обязан в течение 60 дней после получения уведомления явиться в офис за получением остатка денежных средств, либо указать счет, на которые этот остаток следует перевести. Если ни того, ни другого не произойдет, банк направляет деньги на специальный счет, открытый в Банке России. Дальнейшие вопросы по возврату денежных средств клиент решает непосредственно с главным регулятором.

Также после прекращения обслуживания, клиент обязан сдать в банк все неиспользованные денежные чековые книжки с чистыми чеками и корешками. Сдавать документы целесообразно одновременно с подачей заявления на закрытие банковского счета. Наличие не исполненных поручений не влияет на срок закрытия счета в банке.

Как закрыть счет кредитной карты

Помимо номера, у каждой банковской карты есть счет. Его принято называть карточным. Отказ от пользования кредитной картой оформляется официально. Просроченные и заблокированные карты перестают действовать, а карточный счет — продолжает работать. Закрытие счета производится в заявительном порядке. Клиенту необходимо:

- Обратиться в отделение банка — в том же регионе, в котором оформлялась карта.

- Заполнить заявление на закрытие карты и счета.

- Указать, каким образом будет выведен остаток денежных средств на карте — переводом или в наличном виде.

После получения заявления от клиента, счет закрывается в течение 30 рабочих (банковских) дней. Исключение — если срок действия вышел более 30 дней, и после этого карта не перевыпускалась банком. В этом случае счет закрывается в течение 1-2 рабочих дней. Если клиент выбирает вывод остатка средств наличными, то получение денег станет доступным после закрытия счета. Клиенту необходимо явиться в отделение банка спустя 30 дней после подачи заявления.

Можно ли не закрывать неиспользуемый счет по карте

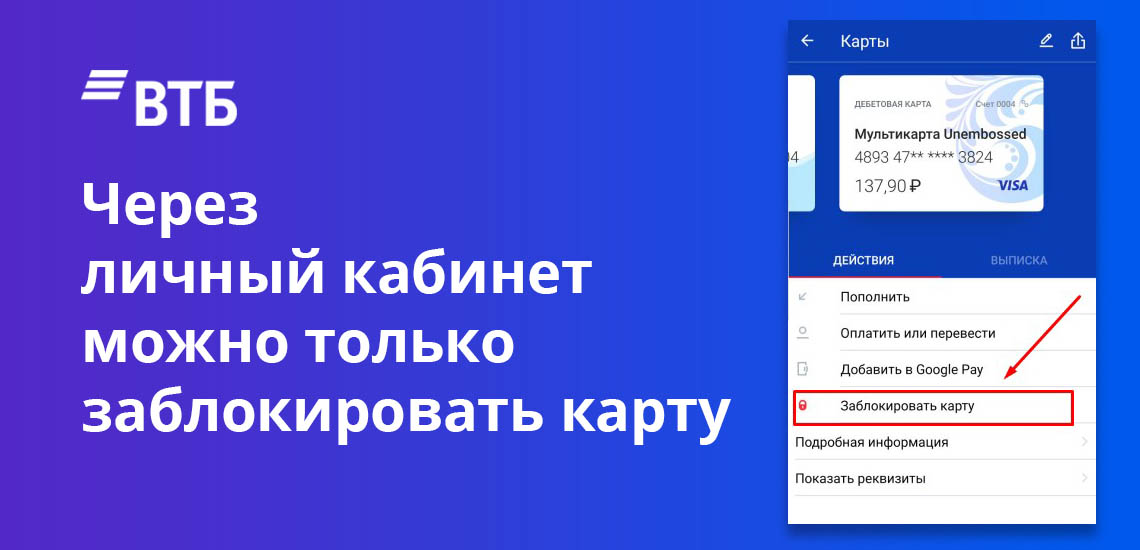

При принятии решения о прекращении сотрудничества с банком, рекомендуется придерживаться правил полного закрытия счета. Карту можно заблокировать, но после этого счет будет продолжать действовать. Условие касается дебетовых и кредитных карт.

Если клиенту придется подавать отчетность в налоговые органы, то в декларации должен указываться и счет заблокированной карты. При наличии на счете денежных средств, по ним необходимо отчитываться. Поэтому счет следует закрывать полностью.

При закрытии счета по карте одновременно блокируются все дополнительные карты, выпущенные в рамках банковского обслуживания. После закрытия счета восстановить или разблокировать все привязанные к нему карты не получится.

Почему счета закрываются не сразу

30 рабочих (банковских) дней — срок, отраженный в законе. Таким образом, не закрывая счета сразу, банки не нарушают действующее законодательство. Этот срок необходим для того, чтобы платежная система проверила и завершила все расчеты с торгово-сервисными точками.

В течение этого срока банк проверяет клиента на наличие задолженности по оплате тех или иных услуг. Счета дебетовых и кредитных карт закрываются одинаковым образом — путем подачи заявления со стороны клиента.

Отказ в прекращении договора поступает в том случае, если по счету клиента обнаруживается задолженность: отрицательный баланс, не восстановленный кредитный лимит, не оплаченные дополнительные услуги. Также счет не закрывается, если на него наложены аресты и ограничения.

Процедура закрытия счета и карточки может занять некоторое время, но является обязательной для прекращения выплат за ежегодное обслуживание. Обо всем подробнее – в материале Brobank.

Закрытие карточки требуется в следующих случаях:

- Увольнение работы и отказ от зарплатной дебетовки.

- Переход на другую карту.

- Проживание на территории другой страны.

- Отсутствие необходимости в продукте.

Чтобы узнать, как отказаться от карты ВТБ, достаточно просчитать соглашение, в котором эта процедура должна быть прописана.

Закрытие дебетовой карты

Закрыть дебетовку проще, чем кредитку, так как клиент пользовался собственными средствами, а не заемными, а значит у него нет долгов перед банком. Алгоритм закрытия выглядит следующим образом:

- Прийти в отделение организации, где была получена карточка, принести с собой продукт и паспорт.

- Написать заявление о желании отказаться от продукта и закрыть счет.

- Забрать остаток со счета (наличными или переводом), который можно перевести на счет банка, если остаток составляет пару рублей или копеек.

- Взять копию подписанного менеджером заявления.

Когда клиент подает заявку, менеджер разрезает карту или прикрепляет ее к заявлению и отдает клиенту обратно. С этого момента продукт считается недействительным. Однако сам счет, к которому прикреплена дебетовка будет закрыт в течение полутора месяцев после подписания заявки. После окончания этого периода желательно посетить банк и взять бумагу о том, что карточка действительно закрыта. Чтобы избежать неприятных ситуаций, стоит сохранить эту бумагу.

Процедура отказа от зарплатной карты ВТБ ничем не отличается от закрытия обычной дебетовки. Договор на банковское обслуживание подписывает работодатель и оплачивает обслуживание тоже он, поэтому после увольнения эта обязанность ложится на самого работника. Чтобы избежать ненужных трат, необходимо прийти в ближайший офис и сообщить менеджеру, что вы хотите отказаться от конкретного продукта.

Как закрыть кредитку

Есть несколько способов, как закрыть кредитную карту ВТБ. Однако при любом варианте сначала нужно погасить все задолженности, включая проценты, и дождаться числа, когда взимается плата. Как правило, процедура закрытия проводится по следующей схеме:

- Необходимо лично прийти в удобный офис банка, принести с собой кредитку и паспорт.

- Затем нужно получить выписку по счету, где будет видно, какую точно сумму задолжал владелец кредитки.

- Клиент должен внести сумму, но с запасом, поскольку выписка выдается на сегодняшний день, а средства снимаются определенного числа месяца.

- Затем держатель кредитки подписывает заявление о закрытии и берет копию документа, но продукт поставляет пока у себя, чтобы внести деньги в случае обнаружения задолженности.

- Через полтора месяца клиент приходит за справкой о том, что счет и кредитка закрыты.

Последний пункт нужно выполнить обязательно и хранить справку о закрытии несколько лет. Если произойдет сбой, банк начнет начислять штрафы и пени, а бумага будет доказательством, что счет действительно был закрыт.

Если возникают сложности или вопросы, как отказаться от кредитной карты ВТБ, можно позвонить по указанным на сайте телефонам или воспользоваться обратной связью на сайте банка.

Проведение процедуры через интернет

Часто клиенты интересуются, как закрыть карту ВТБ через интернет, чтобы не тратить время на посещения офиса. Этот способ не позволит провести процедуру до конца.

Также можно позвонить в службу поддержки и оператор расскажет, как закрыть карту ВТБ по телефону. Дистанционно, то есть через службу поддержки и интернет-сервисы можно только блокировать пластиковую карточку. Однако счет при этом останется действующим, и организация продолжит взимать плату за его обслуживание. Полностью закрыть счет можно только при личном посещении офиса и предоставлении документа, удостоверяющего личность.

Мобильное приложение и онлайн-банкинг позволяет отправить заявление о закрытии. Но через месяц-полтора все равно придется посетить отделение. Процедура отправки заявления проводится следующим образом:

- После регистрации в меню нужно найти функцию, позволяющую управлять карточкой (как правило, она находится рядом с указанием остатка).

- Затем необходимо найти кнопку закрытия продукта и нажать на нее.

- На экране откроется текст заявки, где нужно заполнить пустые поля.

- После того, как документ был заполнен и отослан, остается только дождаться ответа от банка.

Дальнейшие действия те же, что и при закрытии в офисе. Нужно подождать полтора месяца, прийти в отделение, предъявить паспорт и кредитку, а затем получить справку о том, что счет действительно закрыт.

Если не получается закрыть карточку

Поскольку закрытие проводится в офисе, менеджер расскажет, почему эта процедура невозможна на данный момент. Чаще всего банк отказывает в закрытии кредитки, так как клиент погасил не все долги. То же самое касается дебетовок с овердрафтом. ВТБ примет заявление, если внести нужную сумму и снова попросить выписку.

Также окончание срока действия продукта не означает закрытие счета. Карта блокируется автоматически, так как держатель должен прийти в офис и получить новую, но сам счет все это время продолжает работать. Держатель обязан сначала получить новую карточку, а потом уже написать заявку об отказе.

Сложность может возникнуть в том случае, если клиент уже переехал на постоянное место жительство в другую страну, но счет не закрыл. Вернуться для проведения этой процедуры он не может, а дистанционно провести ее невозможно по правилам банка. В этом случае необходимо найти представителя и оформить на него официальную доверенность. Он придет в банк и подаст заявку, а затем заберет справку.

Добавить в сравнение

Индивидуальные предприниматели и руководители ООО могут открыть в банке ВТБ расчетный счет для удобного ведения бизнеса. Банк предлагает простые условия оформления и выгодные тарифы на РКО.

В статье мы рассмотрим преимущества РКО в банке ВТБ для ИП и юридических лиц, тарифы обслуживания, какие услуги предоставляются, порядок открытия расчетного счета.

Расчетно-кассовое обслуживание в банке ВТБ

Банк ВТБ, функционирующий с 1990 года, предлагает открытие расчетного счета всем предпринимателям, имеющим официально зарегистрированную деятельность на территории РФ.

Особенности и преимущества

РКО от ВТБ банка – особо выгодное решение для ИП и ООО, что обусловлено рядом преимуществ программы, разработанной опытным финансовым учреждением России.

Особенности и преимущества РКО от ВТБ:

- открытие расчетного счета за 5 минут;

- прием заявок в онлайн-режиме;

- несколько тарифных пакетов на РКО, адаптированных для бизнеса разных категорий;

- выгодные условия на открытие и обслуживание расчетного счета;

- доступный интернет-банкинг и мобильный банк;

- дистанционная поддержка специалистов;

- валютный контроль, ВЭД;

- выпуск бизнес-карт с повышенной защитой и выгодными условиями;

- легкое подключение эквайринга с круглосуточной сервисной поддержкой;

- зарплатный проект;

- продолжительный операционный день;

- быстрое зачисление денежных средств;

- инкассация и другие удобные услуги для ИП и ООО.

Тарифы РКО для юридических лиц и ИП от ВТБ

ВТБ банк предлагает выгодные тарифы на открытие и обслуживание РКО для ИП и ООО.

Тарифные пакеты на РКО от ВТБ банка:

- «На старте» — оптимальный тариф на начинающих предпринимателей и небольших компаний. Бесплатное открытие РКО. Первые 12 месяцев абонентская плата за обслуживание счета не взимается, за последующие составит 1200 р.

По тарифу предусмотрены безлимитные платежи на счета клиентов ВТБ и до 5 бесплатных платежей в месяц на счета клиентов других банков. За внесение наличных на счет взимается комиссия в размере 0.5% от суммы. - «Самое важное» — выгодный тарифный пакет на РКО для развивающихся компаний. Подключение и первые 3 месяца обслуживания – бесплатное. Стоимость обслуживания с 4 месяца – 2200 рублей.

Платежи на счета клиентов ВТБ – 0 р., без ограничений. До 30 бесплатных платежей в месяц на счета клиентов других банков. Отсутствует комиссия за внесение наличных на счет на сумму до 50 тыс. рублей в месяц. - «Все включено» — лучшая программа для стабильно развивающихся компаний с хорошим оборотом. Подключение и обслуживание первые 3 месяца – 0 рублей. С 4 месяца взимается плата за обслуживание счета в размере 3200 рублей. Бесплатные платежи клиентам ВТБ, без ограничений.

По тарифу предусмотрено 60 бесплатных платежей в месяц на счета клиентов других банков. Без комиссии можно вносить наличные на расчетный счет в сумме до 250 тысяч рублей в месяц. - «Большие обороты». Тариф подойдет юридическим лицам, имеющим подразделения, большие обороты и много контрагентов. Бесплатный период не предусмотрен. При подключении тарифа плата взимается уже в первый месяц и составляет 7 000 руб. Но если внести оплату авансом сразу за 12 месяцев, то банк предоставит скидку и плата за месяц составит всего 5 950 руб. (71 400 руб.за год).

При этом клиент получит бизнес-карту с бесплатным обслуживанием, внутренние платежи контрагентам и переводы на свои счета без комиссии. Также пакет включает 150 бесплатных платежей в другие банки, внесение наличных без комиссии — до 750 тыс. руб. Снимать бесплатно можно до 300 тыс. руб.

По всем тарифам РКО бесплатный доступ в интернет-банкинг.

Актуальные тарифы

РКО в ВТБ банке – доступная услуга для всех клиентов, имеющих зарегистрированную предпринимательскую деятельность.

Заявка

Подать заявку на открытие РКО в ВТБ банке можно через интернет на официальном портале финансового учреждения.

- Нажимаем на кнопку «Открыть счет».

- Заполняем анкету, где указываем личные данные, некоторую информацию о компании, а также контакты для связи.

- Отправляем заявку в один клик.

Заявки на РКО рассматриваются в оперативном режиме. С клиентом свяжется представитель банка для согласования времени визита в офис финансового учреждения. Предпринимателю нужно подготовить документы для оформления договора на обслуживание расчетного счета в ВТБ банке.

Какие документы необходимы для открытия расчетного счета для ИП:

- личный паспорт и СНИЛС индивидуального предпринимателя;

- ИНН;

- заявление на открытие РКО;

- свидетельство о государственной регистрации предпринимательской деятельности, лист записи ЕГРИП;

- документ о постановке на учет в налоговую службу.

Как открыть счет в ВТБ для ООО

В банке ВТБ открыть расчетный счет для ООО могут физические лица, уполномоченные представлять интересы компании.

Заявку на открытие РКО для ООО можно подать онлайн на официальном сайте ВТБ банка.

- Нажимаем на кнопку «Подать заявку».

- Заполняем анкету, указывая данные компании и физического лица, оформляющего заявку, а также контакты для связи.

- Отправляем заявку в один клик и ждем звонка специалиста.

Расчетный счет открывается в течение 5 минут после подачи заявки онлайн.

Согласовав время для визита в стационарное отделение банка, уполномоченному лицу необходимо подготовить некоторые документы для оформления договора на РКО для ООО.

- заявление от физического лица, официально представляющего интересы компании (документ должен быть заверен руководителем ООО);

- ИНН;

- свидетельство ЕГРЮЛ;

- свидетельство о постановке на учет в налоговую службу;

- финансовая отчетность;

- уставные и учредительные документы;

- карточки с образцами подписи и печати;

- паспорт руководителя и иных лиц, которые будут иметь доступ к расчетному счету компании.

По мере необходимости банк может запросить дополнительные документы на открытие РКО.

После открытия счета в ВТБ банке клиент может подключить дополнительные услуги, предусмотренные выбранным тарифным пакетом.

Чтобы закрыть расчетный счет в ВТБ банке, предпринимателю нужно подать заявку на закрытие РКО и определить способ для вывода денежных средств со счета.

Получить информацию по всем интересующим вопросам можно по телефону горячей линии ВТБ банка.

Частые вопросы

Заявку на открытие расчетного счета можно отправить через интернет-сайт банка.

Клиенту нужно указать контактный номер для связи и выбрать населенный пункт, где будет обслуживаться р/с.

Заполненная форма отправляется в один клик, после чего клиенту перезвонит сотрудник банка и подробно расскажет о дальнейших действиях.

Как быстро я получу реквизиты?

В течение 5 минут после звонка специалиста и согласования всех условий по обслуживанию, счет резервируется за клиентом.

Заявитель получит уведомление с реквизитами р/с, который уже можно будет использовать по назначению.

Деньги на счете застрахованы?

Расчетные счета физических и юридических лиц, в том числе открытые до востребования, застрахованы на сумму до 1,4 млн. рублей.

Как сменить тариф?

Для смены тарифного пакета предпринимателю нужно связаться с менеджерами банка для переоформления договора.

Как снять наличные без комиссии?

Снять наличные без комиссии можно в банкоматах ВТБ и в банкоматах банков-партнеров – Почта Банк и ВТБ Банк Москвы.

Похожие предложения

Законы у нас, оказывается, не имеют прямого действия. ЭЦП не полноценная ЭЦП. 63-ФЗ, 115-ФЗ и инструкции Банка России легко противоречат законам ГК РФ. И данное решение суда фактически ставит крест на рассмотрении судом переписки, подлинность которой обе стороны не отрицают.

У нас необычная ситуация. По заголовку вы скорее всего поняли, что нам банк закрыл счёт. А вот и нет! Это мы хотим закрыть счёт в банке удалённо, а банк хочет нас доить вечно, похоже. Банки сами пачками закрывают счета и не открывают счета при обращении. Многие сталкивались с отказом открыть счёт без объяснения причин. Банки любят пугать ещё 115-ФЗ, но очень боятся писать письменный отказ об открытии счёта. И в результате открывают.

Но мы перешли в другой банк из-за желания экономить, ну и ВТБ не устраивал чисто технически. У нас там счёт с 2002 года в Банке Москвы ещё. И они нам не дают нормальную интеграцию по открытому API 1C DirectBank. А у нас выписки давно уже автоматом забираются, платёжки в банк отправляются и зарплата тоже через DirectBank через зарплатный проект.

Согласно пункту 1 статьи 859 ГК РФ договор банковского счета расторгается по заявлению клиента в любое время. Мы из интернет-банка направили письмо с просьбой расторгнуть договор и закрыть счёт.

Казалось, бы всё просто, всё очевидно, всё логично. Есть закон. Есть интернет-банк в котором мы платежи отправляем. Но оказывается нет! ВТБ отказывается закрывать счёт. Требует личной явки.

Мы идём в суд. Благо в суд личная явка не нужна и исковое отправляется удалённо. Наше исковое см. тут.

Эпидемия коронавируса, конечно, всё затянула и не дала возможности прийти лично в суд. Суд в первой инстанции мы проиграли. И мягко говоря офигели. Вот решение суда.

Логика суда очень витиеватая. Суд не объясняет, почему он отказывается применять пункт 1 статьи 859 ГК РФ. Ведь в статье 859 ГК РФ нет слов: «если иное не предусмотрено другим законом или соглашением сторон». Суд идёт в сторону, цепляется за 115-ФЗ, за 63-ФЗ. И приходит к выводу:

Поскольку законом установлена обязанность кредитной организации идентифицировать клиента (представителя клиента), обратившегося с заявлением о закрытии банковского счета, суд приходит к выводу об отказе в удовлетворении исковых требований в полном объеме.

То есть платёжки отправлять через интернет-банк мы можем и идентифицированы. А вот выйти из договора мы не можем — не идентифицированы. В суде ВТБ не заявляет, что письмо о закрытии счёта хакеры подделали. Также ВТБ в суде не заявляет, что иск в суд поступил от неидентифицированного лица.

Сейчас мы готовимся к апелляции. Судебное решение по моему мнению противоречит здравому смыслу, логике и закону. Такие судебные решения совсем не способствуют развитию технологий и здоровому бизнес-климату. Даже если с юридической стороны тут всё правильно, то получается, что закон не имеет прямого действия, его отменяют положения Банка России. И тут закладывается прецедент когда обе стороны соглашаются, что одна сторона направила другой стороне письмо, никаких вопросов в подлинности и в получении письма нет, но несмотря на подлинное письмо, оно значения не имеет.

В апелляции планируем писать, что закон был неправильно применён. Что раз в суде ВТБ не заявил, что письмо не от нас, то значит ВТБ нас идентифицировал. А раз идентифицировал, то обязан исполнить пункт 1 статьи 859 ГК РФ.

Если у кого есть идеи, что ещё указать в апелляции, то буду благодарен.

Сравнительно несложная процедура закрытия расчетного счета в банке предполагает прохождение клиентом коммерческого учреждения ряда последовательных этапов, а также рассматривается как юридический факт, у которого имеются определенные следствия и основания в соответствии с действующим законодательством.

Заявление на закрытие счета

Закрытие счета юридического лица

Закрытие счетов

Расчетный счет – это комбинация цифр, которая выполняет функции учетной записи, а также применяется организацией кредитором для регистрации операций, которые проводит клиент и фиксации остатков по его счету. В понятие расчетного счета не заключен никакой юридический смысл, а сам реквизит – не более чем юридическое приложение к банковскому договору на обслуживание клиентов.

В связи с этим основание для закрытия ДБС (договор банковского счета) определяется ст. 859 ГК РФ, а также Инструкцией Центробанка № 153-И, в частности пунктом 8.1. Основанием для расторжения договора служит односторонний отказ от договора, требование уполномоченных лиц, а также инициатива одной или согласие обеих сторон.

Закрытие расчетного счета

Статья 859 ГК РФ определяет дифференцированный подход к урегулированию прекращения договора по инициативе одной или обеих сторон. Законодательство направлено в первую очередь на защиту интересов клиента, как более слабого участника в ходе процедуры расчетно-кассового обслуживания. Расторгнуть договор можно посредством подачи письменного заявления в любое удобное время. В соответствии с указанной нормой эта возможность не зависит от каких-то конкретных обстоятельств. К примеру, банковское учреждение изначально находится в более жестких условиях, поскольку имеет право разорвать договор, только если на расчетном счете клиента не фиксируется движение денежных средств и их остаток в течение двух лет, а также если владелец р/с не реагирует на уведомление о закрытии на протяжении двух месяцев.

Заявление на закрытие счета

Если при подаче заявления на закрытие счета с инициативой выступает клиент, причины подачи документа не имеют правового значения, ровно как и не подлежат обязательному выяснению, в том числе и указанию в поданном заявлении. Желание руководителя отделения знать причину закрытия счета вполне объяснимо. По этой причине в заявлении предусмотрена соответствующая графа. Ее заполнение не имеет юридических последствий для клиента банка, поэтому юристы не рекомендуют вкладчикам и заемщикам идти на конфликт и с пониманием отнестись к предоставлению нужной информации, которая представляет определенную ценность только для менеджеров коммерческого учреждения.

Порядок закрытия счетов

Основные реальные причины, которые служат основанием для прекращения сотрудничества, не многочисленны:

- Ликвидация учреждения или индивидуального предпринимателя.

- Неоправданно высокая цена банковских продуктов.

- Низкое качество обслуживания.

- Отсутствие необходимых сервисов.

- Территориальный фактор.

- Желание перейти на банковское обслуживание в учреждение, услугами которого пользуются большинство партнеров и клиентов.

Вопрос об указании причины расторжения ДБС актуален, прежде всего, для бизнесменов, работающих в статусе юридического лица или индивидуального предпринимателя.

Закрытие счета ИП

Чтобы начать процедуру закрытия расчетного счета в банке, оформленного на ИП, потребуется выполнить определенную последовательность действий:

- Заявление установленного образца (как правило, документ составляется вручную).

- Помимо заявления требуется предоставить информацию о средствах и остатке, имеющихся на счете.

- В обязательном порядке также указывается лимит, утвержденный по кассовым остаткам.

Чтобы своевременно предоставить информацию о лимите и остатке средств, рекомендуется заранее запросить выписку по счету. Более подробное описание процедуры закрытия расчетного счета ИП приводится в федеральных законах и некоторых подзаконных актах.

Закрытие счета юридического лица

Закрытие счета юридического лица в банке начинается с визита в отделение, где обслуживается компания. О принятом решении требуется сообщить специалисту, который несет ответственность за обслуживание юридических клиентов. В рамках полученной консультации станет понятно, через какие процедуры предстоит пройти и какие документы требуется подготовить для максимально быстрого решения вопроса. В первую очередь речь идет о заполнении бланка заявления установленного образца, которое заполняется в соответствии с правилами конкретного банка. Как правило, бланки для заполнения предоставляются банковскими клерками. Составление заявления рекомендуется поручить лицу, которое уполномочено распоряжаться финансовыми потоками предприятия. Предъявление паспорта при составлении заявления – обязательное условие.

Совет от Сравни.ру: Закрытие банковского счета сравнительно несложная процедура как для юридического лица, так и для индивидуального предпринимателя. Благодаря особенностям законодательства при подаче заявления клиент банка становится более защищенной стороной. Но изучить некоторые особенности проведения процедуры все же рекомендуется, чтобы не тратить лишнее время на сбор и оформление документов.

У клиентов могут быть свои причины закрыть кредитную карту ВТБ24. При этом необходимо придерживаться простых инструкций, которые позволят не только избавиться от карты, но и быть уверенным в том, что у вас нет долгов перед банком.

У клиентов могут быть свои причины закрыть кредитную карту ВТБ24. При этом необходимо придерживаться простых инструкций, которые позволят не только избавиться от карты, но и быть уверенным в том, что у вас нет долгов перед банком. Как это сделать?

- Вы обращаетесь в ближайшее отделение ВТБ24 к менеджеру и сообщаете ему своё намерение. После этого вам будет предложена форма для заявления о закрытии вашего счёта по конкретной карте. С заявления необходимо снять копию и попросить менеджера поставить на нём отметку о том, что данная копия является действительной.

- При наличии каких-либо задолженностей по карте, их необходимо погасить. Даже если речь идёт о нескольких десятках рублей. Сделайте это, иначе счёт закрыт не будет. В банке после погашения долга обязательно возьмите справку о том, что все долги по вашему счёту погашены.

- Теперь можно сдавать карту в банк. Менеджер ВТБ24 обязан уничтожить её в вашем присутствии (карта разрезается и выбрасывается).

- По прошествии 1,5-2 месяцев посетите отделение ВТБ24 ещё раз и попросите менеджера проверить информацию по карте. Если всё в порядке, в реестре банка карта числиться не будет. Если она присутствует в реестре, предъявите в отделении копию вашего заявления и справку об отсутствии долгов, чтобы решить это недоразумение.

3 минуты – 3 дня

МФК «Лайм-Займ» (ООО)

ООО МФК «Вэббанкир»

ООО МКК «Академическая»

Как закрыть расчётный счёт в банке

- По каким причинам юрлицо закрывает расчётный счёт

- Каков порядок закрытия расчётного счёта

- Какие документы нужны для закрытия счёта

- Как составить заявление на закрытие счёта

- Может ли банк отказать в закрытии счёта

- Как закрыть счёт при ликвидации ООО

Рассказываем, по каким причинам компании необходимо закрыть расчётный счёт, как правильно это сделать, какие документы для этого необходимы.