Куда лучше вложить деньги перед дефолтом

Людей всегда интересует, куда вложить деньги, чтобы эффективно их сберечь и приумножить. В кризис эти вопросы становятся еще более актуальными. Разбираемся вместе с экспертами, как подобрать самое выгодное вложение денег на сегодняшний день.

Почему деньги лучше инвестировать несмотря на кризисы

Неважно, какие экономические или политические процессы происходят, переживает ли экономика взлет или падение, повышают или понижают ключевую ставку, деньги лучше сберегать и инвестировать. Ежедневно они обесцениваются из-за инфляции, вопрос только — с какой скоростью. Именно поэтому хранить деньги в наличном виде или на счете до востребования — не самое удачное решение. Через несколько лет на них можно будет купить все меньше товаров и услуг.

«Инвестирование в периоды неопределенности ничем не отличается от инвестирования в любой другой период – это вложение свободных средств в те или иные активы с целью сохранения и увеличения их стоимости», — говорит основатель Anderida Financial Group Алексей Тараповский.

«В периоды роста рынков инвестировать психологически проще, так как активы растут в цене на глазах, давая инвестору быстрое подтверждение правильности сделанного выбора», — замечает он. Однако не стоит принимать инвестиционные решения с надеждой на быстрый результат, считает эксперт.

Выбирать активы необходимо с учетом оценки потенциала роста их стоимости, срока инвестирования и готовности принять риск. Нужно четко понимать, какой уровень снижения актива инвестор готов принять при неблагоприятном сценарии, не начав паниковать, распродавая свои сбережения по невыгодным ценам, подчеркивает он.

Куда можно вложить деньги осенью 2022 года

Существует множество вариантов сбережения и инвестирования средств, разберем самые популярные из них.

ИнструментПреимуществаНедостаткиВкладыВысокая надежностьГарантия от АСВПростота выбора и оформленияВысокая ликвидностьНизкая доходностьТолько рубли и юаниГарантия от АСВ всего на 1,4 млн руб. ВалютаВысокая ликвидностьОтсутствие доходностиКомиссии за хранениеВысокая волатильность Расходы на хранение валют «недружественных» стран АкцииВысокая доходностьВысокая ликвидностьПростота покупки/продажиВысокая волатильностьИнфраструктурные риски для бумаг иностранных эмитентовОблигацииДоходность на уровне инфляции в рублях и существенно выше инфляции в валютеВысокая надежностьИнфраструктурные рискиПовышенная волатильностьФьючерсы и опционыВнутреннее плечоНизкие комиссииСложный инструментНизкая ликвидностьВысокие рискиОбезличенный металлический счетВысокая надежностьНизкая доходностьПовышенная волатильность Высокие комиссииНедвижимостьВысокая надежностьЯвляется имуществомНизкая доходностьНизкая ликвидность

Если речь идет о том, что человек хочет сохранить средства от инфляции, и это главный мотив сбережений, а не инвестиционный доход, то депозиты являются основным защищенным инструментом, говорит генеральный директор «БизнесДром» Павел Самиев. «Здесь и страхование вкладов, и гарантированная доходность, которая частично покрывает инфляцию. Это как было актуально раньше, так сейчас и остается, несмотря на то, что ставки по депозитам поступательно снижаются», — считает он.

Облигации и акции

При выборе способа сбережений не стоит делать эмоциональных предпочтений, а относиться к финансовым инструментам сугубо прагматически — как к средствам достижения цели, говорит Тараповский. «Депозиты и их старшие братья облигации хороши известной заранее доходностью, но плохи тем, что эта доходность в большинстве случаев будет ниже инфляции», — говорит он.

В текущие времена для большинства инвесторов речь не идет о том, чтобы заработать, говорит персональный брокер «БКС Мир инвестиций» Артур Беджанов. «Главную задачу можно сформулировать так: как не потерять или потерять не так много», — поясняет он.

В связи с этим в первую очередь стоит обращать внимание на параметр надежности на выбранном горизонте времени, говорит он. «Наиболее подходящим активом для этих целей на коротком интервале являются облигации, а на длинном — акции. Только эти два актива смогут перекрыть негативный эффект от стабильно высокой инфляции», — считает Беджанов. По его мнению, пассивное инвестирование будет переживать не лучшие времена в ближайшие 10 лет.

С помощью сервиса Банки. ру можно подобрать подходящие облигации и акции.

Рублевые облигации имеют заметный потенциал роста цен на горизонте нескольких месяцев, согласен директор аналитического департамента ИК «РЕГИОН» Валерий Вайсберг. Не позднее чем на октябрьском заседании ЦБ РФ может снизить ключевую ставку до 7% годовых, что приведет к снижению доходностей ОФЗ на 30–70 базисных пунктов в зависимости от срока обращения, прогнозирует он.

Рынок акций находится под влиянием ожиданий продолжающегося экономического спада и неопределенности, связанной с отсутствием отчетности крупнейших эмитентов. Обрывочная информация указывает, что крупнейшие компании и банки в целом справились с внешним давлением. «Это позволяет предположить, что отдельные крупные эмитенты заметно недооценены», — говорит он. Однако подобные инвестиции при отсутствии регулярной финансовой отчетности несут повышенные риски, неприемлемые для широкого круга инвесторов, предупреждает он.

Инвестиции в ценные бумаги имеют и другие риски, говорит Самиев. «Это риски, связанные с кредитным качеством бумаг, если речь идет про облигации. Даже у лучших эмитентов есть риск, связанный с их кредитоспособностью. В последнее время было несколько дефолтов, которые охладили пыл инвесторов, которые видели в высокодоходных облигациях (ВДО) инструмент с очень высокой доходностью и не очень высоким риском. Как показала практика, дефолты были, риск высокий», — говорит он.

Поэтому можно рекомендовать вкладываться в эти инструменты только с существенным лимитом. Если брать соотношение общего объема сбережений, это должно быть не более 10%, считает Самиев.

Приобретать сейчас иностранную валюту с инвестиционными целями вряд ли имеет смысл, считает Вайсберг. «Я не ожидаю существенного ослабления рубля на горизонте ближайших 6–9 месяцев: профицит внешней торговли остается значительным, и даже значительное сокращение экспорта (на 50–100 млрд долларов США) серьезного ослабления рубля не вызовет», — объясняет он свой прогноз.

Однако валюта, как и любая наличность, хороша своей ликвидностью: в любое время ее можно потратить на необходимые покупки, отмечает Тараповский. Кроме того, в некоторые моменты можно выиграть за счет изменения курсов, говорит он.

Ставка: от 5. 5%Платеж: 9 059 ₽

«Владеть недвижимостью очень приятно психологически, так как этот инструмент как никакой другой можно потрогать руками», — говорит Тараповский. Это преимущество обычно перевешивает дороговизну объектов, их зачастую низкую ликвидность и доходность, которая крайне редко не превышает инфляцию на долгом сроке, отмечает он.

Недвижимость является интересным инструментом, который всегда рекомендуется как более надежное и устойчивое вложение в периоды сильных колебаний на фондовом рынке, говорит Самиев. Но тем не менее у недвижимости тоже есть существенные минусы, например, подверженность коррекции цен при падении спроса. «Летом цены корректировались, осенью ожидается стабилизация и дальнейший рост. Но недвижимость — это гарантированный денежный поток, если объект сдавать в аренду», — отмечает он. Также можно инвестировать через закрытые паевые фонды, где барьер входа существенно ниже, чем при инвестировании непосредственно в сами объекты, говорит Самиев.

По мнению Самиева, в период неопределенности в экономике и резких колебаний цен на разные инструменты сбережений все равно стоит придерживаться стандартных рекомендаций, которые всегда работают. «Большую часть средств стоит держать в инструментах фиксированной доходности с гарантией, это депозиты. Меньшую долю размещать в инструменты более высокого риска», — заключает он.

Вас также может заинтересовать:

Миру нужен «антидоллар»: глава Комитета Госдумы по финрынку Аксаков — о валюте будущего

Куда вложить деньги?

Здесь вы можете сравнить доходность от вложения денег в валюту, недвижимость, акции, ПИФЫ, облигации, золото. Выбрать самый доходный способ инвестировать сбережения с доходностью от 5% до 99%

Хочу преумножить свои деньги

Вероятный доход растет с ростом риска

Хочу сам управлять деньгами

Поручить управление профессионалам

Результат будет здесь

Ответьте всего на два вопроса и мы предложем вам самый подходящий вариант

Часто задаваемые вопросы

Это ценная бумага, дающее владельцу право на долю в компании. Компании продают акции на бирже, чтобы привлечь деньги на развитие бизнеса. Покупать и продавать их может любой инвестор. Торговля акциями является одним из основных источников дохода от инвестиций.

Первый способ — купить акцию, дождаться, пока она вырастет в цене и продать. Разница между ценой покупки и продажи — ваша прибыль. Второй способ — купить акции, по которым компания платит дивиденды (часть прибыли), и получать их, обычно раз в год или раз в полгода. Есть более сложные и рискованные способы заработка, но они подходят только опытным инвесторам.

По сути это долговая расписка. По большинству облигаций держатели получают купоны — регулярные выплаты, а в конце срока действия — и сам долг (номинал, обычно 1000 рублей по одной бумаге). Облигации выпускают государство или компании, в том числе и банки. Так они занимают деньги у инвесторов на развитие или пополнение временного дефицита бюджета.

Способ первый — купить облигацию, получать купоны, в конце срока получить номинал. В этом облигация похожа на вклад. Способ второй — купить облигацию дешевле, дождаться повышения цены, продать. На цену влияет, например, ставка ЦБ: когда ставка снижается, цена облигации растет, и наоборот. Цена облигаций обычно близка к номиналу и изменяется мало, поэтому их покупают в дополнение к акциям как инвестиции с небольшим, но предсказуемым и почти гарантированным доходом.

Это способ инвестировать в ценные бумаги, не открывая брокерского счета. Вы вносите деньги в фонд, получая взамен пропорциональное количество паев. Управляющая компания вкладывает деньги в ценные бумаги или другие активы. Вы не тратите время на обучение и поиск инвестиционных идей. А управляющие стремятся показать как можно лучший результат, ведь от этого зависит их доход.

Стоимость паев растет вместе со стоимостью ценных бумаг, купленных на деньги фонда. Ваш доход — это разница между ценой покупки и продажи паев. Получить его можно, продав паи.

Выберете брокера, установите мобильное приложение, откройте брокерский счет, переведите на него деньги и купите нужную вам акцию, облигацию или фонд в приложении.

Новости

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки. ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

В нынешних условиях россиянам следует воздержаться от покупки недвижимости из-за рисков недостроя и высоких ипотечных ставок. Об этом «Москве-24» рассказал вице-президент Российской гильдии риелторов Константин Апрелев.

«На мой взгляд, сегодня покупательский спрос при помощи кредитов стал практически недоступен. Потому что брать кредиты по ставкам новой ипотеки, которая представляет из себя двузначные числа, неразумно», — сказал он.

По его словам, спокойно покупать жилье могут люди, которым для этого хватит имеющихся накоплений, однако таких всего 15—20%. В то же время Апрелев не исключает, что на фоне экономических санкций доходы россиян могут снизиться, а вместе с ними упадут и цены на недвижимость. «То, что будет строиться больше года, не имеет смысла сейчас рассматривать для покупки. Во-первых, риск недостроя. Во-вторых, если сейчас можно купить готовую недвижимость для использования и начать ею пользоваться, то в чем смысл вложить деньги и ждать потенциальной неопределенности?» — продолжил эксперт.

Он объяснил, что сэкономить на покупке квартиры в строящемся доме не получится. Дело в том, что накопленную сумму выгоднее положить на депозит под 20% годовых. За три года строительства это позволит человеку заработать больше, чем он смог бы сэкономить: покупая недвижимость на этапе котлована, он смог бы сохранить не больше 15—20% от ее стоимости. «На мой взгляд, нужно дождаться окончания военной операции и тогда будем понимать, в каком состоянии окажется рынок. Тогда будет можно рассматривать возможности инвестирования в недвижимость. Пока что инвестировать в строящееся жилье очень рискованно», — подчеркнул Апрелев.

Выбор пользователей Банки

Продавать жилье сейчас тоже не стоит, продолжил он. По словам специалиста, большинство людей берут на покупку недвижимости ипотеку, однако в нынешних условиях спрос на подобные кредиты упадет. Сделки по высокой цене будут крайне редки. «Высок риск срыва сделок, потому что значительная часть людей приобретала недвижимость с ипотекой. По сути, сейчас никто брать ипотеку под такие проценты не будет. В этой ситуации количество сделок, безусловно, очень сильно сократится, сократится число желающих покупателей», — разъяснил эксперт.

В условиях нынешней экономической и политической ситуации ажиотаж приведет к росту цен, а местами может привести и к дефициту товаров — в этом уверены эксперты. По словам экономиста, доцента РАНХиГС, советника по макроэкономике гендиректора «Открытие Инвестиции» Сергея Хестанова, продукцию некоторых категорий лучше покупать прямо сейчас.

«Если за короткое время потребительская активность растет, это способствует росту цен, — сказал он. — В отдельных сегментах, там, где не хватит поставок, может наблюдаться дефицит. Любая сеть не завозит никакого товара в гигантском количестве. Руководители знают примерную скорость покупок и имеют месячный резерв, как правило. Редко он бывает больше».

Как утверждает эксперт, если вы собирались обновлять ноутбук, лучше не затягивать. Но если он хороший, современный и в ближайшее время его менять не нужно, то покупать второй про запас не следует, потому что они устаревают. «Если потребительский ажиотаж и будет, то он будет на все виды товаров. Выделить один какой-то невозможно», — заключил эксперт.

Чаще всего россияне хранят деньги в рублях. Но когда курс национальной валюты падает, стоит присмотреться к альтернативным вариантам. Мы узнали у экспертов, какие иностранные валюты помогут сохранить сбережения

Доллар/Рубль

USD/RUB

-0,85%

Евро/Рубль

EUR/RUB

-0,92%

Швейцарский франк/Рубль

CHF/RUB

-0,85%

Чаще всего россияне хранят свои сбережения в рублях — в крупных банках 89% депозитов и счетов открыто в национальной валюте. Однако курс рубля падает, а это значит, что импортные продукты и товары дорожают. Снижение курса подталкивает рост цен.

«Около 30% потребительской корзины России — импортные товары, динамика цен на которые косвенно влияет и на цены товаров российского производства», — рассказал «РБК Инвестициям» аналитик управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Александр Осин.

Это негативно сказывается на покупательной способности россиян. Если вы долго копите на отдых или крупную покупку, то из-за снижения курса рубля придется копить еще дольше. Ведь ваши накопления постепенно обесцениваются.

Во время пандемии коронавирусной инфекции COVID-19 защитить сбережения можно с помощью иностранной валюты. Ее покупка поможет уберечь деньги от обесценения. Мы узнали у экспертов, какие валюты подойдут для этого лучше всего.

Что влияет на выбор валют

По словам Осина, выгоднее хранить сбережения в валютах тех стран, в которых стабильно низкая инфляция и у которых большой золотовалютный резерв. Сама валюта должна быть высоколиквидной, чтобы ее можно было легко и быстро продать и купить.

Кроме того, нужно выбирать валюты так, чтобы они были отвязаны от факторов, влияющих на рубль. А его курс зависит, в первую очередь, от спроса на активы развивающихся стран и ситуации на рынке нефти, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир Инвестиций» Дмитрий Бабин.

Что касается числа валют, то некоторые эксперты советуют держать деньги в трех валютах, включая рубль. Бабин полагает, что для защиты от обесценения рубля можно ограничиться одной, двумя или тремя иностранными валютами.

Самый популярный способ хранения сбережений — в рублях, долларах и евро. При таком портфеле ослабление одной из этих валют будет меньше влиять на ваши накопления. Кроме того, доллар и евро — самые ходовые иностранные валюты в России, их просто поменять на рубли, рассказал «РБК Инвестициям» главный аналитик Промсвязьбанка Богдан Зварич.

Обычно доллар растет по отношению к большинству валют, когда ситуация на мировых рынках ухудшается из-за глобальных негативных событий. Так случилось и в пандемию коронавируса. Поэтому доллар лучше всего подойдет для защиты от обвала рубля, акций, облигаций и других активов, отметил эксперт по фондовому рынку «БКС Мир Инвестиций».

Бабин считает, что в зависимости от ситуации на рынках некоторое время можно оставаться только в долларе, а после стабилизации внешней обстановки перевести часть средств или всю сумму в валюты, которые могут вырасти, когда рыночная ситуация улучшится. Портфельный управляющий «Альфа-Капитала» Дмитрий Дорофеев согласился, что курс доллара устойчив к глобальным шокам и кризисам.

Кроме того, основной торговый оборот между Россией и другими странами осуществляется в долларах и евро, что влияет на стоимость импортных продуктов. Они также являются основными резервными валютами, что существенно снижает риск потерять свои вложения, сообщила аналитик «Финама» Анна Зайцева.

По словам Бабина, за несколько месяцев, в конце весны и летом, евро подорожал более чем на 10% к доллару. Так что эта валюта в какой-то момент может перехватить инициативу и начать расти, несмотря на то что на нее тоже влияют глобальные негативные тренды.

Для более консервативных и долгосрочных вложений подойдет швейцарский франк — общепризнанная защитная валюта. Он стабилен во время потрясений на мировых рынках, в эти периоды так же растет и, кроме того, способен повышаться вслед за другими рисковыми активами, сообщил Бабин. Все это подтвердила пандемия.

С начала года швейцарский франк опередил по темпам роста к доллару даже евро — 6,6% против 5,8%. Он занял второе место среди основных мировых валют после шведской кроны, которая подорожала на 7,5%.

Дорофеев отметил, что швейцарский франк относят к твердым валютам (hard currencies) наравне с долларом, евро и фунтом. Это значит, что они являются сильными национальными валютами, которые защищают сбережения от потери стоимости. За долгие годы они доказали, что способны сохранять свою ценность.

«Как правило, большинство из этих валют в период глобальных кризисов заметно укрепляется относительно группы мягких валют (soft currencies), куда входит и российский рубль», — сказал Дорофеев. Поэтому вложения в доллары с начала 2000-х годов принести инвесторам гораздо больший доход, чем

инвестиции

в мягких валютах, и рубль не стал исключением, отметил управляющий.

Еще одной популярной альтернативой является британский фунт. На эту валюту, как и на доллар с евро, можно купить большое число активов для дополнительного дохода, рассказал Дорофеев.

Кроме того, интересны вложения в китайский юань, считает Осин. КНР — вторая экономика мира, и ее руководство постепенно ремонетизирует экономику. Это значит, что государство возвращается к металлическому денежному стандарту — например, золота или другого драгоценного металла. Помимо этого, власти Китая в последние десятилетия успешно регулируют риск того, что стоимость активов или доходность инвестиций обесценятся из-за инфляции, отметил эксперт.

Где лучше покупать валюту и как ее хранить

Выгоднее всего приобрести валюту на бирже. Многие банки в основном предлагают обменять рубли на доллары и евро, и разница между курсом покупки и продажи часто слишком велика. Если валютный рынок нестабилен, то эта разница только растет, рассказал Бабин.

Покупая валюту на бирже, вы максимально приближаетесь к реальному рыночному курсу. И если у вас уже есть

брокерский счет

, то сделать это можно всего за пять минут. В сервисе «РБК Инвестиции» вы можете купить доллар, евро, китайский юань, швейцарский франк и британский фунт.

В сервисе «РБК Инвестиции» вы можете купить доллар, евро, китайский юань, швейцарский франк и британский фунт. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Хранить средства можно на валютном депозите, который понятен большинству людей. Государство гарантирует сохранность средств на банковских вкладах, если их сумма не превышает ₽1,4 млн, отметила Зайцева. Однако ставки по валютным депозитам существенно ниже, чем по российским. «Тем более что в евро они зачастую или отрицательные, или в этой валюте некоторые банки вообще отказываются открывать счета», — заявил Бабин.

Более выгодно — покупать на валюту

ценные бумаги. Если приобрести на нее государственные или корпоративные

облигации

, то процентный доход будет значительно выше, чем по валютным вкладам.

По мнению Дорофеева, финансовые активы подойдут, если вы планируете покупать валюту на срок от одного года и больше. Он рассказал, что самыми популярными являются долларовые еврооблигации. Они притягивают инвесторов, так как имеют большое количество выпусков, так что есть из чего выбрать.

Помимо этого, можно приобрести акции компаний той страны, валюту которой вы решили купить. Бумаги топливно-энергетических компаний, предприятий металлургии и добычи, розницы и некоторых других отраслей с течением времени довольно успешно сохраняют стоимость вложений, а также приносят прибыль даже в условиях шоков, рассказал Осин.

По мнению Бабина, в принципе задумываться о покупке валюты стоит в том случае, если речь идет о более или менее значимых суммах, например кратных хотя бы $1 тыс. «Потому что при меньших суммах издержки и просто трата вашего времени и сил будут несопоставимы с возможной отдачей от подобных операций», — считает эксперт.

Нужно также учитывать, что рубль способен не только падать, но и укрепляться. И в такие периоды хранение денег в валюте может привести к потерям, отметил Зварич. Например, с февраля 2016 года и до февраля 2018 года доллар ослаб по отношению к рублю на 25%. В такие периоды доходность рублевых облигаций значительно превышает аналогичные вложения в валюте, рассказал Бабин.

По его словам, нужно применить подход, который схож с другими инвестициями. «Необходимо оценить долгосрочные перспективы тех или иных вложений, а также риск, который вы готовы на себя взять», — сказал он.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Военная спецоперация, санкции, неопределенность и ограничения — в такой ситуации штормит не только фондовый рынок. Вспоминаем основные правила инвестиций и изучаем, во что можно вложить деньги в такое непростое время

Индекс МосБиржи

IMOEX

-2,71%

Золото

GOLD

—

В этом тексте вы узнаете:

Как инвестировать правильно

Прежде чем начинать искать активы, в которые можно вложить деньги, стоит помнить основные правила инвестирования, особенно в период кризиса и неопределенности:

- копите подушку безопасности;

- поставьте цель и определитесь с приемлемым уровнем риска;

- не поддавайтесь панике и следуйте своей стратегии;

- диверсифицируйте инвестиции, то есть не вкладывайте все деньги в один актив. По возможности распределяйте вложения по странам, активам, валютам;

- ребалансируйте портфель, если в этом есть необходимость;

- не бойтесь обращаться к профессионалам и уходить с рынка;

- инвестируйте в то, в чем разбираетесь.

Мы опросили экспертов и узнали у них, во что сейчас можно вложить деньги, и распределили активы по уровню риска. Помните, что никто и ничто не может гарантировать доходность. Как правило, большая доходность предполагает большие риски.

Минимальные риски

Вклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

В первой половине июня заканчивается срок действия части депозитов, которые граждане открывали по ставке выше 20%. Часть этих средств перейдет на

фондовый рынок

, ожидают эксперты. РБК разбирался, что может стать альтернативой «дорогим» вкладам.

ОФЗ

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

- ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

- ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне. «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс. , то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

Золото

Инвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Разбираемся, что стоит за логикой экспертов, которые рекомендуют держать золото в инвестиционном портфеле, и действительно ли это верная стратегия — читайте в специальном материале РБК Pro.

Средние риски

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Высокие риски

Вложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

- Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

- Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Несмотря на все потрясения, список российских акций, в которых частные инвесторы держат больше всего денег, мало изменился с начала 2022 года. РБК приводит прогнозы аналитиков по дюжине голубых фишек, которые чаще всего попадают в топ-10 по популярности.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковых

Беляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

На этой неделе антироссийские санкции ударили по рублю и даже затронули фондовые индексы. Как инвестору ограничить подобные риски — в колонке финансового консультанта Натальи Смирновой

Доллар/Рубль

USD/RUB

-0,67%

Евро/Рубль

EUR/RUB

-0,56%

Мне кажется, в нашей стране этот заголовок уже 30 лет не теряет актуальности. Давайте вернемся к теме еще раз, особенно на волне очередной просадки рубля ввиду геополитической напряженности.

В чем риски обесценения национальной валюты к доллару, евро и другим валютам развитых стран? Их несколько:

- если вы планируете траты в иностранной валюте, рублевый эквивалент этих трат явно растет. Скажем, обучение в вузе за рубежом, поездки за границу, покупки вне России сильно дорожают, а иногда становятся неподъемными;

- даже если вы тратите деньги в России и только в рублях, то товары и услуги, где есть импортная составляющая, будут стоить дороже при падении рубля (техника, косметика, одежда и прочее). В нашей стране довольно многое связано с импортными составляющими, так что большой ошибкой будет считать, что обвал рубля вас не касается, если вы никуда не выезжаете и тратите все в рублях.

А теперь про ответ на вечный вопрос: что делать? Если вы уже в валютных активах, то — радоваться. А если вы в рублях, то предлагаю следующие варианты.

Некоторые виды облигаций

Для кромешных консерваторов, опасающихся вообще всего: ОФЗ с номиналом, который индексируется на уровень инфляции, и ОФЗ с плавающим купоном (их называют «линкерами» и «флоатерами»). При росте инфляции регулятор будет повышать ставку, так что и «линкеры», и «флоатеры» немного уберегут от обесценения валюты. Но все равно при резких обвалах рублях они бесполезны, так что получить пользу от них можно только при небольшом росте валют.

Безусловно, акции российских экспортеров, которые всегда выиграют при девальвации национальной валюты. Правда, если мы говорим о санкционных рисках, то акции экспортеров при новых ограничениях могут показать довольно сильную просадку (в зависимости от тяжести санкций), да и ряд компаний могут быть затронуты санкциями напрямую, что ухудшит их бизнес. Акции экспортеров — выход, но только если не вводятся жесткие санкции, напрямую влияющие на бизнес.

Любые варианты инвестиций в иностранные активы: например, можно купить акции иностранных

эмитентов

либо паи фондов, инвестирующих в иностранные активы. Можно инвестировать в фонд американских акций.

При падении национальной валюты цена на эти активы в рублях будет расти. Проблема только в том, что при просадке валюты в рублях вы можете получить убыток, даже если в валюте цена активов выросла (например, если на момент входа доллар был ₽80, а на момент оценки — ₽65, при этом цена актива в долларах выросла, скажем, всего на 1–2%, а доллар к рублю просел сильнее).

Но это — плата за диверсификацию. Такое имеет смысл делать, если вы уверены не только в росте валюты к рублю, но и в существенном росте цен на выбранные вами иностранные активы, чтобы ожидаемый рост по ним скомпенсировал просадку валюты к рублю, если рубль укрепится. Так что консервативные валютные инструменты для таких целей не подойдут: речь все же об акциях, фондах акций и т.

Почему покупка валюты, золота или недвижимости не входит в список

Многие скажут: а как же покупка валюты, золота или недвижимости?

Я не считаю их подходящим вариантом.

У любой валюты есть инфляция, так что купить валюту и просто держать — не вариант. Она может пойти вниз, вы в итоге понесете потери. Так что я — за валютные инструменты, но не за простую покупку долларов.

Золото может быть вариантом, только если рубль обваливается ввиду не чисто российских, а глобальных причин, которые на самом деле затрагивают драгметаллы: мировые войны (включая валютные, торговые), мировые кризисы и т. А риски отдельно взятой страны с долей в мировом ВВП около 5% никак на золото не влияют и не приводят к его росту. Если же вы войдете в золото, когда на мировых рынках все спокойно и затронута только Россия, золото может вообще снижаться в цене — и вы в итоге не сохраните капитал. Так что покупка золота актуальна только в периоды мировых финансовых катаклизмов.

Недвижимость — вещь неликвидная, да и несколько перегретая на фоне льготной ипотеки 2020 года и периода исторически низких ставок. Покупать недвижимость, когда ставки пошли вверх, когда темпы строительства растут, когда на рынок с приравниванием к квартирам скоро выйдет масса апартаментов, — все это может привести к неоправданным ожиданиям.

Вывод: универсального рецепта нет. Инвестиционные инструменты необходимо сочетать. Как видите, сказки опять не получилось, решение проблемы снова свелось к банальной диверсификации. Но что делать, если это и правда работает.

Больше интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Наталья Смирнова специально для «РБК Инвестиций»

Если возникает вопрос, где хранить деньги, значит, есть что хранить и при этом хватает на текущие нужды. Это отличный признак, который говорит о том, что некоторые россияне умеют не только зарабатывать, но и накапливать. Так где же хранить деньги, и что угрожает сбережениям в период кризиса, разобрался аналитик сервиса Бробанк Клавдия Трескова.

Что угрожает сбережениям россиян

В условиях нестабильности и санкций накоплениям россиян находятся под угрозой:

- инфляции;

- девальвации;

- дефолта.

Не факт что все три угрозы будут реализованы. Но ни одну из них нельзя исключать.

Кроме перечисленных рисков возможны и другие. Например, ограничение доступа к счетам, заградительные комиссии при покупке валюты или валютных активов, проблемы с доступом к зарубежным или российским бумагам на фондовой бирже.

С некоторыми из этих рисков россияне уже столкнулись. Так, до 11 апреля 2022 года при покупке долларов, евро или фунтов на фондовой бирже инвесторы платили комиссию в размере 12%. Кроме того, до 9 сентября 2022 установлены лимиты по сумме снятия и перевода валюты за пределы РФ. При этом в отношении рублей никаких ограничений в этот период не было.

Другие риски пока не реализованы в полной мере, но их угроза продолжает оставаться довольно высокой. Это и заставляет россиян искать ответ на вопрос, где хранить деньги и как уберечь уже накопленные сбережения от любых негативных последствий.

Почему инфляция так страшна

Инфляция для обывателя — это обесценивание денег. То есть через год или даже месяц на одну и ту же сумму денег, удастся купить меньше товаров или оплатить меньше услуг. Чем быстрее растет инфляция, тем быстрее обесцениваются деньги.

Инфляция возникает и разгоняется по внутренним и внешним причинам. Внутренние:

- государство выпускает новые деньги в обращение, например, для исполнения бюджетных обязательств;

- возникает дефицит бюджета страны;

- происходит увеличение объема денег за счет активного кредитования бизнеса и частных лиц;

- наблюдается монополизация цен на определенные группы товаров или услуг;

- возникает дефицит товаров и как следствие растет инфляция спроса и предложения;

- наблюдается монополия профсоюзов, которая препятствует снижению заработных плат, что увеличивает издержки производства;

- вводятся новые налоги и пошлины при неизменном объеме денежной массы;

- растут инфляционные ожидания населения и бизнеса;

- сокращается производство при неизменном объеме национальной валюты — прежнему объему денег соответствует меньшее количество товаров.

- наступает мировой кризис, например, валютный или производственный;

- растут цен на ввозимые в страну товары;

- снижается курс национальной валюты;

- растет государственный долг;

- происходит нелегальный вывоз валюты за пределы страны.

При инфляции цены растут непропорционально. Например, масло и сахар могут подорожать, а бензин или огурцы с помидорами подешеветь. Поэтому инфляцию считают по потребительской корзине. В РФ в нее входит около 500 наименований товаров и услуг.

Инфляцию делят на три типа:

- умеренную — до 10% в год;

- галопирующую — от 10 до 200% за год;

- гиперинфляцию — более 200% в год. Истории известны примеры, когда деньги обесценивались за неделю или месяц в 2-3 раза.

Любой из типов инфляции приводит к снижению покупательной способности денег, но с разной скоростью. На сегодняшний день в РФ инфляция перестала быть умеренной, а переросла в галопирующую. Это не самое здоровое явление, которое плохо сказывается как на экономике, так и на населении.

Можно ли уберечь накопления от инфляции

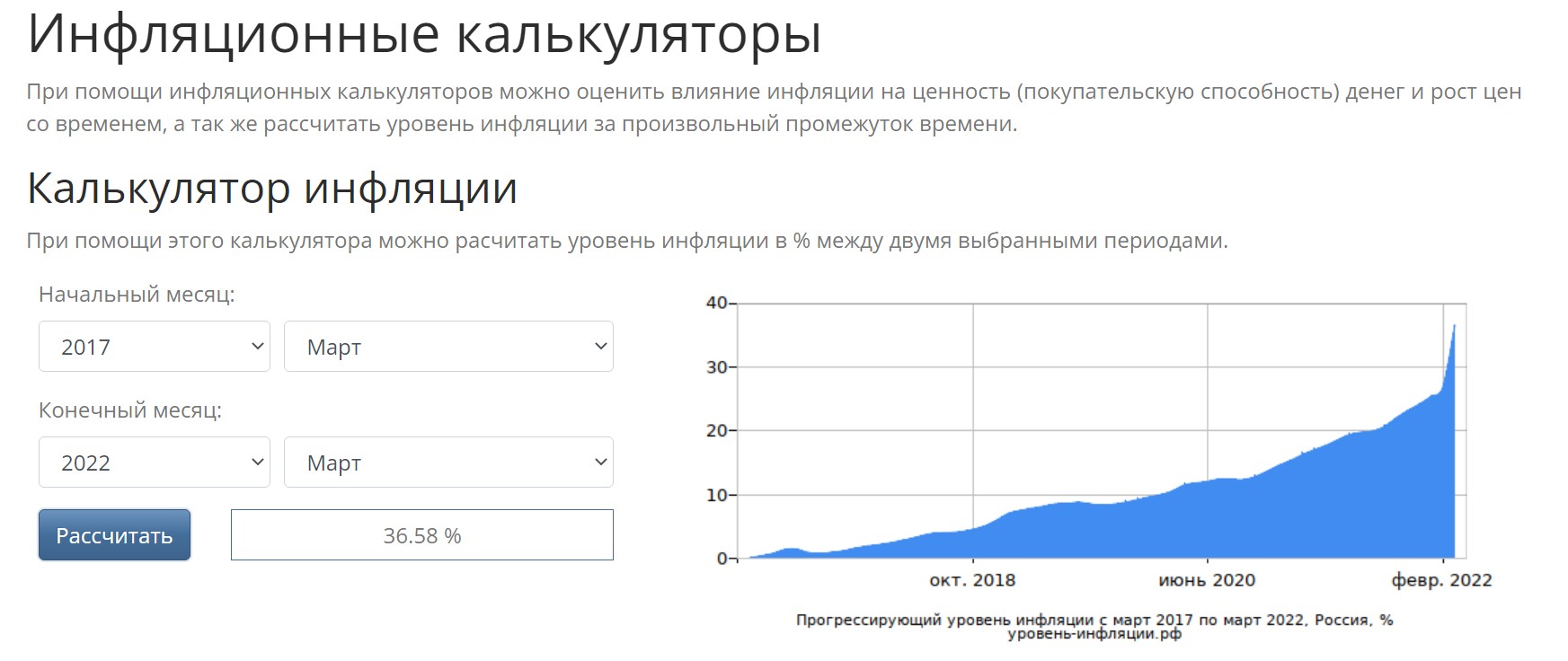

Если сбережения никуда не вкладывать, а хранить дома наличными или держать на банковском счете без процента на остаток, они будут постоянно обесцениваться. К примеру, накопленная инфляция с марта 2017 года по март 2022 по данным Росстата 36,58%.

Накопленная инфляция, данные Росстат

Это значит, что 10 000 рублей превратились за этот период в 6 342 рубля.

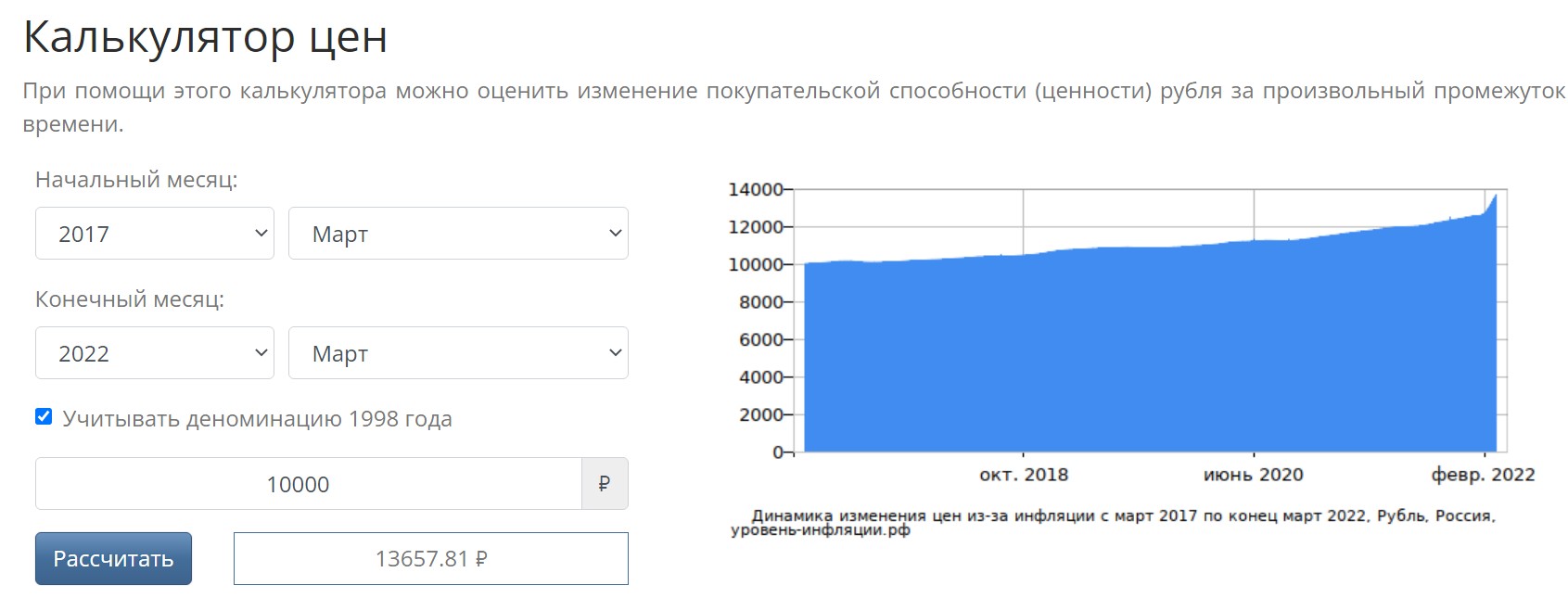

Калькулятор цен, данные Росстат

Если рассматривать вопрос с другой стороны, то для покупки в 2022 году того же набора товаров и услуг, что и в 2017 понадобилось бы не 10 000, а 13 657,81 рублей.

Как защититься от инфляции

Чтобы сберечь накопления от инфляции, их вкладывают так, чтобы деньги «работали» и приносили новые деньги:

- размещают на банковском вкладе;

- хранят на накопительном чете;

- инвестируют на фондовом рынке;

- вкладывают в недвижимость или другое имущество, которое растет в цене и приносит дополнительны доход;

- открывают бизнес.

Ни один из этих способов не гарантирует, что полученная прибыль обгонит коэффициент инфляции. У каждого варианта свои риски и предполагаемая доходность. Однако вероятность снизить влияние инфляции более высокая, чем при хранении денег под подушкой.

Чем опасна девальвация

Девальвация — это обесценивание валюты одной страны по отношению к валюте другой. Чаще всего, когда говорят про девальвацию рубля, подразумевают, что он подешевел по отношению к доллару или евро.

Рассмотрим на примере, что происходит с рублем при девальвации.

Динамика курса евро. Данные ЦБ РФ

В январе 2022 года курс рубля по отношению к евро был 85 рублей, а в начале марта — 130 рублей. Что это значит для российской валюты:

- европейские товары в марте стали дороже для россиян;

- при покупке евро в середине марта россиянам пришлось бы платить на 45 рублей или 52% больше, чем при покупке того же объема валюты в январе.

К середине апреля курс евро вернулся к январскому уровню. Поэтому о девальвации рубля говорить перестали.

Экономика страны страдает при девальвации, но в ряде случаев она может оказаться полезна. Например, обесценивание национальной валюты играет на руку экспортерам. Они получают доход в валюте, а налоги и расходы внутри страны проводят в рублях. Кроме того, экспортеры получают дополнительную прибыль при обмене валютной выручки на рубли.

Чтобы застраховаться от девальвации за национальную валюту покупают другие более устойчивые валюты или золото. Однако это не гарантирует защиту от инфляции, так как она есть и в тех государствах, чьи валюты куплены. К примеру, по данным на март при покупке доллара нужно учитывать инфляцию в 8,5%, а при покупке евро — 7,3%.

Годовая инфляция по итогам марта 2022 года

При этом цена золота — еще более непредсказуемый актив, так как фактически она зависит от текущего спроса и предложения на рынке.

Что происходит с накоплениями при дефолте

Дефолт — это неспособность должника рассчитаться с кредитором. Дефолт возможен у отдельного человека, компании или даже государства. Различают 4 типа дефолта:

- Технический. Его объявляют, когда у должника возникают временные сложности с возвратом долга по каким-либо техническим причинам. При этом деньги на выполнение обязательств у должника есть.

- Суверенный. Относится к целому государству и означает банкротство страны.

- Корпоративный. Относится к компаниям, которые не могут выполнить обязательства перед кредиторами. Говорит об экономической несостоятельности бизнеса.

- Кросс-дефолт или перекрестный. Нарушение выплат по какому-либо пункту кредитного договора, которое приводит к проблемам с расчетами по другим долгам.

Суверенный дефолт в отличие от всех остальных типов затрагивает всех жителей страны и бизнес. Главные причины для наступления дефолта государства:

- отток капитала нерезидентов;

- обесценивание национальной валюты;

- высокая инфляция;

- снижение ВВП;

- рост государственных расходов;

- экономические и торговые санкции;

- зависимость экономики от одного или двух источников дохода.

Главное последствие суверенного дефолта для страны — проблемы с доступом к международным заимствованиям, что скажется на условиях по займам для корпоративных компаний. Если бизнес будет брать «дорогие» кредиты, это повлияет на цены для конечных потребителей. Для иностранных инвесторов страна потеряет инвестиционную привлекательность. Кроме того, дефолт страны может привести к сокращению реальных доходов населения и росту безработицы.

Чтобы сохранить деньги при угрозе дефолта, самый правильный шаг — диверсификация. Нельзя держать сбережения только в одном активе. Для снижения риска, распределите капитал между несколькими направлениями вложений — золото, облигации иностранных эмитентов, иностранные валюты. Кроме того, обязательно накопите финансовую подушку, к которой всегда будет сохраняться доступ.

Как санкции влияют на сбережения

Санкции — это специальные ограничительные меры, которые вводят против нарушителя каких-либо норм и правил.

Главная цель международных санкций — повлиять на политику и экономику государства, против которого они введены. В 2022 году Россия стала лидером по количеству введенных санкций. На апрель их количество превысило 7000. Это больше, чем против Ирана, Сирии и КНДР вместе взятых.

Самые громкие примеры экономических санкций — отключение банковской системы от SWIFT, запрет на покупку товаров из РФ и поставку некоторых групп товаров в РФ, запрет на инвестиции в Россию. Также активно обсуждается вопрос на введение эмбарго на российскую нефть.

Чем больше санкций введено по отношению к стране, тем острее встает вопрос у населения, где и как хранить деньги. В свете текущих реалий некоторые аналитики советуют воздержаться от покупки иностранных активов, так как предполагают и дальнейшее ограничение доступа к ним. Другие наоборот, считают, что вкладывать деньги только в российский рынок слишком рискованно из-за сильного давления на экономику РФ со стороны стран Запада.

В любом случае риски следует снижать за счет вложения в несколько направлений. Например, открыть рублевый вклад, купить золотые слитки, вложить часть капитала в имущество и иностранные валюты.