Как правильно вложить деньги подростку?

Деньги на карманные расходы

Большинство родителей дают своим чадам деньги на карманные расходы. Если твои мама и папа входят в большинство, то у тебя есть прекрасная возможность скопить нужную сумму.

Твой первый миллион

Сколько ты можешь сэкономить на карманных расходах? Это зависит от того, сколько денег тебе дают.

Допустим, тебе нужна 1000 рублей, а родители в среднем дают тебе по 500 рублей в месяц. Если ты сохранишь эти деньги, то достигнешь цели за два месяца. Но такая жесткая экономия вовсе не обязательна, да и не всегда возможна.

До получения карманных денег реши, сколько из них ты потратишь, а сколько сохранишь. Не забудь учесть обязательные расходы, такие как оплата мобильной связи или покупка проездного. А вот от шоколадок, чипсов и газировки можно отказаться.

Деньги, которые решишь сохранить, положи в отдельный конверт, копилку или на свой счет в банке.

Если тебе дают мало денег, не расстраивайся. Просто достижение твоей цели займет чуть больше времени. К тому же есть и другие источники дохода.

Подарки

Перед следующим праздником попроси взрослых подарить тебе деньги, чтобы ты мог сам выбрать нужные вещи.

Будь это 1000 рублей на день рождения или 3000 рублей за то, что ты окончил учебный год без троек, не трать их на всякую ерунду. Отложи хотя бы часть подаренной суммы и используй эти деньги с умом.

Работа по дому

Возможно, в твоей семье принято, чтобы родители немного платили тебе за работу по дому: вынос мусора, уход за домашними животными, мытье полов. Тогда достаточно взять на себя дополнительные обязанности.

Подумай, что ты мог бы сделать в обмен на скромное вознаграждение. Пропылесосить ковры? Покрасить забор на даче? Прополоть грядки? Погладить белье? Вариантов масса, и родители с радостью тебе заплатят, если только они не против «коммерческого» подхода.

Помощь друзьям и знакомым

Предложи свои услуги соседям, друзьям и знакомым. Нет ли у них работы для тебя? Например, ты мог бы помыть окна, погулять с собакой, сходить за продуктами. Это первое, что приходит в голову.

Прояви немного фантазии, и ты наверняка сможешь найти и другие, более интересные виды заработка.

Труд поможет скопить нужную сумму гораздо быстрее, чем карманные деньги (если ты вообще их получаешь). И тебе не придется постоянно отказывать себе во всем.

Официальная подработка

Распланируй лето так, чтобы осталось время и на отдых, и на подработку. А лучше всего объединить приятное с полезным!

По закону работать можно с 14 лет в свободное от учебы время до 4 часов в день, c 15 лет — до 5 часов, а с 16 до 18 — по 7 часов. Но только с письменного согласия родителей.

Общее правило — внимательно читай и подписывай трудовой договор! Можно обратиться в центр занятости молодежи, чтобы тебе помогли подыскать вакансии.

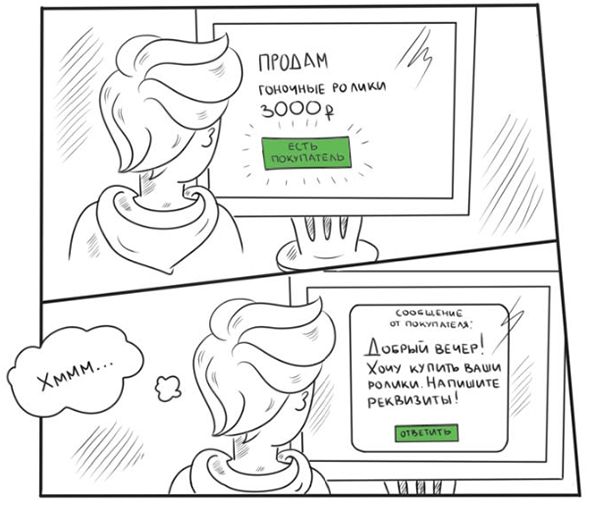

Продажа ненужных вещей в интернете

Собери старые вещи, которые без дела пылятся в шкафу, выложи фотографии на бесплатных сайтах с объявлениями и жди покупателей. Только не продай ненароком что-нибудь полезное! И будь осторожен: ты можешь столкнуться с мошенниками.

Что должно насторожить: покупатель не хочет сначала посмотреть товар, говорит, что у него мало времени, что он переведет деньги, а потом заедет. Просит полные реквизиты карты, CVV-код.

Что делать: запомнить, что для перевода денег с карты на карту нужен только номер карты! Все остальные данные нельзя передавать неизвестным.

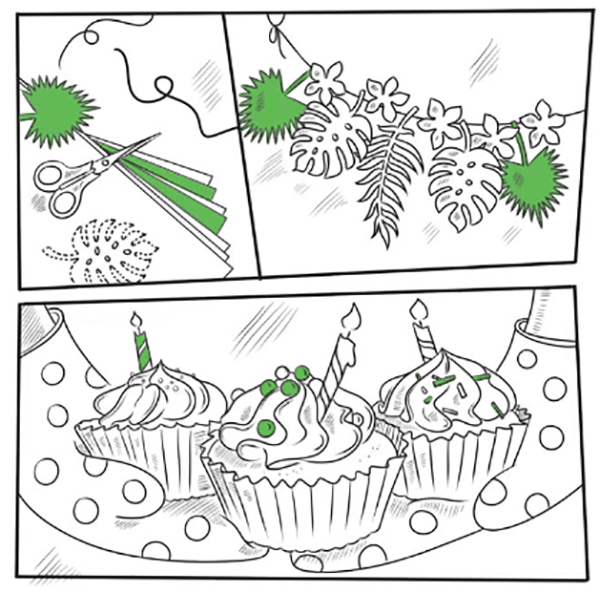

Продажа товаров собственного изготовления

Ты плетешь из бисера потрясающие украшения? Отлично шьешь? Мастеришь поделки из дерева, которыми восхищаются все твои знакомые? В таком случае, возможно, найдутся люди, которые будут готовы заплатить за твой продукт!

Что еще можно продавать? Вот лишь несколько идей:

— выпечку, сласти, лакомства для домашних животных;

— скворечники и кормушки для птиц;

— футболки и другую одежду с принтами;

— вязаные головные уборы, перчатки и варежки, шарфы;

— рамки для картин и фотографий;

— праздничные украшения для дома;

— детские игрушки.

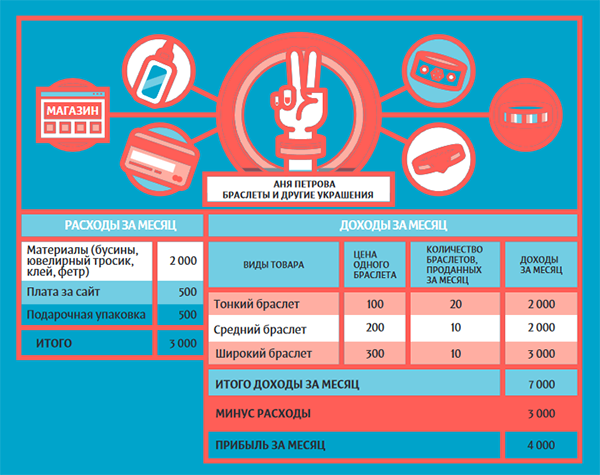

Подумай, сколько будет стоить твой продукт. Чтобы определить цену, рассчитай затраты на изготовление единицы товара и прибавь к этой сумме прибыль (процент от затрат).

Допустим, ты продаешь варенье. Затраты на одну банку составляют 50 рублей. Если ты хочешь получать хотя бы 25% прибыли, розничная цена готового продукта должна составлять 65 рублей 50 копеек.

Назначь цену и посмотри, как пойдет дело. Скорректируй ее в зависимости от результата. Товар раскупают как горячие пирожки? Значит, цену можно немного повысить. Его никто не берет? Снижай цену.

Веди строгий учет доходов и расходов, и ты всегда будешь знать, насколько прибылен твой бизнес.

Разумеется, чтобы товар начали покупать, нужно рассказать о нем потенциальным клиентам. Если ты шьешь комбинезоны для чихуахуа, дай объявление в клубе любителей этой породы или в сообществах в соцсетях, напечатай и раздай флаеры владельцам таких собачек, выгуливающим своих питомцев в соседнем дворе. Смекаешь?

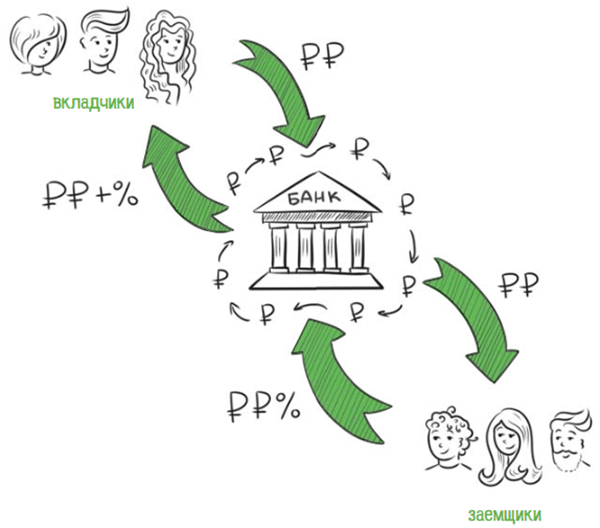

Банковский процент

Банк не просто хранит деньги, он пускает их в оборот и получает прибыль. Из этой прибыли он платит вкладчикам за использование их денег. Это и есть банковский процент. Сумма небольшая, но, храня деньги в чулке, ты вообще ничего не получаешь.

Если хочешь получать процент, выбери банк, открой счет и депозит.

Посмотри в интернете условия разных банков. Сравни предложения и выбери самое удачное. Помни, что если банк предлагает подозрительно высокий процент, то велика вероятность его банкротства.

Открывая счет, обязательно побеседуй с сотрудниками банка. Пусть они расскажут об условиях открытия счета, о видах счетов и о наборе предоставляемых услуг. И, конечно же, посоветуйся с родителями!

По материалам книг «Твои финансы» и «Твой первый миллион»

Обложка поста отсюда

Инвестиционный план для детей

Выбор стратегии и инструментов

Очень часто родители, желающие обеспечить блестящее будущее своих детей, начинают с того, чтобы найти инвестиционные инструменты, которые можно было бы оформить на детей. Но вся тонкость в том, что:

- Дети не могут, как правило, до 18 и далее лет сами распоряжаться финансовыми инструментами в силу нехватки знаний и в силу недееспособности (или неполной дееспособности).

- Если деньги вдруг понадобились раньше, многие детские инструменты не позволяют их свободно изъять до 18-летия ребёнка, а просчитать, чтобы сумма гарантировано до 18 лет не понадобилась, всегда затруднительно.

- Если родитель не объясняет ребёнку критерии выбора тех или иных инструментов, а просто чисто формально оформляет на него, то ребёнок не научится управлять личными финансами.

- Если мы говорим про классическую детскую накопительную страховку, то в её случае ребёнок получает накопления лишь по окончании срока, а не в момент смерти родителя-страхователя, хотя деньги могут потребоваться и раньше: ребёнок может изменить планы по вузу и вообще стране обучения, средства могут потребоваться гораздо раньше, чем предполагалось.

Вот почему я считаю, что особенного смысла копить именно в детских продуктах на будущее детям не требуется. Вполне достаточно, если родители оформят финансовые продукты на себя, но будут при этом уведомлять и вовлекать ребёнка в процесс накопления, чтобы он знал про эти продукты и понимал, как они работают и как ими распоряжаться в случае ухода родителей из жизни.

В чем копить на будущее ребёнка?

Я склоняюсь к классической комбинации, которая состоит из 3 частей:

Ликвидная – это часть портфеля под ребёнка, которая покрывает непредвиденные и не слишком крупные расходы, связанные с ребёнком. Скажем, внеплановый репетитор, внеплановая языковая школа, внеплановый комплект дополнительной литературы и т. Она защищает основную, инвестиционную, часть от внеплановых внезапных изъятий из портфеля раньше времени из-за непредвиденных расходов. Ликвидная часть должна быть максимально легко доступна, поэтому идеальные финансовые инструменты для неё – это обычные банковские вклады с возможностью пополнения и частичного снятия, с минимальным неснижаемым остатком. Они должны быть оформлены на родителей, но дети должны быть в курсе их существования и суммы на счёте. Идеальный размер такой части – не менее 6 ежемесячных расходов на ребёнка.

Защитная. Роль данной части – защитить самую основную, инвестиционную, от крупных внеплановых расходов в связи с крайне неприятными событиями в жизни семьи: потерей родителями трудоспособности или установления им диагноза в виде опасного заболевания. Это критично для будущего ребёнка, т. родители, лишившиеся возможности работать, теряют возможность откладывать дальше на будущее их детей. Плюс им может требоваться неотложная и дорогостоящая медицинская помощь, деньги на которую, если защитной части нет, берутся из инвестиций в ущерб будущему ребёнка. Защитную часть идеально формировать из программ накопительного страхования жизни защитой на случай потери трудоспособности родителей и опасных заболеваний у них, а также с опцией освобождения от уплаты взносов, чтобы, если они лишатся трудоспособности, взносы по программе делала бы страхования компания, и нужная сумма к нужному сроку бы всё равно была бы накоплена. Накопительная страховка делается до срока поступления ребёнка в вуз и на сумму минимально необходимой платы за обучение. Например, если не брать самый крутой вуз и самую популярную специальность, а взять вуз из топ-10 и специальность востребованную, но не топовую, то бакалавриат и магистратура могут обойтись в 1 млн руб. Вот на такую сумму минимум и нужно оформить накопительную страховку, чтобы гарантировать формирование 1 млн + процентный доход к нужному сроку, что бы с родителями ни случилось. А если они умрут раньше окончания программы, ребёнок (или его опекун) получили бы эту сумму раньше и смогли в новых обстоятельствах перестроиться и распорядиться ею.

Инвестиционная часть – самая основная, т. именно за счёт неё и происходит основное наращивание капитала на будущее ребёнка. Обычно родители не могут отложить сразу крупную сумму на будущее детей, а предпочитают инвестировать регулярно, раз в месяц или квартал, небольшие и комфортные для себя суммы на будущее своих детей. И до этого будущего, как правило, несколько лет. Идеальным решением для начала формирования этой части станет индивидуальный инвестиционный счёт, когда каждый из родителей может его на себя оформить и делать взносы до 1 млн руб. в год. Если родитель не готов к риску и у него есть официальный доход под 13%, кроме дивидендов, то лучший вариант – это ИИС типа А с вычетом до 400 тыс. руб. в год и инвестиции в рамках него в ОФЗ + корпоративные облигации максимально надёжных российских компаний выпуска 2017 и далее со льготным налогообложением купонов. Если же родитель готов к риску, а также если он копит на образование ребёнка за рубежом и использует валютные инструменты, то лучше выбрать ИИС типа Б с отсутствием налога на выходе, а внутри счёта купить акции – как российские, так и зарубежные (на Санкт-Петербургской бирже), а также акций ETF. Такой счёт открывается минимум на 3 года. Когда родители будут выходить за рамки 1 млн руб. в год и будут готовы инвестировать больше, то всё, что будет превышать 1 млн руб. на каждого родителя (или 2 млн в совокупности на обоих), можно откладывать на обычный брокерский счёт по той же логике: для консервативных инвесторов акцент на облигациях, для агрессивных – на акциях. Для умеренных можно делать микс, где один родитель инвестирует в рамках ИИС типа А в консервативные инструменты, а второй родитель – в агрессивные через ИИС типа Б.

Но сформировать портфель «ликвидная часть + защитная + инвестиционная» мало: нужно непременно доносить до ребёнка смысл каждой части, вовлекать его в ежеквартальный анализ портфеля и его корректировку, рассказывать про каждый финансовый инструмент, принципы его работы и наследования. Это нужно для того, чтобы ребёнок не просто получил капитал с неба без какого-либо понимания его происхождения и механизмов работы, а понимал, что с ним дальше нужно делать и для чего нужна каждая из трёх частей портфеля.

Больше интересных материалов

Могут ли несовершеннолетние инвестировать?

Доступно ли детям самостоятельное инвестирование на бирже

Инвестирование на рынке ценных бумаг предполагает совершение сделок по приобретению и отчуждению активов с целью получения дохода. Общие правила гражданского законодательства, регулирующие заключение сделок, в полной мере распространяются и на инвестиционную деятельность. Порядок совершения сделок лицами, не достигшими 18 лет, а также их имущественная ответственность имеют специфическое законодательное регулирование. На практике же оперативность совершения сделок на рынке ценных бумаг не позволяет в полной мере соблюдать все установленные законом требования, что делает процесс инвестирования несовершеннолетними практически невозможным.

Инвестирование для детей до 14 лет

Физическое лицо, не достигшее 18 лет, обладает частичной дееспособностью. Так, в соответствии с положениями статьи 28 ГК РФ малолетние граждане до 14 лет не могут самостоятельно совершать сделки. От их имени сделки совершает законный представитель — родитель, усыновитель или опекун. С 6 лет ребенок получает возможность самостоятельно совершать ограниченный круг сделок. Речь идет о мелких бытовых и иных сделках, исчерпывающим образом перечисленных в ч. 2 ст. 28 ГК РФ. Они позволяют подрастающему гражданину совершать действия, направленные на удовлетворение бытовых потребностей, не предполагающих распоряжение крупными суммами денежных средств и извлечение прибыли путем их вложения.

Инвестирование для детей старше 14 лет

При достижении 14 лет несовершеннолетний, в соответствии с ч. 1 ст. 26 ГК РФ, получает право совершать все сделки самостоятельно, но только с письменного согласия своих законных представителей: родителей, усыновителей или попечителя. К исключениям из данного правила законодатель относит возможность распоряжаться самостоятельно своими доходами, осуществлять права автора результата интеллектуальной деятельности, вносить вклады в кредитные организации и распоряжаться ими, с 16 лет — быть членом кооператива и осуществлять сделки, право на совершение которых он получил при достижении 6 лет. Этот список также является исчерпывающим.

Обязанности родителей и опекунов

Стоит отметить, что и опекун (в случае с ребенком до 14 лет), и попечитель (в случае с несовершеннолетним с 14 до 18 лет) также несвободен в совершении или одобрении сделок с имуществом несовершеннолетнего. В соответствии с п. 37 ГК РФ «. опекун не вправе без предварительного разрешения органа опеки и попечительства совершать, а попечитель — давать согласие на совершение сделок по отчуждению, в том числе обмену или дарению имущества подопечного , а также любых других действий, влекущих уменьшение имущества подопечного. Таким образом, для совершения или одобрения на совершение целого ряда сделок предварительно нужно получать разрешение органа опеки и попечительства. Инвестирование связано с возможными рисками, поэтому инвестирующее лицо должно полностью их принимать и нести имущественную ответственность за свои неудачные решения. Имущественную ответственность по сделкам малолетнего, в том числе по сделкам, совершенным им самостоятельно, несут его родители, усыновители или опекуны, если не докажут, что обязательство было нарушено не по их вине (ч. 3 ст. 28 ГК РФ). И только при достижении 14 лет гражданин несет имущественную ответственность самостоятельно по совершенным им сделкам (ч. 3 ст. 26 ГК РФ), заключенным только в соответствии с требованиями действующего законодательства.

Мифы об инвестировании

В России невелика доля населения, занимающегося инвестированием. На фондовой бирже присутствует всего около процента населения страны, в то же время в США даже домохозяйки управляют своими средствами. Столь малоизвестная область выглядит пугающе и обросла мифами, которые и близко не соответствуют реальности. Вот самые распространённые.

- Миф первый: инвестиции — для богатых.В действительности для входа на фондовый рынок достаточно всего несколько тысяч рублей. К примеру, минимальная цена — 5–15 тысяч рублей, а у некоторых брокеров отсутствует минимальный порог для возможности начала торгов.

- Миф второй: без углублённых знаний и навыков заработать невозможно.Безусловно, ориентироваться в терминах и базовых принципах экономики нужно, но банковский вклад — это тоже инвестиции. Изучение доступной информации в сети для начала вполне хватит.

- Миф третий: риски слишком высоки, поэтому игра не стоит свеч.Те же банковские депозиты сейчас подлежат обязательному страхованию вкладов. Здесь идеально работает принцип — чем выше прибыль, тем проще прогореть. Выбирать инвестиционные инструменты лучше с холодной головой.

Куда можно инвестировать

Вариантов вложения средств огромное количество. Ориентируясь на объект инвестиций, можно выделить следующие направления:

- недвижимость — земля, объекты строительства, оборудование;

- интеллектуальная собственность — патенты, исследования, образование;

- финансы — ценные бумаги, банковские вклады, драгоценные металлы.

Вложение минимальных средств возможно лишь в финансовые инструменты. Наиболее востребованы:

- депозиты в банках — риски и сложность минимальны, доход аналогичен, вклады до 1,4 миллиона застрахованы;

- акции — уровень риска зависит от выбора компании выпустившей эти акции, доход возможен в виде дивидендных выплат или от роста стоимости акций;

- облигации — долговой инструмент с доходностью обычно выше, чем по депозитам, но несильно превышающей инфляцию;

- ПИФы — долевое участие в сформированном портфеле, прибыль делится на всех участников пропорционально вложениям. Есть возможность начать инвестировать от одной тысячи рублей;

- драгоценные металлы — возможно покупать как физический металл, так и различные варианты биржевых инструментов.

При выборе инвестиционного инструмента не стоит забывать и о стратегии. Здесь стоит опираться на цели инвестирования, уровень знаний и наличие свободного времени. Выделяются два основных стратегических направления — по срокам и по рискам. По времени окупаемости вложений существует три варианта:

- — краткосрочные;

- 1–3 года — среднесрочные;

- свыше трёх лет — долгосрочные.

По уровню риска выделяют два основных стиля — консервативный и агрессивный. Первый предполагает в основном пассивный доход в долгосрочной перспективе, прибыль невелика, риски меньше. Второй потребует больше времени, глубокие знания, но даст возможность получения большой прибыли в кратчайшие сроки. Сопряжён с высокими рисками.

По мере накопления опыта и увеличения капитала не исключена смена ориентиров и выбор новых инструментов. Первые шаги рекомендуется делать в наиболее надёжных вариантах.

Правила и советы новичкам

Обезопасить себя от рисков на фондовом рынке невозможно, но минимизировать потери нетрудно. Для этого подойдёт изучение опыта известных инвесторов и финансистов. Вот несколько советов, которые помогут избежать лишних ошибок.

- Диверсификация портфеля.Не стоит вкладываться в один инструмент или компанию, при таких условиях неэффективная деятельность эмитента приведёт к потере денег. Лучше использовать 3–4 направления в разных отраслях — убыток по одному инструменту сгладится прибылью остальных.

- Действие и дисциплина.Даже при минимальных вложениях последовательность выполнения шагов, анализ ситуации и регулярное пополнение портфеля приведут к желаемому доходу. Не стоит расслабляться при получении первых заработков — лучше реинвестировать их для скорейшего достижения цели.

- Настойчивость и спокойствие.Путь любого человека — череда подъёмов и падений. Инвесторы не исключение. Холодный ум и контроль эмоций не позволят совершить ошибок в критической ситуации. А накопленный опыт поможет избежать их повторения в будущем.

- Правильное окружение.Общение с единомышленниками настроит на нужный лад. Изучение тематических форумов и страниц из соцсетей познакомит с интересными стратегиями и распространёнными ошибками.

- Постоянное обучение.Мир не стоит на месте — вчерашние удачные решения сегодня могут оставить ни с чем. Постоянное самообразование, наблюдение за опытными коллегами, чтение финансовой литературы расширят возможности и откроют новые перспективные направления.

Куда подростку вложить 1000 рублей

Есть много интересных материалов, но не все они написаны достаточно просто и доходчиво, чтобы заинтересовать подростковую аудиторию.

На западе повышению финансовой грамотности уделяют много времени, поэтому толковой литературы масса. К сожалению, не все доходит до нас в виде переводов. Но почитать есть что.

«Богатый папа, бедный папа для подростков», Р. Кийосаки

Эта книга — адаптация международного бестселлера Роберта Кийосаки «Богатый папа, бедный папа» для самых юных инвесторов. Учит тому, что и оригинал — как делать разумный выбор.

В ней больше примеров, пояснений, мини-заданий, поэтому читается интересно и легко.

«Маленькая книга победителя рынка акций», Джоэл Гринблатт

Джоэл Гринблатт — основатель и управляющий Gotham Capital (среднегодовая доходность за последние 20 лет — 34–40 %).

В отличие от множества других материалов в этом жанре, книга не просто излагает основные принципы успешного инвестирования на фондовом рынке, но и дает готовую формулу «бери и пробуй».

Гринблатт объясняет доходчиво, понятно и с юмором, поэтому читать интересно, а материал легко усвоить и применить на практике.

Куда подростку вложить 5000 рублей

Стримы и видео-контент — уже не новая ниша. Здесь почти все давно поделено и переделено. Блогеры/стримеры-первопроходцы, заехавшие на рынок после конца нулевых, быстро обрастали подписчиками и получали тонны профита, не прилагая особых усилий.

Источник: youtube. com

Сейчас без рекламы вообще не вариант. За одного привлеченного пользователя дерут 5–10 рублей. Например, средний ценник рекламной кампании в YouTube — 600 рублей в день.

Впрочем, многое зависит от выбранной ниши и контента. Игровые стримы (онлайн-трансляции прохождения компьютерных игр) на YouTube/Twich заходят хорошо, но есть одна мелочь: чтобы хорошо стримить, нужно и самому неплохо играть. Если не дано, то этого уже не купишь.

Формат простого видеоблога попроще. Основные затраты — оборудование и расходники. Цена ролика зависит от нескольких факторов:

- размер команды;

- сложность монтажа;

- наличие/отсутствие массовки;

- место и условия съемки;

- формат видео.

Первые ролики можно снимать на телефон. Чтобы сэкономить на старте, нужно делать все самому, снимать на телефон, записывать на дешевую петличку с «Алиэкспресс».

Тогда основные затраты на видео — наши собственные человекочасы. По мере раскрутки придется нанимать специалистов, чтобы повысить качество контента и выпускать его быстрее.

Если заказывать все на фрилансе, съемка простого ролика на 10–15 минут обойдется примерно в 200–300$. Топы «Ютуба» из трендов отваливают 1000+ «зеленых» за один ролик.

Куда подростку вложить 10 000 рублей

Инвестиция в образование — очень хорошая тема для подростка. Это золотое время для учебы, потому что большинство ребят еще живут в отчем доме на родительском довольствии и обладают кучей свободного времени.

Можно потратить его на чипсы и «Колу» либо купить толковый курс, пройти обучение и по окончании школы отправиться на учебу в профильный ВУЗ уже с реальными практическими навыками. А может, и сразу уйти в профессию.

Куда идти? Конечно же, в IT. Сегодня куда ни плюнь — везде оптимизация, автоматизация и прочие цифровизации. Продажи онлайн, банкинг онлайн, образование онлайн, работа онлайн, развлечения онлайн — все онлайн.

Этот процесс — не временная мода. Он развивается и продолжается, а двигают прогресс такие профессии:

- программисты;

- девелоперы;

- SMMщики;

- специалисты по контекстной рекламе;

- SEOшники;

- контент-менеджеры;

- веб-дизайнеры;

- менеджеры проектов/администраторы.

Процессы автоматизируются. Часть специалистов — таких, как бухгалтеры — останутся без работы и пачками пойдут на hh. Курсов много, контент доступный.

На 10К можно спокойно пройти несколько хороших подготовительных программ, получить навыки и сразу попробовать себя в деле.

А нужно ли платить подростку налоги с донатов на ютубе-твиче — что говорит закон

По закону все однозначно и очевидно: донат — это дар, а потому налогами не облагается и бухгалтерскому контролю не подлежит.

Коммерческое предложение отсутствует. Человек, перечисляющий нам деньги, делает это безвозмездно, проще говоря, не получает ничего взамен.

Он смотрит видеоконтент, как и все остальные «бесплатные» зрители, но кидает денежку в знак поощрения. Никакой коммерческой выгоды нет, а значит, нет и оснований для налогообложения.

В каком случае платить налог придется? Заплатить нужно, если, например, кто-то (не родственник) решит задонатить домом, квартирой, машиной, акциями или любым другим ценным имуществом.

Ибо когда гражданину подарили эти предметы, значит, он получил доход в виде их стоимости согласно статьям 228 и 217 НК РФ.

Также добавлю, что если даритель — юрлицо, а стоимость подарка выше 4000 рублей, тогда НДФЛ уплатить придется (но только на сумму, превышающую эти 4000 руб.

Инвестиция в себя на раннем этапе своей жизни я считаю лучшим вариантом. Вложив деньги в себя, становишься ценным и высокооплачиваемым специалистом, который заработает прилично денег.

А подкопив хоть сколько-то внушительную сумму, сможет инвестировать в рынок. Хотя, может, вы иного мнения? Делитесь.

Как инвестировать правильно

Прежде чем начинать искать активы, в которые можно вложить деньги, стоит помнить основные правила инвестирования, особенно в период кризиса и неопределенности:

- копите подушку безопасности;

- поставьте цель и определитесь с приемлемым уровнем риска;

- не поддавайтесь панике и следуйте своей стратегии;

- диверсифицируйте инвестиции, то есть не вкладывайте все деньги в один актив. По возможности распределяйте вложения по странам, активам, валютам;

- ребалансируйте портфель, если в этом есть необходимость;

- не бойтесь обращаться к профессионалам и уходить с рынка;

- инвестируйте в то, в чем разбираетесь.

Мы опросили экспертов и узнали у них, во что сейчас можно вложить деньги, и распределили активы по уровню риска. Помните, что никто и ничто не может гарантировать доходность. Как правило, большая доходность предполагает большие риски.

Минимальные риски

Вклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

В первой половине июня заканчивается срок действия части депозитов, которые граждане открывали по ставке выше 20%. Часть этих средств перейдет на фондовый рынок, ожидают эксперты. РБК разбирался, что может стать альтернативой «дорогим» вкладам.

ОФЗ

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

- ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

- ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне. «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс. , то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

Золото

Инвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Разбираемся, что стоит за логикой экспертов, которые рекомендуют держать золото в инвестиционном портфеле, и действительно ли это верная стратегия — читайте в специальном материале РБК Pro.

Средние риски

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Высокие риски

Вложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

- Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

- Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Несмотря на все потрясения, список российских акций, в которых частные инвесторы держат больше всего денег, мало изменился с начала 2022 года. РБК приводит прогнозы аналитиков по дюжине голубых фишек, которые чаще всего попадают в топ-10 по популярности.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковых

Беляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Базовые правила инвестирования

Перед тем как начать инвестировать, определите финансовую цель, срок вложений и уровень допустимого риска. От этого будет зависеть дальнейшая стратегия.

Краткосрочный горизонт. Допустим, вы инвестируете свободные деньги и уже точно знаете, что через год они вам понадобятся. В таком случае стоит придерживаться консервативного подхода — делать ставку на менее рисковые инструменты, например государственные облигации или банковские вклады. Это надежные активы с прогнозируемым доходом, поэтому можно быть уверенным, что через год вы полностью вернете свой капитал и проценты.

Среднесрочный горизонт. В случае вложения на срок от года до пяти лет можно собрать более агрессивный портфель и добавить рисковых активов — например, акции или золото. Выбор инструментов во многом зависит от задачи: если цель заработать — можно сделать упор на рисковые активы.

Чтобы компенсировать потери от инфляции, подойдут консервативные активы. Здесь также важно следить за макроэкономической обстановкой в мире: когда цикл экономического роста только начался, можно увеличить долю рисковых активов, а когда на горизонте рецессия — сделать ставку на защитные.

Долгосрочные инвестиции. Когда инвестор ставит стратегическую цель на пару десятилетий — например, накопить капитал для выхода на пенсию — можно собрать портфель, в котором преобладают акции и другие рисковые инструменты. Стратегическая дистанция позволяет не обращать внимания на рыночные падения и кризисы — они имеют краткосрочную природу. На исторической дистанции экономика с наибольшей вероятностью продолжит развиваться, а рынок перепишет свои максимумы. Здесь выбор стратегии во многом зависит от вашей терпимости к риску — сложно ли вам пережить сильную просадку портфеля.

Например, кризис 2008 года — один из худших медвежьих рынков в истории американского индекса акций S&P 500. Индекс в моменте потерял 56,8% своей стоимости. Падение затянулось на полтора года. Затем последовало восстановление рынка, и за последующие 12 лет и S&P 500 вырос на 390%.

Минусы отсутствия финансовой стратегии. Без плана инвесторы зачастую собирают портфель снизу вверх, то есть делают точечные вложения, не принимая в расчет поведение всего портфеля в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И даже по отдельности качественные активы могут сыграть злую шутку и значительно увеличить риски инвестора. Например, если инвестировать в десять хороших сырьевых компаний, это не убережет портфель в случае сильного падения цен на товарном рынке. Портфель будет сильно зависеть от одних и тех же факторов.

Главный способ сгладить волатильность и снизить риски инвестора — широкая диверсификация по секторам экономики и странам. В этом случае падение одних активов будет компенсироваться движением по другим. Тем не менее диверсификация не дает страховку на 100% — портфель все равно может уйти в минус, просто не так сильно.

Ключевые правила инвестирования. Перед тем как вкладывать куда-либо деньги, напомним ключевые правила инвестирования:

- Создайте подушку безопасности — запас денег на случай непредвиденных ситуаций. Подушку важно держать в ликвидных и низко рисковых активах — например, на банковской карте.

- Инвестируйте только свободные деньги — то есть излишки, а не те, что могут потребоваться для жизнеобеспечения в ближайшее время.

- Диверсифицируйте вложения — вкладывайтесь в разные инструменты, в разных валютах и в разные секторы экономики.

- Поставьте цель — возможно, вас вдохновят эти 20 долгосрочных целей. Определите горизонт инвестирования и приемлемый уровень риска. Последнее можно переформулировать так: вам моральных сил следовать выбранной стратегии, несмотря на рыночный обвал. Частая ошибка, когда инвесторы недооценили свою терпимость к риску и на панике распродали активы — как оказывается потом, на самом дне.

- Если есть необходимость, периодически ребалансируйте портфель. Это позволит не отклоняться от стратегии и не превышать выбранный уровень риска.

Как учесть состояние экономики при инвестировании. Понимание макроэкономической ситуации помогает сформировать стратегию и выбрать подходящие активы. Особенно это важно, если горизонт инвестирования менее 10 лет, то есть в рамках одного экономического цикла.

Разные активы проявляют себя по-разному в той или иной конъюнктуре. Акции циклических компаний хорошо растут при подъеме экономики и сильно страдают, когда та замедляется. Выручка таких компаний следует за ростом и за спадом в экономике.

Например, финансовые потоки производителя автомобилей будут замедляться при падении экономики и покупательной способности людей. С восстановлением экономики, наоборот, доступность кредитования и потребительский спрос станут выше — увеличится и выручка компании.

Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики. Например, это касается продовольственных, коммунальных, медицинских и телекоммуникационных компаний. Такие активы считаются защитными, и на них делают ставку в преддверии кризиса.

Помимо возможного замедления экономического роста мировые экономики сейчас находятся под угрозой все возрастающей инфляции. Подобная ситуация, когда экономика замедляется, а деньги сильно обесцениваются, называется стагфляцией. В последний раз подобное в экономике США было в 1970-х, как следствие нефтяного кризиса и денежно-кредитной политики ФРС.

Растущую инфляцию также нужно взять в расчет при выборе инвестиционной стратегии. В условиях высокой инфляции, как правило, неплохо растут сырьевые рынки, аграрные и продовольственные компании, драгоценные металлы, недвижимость и другие материальные активы.

Учитывая сказанное, рассмотрим привлекательность разных инвестиционных активов на разных горизонтах инвестирования.

Вариант № 1Банковские депозиты

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а к середине июня снизил ее до 9,5%. Вслед за ключевой ставкой менялись и ставки по краткосрочным банковским вкладам.

Для депозитов сроком 30—90 дней ставки по 10—12% в рублях еще актуальны. Для вкладов с большим сроком вложения ставки менее привлекательны, так как в перспективе ожидается, что Банк России продолжит снижение ключевой ставки.

Банковский депозит — один из самых безопасных вариантов инвестиций. Суммы на банковских счетах размером до 1,4 млн рублей застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

Доходность вкладов следует за ключевой ставкой и, как правило, находится на уровне или чуть выше официальной инфляции, при этом вряд ли покрывает реальную. Другими словами, депозиты в той или иной мере сохраняют покупательную способность рублевого капитала, но получить заработок с них вряд ли получится.

Плюсы банковских вкладов:

- Минимальные риски, а суммы до 1,4 млн рублей, которые лежат в одном банке, застрахованы.

- Простой и понятный инструмент. Вклады сейчас легко открыть удаленно через приложение банка и настроить начисление процентов на карту.

Минусы банковских вкладов:

- Есть сложность с ликвидностью — получится снять деньги досрочно, не потеряв процент.

- Лучше подходит как временный вариант парковки денег и для подушки безопасности, но не как инвестиция на долгосрок. Ведь проценты почти наверняка не будут перекрывать реальную инфляцию, и капитал со временем будет ослабевать. Таким образом, это один из лучших вариантов на короткий срок.

- Риски по рублевым вкладам — девальвация рубля и ускорение инфляции. Открывая долгосрочный вклад, вы фиксируете текущую ставку и курс рубля по отношению к иностранным валютам. В конце 2021 года рублевый вклад можно было открыть по ставке 9,5% годовых при курсе доллара около 75 . В апреле 2022 года ставка уже 17%, а доллар стоит порядка 80 , а до этого на панических настроениях он взлетал до 120 . Это еще раз говорит в пользу диверсификации капитала по нескольким валютам.

Вариант № 2Покупка облигаций

Это долговые ценные бумаги — их выпускают органы власти или компании для привлечения заемного капитала. То есть вы даете деньги в долг государству или предприятию и за это получаете процент в виде купонных выплат.

Инвестор обычно заранее знает, сколько денег он получит от облигаций в виде купонов и когда. Если держать облигации до погашения, можно точно рассчитать простую доходность к погашению и примерно узнать эффективную — с учетом реинвестирования купонов и амортизационных выплат. Но бывают и долговые бумаги с купоном, размер которых заранее неизвестен. Их доходность прогнозировать сложнее.

Чем выше кредитный рейтинг эмитента облигации, тем вложение надежнее — меньше вероятность того, что долг не вернут. Самыми надежными считаются государственные облигации — ОФЗ, или облигации федерального займа. Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает деньги государству. Купонная доходность ОФЗ примерно такая же, как у банковских депозитов.

Корпоративные облигации из-за более высокого риска, как правило, предлагают лучшую доходность, чем ОФЗ. Хотя облигации системообразующих предприятий вроде Газпрома или Сбера также весьма надежны, так как государство — основной владелец этих компаний.

Среди корпоративных бумаг выделяют отдельную категорию высокодоходных облигаций — их обычно выпускают небольшие компании. Такие бумаги гораздо рискованнее, а их повышенная доходность — награда за риск.

Преимущества облигаций перед депозитами. Даже в случае покупки ОФЗ, когда риск сопоставим с банковскими вкладами, вы получаете ряд преимуществ перед последними:

- Облигации более ликвидны. Их можно в любой момент продать без потери накопленного купона. С банковским вкладом придется ждать до конца срока или потерять часть процентов.

- Помимо процентов можно заработать на разнице между покупкой и продажей облигации. Это особенно актуально, если Банк России собирается понижать ключевую ставку — длинные облигации автоматически выиграют в цене.

- На облигациях, особенно корпоративных, обычно процент больше, чем на банковских вкладах. Потенциальная доходность выше, а риск вложения в корпоративные долговые бумаги можно снизить за счет широкой диверсификации по многим эмитентам.

- Облигации можно купить на ИИС и ежегодно возвращать до 52 000 налоговыми вычетами.

- Существуют облигации с переменным купоном, которые защищают от инфляции. В России это — в США — TIPS, казначейские облигации с защитой от инфляции. При повышении инфляции купонные выплаты по таким облигациям будут расти, а сами долговые бумаги не упадут в цене.

Еще плюс облигаций: они меньше колеблются в цене, чем акции. А значит, хорошо подходят тем инвесторам, которые боятся просадок или инвестируют на срок до 3—5 лет.

- Более сложный инструмент, чем банковский депозит. Чтобы торговать облигациями, нужно открыть счет у лицензированного брокера.

- Длинные облигации с фиксированным купоном будут терять в цене при росте процентных ставок. Тем не менее, если держать облигацию до погашения, вам вернут полностью номинал облигации.

- С 1 января 2021 года купоны по любым облигациям облагаются НДФЛ 13%. В время налог с доходов по вкладам за 2021 и 2022 год отменили.