Где я могу применить свои деньги прямо сейчас, чтобы заработать?

Вклады в долларах

Лучшие вклады в долларах — возможность не только сохранить деньги в валюте, но и приумножить их. Здесь вы можете ознакомиться с 58 депозитами в долларах, отсортировать их по ставке, сумме, доходности, а также рассчитать калькулятором выбранное предложение. Сравните долларовые вклады под максимальный процент до 4. 00% от банков России.

Долларовые вклады

Вклады, которые предлагают оформить населению банковские учреждения, представляют собой гарантированный способ получения дополнительного дохода без всяких затрат и рисков. Выбор предложений в настоящее время очень широкий. Если вы по тем или иным причинам предпочитаете вклады в долларах, тогда следует быть готовым к более низким ставкам по сравнению с рублевыми вкладами. Однако это редко останавливает тех, кто предпочитает хранить сбережения в иностранной валюте, опасаясь резкого изменения курсов.

На каких условиях можно оформить вклады в долларах?

Первое, на что обращает клиент при выборе вклада, является такой параметр как процентная ставка. Максимальный размер в настоящее время редко превышает два процента. Однако даже при таких условиях можно получить определенный пассивный доход. его размер рассчитывается исходя из таких факторов как:

- сумма вклада;

- срок размещения;

- наличие функции капитализации.

Также если мы говорим о том, чтобы открыть долларовые вклады, следует принимать во внимание тот факт, что основная прибыль в данном случае подразумевается не от начисленных процентов, а от изменения котировок валюты. В настоящее время в среднесрочной перспективе на отечественном финансовом рынке курсы иностранных валют постоянно растут, поэтому банки не дают больших процентов по таким вкладам.

В каком банке открыть депозит в долларах?

Оформить вклады в банках в долларах не составит никаких трудностей, процедура проводится в сжатые сроки и требует минимального пакета документов. Как правило, достаточно предоставить:

- анкету-заявление;

- паспорт или иной документ, удостоверяющий личность.

Однако специалисты не рекомендуют спешить и относить свои сбережения в первое попавшееся банковское учреждение. Ведь выгодные вклады в долларах предлагаются далеко не везде, различия в условиях предоставления услуги могут кардинально различаться в зависимости от банка. С учетом того, что даже небольшая разница в процентной ставке при хранении на счете крупной суммы выливается в существенные потери, стоит посвятить время на анализ предложений, которые действуют на рынке.

К счастью, в современных условиях это не займет много времени. Наш портал, который собрал в себе всю актуальную информацию по интересующему вопросу, позволит быстро найти подходящий депозит в долларах. Достаточно задать принципиальные условия сотрудничества с банком, в числе которых наличие таких функций, как:

- пополнение вклада;

- капитализация процентов;

- возможность частичного снятия;

- автоматическое продление сроков вклада.

Возможность задать срок и сумму планируемого вклада позволяет мгновенно получить расчет предполагаемого дохода по каждому из предложений. Все варианты от банков города собраны в одной таблице, данные которой могут быть отсортированы по тому или иному критерию.

Дополнительная информация по долларовым вкладам

Валютные вкладыРейтинг банков по вкладам в 2022 годуНалог на вклады физических лиц в 2022 годуСтрахование вкладовКак пополнить вклад?Как рассчитать проценты по вкладу?

Оставить

Сдается мне, что после массовой дедолларизации, когда все скинут валютный жирок по курсу ниже 60, ценник на доллар улетит если не в космос, то пару десятков процентов может сходить вверх легко. Отсюда следует вариант — не продавать бакс, а оставить лежать на счетах под 1% в месяц.

Так как тысяча баксов на счете не попадает под комиссию, для минимизации расходов можно поделить капитал между родственниками. Дополнительно можно попробовать перекинуть валюту в другие банки, но есть ненулевая вероятность, что тренд на избавление от доллара будет применен и остальными фин. организациями. Райффайзенбанк несколько дней назад ввел плату за хранение валют. Думаю скоро и другие банки подтянутся.

Какие еще есть риски? Их несколько.

- Расходы на хранение валюты.

- Мы можем не дождаться роста курса доллара долгое время.

- Инфляция.

- ЦБ / банки для самых стойких держателей валют могут ввести санкции более жесткие условия, вплоть до принудительной конвертации по текущему курсу. Возможно, через несколько месяцев, продавая бакс по 40-50, вы будете жалеть, что не продали его по 60.

Инвестировать

«На доллар можно купить отдельные иностранные акции. Или еще лучше — биржевые валютные фонды» — сказал бы я еще в начале этого года. Но сейчас немного изменил свою точку зрения.

Произошедшие за последние месяцы события с блокировкой как фондов, так и иностранных бумаг + зависшие и не поступающие дивиденды — сильно подорвали доверие к не отечественным ценным бумагам.

Вроде как потихоньку некоторые фонды начинают допускаться к торгам. У того же Тинькофф несколько валютных фондов вышли из заморозки. Часть иностранных токсичных (или заблокированных Евроклиром) акций Санкт-Петербургская биржа перенесла на неторговые счета и вроде как все «разминировали» и можно вкладываться. Вдруг «завтра» еще что-нибудь заблокируют и останешься и без долларов и без активов. Меня угораздило за два дня до начала спецоперации купить на несколько тысяч долларов евробондов. Теперь ни купонов, ни возможности их продать (хотя бумаги вроде как русские, от русских компаний). Деньги зависли навсегда на очень долгий срок. Плюс большая часть активов у меня было вложена в фонды Finex, разблокировка которых в скором времени даже не намечается

Хотя надо признать, цены на иностращину сейчас вкусные. Индекс S&P 500 с начала года снизился на 15%, NASDAQ — на 25%. За счет укрепления рубля (чуть ли в два раза от пиков марта) и падения американских фондовых рынков при покупке получаем двойной профит.

Главный риск — возможный новый цикл заморозки ценных бумаг на неопределенный срок (сюда можно включить риск неполучения дивидендов). Где-то мелькала новость, что льготного налогообложения по дивидендам американских бумагам больше не будет: вместо 10% будут удерживать 30% (но это не точно). Еще из головы не выходят слова представителя ЦБ, что пора подумать о патриотичных инвестициях! Типа намек всем. Короче и хочется, и колется.

Продать доллары, рубли инвестировать

Поменять доллары на рубли, а рубли вложить куда-нибудь. А куда?

Вклады? Облигации? Выгодные условия по размещению рублей прошли. Ожидаемая инфляция в стране в этом году под 20%, а нам предлагают процентный доход в два раза ниже. Нет спасибо, я пас!

Российские акции. Как вариант. Котировки упали на десятки процентов. Дивидендные доходности двузначные. Примечательно, если сравнить динамику нашего долларового РТС с американскими индексами с начала текущего года, то даже несмотря на гигантское падение российского рынка, в итоге все пришли примерно в одну точку.

Графики фондовых индексов России и США

Главное неизвестное — что будет дальше с российским рынком. Полетим еще сильнее в бездну или будем постепенно восстанавливаться?

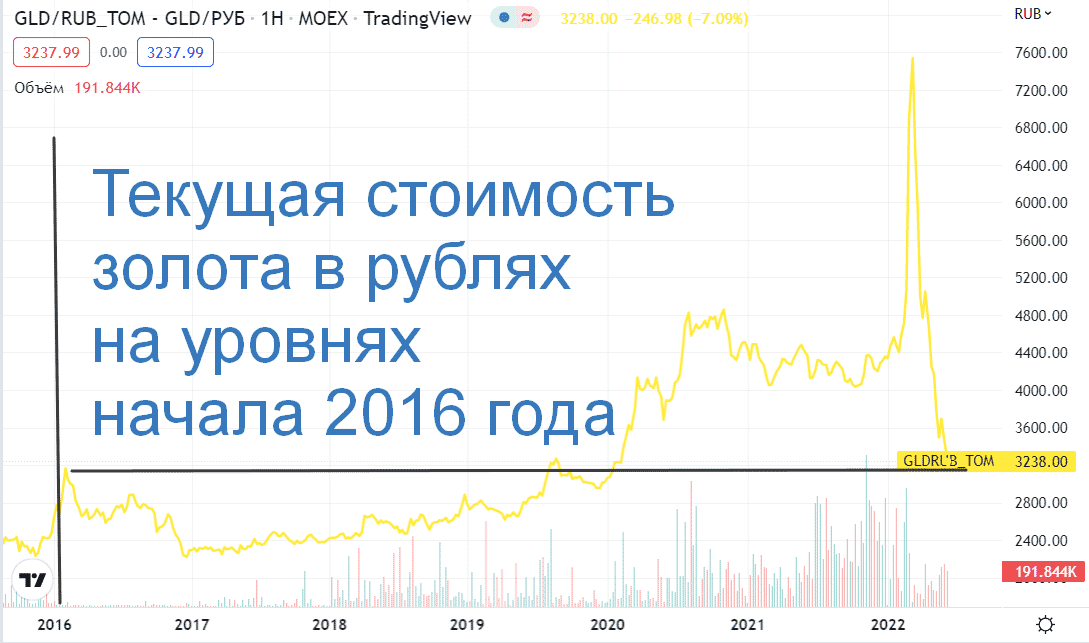

Что еще? Рассматриваю покупку золота и серебра на бирже, как альтернативу доллару и прочему кэшу. Котировки золота привязаны к мировым ценам, выраженных в долларе. За счет того, что рубль сильно укрепился, цены на золото в рублях существенно снизились. Золото покупаю в Открытии. Можно через Тинька, но у него тарифы дороговаты (особенности покупки золота на бирже). Я бы возможно рассмотрел бы покупку золотых слитков в банках (физическое золото по надежности не сравнится с бумажным), но к сожалению за пределами Москвы его сложновато приобрести.

В то время как в долларах котировки золота находятся вблизи исторических максимумов, текущие цены на грамм золота в рублях на уровне шестилетней давности.

На долгосроке золото хоть и не приносит добавленной стоимости, но способно защитить деньги от инфляции. Не на сто процентов, но учитывая, что рублевые котировки находятся на дне, я рассматриваю вероятность защиты капитала от обесценения как достаточно высокую.

Делаю выбор

В последние несколько месяцев в полной мере оценил выражение: «Нет денег, нет проблем!».

Так что же выбрать в итоге? Какой вариант правильный (выгодный, безопасный, наименее рисковый)?

Я не знаю! А если человек не знает, то что он делает? Диверсифицирует свои вложения.

Для себя я наметил три направления, куда можно пристроить валюту:

- Немного налички оставлю на счетах (будет играть роль кэша или подушки).

- Часть вложу в российские акции, прежде всего дивидендные. После проблем с фондами, стал самостоятельно покупать отдельные акции (голубые фишки) по выбранной стратегии.

- Часть денег направлю на покупку драгоценных металлов.

Иностранные инвестиции пока под вопросом. Неопределенность меня пугает. Пока ставлю на паузу. Лучше я постою в стороне и не дозаработаю 10% прибыли (среднегодовой рост индекса S&P500), чем потеряю контроль над своими финансами на неопределенный срок.

Какие вы видите варианты использования валюты в текущих условиях?

Валютные вклады

Практически все банки предлагают услугу открытия валютного счета. С доходностью 1-2% годовых. Начинать можно от нескольких сотен долларов.

Вклады открываются на срок от нескольких месяцев до 2-3 лет. Естественно процентная ставка зависит от суммы вклада и срока депозита.

- фиксированная доходность;

- минимальная сумма входа;

- надежность (если выбирать крупные банки).

- Невысокая прибыль. Учитывая среднюю инфляция по доллару в 1,6% годовых, вкладчики практически ни чего не зарабатывают в номинальной доходности.

- Невозможно без потерь досрочно изъять часть или весь капитал с вклада. Все начисленные проценты будут потеряны. И на руки вы получите только тело депозита. Проблему можно решить открытием коротких срочных вкладов (на 3-6 месяца). Но в этом случае теряем в годовой доходности. Вклад открытый на 1-2 года приносит в процентах раза в 2 больше.

Как альтернативу, используем лесенку депозитов. Открытие одновременно нескольких валютных вкладов под разные сроки. На 2 года, полтора, год, полгода и 3 месяца. По истечении 3-х месячного вклада, открываем на эти деньги 2-х летний. Еще через 3 месяца, заканчивается полугодовой вклад — снова открываем депозит, но с дальним сроком. И так далее.

Где найти банки с высокими процентами по валютным вкладам?

Поисковик вам в помощь. Начать можно например с портала Банки. ру — у них есть сервис отбора предложений банков в зависимости от ваших условий (суммы, срока и валюты банка).

Еврооблигации

Покупка евробондов российских компаний, номинированных в долларах.

Доходность составляет около 4-6% годовых. Выплаты происходят 2 раза в год. Эти деньги можно сразу использовать по своему усмотрению: тратить или реинвестировать.

Купить еврооблигации можно на бирже. Через посредника — брокера. Для этого понадобится открыть брокерский счет. Внести деньги и. собственно купить еврооблигации.

Что мы получим покупая облигации?

Фиксированную доходность на весь период обращения облигации. То есть, если купить евробонды Газпрома с датой погашения через 10 лет, то в течение десятилетия вы будет получать купонный доход.

Отличительной особенностью евробондов (как и всех облигаций) от вкладов — это сохранение начисленных (но не выплаченных) процентов при досрочной продаже бумаг.

Мы можете вложиться в евробонды буквально на неделю. И гарантированно получите свой процент прибыли в виде накопленного купонного дохода (НКД), пропорционально годовой доходности.

Рекомендую: Как работают евробонды — простыми словами

Например, купили еврооблигации Сбербанка с годовой доходностью 6%. Продержали 1 месяц и продали — за это получите 0,5% к стоимости сверху. Через месяц +1% и так далее.

Да даже за один день капнет какая-то незаметная (но она есть) доля к цене облигации. В нашем случае 6% / 365 дней или 0,016%.

А теперь минусы и подводные камни.

Стоимость евробондов начинается от 1 тысячи долларов (но их мало). Есть бумаги за 10 тысяч долларов. Но большинство идет по $100-200 тысяч.

Цена облигации не фиксированная величина. Хотя евробонды и напоминают банковские вклады (открыли вклад, через год забрали все деньги полностью + проценты), но есть существенное различие.

Это рыночная цена облигации.

Она может меняться со временем: повышаться или снижаться. Купонный доход вы будете получать стабильно. Но если в один момент захотите продать еврооблигации, то можете с удивлением обнаружить, что купленная год назад бумага стоит уже не 1 тысячу долларов, а $950 (хотя может быть и наоборот, подорожает до $1050).

Почему так происходит?

У облигации 2 цены — номинальная и реальная.

Допустим компания выпустила на рынок 15-ти летние бумаги с доходностью 10% годовых. Номинал облигации — 1 тысяча долларов.

Если вы купите их, то в течение пятнадцати лет будете получать по 10% в год или 100 баксов. И через 15 лет вам вернется первоначально вложенная тысяча.

А теперь представьте через 2 года, другой человек, назовем его Вася, захотел тоже купить такие облигации. Вася обращается к вам с просьбой продать их ему.

Вы думаете: зачем мне их продавать? Они приносят мне в год 10% прибыли. При том, что в банках дают только 2%.

Тогда Вася предлагает вам за них не 1 тысячу, а тысячу сто. Потом тысячу двести. В итоге вы сторговались на 1 300 долларов. Это будет рыночная цена облигации.

За два годы вы получили 200 баксов в виде купона. Плюс сразу + 300 долларов сверху. Итого на вложенную тысячу долларов заработали за 2 года 50% прибыли. Неплохо.

Зачем это Васе? Даже с учетом более высокой цены на облигацию, ее годовая доходность будет около 8%. Что тоже очень неплохо. И ежегодный доход останется неизменным. Все те же 100 долларов в год.

Единственный минус — это то, что в конце 15-ти летнего срока обращения бумаги, Вася получит только 1 тысячу рублей (вместо отданных вам 1 300). На за срок владения (13 лет) получит в виде процентов 1300 долларов. И чистый результат составит 1000 долларов или 78% прибыли.

Только на рынке цена меняется постоянно. Всегда появляются различные «Васи», продающие-покупающие бумаги.

Другая существующая проблема покупки отдельных бумаг — это риски. Риск того, что эмитент (компания, выпустившая облигации), может не расплатиться по своим долгам.

Частично можно снизить возможные негативные последствия выбором самых надежных бумаг. Плюс по возможности разнообразить портфель, покупкой евробондов от различных компаний. Но в таком случае, сумма вложений (учитывая высокую стоимость облигаций) кратно возрастает.

Акции

В нашем случае акции американских компаний, номинированных в долларах.

Либо через российский брокеров, предоставляющих доступ на фондовые рынки США. Либо напрямую через американских брокеров.

Во втором случае, минимальная сумма входа составит 10 тысяч долларов и выше.

Через отечественных брокеров доступна покупка, но придется учитывать очень высокие комиссии (буквально кратно превышающие обычный уровень расходов, по операциям с российскими бумагами).

Ожидаемая потенциальная доходность. неизвестно. Можно получить несколько десятков процентов прибыли в год. И наоборот. Потерять N-ную сумму в результате снижения котировок.

Главная проблема — это правильный выбор бумаг. А для этого нужно обладать хотя бы базовыми знаниями в фундаментальном анализе. Чтобы не получилось так, что после покупки акции, растущей на протяжении нескольких лет, ее стоимость начнет снижаться.

Но даже знания и тщательный отбор бумаг не гарантируют положительный результат.

Проблему частично можно решить диверсификацией, то есть одновременной покупкой нескольких акций различных компаний. Убыток от падения одной или двух бумаг будет компенсирован ростом других.

Минимальный срок вложений должен составлять от 5-8 лет. Это конечно не значит, что купив акции на 2-3 года, вы ничего не заработаете. Но важно понимать, что на таких коротких сроках в виду высокой волатильности, есть высокий риск снижения цен.

В более долгосрочном периоде можно рассчитывать на 8-10% годовой доходности.

Дивидендные акции

Если компании платят дивиденды, своим акционерам, то помимо роста котировок мы имеем дополнительный доход. Реальными деньгами.

В отличии от российский компаний, выплачивающих дивиденды обычно 1 раз в год (реже 2 раза, кое кто даже платит 4 раза в год), большинство американских выплачивают акционерам дивы стабильно раз в квартал.

Средняя дивидендная доходность составляет чуть менее 2%. Можно найти бумаги с более высокими выплатами — 3-4%.

Так же как котировки акций, уровень дивидендов со временем растет. Есть компании, выплачивающие дивиденды, и самое главное, повышающие их каждый год (дивидендные аристократы) на протяжении 10-20 и даже 50 лет!!!

И снова проблема упирается в выбор бумаг. Хотя если в планах долгосрочные вложения (на много-много лет), то наверное такая дивидендная стратегия будет в самый раз.

Купил себе пакет различных дивидендных акций. И не важно (по крайней мере не сильно критично), выросла цена на бумаги или упала. Вы гарантированно будете получать дивидендный доход в валюте. А рост стоимости акций с течением времени будет дополнительным бонусом.

ETF на Московской бирже

Главная проблема правильного-неправильного выбора отдельных бумаг (акций или облигаций) для вложений решается достаточно просто: покупкой паев ETF фондов на эти классы активов.

Простыми словами, в составе ETF находятся десятки или сотни различных акций или облигаций. Покупая пай фонда, вы получаете частичку этого пирога, пропорционально вложенным средствам.

Рекомендую: В чем выгода ETF?

Каждый ETF имеет определенную направленность. Например, инвестирует только в акции США, Германии или Китая. Покупая ETF на фондовый рынок Германии, вы получите в одном пакете сразу десятки крупнейших немецких компаний (Adidas, Puma, BMW) за небольшие деньги.

Тоже самое касается еврооблигаций. Можно купить один ETF фонд, в который уже входят большинство крупнейших компаний России.

Сколько это стоит? Вы удивитесь — недорого. В пределах $50-100 за одну акцию ETF. Сравните это с ценой одной еврооблигации в несколько десятков тысяч долларов!!!

Как всегда — это минимальный уровень вложений от нескольких лет.

российские ETF фонды не выплачивают владельцам на руки дивиденды по акциям и купонный доход по облигациям. Весь денежный поток реинвестируется. Делая стоимость одного пая дороже на полученный доход.

С одной стороны это даже хорошо. Снижаются издержки по уплате налогов. С другой, не будет источника дохода в виде постоянных выплат живыми деньгами.

Владение ETF фондами не бесплатное. С вас попросят комиссию в среднем в размере 0,9% в год. От стоимости купленных паев ETF.

На Московской бирже всего чуть больше 10 ETF фондов от компании Finex.

Сколько можно заработать?

Я думаю ответ — «неизвестно» вас не устроит.

Но все же. Зависит от срока вложений. Для примера, в последние несколько лет американский рынок рос на 12-15% в год. Но это не значит, что так будет продолжаться всегда.

Через год мы можем увидеть продолжение роста или падение. Легко.

Опять же оглядываясь на историю — средняя годовая доходность американского рынка около 6-8% в год.

ETF у иностранных брокеров

Смысл аналогичен покупке ETF на Московской бирже.

Но есть нюансы:

- Цена входа начинается от десяти тысяч долларов.

- Выбор ETF просто огромен. Несколько сотен различных фондов.

- Все американские ETF выплачивают владельцам дивиденды или купоны по облигациям.

- Есть фонды недвижимости (Reit), недоступные в России. С доходностью 5-8% годовых. Естественно в долларах. Можно найти даже с ежемесячной выплатой.

ПИФ

Выгодны ли вложения в паевые фонды? С поправкой. Инвестирующие в американские акции и прочие долларовые активы.

Сама задумка создания ПИФов просто великолепная. Собираются деньги инвесторов, путем продажи паев фонда. Далее деньги вкладываются в акции, облигации, недвижимость (согласно стратегии фонда).

Фонд получает прибыль — растет стоимость пая. Инвесторы богатеют. Не по дням, а по часам. ))))

Сразу решается несколько вопросов:

- широкая диверсификация;

- все делают управляющие фондом;

- простота и доступность покупки — пришел, увидел, купил. Для начала хватит баксов 100-200.

Какой вопрос еще нужно осветить?

Наверное: сколько можно заработать?

Неправильно. Изначальный вопрос, который должен вас волновать — сколько это обойдется мне? Вернее, какие расходы и комиссии нужно будет отдавать за управление?

Их «всего» три:

Грубо говоря половину (а по факту намного больше) прибыли вы будете платить управляющим. И самое интересное — ПИФ заберет с вас деньги в любом случае. Получили вы прибыль или заработали убыток. С этого вычитайте размер комиссий. И получите чистый финансовый результат в виде прибыли. А будет ли прибыль?

Грубо говоря. У вас есть 1 000 долларов. Вы купили на всё паи фонда на американские акции. За 1 год рост составил 10%. Вы решили зафиксировать прибыль и продаете все.

Вопрос. Сколько денег вы получите на руки?

Быстрый ответ: 1 100 долларов.

При покупке пая с вас сразу взяли 1% комиссии или 10 долларов. Осталось $990.

Прибыль 10% с 990 долларов — 99 баксов. Итого — $1089.

С этой суммы уйдет 5% за управление или 55 баксов. Остается 1034 доллара.

Ну и «контрольный выстрел в голову» — еще 1% за продажу пая — 10 баксов.

На руки вы получите 1024 доллара. Ваша прибыль 2,4%. Шикарный результат.

На самом деле с этого нужно еще вычесть 13% налогов. И прибыль будет еще меньше.

На интервале в несколько лет, комиссия будет не так сильно влиять на уровень дохода. Но все равно очень и очень существенно.

Вот такая арифметика.

Золото

Главная цель вложений в драгоценные металлы — защита от инфляции. Котировки золота рассчитываются в долларах.

Инвестирую в металл, мы также хеджируем валютные риски. От девальвации рубля.

Дополнительно мы имеем какой то исторический рост стоимости золота. Примерно на 2-3% превышающий уровень инфляции.

Где купить золото:

- обезличенные металлические счета:

- покупка слитков или инвестиционных монет;

- в составе фонда на золото (снова ETF).

Главное особенностью инвестиций в золото — его низкая корреляция с другими активами. По простому, когда все начинает падать (например во время кризиса), котировки золота как правило начинают расти. Многие ищут «тихую гавань», куда бы пристроить денежки и переждать неспокойные времена.

И на первое место выходит «вечный металл» в лице золота.

Самый простой способ покупки золота — это открытие обезличенных металлических счетов. Здесь нужно обращать внимание на величину спреда (разницу между покупкой и продажей). У разных банков разбег бывает достаточно широкий. Мне встречались котировки со спредом в 12-15%. Просто жесть.

Перед открытием ОМС лучше сначала проанализировать предложения банков и выбрать с наименьшим спредом. Не в абсолютных, а относительных значениях. Как считать спред кратко описано в этой статье.

Инвестиции в ценные бумаги в 2022 году

Этот вид инвестирования стремительно набирает популярность, и, судя по всему, тенденция продолжится в 2022 году.

Существует несколько способов заработка на ценных бумагах:

- Получение дивидендов. Часто компании-эмитенты выплачивают определённую сумму держателям акций в виде вознаграждения.

- Получение купонных выплат. Начисляются по облигациям и являются обязательными (в отличии от дивидендов).

- Получение дохода от перепродажи. Актив покупают по выгодной цене, а затем продают его в момент, когда стоимость вырастет.

Начинающие инвесторы больше рискуют потерять деньги на инвестициях в ценные бумаги из-за недостатка опыта. Если нет уверенности в собственных знаниях, можно обратиться к профессиональным трейдерам, которые возьмут на себя управление капиталом или смогут посоветовать эффективные стратегии.

Один из способов инвестиций в ценные бумаги — это покупка биржевых ETF-фондов, когда в распоряжение инвестора поступает целый портфель акций сильных компаний.

Акции биржевого фонда (ETF)

ETF — это инвестиционный фонд, акции которого торгуются на бирже и отображают среднюю стоимость целого портфеля ценных бумаг. Покупка таких активов считается более безопасным вариантом, чем приобретение отдельных акций, а при долгосрочных вложениях он часто оказывается и более прибыльным. Поэтому выбирая, куда инвестировать в 2022 году, стоит рассмотреть ETF-фонды.

К плюсам такого способа инвестирования относят:

- комбинированный заработок с применением разных активов;

- возможность инвестиций с минимальной суммой;

- отсутствие «потолка» прибыли;

- профессиональное управление экспертами фонда;

- высокий уровень ликвидности.

Последнее означает, что у инвестора есть возможность в любой момент купить или продать ценную бумагу. Среди минусов выделяют повышенную волатильность рынка, а также не самую высокую прибыль по сравнению с отдельными акциями.

Частные компании и бизнес

По статистике, прямые вложения в компании дают доходность в 1,5–2 раза выше, чем покупка ценных бумаг. Поэтому реальный бизнес тоже стоит рассмотреть как вариант инвестиций в 2022 году.

К плюсам подобных вложений относят:

- Большой выбор направлений бизнеса, в которые можно инвестировать.

- Возможность вклада небольших сумм. Речь идёт о долевом участии в бизнесе, где не требуются крупные инвестиции.

- Участие в ведении бизнеса. Некоторые компании предоставляют место в совете директоров.

- Ежемесячная прибыль. Периодичность выплат зависит от личных договорённостей бизнесмена и инвестора.

Однако такой вариант считается довольно рискованным: малый и средний бизнес не отличаются стабильными и прогнозируемыми денежными потоками или надёжной организацией внутренних процессов. Нередко молодые компании находятся на стадии идеи или первых продаж, и 90% из них банкротятся в первый год.

Также есть риск попасть в финансовую пирамиду или мошеннический проект и потерять деньги.

Золото — это отличный инструмент для хранения денег, если нужна инвестиция на долгий срок. В среднем с 1979 по 2021 год его стоимость росла на 3–4% в год. И в целом этот актив доказывает свою надёжность на протяжении сотен лет. Поэтому его можно считать перспективным направлением, куда инвестировать деньги в 2022 году.

Вкладывать в золото можно несколькими способами:

- инвестируя в биржевое золото;

- путём покупки слитков в банке;

- через приобретение монет;

- через открытие обезличенного металлического счёта.

Курс драгоценных металлов стабилен даже во время войн и кризисов — и это плюс. Минус — заработать быстро на золоте не получится. Извлечь выгоду из таких инвестиций можно только через 5 лет и более.

IPO

За последние 10 лет набирает популярность участие в первичных размещениях — IPO. Такие вложения дают высокую доходность, что привлекает участников фондового рынка. Например, в декабре 2020 на IPO вышел сервис Airbnb, и буквально за три месяца его акции выросли на 188%. Эксперты уверены, что в 2022 году подобные примеры будут появляться неоднократно.

Конечно, у такого варианта инвестиций тоже есть свои недостатки:

- Аллокация. При выходе спроса на уровень выше предложения не получится вложить всю планируемую сумму. Брокеры предпочитают распределять акции пропорционально между всеми инвесторами, поэтому размер вложений может быть ограничен.

- Локап-период. В среднем длится три месяца после IPO, в течение которых владельцы акций не могут их продать. Этот период необходим для вывода с рынка спекулянтов, способных обвалить стоимость бумаг. Минус в том, что за три месяца цена может измениться в невыгодную сторону.

- Рискованные стартапы. IPO доступны и для молодых компаний, у которых ещё нет выручки, что повышает риски убытков при вложении в подобный бизнес.

Перед тем как инвестировать в IPO, важно внимательно изучить доступные варианты и выбрать самые надёжные.

Венчурные фонды

Интересное направление для инвестиций, где брокер даёт прибыльным бизнес-проектам шанс на развитие. Риск подобных вложений заключается в том, что они могут не окупиться. Но могут принести высокий процент и хороший заработок. Этот вариант инвестиций в 2022 году стоит рассмотреть тем, кто готов к риску.

Виды венчурных инвестиций:

- На запуск бизнеса или производства. Самый рискованный, так как большая часть стартапов закрывается в первые 5 лет.

- На расширение и развитие компании или бренда. Неплохой способ, который может принести небольшую прибыль.

- Таргетированные инвестиции. Подразумевают вложение средств с целью получения крупного пакета акций или места в совете директоров. Прибыльный, но в то же время не самый удобный вариант, так как он предполагает участие в управлении компанией и принятии важных решений.

- Антикризисное инвестирование. Участник финансового рынка может инвестировать в проект, который пребывает на грани банкротства, но имеет перспективы стабилизации и развития. Это тоже довольно рискованный способ вложений.

Венчурное инвестирование требует подготовки: нужно найти подходящий проект и детально обсудить сделку с представителями компании. При сотрудничестве с фондами эту задачу берут на себя квалифицированные специалисты.

Банковские вклады

Простой способ инвестиций, подразумевающий открытие вклада, внесение определённой суммы на счёт и получение процента. Недостаток заключается в том, что процент по вкладу обычно невысокий: в среднем 3–6% в год, что едва позволит догнать инфляцию.

При желании можно найти более выгодные предложения и получить более высокий процент. Например, в Альфа-Банке есть программа Альфа-Вклад, прибыль по которой составляет 7,5% годовых.

К плюсам банковских вложений относят:

- защиту денежных сбережений за счёт государственной программы страхования вкладов;

- постоянный рост депозита;

- максимальную пассивность со стороны вкладчика.

Учитывая эти преимущества, банковские депозиты являются хорошим способом инвестирования в 2022 году.

При этом стоит отметить, что с 2020 года вклады от 1 млн рублей облагаются налогом на прибыль.

Инвестиции в интернет-проекты

Спрос на интернет-сервисы постоянно растёт. Неудивительно, что к 2022 году увеличилось число людей, готовых вкладывать деньги в это направление. Подобный вид инвестирования достаточно распространён как среди частных лиц, так и среди крупных организаций, которые приобретают долю в стартапе или в уже готовом проекте.

К преимуществам инвестиций такого типа относят:

- Высокую доходность. Вложение в интернет-проект способно принести достаточно ощутимую прибыль. Например, инвестиции в уже действующие онлайн-сервисы дают прибыль в размере 25–40% в год. А для вложений в стартапы и 100% годовых не предел. Главное — правильно выбрать компанию.

- Ускоренный возврат средств. Получить первую прибыль при вложении в интернет-проект можно уже спустя пару месяцев или даже недель.

- Минимальные вложения. Инвестиции в интернет не требуют крупных сумм. Можно начинать с небольших вложений — например, 100 долларов.

- Отсутствие ограничений по месту. Счёт инвестора будет пополняться вне зависимости от того, где он находится. Привязываться к определённому региону совсем не обязательно.

У вложений в интернет-проекты есть и минусы:

- сложность выбора проекта;

- высокий риск обмана;

Подобные инвестиции требуют наличия специальных знаний. Инвестор должен чётко понимать, во что он вкладывается и за счёт чего получит прибыль. В случае ошибки существует риск полностью потерять вложенные деньги. Поэтому новичкам лучше рассмотреть другие варианты вкладов.

Инвестиции в жилую недвижимость

В условиях стабильной экономики цены на жильё растут. Особенно эта тенденция актуальна для крупных городов. Поэтому многие инвесторы вкладывают денежные средства в недвижимость. Это направление будет перспективным для инвестиций и в 2022 году.

К преимуществам вложений в недвижимость можно отнести:

- возможность пассивного заработка на аренде;

- приумножение капитала за счёт покупки недвижимости на начальных этапах строительства.

Основной недостаток заключается в том, что инвестировать нужно достаточно серьёзную сумму. Кроме того, нужно учитывать следующие факторы:

- отсутствие спроса на жильё в маленьких городах;

- дополнительные расходы на обслуживание недвижимости;

- вероятность повреждения объекта из-за форс-мажорных обстоятельств.

Стоимость квадратного метра во многом зависит от расположения. Например, на цену влияют:

- расстояние до метро или до крупных транспортных магистралей;

- развитость инфраструктуры и прочее.

В большинстве случаев вклады в жильё окупаются и со временем приносят прибыль. Но возможные риски нужно учитывать.

Перспективные направления для инвестирования в 2022 году

В 2021 году популярность начали набирать новые сферы, в которые будет выгодно инвестировать и в 2022 году. Рассмотрим несколько из них.

Зелёные технологии

Недавно Джо Байден заявил, что США будет активно вкладывать средства в развитие альтернативной энергетики. И в целом спрос на зелёные технологии растёт с каждым годом: из-за тяжёлой экологической ситуации в мире и нехватки важных ресурсов. Поэтому в будущем велика вероятность роста данной отрасли.

Паевые инвестиционные фонды, вкладывающие в развитие зелёной энергетики, — это отличный вариант, куда инвестировать в 2022 году. Уже сегодня наблюдается рост некоторых ПИФов, заинтересованных в развитии данной сферы. А в будущем это направление может принести хороший инвестиционный доход.

Криптовалюты

Криптовалютный рынок развивается стремительными темпами, и в ближайшее время остановки ожидать не стоит. Поэтому криптовалюту тоже можно рассмотреть в качестве варианта для инвестиций в 2022 году.

В этой индустрии появляются все новые высокотехнологичные проекты, которые могут принести хороший доход в будущем. В них уже сегодня инвестируют крупные фонды, а международные корпорации и банки включают в свои сервисы возможности проведения оплаты в криптовалютах.

Кроме того, правительства многих стран уже работают над внедрением государственных цифровых валют.

Продуктовый ритейл

Потребность в продуктах питания никуда не исчезнет, поэтому продуктовый ритейл — это выгодный сектор для частного инвестирования, который подойдёт новичкам.

В последнее время популярность набирают сервисы онлайн-доставки продуктов. Лидирующие позиции на рынке РФ в этом направлении занимает компания X5 Retail Group, которая активно развивает онлайн-торговлю. Уже в 2021 году был отмечен рост цен на акции данной фирмы: есть основания полагать, что и в 2022 тенденция продолжится.

Какие варианты у россиян

В марте 2022 года Центробанк РФ ввел ограничения по операциям с наличной иностранной валютой. В апреле некоторые условия смягчили. Но до сих пор свободное обращение валюты не восстановлено. Ограничения касаются трех иностранных валют — долларов США, евро и английских фунтов стерлингов. Обменивать юани, швейцарские франки, иены или любые другие валюты можно без ограничений. Поэтому в статье речь пойдет именно о долларах, евро и фунтах.

В текущих условиях наличную валюту россияне могут:

- хранить дома;

- отнести в банковскую ячейку;

- внести на банковский счет или валютный вклад;

- обменять на рубли;

- инвестировать на фондовой бирже;

- вложить в бизнес или кредитовать под проценты;

- перевести в другую страну или вывезти за границу.

У каждого варианта свои плюсы и минусы, которые нужно учесть до того, как что-либо делать с наличкой в долларах и евро.

Хранить дома

Не самый выгодный вариант и, кроме того, небезопасный. Деньги не застрахованы от кражи, пожара или других стихийных бедствий, которые могут угрожать наличности. Дополнительный минус — инфляция. Некоторые россияне думают, что обесцениваются только рубли, но это не так. Почти все валюты мира постепенно дешевеют. Коэффициент инфляции у каждой страны или группы стран свой.

2022 год отличается высоким темпом обесценивания денег в большинстве государств мира. Так годовая инфляция в США по данным на конец марта 2022 года уже составила 8,5%, в ЕС — 7,3%, в Великобритании — 7%.

Но у этого варианта есть и неоспоримые плюсы. Никто не может запретить воспользоваться валютой в любой удобный момент.

ПлюсыМинусы

Валюта всегда под рукойНебезопасно

Наличные невозможно заблокировать, запретить снять или заставить обменять на другую валютуДля повышения безопасности придется вложиться в оборудование сейфа, оплату услуг охранного агентства и оформление страхового полиса

Качество и номинал банкнот не изменится, если их хранить правильноДеньги обесценивает инфляция

Хранить в банковской ячейке

Если выбрать хранение наличной валюты в банковском сейфе, проявляется сразу два недостатка — сбережения обесценивает инфляция и за аренду ячейки придется платить.

ПлюсыМинусы

Валюту можно не менять и через время забрать те же самые банкноты, которые были положены на сохранениеЕжемесячная оплата за хранение

Кража или пожар в сейфовом зале банка менее вероятен, чем в жилом помещенииНе все банковские отделения оборудованы сейфовыми ячейками. Кроме того, доступ может быть ограничен в ночное время и выходные дни

Одновременно с валютой можно хранить другие ценности и важные документы, которые небезопасно держать домаВалюту обесценивает инфляция

Внести на банковский счет или валютный вклад

Если открыть валютный счет или вклад после 9 марта 2022 года, то на него можно только вносить деньги. Снять их разрешат только после 9 сентября 2022 года.

Если валютный вклад или счет открыт раньше и деньги на нем были тоже внесены до 9 марта, то снять можно сумму в пределах 10 000 долларов или евро. Все что сверх этого лимита выдадут рублями по официальному курсу ЦБ РФ на дату выдачи. Предположительно после 9 сентября 2022 года ограничения будут сняты.

Если это не единственные накопления, тогда в варианте есть смысл. Хранение на счете или вкладе обезопасит деньги от стихийных бедствий и краж, а также защитит от инфляции, если по счету начисляют проценты. Но нужно учесть, что ограничения по сумме или по сроку могут продлить на любой неопределенный срок. Решения о вводе или отмене ограничений принимает Банк России, поэтому коммерческие банки обязаны их соблюдать.

Деньги на банковских счетах и вкладах защищены на сумму до 1,4 млн рублей. Так что если на счете хранится меньший эквивалент, при банкротстве банка все деньги удастся вернуть через Систему страхования вкладов. Если сумма сбережений в валюте больше этого лимита, можно открыть сразу несколько счетов и вкладов в разных банках.

ПлюсыМинусы

Частичная защита от инфляции, если по счету начисляют процентСтавки по вкладам редко перекрывают инфляцию полностью, поэтому потери все равно будут

Безналичное хранение на счетах и вкладах безопаснее, чем хранение домаДоступ к деньгам будет ограничен по решению ЦБ РФ минимум до 9 сентября 2022 года

Деньги на счетах и вкладах застрахованы государствомОграничение по снятию наличной валюты могут продлить на неопределенное время

Поменять на рубли

Валюту в любой момент можно поменять на рубли. Эти операции не ограничены Центробанком, поэтому их можно проводить в любом банковском обменнике. Также обменять валюту можно на фондовой бирже, если открыт брокерский счет.

Полученную сумму можно потратить на текущие нужды либо открыть рублевый вклад и заработать на процентах.

ПлюсыМинусы

Можно заработать, если валюта была куплена дешевле, а продана дорожеЧерез время валюта может стоить дороже, чем в момент продажи, поэтому купить первоначальную сумму сбережений уже не получится

Если положить рубли на вклад можно частично уберечься от инфляцииИнфляция в рублях выше, чем в валюте, значит, обогнать ее будет сложнее, даже если открыть вклад

Ставки по рублевым вкладам выше, чем по валютнымНа рынке мало предложений по рублевым вкладам с высокой процентной ставкой на длительный срок

Деньги на счете или вкладе застрахованы системой страхования на сумму до 1,4 млн рублейЕсли хранить обменянные рубли дома возникают риски кражи или другой порчи наличности

Инвестировать на фондовой бирже

Наличную валюту можно завести на брокерский счет и купить зарубежные активы на фондовой бирже через брокера — акции, облигации, фонды. Все решения о покупках и продажах активов принимает сам инвестор.

Пополнить валютой индивидуальные инвестиционные счета не получится. Это ограничение установлено законодательством. Однако валюту можно обменять на рубли и пополнить ИИС, а уже на ИИС купить валюту. Но такие действия, скорее всего, приведут к потерям на курсе и комиссиях брокеру.

Также валюту можно передать в доверительное управление управляющей компании, которая без участия инвестора решит, куда и во что будут вложены деньги. Инвестор может выбрать конкретный инвестиционный фонд или стратегию инвестирования. Остальные решения будет принимать доверенный управляющий или управляющая компания. Но не факт, что в отношении вашего брокера или активов не будут введены запрещающие санкции, что осложнит продажу и последующий вывод капитала.

ПлюсыМинусы

Успешные инвестиции могут лучше защитить сбережения от инфляции, чем банковские вкладыИнвестиции в фондовый рынок РФ не застрахованы

Курсы валют на бирже выгоднее, чем в обменникеНикто не гарантирует, что инвестор получит прибыль, а не убыток

Выйти на фондовый рынок и проводить сделки с валютой может любой желающий, главное найти брокера, который позволяет купить и продать валюту от 1 единицы, а не по 1 000Для успешных вложений нужны знания и время. Кроме того, потребуется регулярно следить за новостями фондового рынка и состоянием активов в инвестиционном портфеле

Покупать, продавать, обменивать валюту на валюту можно неограниченное число разЗа услуги доверительного управляющего надо платить комиссию, но тогда можно не погружаться глубоко в изучение инвестиций

Через брокерский счет можно за рубли купить юани, тенге или любые другие валюты, операции с которыми не ограниченыВалюту с брокерского счета можно вывести на банковский счет или карту, но нельзя снять до 9 сентября 2022 года

Вложить в бизнес или частное кредитование

Инвестиции в бизнес не менее, а порой даже более рискованны, чем на фондовой бирже. Здесь главное помнить, что если нет договора о передаче капитала, деньги могут не вернуть.

ПлюсыМинусы

Деньги могут принести прибыль, а, значит, обесценивание из-за инфляции можно уменьшитьВложения не застрахованы и прибыль не гарантирована

Свои права можно защитить, если грамотно составить договор передачи денег, для этого лучше привлечь адвоката или нотариусаВ особо сложных ситуациях деньги придется возвращать через суд, но если есть договор отстоять свои права будет немного проще

Перевести валюту на счет, по системам денежных переводов или вывезти за границу

Россияне могут отправить со своего банковского счета до 10 000 долларов или евро в месяц в те страны, которые не поддержали антироссийские санкции. А без открытия счета через системы денежных переводов, например, «Юнистрим» или «Золотая корона» — максимальная сумма перевода 5 000 долларов или ее эквивалент в месяц.

Кроме того, наличную валюту можно вывезти за границу физически, то есть в чемодане или портмоне. Однако сумма вывоза на одного человека ограничена — не более 10 000 долларов или другие валюты в эквиваленте. Если в семье двое взрослых и двое детей общая сумма для вывоза за рубеж — 40 000 долларов. При этом валюту желательно задекларировать, чтобы не было неприятностей при последующем выезде.

ПлюсыМинусы

Если деньги нужны за рубежом, есть смысл везти наличную валюту в установленных пределах, тем более что международные карты Visa и MasterCard у россиян заблокированыПеревоз наличной валюты небезопасен — деньги можно потерять или их могут украсть

Наличными деньгами можно рассчитываться всегда и везде в отличие от пластиковых картЕсть ограничения по переводу и перевозу валюты в зарубежные государства

Какой вариант самый выгодный

Что будет выгодного для одного, может быть очень рискованно или непривлекательно для другого. Поэтому свой способ распоряжения наличной валютой каждый определяет для себя сам. Кто-то побоится инвестировать и проводить операции на фондовой бирже, кому-то не надо покидать территорию РФ.

Всегда сопоставляйте собственные цели и срок, когда в очередной раз потребуется наличная валюта. Если знаете, что валюта нужна для командировки в июне, не оформляйте банковский вклад, так как есть вероятность, что вы не сможете снять деньги.

Из описанных вариантов действий с наличной валютой выделим способы, которые в принципе могут принести прибыль:

- валютный вклад;

- рублевый вклад после обмена валюты;

- инвестирование на фондовом рынке;

- инвестирование в бизнес или кредитование под проценты.

Хранение наличной валюты под подушкой или в банковском сейфе, денежный перевод или вывоз долларов и евро за границу не принесут прибыль.

Вклады в валюте. Самый безрисковый способ с точки зрения безопасности валюты. Деньги частично защищены от инфляции и можно не беспокоиться об их сохранности. Но есть риск, что новые валютные вклады могут попасть под новые ограничения.

Рублевый вклад. Риск ограничений по снятию с депозита рублей — минимален. Но не факт, что на сохраненные деньги удастся купить столько же наличной валюты, сколько поменяли изначально. Кроме того, ЦБ РФ поэтапно снижает ставки по рублевым вкладам. Самые выгодные условия остаются только по краткосрочным депозитам.

Инвестиции. Сделки с активами на бирже — это риск, но и один из самых быстрых и легальных способов заработать, если найти опытного управляющего или самому изучить эту сферу.

В условиях санкций инвестиции в валютные активы могут оказаться слишком рискованными. Недружественные страны могут ввести новые санкции, а Россия ответит контрсанкциями. Это приведет к проблемам с доступом к своим валютным активам.

Доллары и евро можно обменять на рубли или валюты дружественных стран. Это снизит риск. Но не стоит покупать активы только российского фондового рынка. В текущих реалиях РФ находится в уязвимом положении.

Бизнес или кредитование под проценты. Какую прибыль принесет этот способ вложения наличной валюты, зависит от двух факторов:

- на каких условиях запланировано участие в бизнесе, и каким образом будет возвращен долг;

- какие гарантии у кредитора в случае невозврата суммы или нарушении срока.

Если всерьез задумались о частном кредитовании или вложении в бизнес, будьте готовы к тому, что суды очень долго рассматривают дела между частными лицами. Гораздо выше вероятность, что заемщик вернет долг банку или коллекторам, чем частному кредитору.

Стоит ли менять валюту, которая отложена в резерв

Копить финансовую подушку безопасности в валюте — разумное решение. Те, кто интересуется темой личных финансов, откладывают не только доллары и евро, но и любые другие валюты, в которых предстоят расходы в ближайшем будущем.

Если же деньги хранятся только в одной конкретной валюте, опасения всегда сильнее. Вдруг эта конкретная валюта обесценится? Вдруг запретят продажу наличной валюты в обменниках, и с ней ничего нельзя будет сделать? Такие вопросы время от времени возникают у тех, кто не распределил риски и хранил дома только доллары или только евро.

Так менять наличную валюту или не менять? Возможны два варианта.

Есть источники дохода. Если кроме финансовой подушки в валюте есть другие накопления или регулярный доход, которого хватает на жизнь, то валютные накопления лучше пока не трогать. На текущий момент пик выгодного для продавца курса уже прошел. 150 рублей за доллар или 200 рублей за евро — остались в прошлом.

Можно попробовать дождаться следующего всплеска спроса на доллары и евро. Однако не стоит наивно рассчитывать, что удастся найти «тот самый» момент. Возможно, после продажи всех валютных запасов с целью подзаработать, цена поднимется еще выше. Регулярно проводить выгодный обмен валюты под силу только профессионалам, и то не всегда.

Критическая ситуация. Если кроме валюты других сбережений нет и взять в долг негде, то вопрос отпадает сам собой. Валюту придется менять. Но доллары и евро можно не трогать, если есть карта с длинным беспроцентным периодом. Если кредитного лимита хватит для разрешения ситуации, воспользуйтесь этим советом.

Будьте предельно внимательны. Не пропустите даты внесения минимального платежа по карте и верните сумму долга в беспроцентный период. Если этого не сделать банк начнет начислять проценты.

Куда можно вложить деньги в июне 2022 года

Инвестирование денежных средств позволяет в лучшем случае получить пассивный доход, а в более реальном – нивелировать действие инфляции по отношению к своим накоплениям. Будем смотреть на происходящее сейчас реалистично: существует не так много возможностей по получению дохода свыше 20% официальной инфляции, поэтому нужно постараться хотя бы сохранить имеющиеся активы.

Для большинства россиян сейчас недоступны некоторые инвестиционные продукты из-за действия санкций, и вариантов для вложений осталось не так уж и много. Самое главное правило – диверсификация, то есть разделение денег по разным направлениям. Мы изучили имеющиеся сейчас предложения, и отобрали из них наиболее надежные.

Подходящий вариант для тех, кто плохо разбирается в экономике и инвестициях, и просто хочет положить деньги на счет в банке, и получать с этого проценты. В феврале-марте многие банки предлагали депозитные программы под 22-25%, и это было действительно хорошее предложение: те люди, которые успели оформить вклады на долгий срок, смогли зафиксировать высокую доходность.

В июне ключевая ставка составляет 11% годовых, и доходность по банковским вкладам снизилась практически вдвое. Большинство предложений сейчас колеблются около этого значения, поэтому получить выше вряд ли получится, но разместить часть денег в надежном банке под фиксированный процент – всегда хорошая идея.

Какие программы можем предложить:

- «Копить онлайн» от Газпромбанка. Позволяет вложить сумму от 15.000 рублей на срок от 31 до 1095 дней. Процентная ставка варьируется от 7,9% до 9,17%% в год с ежемесячными выплатами и капитализацией. Вклад доступен только для действующих клиентов банка с открытием через интернет-банк или приложение.

- «Только Плюсы. Промо» от Локо-Банка. Вкладчик может получить доходность до 11,9% в год при вложении денег на 181 день. Понадобится сумма от 100 тысяч рублей, выплаты ежемесячные, предложение доступно только для новых клиентов.

- «Хит сезона» от УБРиР. Нужно разместить сумму от 50.000 рублей на 120 дней. Ставка – 11,5% в год, при применении промокода можно получить эффективную ставку до 11,66%. Выплата процентов ежемесячно путем прибавления к сумме вклада, можно пополнять в течение первых 10 дней.

- «ДОМа лучше» от банка ДОМ.РФ. Позволяет получить доходность до 10,9% в год и плюс 0,2% по промокоду. От вкладчика потребуется сумма от 30.000 рублей, договор оформляется на срок от 91 до 1100 дней. Возможно пополнение в течение первых 15 дней, выплачивают доход в конце срока.

- «Абсолютный максимум+» от Абсолют банка. Позволяет разместить от 10.000 рублей на срок от 91 до 271 дня под ставку в 10% годовых. Выплата производится в конце срока, без дополнительных опций.

- «Оптимальный на 181 день» от Кредит Европа банка. Потребуется сумма от 100.000 рублей, которая размещается в банке на 181 день, и за это банк выплачивает 10% годовых ежемесячно.

Обратите внимание, что указана годовая ставка, но вклад может действовать меньше 12 месяцев. Если вы открываете краткосрочный вклад, не забудьте рассчитывать его реальную доходность, чтобы сравнить несколько предложений.

Накопительные счета

Накопительный счет позволяет также как и при вкладе, разместить денежные средства на счету в банке, и получать с этого прибыль. Различие состоит в том, что при вкладе процентная ставка фиксируется на весь срок действия договора, а при оформлении накопительного счета доходность постоянно меняется в соответствии с текущей финансовой ситуацией.

Из плюсов: можно пополнять и снимать деньги со счета без ограничений. При этом вы не теряете доход, как это происходит по вкладу, ведь проценты начисляются ежемесячно, и вы можете в любой момент снять полученные средства.

Какие банки предлагают хорошие условия:

- Газпромбанк. Его счет «Управляй процентом» обещает доходность до 15% в год, начисляют на сумму минимального остатка по счету за месяц. Сумма – от 1 рубля, срок – от 30 дней. Проценты выплачивают ежемесячно с капитализацией. Действует лестничное начисление процентов.

- Локо-банк. Здесь при открытии счета можно получить доходность до 14% годовых. Принимают от 1 рубля на срок от 1 месяца до 5 лет, начисление лестничное, самые высокие проценты действуют в первые 2 месяца – 14%, а потом снижаются.

- УБРиР. Счет «Промо» доступен при минимальной сумме от 1 рубля, действует лестничное начисление дохода на ежедневный остаток денежных средств на счете, выплата – ежемесячно. Срок – от 1 месяца до 5 лет, ставка в первые 3 месяца – 13% годовых, потом постепенно снижается до 5,87%.

- ДОМ.РФ Банк. Его накопительный счет дает ставку до 9,5% в год с выплатами ежемесячно. Начисление происходит в последний день месяца на основании суммы входящего остатка на начало месяца.

- Абсолют Банк. Накопительный счет с доходностью в 9% годовых, с суммой от 1 рубля и неограниченным сроком. Ставка единая для любой суммы вложения.

Отметим, что самые выгодные условия, чаще всего, бывают только для новых клиентов. Поэтому не бойтесь обращаться в банки, где вы ранее не обслуживались – возможно, именно там вам предложат самые интересные тарифы.

Драгоценные металлы

Еще один из вариантов, который позволяет особо не разбираться в сфере финансов, а просто сделать долгосрочное вложение. Золото и другие драг. металлы ценятся всегда, и их стоимость не так сильно колеблется, как та же иностранная валюта, поэтому инфляционные процессы не столь сильно отражаются на нем.

Получение дохода максимально простое: надо купить золото подешевле, а потом продать подороже, либо просто передать потом накопления своим детям в качестве наследства и стартового капитала. Продажа сейчас выгодна благодаря действиям правительства, которое отменило необходимость уплаты налога на доходы с драгметаллов.

Мы рекомендуем совершать покупку только в крупных проверенных банков, где вы получите гарантии и документацию на слитки. Если вы не хотите потом тратиться на аренду банковской ячейки и заниматься куплей-продажей, то можно просто открыть ОМС (обезличенный металлический счет), где можно покупать виртуальные металлы, также дистанционно их продавать, и зарабатывать на спреде.

Акции и другие ценные бумаги

Этот вариант подойдет более продвинутым инвесторам, которые уже погрузились в данную тематику, изучили литературу, прослушали курсы и т. Если совсем нет времени в этом разбираться, то можно обратиться к брокеру, который выступает посредником между инвестором и продавцами различных ценных бумаг.

Сейчас очень снизились цены на акции большинства российских компаний, но мы-то знаем, что кризис – это не навсегда. Крупные организации сумеют его пережить, и потом нарастить продажи и производства, и через пару лет показать хорошую прибыль.

А значит, самое время купить подешевевшие акции тех компаний, в которых вы уверены. Все внимание на агрокомплекс, строительство, металлургию, сырье и производство, ритейл, они серьезно недооценены.

Недвижимость и автотранспорт

Если нужно что-то более существенное и весомое, что-то, что можно потрогать и увидеть собственными глазами результат своих вложений, то лучше выбирать объекты недвижимости. Сейчас во многих регионах наблюдается снижение цен из-за уменьшения покупательской способности и недоступности кредитов для большинства россиян, и этим можно воспользоваться.

Жилье всегда пригодится – его можно сдавать в аренду, его можно передать по наследству, подарить детям в качестве старта в жизни, или продать, когда цены снова пойдут вверх. То же самое с транспортом – учитывая, какой сейчас наблюдается дефицит из-за простоя крупнейших автомобильных заводов России, автомобиль лишним не будет.

Частые вопросы

Обязательно ли инвестировать свободные деньги?

Да, если вы не хотите потерять примерно четверть от ваших накоплений из-за действия инфляции.

Куда лучше вкладывать деньги?

Выберите разные направления: часть денег разместите на счетах в банках, купите золото, валюту, вложить в акции. Диверсификация – это наше все.

Стоит ли сейчас покупать иностранную валюту?

Курс сейчас весьма привлекателен, и даже если не получится снять наличные, то можно просто разместить валюту на вкладе, и получить купюры в сентябре после снятия ограничений.

По каким критериям делается выбор

Однозначного и на 100% верного ответа на данный вопрос не смогут дать даже аналитики с мировыми именами. Практически любая схема может оказаться совершенно не действенной, несмотря на утешительные прогнозы.

Важное значение имеет сумма, которую собирается потратить лицо на приобретение валюты. Если сумма небольшая, то значительной разницы в обоих случаях наблюдаться не будет. Если речь идет о крупной сумме, то здесь важна именно цель такого вложения. Причина вложения денег в валюту может быть одной из следующих:

- Получение прибыли на разнице в курсах — купить по одной цене, и продать по более высокой.

- Разместить валютный вклад в банке.

В обоих случаях более выгодно иметь дело с долларом. Дело в его стабильности. Доллар по отношению к рублю последние 10 лет рос, и нет никаких оснований полагать, что эта тенденция прекратится в ближайшем будущем.

Что надежнее — доллар или евро

Для ответа на этот вопрос необходимо привести немного статистики. Евро — европейская валюта, которая является основной денежной единицей в странах Европейского Союза. Количество стран-участников ЕС постоянно растет, и по предварительным прогнозам, уже к 2025 году в него будут входить практически все балканские государства.

При этом история евро насчитывает всего 20 лет. Впервые валюта начала использоваться в 1999 году, заменив свой устаревший аналог — экю. На конец 2019 года количество международных SWIFT операций в евро не достигает и 15% от общего мирового оборота. На американский доллар приходится более 40%.

У американского доллара иные показатели. Это основная валюта первой экономии мира — США. Помимо этого, доллар является основной денежной единицей 17 стран мира, включая Эквадор, Пуэрто-Рико, Сальвадор, и ряд государств африканского континента. Плюс, в некоторых странах американский доллар используется населением намного чаще, чем внутренняя национальная валюта.

Впервые долларовые монеты начали чеканить в 1794 году. С тех пор американская валюта только крепла, став основной конвертируемой денежной единицей мира. Именно в долларах производится подавляющее большинство международных расчетов. В 2000-е годы процент общих международных накоплений в иностранных валютных фондах в долларах составлял более 70%, тогда как на евро приходилось не более 19%.

В этом отношении можно с уверенностью утверждать, что американский доллар крепче и надежнее по отношению ко всем национальным валютам стран мира. Если не случится никаких мировых катаклизмов, евро усилит свои позиции. Но подобное произойдет не скоро.