Ип платит самозанятому с расчетного счета

Основных правил, которых нужно придерживаться, не так уж и много: не совмещать налог на профессиональный доход с другими налоговыми режимами, не нанимать сотрудников и не перепродавать товары не собственного производства. Если их соблюдать, то можно сохранить статус ИП и расчетный счет.

Давайте разберемся с этими правилами детальнее. Итак, если вы хотите совместить ИП с самозанятостью, то вам придется соблюдать ряд условий.

Отказаться от других спецрежимов

Физлицо вправе одновременно быть ИП и самозанятым, но оно не может совмещать налог на профессиональный доход (НПД) с другими специальными налоговыми режимами — УСН, ЕНВД и ЕСХН. То есть использовать одновременно два налоговых режима нельзя.

Чтобы подтвердить отправку уведомления в налоговой, можно сделать копию или сфотографировать заявление с пометкой о приеме.

Если ИП применяет спецрежим по какому-то виду деятельности, который не попадает под налог на профессиональный доход, он должен платить НДФЛ с доходов от этой деятельности. В этом случае самозанятость по всем доходам, включая доходы от личного имущества, прекращается автоматически.

Обратите внимание на то, что если ИП применяет патентную систему налогообложения, то он сможет оформиться в качестве плательщика НПД только после окончания действия патента или после уведомления им налогового органа о прекращении такой деятельности.

Следить за доходами

Они не должны превышать предела в 2,4 млн руб. в год. Именно такой лимит прописан в Федеральном законе от 27.11.2018 № 422-ФЗ для налога на профессиональный доход. Если же вы выйдете за рамки этого лимита, налоговая непременно уведомит вас о прекращении статуса самозанятого.

Поэтому «важно следить за уровнем своего дохода и в случае его превышения оперативно переходить на другие режимы налогообложения, чтобы избежать уплаты НДФЛ в 13 % и НДС в 20 %, – обращает внимание юрист и генеральный директор «СааС проекта» Изабелла Атласкирова. – Если самозанятое лицо опоздает с переходом на новый режим налогообложения, до конца года ему придется платить налоги по общему режиму налогообложения».

Чтобы избежать такой ситуации, можно снова выбрать спецрежим, подав уведомление в налоговую по месту жительства по стандартной форме в течение 20 дней после прекращения регистрации в качестве самозанятого (ч. 6 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

Онлайн-бухгалтерия для нового бизнеса

Не рассчитывать на уменьшение доходов на расходы

В разделе «Вопросы эксперту» Контур.Журнала периодически появляются такие вопросы: как самозанятому вычесть расходы, необходимые для изготовления продукции?

Но если самозанятый занимается изготовлением продукции, то расходы на ее создание не уменьшают доход, полученный от продажи этой продукции. Согласно п. 1 ст. 8 Федерального закона от 27.11.2018 № 422-ФЗ, при применении гражданами НДП не учитываются расходы, связанные с ведением деятельности. Доходом считается вся сумма поступлений от реализации, вне зависимости от количества расходов на развитие бизнеса и чистой прибыли. С этого дохода самозанятые и платят налог — в размере 4 % или 6 % от выручки, в зависимости от того, работают они с физическими или юридическими лицами.

Тем самым НПД отличается от спецрежима УСН с объектом «доходы минус расходы».

Вести раздельный учет доходов и расходов

Если ИП помимо предпринимательской деятельности осуществляет иную деятельность в качестве замозанятого, ему придется вести раздельный учет доходов и расходов.

Получая доходы от обычных физлиц, самозанятый применяет налоговую ставку в размере 4 % с доходов. В случае получения доходов от ИП или юрлиц, но отчисляет 6 % с доходов.

Для физлиц-самозанятых, осуществляющих личные услуги, используется личный счет физлица, открытый в банке. При этом самозанятым можно принимать оплату на платежные системы или электронные кошельки. Для этого заключается договор с платежной системой. Онлайн-касса самозанятому не нужна.

Рассчитывать на некоторые привилегии

В частности, при переходе на самозанятость можно сохранить расчетный счет и статус ИП. Но он не сможет нанимать сотрудников и перепродавать товары, которые произвел кто-то другой. Но если он захочет это делать, то ему придется перейти обратно на УСН или другой налоговый режим.

Согласно ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ, ИП, применяющие НПД:

- не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией (включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области);

- не освобождаются от исполнения обязанностей налогового агента;

- не признаются плательщиками страховых взносов за период применения НПД ИП, указанные в подп. 2 п. 1 ст. 419 НК РФ).

Когда выгоднее полностью закрыть ИП

Если предприниматель, став самозанятым, принимает платежи только от физлиц, расчетный счет для предпринимателей ему не нужен, так же как и сам статус ИП. В этом случае он может подать в налоговую заявление на закрытие ИП.

«Препятствий в регистрации в качестве самозанятого для лиц, работающих по трудовым договорам и одновременно являющихся ИП, не существует, — уверяет Изабелла Атласкирова («СааС проект»). – Важно, чтобы деятельность в качестве самозанятого не пересекалась с деятельностью в качестве ИП и не осуществлялась в интересах организации, в которой он трудится по трудовому договору.

Например, можно одновременно работать менеджером в организации, быть собственником магазина в качестве ИП и оказывать услуги по ведению бухгалтерии в качестве самозанятого.

ИП, не использующие труд наёмных работников, не занятые деятельностью, запрещенной самозанятым работникам, и применяющие специальные налоговые режимы (УСН, ЕНВД или ЕСХН), имеют право перехода на уплату НПД».

Как самозанятому принимать оплату с клиентов

Картами, наличными, на расчетный счет

самозанятая, работает с бизнес-клиентами

- Как принимать оплату от бизнеса и ИП

- Как брать деньги у физических лиц

- Памятка

Самозанятых интересует: как им получать деньги от клиентов, чтобы не было проблем; как учитывать поступления и платить налог; нужно ли составлять договор, подписывать акты, счета или достаточно выдать чек.

Плательщик НПД может получать оплату наличными и перечислением. Для учета дохода ему достаточно ввести суммы в приложение «Мой налог», но есть нюансы — о них рассказываем в статье.

Как принимать оплату от бизнеса

Нужен ли договор. Если самозанятый сотрудничает с ИП, он может подписать договор или устно согласовать сделку. Условия партнеры обсуждают лично — по телефону или при встрече — либо в переписке.

Если самозанятый заключает сделку с организацией, нужно обязательно оформить договор. Это может быть договор подряда, возмездного оказания услуг, договор поставки или агентский договор. Тип документа зависит от вида сотрудничества. Самозанятые не ведут бухгалтерского учета, поэтому не обязаны хранить договоры и первичные документы.

Чтобы упростить документооборот, можно использовать оферту — предложение о заключении сделки. Самые простые примеры оферты — цена товара на сайте, ценники в магазине, печатные каталоги товаров и услуг. Оферта не требует подписания. Если клиент платит, значит, он согласен с условиями сделки.

Нужен ли акт и счет. Если самозанятый оформил сделку документально, после выполнения работы стороны подписывают акт. Акт — закрывающий документ, он подтверждает, что условия сделки выполнены обеими сторонами и ее можно оплатить. Но в некоторых случаях можно обойтись без акта. Когда нет материального результата работы, акт не нужен, например, при оказании бухгалтерских, юридических, консультационных услуг.

Чтобы бизнес-клиент оплатил работу на расчетный счет или карту, самозанятый выставляет счет со своими реквизитами. Шаблона документа для самозанятых нет, поэтому за основу можно взять счет ИП. В нем самозанятый указывает свои данные и реквизиты банковской карты. Такого документа достаточно, чтобы бухгалтер клиента перевел по нему деньги.

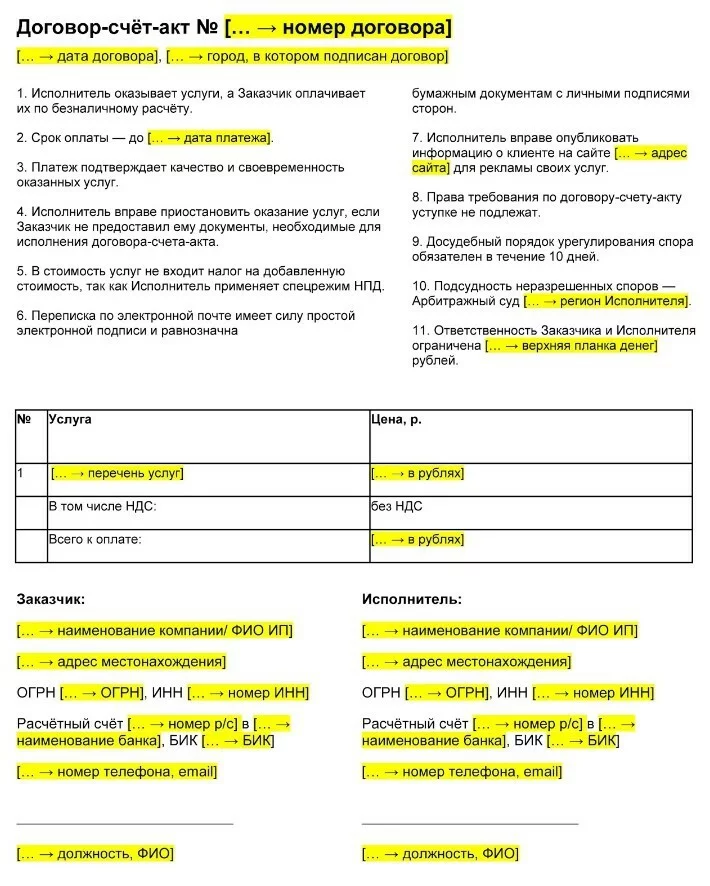

Так выглядит договор-счет для самозанятого

Нужна ли касса и банковский счет. Выбрать НПД для бизнеса может ИП и физическое лицо. Открыть расчетный счет для бизнеса или подключить кассовый аппарат вправе только самозанятые ИП. Если вы не индивидуальный предприниматель, этот пункт можете пропустить.

Бизнес обязан принимать наличные через онлайн-кассу, однако на самозанятых это требование не распространяется. По закону они входят в число исключений и могут применять онлайн-кассу по собственному желанию.

Если бизнес-клиентам удобнее проводить безналичные платежи, самозанятому ИП нужно открыть расчетный счет. Индивидуальные предприниматели могут открыть отдельный счет для самозанятости в том же банке, в котором уже обслуживаются. Так будет проще отслеживать поступления от разных видов деятельности.

Для ведения счета можно выбрать абонентское обслуживание или оплату за операцию. При абонентском обслуживании с владельца счета ежемесячно взимается определенная сумма. По тарифу без абонентского обслуживания владелец счета платит комиссию за каждую операцию. Если по счету проходит много операций, выгоднее абонентское обслуживание.

К банковскому счету можно подключить эквайринг и принимать платежи картами. Для этого предприниматель устанавливает платежный POS-терминал — специальное оборудование, которое считывает информацию с платежной карты и отправляет запрос в банк. Если у клиента достаточно денег, покупка оплачивается, и терминал распечатывает чек. Если самозанятый продает через сайт, он может подключить интернет-эквайринг и получать оплату картой онлайн.

Чтобы подключить эквайринг, нужно обратиться в банк и заключить договор, при этом взимается комиссия в размере 1–2% от всех карточных платежей.

Как брать деньги. Самозанятый может принимать оплату любым способом:

- перечислением на расчетный счет;

- безналом через сервис интернет-эквайринга;

- корпоративной банковской картой через POS-терминал;

- наличными.

Важно! Для самозанятых ИП действует ограничение. Оплата наличными от других организаций и ИП не может быть больше 100 000 ₽ по одному договору. Безналичную оплату ИП принимают на расчетный счет.

Если самозанятый получает оплату перечислением, необходимо соблюсти очередность: сначала получить деньги и только потом сформировать чек в приложении «Мой налог». Это можно сделать до 9 числа следующего месяца. Если оплата картой или наличными, чек важно передать сразу — в момент расчетов.

Иногда приходится возвращать деньги, например, товар клиенту не подошел. В этом случае самозанятый аннулирует чек. В приложении он нажимает кнопку «Аннулировать» и указывает причину: возврат средств или неправильная операция. Аннулировать чек можно в любой момент, ограничений по сумме или количеству чеков не установлено.

Как выдать чек. Чек от самозанятого — это отчетный документ. Он подтверждает, что организация действительно перевела деньги за оплату товара или услуги. Клиенту можно отправить чек в электронном или бумажном виде. Нельзя объединять несколько платежей от разных клиентов в один чек и вносить одну запись с общей суммой. На каждый платеж — свой чек.

Чтобы правильно сформировать чек, в приложении указывают название компании или ФИО предпринимателя, ИНН. Эту информацию можно посмотреть в договоре или в уведомлении от онлайн-банка.

Важно! Оформить чек можно не только в приложении, но и через оператора электронной площадки, на которой работает самозанятый, или через банк, в котором у него открыт счет. Например, можно зарегистрировать самозанятость в мобильном приложении «Ак Барс Банка» и там же формировать чеки для клиентов.

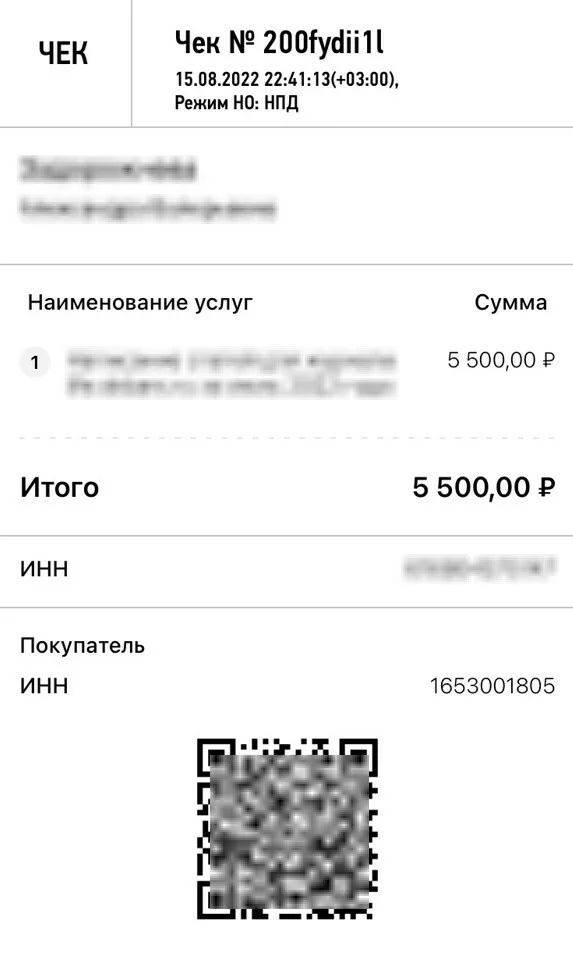

Такой чек самозанятый формирует в приложении «Мой налог», когда получает деньги от организации

Как брать деньги у частных лиц

Нужны ли документы. Если сумма сделки между самозанятым и клиентом больше 10 000 ₽ — по закону нужно составить договор, чтобы при разногласиях в суде можно было подтвердить сделку, если сумма меньше — по договоренности сторон. Чтобы избежать формальности, стороны обсуждают условия сотрудничества в переписке или устно. Частным клиентам не нужны акты или счета — достаточно передать клиенту реквизиты для оплаты: номер карты, электронного кошелька или телефона, к которому привязана карта. Можно взять оплату наличными.

Как получать деньги. Частные лица могут заплатить самозанятому несколькими способами:

- на карту любого банка;

- на электронный кошелек любой платежной системы;

- наличными;

- через сервис онлайн-платежей на сайте или в соцсетях.

Отдельная карта для доходов от самозанятости необязательна, но ее можно завести, чтобы отделить бизнес-доход от других источников. Кстати, банк не заблокирует личную карту самозанятого, если на нее поступают деньги от профессиональной деятельности. Для этого нужно уведомить банк о работе со счетом в качестве самозанятого и предоставить справку. Справку формируют в приложение «Мой налог».

Иногда самозанятые принимают деньги несколькими способами: на разные электронные кошельки и карты разных банков, чтобы клиенты могли выбрать удобные им варианты оплаты.

Как выдавать чеки. Когда самозанятый получит деньги, он выдает клиенту чек из приложения «Мой налог». В чек достаточно ввести суть сделки — описание платежа и сумма. Указывать информацию о клиенте не нужно.

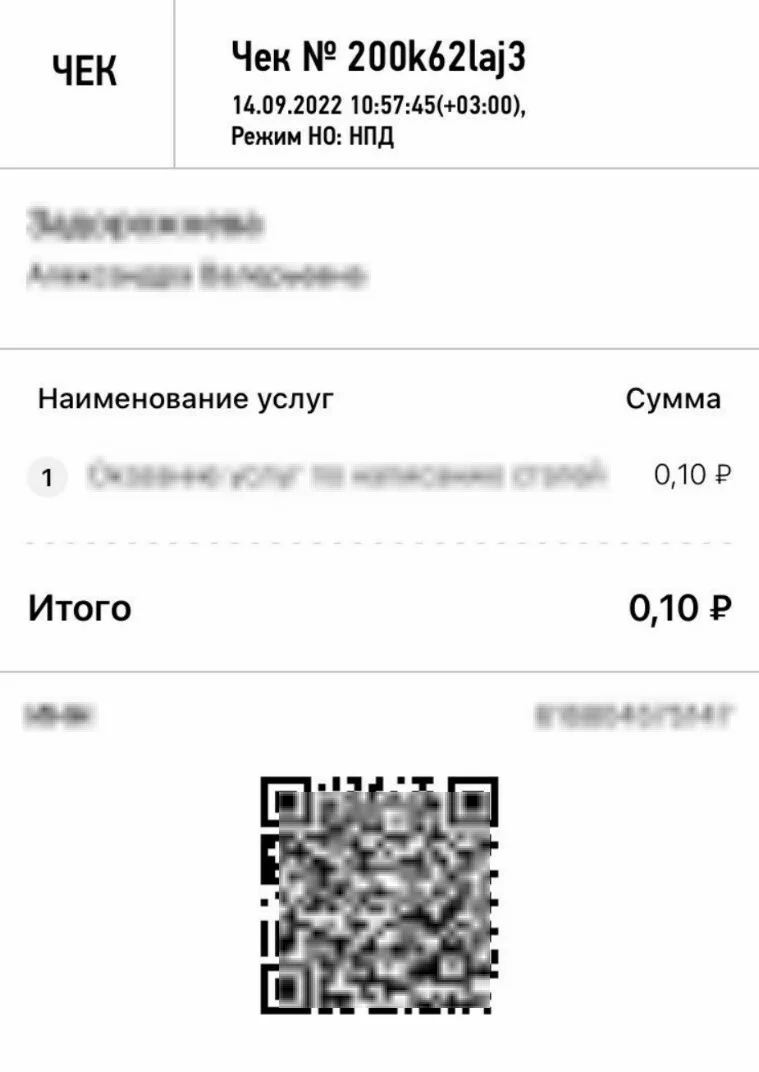

В чеке для частного клиента самозанятый указывает суть сделки и полученную сумму

Если общение проходит в соцсетях или в мессенджерах — чек отправляют онлайн, при сделке лично — достаточно показать чек на экране своего телефона. Отправлять чек не надо, если клиент этого не просит.

За работу без чека самозанятому грозит налоговая ответственность. За первое нарушение придется заплатить 20% от суммы в чеке. За повторное нарушение в течение полугода штраф будет выше — 100% от суммы в чеке.

Памятка

Как самозанятому брать деньги с клиентов

- Договоритесь устно — если работаете с физлицами или ИП, или письменно — если сотрудничаете с компаниями.

- Выполнить свою работуПо итогам сделки оформите акт и счет по запросу корпоративных клиентов, хотя для самозанятых это необязательно.

- Получить деньги от клиентаПолучите деньги на карту любого банка, электронный кошелек, наличными. Самозанятые ИП могут получать оплату на расчетный счет.

- Внести запись о доходахДобавьте запись о сделке в приложение «Мой налог»: укажите наименование и сумму платежа, а при работе с юрлицами или ИП – еще название компании и ИНН.

- Выдать клиенту чекСразу сформируйте чек при оплате наличными или на карту. Или до 9 числа следующего месяца, если деньги поступили на расчетный счет.

Life.Profit посвятил теме самозанятости множество публикаций. Мы можем назвать себя одним из самых подкованных в этой сфере онлайн-изданий в России. Наши авторы и герои — самозанятые. Они делятся своим опытом и подробно рассказывают, как работать в новом налоговом режиме.

Может ли ИП перечислять оплату самозанятому с личной карты?

Добрый день, подскажите, пожалуйста, как правильно оформить такие платежи.Есть договор ИП с самозанятым. Самозанятый выписывает акты. ИП оплачивает не с расчетного счета организации, а со своей личной карты. 1) Допустимо ли это? Можно ведь оплачивать не только с р/сч, но и наличными, а допустил ли платеж с личной карты? (например, за другие товары и услуги ИП может платить с личной карты как физик и отчитываться товарным чеком).2) Самозанятый может, несмотря на поступление от физлица, выписать чек на ИП?3) ИП сможет провести в затратах такой расход?

Помогите, пожалуйста, разобраться, впервые работаю с самозанятым.

ИП — это и есть физлицо , только имеющее статус, дающий право заниматься предпринимательской деятельностью, имущество физлица не обособлено от имущества ИП (ст 2, 24 ГК). Имеется один субъект, а не два. Деньги на р/счете и на личном счете принадлежат физлицу (или ИП). Главное, чтобы банк был не против того, чтобы личная карта использовалась в предпринимательских целях.

Может, при наличии чека. В Федеральном законе от 27.11.2018 N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» написано, что плательщик НПД при приеме денег должен выдать чек, он формируется в программе «Мой налог». Без этого чека покупатель не может учесть в своих расходах стоимость товаров.Статья 15:

8. Организации, являющиеся налогоплательщиками налога на прибыль организаций, при определении налоговой базы не учитывают расходы, связанные с приобретением товаров (работ, услуг, имущественных прав) у физических лиц, являющихся налогоплательщиками, при отсутствии чека, сформированного продавцом (исполнителем) в порядке, предусмотренном статьей 14 настоящего Федерального закона.9. Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения и систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), при определении налоговой базы не учитывают расходы, связанные с приобретением товаров (работ, услуг, имущественных прав) у лиц, применяющих налог, при отсутствии чека, сформированного продавцом (исполнителем) в порядке, предусмотренном статьей 14 настоящего Федерального закона.10. Индивидуальные предприниматели, исчисляющие налог на доходы физических лиц с доходов, полученных от ведения предпринимательской деятельности, при определении налоговой базы не учитывают расходы, связанные с приобретением товаров (работ, услуг, имущественных прав) у лиц, применяющих налог, при отсутствии чека, сформированного продавцом (исполнителем) в порядке, предусмотренном статьей 14 настоящего Федерального закона.

Nataly S, большое спасибо за такой подробный и быстрый ответ! Вы очень помогли)

После появления в НК РФ нового налогового режима — налога на профессиональный доход (или самозанятость), его преимущества оценили не только сами плательщики НПД, но и ИП и ООО. Сотрудничество с самозанятыми гражданами позволяет существенно экономить на зарплатных налогах и соцплатежах. Но нужно грамотно оформлять такое сотрудничество, чтобы оно не было расценено контролирующими органами как нарушение ТК РФ. Разбираемся, как ИП начать работу с самозанятыми и когда не стоит этого делать.

Чем ИП выгодно сотрудничество с самозанятыми

Есть несколько основных причин, по которым ИП выгодно использовать труд самозанятых.

Во-первых, это отсутствие необходимости оформлять таких сотрудников в штат. И как следствие, экономия на страховых взносах. Экономия составляет как минимум 30,2% от выплаченного дохода. Также ИП может быть невыгодно оформлять в штат дополнительного сотрудника, чтобы не потерять право на применение того или иного налогового режима. Ведь для каждого режима установлен свой лимит численности персонала или вовсе запрет на использование наемного труда.

Во-вторых, в случае работы с самозанятыми ИП свободен от обязанностей налогового агента. То есть ему не нужно исчислять и перечислять налоги с выплат, а также предоставлять многочисленные «зарплатные» отчеты в налоговую и ПФР. А значит, меньше и риск штрафов за не сданный вовремя отчет или за недостоверные сведения.

В-третьих, немаловажным является и возможность для ИП учесть вознаграждение самозанятого в своих расходах. Основанием для этого будет чек, который формирует самозанятый у себя в приложении «Мой налог».

В-четвертых, ИП свободен от обязанности оплачивать самозанятому больничные и т. д., в то время как штатному работнику положены все социальные гарантии.

С чего ИП начать сотрудничество с самозанятыми

Для того чтобы официально начать пользоваться услугами самозанятых, необходимо в первую очередь проверить, действительно ли лицо оформлено в качестве плательщика НПД, а после этого составить договор.

Подтверждением того, что физлицо зарегистрировано в качестве плательщика НПД, является выданная ФНС РФ справка о постановке на учет в качестве самозанятого. В ней содержится следующая информация:

- ИНН физлица;

- паспортные данные физлица;

- дата постановки на учет и наименование ИФНС, которая ставила на учет физлицо.

Проверить подлинность справки можно на портале npd.nalog.ru с помощью ИНН проверяемого лица, а также введя дату, на которую запрашиваются сведения.

После того как ИП убедился, что физлицо официально оформлено самозанятым, можно приступать к подписанию договора.

В качестве шаблона можно использовать договор оказания услуг (п. 1 ст. 779 ГК РФ).

Как проводить расчеты с самозанятыми

Плательщики НПД не имеют традиционного кассового аппарата. Ту сумму, которую самозанятый получает от заказчика в рамках договора, он оформляет чеком через приложение «Мой налог». ИП перечисляет физлицу оплату за услуги, а самозанятый выдает ему электронный чек.

Отметим, что самозанятые обязаны выдавать чеки, в противном случае им грозит административная ответственность — штраф в размере 20% от суммы выручки. При повторном нарушении сумма штрафа составит 100% от полученной выручки.

Таким образом, выдача чека в интересах как самого самозанятого, так и ИП.

Также с 01.10.2021 у самозанятых появилась возможность принимать оплату через систему быстрых платежей.

Чего следует избегать в работе с самозанятыми

Несмотря на очевидные преимущества для ИП в работе с самозанятыми, следует учесть и некоторые моменты, чтобы не получить претензии от контролирующих органов.

Например, не следует увольнять собственных штатных сотрудников, чтобы затем заключить с ними договор как с самозанятым. Такая экономия на налогах может обернуться неприятностями для ИП. Следует знать, что если самозанятый работник был уволен менее двух лет назад, никаких налоговых льгот по зарплате заказчик не имеет. ИП будет обязан в полном объеме уплачивать за него страховые взносы и НДФЛ (подп. 6 п. 1 ст. 208 НК РФ, п. 4 ст. 226 НК РФ).

Не следует надеяться, что ФНС РФ не узнает об этом — все сведения о работниках легко «вычисляются» по базе налоговой службы.

Могут быть проблемы и со стороны Трудовой инспекции. Заключенный договор оказания услуг может быть принудительно переквалифицирован в трудовой договор, со всеми вытекающими последствиями. А ИП получит солидный штраф по ст. 5.27 КоАП РФ и долги по налогам и соцплатежам.

Итоги

Чтобы сотрудничество с самозанятыми принесло не только пользу, но и позволило сэкономить на налогах, следует оформлять деятельность официальным договором, а также следить за тем, чтобы работа самозанятого не имела признаков работы штатного сотрудника (четкий график, посещение офиса и т. д.). Расчеты с самозанятыми ведутся через приложение «Мой налог».

Подробнее о режиме НПД узнайте в нашей рубрике «Самозанятые».

Короткий ответ — да могут. Расскажем как это сделать чтобы избежать проблем с законом.

- 1. На какой счет самозанятые и ИП могут принимать оплату?

- 1.1 Как принимать платежи самозанятым

- 1.2 Как принимать платежи ИП

- 2. Как ИП на УСН стать самозанятым: объясняем пошагово

На какой счет самозанятые и ИП могут принимать оплату?

Самозанятые и ИП могут получать деньги от своих клиентов на любую дебетовую карту или банковский счет, оформленные на имя предпринимателя. Законодательство не требует открытия специального банковского счета, чтобы получать доход от предпринимательской деятельности.

Это подтверждают в своих письмах . В них представлены разъяснения о действии специального налогового режима «Налог на профессиональный доход». Документы обоих ведомств указывают на то, что налогоплательщик может получать деньги на любой из открытых им ранее счетов. При этом Центробанк и ФНС не дают уточнений, напрямую касающихся деятельности ИП. Поэтому вы вправе принимать деньги от юридических лиц любым удобным для вас способом.

Что касается оплаты наличными, то и в этом случае у вас есть свобода выбора — после того как вы получили деньги от клиента, никто не обязывает вас заносить их на расчетный счет. Главное — отдать покупателю чек и подтвердить таким образом факт оказания услуги.

Как принимать платежи самозанятым

Для начала уточним, что сравнивать ИП и самозанятость некорректно. Первое понятие определяет статус человека, а второе является термином, означающим специальный налоговый режим с пониженной ставкой. То есть, самозанятость это налог на профессиональный доход (НПД).

Платить налоги по специальному режиму могут физлица, получающие доход до 2 400 000 рублей за год. Самозанятые должны выплачивать налог лишь по факту получения дохода. Если прибыль получена от ИП, самозанятый выплачивает 6% от нее государству, а с доходов от физлиц

Самозанятые не используют контрольно-кассовую технику. Поэтому на их деятельность не распространяется федеральный закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» Это значит, что самозанятые могут принимать платежи по упрощенной системе с помощью приложения «Мой налог». При этом неважно, расплатился ваш клиент с помощью карты или наличными. Однако отчитываться о каждом полученном вами платеже нужно обязательно.

Чтобы зафиксировать факт оказания услуги и подготовить чек, нужно действовать так:

- Откройте мобильное приложением «Мой налог» или зайдите в личный кабинет самозанятого на сайте ФНС;

- Далее укажите от кого вы получили деньги — физлица, юрлица или ИП;

- С помощью приложения или сайта сформируйте чек и отправьте его клиенту. Достаточно электронной формы отчета, дополнительно распечатывать чек не нужно. Вы можете сделать это по смс или с помощью мессенджеров, либо отправьте чек по электронной почте.

Помните, что при оплате наличными вы обязаны передать клиенту чек в момент совершения операции. Если же с вами рассчитались с помощью электронного перевода, не забудьте предоставить клиенту чек до 9-го числа следующего месяца.

В том случае, если вы захотите аннулировать платеж, зайдите в приложение «Мой налог» или на сайт ФНС и выберите причину, по которой вы хотите отменить платеж:

- Если допустили ошибку в расчетах, выберите вариант Чек сформирован ошибочно»;

- Если нужно вернуть клиенту деньги на карту, выберите вариант «Возврат средств».

После этого ваш запрос попадет в налоговую и операция будет аннулирована. Чтобы удостовериться в том, что отмена платежа прошла успешно, проверьте личный кабинет. В нем должны сразу же отражаться любые изменения с чеком.

Как принимать платежи ИП

Сложнее дела обстоят с ИП. Закон никак не ограничивает возможность ИП принимать деньги от клиентов на любую дебетовую карту или банковский счет. Но у банка могут возникнуть вопросы к поступлениям от ваших клиентов, так как обычная дебетовая карта выдается для личных нужд пользователя. Для доходов от малого бизнеса банки предлагают специальные карты с подходящими условиями обслуживания или оформляют расчетный счет. Поэтому банкам невыгодно, чтобы ИП принимал деньги от клиентов на свою личную карту. Так как за ее обслуживание пользователь платит меньше, чем за расчетный счет.

Несмотря на конфликт интересов, в 2019 году Центральный банк рекомендовал банкам не блокировать личные счета, которые ИП используют для получения доходов. Однако должно быть соблюдено одно важное условие — регистрация ИП в качестве самозанятого.

При этом за ИП всегда остается право выбрать для своего бизнеса любой другой налоговый режим. Среди них:

- Общая система налогообложения (ОСНО);

- Упрощенная система налогообложения (УСН);

- Патентная система налогообложения (ПСН);

- Единый сельскохозяйственный налог (ЕСХН).

Если в своем бизнесе вы используете другую систему налогообложения и зарегистрированы как юрлицо, приготовьтесь открывать специальный расчетный счет. И когда это необходимо, уже с него перечисляйте деньги на личную карту.

В отличие от самозанятых, ИП обязаны платить налог регулярно, а не только по факту получения дохода. А также отчислять государству страховые и пенсионные взносы.

Чтобы принять оплату по заказу от физлиц, ИП необходимо определиться, какой из способов удобнее для бизнеса:

- Наличными Для этого нужна онлайн-касса. Но если вы ИП, который платит НПД, вы полностью освобождаетесь от использования ККТ;

- Банковской картой

Чтобы принимать оплату таким способом, нужно заключить договор с банком-эквайером и приобрести терминал. Обратите внимание, что слип, который выдает терминал, не заменяет кассовый чек. Если ИП хочет подключить интернет-эквайринг для оплаты на сайте, нужно оформлять дополнительное соглашение с банком. Сайт должен быть доработан с учетом технических требований банка-эквайера;

- Почтовым переводом или наложенным платежом

В этом случае деньги от клиента принимает сотрудник почты, он же выдает ему кассовый чек. Вам этого делать не нужно. Просто дождитесь перевода денег после того как клиент получит товар;

- Электронными деньгами

Получать оплату таким способом можно, если напрямую подключить сайт бизнеса к платежным системам или довериться платежному агрегатору. Второй способ работает намного быстрее, так как позволяет с помощью одного агрегатора подключить сразу несколько платежных систем.

Как ИП на УСН стать самозанятым

Для чего нужна упрощенная система налогообложения? Сведения об «упрощенке» можно найти в главе 26.2 Налогового кодекса. Там сказано, что упрощенная система налогообложения позволяет ИП не платить НДФЛ со своих предпринимательских доходов, а также налог на имущество с предпринимательской недвижимости и НДС. При этом ИП отдает государству 15% налога от разницы доходов и расходов.

Платить налоги по упрощенной системе не могут организации с несколькими филиалами, ломбарды, а также ИП, занимающиеся производством подакцизных товаров. Полный перечень таких организаций перечислен в третьем пункте статьи 346.12 Налогового кодекса.

Иногда предпринимателю выгоднее быть самозанятым и платить НДП в размере 6% от доходов. При этом стоит учесть, что нельзя стать самозанятым и оставаться ИП на другом налоговом режиме. Поэтому вам придется отказаться от упрощенки, чтобы получить статус самозанятого. Что для этого нужно?

Учтите, что уведомление должно быть отправлено в течение 30 дней с того момента, как вы зарегистрировались как самозанятый. Если пренебречь сроками, налоговая может отклонить вашу регистрацию в качестве самозанятого и пересчитает ваши налоги по прежней ставке.

Нужен ли самозанятым расчетный счет

Расчетный счет – один из ключевых инструментов для ведения бизнеса. Необходимость предоставить реквизиты такого счета у предпринимателей возникает после выполнения какой-либо работы. Обычный сценарий развития событий: заказчик запрашивает реквизиты для перевода денег, самозанятый идет в банк, где ему отказывают в открытии расчетного счета. В этой статье расскажем, почему банк в таком случае прав, в каких случаях плательщику налога на профессиональный доход (НПД) нужен расчетный счет и как его открыть.

Какие виды счетов бывают

Принято разделять счета на текущие и расчетные.

Текущий счет в банке используется физическим лицом для различных операций: для отправки и получения переводов, внесения и снятия наличных с помощью банкоматов, терминалов и через кассу банка. С его помощью можно рассчитываться за товары и услуги, на него начисляются пособия от государства и заработная плата от работодателя. Чтобы открыть текущий счет и привязать к нему карту достаточно обратиться в банк с паспортом.

Расчетный счет используется для ведения бизнеса. Деньги, которые находятся на нем, принадлежат компании, поэтому за все движения средств придется отчитываться перед налоговой службой. С помощью расчетного счета можно проводить безналичные расчеты с контрагентами, платить заработную плату, уплачивать налоги и другие обязательные взносы. Чтобы открыть расчетный счет индивидуальному предпринимателю и юридическому лицу, нужно подать заявку и следовать инструкциям банка. Подтверждение факта регистрации ИП или ООО – обязательное условие для открытия расчетного счета.

Выбор банка – важный момент, финансовые организации устанавливают разные условия открытия и обслуживания расчетных счетов. ВТБ предлагает бизнесу возможность бесплатно открыть расчетный счет и получить год бесплатного обслуживания с пакетом услуг «На старте».

Каким счетом пользуются самозанятые физлица

Физлица, зарегистрированные как плательщики налога на профессиональный доход, освобождены от необходимости использовать расчетный счет. Это указано в 422-ФЗ. Для расчетов им достаточно иметь текущий счет физического лица. Доход нужно регистрировать самостоятельно через приложение «Мой налог», там же можно узнать сумму налога к уплате.

Часто можно встретить информацию о том, что самозанятые должны платить налог со всех поступлений на их счет, но это не правда. Налог взимается только с зарегистрированного дохода от деятельности самозанятого.

Чтобы сделать движение средств прозрачнее, не путаться в личных поступлениях и деньгах от клиентов, самозанятый может открыть отдельный текущий счет для своей профессиональной деятельности. Это необязательно и остается на усмотрение конкретного физлица, просто кому-то так удобнее работать.

Когда самозанятый может открыть расчетный счет

- Уплатить государственную пошлину в размере 800 рублей

- Собрать пакет документов

После получения подтверждения факта регистрации ИП можно будет открыть расчетный счет и начать им пользоваться.

Крупным компаниям бывает удобнее переводить деньги на расчетный счет, поэтому они иногда отдают предпочтение исполнителям с действующим ИП. Чтобы сохранить лояльность клиентов, самозанятый может зарегистрировать ИП, тогда он сможет обратиться в банк для открытия расчетного счета.

У самозанятого ИП (ИП на НПД) есть ряд преимуществ перед самозанятыми физлицами. Предприниматели имеют право заниматься некоторыми лицензируемыми видами бизнеса и могут заключить с банком договор эквайринга, чтобы принимать оплату по картам.

Как самозанятому открыть ИП и расчетный счет бесплатно

Подать документы на открытие ИП быстро и бесплатно предлагает сервис регистрации бизнеса ВТБ. С помощью сервиса вы сформируете все нужные документы, подготовите их и проверите на правильность заполнения, отправите все в ФНС. Госпошлину при этому платить не придется – банк берет расходы на себя. После регистрации ИП ВТБ откроет бесплатный расчетный счет с годом обслуживания за 0 рублей и пакетом платежей. У ВТБ выгодные условия и гибкие тарифы на расчетное обслуживание ИП. Например, ИП после выбора любого пакета услуг могут бесплатно переводить средства с расчетного счета на свои личные текущие счета и карты.

Что будет с расчетным счетом ИП после перехода на НПД

Не все плательщики налога на профессиональный доход относятся к физлицам, перейти на этот специальный налоговый режим могут и индивидуальные предприниматели. Сделать это можно только при условии того, что деятельность ИП подходит под требования этого специального налогового режима. ИП может снизить свою налоговую нагрузку и стать самозанятым, если он работает один и без наемных работников, имеет годовой доход до 2,4 млн рублей, продает товары собственного производства, оказывает услуги, сдает жилье. Для ИП выгодно платить налоги как самозанятый, если:

- Он получает доход непостоянно, например, имеет месяцы простоя.

- Работает с физлицами, но не хочет нести расходы на подключение и обслуживание онлайн-кассы.

- Хочет чаще работать с юрлицами – многим из них удобнее оплачивать товары и услуги через расчетный счет, которого нет у самозанятых физлиц.

- Не хочет платить обязательные страховые взносы за себя.

При переходе на самозанятость индивидуальный предприниматель сохраняет за собой право пользоваться своим расчетным счетом, а значит сможет проще и быстрее взаимодействовать с контрагентами, налоговой и другими госорганами. Расчетный счет позволяет подключить эквайринг, участвовать в электронных торгах, получить кредит на развитие бизнеса или другие цели.

Сравнение ИП и самозанятости

ИП на УСН

Регистрация

*НПД — Налог на профессиональную деятельность.

Оставьте заявку прямо сейчас

Оставьте номер телефона и мы проконсультируем вас в ближайшее время

Авторизуйтесь в мобильном банке

Зарегистрируйтесь в разделе «Для самозанятых»

Пользуйтесь преимуществами самозанятости

Оформление самозанятости в банке ВТБ

С каждым годом все больше людей оформляются как самозанятые и переходят на специальную, упрощенную систему налогообложения. Самозанятое лицо платит налог на профессиональную деятельность (НПД) в размере 6% при сотрудничестве с юрлицами. По этой причине наиболее удобной формой оплаты труда самозанятому со стороны юридической компании является безналичная форма перевода денежных средств.

Многие организации рассматривают вариант тесного сотрудничества с такими исполнителями.

Главным преимуществом для юридического лица при сотрудничестве с самозанятым является отсутствие необходимости в уплате за него налогов, поскольку их он платит самостоятельно.

Вместе с тем, бухгалтеру организации важно быть уверенным в том, что исполнитель имеет статус самозанятого. Поскольку в противном случае бухгалтерия не сможет отчитаться перед налоговой за перевод вознаграждения исполнителю.

Если на момент оплаты статус самозанятого не подтвержден, то компания обязана будет уплатить налог за физлицо-исполнителя, иначе налоговая служба наложит взыскания.

Основанием для сотрудничества может быть письменный договор, контракт или же акт приема-передачи выполненных работ, что зависит от конкретной договоренности. Чаще всего работы осуществляют по договору, в котором прописываются сроки, объем, права и обязанности сторон, а также способ оплаты за услугу (работу).

Варианты расчета с самозанятым лицом

По закону рассчитываться с самозанятым лицом можно как наличным, так и безналичным способом, что зависит уже от договоренностей между обеими сторонами сделки.

Безналичный вид расчета с самозанятым и его особенности

Федеральный закон от 27.11.2018 № 422-ФЗ не регулирует гражданско-правовые отношения сторон такой сделки, а также порядок их оформления. Поэтому представители налоговой службы советуют руководствоваться нормами и требованиями гражданского законодательства при составлении договора (контракта).

Согласно п. 2 ст. 159 ГК РФ наиболее удобной формой оплаты труда самозанятому лицу со стороны юридической компании является безналичная форма перевода денежных средств. Она осуществляется на расчетный счет или банковскую карту физлица, что допускается, но только с пометкой, что перевод производится самозанятому лицу, плательщику налога НПД и является вознаграждением.

Чтобы банк не заблокировал счет организации по подозрению в мошеннических операциях (усиленный мониторинг за операциями при перечислении средств на счет физлица), в платежном поручении бухгалтер обязательно указывает номер договора (основание для оплаты), тип услуги, а также сумму оплаты. Чтобы юридическое лицо смогло перевести денежные средства, самозанятый должен предоставить следующие реквизиты:

- номер банковской карты и расчетного счета;

- корреспондентский счет;

- название и БИК банка получателя;

- ИНН самозанятого.

Порядок расчета юридического лица с самозанятыми с помощью безналичного расчета

Перед сотрудничеством с смз компании стоит убедиться в актуальности его статуса, зарегистрирован ли он в ФНС.

Порядок расчета с самозанятым включает в себя следующие этапы:

- Указание формы оплаты в договоре (безналичный расчет).

- Получение от исполнителя счета или номера карты с указанием всех необходимых реквизитов.

- Составление платежного поручения для банка, по которому средства переводятся с р/с компании на банковскую карту исполнителя.

- Получение от самозанятого лица чека, который удостоверяет факт получения вознаграждения.

Чтобы бухгалтер организации успел отчитаться по налогу на прибыль, чек должен быть получен до 9 числа месяца следующего за расчетным, что следует иметь в виду самозанятому лицу.

Удобная оплата услуг самозанятого на портале

Если вы хотите быстро и удобно взаимодействовать с самозанятыми лицами, советуем с самого начала воспользоваться нашим сервисом «Мои самозанятые», который был разработан специально для этих целей. После легкой регистрации, вам открываются широкие возможности по безопасному бизнес-сотрудничеству с самозанятым лицом.

Для начала работы в сервисе «Мои самозанятые» необходимо:

- Оставить заявку.

- Подписать документы.

Через наш сервис вы сможете уверенно производить оплату самозанятому от юридического лица, причем с мгновенным получением подтверждающего чека. На нашей платформе автоматически формируется назначение платежа, а также проверяется статус исполнителя как самозанятого перед перечислением денежных средств. Чтобы получить дополнительную информацию просим звонить по телефону +7 (499) 553-09-77!

Я ИП на УСН. Как у физлица у меня есть дебетовая карта в одном банке, а как у ИП — счет в другом банке.

Сейчас я планирую перейти на налог на профессиональный доход и стать самозанятым ИП. Расчетный счет, соответственно, хочу оставить.

У меня есть вопросы.

Могу ли я как самозанятый ИП принимать оплату от юрлиц на расчетный счет ИП, а от физлиц — на личную карту физлица?

Если деньги пришли на карту физлица, после этого переводить их на расчетный счет ИП? Раньше я читала, что самозанятые ИП должны использовать расчетный счет, а не личную карту. Но это было в марте 2019 года. Может быть, изменилось?

Что делать, если оплата за услуги пришла наличными? вносить их на расчетный счет или можно просто зафиксировать доход в приложении «Мой налог» и отправить клиенту чек?

Настя, не беспокойтесь: самозанятые могут получать деньги за свою работу на любой из имеющихся у них банковских счетов и на любую дебетовую карту. ИП это тоже касается.

Прежде чем я подробно отвечу на ваши вопросы, напомню порядок перехода ИП с упрощенки на налог на профессиональный доход — НПД, налог на самозанятость.

Как ИП на упрощенке стать самозанятым ИП

Шаг 1. Зарегистрируйтесь как самозанятый в мобильном приложении «Мой налог» или в личном кабинете на одноименном сайте.

Если вы не направите уведомление в течение месяца, налоговая просто без всяких санкций аннулирует вашу регистрацию в качестве самозанятого. И будет считаться, что со дня, когда вы зарегистрировались как самозанятый, вы продолжали применять упрощенку.

Шаг 3. Проверьте в личном кабинете , что вы больше не на УСН. Многие ИП жалуются, что статус «упрощенца» в кабинете сохраняется, даже когда они начинают платить налог для самозанятых. В таком случае я рекомендую дополнительно в произвольной форме еще раз уведомить свою инспекцию, что вы перешли на НПД и вносить авансы по УСН больше не будете.

С даты регистрации в качестве самозанятого предприниматель перестает быть плательщиком фиксированных страховых взносов за себя. Однако ту часть взносов, которая в текущем году пришлась на период применения УСН, заплатить придется.

Важно: до 25 числа месяца, следующего за месяцем, в котором ИП станет самозанятым, ему нужно уплатить налог при УСН и сдать «упрощенную» декларацию с начала года до дня, предшествующего регистрации в качестве самозанятого.

Как вести бизнес без штрафов

Зарабатывать больше и не нарушать закон. Раз в месяц — в нашей рассылке для предпринимателей

Самозанятому не нужно открывать какой-то особый счет или карту

Это подтверждает ФНС в своем письме — см. пункт 2. Самозанятый может получать деньги за свою работу как наличными, так и безналично на любой из имеющихся у него банковских счетов и на любую дебетовую карту, в том числе зарплатную. Это разъяснил Центробанк в конце 2019 года.

Замечу, что в письмах ФНС и ЦБ РФ речь не идет конкретно о самозанятых предпринимателях. Там говорится в целом о физлицах, которые платят НПД. Но я полагаю, что разъяснения обоих ведомств справедливы и для ИП: нет ничего, что об обратном. Получается, что вы вполне можете разделять оплату от юрлиц и физлиц по разным своим счетам. От одних будете получать деньги на расчетный счет ИП, от других — на личную карту.

Не нужно бояться, что банк заблокирует вашу карту того, что на нее часто приходят деньги как доход от самозанятости. В начале 2019 года, когда только ввели эксперимент по уплате НПД, действительно были случаи блокировки карт у самозанятых лиц. Но потом Центробанк настоятельно рекомендовал банкам, прежде чем принимать решение о блокировке счета, проверять статус его владельца. И если человек зарегистрирован в качестве самозанятого, то его счет надо оставить в покое.

Если самозанятому заплатили наличными, ему не нужно вносить эти деньги на расчетный счет. Он просто должен передать клиенту чек. В статье Тинькофф Журнала «Как стать самозанятым» подробно рассказывается, как это сделать.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Налоговый режим для самозанятых (налог на профессиональный доход) действует уже по всей России. Количество тех, кто работает на себя официально, становится всё больше, и многие из них задают вопрос: «Нужен ли расчётный счёт для самозанятых граждан»?

Чтобы ответить на него, надо знать, если ли у плательщика НПД статус индивидуального предпринимателя. Давайте разберёмся в этом вместе.

Что такое расчётный счёт

Центробанк разделяет счета физических лиц на две категории:

- текущие счета для обычных граждан;

- счета для проведения предпринимательских платежей.

Расчётный счёт относится ко второй категории, и открывают его субъектам предпринимательской деятельности, а также лицам, занимающимся частной практикой (нотариусы, адвокаты, оценщики, арбитражные управляющие, частные детективы и охранники, патентные поверенные, медиаторы и др.).

В Инструкции Банка России от 30.05.2014 N 153-И указано, как открыть расчётный счёт физическому лицу, и какие документы нужны для этого. Речь здесь идёт, опять же, только про ИП и лиц, ведущих частную практику. Но самозанятому, который не получал статус индивидуального предпринимателя, расчётный счёт, в обычном понимании, не нужен.

Как самозанятый может получать оплату за свои услуги

Деятельность самозанятых регулирует закон N 422-ФЗ от 27.11.2018. Среди способов оплаты этот закон перечисляет наличные и электронные платежи, а также другие формы безналичных расчётов.

На практике под этими «другими формами» в основном подразумеваются банковские карты, привязанные к текущему счёту физического лица. Ведь основная часть клиентов самозанятых – это население, которое заказывает бытовые и персональные услуги. И для них как раз карта является самым удобным и простым вариантом расчётов.

Но здесь возникает проблема контроля доходов, поступающих на текущие счета и карты физических лиц. Раньше банкам было проще – если платежи приходили часто или на крупные суммы, то служба безопасности проверяла, нет ли у получателя статуса ИП.

Если такой статус есть, то банк настоятельно рекомендовал индивидуальному предпринимателю открыть расчётный счёт. ИП, который игнорировал такую рекомендацию, мог столкнуться с полным отказом в банковском обслуживании.

Если же статуса предпринимателя не было, то получателю приходилось объяснять, кто и за что переводит ему деньги. Поначалу под контроль попадали и самозанятые, потому что для банков это была новая и ещё не отработанная практика. В результате многим самозанятым, которые получали оплату за свои услуги, блокировали карты.

Но уже в конце 2019 года здесь навели порядок, и Центробанк в письме от 19.12.2019 № ИН-014-12/94 разъяснил, что самозанятые могут без проблем получать оплату от клиентов на свою карту.

Это мнение Центробанка подтвердила и Федеральная налоговая служба на своем сайте. Вот что отвечает ФНС на вопрос о том, какая банковская карта нужна самозанятому.

Кроме того, на сайте ФНС мы выяснили, нужен ли расчетный счет для самозанятых граждан. Налоговая служба отвечает, что такой обязанности нет.

Однако ФНС не разъясняет, может ли работать без расчётного счёта индивидуальный предприниматель, который перешёл на уплату НПД. На самом деле нет. Ведь ИП не теряет свой статус субъекта предпринимательской деятельности лишь от того, что он стал платить налог на профессиональный доход.

Неслучайно в письме Центробанка от 19.12.2019 речь идёт только о самозанятых – обычных физических лицах. Они для получения оплаты от клиентов действительно могут обойтись своей дебетовой картой. А вот индивидуальным предпринимателям на НПД отказываться от расчётного счёта рискованно.

Сотрудничество банков и самозанятых

Итак, мы выяснили, что самозанятые, у которых нет статуса индивидуального предпринимателя, могут без проблем принимать оплату на свой текущий счёт или карту.

Однако при проведении любых безналичных расчётов невозможно обойтись без банковского обслуживания. Поэтому многие крупные и известные банки разработали специальные профессиональные продукты для самозанятых.

Это уже не просто обычная дебетовая карта для получения оплаты, а целый пакет услуг и бонусов, начиная с самой регистрации в качестве самозанятого. Да, некоторым банкам ФНС предоставила полномочия по передаче персональных данных граждан, которые хотят стать плательщиками НПД. И этот перечень постоянно пополняется.

Среди них и самый крупный российский банк, который разработал специальный сервис «Своё дело». Регистрация плательщика НПД происходит через Сбербанк-онлайн без посещения налоговой инспекции.

Открыв счёт для самозанятых в Сбербанке, человек получает возможность принимать деньги от своих клиентов по номеру или счёту карты. Онлайн-приложение сразу формирует чек, подтверждающий оплату, и позволяет направить его с помощью смс или электронной почты. Вопрос начисления и оплаты налога на профессиональный доход тоже решается автоматически и под контролем ФНС.

А ещё сервис «Своё дело» включает в себя бесплатные бонусы, такие как:

- цифровая банковская карта;

- онлайн-запись и учёт клиентов;

- конструктор юридических документов: договоры, акты, счета;

- консультации юристов;

- обучающая платформа с рекомендациями по рекламе, продвижению, руководству бизнесом и многому другому.

Такая кооперация банков и микробизнеса позволяет всем желающим выйти на новый уровень получения доходов на самых выгодных условиях. И переживать о легальности своего статуса больше не придётся.