Как начать инвестировать с небольшим капиталом и распространенные ошибки инвестирования, совершаемые новыми инвесторами

Рекомендуемые вклады

Вклад «Акция «Ставки вверх»»

50 000 ₽ – 1 500 000 ₽ до 1 500 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Ставка: до %

- Сумма: от 50 000 ₽ до 1 500 000 ₽до 1 500 000 ₽

- Срок: день

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: нет

- Частичное снятие: нет

Вклад «МКБ. 30 лет» При открытии онлайн

30 000 ₽ – 3 000 000 ₽ до 3 000 000 ₽

- Ставка: до %

- Сумма: от 30 000 ₽ до 3 000 000 ₽до 3 000 000 ₽

- Срок: от дней до дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Ставка: до %

- Сумма: от 1 ₽от 1 ₽

- Срок: от месяца

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

Вклад «Накопительный счет»

Накопительный счет открывается совместно с Дебетовой Картой ВТБ Мультикарта МИР

- Ставка: до %

- Сумма:

- Срок:

- Капитализация: нет

- Выплата процентов: нет

- Пополнение: нет

- Частичное снятие: нет

СмартВклад — Мультивалютный

от 50 000 ₽от 50 000 ₽

- Ставка: до %

- Сумма: от 50 000 ₽от 50 000 ₽

- Срок: от месяцев до лет

Вклад в банке

Банковский вклад на определённый срок (депозит) — безопасный инвестиционный инструмент — вложить деньги для получения стабильного пассивного дохода может даже начинающий и непродвинутый в финансовой грамоте инвестор. Не нужно иметь специальных знаний — клиент приносит деньги в банк на депозит, получает проценты. Вклады в банках отличаются размером процентной ставки, сроками.

В среднем ставка составляет около 4—7% годовых (на момент написания статьи). Ставки по долгосрочным вложениям (сроком от 1 года) без возможности пополнения и снятия обычно выше.

Срок

Положить деньги в банк можно даже на один день, но, как правило, для краткосрочных депозитов до полугода ставка заметно меньше. Есть программы на 3—5 лет. Но так как инфляция в России сложно предсказуема в длительном периоде, то банки, особенно после скачка ставок вверх, не любят принимать деньги вкладчиков на очень долгий срок. Дело в том, что закон запрещает финансовым организациям снижать доходность действующих депозитов в одностороннем порядке.

Сумма

В зависимости от типа вклада, банк может принять разную сумму. Например, открыть накопительный счёт можно на сумму от 1 руб. Накопительный счёт — своеобразный гибрид счёта до востребования и депозита. Доход по нему почти такой же, как на депозите, но в удобный для владельца момент деньги можно частично снимать. Единственное ограничение — на накопительном счёте после снятия должна остаться определённая минимальная сумма, размер которой оговаривается особо. Вклады с высокой ставкой на долгий срок обычно оформляют на сумму от 1—10 тыс. руб.

Схема выплаты процентов

Вкладчик может получать проценты ежемесячно, раз в квартал, в конце срока. Как правило, банки предлагают «линейку вкладов», и каждый вкладчик может найти для себя наиболее удобный вариант.

Капитализация

Проценты на проценты — способ ещё больше повысить прибыль. Есть ли такая функция или же проценты поступают на счёт до востребования, должно быть указано в договоре.

Автопролонгация

Если по окончании срока договор продлевается автоматически, вкладчик не тратит время на переоформление документов и не теряет доход.

Важно! Банковские вклады подходят в качестве источника пассивного дохода. Много заработать вряд ли получится, особенно если сумма на депозите небольшая, но вкладчик не потеряет сбережения на фоне растущей инфляции.

Преимущества банковских вкладов

- благодаря системе страхования вкладов до 1,4 млн руб. (суммарно на всех счетах вкладчика в данном банке) защищены государством, и в случае отзыва у банка лицензии возвращаются через государственное Агентство по страхованию вкладов;

- вклады обеспечивают регулярный пассивный доход начинающим инвесторам;

- на депозит можно положить рубли и иностранную валюту; существуют также и мультивалютные вклады.

Важно! Депозиты — низкорисковый инструмент инвестирования с минимальным порогом входа, вариант для дополнительного заработка или сбережения средств от влияния инфляции. Иногда банки предлагают специальные условия — например, для зарплатных клиентов, пенсионеров. В предновогодний период банки часто делают подарки для всех: повышенные ставки по договорам, конфеты, игристое вино, недорогие мобильные телефоны.

Инвестировать в депозиты можно любому гражданину с 18 лет.

Основные недостатки

- невысокая процентная ставка не позволяет получить хорошую прибыль;

- с дохода по депозитам на сумму от 1 млн руб. нужно платить налоги;

- при досрочном прекращении договора используется ставка вкладов «До востребования» (обычно 0,01%) — фактически это означает, что вкладчик теряет проценты.

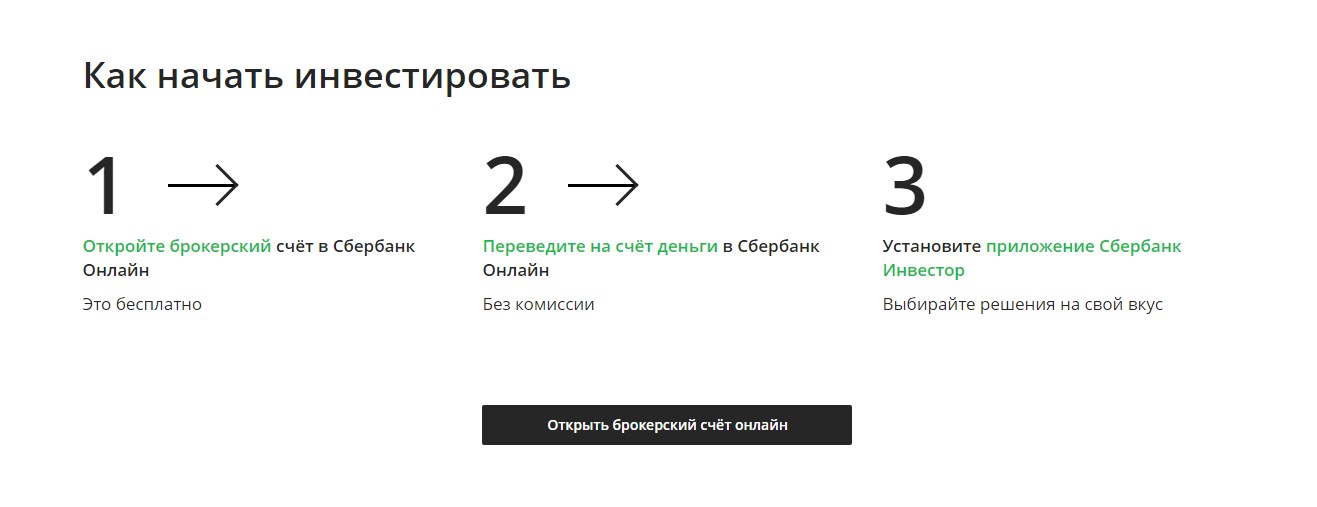

Акции

Акции — это доля в бизнесе какой-то компании. Начинающим инвесторам акции могут показаться сложным инструментом. Чтобы торговать ими на бирже, нужно открыть брокерский счёт в брокерской фирме или банке, имеющем дополнительную брокерскую лицензию.

Доход можно получить двумя способами: через дивиденды (это часть прибыли, которую акционерное общество распределяет по акциям) и от продажи акций по цене большей, чем цена приобретения. Другими словами, акциями можно торговать, получая доход за счёт колебаний цен. Инвесторам-новичкам лучше обратиться к посреднику — надёжному брокеру. Он удерживает комиссию за каждую сделку купли-продажи ценных бумаг. Некоторые брокеры берут плату за ведение брокерского счёта и за хранение ценных бумаг клиента.

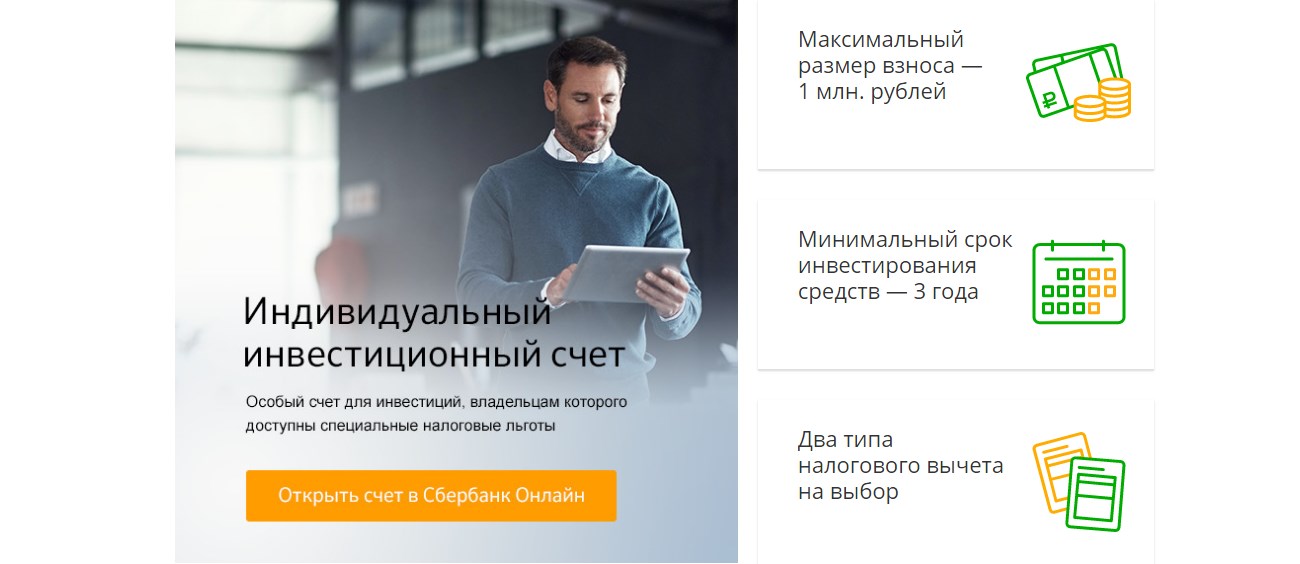

Важно! Доход по акциям облагается налогом (13%). Его можно легально снизить, если открыть индивидуальный инвестиционный счёт (ИИС). Вопрос о том, как им пользоваться, какие типы есть у ИИС, заслуживает отдельного рассказа, об ИИС есть статьи и на нашем сайте.

Инвестирование в акции выгодно, так как

- позволяет снизить риск за счёт пассивного дохода на дивидендах или использовать высокорисковые методы торговли ценными бумагами с возможностью повысить прибыль;

- порог входа небольшой — около 10 тыс. руб., акции некоторых компаний стоят менее 1000 руб.;

- при торговле (трейдинге) потолок дохода почти не ограничен. Такой способ вложения денег требует знаний. Даже если обращаться к посреднику, нужно понимать принцип биржевой торговли, разбираться в диверсификации портфеля.

Недостатки акций

- за год реально получить несколько сотен процентов прибыли, но так же легко всё потерять;

- доходные в момент покупки акции могут упасть в цене, что сложно спрогнозировать.

Дивиденды не обязаны платить даже успешные компании с прибылью в балансе — Совет директоров может решить направить всю прибыль на развитие АО. История прошлых выплат дивидендов не гарантирует, что политика по выплатам не изменится в будущем. Акция считается одним из самых высокорисковых инструментов, поэтому начинать инвестировать с них надо очень осторожно.

Облигации

Покупка облигаций в 2022 году позволяет вложить деньги и получать пассивный доход. Этот инструмент напоминает кредит — компания или муниципальное образование, субъект РФ или государство, продавая их, берёт деньги в долг и выплачивает доход. Доход может быть периодическим, это проценты-купоны. Другой вариант дохода — дисконт, когда облигация размещается дешевле номинальной стоимости, а гасится по номиналу. Встречается и гибридный вариант: облигации с купонами могут размещаться с небольшим дисконтом. Как правило, купонные облигации выпускаются на долгий срок, а дисконтные краткосрочны.

Кроме дохода, объявленного при выпуске, зарабатывать на облигациях дополнительно можно за счёт досрочной продажи. Если цена на них выросла, владелец получит дополнительную прибыль.

Доходность по облигациям государства, субъектов РФ, а также крупнейших частных корпораций и банков не сильно отличается от банковских депозитов — в среднем до 10% годовых. Но на бирже есть и высокодоходные облигации — это либо бумаги молодых небольших компаний, либо бумаги корпораций, находящихся в сложной финансовой ситуации. Доходность в секторе высокодоходных облигаций измеряется в десятках процентов годовых, но и риск потерять все вложенные в них деньги практически такой же, как при инвестициях в акции.

Облигации менее рискованны, чем акции, но компания, выпустившая ценную бумагу, может обанкротиться. Важно отметить, что это правило относится к ценным бумагам одного и того же эмитента: акция нефтегазового гиганта надёжнее, чем облигация небольшого ломбарда.

Некоторые облигации малых компаний иногда становятся невостребованными, и продать их по рыночной цене бывает сложнее. Об этом важно помнить, если деньги могут понадобиться до объявленного момента погашения облигаций.

Преимущества облигаций

- прибыль фиксирована и выше, чем по банковским вкладам;

- инвестор может спрогнозировать доход;

- управлять облигациями проще, чем акциями;

- ликвидность выше — облигации можно в любой момент продать.

Долговые ценные бумаги позволяют получать купонный доход согласно проспекту выпуска: каждый квартал, раз в полгода или раз в год, а в конце срока — основную сумму займа.

Недостатки облигаций

- эмитент ценной бумаги может обанкротиться, а вы не только не получите доход, но даже не сможете вернуть вложения (хотя это практически не касается облигаций федерального займа и крупных компаний);

- если продавать облигации раньше срока, используется рыночная цена, а она постоянно меняется (как в большую, так и в меньшую сторону);

- покупать облигации на короткий срок не имеет смысла, оптимальным считается срок от 3 лет.

Хотя облигации считаются устойчивым инструментом инвестирования, стопроцентную надёжность они не гарантируют, поэтому вкладчик не защищён от риска потерять сбережения.

Гарантии Агентства по страхованию вкладов на держателей облигаций не распространяются.

Недвижимость

Для того чтобы получить дополнительный доход, можно купить как жилую, так и коммерческую недвижимость. Первая — это частные дома и квартиры, второй вариант — офисы, склады, магазины. Квартиру можно купить, чтобы потом перепродать дороже или сдавать в долгосрочную аренду. Порог входа достаточно высокий — минимум 2 млн руб. для регионов и от 7—8 млн руб. в столице (на момент написания статьи). Если арендатора удастся найти быстро и сдавать жильё постоянно, то доходность составит от 4%. В долгосрочном периоде в рублях жильё всегда дорожает, что может обеспечить дополнительный доход.

Однако помните: в моменты кризиса недвижимость в России, как правило, дешевеет (если пересчитать её цену в твердой валюте). Квартира в Москве за 8 млн руб. при 1 долларе за 35 рублей — это совсем не то, что та же квартира за 8 млн руб. , но при 1 долларе, равном 70 руб.

Важно! В случае с коммерческой недвижимостью доходность выше — до 12%. Но и риски есть — спрос на офисы или торговые помещения может упасть, найти арендатора для сдачи недвижимости в аренду не всегда легко.

Преимущества инвестирования в недвижимость

- регулярный пассивный доход от сдачи жилья и коммерческой недвижимости на долгий срок;

- ежегодный рост стоимости объекта.

Минусы

- высокий порог входа;

- риск приобрести неликвидную недвижимость, которую сложно сдать или продать;

- падение стоимости жилья или коммерческой недвижимости во время кризиса.

Нет гарантии, что арендаторы найдутся сразу, заключат договор на длительный срок и не съедут через месяц.

Кроме того, доход от сдачи коммерческой недвижимости в аренду лучше получать, оформившись как индивидуальный предприниматель или зарегистрировав фирму (как правило, ООО). Оба варианта требуют затрат времени и денег.

Драгметаллы

Рынок драгоценных металлов позволяет вложить деньги в серебро, золото, а с недавних пор — в палладий и платину, хотя последние два инструмента начинающие, да и опытные инвесторы используют реже.

Заработать на драгметаллах можно, купив монеты, банковские слитки или открыв обезличенный металлический счёт (ОМС). Такой инструмент нужно рассматривать на долгосрочную перспективу, поскольку рост стоимости, к примеру, золота составляет около 3% в год.

Преимущества инвестиций в драгоценные металлы

- золото, серебро и платина всегда остаются в цене, поэтому даже во время кризиса можно сохранить свои накопления;

- драгметаллы, в отличие от ценных бумаг, не могут обесцениться полностью.

Стоимость золота и других драгметаллов определяется на мировых биржах в твёрдой валюте, что защищает владельцев данных активов в момент обесценения рубля.

Основной способ заработать на драгметаллах — купить дешевле, продать дороже.

- в отличие от обычных депозитов, обезличенные металлические не защищены по системе страхования вкладов;

- рассматривать такой инструмент инвестирования можно только как долгосрочный;

- высокий порог входа. Цены на драгметаллы нередко снижаются, но обычно ситуация выравнивается.

ПИФы

Паевые инвестиционные фонды (ПИФы) напоминают сейф, куда пайщики складывают деньги. На эти деньги приобретаются ценные бумаги, недвижимость и другие активы. Управляющая компания (УК) распоряжается этим имуществом.

УК действует следующим образом: деньги выдаёт в качестве займа; недвижимость сдаёт в аренду; торгует ценными бумагами и др.

Пайщик может заработать за счёт погашения или продажи пая. Для некоторых фондов, вкладывающих активы в коммерческую недвижимость для её сдачи в аренду, может быть предусмотрена выплата периодических доходов, аналогичных дивидендам. Деятельность УК подконтрольна ЦБ РФ, поэтому имущество пайщиков защищено законом.

Преимущества ПИФов

- доходность может быть выше, чем по облигациям и банковским вкладам;

- всю работу по вложению активов ведёт УК;

- интересы пайщика защищены законом;

- сумма комиссии УК не меняется на протяжении всего срока договора.

ПИФы бывают «открытые», «закрытые», интервальные. По первым УК должна обеспечить возможность их продажи пайщиком в любой момент. Закрытые — это их полная противоположность. В интервальных период предъявления паев к выкупу ограничен интервалами. Отметим, что ограничения во всех типах относятся только к обязанностям УК, на вторичном рынке (на бирже) пайщик закрытых или интервальных фондов может перепродать пай в любой момент. Правда, не факт, что на бирже найдется желающий купить этот самый пай.

Минусы ПИФов

- доход не гарантирован, иногда пайщики теряют деньги;

- нужно платить НДФЛ, если получить доход от продажи паев, которыми пайщик владел меньше 3 лет;

- некоторые ПИФы доступны только для квалифицированных инвесторов.

В ЗПИФ (закрытых фондах) порог входа высок — начать инвестировать можно с суммы от 250 тыс. руб.

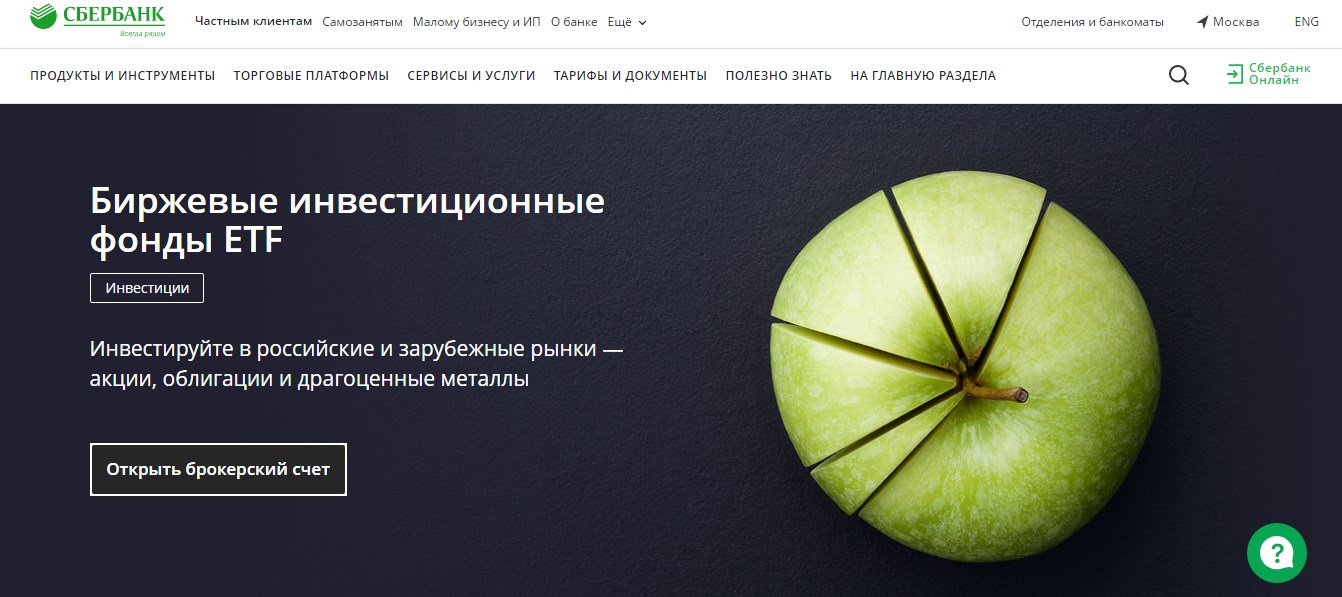

ETF

Exchange-Traded Funds — портфель ценных бумаг, где могут быть собраны акции разных компаний. Если, например, в портфеле 20 акций, то при покупке одной акции фонда инвестор становится владельцем части каждой из них. ETF удобен тем инвесторам, которые не хотят разбираться в каждом инструменте, следить за качеством портфеля — всё сделает фонд.

Важно! Порог входа невысок — например, акция фонда еврооблигаций стоит около 6000 руб.

Плюсы

- деятельность фонда контролируется ЦБ;

- акции можно купить дешевле, чем на бирже;

- невысокий порог входа;

- готовый диверсифицированный портфель.

Такой инструмент подходит и для розничных инвесторов, особенно в случае, если планируется покупка акций крупных компаний, которые отдельно стоят дорого.

- для работы нужен ИИС или брокерский счёт;

- нужно платить комиссию.

С дохода при продаже ETF, если акции куплены менее 3 лет назад, нужно платить НДФЛ.

Криптовалюта

Основные риски инвестирования в криптовалюту — невозможность точно оценить её внутреннюю стоимость. Цены на неё могут меняться как в большую, так и в меньшую сторону практически моментально, а справедливой фиксированной цены не существует. Порог входа для такого способа инвестирования — от нескольких тысяч рублей. Покупать можно через криптобиржи, электронные кошельки и p2p-площадки. Доходность может быть любой вплоть до 100% (причём не в год, а за считанные дни), но риск потерять все накопления очень высок. Причём не только от падения курса, но и от кражи столь специфического финансового инструмента. Долю криптовалюты в общем портфеле желательно удерживать на уровне не выше 5—10%.

- практически нет потолка доходности;

- нет времени окупаемости, как, например, в случае инвестирования в недвижимость.

При покупке криптовалюты инвестор может хорошо заработать — буквально за один день, но и так же быстро всё потерять.

- высокорисковый инструмент;

- для криптотрейдинга нужно обучаться.

Криптовалюта подвержена внешнему влиянию, стоимость её может резко колебаться, а спрогнозировать это сложно.

Бизнес

Вложить деньги можно в открытие своего или чужого бизнеса (в начале или в уже существующий проект). Важно найти такую нишу, которая позволит получать стабильный ежемесячный пассивный доход.

Важно! Выгодно вкладываться можно и в онлайн-проекты — блоги, сайты, аккаунты, паблики. В онлайн-бизнесе часто нужен небольшой стартовый капитал, но иногда удаётся обойтись без вложений.

Плюсы инвестиций в бизнес

- можно начать при минимальных вложениях;

- годовая доходность почти не ограничена;

- в онлайн-проекты можно не вкладываться на старте.

Собственный бизнес — вариант активного дохода, поскольку придётся участвовать в нём непосредственно: нанимать сотрудников, закупать сырьё или оборудование.

- чаще всего мгновенно получать доход нельзя — для развития любого проекта нужно время;

- бизнес может «прогореть» на фоне огромной конкуренции.

Рисково вкладываться и в чужие бизнес-проекты, особенно если не управлять ими лично.

Краудлендинг

Краудлендинг — высокорисковый инвестиционный инструмент с небольшим порогом входа. Прибыль здесь почти непредсказуема и зависит от того, насколько успешно работает бизнес, в который вложился инвестор. Этот метод напоминает кредитование: инвесторы выступают кредитором, а компания — заёмщиком, постепенно возвращая долг. Суть инвестиций заключается в том, что несколько людей объединяются на онлайн-платформе и вкладывают деньги в бизнес-проекты. В России этот вид инвестирования регулируется законодательством с начала 2020 года.

- порог входа в среднем от 5000 руб.;

- доходность — от 20% годовых.

Инвестиционная платформа регистрируется в реестре ЦБ, подает ежегодную отчётность.

- высокие риски;

- способ больше подходит для профессиональных инвесторов.

В таком варианте вложений нельзя исключать вероятность дефолта заёмщика и потерю всех накоплений. Специалисты рекомендуют не вкладывать всю сумму в одну компанию.

Как подготовиться к инвестированию финансов?

Инвестору нужно не только выбрать инструменты, в которые выгоднее инвестировать, чтобы получить прибыль. Предварительно сформируйте финансовый резерв размером от 3 до 6 зарплат. Это позволит остаться на плаву, если, например, стоимость акций резко упадёт. Такая финансовая подушка позволит не принимать скоропалительных решений и выждать подходящий момент, чтобы продать ценные бумаги, недвижимость или другой инструмент.

Погасите займы и кредиты, не берите в долг. Начинать инвестировать с заёмными деньгами — не лучшее решение. Иначе можно уйти в минус и ещё остаться в должниках у кредитора, что создаст двойную финансовую нагрузку.

Запаситесь знаниями и продумайте стратегию инвестирования. Читайте профессиональные источники по инвестициям. Сегодня некоторые банки — например, Тинькофф, предлагают своим клиентам обучение основам инвестирования. При достаточном уровне знаний можно инвестировать самостоятельно, но чтобы уменьшить риски потерять деньги, можно обратиться к посредникам — брокерам.

Куда инвестировать, чтобы сохранить средства и получить прибыль — резюме

Куда сейчас вкладывать деньги инвестору-новичку, чтобы не потерять накопления? Специалисты советуют начинать с небольших сумм и проверенных низкорисковых надёжных инструментов, например, облигаций или акций крупных компаний.

Наименее рискованные варианты

Низкорисковый, но и наименее прибыльный вариант инвестирования:

- Банковские вклады. Средняя годовая ставка — до 6—7%, но до 1,4 млн руб. застрахованы.

- Облигации. Например, Облигации федерального займа (ОФЗ) выпущены российским государством, приносят небольшой пассивный доход.

Важно! Рисковые инвестиции должны занимать не более 10% портфеля, до 90% накоплений лучше вложить в проверенные варианты инвестирования, например, драгметаллы, облигации, недвижимость, банковские депозиты.

Самые доходные

Высокодоходные, но и пропорционально рискованные инвестиции — акции, опционы, ПАММ-счета (счета в доверительном управлении). Доходность по некоторым этим видам может достигать 3000%, но и риск потери денег тоже высок. Такие инвестиции обычно краткосрочные, выгоднее всего вкладывать в них.

Популярные вопросы

Каковы наиболее частые ошибки начинающих инвесторов?

- инвестировать заёмные средства, взяв в долг у друзей, банка или МФО;

- не создавать финансовой подушки, так как есть риск продать ценные бумаги по невыгодной цене в момент финансового кризиса;

- не обучаться, даже если инвестируете через посредника.

Куда точно не стоит вкладывать деньги?

Точно не стоит вкладывать в предложения с заоблачной доходностью – 150, 200 и даже 500%. Даже если компания работает легально, проверена ЦБ РФ, риски высоки, а новичок не сможет увидеть все подводные камни. Также для начинающих инвесторов могут быть сложны Форекс-трейдинг и криптовалюта.

Рейтинг статьи 3. 5 из 5

Регистрация и открытие счета в приложении, на что обратить внимание

- Открыть приложение в телефоне и кликнуть на кнопку «».

- Ввести номер банковской карты, полученной в Сбере.

После выполнения этих действий на телефон клиента придет SMS-сообщение с паролем для входа в систему. Его нужно ввести в соответствующее окно для подтверждения регистрации.

При регистрации в приложении Сбербанк Онлайн на завершающем этапе необходимо будет придумать пароль и 5-значный код для дальнейшего входа.

После входа в личный кабинет у многих начинающих инвесторов возникает вопрос – как открыть и пользоваться инвестициями в сбербанк онлайн?

Открытие индивидуального инвестиционного счета предполагает выполнение следующих шагов:

- После запуска приложения Сбербанк Онлайн, страницу следует прокрутить вниз, выбрать раздел «Инвестиции и пенсии» и нажать на значок «».

- На экране отобразятся различные предложения и стратегии по инвестированию. Необходимо спуститься чуть ниже и кликнуть на кнопку «» в разделе «Индивидуальный инвестиционный счет».

- На следующей странице нужно изучить справочную информацию, задать нужные параметры и в самом конце выбрать «Открытие брокерского счета».

Доступ к брокерскому счету будет открыт в течение одного рабочего дня. После создания ИИС сведения о заключенном договоре будут отображаться в кабинете при нажатии вкладки «Инвестиции и пенсии».

Как купить первую акцию в Сбербанке новичку

Для продажи и покупки акций в Сбере создано специальное приложение – Сбербанк Инвестор. Здесь также можно совершать такие операции: просматривать состояние своих счетов, получать актуальную информацию о текущих котировках на рынке, брать инвестиционные идеи и т.

Проблемы с брокером?

Вы всегда можете сменить брокера, переместив инвестиционный портфель на новую платформу. Мы рекомендуем ознакомиться с условиями инвестирования в Тинькофф. Для вас доступно: бесплатное обучение, акции в подарок за пройденные уроки, а также программа рост акций за 3 месяца! Инвестируйте выгодно, перейдя по ссылке здесь👈

Для того, чтобы купить акцию через Сбербанк Инвестор, необходимо выполнить следующие шаги:

- Зайти в приложение и выбрать вкладку «». В этом разделе находится полный список доступных к покупке акций, облигаций и т.д.

- Просмотрев разные варианты, следует выбрать заинтересовавшую позицию и кликнуть по ней.

- Изучив информацию о выбранной акции, нужно нажать на кнопку «».

- Ввести пароль из SMS и нажатие на кнопку «». Сообщение придет на телефон сразу после выбора операции по покупке акции.

- На следующем этапе будет отражена цена акции на рынке и общая сумма инвестирования в зависимости от количества приобретаемых лотов. Вбив нужные параметры, следует нажать на кнопку «».

- Далее нужно подтвердить операцию, нажав на соответствующую кнопку.

Сведения о купленной акции можно посмотреть в разделе ИИС. Здесь отобразятся такие данные: общий объем инвестирования, цена приобретения, текущая цена, количество лотов.

Каким образом вывести деньги с брокерского счета

Прежде чем вывести деньги с ИИС нужно детально изучить условия проведения такой операции.

Во-первых, при выводе финансов индивидуальный инвестиционный счет автоматически закрывается.

Во-вторых, если операция по выводу совершена до истечения 3 лет (с момента открытия счета), то инвестор не сможет воспользоваться налоговыми льготами. Если он их уже получил – придется вернуть. Итак, процедура вывода денег с ИИС в приложении Сбербанка имеет следующий вид:

- Необходимо зайти в приложение Сбер Инвестор и выбор вкладки «».

- На открывшейся странице нужно выбрать вкладку «Переводы и выводы».

- Далее нужно нажать на кнопку «», ввести в соответствующее поле код из SMS и нажать «».

- Системой будет сформировано поручение на вывод денег. Здесь нужно указать сумму и нажать на кнопку «».

После выполнения всех шагов на экране появится сообщение о том, что поручение успешно отправлено. В течение нескольких часов деньги будут зачислены на счет.

Развитие в инвестировании в Сбербанке

Инвестор из Сбербанка может выбрать разные варианты действий. Можно самостоятельно продумывать стратегию дальнейшего развития или же воспользоваться уже готовыми решениями.

Так, в настоящее время в Сбере на выбор инвесторов представлены два вида стратегий:

- «Накопительная» – рассчитана на получение дохода в пределах 6-9% (в год) при минимальном уровне риска.

- «Российские акции» – предполагает покупку акций крупнейших компаний России. Для такого варианта характерен большой доход и высокий уровень риска.

Кроме того, в разделе «Идеи» приложения Сбербанк Инвестор аналитики банка сформировали несколько групп ценных бумаг, представленных на рынке. Они сгруппированы по степени риска. Клиент может выбрать отдельную ценную бумагу или же собрать свой собственный инвестиционный портфель.

В целом, разобраться с сервисом и понять, каким образом открывать ИИС в Сбер Инвестиции, как пользоваться приложением и проводить основные операции (покупка/продажа акций, вывод денег и т. ), поможет демо-версия этой программы. Сбер разработал ее специально в помощь новичкам.

Куда вложить деньги физическим лицам

Российские граждане имеют много возможных вариантов инвестирования своих средств. Выбор зависит от целей и сроков накопления, финансовых возможностей и степени готовности к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Инвестиции через брокерский счет

Обычный человек не может напрямую совершать операции с ценными бумагами. Для этого нужен профессиональный участник рынка брокер. Наличие брокерского счета приравнивается к вашему кошельку. Именно с брокерского вы покупаете себе валюту или ценные бумаги, то есть инвестируете с целью получения дохода.

Открыть брокерский счет можно бесплатно в приложении Сбербанк онлайн. А покупать различные активы вы можете через мобильное приложение Сбербанк Инвестор и торговые терминалы КВИК.

Сбербанк дает возможность совершать сделки на различных рынках:

- Фондовом (акции, облигации, фонды, пифы и депозитарные расписки),

- Валютном (доллары, евро),

- Срочном с рискованными инструментами (фьючерсы, опционы),

- Внебиржевом (акции и другие бумаги в иностранной валюте).

Инвестиции в облигации

Облигации — самый консервативный инвестиционный инструмент. Государство выпускает облигации и тем самым занимает у инвестора деньги. За время владения ценной бумагой выплачиваются проценты (купонный доход). В конце обозначенного срока государство обязуется выкупить облигации по номиналу.

Как выгодно сменить брокера?

Облигации выпускаются на определенный срок, обычно от 1 года до 10 лет. Торгуются на бирже и владелец может в любой момент продать их. При этом он сохранит купонный доход, накопленный за каждый день владения.

Основной показатель при определении общего дохода облигации является ее доходность к погашению. Номинал большинства облигации при выпуске составляет 1000 рублей. После выпуска их цена меняется: становится выше или ниже номинала в зависимости от спроса, ставки ЦБ и других факторов. От текущей цены облигации меняется и ее доходность к погашению. Чем ниже ее цена при покупке, тем выше доходность к погашению.

Вы купили облигацию номиналом 1000 рублей сроком на 1 год, купон 8%, выплата раз в полгода. Но решили продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи будет определяться рыночной, например, 1005 рублей + сумма НКД (накопленный купонный доход) за время владения 19,94 рубля. То есть 1024,94 рубля вы получите при продаже. Покупатель в следующий срок выплаты купона получит доход не за фактический срок владения облигацией, а полностью за весь купонный период, получив обратно уплаченный НКД.

Для покупки облигации вам нужно открыть брокерский счет и перевести на него деньги. Все это можно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк инвестор. Во вкладке Рынок можно выбрать интересующие вас облигации. На экране каждой облигации отображается текущая цена, доходность к погашению, размер НКД, купонного дохода, дата ближайшей выплаты и погашения.

Индивидуальный инвестиционный счет (ИИС)

ИИС — особый вид брокерского либо счета доверительного управления. Это хороший и законный способ налоговой экономии, если вы инвестируете на российском финансовом рынке.

Особенностью ИИС — открывается минимум на 3 года, вывести деньги на счет раньше можно, но тогда теряется вся налоговая экономия. Частичное изъятие тоже запрещено.

Если вы хотите самостоятельно принимать решения, куда инвестировать, какие активы покупать, то нужно открыть ИИС у российского брокера, например, Сбербанк. В противном случае вам подойдет ИИС доверительного управления в управляющей компании.

Есть два вида ИИС тип «А» и тип «Б». Чтобы выбрать, какой подходит, нужно ответить на вопросы:

ИИС типа «А»ИИС типа «Б»

Если у вас есть официальный доход, который облагается по ставке 13%? естьнет

Вы собираетесь довольно рискованно инвестировать в иностранной валюте?нетда

Или вы хотите инвестировать более консервативно и со льготным налогообложением?данет

ИИС типа «А» открывается на 3 года. Каждый год вы имеете право на налоговый вычет до 400 тыс. рублей, но не более внесенной суммы. С прибыли, которую вы получите за годы инвестирования, возьмут налог 13%.

Клиент каждый месяц откладывает по 30 тыс. рублей и покупает ОФЗ 8% годовых. По итогам года он подает декларацию и возвращает 13% оттого, что он вложил + 8% по ОФЗ. Итого за первый год доходность 21%.

ИИС типа «Б» подразумевает, что вычета у вас не будет. Но на выходе с результата вашей деятельности не возьмут налог 13%.

Отличие ИИС типа А от типа Б

- Вносить можно только рубли.

- Нужно выбрать только один тип вычета, совместить оба нельзя.

- 1 инвестор – 1 ИИС.

- Максимальная сумма взноса в год 1мнл. рублей.

- Минимальный срок 3 года, можно больше.

- Выбор типа ИИС происходит по вашим действиям в течение всего срока действия. То есть подаете декларацию на возмещение 13%, значит, выбрали тип «А», иначе тип «Б».

Открыть ИИС и перевести на него деньги можно в мобильном приложении или интернет-банке Сбербанк онлайн. Инвестировать на ИИС можно в приложении Сбербанк Инвестор. Подать заявление на вычет можно в электронном виде на сайте ФНС в личном кабинете налогоплательщика или через Госуслуги.

Инвестиции в фонды

Сбербанк дает возможность совершать операции с паевыми (ПИФы) и биржевыми инвестиционными фондами (ETF).

ETF чем-то похож на ПИФ, но всегда следует за определенным индексом. Например, индекс S&P 500, индекс на золото, серебро, индекс на акции крупнейших компаний развивающихся стран, индекс на китайский рынок и т.

В ETF нет активного управления, это фонд, который четко следует за выбранным индексом, и его можно купить на бирже.

ETF – это способ быстро и за минимальные деньги получить готовый портфель из много ценных бумаг.

Например, купив, ETF на индекс S&P 500, вы покупаете весь индекс S&P 500. Если хотите вложить в британский рынок, покупаете ETF на британские акции и получаете портфель из акций крупнейших британских компаний.

В чем отличие от ПИФа:

- Так как ETF это биржевой фонд, то работа с ним такая же, как с обычными ценными бумагами, которые торгуются на бирже. То есть можно покупать, продавать, закладывать, спекулировать и т.д. С ПИФом это сделать невозможно. Поэтому плюс ETF — это вариативность возможных операций с ними.

- Также в случае с ETF нет скидок и надбавок, то есть комиссий за вход и преждевременный выход.

- Порог входа в ETF достаточно комфортен для большинства инвесторов.

- В ETF очень низкие комиссии за управление, так как ETF следует за индексом и активное управление отсутствует.

Чтобы купить любой вид фондов, нужно в мобильном приложении Сбербанк Инвест зайти на вкладку «Рынки» и выбрать интересующий вас фонд. Там можно совершить операции со всеми паевыми и биржевыми инвестиционными фондами, которые торгуются на Московской бирже.

Инвестиции в акции

Акция – это ценная бумага, которая дает право на долю в компании.

Они бывают обычные и привилегированные. Обычные дают право участвовать в собрании акционеров и голосовать по важным вопросам. Привилегированные не дают право голосовать, зато по ним регулярно и гарантированно начисляются дивиденды. Дивиденды выплачиваются и по обычным акциям, если такое решение было утверждено голосованием на собрании акционеров.

Инвестируя в акции, можно зарабатывать на дивидендах и получить доход при продаже акции в случае роста их стоимости.

Цена акции зависит от множества факторов и нужно быть готовым к тому, что на коротких промежутках стоимость акции может падать. В такие моменты не стоит сразу продавать. Правильнее придерживаться долгосрочной стратегии и владеть акциями на протяжении нескольких лет.

Так может выглядеть график акций

Дивиденды и доход от продажи акций облагается НДФЛ по ставке 13%. Налоговую декларацию заполнять не нужно. Банк выступает в качестве налогового агента и перечисляет денежные средства уже с учетом суммы удержанного налога.

Для покупки акций нужно открыть брокерский счет и перевести на него деньги. Это удобно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк Инвестор. Во вкладке Рынок нужно выбрать интересующую вас акцию.

Инвестиции в драгоценные металлы

Памятные и инвестиционные монеты, обезличенные металлические счета, слитки золота, серебра, платины и палладия. Всё это инструменты для долгосрочных инвестиций, необычные подарки, предметы коллекций.

Безрисковые инвестиции в Сбербанке – депозиты и вклады

Депозиты и вклады – это наиболее легкий путь для инвестирования денег. Риск лишиться денег сводится к нулю. Такой порядок действий подходит тем, кто ценит надежность и стабильность, новичкам.

Между двумя понятиями существует разница: депозит и вклад являются видами хранения. Депозит – это вид хранения ценностей, но необязательно денег. Это могут быть ценные бумаги, акции, облигации, драгоценные металлы и т.

Рассмотрим ниже популярные виды вкладов Сбербанка:

Вклад «Сохраняй» Девиз тарифа «Помочь сберечь накоплениям и получить максимальный доход»Вклад «Пополняй» Девиз тарифа «Вклад, на котором удобно копить»Вклад «Пенсионный плюс» Девиз тарифа «Получайте доход от пенсионных и социальных зачислений»

Ставка до 3,56%Сумма от 1 000 рублей Без частичного снятия и пополнения Срок вклада от 1 месяца до 3 летСтавка до 3,09%Сумма от 1 000 рублей Без частичного снятия С пополнениемСрок вклада от 3 месяцев до 3 летСтавка до 3,67%Сумма от 1 рубля Снятие причисленных процентов С пополнением Срок вклада 3 года

Стоит ли инвестировать в Сбербанке?

Чтобы ответить на этот вопрос, как заработать на инвестициях в Сбербанке и стоит ли это делать, нужно рассмотреть все плюсы и минусы выбора этого брокера.

- надежность, стабильность;

- возможность открытия ИИС;

- наличие мобильного приложения;

- низкие комиссии на тарифе «Самостоятельный»;

- купоны и дивиденды можно отправлять на обычный счет. Затем можно пополнять ИИС или тратить на собственные нужды.

- неудобное неинформативное приложение с ограниченным функционалом;

- необходимость ждать подтверждения по смс и терять время на покупку;

- приложение часто зависает;

- ограниченный выбор инвестиционных возможностей, нет выхода на Санкт-Петербургскую биржу для покупки акций американских компаний;

- сомнительные предложения: доверительное управление, инвестиционные облигации, инвестиционное страхование жизни;

- неоперативная поддержка, отвечают долго или не отвечают вообще;

- отзыв многих пользователей негативный и они выбирают другого брокера.

Прочитайте еще про инвестиции в Сбербанке

Тарифы для инвестирования в Сбере

Сбербанк предлагает два тарифа брокерского счета: Инвестиционный и Самостоятельный. При открытии счёта открывается окошко с информацией по тарифу. По умолчанию стоит Инвестиционный тариф, который довольно невыгодный и связан с дополнительными комиссиями. Нужно помнить, что тариф можно поменять на Самостоятельный.

Начать инвестировать с нуля просто

Если вам срочно нужны деньги для первого инвестиционного портфеля – оформите кредитную карту 👈. Сможете быстро получить желаемую сумму без уплаты процентов (при возврате средств до истечения льготного периода).

По Инвестиционному тарифу есть комиссия 0,3% от оборота. Она включает в себя дополнительную информационную поддержку и аналитику. Однако доступ к порталу Sberbank Investment Research только для квалифицированных инвесторов. Если вы не такой, то выгода от использования Инвестиционного тарифа сомнительна и нет причин переплачивать.

Второй тариф Сбера называется Самостоятельный. Здесь комиссии более привлекательные:

- 0,06% при объеме сделки 1 млн. рублей,

- 0,035% при объеме сделки выше 1 млн. рублей,

- 0,018% при объеме сделки выше 50 млн. рублей.

Как происходит покупка и продажа инвестиций

Инвестировать в Сбербанке может физическое лицо, резидент РФ через несколько технических инструментов:

- Классический терминал КВИК (QUIK).

- Программа в веб-версии КВИКа.

- Мобильный КВИК.

- Приложение Сбербанк Инвестор.

Пополнить счет, внести деньги и открыть вклад можно через отделение, через Сбербанк онлайн или через мобильное приложение.

Рассмотрим покупку инвестиций (акции, облигации, фонды) в мобильном приложении Сбербанк Инвестор.

Перед началом инвестирования зайдите в приложение банка на вкладку Прочее и ознакомиться с FAQ (часто задаваемые вопросы). Не жалейте на это времени, там неплохо освещены важные вопросы.

Вкладка «Мои счета» это общий обзор портфеля на конкретный момент. Можно посмотреть, сколько денег в бумагах, сколько в денежных средствах.

Открываем вкладку «Рынок» и видим котировки по всем основным инструментам. Они сгруппированы: акции, облигации, фонды, валюта и внебиржевой рынок.

Через поиск можно найти интересующую нас ценную бумагу. Выбираем и видим окно с информацией и ценой. После изучения нажимаем кнопку Купить или Продать.

Ждем подтверждающую sms. Указываем сумму, на которую будем совершать операцию. Подтверждаем покупку или продажу.

После этого можно перейти на вкладку Заявки. Там пользователь увидит, что сделка исполнена. Так происходят операции купли-продажи инвестиций в мобильном приложении.

Стоит ли инвестировать через Сбербанк

Чтобы понять, стоит ли инвестировать через Сбербанк, нужно посмотреть преимущества и недостатки этого метода.

- Простое и понятное приложение для клиентов.

- Можно пройти тест для определения склонности к риску.

- Есть возможность заполнить в личном кабинете Сбербанк Онлайн форму w8-ben. Она нужна, чтобы платить по американским акциям с дивидендов 13%, а не 30%.

- Можно переводить с ИИС дивиденды и купоны на банковский счет. Затем можно пополнить ИИС или потратить на свои нужды.

- Большая сеть филиалов по всей стране, удобно пополнить счет, вывести деньги, много банкоматов.

- Нет возможности совершать сделки на Санкт-Петербургской бирже, а только на Московской.

- Очень упрощенные графики для анализа инвестиции при покупке.

- Новостей по компаниям не бывает, сложно сориентироваться и сделать выбор.

- Нестабильная работа приложения: подвисание, выкидывание, обнуление данных по счетам.

- Поддержка работает неоперативно, иногда не работает вообще. Негативные отзывы.

- Нет данных по дивидендам, купонам.

- Отсутствие единого счета для всех секций Московской биржи.

Итак, с чего начать инвестиции со Сбером? Начните с изучения информации. Сбербанк брокер может быть интересен в первую очередь людям, которые ратуют за надежность и сохранность своего капитала. А также тем, кому не очень интересно вкладывать в американский фондовый рынок.

Официальный сайт Сбербанка

Поскольку Сбербанк является ведущим российским банков в сфере инвестирования, то обладает просто колоссальным количеством клиентов. Официальный сайт финансово-кредитной организации решает сразу множество проблем, например:

- Снижает нагрузку на отделения банка за счет широких возможностей системы;

- Позволяет открывать вклады и брокерские счета прямо с мобильного устройства;

- Легко подать заявку на кредит или ипотеку;

- Решить любой вопрос без звонков в службу технической поддержки.

На самом деле, функционал официального сайта значительно шире. Все возможности появляются после регистрации и начала использования личного кабинета.

Личный кабинет

Личный кабинет – удобное решение для всех клиентов. Для регистрации потребуется наличие данных от Сбербанк Онлайн. Получить их можно через любой банкомат, при наличии банковской карты Сбербанка.

Кабинет клиента продуман до мелочей. Все пункты меню расположены таким образом, чтобы клиент мог разобраться в них за несколько минут.

Личный кабинет реализован как для ПК, так и для мобильных устройств. Благодаря такому решению появилась возможность инвестировать средства из любой точки мира. В ЛК удобно отслеживать накопления, а также получать предварительную доходность по вкладу.

В разделе «Инвестиции» можно получить информацию обо всех купленных активах, а также узнать потенциальную прибыль.

Информация о доходности обновляется ежеминутно, поэтому можно в режиме реального времени получить актуальный процент по прибыли.

Сбербанк реализовал сразу несколько мобильных приложения для максимального удобства. Всего существует 3 ПО – Сбербанк. Онлайн, Сбербанк управление активами и Сбербанк Инвестор. Если первое приложение реализовано для того, чтобы легко и быстро оплачивать счета, переводить средства и узнавать баланс, то остальные два можно считать профессиональными инструментами инвестора.

Сбербанк управление активами предназначен для покупки и продажи паев. Такие инвестиции являются менее рисковыми, благодаря совокупности акций сразу нескольких компаний. Но, если акции подобраны неправильно, то можно остаться в убытках. Здесь все зависит от правильно собранного инвестиционного портфеля, поэтому проверяйте каждый пай самостоятельно.

Сбербанк Инвестор позволяет торговать на фондовом рынке, а также предоставит доступ к доверительному управлению.

Будьте внимательны! Всегда оценивайте статистику предыдущих лет по доверительному управлению, в противном случае можно потерять вложенные средства в кратчайшие сроки. Старайтесь найти максимум информации о спекулянтах, которые занимаются инвестициями на постоянной основе.

Правильно собранная информация позволит вложить средства с наибольшей выгодой. Конечно, самостоятельная торговля способна принести более высокие результаты, поэтому рекомендуется изучить основы и понять принципы торговли.

Инвестиции в Сбербанке для физических лиц – куда можно вложить деньги?

Многие часто спрашивают о том, можно ли заработать на инвестициях в Сбербанке. Безусловно, можно, но придется внимательно изучить все нюансы работы каждого финансового инструмента. Только так можно на постоянно основе получать прибыль. А сейчас поговорим о наиболее популярных инвестиционных инструментах.

Решение для тех, кто хочет попробовать себя в роли инвестора, но опасается риском. В этом случае все риски сведены к минимуму, но и доход на выходе получается не очень большим. Средняя ставка по вкладам составляет 3-7% годовых, но может измениться при вложении суммы от 50 млн. рублей. Конечно, это не самый выгодный вариант, зато можно получать стабильную прибыль без каких-либо опасений.

Совет! Внимательно изучайте условия договора, возможность пролонгации и снятие денежных средств. Может случиться ситуация, когда срочно понадобятся денежные средства, поэтому уточните все нюансы заранее.

Условия по депозитам довольно прозрачные, но лучше всего заранее уточнить все необходимые вопросы у менеджера. Подписывая договор, вы соглашаетесь со всеми его условиями. Чем тщательнее вы изучите все нюансы, тем проще будет на всем сроке его действия.

Открытие брокерского счета для многих является важным решением, которое позволит расширить финансовые возможности клиента. Благодаря такому решению появляется возможность торговать на бирже. Брокерский счет позволяет приобрести следующие финансовые инструменты:

- Акции;

- Облигации;

- Валюты;

- Паевые инвестиции.

Удобство заключается в том, что открыть счет можно в мобильном приложении. Если вы в течение месяца не совершили ни одной сделки, то плата за обслуживание не взимается. В противном случае, ежемесячная плата за обслуживание составит 149 рублей.

Приложение Сбербанк Инвестор несет огромное количество полезных функций. Здесь вы можете не только вкладывать средства в покупку акций и ПИФов. Внутри приложения доступны советы профессиональных трейдеров, аналитика популярных валют, а также идеи для инвестиций.

Брокерский счет – уникальный инструмент для увеличения финансовых средств. Правильные инвестиции позволят ежемесячно растить депозит. Здесь есть несколько вариантов торговли:

- Самостоятельная покупка акций. В этом случае вы берете все риски на себя;

- Доверительное управление. В этом случае все риски возлагаются на трейдера, однако ответственности за потерю средств он не несет.

Выбирать, каким образом торговать, только вам. Лучше научиться торговать самостоятельно, ведь в таком случае вы значительно сэкономите время и средства.

Вложения в ценные бумаги длительное время считались ненадежными. Такое мнение было обусловлено нестабильной ситуацией в стране, а также низкой доходностью. Сегодня ситуация изменилась кардинально. Если правильно подобрать компании, то можно стабильно ежегодно получать до 10-20% прибыли.

Есть возможность доверить управление трейдерам, но придется отдавать от 1 до 3,5% ежемесячно, что не очень выгодно. Стандартно заключают договор на 5 лет. В этой промежуток времени можно получить до 100% вложенных средств, но крайне редко компании растут так стремительно. Чаще всего доход составляет 50-80%, при условии постоянного развития бизнеса.

Покупка и продажа оформляется как через мобильное приложение, так и при обращении в ближайшее отделение.

Обратите внимание! Если вы планируете инвестировать через отделение, то не забудьте взять с собой паспорт. Без данного документа открытие счета и сделки не рассматриваются.

Индивидуальный инвестиционный счет открывается минимум на три года, без возможности снятия средств на данном промежутке времени. Зато вы можете свободно получать налоговый вычет, увеличивая свой доход.

Например, вы инвестируете 100 000 на ИИС. В таком случае каждый год вы будете получать около 5-8% доходности (средняя доходность с 2015 по 2019 год), а также каждый год 13% с основной суммы. То есть средний доход в год составляет 18-21%, что выше практически всех финансовых инструментов.

Важно знать! Налоговый вычет доступен исключительно резидентам РФ. При отсутствии данного документа ваш доход значительно сокращается, поэтому если вы с СНГ, то следует поискать более выгодные предложения.

Сегодня с помощью ИИС можно приобрести:

- Облигации;

- Акции;

- ОФЗ-Н;

- Валютные пары;

- Паи.

Новичкам предлагается пройти обучение, которое позволит узнать об основах торговли, но открывать счет сразу после прохождения курсов не рекомендуется. Важно изучить рынок детально прежде, чем понять, какой именно актив способен принести достойную прибыль. Сбербанк инвестиции, обучение на котором позволит приумножать капитал, требует детального изучения. Чем больше инструментов вы сможете освоить, тем более точной будет картина.

На заметку: акции «Лукойл» и «Сбербанк» на протяжение 5 лет приносят положительный годовой доход, поэтому рекомендуется рассмотреть данные компании для создания прочного инвестпортфеля.

Пользователи ИИС могут получать налоговый вычет с суммы пополнения (не более 52 тыс. рублей), либо с дохода (выгодное решение при активной торговле). Крайне важно разобраться в обоих вариантах, чтобы понять какой способ подойдет именно вам.

Индивидуальный инвестиционный счет отлично подойдет тем, кто понимает принципы торговли. Таким образом человек сможет постоянно приумножать депозит, а также увеличивать прибыль за счет ежегодных налоговых вычетов.

Всего в Сбербанке существует несколько категорий фондов:

- Негосударственные пенсионные фонды;

- Паевый инвестиционный фонд;

- Биржевой инвестиционный фонд.

Разберем каждый вариант более подробно.

В данном случае вы вкладываете средства в негосударственный пенсионный фонд, который регулярно производит операции по ценным бумагам. Вложенные вами средства регулярно приумножаются, поэтому к началу пенсии может скопиться приличная сумма. Но как показывает практика, такие НПФ закрываются через 5-10 лет существования, а вкладчик теряет все вложенные средства, поэтому заниматься такими вложениями крайне рискованно.

Здесь все проще. Данный вид вкладов является наиболее надежным и выгодным. Запомните – чем выше доходность, тем выше риск. Но, есть целый ряд компаний, которые стабильно работают и приносят прибыль на протяжение 10 лет.

Вся статистика открыта – это основной плюс таких инвестиций. На сайте Центробанка можно получить подробную информацию о компании, доходность и истории за необходимый период. Если внимательно изучить информацию, то можно довольно быстро составить объективное мнение о необходимости вклада.

Многие новички переживают за то, что не знают как вывести инвестиции из Сбербанка. В случае паевых инвестиций все довольно просто – после окончания договора вы можете либо пролонгировать средства (при возможности), либо перевести их на счет в банке.

Биржевой инвестиционный фонд

БИФы очень схожи с ПИФами, но вложения производятся сразу в несколько компаний. Редко когда самостоятельно торгуют в данном направлении, ведь гораздо проще доверить управление профессиональному спекулянту.

Биржа предлагает самостоятельно выбрать помощника. Ориентируйтесь не на общую репутацию трейдера, а на детальный анализ его торговли за последние несколько лет. Если более 50% закрытых сделок были убыточными, то есть риск потерять весь свой вклад.

Научиться отбирать спекулянта на доверительное управление довольно сложно, поэтому сначала определите основные критерии отбора, после чего подбирайте наиболее оптимальный вариант.

Если вы новичок в данной сфере, то выбирайте наименее рисковые инвестиции. Таким образом вы, скорее всего, заработаете средства, а также сможете понять принципы инвестирования.

Вы покупаете акции компании самостоятельно через брокера, после чего торгуете ими на межбанковском рынке. Такой способ может принести до 50% доходности в год, но придется проводить самостоятельную аналитику.

В штате Сбербанка большое количество опытных трейдеров, которым можно доверить управление активами. Статистика говорит о том, что они действительно приносят доход в том случае, если подобраны правильные активы.

Учитесь самостоятельно выбирать прибыльные активы. Так вы сможете сэкономить от 1,5 до 4% на оплате профессионалам.

Драгметаллы пользуются спросом более 100 лет. Сегодня Сбербанк предоставляет возможность любому клиенту инвестировать в такие активы. Для начала работы потребуется:

- Внимательно осмотреть потенциальную покупку. Не стоит приобретать изделия, на которых присутствуют сколы, трещины. В таком случае, при продаже можно потерять значительную часть вложенных средств;

- После полного осмотра следует заключить договор. Изучите все нюансы для того, чтобы избежать форс-мажорных обстоятельств;

- Производится контрольное взвешивание, чтобы определить конечную стоимость;

- Подписывается договор о хранение изделия на определенный срок.

Стоит знать, что вовсе не обязательно держать драгметалл в финансово-кредитном учреждении. Для этого достаточно приобрести домашний сейф, соответствующий всем нормам.

Заработок в таком случае не очень большой. Средний годовой доход составляет всего 1-2%, но стабильность делает такое решение довольно выгодным.

Обратите внимание! Банк не страхует драгметаллы, поэтому даже небольшой дефект может привести в отказе от покупки.

Наиболее популярными металлами в 2019 году являются:

- Золото;

- Серебро;

- Палладий;

- Платина и др.

Стоимость напрямую зависит от качества и упаковки, поэтому внимательно следите за начальным состоянием. Если вы приобретаете изделие через финансовую организацию, то она гарантирует высокое качество.

Инвестиции с защитой

Консервативные инвестиции в Сбербанке являются максимально безопасными. Такое решение позволяет получать доход с прибыли, а также резиденты РФ могут получить налоговый вычет.

Такие инвестиции размещаются сроком 3-10 лет. Сбербанк Инвестиции, минимальная сумма которых от 100 тыс. рублей, позволяют без всяких опасений увеличивать депозит.

Особой популярностью пользуется накопительное страхование жизни. В таком случае вы вносите средства, сроком от 1 до 7 лет (в зависимости от программы), а после окончания срока спокойно забираете собственные средства + проценты. Все средства защищены, поэтому даже если с банком что-либо произойдет, вам вернут средства в полном объеме.

Часть вложенных средств банк реинвестирует в активы и ценные бумаги, поэтому на выходе получается так, что доход получает и финансовая организация, и клиент.

Несмотря на то, что данный способ имеет без рисковым, можно получить до 100% прибыли за 5-7 лет.

Еще одно решение, которое позволит накопить капитал для детей – билет в будущее. Такой вклад открывается сроком от 5 до 17 лет, благодаря чему на выходе можно получить до 500-700% прибыли. В таком случае можно пополнять счет каждый месяц, раз в квартал или в полгода. Минимальная сумма – 2000 рублей в месяц.