Куда вложить деньги под процент

Драгоценные металлы

Драгоценные металлы — золото, платина, серебро и палладий — остаются в цене даже во времена крупных финансовых кризисов, поэтому многие предпочитают вкладывать часть своих денег именно в этот актив. Гарантированно предсказать прибыльность таких вложений может быть непросто даже специалисту — риски примерно такие же, как при инвестировании в акции: если цена упала, вы теряете средства. Покупка драгоценных металлов принесет доход в том случае, если клиент готов вложить свои деньги на достаточно длительный срок — в среднем от 5 до 15 лет.

Вы можете купить традиционные слитки или монеты либо открыть в банке обезличенный металлический счет. На таком счете будут отображаться сведения о купленном клиентом металле, но сам металл на руки не выдается. Такой метод вложения денег удобен тем, что начать инвестиции можно с совсем небольшого количества металла без необходимости сразу тратить большую сумму на покупку целого слитка.

Как получить премиальные условия

Сбербанк для вкладчиков премиум класса предлагает более выгодные условия обслуживания. Это относится не только к процентным ставкам по вкладам, которые доступны клиентам с пакетами «Первый» или «Сбербанк Премьер».

Чтобы Сбербанк сделал выгодное предложение и перевел на такие условия, потребуется стать участником одного из двух пакетов премиального обслуживания. Для бесплатного пакета «Первый» понадобится оставлять на счетах в Сбере не меньше 15 млн. рублей. Это могут быть депозиты, дебетовые карты, инвестиционный счета, страховые продукты. В противном случае с 3-го месяца за пакет понадобится оплачивать по 10 тысяч рублей в месяц, первые два месяца бесплатны для всех.

Для пакета «Премьер» суммы ниже. Для бесплатного обслуживания суммарный баланс по счетам в 2,5 млн рублей в месяц, или 1,5 млн + 100 тысяч обороты по картам, или только обороты по картам больше 150 тысяч рублей. Если условия не выполнены, то стоимость обслуживания 2,5 тысячи рублей в месяц.

Кроме повышенных ставкам пользователи премиальных пакетов получают доступ к эксклюзивным услугам:

- финансовому и юридическому помощнику;

- льготным обменным курсам валюты;

- страхование для всех членов семьи в период путешествий на сумму до 1 млн рублей;

- доступ в VIP-залы аэропортов для владельца премиального пакета и его спутников;

- скидку на пользование сейфовыми ячейками;

- повышенные бонусы по программе лояльности «Спасибо».

Отдельный продукт премиального обслуживания — подписка СберПрайм. Она доступна всем клиентам, независимо от уровня премиальности. Цена подписки 3 990 рублей в год или за 399 рублей в месяц. В подписку включены 13 лучших сервисов Сбера, таких как СберМаркет, Okko, Самокат, Delivery.

При оформлении подписки клиент получает СберКарту Прайм с бесплатным обслуживанием и повышенными бонусами.

Немного теорииКак считать EBITDA

EBITDA — один из главных финансовых показателей компании. На его основе рассчитываются важные метрики, которые помогают инвестору оценить, насколько хорошо себя компания чувствует, работает ли ее бизнес-модель, не рискует ли она погрязнуть в долгах. Мы написали подробный гайд, как считать EBITDA и чем показатель полезен инвесторам.

Вклад в банке

Банковский вклад на определённый срок (депозит) — безопасный инвестиционный инструмент — вложить деньги для получения стабильного пассивного дохода может даже начинающий и непродвинутый в финансовой грамоте инвестор. Не нужно иметь специальных знаний — клиент приносит деньги в банк на депозит, получает проценты. Вклады в банках отличаются размером процентной ставки, сроками.

В среднем ставка составляет около 4—7% годовых (на момент написания статьи). Ставки по долгосрочным вложениям (сроком от 1 года) без возможности пополнения и снятия обычно выше.

Срок

Положить деньги в банк можно даже на один день, но, как правило, для краткосрочных депозитов до полугода ставка заметно меньше. Есть программы на 3—5 лет. Но так как инфляция в России сложно предсказуема в длительном периоде, то банки, особенно после скачка ставок вверх, не любят принимать деньги вкладчиков на очень долгий срок. Дело в том, что закон запрещает финансовым организациям снижать доходность действующих депозитов в одностороннем порядке.

Сумма

В зависимости от типа вклада, банк может принять разную сумму. Например, открыть накопительный счёт можно на сумму от 1 руб. Накопительный счёт — своеобразный гибрид счёта до востребования и депозита. Доход по нему почти такой же, как на депозите, но в удобный для владельца момент деньги можно частично снимать. Единственное ограничение — на накопительном счёте после снятия должна остаться определённая минимальная сумма, размер которой оговаривается особо. Вклады с высокой ставкой на долгий срок обычно оформляют на сумму от 1—10 тыс. руб.

Схема выплаты процентов

Вкладчик может получать проценты ежемесячно, раз в квартал, в конце срока. Как правило, банки предлагают «линейку вкладов», и каждый вкладчик может найти для себя наиболее удобный вариант.

Капитализация

Проценты на проценты — способ ещё больше повысить прибыль. Есть ли такая функция или же проценты поступают на счёт до востребования, должно быть указано в договоре.

Автопролонгация

Если по окончании срока договор продлевается автоматически, вкладчик не тратит время на переоформление документов и не теряет доход.

Важно! Банковские вклады подходят в качестве источника пассивного дохода. Много заработать вряд ли получится, особенно если сумма на депозите небольшая, но вкладчик не потеряет сбережения на фоне растущей инфляции.

Преимущества банковских вкладов

- благодаря системе страхования вкладов до 1,4 млн руб. (суммарно на всех счетах вкладчика в данном банке) защищены государством, и в случае отзыва у банка лицензии возвращаются через государственное Агентство по страхованию вкладов;

- вклады обеспечивают регулярный пассивный доход начинающим инвесторам;

- на депозит можно положить рубли и иностранную валюту; существуют также и мультивалютные вклады.

Важно! Депозиты — низкорисковый инструмент инвестирования с минимальным порогом входа, вариант для дополнительного заработка или сбережения средств от влияния инфляции. Иногда банки предлагают специальные условия — например, для зарплатных клиентов, пенсионеров. В предновогодний период банки часто делают подарки для всех: повышенные ставки по договорам, конфеты, игристое вино, недорогие мобильные телефоны.

Инвестировать в депозиты можно любому гражданину с 18 лет.

Основные недостатки

- невысокая процентная ставка не позволяет получить хорошую прибыль;

- с дохода по депозитам на сумму от 1 млн руб. нужно платить налоги;

- при досрочном прекращении договора используется ставка вкладов «До востребования» (обычно 0,01%) — фактически это означает, что вкладчик теряет проценты.

Банковские вклады

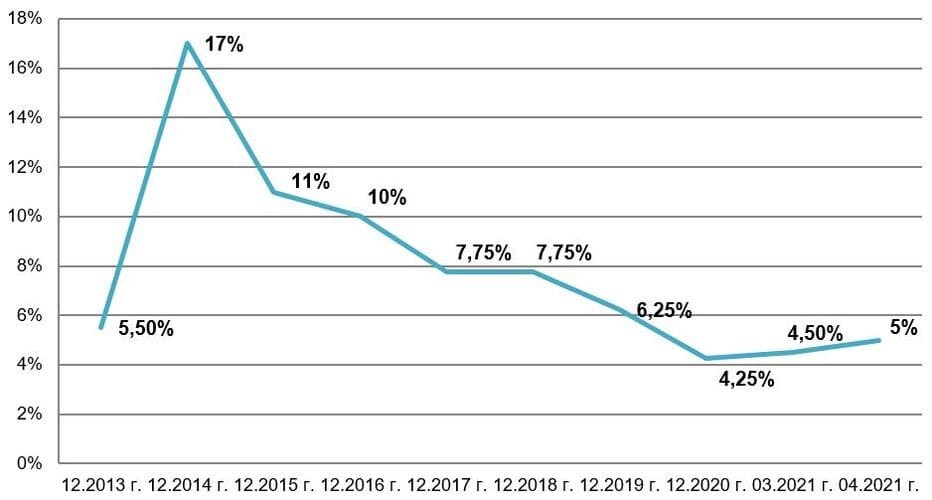

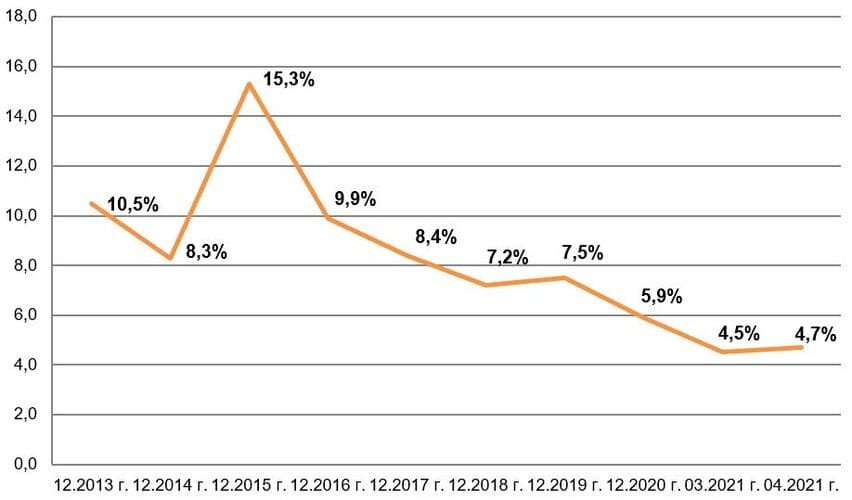

По итогам 2020 г. зафиксирован рекордно низкий уровень максимальных процентных ставок по вкладам за последние десять лет, что вызвано падением ключевой ставки Банка России. Хранить сбережения на банковских вкладах стало менее выгодно. В этот период проценты по депозитам в российских банках не превышали официального уровня инфляции, то есть вкладчики теряли покупательную способность своих сбережений.

По мере того как процентные ставки по банковским вкладам становились менее доходными, банки активно предлагали привлекательные условия по вложению денег в такие инструменты, как брокерские счета и ИИС, а также предоставляли возможность быстрого открытия счёта через мобильное приложение.

Динамика изменения максимальной процентной ставки (по вкладам) десяти крупнейших коммерческих банков, %

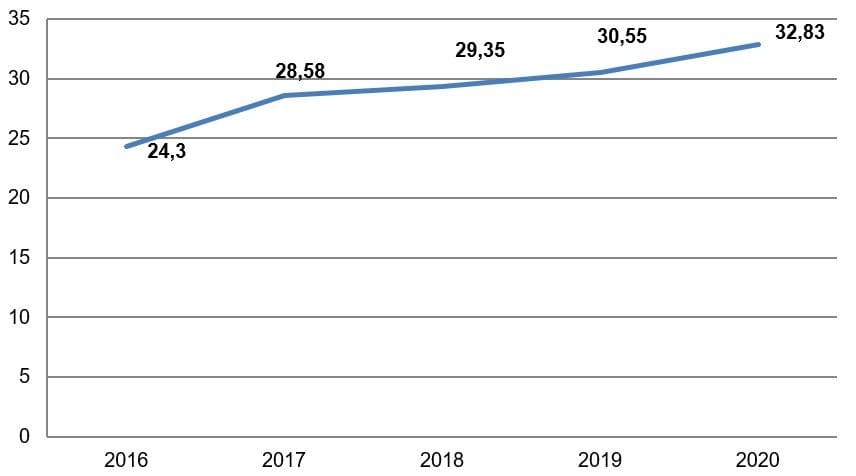

Несмотря на падение процентной ставки, банковские вклады остаются одним из самых востребованных инвестиционных инструментов. Объём средств на депозитах в банках последние несколько лет неуклонно растёт.

По данным Банка России, в 2020 г. объём денежных средств на вкладах физических лиц составил 32,83 трлн руб. , включая средства в иностранной валюте, причём почти 80% составляют рублёвые депозиты.

Динамика величины вкладов, млрд руб.

Снижение процентных ставок до рекордного минимума без сокращения суммы средств на депозитах можно объяснить низкой финансовой грамотностью населения или желанием диверсифицировать свои риски. Из-за нестабильной экономической ситуации вкладчики предпочитают направлять свои сбережения одновременно в несколько инвестиционных инструментов.

В конце апреля 2021 г. Банк России повысил ключевую ставку до 5% и впервые дал прогноз по ключевой ставке на ближайшие два года. Это даёт повод ожидать рост банковских вкладов и переток капитала в сторону депозитов как самого простого и понятного для большинства способа вложения сбережений.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

ПИФы

Паевые инвестиционные фонды (ПИФы) напоминают сейф, куда пайщики складывают деньги. На эти деньги приобретаются ценные бумаги, недвижимость и другие активы. Управляющая компания (УК) распоряжается этим имуществом.

УК действует следующим образом: деньги выдаёт в качестве займа; недвижимость сдаёт в аренду; торгует ценными бумагами и др.

Пайщик может заработать за счёт погашения или продажи пая. Для некоторых фондов, вкладывающих активы в коммерческую недвижимость для её сдачи в аренду, может быть предусмотрена выплата периодических доходов, аналогичных дивидендам. Деятельность УК подконтрольна ЦБ РФ, поэтому имущество пайщиков защищено законом.

Преимущества ПИФов

- доходность может быть выше, чем по облигациям и банковским вкладам;

- всю работу по вложению активов ведёт УК;

- интересы пайщика защищены законом;

- сумма комиссии УК не меняется на протяжении всего срока договора.

ПИФы бывают «открытые», «закрытые», интервальные. По первым УК должна обеспечить возможность их продажи пайщиком в любой момент. Закрытые — это их полная противоположность. В интервальных период предъявления паев к выкупу ограничен интервалами. Отметим, что ограничения во всех типах относятся только к обязанностям УК, на вторичном рынке (на бирже) пайщик закрытых или интервальных фондов может перепродать пай в любой момент. Правда, не факт, что на бирже найдется желающий купить этот самый пай.

Минусы ПИФов

- доход не гарантирован, иногда пайщики теряют деньги;

- нужно платить НДФЛ, если получить доход от продажи паев, которыми пайщик владел меньше 3 лет;

- некоторые ПИФы доступны только для квалифицированных инвесторов.

В ЗПИФ (закрытых фондах) порог входа высок — начать инвестировать можно с суммы от 250 тыс. руб.

Куда вложить деньги физическим лицам

Российские граждане имеют много возможных вариантов инвестирования своих средств. Выбор зависит от целей и сроков накопления, финансовых возможностей и степени готовности к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Инвестиции через брокерский счет

Обычный человек не может напрямую совершать операции с ценными бумагами. Для этого нужен профессиональный участник рынка брокер. Наличие брокерского счета приравнивается к вашему кошельку. Именно с брокерского вы покупаете себе валюту или ценные бумаги, то есть инвестируете с целью получения дохода.

Открыть брокерский счет можно бесплатно в приложении Сбербанк онлайн. А покупать различные активы вы можете через мобильное приложение Сбербанк Инвестор и торговые терминалы КВИК.

Сбербанк дает возможность совершать сделки на различных рынках:

- Фондовом (акции, облигации, фонды, пифы и депозитарные расписки),

- Валютном (доллары, евро),

- Срочном с рискованными инструментами (фьючерсы, опционы),

- Внебиржевом (акции и другие бумаги в иностранной валюте).

Инвестиции в облигации

Облигации — самый консервативный инвестиционный инструмент. Государство выпускает облигации и тем самым занимает у инвестора деньги. За время владения ценной бумагой выплачиваются проценты (купонный доход). В конце обозначенного срока государство обязуется выкупить облигации по номиналу.

Как выгодно сменить брокера?

Вы всегда можете сменить брокера, переместив инвестиционный портфель на новую платформу. Мы рекомендуем ознакомиться с условиями инвестирования в Тинькофф. Для вас доступно: бесплатное обучение, акции в подарок за пройденные уроки, а также программа рост акций за 3 месяца! Инвестируйте выгодно, перейдя по ссылке здесь👈

Облигации выпускаются на определенный срок, обычно от 1 года до 10 лет. Торгуются на бирже и владелец может в любой момент продать их. При этом он сохранит купонный доход, накопленный за каждый день владения.

Основной показатель при определении общего дохода облигации является ее доходность к погашению. Номинал большинства облигации при выпуске составляет 1000 рублей. После выпуска их цена меняется: становится выше или ниже номинала в зависимости от спроса, ставки ЦБ и других факторов. От текущей цены облигации меняется и ее доходность к погашению. Чем ниже ее цена при покупке, тем выше доходность к погашению.

Вы купили облигацию номиналом 1000 рублей сроком на 1 год, купон 8%, выплата раз в полгода. Но решили продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи будет определяться рыночной, например, 1005 рублей + сумма НКД (накопленный купонный доход) за время владения 19,94 рубля. То есть 1024,94 рубля вы получите при продаже. Покупатель в следующий срок выплаты купона получит доход не за фактический срок владения облигацией, а полностью за весь купонный период, получив обратно уплаченный НКД.

Для покупки облигации вам нужно открыть брокерский счет и перевести на него деньги. Все это можно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк инвестор. Во вкладке Рынок можно выбрать интересующие вас облигации. На экране каждой облигации отображается текущая цена, доходность к погашению, размер НКД, купонного дохода, дата ближайшей выплаты и погашения.

Индивидуальный инвестиционный счет (ИИС)

ИИС — особый вид брокерского либо счета доверительного управления. Это хороший и законный способ налоговой экономии, если вы инвестируете на российском финансовом рынке.

Особенностью ИИС — открывается минимум на 3 года, вывести деньги на счет раньше можно, но тогда теряется вся налоговая экономия. Частичное изъятие тоже запрещено.

Если вы хотите самостоятельно принимать решения, куда инвестировать, какие активы покупать, то нужно открыть ИИС у российского брокера, например, Сбербанк. В противном случае вам подойдет ИИС доверительного управления в управляющей компании.

Есть два вида ИИС тип «А» и тип «Б». Чтобы выбрать, какой подходит, нужно ответить на вопросы:

ИИС типа «А»ИИС типа «Б»

Если у вас есть официальный доход, который облагается по ставке 13%? естьнет

Вы собираетесь довольно рискованно инвестировать в иностранной валюте?нетда

Или вы хотите инвестировать более консервативно и со льготным налогообложением?данет

ИИС типа «А» открывается на 3 года. Каждый год вы имеете право на налоговый вычет до 400 тыс. рублей, но не более внесенной суммы. С прибыли, которую вы получите за годы инвестирования, возьмут налог 13%.

Клиент каждый месяц откладывает по 30 тыс. рублей и покупает ОФЗ 8% годовых. По итогам года он подает декларацию и возвращает 13% оттого, что он вложил + 8% по ОФЗ. Итого за первый год доходность 21%.

ИИС типа «Б» подразумевает, что вычета у вас не будет. Но на выходе с результата вашей деятельности не возьмут налог 13%.

Отличие ИИС типа А от типа Б

- Вносить можно только рубли.

- Нужно выбрать только один тип вычета, совместить оба нельзя.

- 1 инвестор – 1 ИИС.

- Максимальная сумма взноса в год 1мнл. рублей.

- Минимальный срок 3 года, можно больше.

- Выбор типа ИИС происходит по вашим действиям в течение всего срока действия. То есть подаете декларацию на возмещение 13%, значит, выбрали тип «А», иначе тип «Б».

Открыть ИИС и перевести на него деньги можно в мобильном приложении или интернет-банке Сбербанк онлайн. Инвестировать на ИИС можно в приложении Сбербанк Инвестор. Подать заявление на вычет можно в электронном виде на сайте ФНС в личном кабинете налогоплательщика или через Госуслуги.

Инвестиции в фонды

Сбербанк дает возможность совершать операции с паевыми (ПИФы) и биржевыми инвестиционными фондами (ETF).

ETF чем-то похож на ПИФ, но всегда следует за определенным индексом. Например, индекс S&P 500, индекс на золото, серебро, индекс на акции крупнейших компаний развивающихся стран, индекс на китайский рынок и т.

В ETF нет активного управления, это фонд, который четко следует за выбранным индексом, и его можно купить на бирже.

ETF – это способ быстро и за минимальные деньги получить готовый портфель из много ценных бумаг.

Например, купив, ETF на индекс S&P 500, вы покупаете весь индекс S&P 500. Если хотите вложить в британский рынок, покупаете ETF на британские акции и получаете портфель из акций крупнейших британских компаний.

В чем отличие от ПИФа:

- Так как ETF это биржевой фонд, то работа с ним такая же, как с обычными ценными бумагами, которые торгуются на бирже. То есть можно покупать, продавать, закладывать, спекулировать и т.д. С ПИФом это сделать невозможно. Поэтому плюс ETF — это вариативность возможных операций с ними.

- Также в случае с ETF нет скидок и надбавок, то есть комиссий за вход и преждевременный выход.

- Порог входа в ETF достаточно комфортен для большинства инвесторов.

- В ETF очень низкие комиссии за управление, так как ETF следует за индексом и активное управление отсутствует.

Чтобы купить любой вид фондов, нужно в мобильном приложении Сбербанк Инвест зайти на вкладку «Рынки» и выбрать интересующий вас фонд. Там можно совершить операции со всеми паевыми и биржевыми инвестиционными фондами, которые торгуются на Московской бирже.

Инвестиции в акции

Акция – это ценная бумага, которая дает право на долю в компании.

Они бывают обычные и привилегированные. Обычные дают право участвовать в собрании акционеров и голосовать по важным вопросам. Привилегированные не дают право голосовать, зато по ним регулярно и гарантированно начисляются дивиденды. Дивиденды выплачиваются и по обычным акциям, если такое решение было утверждено голосованием на собрании акционеров.

Инвестируя в акции, можно зарабатывать на дивидендах и получить доход при продаже акции в случае роста их стоимости.

Цена акции зависит от множества факторов и нужно быть готовым к тому, что на коротких промежутках стоимость акции может падать. В такие моменты не стоит сразу продавать. Правильнее придерживаться долгосрочной стратегии и владеть акциями на протяжении нескольких лет.

Так может выглядеть график акций

Дивиденды и доход от продажи акций облагается НДФЛ по ставке 13%. Налоговую декларацию заполнять не нужно. Банк выступает в качестве налогового агента и перечисляет денежные средства уже с учетом суммы удержанного налога.

Для покупки акций нужно открыть брокерский счет и перевести на него деньги. Это удобно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк Инвестор. Во вкладке Рынок нужно выбрать интересующую вас акцию.

Инвестиции в драгоценные металлы

Памятные и инвестиционные монеты, обезличенные металлические счета, слитки золота, серебра, платины и палладия. Всё это инструменты для долгосрочных инвестиций, необычные подарки, предметы коллекций.

Безрисковые инвестиции в Сбербанке – депозиты и вклады

Депозиты и вклады – это наиболее легкий путь для инвестирования денег. Риск лишиться денег сводится к нулю. Такой порядок действий подходит тем, кто ценит надежность и стабильность, новичкам.

Между двумя понятиями существует разница: депозит и вклад являются видами хранения. Депозит – это вид хранения ценностей, но необязательно денег. Это могут быть ценные бумаги, акции, облигации, драгоценные металлы и т.

Рассмотрим ниже популярные виды вкладов Сбербанка:

Вклад «Сохраняй» Девиз тарифа «Помочь сберечь накоплениям и получить максимальный доход»Вклад «Пополняй» Девиз тарифа «Вклад, на котором удобно копить»Вклад «Пенсионный плюс» Девиз тарифа «Получайте доход от пенсионных и социальных зачислений»

Ставка до 3,56%Сумма от 1 000 рублей Без частичного снятия и пополнения Срок вклада от 1 месяца до 3 летСтавка до 3,09%Сумма от 1 000 рублей Без частичного снятия С пополнениемСрок вклада от 3 месяцев до 3 летСтавка до 3,67%Сумма от 1 рубля Снятие причисленных процентов С пополнением Срок вклада 3 года

Автомобиль

Для получения ежемесячного пассивного дохода подойдет не только жилье, которое пользуется большим спросом у арендаторов, но и автомобиль. Личные машины активно сдают в службы:

- такси;

- доставки;

- каршеринга — сервис предоставления авто с поминутной оплатой в зоне географической доступности;

- грузоперевозок, если у вас подходящий вид транспорта.

Такой вид подойдет для владельцев нескольких авто, которые не используются или были закуплены для сдачи в аренду. Недостаток в том, что нужны немалые средства для изначальной покупки транспортных средств. Кроме того, при сдаче в наем в некоторых случаях сложно проверить арендатора, особенно если нет официального договора. Еще один минус в том, что автомобиль изнашивается и утрачивает свою первоначальную стоимость, к тому же его нужно регулярно ремонтировать и проводить техническое обслуживание.

Развитие в инвестировании в Сбербанке

Инвестор из Сбербанка может выбрать разные варианты действий. Можно самостоятельно продумывать стратегию дальнейшего развития или же воспользоваться уже готовыми решениями.

Так, в настоящее время в Сбере на выбор инвесторов представлены два вида стратегий:

- «Накопительная» – рассчитана на получение дохода в пределах 6-9% (в год) при минимальном уровне риска.

- «Российские акции» – предполагает покупку акций крупнейших компаний России. Для такого варианта характерен большой доход и высокий уровень риска.

Кроме того, в разделе «Идеи» приложения Сбербанк Инвестор аналитики банка сформировали несколько групп ценных бумаг, представленных на рынке. Они сгруппированы по степени риска. Клиент может выбрать отдельную ценную бумагу или же собрать свой собственный инвестиционный портфель.

В целом, разобраться с сервисом и понять, каким образом открывать ИИС в Сбер Инвестиции, как пользоваться приложением и проводить основные операции (покупка/продажа акций, вывод денег и т. ), поможет демо-версия этой программы. Сбер разработал ее специально в помощь новичкам.

Как заключить с банком договор

Если вы выбрали, куда положить вклад под высокий процент, можно приступать к подаче заявки в банк. Раньше для этого нужно было обязательно иди в отделение. Но сейчас финансовые организации принимают заявки на открытие депозитов онлайн. В итоге вкладчику для заключения договора даже ходить никуда не нужно.

Если вы не являетесь клиентом выбранного банка, то предварительно вам предложат выпуск бесплатной дебетовой карты. С ее помощью выполняются действие с депозитным счетом: с карты он пополняется, на нее же начисляются проценты и вся сумма после закрытия депозита.

- Подача в банк заявки онлайн. Клиент вносит свои данные, инициируется выпуск на его имя дебетовой карты с бесплатным обслуживанием.

- Большинство банков оперативно доставляют карту на дом. Если в вашем городе не действует доставка, пластик доставляется в отделение банка.

- После регистрации открываете через банкинг вклад. Пополнить его можно с ранее выданной дебетовой карты. Карта пополняется наличными через банкомат или любым переводом.

В итоге получается, что если банк осуществляет в городе проживания вкладчика доставку, депозитный счет будет открыт без посещения отделения. И после вкладом можно также управлять онлайн через банкинг.

Рейтинг вкладов для физических лиц

Теперь рассмотрим вклады с высоким процентом, которые предлагают российские банки. Если раньше наибольшую прибыль предлагали частные банки, а государственные назначали минимальный процент, то сейчас ситуация несколько изменилась. Государственные компании тоже увеличили ставки, но все равно чаще проигрывают частным по доходности.

После наложения санкций на крупные банки с государственным участием они пересмотрели свои депозитные программы. Чтобы исключить отток средств и привлечь новый капитал, они начали увеличивать проценты по вкладам. В итоге в рейтинге вкладов есть предложения как от госбанков, так и от крупных частных.

Вне зависимости от банка все размещенные на вкладе средства в сумме до 1,4 млн рублей застрахованы по государственной программе. Даже если банк вдруг закроется, вкладчику оперативно вернут всю размещенную сумму и начисленные проценты.

УБРиР

Выбирая вклад, мало кто рассматривает предложение этого банка. А его депозитные продукты весьма интересны и выгодны. В ТОП вкладов внесем его программу Доход на максимум.

Уральский банк предлагает лучшие условия клиентам, которые параллельно вкладу пользуются его дебетовыми картами и тратят по ним не менее 10000 рублей. Если клиент при этом подключил опцию Больше плюсов, ставка по депозиту поднимается на 0,75 или 1,25 пунктов.

Опция Больше плюсов стоит 99 руб/мес. Кроме повышения ставки по вкладу она повышает процент по накопительному счету и дает кэшбэк 5% на покупки в интернете.

Тариф Доход на Максимум УБРиР:

мин суммасрокставкаставка с Больше плюсовпополнение

1000120, 150, 210 дней13, 13 и 12,55%14,25, 14,25, 13,05%в течение 30 дней после открытия

Тинькофф

Тинькофф разработал одну гибкую депозитную программу, по которой всегда доступно частичное снятие средств. Можно выбрать вариант как с пополнением, так и без. Но если его не будет, доходность окажется выше.

Самые выгодные вклады открывают подписчики опции Тинькофф ПРО за 199 руб/мес. Она повышает ставки по вкладам и накопительным счетам, увеличивает кэшбэк по карте.

Лучшие условия размещения средств в банке Тинькофф:

мин суммасрокставкаставка с Тинькофф ПРОпополнение

500003-24 мес6,5-11%7,5-13%в течение 30 дней после открытия

Открытие

Это государственный банк. После попадания под санкции Открытие пересмотрел условия по вкладам и повысил процентные ставки. Лучшие условия назначены по классической программе Надежный при условии выплаты процентов в конце срока размещения.

мин суммасрокставкаставка при выплате процентов сразупополнение

5000091-730 дней7-88-12,5%7,26-12,12%нет

Банк Открытие предлагает уникальные условия — он готов выплатить вкладчику будущие проценты сразу при открытии депозита. Но доходность в этом случае будет несколько ниже.

Альфа-Банк

В список лучших вкладов на сегодня включим и предложение Альфа-Банка. Он не стал разрабатывать большую линейку предложений. В его ассортименте — всего одна программа с гибкими условиями: клиент сам выбирает, какие опции подключить.

Лучший вклад Альфа-Банка с наибольшей доходность — при классическом размещении без пополнения и снятия. Если клиент при этом подключит капитализацию и будет оставлять деньги на депозите, прибыль окажется еще больше.

Наиболее выгодные параметры вклада Альфы:

мин суммасрокставка при сумме до 5 млнпополнение

100003-36 мес10-14,36%нет

Если вкладчик относится к премиальным клиентам Альфа-Банка, он получает повышенную процентную ставку.

Совкомбанк

Предлагает одни из самых простых и понятных условий размещения денежных средств на вкладе. Наибольший доход дается при классическом размещении без снятия и пополнения с получением процентов в конце срока.

Вклад Оптимальный Совкомбанка:

мин суммасрокставкапополнение

100090, 180, 1095 дней13, 10, 12%нет

Газпромбанк

Если рассматривать выгодные вклады в банках РФ, нельзя не сказать и о Газпромбанке. Это банк с государственным участием, который всегда предлагает хорошие условия в своем сегменте. Лучшие ставки — по депозитной программе Копить при условии подключения капитализации (проценты начисляются и суммируются со вкладом).

Тарифы программа Копить с капитализацией:

мин суммасрокставкапополнение

1500031-1095 дней8,53-12,32%нет

В Газпромбанке действуют надбавки к ставками по вкладам. Зарплатным и пенсионным клиентам ставка повышается на 0,2%, остальным пенсионерам — на 0,2%, премиальным клиентам — на 0,3%. Активным пользователям дебетовых карт ставки повышают на 0,5 и 1%.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Не оправдали надежд

Доход игроков российского фондового рынка оказался более скромным. Инвесторы, вложившиеся в начале года в российские акции и переждавшие острую фазу кризиса без распродажи подешевевших бумаг, смогли заработать 12,8 тыс. рублей, или 12,8%. Такие выводы аналитики сделали исходя из роста индекса Мосбиржи полной доходности. Вместе с тем вложения в облигации федерального займа принесли с учетом купонного дохода 8,5 тыс. рублей, или 8,5% прибыли, а инвестиции в корпоративные облигации российских компаний — 8,2 тыс. рублей (8,2%).

При этом наименее выгодным в 2020 году оказался самый консервативный и одновременно самый популярный у россиян способ сбережения средств — рублевый депозит. В I квартале, то есть еще до снижения ставок в разгар пандемии, доходность этого инструмента на срок от одного года в крупнейших банках доходила до 7,3%. Таким образом, положив в банк 100 тыс. рублей в начале 2020 года под такой процент, к его завершению можно было получить номинальный доход около 7,3 тыс. рублей. Впрочем, в дальнейшем, вслед за снижением ключевой ставки, средний процент по вкладам упал до 4,46%.

Именно снижение привлекательности рублевых депозитов ранее признавалось одной из причин резкого притока частных игроков на фондовый рынок. В 2020 году их число приблизилось к 10% активного населения страны, в результате чего ЦБ выступил с инициативой выставить ограничения для начинающих инвесторов. «Известия» направили запрос в регулятор с просьбой прокомментировать данные рейтинга.

Сравнение предложений

Чтобы вам было проще анализировать лучшие вклады в банках, мы собрали все актуальные указанные выше предложения в таблице:

вкладмин суммасрокставкалучшая ставка

УБРиР, Доход на максимум1000120, 150, 210 дней13-14,25%на 120 и 150 дней с опцией Больше плюсов

Тинькофф500003-24 мес6,5-13%на 3 мес с подпиской ПРО

Открытие, Надежный5000091-730 дней7,26-12,5%на 91 день с выплатой процентов в конце срока

Альфа-Банк100003-36 мес10-14,36%на сроки в 2 и 3 года

Совкомбанк100090, 180, 1095 дн10-13%на 90 дней

Газпромбанк1500031-1095 дней8,53-12,32%на 91 день

Как видно, в перечне выгодных вкладов для физических лиц на сегодня нет самых крупных банков по объему привлеченных средств вкладчиков — Сбербанка, ВТБ, Россельхозбанка. Эти компании предлагают далеко не самые лучшие условия размещения средств, ставки в них низкие.

Принимая решение, какой вклад лучше открыть, обязательно посмотрите на всю сетку тарифов. При разных сроках и суммах назначается разная ставка. Мы же указываем весь возможный диапазон.

Главные правила выгодного вложения

Чтобы получить доход от вложения капитала, соблюдайте несколько правил:

- Не инвестируйте заемные средства.

- Вкладывайте только свободные деньги. Суммы, предназначенные для оплаты коммуналки, лечения, обучения, текущие расходы на содержание семьи, не используйте для инвестирования.

- Доходность предложения — это половина успеха, тщательно изучайте явные и скрытые риски выбранной схемы инвестирования денег. Не ввязывайтесь в программы, которые предлагают значительно больше, чем другие подобные ей по рынку. В таких ситуациях вероятность потерять всё значительно больше, чем получить обещанный доход.

- Диверсифицируйте инвестиционный портфель. Простыми словами это означает — распределяйте собственный капитал на разные по прибыльности и рискам программы. Определенную сумму денег направляйте на высокодоходные инструменты и стратегии, другую — в менее низкорискованные инвестиции. Такой подход в случае провала одного из направлений позволит сохранить остальные средства, а не потерять всё и сразу.

Основные условия, по которым оценивают каждую инвестиционную стратегию:

- доходность;

- минимальная сумма для начала инвестирования;

- риск;

- срок окупаемости вложения.

Чтобы создать свой собственный выгодный инвестиционный план вложения денег, диверсифицируйте портфель. ТОП-10 выгодных вариантов инвестирования денежных средств с ежемесячным или перспективным доходом в 2020 году рассмотрим ниже.

Самый известный способ пассивного заработка — банковский вклад. О том, как это работает и какой из вариантов выбрать, прочитайте в отдельном материале. Но памятку о том, на что обратить внимание, повторим:

- Сумма вклада в одном банке, который участвует в системе страхования, не больше 1,4 млн рублей. Если денег больше, то лучше их распределить между несколькими банками. Проверьте информацию об участии компании, в которой будете оформлять депозит, заранее на сайте ССВ.

- Изучайте дополнительные условия по вкладам. Предусмотрен ли льготный вариант при досрочном расторжении договора, возможность пополнять или частично снимать деньги.

- Банковский вклад — демократичный вариант инвестирования. Можно начинать с 1000 рублей.

- Большинство банков предлагают возможность оформить депозит онлайн в личном кабинете без дополнительных обращений в офис, что повышает их популярность.

Самый весомый минус вклада — низкие процентные ставки 5-7% годовых, то есть около 0,5% в месяц. От депозита в 100 000 рублей под 6% годовых с ежемесячным снятием процентов, вы получите 500 рублей в месяц. Ставки по валютным вкладам еще ниже, поэтому могут оказаться невыгодны для вложения.

Вариант подходит, если:

Для любителей считать и рационально вести бюджет будет интересна другая схема. Она отчасти схожа с традиционным вкладом, но это другой банковский продукт. Речь о накопительных счетах или дебетовых картах с высоким процентом на остаток средств на счете. Такие программы банков могут быть значительно выгоднее, чем вклады, но при этом деньги до 1,4 млн руб. также защищены по системе страхования.

Как выбрать вклад, чтобы получить больше прибыли и меньше проблем

Определитесь, что и когда вы собираетесь делать с деньгами, и задача станет проще.

Как различаются вкладыПо сроку

- Срочный. Деньги размещаются в банке на фиксированный период. В это время банк пускает их в оборот. Проценты по такому вкладу выше, чем по бессрочному. Финансовое учреждение рассчитывает, что может распоряжаться средствами на протяжении конкретного периода. Но если снять деньги раньше, процент по срочному вкладу обычно снижают, причём до ничтожно малых значений.

- Бессрочный. Деньги с такого вклада можно получить по требованию без перерасчёта процентов. Но и доход по ним крайне маленький. Для банка ваше желание вернуть средства сродни лотерее: нельзя предсказать, когда оно возникнет.

По возможности пополнения

- С возможностью пополнения. Вы добавляете деньги на счёт, и они присоединяются к сумме, на которую начисляются проценты.

- Без пополнения. Обычно речь идёт о срочных вкладах, на которые вы кладёте фиксированную сумму.

По работе с процентами

- С капитализацией. Проценты на сумму вклада начисляются ежемесячно или ежеквартально — зависит от условий банка. Они приплюсовываются к ней, и уже в следующем месяце начисление осуществляется на увеличенную сумму. Это приумножает доходность вклада.

- Без капитализации. Проценты начисляются на сумму, которую вы положили при открытии вклада, но не прибавляются к ней. Доходы обычно можно выводить и использовать до окончания срока вклада.

По возможности частичного снятияС некоторых вкладов вы можете в любое время вывести часть суммы. Чаще речь идёт о бессрочных вариантах. По валютеВклады, как и кредиты, бывают в рублях и в иностранной валюте. И, как и в случае с займами, ставки на валютные варианты ниже. Банки зарабатывают на том, что берут деньги у населения под низкий процент и дают ему же в кредит под высокий. Сейчас валютные ипотеки и займы берут неохотно, поэтому и условия по таким вкладам предлагают не самые привлекательные. На что ещё обратить вниманиеВклады до 1,4 миллиона рублей страхуются государством. Поэтому, если вы накопили больше, есть смысл разделить сбережения на порции, чтобы они не превышали страхового максимума, и отнести их в разные банки. Перечень банков, вклады в которых защищены, опубликован на сайте Агентства по страхованию вкладов. Стоит также исключить ситуацию попадания в число «серых» вкладчиков. В этом случае банк берёт у вас деньги, но они не учитываются на его балансе и, соответственно, не страхуются АСВ. Поэтому требуйте у финансового учреждения документ о том, что вы внесли деньги. И, конечно, не доверяйте средства банкам, о которых слышите впервые. Проверяйте лицензию, историю, основные финансовые показатели. Насторожить должны и подозрительно высокие проценты по вкладам: возможно, банк установил их, потому что не собирается возвращать деньги. Почему стоит рассмотреть накопительный счётСейчас банки предлагают открыть накопительный счёт, который по своим функциям во многом дублирует бессрочный вклад, только предлагает более гибкие условия. Вы можете вносить и снимать деньги, когда захочется. На минимальный остаток ежемесячно будут капать проценты, которые добавляются к общей сумме. Следовательно, капитализация присутствует. Проценты также бывают весьма привлекательными даже по сравнению со срочным вкладом. Так что рассмотрите накопительный счёт в качестве альтернативы бессрочному вкладу. Как выгодно положить деньги под процентыИсходя из указанных критериев, подберём подходящий вклад под каждую ситуацию. Ситуация 1Дано: студент Вася заканчивает пятый курс через четыре месяца. После защиты диплома он подумывает жить в другом городе. Недавно он выиграл грант, которого хватит для переезда, но предусмотрительный Вася хочет подкопить ещё. У Васи есть чёткий срок, к которому ему понадобятся средства, и деньги он собирается приумножать, а не тратить. Поэтому лучше всего ему подойдёт срочный вклад на три месяца с возможностью пополнения и капитализацией процентов. Стоит рассмотреть и вариант без пополнения, так как проценты по нему могут быть выше. Дополнительные доходы при этом Вася будет переводить на бессрочный вклад или накопительный счёт, чтобы эта сумма тоже росла, хоть и медленнее. Ситуация 2Дано: Анна продала квартиру и сразу задумалась о покупке новой. Она не хочет, чтобы деньги лежали просто так. Но они могут понадобиться ей в любой момент, как только появится хороший вариант. Анне подойдёт бессрочный вклад, а лучше — накопительный счёт. И деньги растут, и снять их можно в любое время. При срочном вкладе проценты выше, но она рискует потерять доход, если средства понадобятся до истечения договора. Ситуация 3Дано: Пётр устал от работы и продал дорогостоящий бизнес. Теперь он хочет немного отдохнуть. Других источников дохода у него нет, поэтому он намерен жить на проценты. Если Пётр сумел сколотить крутой бизнес, но так и не научился инвестировать, ему остаётся только срочный вклад на длительный период с ежемесячной выплатой процентов. Но разумно при этом часть денег оставить на бессрочном вкладе или накопительном счёте, чтобы можно было ими распоряжаться, когда процентов будет не хватать. Оптимальный вариант — разделить имеющуюся сумму на порции по 1,2 миллиона и положить в разные банки на разное время: одну или больше частей на три месяца, одну или больше — на полгода, остальное вложить долгосрочно. Когда через три месяца ему захочется купить что-то дорогое, у него будет на руках нужная сумма. А если он не вытерпит и снимет деньги раньше, то потеряет проценты только с 1,2 миллиона. Остальные средства продолжат лежать на счету с полноценным начислением дохода. Ваша ситуацияЕсли вы намерены копить и точно знаете, к какому сроку понадобятся деньги, ваш выбор — вклад с капитализацией процентов. Что касается пополнения, нужно смотреть на условия банка. Иногда выгоднее открыть вклад без пополнения, а новые доходы копить отдельно. При этом снимать деньги досрочно крайне невыгодно: доход будет минимальным. Ниже, чем на бессрочном вкладе. Если вы точно не знаете, что будете делать с деньгами и как срочно они вам понадобятся, рассмотрите вариант бессрочных вкладов и накопительных счетов. Процент ниже, чем по срочному вкладу, но таким он и останется, что бы вы ни делали с деньгами.

- Как приумножить накопления: 10 стратегий с разным уровнем риска

- Что стоит знать о процентах по кредиту, чтобы не остаться в долгу у банка

- Скрытые платежи: почему надо читать то, что написано мелким шрифтом

Каким образом вывести деньги с брокерского счета

Прежде чем вывести деньги с ИИС нужно детально изучить условия проведения такой операции.

Во-первых, при выводе финансов индивидуальный инвестиционный счет автоматически закрывается.

Во-вторых, если операция по выводу совершена до истечения 3 лет (с момента открытия счета), то инвестор не сможет воспользоваться налоговыми льготами. Если он их уже получил – придется вернуть. Итак, процедура вывода денег с ИИС в приложении Сбербанка имеет следующий вид:

- Необходимо зайти в приложение Сбер Инвестор и выбор вкладки «».

- На открывшейся странице нужно выбрать вкладку «Переводы и выводы».

- Далее нужно нажать на кнопку «», ввести в соответствующее поле код из SMS и нажать «».

- Системой будет сформировано поручение на вывод денег. Здесь нужно указать сумму и нажать на кнопку «».

После выполнения всех шагов на экране появится сообщение о том, что поручение успешно отправлено. В течение нескольких часов деньги будут зачислены на счет.

Куда не стоит вкладывать деньги

Начинающим вкладчикам и инвесторам стоит избегать чрезмерно рискованных способов приумножить свой капитал, даже если они обещают очень высокую доходность. Помните, чем выше предложенный процент, тем жестче требования по вкладам и риски по инвестициям. К высокодоходным, но рискованным способам заработать на инвестициях относятся трейдинг, вложения в криптовалюту и финансовые пирамиды.

- Трейдинг. Игра на бирже может показаться легким заработком, который требует скорее удачи, чем каких-то профессиональных навыков. Однако в реальности это не так: новичок, не знакомый с особенностями трейдинга, рискует очень быстро потерять вложенные деньги. Игра на бирже может принести доход, но только тем, кто обучался трейдингу и знаком со всеми его нюансами. Понимать принципы торгов недостаточно, необходимо следить за экономикой, политикой, уметь правильно оценивать конъюнктуру, чтобы не поддаться панике при колебаниях рынка и не продать активы, теряя долю прибыли.

- Криптовалюта. В последнее время биткоины показывают значительный рост, поэтому многие начинающие инвесторы закономерно хотят заработать на криптовалюте. Но нужно помнить, что этот тип «валюты» ничем не обеспечен, поэтому предсказать его рост или падение новичку практически невозможно. Майнинг затратен, и не приносит такой прибыли, как непосредственная торговля эфиром или биткоинами. Плюс, существуют ограничения по обороту этих расчетных единиц, а их обналичивание затруднено и связано с дополнительными расходами.

- Финансовые пирамиды. Рискованный и небезопасный способ получения дополнительного дохода, связанный с использованием мошеннических схем. категорически не рекомендуем рассматривать такой вариант инвестирования. Финансовые пирамиды или хайп-проекты похожи на инвестиционные фонды, но главным отличием является высокая заявленная доходность, например, 1% в день. HYIP-проекты часто оперируют только электронными деньгами, а прибыль участников обеспечивается за счет привлечения новых клиентов, реального инвестирования при этом нет. Такие проекты имеют собственные сайты, каналы в соцсетях, но не входят в реестр ПИФов ЦБ, не имеют официальной регистрации. Гарантировать доход и защиту средств участников невозможно.

Вкладывать деньги можно только в проверенные банки и инвестпроекты: только так можно не потерять свои сбережения и получить доход.

Средние риски

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Резюме

Самый выгодный в 2022 году вклад в Сбербанке для каждого клиента свой. Так получается из-за разных целей, которые ставят перед собой вкладчики:

- Получить максимальную прибыль. Если исходить только из процентной ставки, то самые выгодные предложения на 6 месяцев — СберВклад Прайм с дистанционным оформлением.

- Пополнять, изымать и зарабатывать. Привлекательнее остальных выглядят предложения «Промо Управляй». Вклад можно пополнять и фиксировать новую неснижаемую сумму. Кроме того, деньги с вклада можно снимать в пределах неснижаемого остатка.

Исходя из поставленных целей, подбирайте выгодный вклад в Сбербанке под себя. Если хотите заработать больше, узнайте, какие бывают еще способы получения ежемесячных доходов, кроме вклада. Кроме того изучите как работает ИИС в Сбербанке или в Тинькоффе. Возможно, такой вид пассивной прибыли заинтересует вас гораздо больше, чем вклады.