Учет при работе с фрилансерами

Как доказать законность расходов

Организация заключила договор с самозанятым исполнителем. По окончании работ исполнителю выплатили деньги, но позже он аннулировал чек. Может ли заказчик учесть расходы?

Права и обязанности самозанятого

Когда самозанятый получил доход (вознаграждение за работы, услуги), он обязан сформировать чек и передать его заказчику.

- приложение «Мой налог»;

- уполномоченного оператора (например, сервис по работе с самозанятыми Qugo)

Передача чека должна быть произведена в установленные сроки:

- в момент расчета наличными деньгами или банковской картой;

- не позднее 9-го числа, следующим за месяцем, в котором самозанятый получил расчет, если оплата была проведена безналичным способом (например: путем перечисления денег на личный счет самозанятого в банке

При наличии чека заказчик вправе учесть вознаграждение, оплаченное самозанятому, при расчете налоговой базы:

- по налогу на прибыль (по НДФЛ для ИП на общем режиме);

- по единому налогу на доходно-расходной УСН;

- по единому налогу для сельхозпроизводителей.

Если самозанятый ошибся и сформировал чек на большую сумму или вернул заказчику деньги, полученные в счет оплаты или аванса, он вправе скорректировать данные, которые ранее передал в инспекцию. Ведь в противном случае сумма налога к уплате будет завышена.

При этом самозанятый должен представить пояснения о причинах, по которым ему пришлось скорректировать данные (ч. 4 ст. 8 закона от 27.11.2018 № 422-ФЗ

В зависимости от способа, которым самозанятый взаимодействует с заказчиками, он может направить пояснения через приложение «Мой налог», оператора электронной площадки или банк.

Минимизируйте риски по работе с самозанятыми – привлекайте исполнителей через сервис Qugo. Не знаете с чего начать? Оставьте заявку и мы ответим на все интересующие вас вопросы.

Права и обязанности заказчика

Если самозанятый вернул деньги и аннулировал чек, то заказчику необходимо скорректировать налоговую базу.

Если же чек был аннулирован, а деньги от самозанятого обратно не поступили, то признать расходы заказчик может, но только при условии, что самозанятый выдаст ему другой чек взамен. Совсем без чека признать расходы не получится.

Несмотря на то, что в законе черным по белому написано, что при работе с самозанятыми обязателен только чек (это является официальным закрывающим документом), мы настоятельно рекомендуем готовить акты выполненных работ. Юрлицам бывает тяжело обосновать налоговой расходы по чекам (акт в гражданском кодексе всегда был единственным и обязательным документом при взаимодействии с контрагентами), а в случае аннуляции чека всегда будет официальный документ, доказывающий, что работы все-таки были выполнены в указанном объеме и в отведенные сроки. Эта мера поможет избежать возможных проблем.

К сожалению, если заказчик не пользуется услугами электронных платформ, то об аннулировании чека он, скорее всего, узнает во время камеральной (например, при запросе КУДиР) или выездной проверки. И тогда отстоять расходы будет непросто.

Qugo избавит заказчиков от проблем с закрывающими документами. Сервис автоматически в установленные сроки создаст чек от лица самозанятого и направит его заказчику. Если исполнитель аннулирует чек – сервис мгновенно направит заказчику уведомление о сторнировании.

Документы от самозанятых. Как проводить в учете

Можно с полной уверенностью утверждать, что самозанятые заняли значительную нишу в бизнесе. Их уже воспринимают не как внештатников, а как полноценных партнеров. Давайте разберемся, какие документы нужно иметь заказчику при работе с самозанятыми, как их отразить в учете и что делать, если даты в документах (чеке и акте) не совпадают.

Документооборот с самозанятыми

Все компании и предприниматели, вступая в договорные отношения с самозанятыми, должны иметь четкое представление о том, как документально оформить такое сотрудничество.

Если кратко, то взаимодействие с самозанятым сводится к следующему:

- подтверждение статуса самозанятого;

- выполнение работ (оказание услуг);

- сдача-приемка выполненных работ (акт);

- оплата (получение чека).

Законом о самозанятых предусмотрен один обязательный документ — это чек, который является одновременно документом, подтверждающим доход самого налогоплательщика, и отчетным документом для заказчика.

Несмотря на то, что плательщик НПД не обязан вести бухучет и организовывать документооборот, часто появляется необходимость в оформлении дополнительных подтверждающих документов.

Компании и ИП применяют разные системы налогообложения, и если это ОСНО или УСН «доходы — расходы», то заказчику понадобится не только подтверждение перечисления денег исполнителю, но и документы, которые позволят на 100% учесть расходы в бухгалтерском и налоговом учете.

Кроме того, если самозанятый передает кроме чека еще и акт, а также подписывает договор, то это повышает к нему лояльность клиентов. Исполнитель, который передал полный пакет документов, и по которому не возникло проблем с налоговой, будет востребован.

Заказчикам, снижающим свою налогооблагаемую базу за счет расходов на услуги самозанятого, нужны гарантии в спорных ситуациях с налоговыми органами. Им нужно обосновать легитимность и экономическую оправданность расхода средств.

Чтобы подтвердить, что сделка состоялась не ради оптимизации налогообложения, а из-за реальной необходимости, потребуется собрать:

- справку о статусе самозанятого (ее можно запросить у исполнителя или самостоятельно проверить статус на сайте налоговой, а на платформе для взаимодействия с самозанятыми Qugo такая проверка происходит автоматически перед каждой выплатой);

- договор

При заключении договора с самозанятым, кроме стандартных пунктов, следует учесть некоторые специфические моменты: нужно указать, что исполнителем является физлицо, зарегистрированное в качестве плательщика НПД, зафиксировать порядок оплаты и получение от него чека, предусмотреть обязанность уведомить заказчика в случае утери статуса самозанятого.

- акт (подтверждает факт выполнения работ или оказания услуг, более полно и конкретно описывает суть работы);

- счет (содержит реквизиты для оплаты, но без него как раз можно обойтись, если реквизиты есть в договоре или оплата происходит наличными);

- чек (самый главный и обязательный документ, который подтверждает оплату, выдается на бумаге или в электронном виде).

Используйте готовые шаблоны или обменивайтесь своими вариантами договора и акта в сервисе Qugo. Рассчитывайтесь с самозанятыми и получайте чеки сразу после оплаты.

Отражаем в учете документы от самозанятого

Расчеты с самозанятыми проводим в бухгалтерском учете как обычные расчеты с любыми другими контрагентами (ИП или ООО) и отражаем на счете 76.16 «Расчеты с самозанятыми» в корреспонденции со счетом в зависимости от выполненных работ (оказанных услуг).

- Дт 44 — Кт 76.16 — начислено вознаграждение самозанятому за услуги, связанные с продажей продукции, товара, работ, услуг (например, за курьерскую доставку). Данная проводка характерна для торговых организаций.

- Дт 20 — Кт 76.16 — начислено вознаграждение самозанятому, который выполнил работы для нужд основного производства (например, расходы на ремонт станка).

- Дт 26 — Кт 76.16 — вознаграждение самозанятому за услуги для общехозяйственных нужд (за настройку компьютера, клининг офиса).

- Дт 08 — Кт 76.16 — начислено вознаграждение самозанятому за монтаж (настройку) нового основного средства. Например, дизель-генераторной электростанции, сервера.

- Дт 91.2 — Кт 76.16 — начислено вознаграждение за работы и услуги, оказанные самозанятым, не связанные с производством (услуги по ликвидации последствий ЧС — ремонт после пожара на складе).

Выплата вознаграждения отражается проводкой Дт 76.16 — Кт 51(50).

Расчеты с самозанятыми автоматизированы в бухгалтерских программах. Например, в 1С:Бухгалтерии добавлен новый вид контрагента «Самозанятый» и документ «Выплаты самозанятым», с помощью которого в учете отражаются услуги, полученные от исполнителей. Из документа можно сформировать реестр для банка в формате .xlsx, а после оплаты и загрузки чеков распечатать его.

Qugo позволяет взаимодействовать с вашей учетной системой (выгружать и загружать документы), работать с платформой по API и максимально автоматизировать всё взаимодействие с самозанятыми, в т.ч. выплаты, формирование и получение документов. Вы можете работать с несколькими исполнителями или сразу с массовыми задачами (например, сразу с десятками или сотнями курьеров, программистов или клинеров).

Для заказчиков также важно правильное отражение расчетов в налоговом учете. С одной стороны нужно сделать это по НК, тем самым оградив себя от штрафов и доначислений, а с другой стороны снизить налоговые расходы легально и без негативных последствий.

Если выплата вознаграждения самозанятому происходит в момент приобретения товара или услуги, то проблем с признанием расходов не возникает. В момент передачи денег, совпадающий с приобретением товара или услуги, самозанятый выдает чек. Именно в этом периоде можно учесть расходы на выплату самозанятому.

Согласно положениям частей 8 — 10 статьи 15 закона № 422-ФЗ для организаций и индивидуальных предпринимателей наличие чека, сформированного налогоплательщиком НПД (продавцом, исполнителем), является обязательным для учета расходов при определении налоговой базы.

Что делать, если в акте и чеке разные даты?

Есть общие правила признания расходов в соответствии с НК:

- При кассовом методе расходы признаются по мере их фактической оплаты (п. 3 ст. 273 НК). То есть датой чека.

- При методе начисления расходы признаются в том периоде, к которому они относятся исходя из условий сделок (п. 1 ст. 272 НК). Другими словами, на дату подписания акта.

Из положений НК и закона о самозанятых не следует однозначного вывода о дате принятия к налоговому учету, если расплатились с плательщиком НПД до подписания акта или если договором предусмотрена отсрочка платежа.

Анализируя разъяснения ФНС, можно сделать следующие выводы:

- для признания расходов на услуги самозанятого чек обязателен, а акт крайне желателен;

- если дата чека раньше даты акта (то есть произведена предоплата), то такие расходы принимаются датой акта при наличии чека;

- если дата акта раньше даты чека (то есть оплата предусмотрена после приема-передачи работ и услуг), то расходы следует принять на дату чека.

Расскажем, как бухгалтеру вести учет платежей и расходов, связанных с самозанятыми.

Как оформлять расчеты с самозанятым

Первый документ, наличие которого необходимо проверить бухгалтеру, — это договор с самозанятым, где указаны его реквизиты.

Самое главное, чтобы договор соответствовал всем требованиям к договору ГПХ, иначе отношения с плательщиком НПД могут переквалифицировать в трудовые.

Один из ключевых признаков, на который налоговая обратит внимание, если вы попадете под такое подозрение, — это размеры и регулярность платежей. Если вы платите СМЗ фиксированные суммы вознаграждения, а дни выплат еще и совпадают с днями выплаты зарплаты, то риск попасть на большие проблемы с налоговиками возрастает.

Второй ключевой документ для работы с самозанятым — это чек. Чек он формирует сам через банковское приложение или приложение «Мой налог» сразу после получения платежа от вас, если он получен через электронное средство платежа или наличными.

Если платеж поступит через расчетный счет, безналично, то чек самозанятый обязан выдать чек не позднее 9-го числа месяца, следующего за месяцем, в котором поступил платеж. При этом в чеке нужно указать фактическую дату поступления средств, а не дату выписки чека.

Чек самозанятый должен присылать вам по каждой выплате. Это основной документ для признания расходов. При использовании сервиса Мои самозанятые чеки формируются автоматически и сразу пересылаются заказчику. Благодаря этому вы защищены от рисков по признанию расходов. Остальные документы — договор, акт — также можно сформировать и подписать прямо в сервисе. Подписание их происходит с помощью электронных подписей. У организации это будет квалифицированная электронная подпись, а у самозанятого

Проводки по расчетам с самозанятым

Итак, выплату вы сделали, чек от самозанятого получили. Осталось разобраться с проводками.

Их немного, по сути они аналогичны проводкам, которые вы бы сделали при получении услуг или товаров от обычного поставщика.

Обратите внимание! В бухгалтерских программах часто делается ошибка: операции с самозанятыми проводят через документы, предназначенные для расчетов с работниками, например, через платежные ведомости. Это неверно. Оформлять их нужно через документы, используемые для операций с поставщиками / исполнителями. Например, в 1С: Бухгалтерии 8.3 это будет «Поступление (акты, накладные)»

Проводки по операциям с самозанятыми:

Напомним, что самозанятые могут продавать только товары собственного производства. К примеру, организация может заказать сборку компьютера по заданным параметрам из запчастей, которые исполнитель купит сам или приобрести предметы искусства для оформления бутика или офиса компании.

Самозанятый может создавать и программные продукты (НМА) — разрабатывать мобильные приложения, создавать базы данных или системы учета.

Что учесть при работе через электронные площадки и сервисы

Многие компании работают с самозанятыми через специальные площадки. Это удобно, если у вас несколько (и тем более много) исполнителей и сложно контролировать все расчеты.

Разберем проводки в бухучете на примере работы через сервис «Мои самозанятые

Принцип работы с переводами прост: организация пополняет номинальный счет, с которого затем проводятся все оплаты по реестру. Во-первых, не нужно будет формировать платежные поручения на каждого исполнителя. Во-вторых, платить можно как по полным реквизитам банковского счета, так и просто по номеру телефона или карты.

Максимум удобства при работе с таким сервисом достигается службами доставки, в розничной торговле или перевозках. Курьеры, промоутеры и водители мобильны, их не пригласишь в офис для расчета и им некогда заниматься выставлением документов. А через онлайн-сервис можно быстро все согласовать, выставить и оплатить.

Если вы переводите деньги получателю через сервис, то проводку используйте такую:

Дебет 76 субсчёт «Расчёты с посредником (например, сервисом „Мои самозанятые“) по номинальному счёту» — Кредит 51

Перевод денежных средств на номинальный счет не является расходом. В затратах для целей налогового учета можно будет принять уже фактические расходы — после расчета с самозанятыми и получения от них документов.

Чек сервис пришлет автоматически, поэтому ждать его и требовать от исполнителя не придется. Необходимые документы — договор, акт — также формируются прямо в сервисе, так что самозанятому не придется изобретать собственную форму.

На услуги сервиса (комиссию за переводы, для Моих самозанятых она от 1%) предоставляется ежемесячный акт. Эти расходы тоже можно учесть в бухгалтерском и налоговом учете. Комиссии онлайн-сервиса гораздо ниже, чем комиссии банка за переводы физлицам, даже самозанятым.

Обычно такие переводы ограничены каким-либо лимитом в месяц, при его превышении, процент комиссии возрастает. В Моих самозанятых размер комиссии не будет меняться — совершайте столько оплат, сколько вам требуется и на любую сумму. Если у вас или ваших исполнителей возникнут вопросы, их можно задать в чате, где ответы дадут эксперты по работе с самозанятыми.

При оплате вознаграждения сервису проводка будет такой:

Если у вас есть вопросы по статье — задавайте их в комментариях.

Как и зачем самозанятому аннулировать чеки

Прелесть режима НПД для предпринимателя — отсутствие налоговой отчётности. Закон требует от самозанятого только чек. Но что делать, если его нужно отредактировать? Или удалить?

Когда самозанятый может аннулировать чек

Чек можно аннулировать, когда деньги пришлось вернуть

Чек можно аннулировать, когда в данных — ошибка

В какой срок можно аннулировать чек

Когда самозанятый не может аннулировать чек

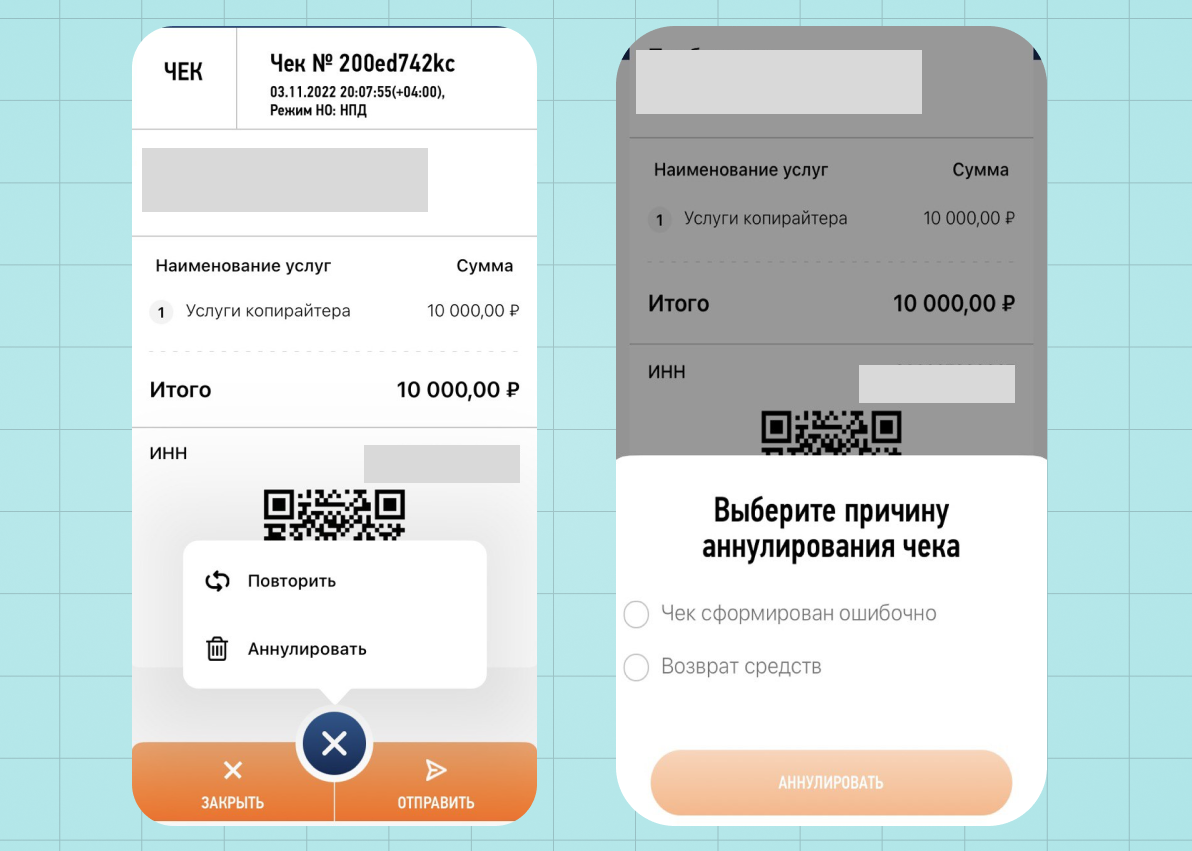

В мобильном приложении «Мой налог» (и в личном кабинете на сайте ФНС) есть функция аннулирования уже сформированных чеков. Выглядит это так:

У самозанятого на это есть две причины: ошибка в данных чека или возврат денег заказчику. Правда, некоторые переходят на тёмную сторону и выбирают третью причину — уклонение от уплаты налогов. Рассказываем, в чём разница и какие могут быть последствия.

Когда самозанятый может аннулировать чек

А теперь на понятном.

Чек можно аннулировать, когда деньги пришлось вернуть

Возможно, заказчик оплатил аванс, а сделка по каким-то причинам сорвалась. Или самозанятый что-то продал, но покупателя не устроило качество, и он вернул товар.

В этом случае самозанятый может законно аннулировать чек и вернуть деньги заказчику.

Пример: Даша — самозанятый фотограф. За свой очередной заказ она взяла 10 тысяч рублей в качестве предоплаты, выдала заказчику чек и начала готовиться к съемкам. Но в намеченный день съёмка сорвалась — модель заболела. Перенести фотосессию на другой день не вышло: у Даши нет свободных мест. Она отказалась от съёмки, вернула предоплату и пригласила на замену знакомого фотографа.

Чек можно аннулировать, когда в данных — ошибка

Не та дата, название услуги, ИНН заказчика или сумма — всё это законное обоснование для аннулирования чека.

Пример: самозанятый сварщик изготовил для ООО несколько металлоконструкций, в чеке так и написал: «Изготовление ограждений». Но бухгалтерию заказчика такой чек не устроил, нужны подробности. Сварщик аннулировал чек и сформировал новый с более подробным описанием: «Изготовление четырёх металлических ограждений для входной группы».

В какой срок можно аннулировать чек

Самозанятый может аннулировать любой чек, выданный с момента регистрации: законодательно ограничений по срокам нет. Более того, в приложении «Мой налог» можно сформировать чек задним числом (например, в декабре за март). Но с заменой старых чеков есть одна проблема.

Если ошибку в чеке обнаружили в тот же момент или в пределах того же расчётного периода, то налог с исправленного чека посчитают так же, как обычно. Здесь всё в порядке.

Если ошибку в чеке заметили в следующем расчётном периоде, то сформированный новый чек будут считать «просроченным» — за него налоговая может начислить пени за каждый день просрочки — 1/300 ключевой ставки, реже штраф — 20% от суммы чека.

По своему опыту можем сказать, что система расчёта штрафных санкций работает непредсказуемо: кто-то обходится без них, другому достаются все пени и штрафы, третьему — только пени.

Пример: Самозанятый копирайтер писал тексты для сети массажных салонов. Спустя три месяца с ним связался заказчик и сказал, что в одном из чеков обнаружил ошибку в наименовании организации. Попросил аннулировать и сформировать новый с правильными данными. Этот новый чек система считала как просроченный и к сумме налога прибавила пени и штраф.

Ситуации, когда заказчик находил ошибку в чеке спустя время, мы подробно разбирали вместе с налоговым консультантом. От таких ошибок страдают как самозанятые, так и заказчики. Поэтому мы настоятельно рекомендуем отправлять чек сразу и внимательно проверять данные.

После того, как вы аннулировали и сформировали новый чек, не ждите, что приложение моментально рассчитает вам налоговую задолженность. Налог появится вместе с текущим после 12 числа следующего месяца, как ему и положено

Когда самозанятый не может аннулировать чек

А теперь про «тёмную сторону», когда самозанятый решает аннулировать чек, чтобы не платить налог.

Пример: самозанятый дизайнер получил за вёрстку сайта 50 тысяч рублей, сформировал чек и отправил заказчику. А потом решил, что платить налог ему жалко, и аннулировал чек.

Это называется «уклонением от уплаты налога», и проверить это очень просто. На чеке самозанятого есть QR-код, который отображает реальное состояние чека. На первом скриншоте — действующий чек, который отправил ссылкой самозанятый. Но если перейти по QR, мы видим, что чек аннулирован.

Когда заказчик обнаружит аннулированный чек, то скорее всего вернётся и попросит исправить ошибку. Если самозанятый согласиться, ему придётся выплачивать пени и штраф за просроченный чек. Если не согласится — заказчик вправе пожаловаться в ФНС. Так что такие «серые схемы» довольно легко можно вычислить, и мы советуем не привлекать к себе внимание налоговой.

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь

материалом в

социальных сетях — так о нюансах НПД узнает больше людей ❤️

Выставляем счёт на оплату в приложении «Мой налог»

Самозанятый в работе с юридическим лицом должен заключить договор, выдать чек и иногда — счёт на оплату. В последнем заинтересована бухгалтерия компании-заказчика. Но как самозанятому выставить счёт и зачем он нужен?

Что такое счёт на оплату

Зачем нужен счёт на оплату

Как выставить счёт на оплату

Как выставить счёт на оплату в приложении «Мой налог»: рассказываем и показываем в скриншотах

Что такое счёт на оплату

Это документ, по которому покупатель (заказчик) переводит деньги за товар или услугу. Счёт на оплату — это подтверждение, что компания оплатила работу контрагента, а не поездку начальника на Мальдивы.

В законе №422-Ф3 и в письме ФНС нет упоминаний о том, какие документы сопровождают расчёты между самозанятым и юрлицом (кроме чека). Поэтому ориентируемся на порядок расчета между юрлицом и физлицом:

- Договор, который закрепляет условия оплаты, способ и порядок расчётов, гарантии и ответственность сторон. Договор не нужен, если сделка немедленная: например, юрлицо покупает у самозанятого связанные вручную варежки и оплачивает их на месте. В этом случае понадобится только чек от самозанятого.

- Счёт на оплату, который служит обоснованием оплаты услуг или товаров самозанятого заказчиком.

- Назначение платежа, которое формирует заказчик.

- Чек от самозанятого.

Самозанятый может найти заказчика не только в России, но и за рубежом. Сервис Jooble ежедневно агрегирует вакансии со всего мира. Самозанятому нужно лишь вбить в поисковой строке интересующий запрос и тип занятости.

Зачем нужен счёт на оплату

В первую очередь он нужен бухгалтерии заказчика. Налоговая отчётность для юрлиц строже, чем для самозанятых. Поэтому все операции, которые проходят по расчётному счёту компании, должны быть обоснованы документами.

Самозанятые имеют право получить оплату без выставления счёта. Но если заказчик попросит такой документ, лучше бы знать, как правильно его составить.

Отказывая заказчику в этом документе, самозанятый может потерять клиента, и не одного.

Как выставить счёт на оплату

До недавнего времени самозанятому нужно было своими руками искать шаблон документа и заполнять все поля:

- ФИО и реквизиты самозанятого,

- дата и номер счёта,

- название и реквизиты организации-плательщика (должны быть прописаны в договоре),

- список всех работ и услуг с ценами,

- общая сумма счета,

- подпись самозанятого.

С 2021 счёт на оплату можно выставить из приложения «Мой налог». Это удобно, потому что самозанятому нужно лишь заполнить поэтапно все данные – приложение само сформирует документ.

Как выставить счёт на оплату в приложении «Мой налог»

1. Открываем приложение «Мой налог»

2. Проверяем, настроен ли в приложении способ безналичной оплаты

«По расчётному счёту» для ИП на НПД и «По номеру телефона» для остальных. Во втором случае вы указываете номер, который привязан к системе быстрых платежей в конкретном банке.

3. Возвращаемся на главный экран и нажимаем на кнопку «Новая продажа»

4. Заполняем поля:

- Наименование товара или услуги (какую работу вы выполнили), если заключён договор, то вписать туда же номер договора и дату его подписания. Нажимаем кнопку «Добавить», если услуг было несколько.

- Стоимость (сколько вам должны заплатить).

5. Ниже выбираем «Юридическому лицу или ИП» и заполняем поля с ИНН и наименованием организации

6. Проверяем правильность введённых данных и нажимаем кнопку «Выдать счёт»

7. Перед вами готовый счёт на оплату

Теперь его можно сохранить в PDF или тут же отправить заказчику. Для этого нажмите на синюю кнопку с тремя точками и в открывшемся меню «Отправить ссылку на счёт». Выбираете способ отправки, нажимаете «Отправить» и вуаля – ваш счёт у заказчика.

Счёт необязательно отправлять сразу. Все сформированные документы будут храниться в разделе «Счета», сгруппированные по месяцам.

Там же вы можете редактировать документы: удалять ненужные и восстанавливать обратно, если передумаете.

Напоминаем, что счёт на оплату не заменяет чек.

Его можно сформировать прямо из счета: открываем нужный документ, находим меню с тремя точками и выбираем «Создать чек».

В этот момент средства выставленного и уже оплаченного счёта появятся в доходе самозанятого.

Самозанятый и НДС

Количество самозанятых растет, и появляются новые вопросы. Например, многих пользователей НПД и сотрудничающих с ними юрлиц интересует: могут ли самозанятые работать с НДС? Разбираемся в вопросе в новой статье.

Платят ли самозанятые НДС

Куда сдавать декларацию и уплачивать налог?

Нюансы НДС при импорте услуг

Может ли самозанятый работать с НДС

С 2019 года в России действует специальный налоговый режим для предпринимателей, работающих без наемных сотрудников, — налог на профессиональный доход. Он направлен на снижение налоговой нагрузки и «выход из тени» малого бизнеса.

Услуги самозанятых привлекли внимание крупного бизнеса возможностью получить квалифицированных исполнителей на проектные работы, сэкономив при этом на подоходном налоге и страховых взносах. Теперь самозанятые, работая с юридическими лицами, самостоятельно уплачивают 6% от суммы полученного дохода.

В этой статье мы расскажем, когда возможна оплата самозанятому с НДС или без и что делать спецрежимникам при покупке импортных товаров и услуг.

Платят ли самозанятые НДС

С 19 октября 2020 года специальный режим «Налог на профессиональный доход» действует во всей России. Последней к эксперименту подключилась республика Ингушетия. Количество самозанятых растет, и появляются новые вопросы. Например, многих пользователей НПД и сотрудничающих с ними юрлиц интересует: могут ли самозанятые работать с НДС?

Нет, так как плательщики НДС — организации и предприниматели, работающие на общей системе налогообложения (статья 143 Налогового кодекса РФ). Поэтому самозанятый НДС не облагается, но у правил бывают исключения.

Если плательщик налога на профессиональный доход купит товары или услуги в иностранной компании, у которой нет зарегистрированных в России филиалов или представительств, ему придется отчитываться и уплачивать «ввозной» (импортный) НДС. При этом для своих клиентов самозанятый выставить счет с НДС не может.

Как поступить с НДС при импорте товаров?

Если вы приобрели товар или услугу у иностранной организации, обратитесь в ИФНС по месту регистрации и уточните, есть ли у нее зарегистрированные в России представительства или филиалы. При отсутствии подразделений подготовьтесь отчитаться и уплатить импортный НДС.

Импортные товары и услуги облагаются по ставке 10 и 20 процентов. Если в России приобретенный товар облагается по ставке 10%, вы уплачиваете налог по такому же тарифу.

Важно! Некоторые товары, купленные у зарубежной фирмы, не облагаются ввозным налогом на добавленную стоимость (например, протезно-ортопедические изделия). Полный перечень представлен в пункте 2 статьи 150 Налогового кодекса РФ.

Куда сдавать декларацию и уплачивать налог?

Зависит от того, в какой стране зарегистрирован поставщик товара или услуги. Есть два варианта:

Отчетность направляйте в ИФНС до 20 числа месяца, следующего за месяцем ввоза товара или приобретения услуги. Например, если оформили покупку 15 февраля, сдайте отчетность и уплатите «импортный» НДС до 20 марта (если последний день — выходной, срок переносится на ближайший рабочий день).

В этом случае декларацию по НДС сдают раз в квартал до 25 числа месяца, следующего за отчетным периодом (статья 174 НК РФ). Например, если оформили сделку 15 февраля, сдайте декларацию и уплатите «импортный» НДС до 25 апреля (если последний день — выходной, срок переносится на ближайший рабочий день).

Так как вы ведете деятельность без наемных сотрудников, можете отправлять декларацию в бумажном или электронном формате (пункт 3 статьи 80 НК РФ). Во втором случае потребуется электронная цифровая подпись (ЭЦП), оформление которой обойдется в 3-5 тысяч рублей в зависимости от региона проживания.

Пример. Самозанятый 11 февраля 2021 года в Казахстане (страна-участница ЕАЭС) за 50 000 рублей купил неподакцизное сырье для производства. До 22 марта (20 марта — выходной, поэтому срок перенесен на ближайший рабочий день) он должен сдать декларацию и уплатить налог (10 000 рублей) в местную ИФНС. Уменьшить размер НДС плательщик налога на профессиональный доход не может.

Нюансы НДС при импорте услуг

Покупая у иностранной компании услугу, придется уплачивать НДС как налоговый агент (если она реализуется на территории России в соответствии со статьей 148 НК РФ). Налог на добавленную стоимость прибавляется к стоимости. Если поставщик продает услугу за 10 000 рублей, вы заплатите за нее 12 000 рублей. Иногда НДС удерживают с оплаты и зарубежная фирма получает сумму за вычетом налога (если это заранее указано в договоре).

Налог со стоимости полученной услуги уплачивайте одновременно с ее оплатой (пункт 4 статьи 174 НК РФ). Для этого создан отдельный КБК — 182 1 03 01000 01 1000 110. В платежном поручении в поле 101 (статус) укажите «02».

Пример. Спецрежимник заказал у иностранной компании разработку мини-сервиса. Организация выставила самозанятому счет на 10 000 рублей, он оплатил его 10 февраля 2021 года. Поставщик услуги получил 10 000 рублей, а плательщик НПД перечислил 12 000 рублей (2 000 — налог). До 25 апреля 2021 года он должен подать в ИФНС по месту регистрации декларацию по НДС.

Может ли самозанятый работать с НДС

Юридические лица и предприниматели на общей системе налогообложения, чаще всего, обращаются к самозанятым для выполнения проектных работ, чтобы оптимизировать налоговую нагрузку. И так как они параллельно желают сокращать «входящий» НДС, у них возникает вопрос: «Могут ли работать с НДС самозанятые?»

Нет, самозанятые даже при большом желании не могут продавать товары и оказывать услуги с НДС (они полностью освобождены от уплаты налога в соответствии с Федеральным законом № 422-ФЗ от 27 ноября 2018 года). Это один из недостатков нового режима, из-за которого ООО и ИП нередко отказываются от сотрудничества со спецрежимниками.

Поэтому вопрос, как осуществить возврат НДС самозанятым, которым интересуются начинающие плательщики налога на профессиональный доход, неактуален.

Как платить самозанятому от ООО с НДС?

Перевести деньги самозанятым организацией с НДС нельзя. Оплачивая услуги или товары пользователя НПД, из суммы не получится выделить НДС, потому что спецрежимники не являются плательщиками налога на добавленную стоимость. Следовательно, юридические лица и индивидуальные предприниматели сократить сумму «входящего» НДС с оплаты самозанятому не могут.

Самозанятые освобождены от уплаты налога на добавленную стоимость, поэтому не могут работать с НДС, а клиенты (организации и предприниматели) — снижать «входящий» НДС. Исключение — спецрежимники платят налог, если купили товары или услуги в зарубежной фирме, у которой на территории Российской Федерации нет зарегистрированных представительств или филиалов.

Пример. Общество с ограниченной ответственностью (ООО) заказало у самозанятого услугу по настройке контекстной рекламы для продвижения нового товара. Специалист выполнил работу, выставил контрагенту счет на 20 000 рублей. Юрлицо в расходную часть по налогу на прибыль может включить 20 000 рублей, но не имеет права сокращать НДС на 3 333,33 рубля, потому что спецрежимник не уплачивает налог на добавленную стоимость.

- Расходы по самозанятым для юридических лиц

- Расчетный счет для самозанятых

- Как ИП работать с самозанятыми

- Как самозанятому аннулировать чек

- Как оформить на работу самозанятого

Ознакомимся с порядком расчетов для самозанятых, а также с расходами по ним для юридичеких лиц в данной статье.

Обязательный документ при расчетах – чек с указанными ниже реквизитами. При отсутствии каких-либо сведений или ошибок в них документ будет считаться некорректным и не может использоваться для учета:

- название документа;

- дата и время расчета;

- сведения о товарах/работах/услугах (точные названия, цена за единицу и общая стоимость);

- ФИО, ИНН плательщика НПД;

- отметка о применении режима НПД;

- сведения о заказчике (ФИО или название компании, ИНН);

- уникальный идентификационный номер;

- QR-код для считывания.

Плательщик НПД формирует и передает заказчику чек в момент расчета (если оплата проводится наличными, на электронный кошелек или с карты на карту) или до 9-го числа следующего месяца (если оплата осуществляется через расчетный счет). В последнем случае все равно указывается дата получения средств, а не формирования самого документа. Если осуществляется сначала предоплата, а позднее окончательный расчет, чек формируется на каждый из платежей.

За нарушение сроков формирования и предоставления чеков для плательщика НПД предусмотрена ответственность по ст. 129.13 НК РФ в виде штрафа в размере 20% от суммы платежа. При повторном нарушении в течение 6 месяцев сумма штрафа увеличивается до 100%. Заказчик может самостоятельно сообщить о нарушении в налоговую инспекцию, в том числе онлайн-сервиса на сайте ФНС.

Передача чека возможна несколькими способами:

- в бумажной форме (предварительно распечатав из приложения);

- в электронной форме (в виде изображения документа или ссылки на него, отправленных на электронную почту, через соцсети или смс-сообщение);

- через считывание QR-кода с информацией о чеке с экрана своего смартфона.

Как учитывать расходы на самозанятых

Заказчик может учесть оплату за товары, работы или услуги самозанятого в расходах при работе на УСН «Доходы минус расходы», ОСНО, ЕСХН. Таким образом, можно уменьшить налоговую базу для расчета налога на прибыль на соответствующую сумму. При работе на УСН с объектом «Доходы» расходы вообще не учитываются, соответственно и покупки у плательщика НПД или оплату его работ/услуг учесть не получится.

Основной документ, дающий основания для учета, – чек. Именно наличие правильно оформленного документа дает право учитывать указанные в нем суммы в расходах. При использовании платформы Рокет Ворк заказчик получает чеки от самозанятого автоматически. Соответственно исключается риск непредоставления документа, ошибок в нем и отсутствия оснований для учета расходов. Здесь же можно автоматизировать другие процедуры (проверка статуса плательщика НПД, выплата вознаграждения и пр.) и перевести в электронную форму весь документооборот.

Пример. ООО «Ромашка» заключило договор с самозанятым фотографом, который будет делать фотографии товаров для интернет-магазина. Договор заключили на 1 месяц и договорились о вознаграждении в размере 30 000 руб. Когда фотограф выполнил работу, стороны подписали акт, компания перечислила исполнителю 30 000 руб., получила на эту сумму чек и отразила ее в расходах.

Учет самозанятых в бухгалтерском учете

В бухгалтерии компании можно учесть только товары, услуги или работы от плательщика НПД, которые уже получены, оплачены и подтверждены чеком. Самозанятые отражаются на счете 76 бухгалтерского учета – «Расчеты с разными дебиторами и кредиторами». Допускается также использование счета 60 «Расчеты с поставщиками и подрядчиками», но первый вариант более предпочтителен.

Нельзя использовать счет 70 «Расчеты с персоналом по оплате труда», поскольку он касается только расчетов с сотрудниками. А вознаграждение самозанятому за выполненные работы или оказанные услуги не относится к расходам на оплату труда.

Корреспондирующий счет определяется с учетом характера работ или услуг по такому же принципу как для договоров с обычными физлицами. Например:

Пример. Компания заключила договор ГПХ с самозанятым юристом, который будет представлять ее интересы в судебном процессе. Подобные услуги относятся к общехозяйственным расходам, поэтому начисление вознаграждения будет отражаться проводкой Дебет 26 Кредит 76, перечисление денег юристу на банковскую карту – Дебет 76 Кредит 51

Возмещение расходов самозанятому

Обязательство компенсировать расходы работникам на ведение профессиональной деятельности предусмотрено нормами Трудового кодекса. Речь может идти о компенсациях за услуги связи, бензин для авто, использование личного имущества (инструментов, компьютера, автомобиля), проезд, найм жилья (при направлении в командировку). Но сотрудничество с самозанятыми регулируется нормами гражданского права в целом и гражданско-правовым договором в частности, соответственно на них гарантии компенсаций не распространяются. Более того, выявление налоговой инспекцией признаков трудовых отношений между заказчиком и исполнителем грозит последнему дополнительными расходами (на оплату страховых взносов) и штрафами.

Это значит, что:

- Заказчик должен заплатить самозанятому только вознаграждение, установленное договором. Подразумевается, что в эту сумму заложены в том числе расходы, необходимые на выполнение работ (оказание услуг). Если в процессе сотрудничества появляются дополнительные расходы, сторонам следует заключить дополнительное соглашение к договору с обновленной стоимостью заказа.

- Плательщик НПД выписывает чек на всю сумму полученного от заказчика вознаграждения и с нее же уплачивает налог. В соответствии со ст. 8 закона № 422-ФЗ при определении налоговой базы расходы у самозанятых не учитываются.

Особенности налогообложения у самозанятого

Наличие у исполнителя статуса плательщика НПД означает, что организация не должна платить НДФЛ за самозанятого, перечислять с его вознаграждения страховые взносы на пенсионное и социальное страхование и подавать отчетность по этим платежам. Он самостоятельно уплачивает за себя только налог на профессиональный доход (НПД).

Но эта схема работает только при соблюдении нескольких условий. Следует убедиться, что исполнитель:

- Имеет актуальный статус плательщика НПД. Подтверждением может быть справка из приложения «Мой налог», предоставленная самозанятым, или сведения, самостоятельно полученные на специальном сервисе ФНС. Статус следует проверять не только перед началом сотрудничества, но и перед проведением каждого платежа. Если окажется, что статус утерян из-за превышения лимита по доходу (более 2,4 млн. руб.), нужно будет удержать НДФЛ и уплатить страховые взносы с даты, кода был превышен лимит. При этом базой для расчета будет сумма свыше ограничения в 2,4 млн. руб.

- Занимается видом деятельности, разрешенным для применения НПД. Ограничения по ним утверждены ст. 4 закона № 422-ФЗ.

- Никогда не был штатным работником компании или уволился более 2-х лет назад.

Еще одно важное условие – отсутствие признаков подмены трудовых отношений гражданскими. Если будет выявлено такое нарушение, компанию оштрафуют по п. 4 ст. 5.27 КоАП РФ на сумму от 5000 руб. для ИП и от 50 000 руб. для юрлиц. Налоговая обяжет уплатить НДФЛ и страховые взносы за весь период сотрудничества с плательщиком НПД и выпишет дополнительный штраф по ст. 122 НК – 40% от суммы задолженности.

Кроме указанных условий, важно правильно оформить документы о сотрудничестве с самозанятыми гражданами.

Сколько можно сэкономить при работе с самозанятыми?

Таким образом, при работе с самозанятыми можно экономить существенные суммы на налогах и страховых взносах с зарплаты, поскольку не придется уплачивать 13% НДФЛ и суммарно около 30% страховых взносов (на пенсионное, медицинское и социальное страхование). Компания потратит деньги только на вознаграждение самозанятому.

Например, нужно нанять маркетолога, который проведет исследование рынка и организует продвижение компании. Планируемый срок выполнения этой работы 4 месяца с вознаграждением за нее 280 000 рублей.

Если нанимать маркетолога в штат по трудовому договору, нужно заплатить не только зарплату 280 000 руб. (в пересчете за месяц сумма составит 70 000 руб.), но и перечислить за него обязательные налоги и взносы. В итоге затраты за 4 месяца составят:

- НДФЛ: 280 000 х 13% = 36 400 руб.

- Страховые взносы: 280 000 х 30% = 84 000 руб.

- Итого: 36 400 + 84 000 = 120 400 руб.

Таким образом, при найме штатного маркетолога расходы увеличатся минимум на 120 400 руб. и составят суммарно 400 400 руб. Кроме того, возможны дополнительные затраты – на оборудование рабочего места, если такового нет в офисе компании (например, покупку рабочего стола, стула, компьютера, расходных материалов), оплату пособия на случай временной нетрудоспособности (если сотрудник заболеет).

Если нанимать для выполнения указанных работ самозанятого по договору ГПХ, то расходы компании составят 280 000 руб. и ничего сверх этого. НДФЛ и страховые взносы никому из сторон платить не придется, а налог на профессиональный доход исполнитель заплатит за себя самостоятельно по ставке 6% от полученного вознаграждения.

Чтобы привлечь к работе желаемого специалиста, компания также может увеличить вознаграждение плательщику НПД для компенсации налога – достаточно указать в договоре соответствующую сумму (это не запрещено законом, поскольку размер вознаграждения устанавливается по соглашению сторон). Для рассматриваемого примера тогда расходы увеличатся на 16 800 руб. (280 000 х 6%) и составят суммарно 296 800 руб. Именно эта сумма будет фигурировать в договоре и чеке. И даже этот вариант будет выгоднее по сравнению с уплатой НДФЛ и страховых взносов за штатного работника.

Самозанятые также платят налоги на свой доход и могут рассчитывать на специальный налоговый вычет для них. Bankiros.ru расскажет, какой вычет предусмотрен специально для самозанятых и в каких ситуациях они имеют право на стандартные налоговые вычеты.

Какой Налог платит самозанятый и какой вычет для него предусмотрен ФНС

Самозанятые лица платят пониженную налоговую ставку: 4% с доходов, полученных от физических лиц и 6% от ИП и юрлиц. Для лиц, которые впервые оформили самозанятость, существует единоразовый налоговый вычет в десять тысяч рублей.

Этот вычет нельзя получить деньгами и потратить на собственные нужды. Налоговая служба автоматически применяет вычет к вашим выплатам. Это понижает ваш налог. Так, вы заплатите 3% с доходов от физлиц, вместо 4%, а с доходов от ИП и физлиц – 4% вместо 6%.

Такая ставка будет действовать для вас пока вы не потратите всю сумму вычета в десять тысяч рублей.

После для вас будут действовать стандартные ставки в четыре и шесть процентов. Самостоятельно это отслеживать и считать в личном кабинете ФНС не нужно. Все рассчитывается автоматически в приложении «Мой налог».

Вклад «Максимальный доход»

Налоговый вычет представляет собой сумму, на которую можно уменьшить налогооблагаемый доход при расчете НДФЛ, как, например, при продаже жилья. Если же вы уже уплатили НДФЛ, то вы можете вернуть его часть на затраты, понесенные на лечение, образование и другое.

Получить часть средств с уплаченного НДФЛ обратно или получить скидку при его оплате можно только с доходов, которые облагаются НДФЛ по ставке 13%. Доход от самозанятости таким не является, поскольку самозанятое лицо платит налог на профессиональный доход по ставке 4 или 6%. Этот налог не равно налогу трудоустроенных граждан, с зарплаты которых удерживают НДФЛ.

Самозанятые не смогут воспользоваться стандартными вычетами с уплаченных налогов на профессиональный доход.

Когда самозанятому придется платить НДФЛ

Налог на профессиональный доход уплачивается только с оплаты услуг от физлиц, ИП и юрлиц. Однако есть виды деятельности, которые под самозанятый режим не попадают. В такие исключения входит, например, продажа недвижимости или автомобиля. Доход от подобных сделок облагается не «самозанятым налогом», а стандартным налогом на доходы физических лиц по ставке 13%.

Вклад «Ценный актив смарт»

Например, вы купили автомобиль и решили продать его раньше минимального срока владения (три года) и за сумму выше той, за которую вы его покупали. Доход от продажи необходимо задекларировать и начислить налог на разницу между ценой, за которую вы купили автомобиль, и ценой, за которую вы его продали.

Когда самозанятые могут получить стандартный налоговый вычет

Самозанятые получают право на вычет тогда, когда получают доход, с которого необходимо платить НДФЛ по ставке 13%. Например, если самозанятый продает квартиру или автомобиль или он параллельно со своей деятельностью официально трудоустроен и работодатель высчитывает с него НДФЛ. В этом случае у самозанятого гражданина появляется право на стандартные налоговые вычеты.

Если у самозанятого, кроме профессионального, есть другие источники доходов, которые облагается НДФЛ по ставке 13%, появляется право на вычет при продаже жилья, за детей, лечение и образование. Здесь действуют стандартные правила для использования вычета.

Вклад «Надёжный доход»

Напомним, ранее Bankiros.ru рассказывал о том, почему Закон о МРОТ является аферой.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Елена РудневаЖурналист / Bankiros.ru