Куда вложить деньги? Экспобанк изучил рынок инвестиций

Как инвестировать в акции

Пошаговая инструкция для начинающих

Инвестировать — значит вкладывать деньги во что-то, что впоследствии принесёт вам прибыль. Инвестировать в акции — значит вкладывать деньги в конкретную компанию и владеть её долей. Например, вы купили акцию Apple, и теперь часть бизнеса в объёме, который даёт одна бумага, принадлежит вам. В этой статье мы разберём основные моменты, которые касаются инвестирования в акции российских и зарубежных эмитентов, то есть компаний, выпустивших ценные бумаги.

Шаг 1. Определитесь, зачем вам инвестиции

Ситуация на фондовом рынке постоянно меняется, и никто не может дать гарантии, какая именно акция взлетит, а какая — окажется в аутсайдерах. Однако бессистемные инвестиции, без цели, плана и стратегии, точно повысят риск потерять вложенные деньги. Чтобы начать инвестировать правильно, следуйте инструкции.

4 категории людей с точки зрения финансовой грамотности.

Цены акций и других активов на бирже называются котировками.

- Определитесь со стартовым капиталом. Подумайте, с чего вы начнёте: сразу вложите всю сумму или будете инвестировать постепенно.

- Подумайте, сколько времени вы готовы уделять выбору объектов для инвестирования. Можно тратить несколько часов в год, а можно несколько часов в день — всё зависит от ваших возможностей. Определившись, вы сможете выбрать стратегию и инвестиционные инструменты, а также предположить ожидаемую доходность.

- Выберите брокера и откройте счёт. Для этого не нужно посещать офис брокерской компании — достаточно заполнить заявку онлайн. Если потребуется помощь при оформлении заявки, воспользуйтесь нашей инструкцией. Открыв счёт, вы получите доступ к различным торговым площадкам и сможете покупать российские и зарубежные ценные бумаги.

Шаг 2. Выберите способ управления капиталом

Какие варианты могут быть:

- Доверительное управление (ДУ). Вы заключаете договор с управляющей компанией, специалисты которой следят за рынком, выбирают ценные бумаги и совершают сделки за вас. За их работу придётся платить комиссию, но при этом не потребуется вникать в особенности фондового рынка.

- Самостоятельные вложения. Вы выбираете стратегию и бумаги, определяете степень риска и совершаете сделки. Минус — временные затраты. Плюс — контроль над ситуацией и экономия на комиссиях.

Если вы решили инвестировать самостоятельно, то вы можете:

- выбирать отдельные акции;

- покупать ETF или БПИФ.

ETF (exchange-traded fund) — это специальные фонды. Они приобретают много различных активов (ценных бумаг и других финансовых инструментов) и разделяют их на части — паи или акции, а затем продают на бирже. Если вы покупаете пай ETF, то становитесь владельцем сразу всех активов, которые входят в состав фонда, пропорционально доле этого пая. Биржевой паевой инвестиционный фонд (БПИФ) — российский аналог ETF.

Шаг 3. Выберите подходящие акции

Разберём, что нужно учитывать при выборе бумаг, чтобы получить сбалансированный портфель.

Определитесь с инвестиционной стратегией

Существуют три наиболее известных варианта.

- Дивидендная стратегия. Её суть заключается в том, чтобы покупать ценные бумаги, по которым компания регулярно выплачивает часть прибыли своим акционерам. Инвестирование в дивидендные акции подходит тем, кто хочет обеспечить себе пассивный доход. Как правило, основной риск подобной стратегии заключается в том, что компания может перестать выплачивать дивиденды или снизить их размер. При поиске подходящих ценных бумаг важно оценить уровень долга компании и понять, хватает ли эмитенту прибыли на выплаты акционерам.

- Стоимостная стратегия. Эта стратегия подразумевает поиск бумаг перспективных компаний, которые при этом недооценены рынком — то есть стоят дешевле, чем могли бы. Это значит, в будущем стоимость таких акций может вырасти и принести прибыль за счёт курсовой разницы. Подобный подход потребует фундаментального анализа показателей компаний, потому что необходимо определить причину низких котировок бумаг. Может оказаться, что низкая цена обусловлена высоким уровнем долга или неактуальным для потребителей товаром, на который нет спроса.

- Вложение в акции роста. Вы вкладываете деньги в перспективные компании, которые могут принести существенную прибыль в будущем. Как правило, компании роста не платят дивиденды и направляют всю прибыль на развитие. Для поиска подходящих бумаг нужно хорошо разбираться в трендах, чтобы определять потенциально прибыльные направления.

При выборе любой стратегии следует ориентироваться на длительные цели. Как правило, чем короче период, на который приобретаются акции, тем выше риски.

Выберите компании для вложений

Регламентированных правил по выбору объектов для инвестиций не существует, но есть некоторые нюансы, которые следует учитывать.

- Присмотритесь к компаниям, чьей продукцией вы пользуетесь. Например, Уоррен Баффетт однажды попробовал Coca-Cola, и напиток ему понравился. Знаменитый инвестор по достоинству оценил компанию и держит её акции в своём портфеле уже несколько десятков лет.

- Оценивайте бизнес в целом, а не только бумагу. Вы покупаете долю в компании, поэтому нужно понимать, как устроен её бизнес и какие у неё есть перспективы. Тот же Уоррен Баффетт считает, что приобретать акции нужно на длительный срок. Ему принадлежат слова: «Когда мы покупаем доли в отличных компаниях с превосходным менеджментом, наш любимый срок инвестирования — навсегда».

- Смотрите на конкурентов. У компании могут быть хорошие финансовые результаты и привлекательная стоимость бумаг. Но если сравнить её с другими представителями отрасли, может выясниться, что есть эмитенты с более впечатляющими показателями.

- Ищите перспективные варианты. Важно, чтобы у компании была возможность развиваться и оставаться устойчивой в течение многих лет, причём независимо от выбранной вами стратегии инвестирования. Изучайте рынок и планы развития компании, чтобы понимать, что ждёт её дальше.

- Изучайте менеджмент компании. Этого правила придерживаются многие инвесторы. Например, миллиардер Карл Айкан говорил: «Компания будет расти или падать вместе с гендиректором». Если руководство думает о будущем компании, а не только о собственной выгоде, то шансы на успех предприятия выше.

Выясните, какие типы акций существуют

Привилегированные акции имеют приоритет при выплате дивидендов, но, как правило, у их владельцев отсутствует право голоса на собрании акционеров.

Дивиденды по обыкновенным акциям выплачиваются на усмотрение компании, но такие бумаги дают право голоса своим держателям.

Если у компании есть оба типа акций, то в случае финансовых трудностей дивиденды по привилегированным будут выплачены в обязательном порядке, при этом по обыкновенным бумагам их может и не быть. Размер дивидендов по привилегированным бумагам указан в уставе эмитента в виде фиксированного количества или процента от номинальной стоимости акции.

Если инвестирование ориентировано на покупку дивидендных акций, то можно остановить выбор на привилегированных бумагах. Если важно участвовать в жизни компании, — стоит приобрести обыкновенные акции.

Изучите параметры бумаг

Чтобы понять, стоит ли инвестировать в акции конкретной компании, необходимо проанализировать следующие характеристики её ценных бумаг.

- Ликвидность. Это свойство актива, которое показывает, насколько быстро его можно продать по рыночной цене. Чем выше ликвидность инструмента, тем лучше — значит, спрос на него большой.

- Волатильность. Показатель отражает, как сильно меняется стоимость бумаги за единицу времени. Чаще всего акции стабильных компаний отличаются невысокой волатильностью.

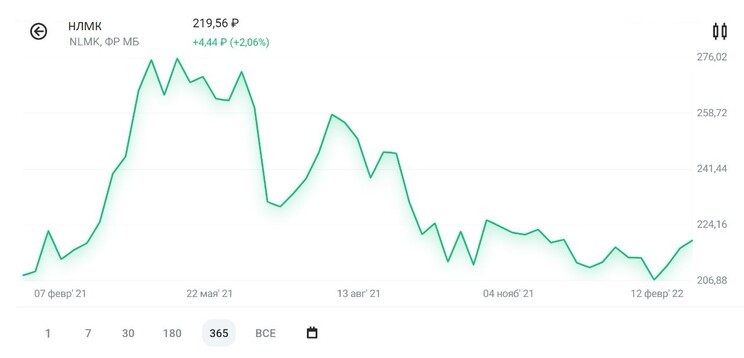

- Диапазон цен. В первую очередь в торговом приложении вы видите рыночную цену — это стоимость акции на настоящий момент. Также в приложении часто указываются минимальная, максимальная и средняя цена бумаги в течение торговой сессии или заданного периода. Их можно использовать, чтобы выбрать более подходящую стоимость покупки акции.

Рис. Диапазон цен акций на примере компании «МТС» (MTSS)

Проанализируйте график котировок

Выбирать акции для инвестирования можно при помощи технического анализа — то есть оценивая график котировок бумаги в торговом терминале или мобильном приложении брокера. Начинающим инвесторам это может показаться сложным, но есть масса обучающих материалов. Существует много видов графиков, но чаще всего используются два:

- линейный;

- свечной.

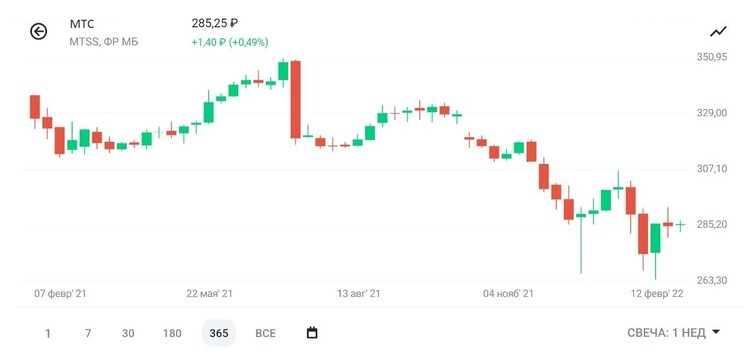

Линейный график строится по осям времени и цены в виде линии, которая отражает стоимость бумаги на момент закрытия периода — например, торговой сессии.

Рис. Пример линейного графика цены акции в приложении «Открытие Инвестиции»

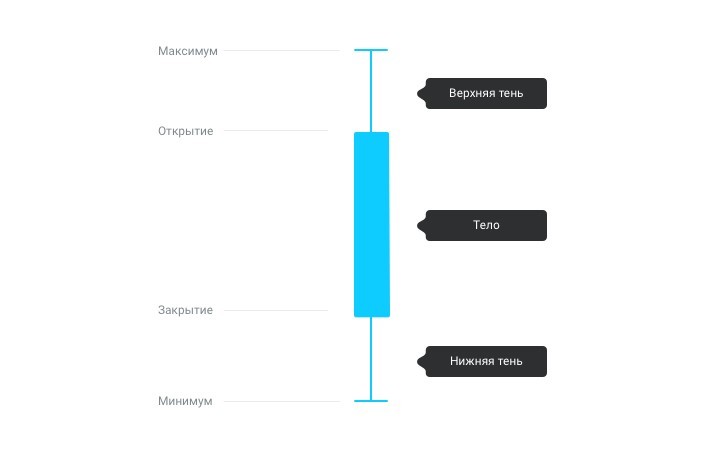

Свечной график состоит из окрашенных в разные цвета прямоугольников с «хвостиками», так называемых японских свечей. Каждый прямоугольник — это колебания стоимости акции за определённый промежуток времени, а его цвет говорит о росте или снижении котировок.

Рис. Пример свечного графика цены акции в приложении «Открытие Инвестиции»

Рис. Японская свеча. Наличие цвета в теле свечи говорит о снижении котировок в пределах временного интервала

Оба вида графика позволяют оценить тренд бумаги. Если линия уходит вверх, это восходящий тренд и котировки растут. Если вниз — нисходящий и котировки падают. Свечной график также помогает спрогнозировать развороты или продолжение трендов. Подробнее о них можно почитать здесь.

Сравните динамику акций с рынком

В этом помогут биржевые индексы — показатели, которые отражают изменение цены определённой группы активов. Например, существует индекс S&P 500, в который входят акции 500 крупнейших по капитализации компаний на американском рынке. Когда фондовый рынок растёт или снижается, индекс — то есть акции компаний, включённые в него, — повторяет эту динамику. Биржевые индексы могут делиться по странам, отраслям, группам компаний, товарам и так далее. Они — своеобразные индикаторы, которые помогают оценить ситуацию на фондовом рынке.

Отклонение акций компании от индекса в ту или иную сторону может говорить как о её проблемах, так и о перспективах. Если динамика выбранной бумаги отличается от динамики индекса, нужно найти причины подобного отклонения и решить, стоит ли инвестировать деньги в такую компанию.

Шаг 4. Сделайте первую покупку

Совершать сделки на бирже просто: достаточно установить мобильное приложение брокера и буквально в несколько кликов добавить необходимые бумаги в портфель. Пошаговый алгоритм будет следующим.

Это можно сделать через приложение банка. Деньги приходят в течение нескольких часов или дней, в зависимости от банка. Второй вариант — перевод с банковского счёта по реквизитам, которые можно найти в личном кабинете брокерского приложения.

Найдите акцию для покупки

В поле для поиска введите название компании или её тикер — кодовое имя актива, состоящее из нескольких латинских букв. У некоторых эмитентов тикеры похожи, и их легко перепутать: например, у ритейлера «Магнит» тикер MGNT, а у «Магнитогорского металлургического комбината» — MAGN. Всегда проверяйте, что именно вы собираетесь купить.

Укажите количество лотов

Акции на бирже торгуются лотами — это минимальное количество бумаг, которое можно купить. Обычно у российских компаний лотность зависит от стоимости бумаги: чем ниже цена, тем больше акций в лоте. Например, в один лот «Газпрома» входят десять акций, а у Segezha Group — 100 акций. У иностранных эмитентов такой зависимости нет: один лот, как правило, равен одной бумаге. Так, вы можете купить как одну акцию Intel за 50 долл. , так и одну акцию Amazon за 3500 долл.

Установите цену покупки

Обычно в брокерском приложении вам предлагают совершить сделку по рыночной цене, то есть по той, которая действует в данный момент. Такая заявка на покупку, или ордер, называется рыночной. Также вы можете установить другую цену покупки — ту стоимость, которую считаете подходящей для бумаги. В этом случае ордер будет называться лимитным, а сделка произойдёт, когда рыночная цена совпадёт с указанной в заявке. Подробнее о том, какие существуют ордеры на бирже, читайте в статье «Открытого журнала».

Когда все параметры сделки установлены, нажмите «Купить» — и акции появятся в вашем портфеле. На фондовом рынке существуют различные режимы расчётов. По акциям, как правило, действует режим Т+2. Это значит, что с юридической точки зрения акция станет вашей только через два торговых дня после совершения сделки. Об этом важно помнить, если вы покупаете бумагу для получения дивидендов.

Шаг 5. Проверьте, насколько здоров ваш портфель

На фондовом рынке существует универсальное правило: чем выше доходность, тем выше риск. Если вам предлагают инвестицию с обещанием доходности в десятки и сотни процентов годовых, нужно задуматься — вероятнее всего, это мошенники. Дополнительный повод насторожиться — гарантия получения прибыли. В инвестициях в акции риск есть всегда, поэтому гарантировать доход никто не может.

Риски инвестирования в акции

Существует три основных вида риска при вложении денег в акции.

- Рыночный. На фондовом рынке действует закон спроса и предложения: когда акции востребованы, их котировки начинают расти. Соответственно, если спрос идёт на спад, стоимость бумаг также снижается. На желание инвесторов купить или продать акции во многом влияет новостной фон. Так, котировки пойдут вниз, если инвесторы начнут массово продавать акции на фоне негативных новостей — например, о плохих финансовых результатах или о разрыве партнёрского соглашения.

- Ликвидности. По акциям надёжных эмитентов ежедневно совершается сотни и даже тысячи сделок. Такие бумаги легко купить или продать. Но есть и менее востребованные активы. Если вы держите в портфеле низколиквидные акции, существует вероятность, что на бирже не найдётся покупателя, когда вы решите продать их по рыночной цене.

Как снизить риски

Основной способ минимизации рисков при инвестировании в акции компаний — это вложение денежных средств в разные виды активов, или диверсификация. Когда в портфеле много бумаг, и одна из них начинает падать, просадку могут нивелировать другие. Сторонниками этого подхода были многие известные инвесторы.

Мы диверсифицируем, поскольку не можем предсказать будущее.

Как можно распределить активы, чтобы получить здоровый портфель.

- Инвестируйте в разные рынки и страны. Экономики государств подразделяются на развитые и развивающиеся. Первые более стабильны, но инвестиции в них отличаются невысокой доходностью. Вторые могут принести большую прибыль, но станут более рискованным видом вложений. Примеры развитых стран — США и Канада, развивающихся — Россия, Индия, Китай.

- Выбирайте разные секторы экономики. Компании из разных отраслей по-разному ведут себя при изменении состояния экономики. Диверсификация по отраслям помогает минимизировать риски: когда одна из них просядет, рост другой сможет компенсировать снижение.

- Покупайте акции разных компаний. Вкладывать все деньги или основную их часть в ценные бумаги одного-двух эмитентов рискованно. Портфель окажется более сбалансированным, если в нём будут присутствовать акции представителей каждого сектора экономики, при этом доля одной компании не превысит 5–10%. Подходящая альтернатива покупке бумаг отдельных эмитентов — паи ETF, которые можно считать диверсифицированным активом.

Признаки здорового портфеля

Как правильно инвестировать деньги в акции? В первую очередь, необходимо внимательно выбирать ценные бумаги. Перечислим несколько параметров, которые говорят о сбалансированности портфеля.

- Акции соответствуют выбранной цели и стратегии. Если портфель ориентирован на получение стабильных дивидендов, акции роста в нём будут лишними.

- Соблюдается диверсификация. В составе портфеля присутствуют представители разных секторов экономики из нескольких стран.

- Выбор акций фундаментально обоснован. Нет спонтанных приобретений: перед покупкой бумаг каждая компания была проанализирована на предмет устойчивого финансового состояния.

- Акции ликвидны и отличаются низкой волатильностью. Такой подход поможет снизить рыночный риск и риск ликвидности.

Как платить налоги при инвестировании в акции

При получении прибыли от вложений инвестор должен уплатить налоги. В случае с акциями такая обязанность возникает:

- при получении дивидендов;

- при продаже бумаг по цене выше цены покупки.

Ставки и условия уплаты налогов при этом различаются в зависимости от страны эмитента. В таблице приведены основные ситуации, с которыми может столкнуться частный инвестор.

Тип дохода Налоговая ставка Кто перечисляет налог Дивиденды по российским акциям 13% — на доходы до 5 млн руб. ,15% — на доходах свыше 5 млн руб. Налоговым агентом выступает брокер Дивиденды по иностранным акциям для США — 30%,ставки других стран можно посмотреть на сайте СПБ Биржи Инвестор самостоятельно декларирует доходы и при необходимости платит налоги Прибыль от продажи российских акций 13% — на доходы до 5 млн руб. ,15% — на доходы свыше 5 млн руб. Налоговым агентом выступает брокер Прибыль от продажи иностранных акций 13% — на доходы до 5 млн руб. ,15% — на доходы свыше 5 млн руб. Налоговым агентом выступает брокер

Рис. Налоговые ставки при инвестировании

Между Россией и США существует соглашение об избежании двойного налогообложения, благодаря которому по дивидендам можно платить не 30%, а 13% — 10% в США и 3% в России. Чтобы получить такую возможность сэкономить, необходимо подписать форму W-8BEN.

По всем дивидендам, полученным от иностранных эмитентов, необходимо отчитываться в налоговые органы и самостоятельно уплачивать налог. Сделать это можно, заполнив декларацию по форме 3-НДФЛ.

Обратите внимание, что ряд компаний, которые ведут свою деятельность в России, зарегистрированы на территории других стран. В таком случае на Московской бирже торгуются депозитарные расписки, а инвесторам нужно отчитываться о дивидендах в ФНС самостоятельно.

Инвестирование на рынке акций — это возможность сохранить и приумножить свой капитал, если вдумчиво подойти к выбору ценных бумаг. И неважно, сколько денег у вас есть на старте: даже на несколько тысяч рублей можно собрать диверсифицированный портфель из ETF и БПИФов или подобрать акции отдельных компаний и постепенно их докупать.

Чтобы начать инвестировать в акции с нуля, достаточно потратить 15 минут и открыть брокерский счёт. «Открытие Инвестиции» предоставляет доступ к Московской и Санкт-Петербургской биржам, на которых можно приобрести ценные бумаги из разных стран и сформировать надёжный портфель. Заполните заявку прямо сейчас!

Больше интересных материалов

Мифы об инвестировании

В России невелика доля населения, занимающегося инвестированием. На фондовой бирже присутствует всего около процента населения страны, в то же время в США даже домохозяйки управляют своими средствами. Столь малоизвестная область выглядит пугающе и обросла мифами, которые и близко не соответствуют реальности. Вот самые распространённые.

- Миф первый: инвестиции — для богатых.В действительности для входа на фондовый рынок достаточно всего несколько тысяч рублей. К примеру, минимальная цена — 5–15 тысяч рублей, а у некоторых брокеров отсутствует минимальный порог для возможности начала торгов.

- Миф второй: без углублённых знаний и навыков заработать невозможно.Безусловно, ориентироваться в терминах и базовых принципах экономики нужно, но банковский вклад — это тоже инвестиции. Изучение доступной информации в сети для начала вполне хватит.

- Миф третий: риски слишком высоки, поэтому игра не стоит свеч.Те же банковские депозиты сейчас подлежат обязательному страхованию вкладов. Здесь идеально работает принцип — чем выше прибыль, тем проще прогореть. Выбирать инвестиционные инструменты лучше с холодной головой.

Куда можно инвестировать

Вариантов вложения средств огромное количество. Ориентируясь на объект инвестиций, можно выделить следующие направления:

- недвижимость — земля, объекты строительства, оборудование;

- интеллектуальная собственность — патенты, исследования, образование;

- финансы — ценные бумаги, банковские вклады, драгоценные металлы.

Вложение минимальных средств возможно лишь в финансовые инструменты. Наиболее востребованы:

- депозиты в банках — риски и сложность минимальны, доход аналогичен, вклады до 1,4 миллиона застрахованы;

- акции — уровень риска зависит от выбора компании выпустившей эти акции, доход возможен в виде дивидендных выплат или от роста стоимости акций;

- облигации — долговой инструмент с доходностью обычно выше, чем по депозитам, но несильно превышающей инфляцию;

- ПИФы — долевое участие в сформированном портфеле, прибыль делится на всех участников пропорционально вложениям. Есть возможность начать инвестировать от одной тысячи рублей;

- драгоценные металлы — возможно покупать как физический металл, так и различные варианты биржевых инструментов.

При выборе инвестиционного инструмента не стоит забывать и о стратегии. Здесь стоит опираться на цели инвестирования, уровень знаний и наличие свободного времени. Выделяются два основных стратегических направления — по срокам и по рискам. По времени окупаемости вложений существует три варианта:

- — краткосрочные;

- 1–3 года — среднесрочные;

- свыше трёх лет — долгосрочные.

По уровню риска выделяют два основных стиля — консервативный и агрессивный. Первый предполагает в основном пассивный доход в долгосрочной перспективе, прибыль невелика, риски меньше. Второй потребует больше времени, глубокие знания, но даст возможность получения большой прибыли в кратчайшие сроки. Сопряжён с высокими рисками.

По мере накопления опыта и увеличения капитала не исключена смена ориентиров и выбор новых инструментов. Первые шаги рекомендуется делать в наиболее надёжных вариантах.

Правила и советы новичкам

Обезопасить себя от рисков на фондовом рынке невозможно, но минимизировать потери нетрудно. Для этого подойдёт изучение опыта известных инвесторов и финансистов. Вот несколько советов, которые помогут избежать лишних ошибок.

- Диверсификация портфеля.Не стоит вкладываться в один инструмент или компанию, при таких условиях неэффективная деятельность эмитента приведёт к потере денег. Лучше использовать 3–4 направления в разных отраслях — убыток по одному инструменту сгладится прибылью остальных.

- Действие и дисциплина.Даже при минимальных вложениях последовательность выполнения шагов, анализ ситуации и регулярное пополнение портфеля приведут к желаемому доходу. Не стоит расслабляться при получении первых заработков — лучше реинвестировать их для скорейшего достижения цели.

- Настойчивость и спокойствие.Путь любого человека — череда подъёмов и падений. Инвесторы не исключение. Холодный ум и контроль эмоций не позволят совершить ошибок в критической ситуации. А накопленный опыт поможет избежать их повторения в будущем.

- Правильное окружение.Общение с единомышленниками настроит на нужный лад. Изучение тематических форумов и страниц из соцсетей познакомит с интересными стратегиями и распространёнными ошибками.

- Постоянное обучение.Мир не стоит на месте — вчерашние удачные решения сегодня могут оставить ни с чем. Постоянное самообразование, наблюдение за опытными коллегами, чтение финансовой литературы расширят возможности и откроют новые перспективные направления.

С какой суммы разумно выходить на фондовый рынок?

Я считаю, для нормальной работы долгосрочному инвестору потребуется хотя бы 100 000 рублей. Это суммы уже хватит для формирования диверсифицированного портфеля, и комиссии уже не будут оказывать столь разрушительного эффекта на результаты работы инвестора.

Сам я начинал инвестировать на фондовом рынке с суммы в 200 000 рублей, и на тот момент это были для меня действительно очень серьёзные деньги. Но важно понимать, что это были не последние средства моей семьи, я имел стабильный доход, внушительную подушку безопасности вне биржи и достаточные знания для того, чтобы не наделать глупостей на самом старте.

Мой опыт говорит о том, что:

- На рынок не нужно нести последнее. Это позволит соблюдать спокойствие и хладнокровие в сложных обстоятельствах. Всё-таки фондовая биржа — это не место, где раздают деньги всем желающим. Статистика говорит о том, что большинство теряет здесь, а не находит. Поэтому я рекомендую отнестись к решению инвестировать на рынке ценных бумаг со всей серьёзностью и осторожностью.

- Можно начать инвестировать фактически с нуля. Не в том смысле, что можно вложить ноль и получить миллион — давайте без сказочных иллюзий, а в том смысле, что, не имея средств, можно накопить минимальный капитал, тратя меньше, чем зарабатываешь, и сберегая разницу. Сам я откладывал фиксированный процент со всех своих доходов (30% — с основного, 50% — с дополнительных) и регулярно относил накопленное на банковский депозит, пока не скопил те самые пресловутые 200 000 рублей сверх подушки безопасности.

- Время, пока первоначальный капитал копится, разумно потратить на изучение правильной работы на фондовом рынке. Я убеждён, что начинать инвестирование с потери денег вовсе необязательно. Сейчас существует огромное количество информации, которая позволяет анализировать опыт тысяч других инвесторов и учиться на чужих ошибках и победах, а не на своих собственных.

- Инвесторы медленно и скучно увеличивают свой капитал, игроманы быстро и ярко теряют на рынке все свои деньги. Важно определиться, кем вы хотите быть, и уже не отступать от выбранной стратегии.

Подводя итоги, я хочу подчеркнуть, что для выхода на фондовый рынок и покупки акций российских компаний требуются небольшие деньги, которые вполне по силам скопить любому человеку со средним достатком.

Но для того, чтобы не только оказаться на бирже, но и успешно работать на ней на протяжении многих лет, приумножая свой капитал, нужно, на мой взгляд, обладать:

- значительным багажом знаний;

- хорошей психологической устойчивостью;

- разумной и последовательной стратегией;

- независимостью от рыночного капитала и дохода, особенно в периоды биржевых кризисов и крахов.

Тогда успех на фондовом рынке не заставит себя ждать.

Как инвестировать правильно

Прежде чем начинать искать активы, в которые можно вложить деньги, стоит помнить основные правила инвестирования, особенно в период кризиса и неопределенности:

- копите подушку безопасности;

- поставьте цель и определитесь с приемлемым уровнем риска;

- не поддавайтесь панике и следуйте своей стратегии;

- диверсифицируйте инвестиции, то есть не вкладывайте все деньги в один актив. По возможности распределяйте вложения по странам, активам, валютам;

- ребалансируйте портфель, если в этом есть необходимость;

- не бойтесь обращаться к профессионалам и уходить с рынка;

- инвестируйте в то, в чем разбираетесь.

Мы опросили экспертов и узнали у них, во что сейчас можно вложить деньги, и распределили активы по уровню риска. Помните, что никто и ничто не может гарантировать доходность. Как правило, большая доходность предполагает большие риски.

Минимальные риски

Вклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

В первой половине июня заканчивается срок действия части депозитов, которые граждане открывали по ставке выше 20%. Часть этих средств перейдет на фондовый рынок, ожидают эксперты. РБК разбирался, что может стать альтернативой «дорогим» вкладам.

ОФЗ

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

- ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

- ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне. «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс. , то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

Золото

Инвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Разбираемся, что стоит за логикой экспертов, которые рекомендуют держать золото в инвестиционном портфеле, и действительно ли это верная стратегия — читайте в специальном материале РБК Pro.

Средние риски

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Высокие риски

Вложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

- Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

- Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Несмотря на все потрясения, список российских акций, в которых частные инвесторы держат больше всего денег, мало изменился с начала 2022 года. РБК приводит прогнозы аналитиков по дюжине голубых фишек, которые чаще всего попадают в топ-10 по популярности.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковых

Беляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Базовые правила инвестирования

Перед тем как начать инвестировать, определите финансовую цель, срок вложений и уровень допустимого риска. От этого будет зависеть дальнейшая стратегия.

Краткосрочный горизонт. Допустим, вы инвестируете свободные деньги и уже точно знаете, что через год они вам понадобятся. В таком случае стоит придерживаться консервативного подхода — делать ставку на менее рисковые инструменты, например государственные облигации или банковские вклады. Это надежные активы с прогнозируемым доходом, поэтому можно быть уверенным, что через год вы полностью вернете свой капитал и проценты.

Среднесрочный горизонт. В случае вложения на срок от года до пяти лет можно собрать более агрессивный портфель и добавить рисковых активов — например, акции или золото. Выбор инструментов во многом зависит от задачи: если цель заработать — можно сделать упор на рисковые активы.

Чтобы компенсировать потери от инфляции, подойдут консервативные активы. Здесь также важно следить за макроэкономической обстановкой в мире: когда цикл экономического роста только начался, можно увеличить долю рисковых активов, а когда на горизонте рецессия — сделать ставку на защитные.

Долгосрочные инвестиции. Когда инвестор ставит стратегическую цель на пару десятилетий — например, накопить капитал для выхода на пенсию — можно собрать портфель, в котором преобладают акции и другие рисковые инструменты. Стратегическая дистанция позволяет не обращать внимания на рыночные падения и кризисы — они имеют краткосрочную природу. На исторической дистанции экономика с наибольшей вероятностью продолжит развиваться, а рынок перепишет свои максимумы. Здесь выбор стратегии во многом зависит от вашей терпимости к риску — сложно ли вам пережить сильную просадку портфеля.

Например, кризис 2008 года — один из худших медвежьих рынков в истории американского индекса акций S&P 500. Индекс в моменте потерял 56,8% своей стоимости. Падение затянулось на полтора года. Затем последовало восстановление рынка, и за последующие 12 лет и S&P 500 вырос на 390%.

Минусы отсутствия финансовой стратегии. Без плана инвесторы зачастую собирают портфель снизу вверх, то есть делают точечные вложения, не принимая в расчет поведение всего портфеля в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И даже по отдельности качественные активы могут сыграть злую шутку и значительно увеличить риски инвестора. Например, если инвестировать в десять хороших сырьевых компаний, это не убережет портфель в случае сильного падения цен на товарном рынке. Портфель будет сильно зависеть от одних и тех же факторов.

Главный способ сгладить волатильность и снизить риски инвестора — широкая диверсификация по секторам экономики и странам. В этом случае падение одних активов будет компенсироваться движением по другим. Тем не менее диверсификация не дает страховку на 100% — портфель все равно может уйти в минус, просто не так сильно.

Ключевые правила инвестирования. Перед тем как вкладывать куда-либо деньги, напомним ключевые правила инвестирования:

- Создайте подушку безопасности — запас денег на случай непредвиденных ситуаций. Подушку важно держать в ликвидных и низко рисковых активах — например, на банковской карте.

- Инвестируйте только свободные деньги — то есть излишки, а не те, что могут потребоваться для жизнеобеспечения в ближайшее время.

- Диверсифицируйте вложения — вкладывайтесь в разные инструменты, в разных валютах и в разные секторы экономики.

- Поставьте цель — возможно, вас вдохновят эти 20 долгосрочных целей. Определите горизонт инвестирования и приемлемый уровень риска. Последнее можно переформулировать так: вам моральных сил следовать выбранной стратегии, несмотря на рыночный обвал. Частая ошибка, когда инвесторы недооценили свою терпимость к риску и на панике распродали активы — как оказывается потом, на самом дне.

- Если есть необходимость, периодически ребалансируйте портфель. Это позволит не отклоняться от стратегии и не превышать выбранный уровень риска.

Как учесть состояние экономики при инвестировании. Понимание макроэкономической ситуации помогает сформировать стратегию и выбрать подходящие активы. Особенно это важно, если горизонт инвестирования менее 10 лет, то есть в рамках одного экономического цикла.

Разные активы проявляют себя по-разному в той или иной конъюнктуре. Акции циклических компаний хорошо растут при подъеме экономики и сильно страдают, когда та замедляется. Выручка таких компаний следует за ростом и за спадом в экономике.

Например, финансовые потоки производителя автомобилей будут замедляться при падении экономики и покупательной способности людей. С восстановлением экономики, наоборот, доступность кредитования и потребительский спрос станут выше — увеличится и выручка компании.

Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики. Например, это касается продовольственных, коммунальных, медицинских и телекоммуникационных компаний. Такие активы считаются защитными, и на них делают ставку в преддверии кризиса.

Помимо возможного замедления экономического роста мировые экономики сейчас находятся под угрозой все возрастающей инфляции. Подобная ситуация, когда экономика замедляется, а деньги сильно обесцениваются, называется стагфляцией. В последний раз подобное в экономике США было в 1970-х, как следствие нефтяного кризиса и денежно-кредитной политики ФРС.

Растущую инфляцию также нужно взять в расчет при выборе инвестиционной стратегии. В условиях высокой инфляции, как правило, неплохо растут сырьевые рынки, аграрные и продовольственные компании, драгоценные металлы, недвижимость и другие материальные активы.

Учитывая сказанное, рассмотрим привлекательность разных инвестиционных активов на разных горизонтах инвестирования.

Вариант № 1Банковские депозиты

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а к середине июня снизил ее до 9,5%. Вслед за ключевой ставкой менялись и ставки по краткосрочным банковским вкладам.

Для депозитов сроком 30—90 дней ставки по 10—12% в рублях еще актуальны. Для вкладов с большим сроком вложения ставки менее привлекательны, так как в перспективе ожидается, что Банк России продолжит снижение ключевой ставки.

Банковский депозит — один из самых безопасных вариантов инвестиций. Суммы на банковских счетах размером до 1,4 млн рублей застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

Доходность вкладов следует за ключевой ставкой и, как правило, находится на уровне или чуть выше официальной инфляции, при этом вряд ли покрывает реальную. Другими словами, депозиты в той или иной мере сохраняют покупательную способность рублевого капитала, но получить заработок с них вряд ли получится.

Плюсы банковских вкладов:

- Минимальные риски, а суммы до 1,4 млн рублей, которые лежат в одном банке, застрахованы.

- Простой и понятный инструмент. Вклады сейчас легко открыть удаленно через приложение банка и настроить начисление процентов на карту.

Минусы банковских вкладов:

- Есть сложность с ликвидностью — получится снять деньги досрочно, не потеряв процент.

- Лучше подходит как временный вариант парковки денег и для подушки безопасности, но не как инвестиция на долгосрок. Ведь проценты почти наверняка не будут перекрывать реальную инфляцию, и капитал со временем будет ослабевать. Таким образом, это один из лучших вариантов на короткий срок.

- Риски по рублевым вкладам — девальвация рубля и ускорение инфляции. Открывая долгосрочный вклад, вы фиксируете текущую ставку и курс рубля по отношению к иностранным валютам. В конце 2021 года рублевый вклад можно было открыть по ставке 9,5% годовых при курсе доллара около 75 . В апреле 2022 года ставка уже 17%, а доллар стоит порядка 80 , а до этого на панических настроениях он взлетал до 120 . Это еще раз говорит в пользу диверсификации капитала по нескольким валютам.

Вариант № 2Покупка облигаций

Это долговые ценные бумаги — их выпускают органы власти или компании для привлечения заемного капитала. То есть вы даете деньги в долг государству или предприятию и за это получаете процент в виде купонных выплат.

Инвестор обычно заранее знает, сколько денег он получит от облигаций в виде купонов и когда. Если держать облигации до погашения, можно точно рассчитать простую доходность к погашению и примерно узнать эффективную — с учетом реинвестирования купонов и амортизационных выплат. Но бывают и долговые бумаги с купоном, размер которых заранее неизвестен. Их доходность прогнозировать сложнее.

Чем выше кредитный рейтинг эмитента облигации, тем вложение надежнее — меньше вероятность того, что долг не вернут. Самыми надежными считаются государственные облигации — ОФЗ, или облигации федерального займа. Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает деньги государству. Купонная доходность ОФЗ примерно такая же, как у банковских депозитов.

Корпоративные облигации из-за более высокого риска, как правило, предлагают лучшую доходность, чем ОФЗ. Хотя облигации системообразующих предприятий вроде Газпрома или Сбера также весьма надежны, так как государство — основной владелец этих компаний.

Среди корпоративных бумаг выделяют отдельную категорию высокодоходных облигаций — их обычно выпускают небольшие компании. Такие бумаги гораздо рискованнее, а их повышенная доходность — награда за риск.

Преимущества облигаций перед депозитами. Даже в случае покупки ОФЗ, когда риск сопоставим с банковскими вкладами, вы получаете ряд преимуществ перед последними:

- Облигации более ликвидны. Их можно в любой момент продать без потери накопленного купона. С банковским вкладом придется ждать до конца срока или потерять часть процентов.

- Помимо процентов можно заработать на разнице между покупкой и продажей облигации. Это особенно актуально, если Банк России собирается понижать ключевую ставку — длинные облигации автоматически выиграют в цене.

- На облигациях, особенно корпоративных, обычно процент больше, чем на банковских вкладах. Потенциальная доходность выше, а риск вложения в корпоративные долговые бумаги можно снизить за счет широкой диверсификации по многим эмитентам.

- Облигации можно купить на ИИС и ежегодно возвращать до 52 000 налоговыми вычетами.

- Существуют облигации с переменным купоном, которые защищают от инфляции. В России это — в США — TIPS, казначейские облигации с защитой от инфляции. При повышении инфляции купонные выплаты по таким облигациям будут расти, а сами долговые бумаги не упадут в цене.

Еще плюс облигаций: они меньше колеблются в цене, чем акции. А значит, хорошо подходят тем инвесторам, которые боятся просадок или инвестируют на срок до 3—5 лет.

- Более сложный инструмент, чем банковский депозит. Чтобы торговать облигациями, нужно открыть счет у лицензированного брокера.

- Длинные облигации с фиксированным купоном будут терять в цене при росте процентных ставок. Тем не менее, если держать облигацию до погашения, вам вернут полностью номинал облигации.

- С 1 января 2021 года купоны по любым облигациям облагаются НДФЛ 13%. В время налог с доходов по вкладам за 2021 и 2022 год отменили.