Порядок закрытия расчетного счета сбербанк

Закрытие расчетного счета в банке – это прекращение отношений клиента и банковского учреждения по размещению денежных средств клиента на определенном аккаунте.

Закрыть расчетный счет (р/с) – значит вывести с него все средства и аннулировать учетную запись в регистрах банка. После это становятся невозможны все операции счету: хранение денежных средств, прием и отправка платежей, внесение и выдача наличных со счета.

Причины закрытия расчетных счетов

Существуют разные причины для закрытия расчетного счета. Чаще инициаторами этого становятся клиенты, т.е. владельцы средств. Иногда это происходит по инициативе государственных органов. Реже всего счет закрывают сами российские банки.

Обычными причинами для отказа клиента от расчетного счета в определенном банке становятся:

- более выгодное предложение со стороны другого банковского учреждения;

- внутренние организационные изменения у клиента: присоединение к другой организации, смена вида или места деятельности;

- неудовлетворительное обслуживание со стороны банка и другие конфликты с ним;

- потребность в услугах, которые данный банк предоставить не может, или предоставляет их в неполном объеме, в неудобной форме, по слишком высокой цене;

- предложение другого банка размещать все средства только в нем (этого не требуют официально, но часто увязывают с возможностью получить кредит);

- неуверенность в перспективах работы банка, опасение, что он может потерять лицензию, приостановить работу, не сумеет вернуть деньги по требованию.

Возможны и другие причины, т.к. клиент свободен в выборе банковского учреждения, продолжении или завершении работы с ним.

Государственные органы закрывают расчетные счета в случае банкротства предприятия или его ликвидации по решению суда. Происходит это с участием назначенных в установленном порядке временных управляющих. В таких ситуациях принято закрывать все счета во всех банках, выборочного закрытия обычно не происходит.

Иногда счета закрывают сами банки. Такое случается редко, т.к. отказывая клиенту в обслуживании, банк лишается платы за размещение счета, комиссий за операции и средств на счете, которыми банк пользуется в своей деятельности.

Причинами закрытия счета банком бывают:

- подозрения в том, что клиент финансирует терроризм или занимается «отмывание денег» через свой расчетный счет;

- нарушается соглашение FATCA, т.е. происходит уклонение от уплаты налогов гражданами США;

- по расчетному счету нет движения средств в течение 2-х и более лет.

Закрытие счета банком происходит обычно не сразу, этому предшествует запрос объяснений, документов подтверждающих законность операций, предупреждения, блокировка счета. Закрывать расчетный счет по закону положено после двух случаев остановки сомнительных операций в течение года. Это редко проходит незамеченным для клиента, хотя жалобы на злоупотребления банков иногда звучат.

Последствия закрытия счета по инициативе банка

Разрыв отношений по инициативе банка может иметь другие неприятные и далеко идущие последствия:

- Владелец счета – индивидуальный предприниматель или организация столкнется с проблемами при открытии нового счета в другом банке.

- Тому, чей счет закрыли за противоправные действия или по подозрению, может быть сложнее получить кредит и вести общение с банками в других сферах.

Это не означает какого-то поражения в правах. Но банки имеют собственные системы обмена информацией и критерии отбора клиентов. А причины отказа в кредите и других услугах они разглашать не обязаны.

Логический вывод – ссориться с банками не стоит, с предложением закрыть счет или уйти в другой банк нужно соглашаться. К счастью такое происходит довольно редко.

Закрытие неработающих расчетных счетов особых объяснений не требует, это счета исчезнувших фирм, прекративших работу предпринимателей. Пока на счете остаются деньги для оплаты обслуживания – банк соглашается с их присутствием. Потом направляет зарегистрированному владельцу р/с уведомление и через 2 месяца закрывает счет.

Как закрыть расчетный счет в банке?

Алгоритм закрытия счета зависит от условий договора с банком и конкретной ситуации. Проще и быстрее все происходит по инициативе тех клиентов, которые закрывают р/с, но не прекращают сотрудничества с банком: открывают другую фирму, реорганизуют бизнес и пр. Тогда ликвидация счета оказывается формальностью, сотрудники банка активно помогают во всех операциях, остаток средств переходит с одного счета на другой.

Если по инициативе клиента прекращаются все отношения с банком, то закрытие счета означает и полный расчет с ним. Здесь процесс может идти труднее и дольше. Некоторые банки взимают дополнительную плату за расторжение договора. Ожидать содействия и расторопности в такой ситуации сложнее. Банк будет тщательно проверять все основания получить с клиента возможные платежи до полного разрыва отношений.

Особенно трудно расторгнуть договор клиенту, взявшему кредит в этом банке. На них банк зарабатывает трижды: на процентах по кредиту, на обслуживании счета, на пользовании средствами счета. Банку легче отслеживать состояние дел при постоянном общении с клиентом. Иногда обязанность иметь расчетный счет в данном кредитном учреждении прямо указывается в договоре о предоставлении ссуды, и закрытие счета становится поводом требовать досрочного возврата всей суммы.

Порядок действий при закрытии счета

Алгоритм операций при закрытии расчетного счета примерно одинаков для всех клиентов, независимо от юридического статуса. Иногда для этого нужно лишь подать заявление, а все остальные действия будут предложены банком. Иногда требуется активность клиента.

Последовательность обязательных при закрытии шагов такова:

- Подать в банк заявление на закрытие счета, в электронном варианте через каналы удаленного доступа или письменно по форме банка.

- Сдать в банк чековые книжки и аннулировать выданные к этому счету карты.

- Узнать сумму, причитающуюся за обслуживание счета и уплатить ее.

- Вывести остаток средств на другой счет или в наличность.

- Получить документ подтверждающий закрытие данного расчетного счета.

Этот документ будет подтверждением расчета с банком, потому его лучше сохранить на случай проверки и прочих проблем.

При отсутствии открытых вопросов и претензий, расчетный счет должен быть аннулирован в течение 7 дней.

Однако не всегда закрытие счета происходит так просто. В описанном алгоритме на указаны документы, которые банк может потребовать при закрытии счета. Это не всегда обязательно, т.к. весь пакет передан в банк еще на этапе регистрации счета. Но иногда документы все-таки требуют.

- приказ по организации о закрытии счета, с указанием исполнителя;

- выписка из реестра юридических лиц, полученная не раньше, чем за месяц до предъявления в банк;

- при необходимости – изменения в уставных документах, если банк их еще не имеет;

- паспорт лица подающего заявку за закрытие счета.

Закрыть расчетный счет ИП проще, если этим занимается сам предприниматель. Если счет индивидуального предпринимателя или организации закрывается по банкротству или решению суда, то документы подает назначенный для этого управляющий. Тогда уже он удостоверяет свою личность и полномочия.

Закрытие счета ИП или юр. лица по доверенности допускается, но происходит труднее всего, т.к. банк проверяет доверенное лицо и все обстоятельства особенно скрупулезно.

Даже имея опыт закрытия банковских счетов, перед каждым таким случаем стоит получить консультацию в банковском учреждении, т.к. условия могут сильно разниться от места и времени. Уточнять, как закрыть расчетный счет в Сбербанке (или другом кредитном учреждении), нужно именно в его отделениях и сервисах, для выяснения всех нюансов и особых требований.

Как закрыть расчетный счет в проблемном банке?

В России ежегодно лишают лицензий несколько десятков банковских учреждений. И это становится серьезной проблемой для владельцев расчетных счетов не успевших вывести средства. Иногда они не спешат закрывать такие счета, но необходимость в закрытии все-таки возникает, т.к. существование лишнего счета только усложняет отчетность.

Порядок закрытия счета будет примерно таким:

- Определить остатки по счету.

- Получить подтверждение остатков. За неимением других способов — просить об этом временную администрацию банка.

- Обратиться к действующему руководству банка (временной администрации или ликвидатору) с письменным заявлением на закрытие счета.

После закрытия расчетного счета обязанность банка вернуть средства с него не исчезнет, но останется в списке претензий кредиторов банка.

Что будет после закрытия счета?

С закрытием расчетного счета все отношения по нему прекращаются. Если этот счет был указан в реквизитах предприятия или предпринимателя, то всем партнерам и контрагентам нужно сообщить новые платежные данные: номер счета и сведения о банке в котором он открыт. Уведомлять ИФНС, страховые и прочие государственные организации теперь не нужно, банк делает это сам.

Денежные переводы на закрытый счет пройти не могут, средства вернутся адресату.

Для собственного учета, будущих проверок и разного рода проблемных ситуаций, полезно сохранить историю всех движений по закрытому р/с. Банк может дать выписку об этом. Восстановить данные можно и после прекращения договора, главное чтобы и банк, и его бывший клиент продолжали существовать.

Сложнее всего получать сведения об операциях ликвидированного предприятия. Это придется делать через обращение в суд.

Иногда у предпринимателей, которые не открывают новый расчетный счет и предприятий в стадии закрытия, возникает вопрос – как теперь погашать задолженности перед кредиторами и бюджетом, в т.ч. по налогам? Делать это наличными можно, но по предварительной договоренности с получателем средств. Наибольшие трудности в такой ситуации возникают у юридических лиц по платежам в бюджет. Но государственные органы идут навстречу тем, кто готов погасить задолженности.

Обнаружили ошибку? Пожалуйста, выделите участок текста.

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Какие документы нужны для закрытия расчетного счета, как это можно сделать досрочно, приведет ли к каким-то финансовым потерям. Про это и не только на личном примере отказа от РКО в Сбербанке.

Открыв ИП, я на протяжении 4-х лет обслуживался в Сбербанке. Закрыть счет решил не из-за претензий к «Сберу», а потому, что один из банков (не буду называть, чтобы не посчитали рекламой, скажу только, что нашел банк на сайте rko-online.ru) «выстрелил» лучшими условиями. До даты окончания договора оставалось еще несколько месяцев, поэтому пришлось отказываться от РКО досрочно.

С этой процедурой я раньше не сталкивался, но опыт имелся у хорошего знакомого. Правда, он закрывал счет по истечении срока действия договора. Проблем никаких не возникло. Единственное, что предупредить сотрудников банка нужно было за месяц-два. Иначе договор бы продлили автоматически.

Я, в свою очередь, решил, что и при досрочном закрытии все пройдет гладко. Изучив законодательство убедился, что имею полное право в любой момент расторгнуть договор и начал сбор необходимых документов.

На этом моменте хотел бы остановиться подробней. Вообще, есть возможность все сделать онлайн. Но, покопавшись в сети и пообщавшись со знакомым сотрудником банка, решил все предоставить в бумажной форме. Потому как вышеназванные источники дали понять, что при отправке документов в электронном виде банк может помурыжить пару-тройку дней, а потом все равно заставит прийти лично. Итак, для прекращения отношений со Сбербанком мне потребовалось:

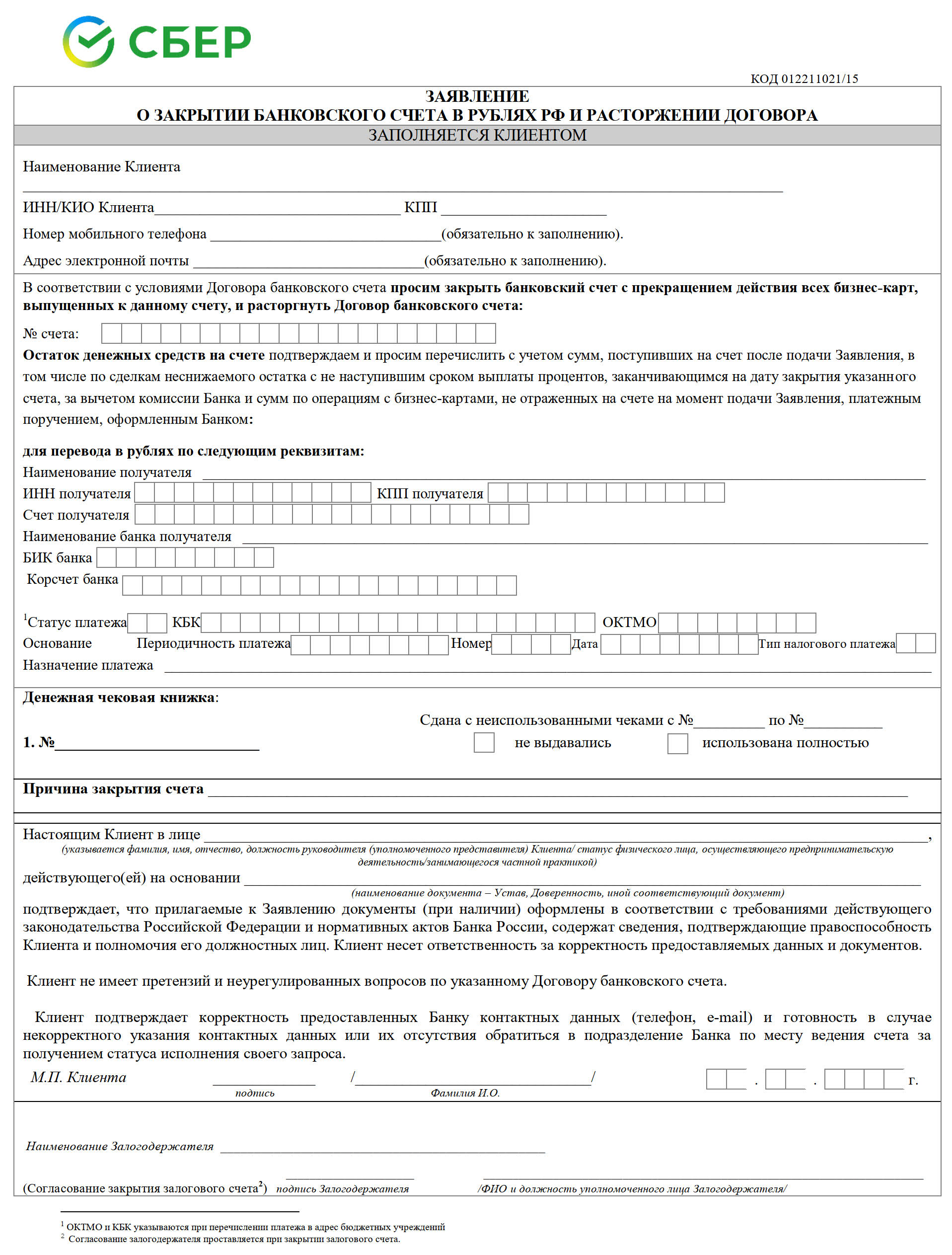

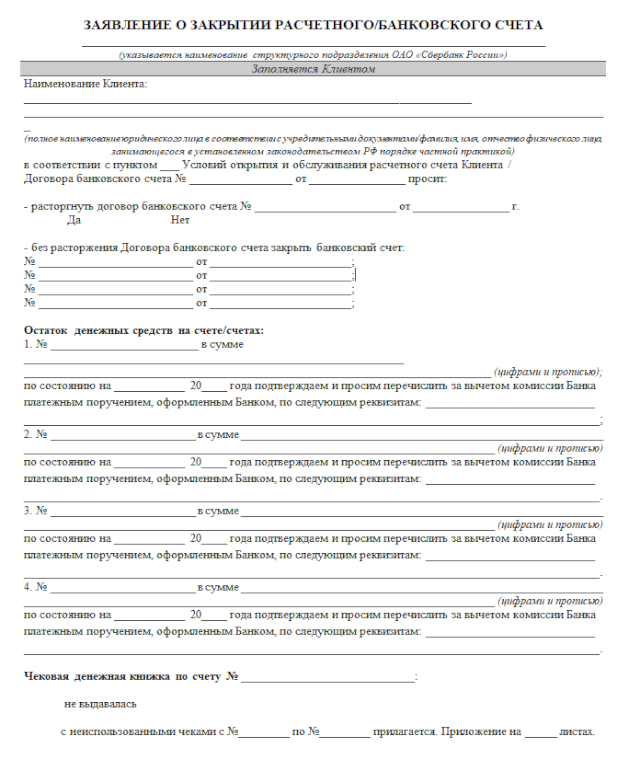

• заявление о закрытии р/с. Бланк, кстати, присутствует на сайте Сбера. Распечатал, заполнил;

• далее следует паспорт и документы о регистрации ИП. Без проблем;

• у меня была оформлена карта, привязанная к счету, ее тоже нужно сдать. Сдать также нужно и чековую книжку, но я не открывал (Да и кто из индивидуальных предпринимателей открывает? ))));

• следом идет договор на РКО. Положил в файлик к остальным документам;

• на следующем этапе нарисовалась проблемка. Нужна справка из ФНС о том, что ничего не должен бюджету. Вышеупомянутый приятель рассказывал, что банк сам отправил запрос в налоговую и ему эту справку самостоятельно получать не пришлось. Забегая вперед скажу, что у меня «не проканало». После подачи всех документов позвонили и попросили «донести» злополучную справку, скорее всего потому, что закрывал досрочно, вот и решили заставить побегать напоследок. Пришлось ехать в налоговую, где ее и выдали, на удивление, без проволочек;

• да, в налоговой также взял до подачи документов справку из ЕГРИП, которую еще и надо заверить у нотариуса.

С документами вроде все. Теперь о заполнении заявления. Тут следует быть особо внимательным. Мне повезло, у меня был человек, который всю процедуру уже прошел. Его опыт здорово помог. Сам он заявление переписывал несколько раз. Он же мне порекомендовал заполнить два экземпляра, на всякий случай, хотя банк требует один. На втором, для себя, попросил банковского клерка проставить отметку, что я им заявление принес.

Далее по пунктам, что писать в заявлении:

- В заявлении обязательно нужно указать полное наименование ИП (никаких сокращений);

- номер счета, который закрывается;

- перечислить все подключенные сервисы (карту, кредиты, вклады, обслуживание валютных счетов и т. п.);

- счет, на который следует перевести остаток;

- внятно объяснить причину закрытия (я честно написал, что перехожу в другой банк);

- Ну и напоследок полное ФИО, подпись и дата.

Ни один банк не заинтересован в потере клиентов, поэтому после подачи всех документов Сбербанк активно начал предлагать индивидуальные условия обслуживания. Но я уже твердо был настроен закрывать счет. Да и, честно говоря, эти «индивидуальные условия» все равно были хуже тех, что предлагали в другом банке, что я и озвучил. После этого и начались сложности.

Долгов перед бюджетом у меня на момент подачи заявления не было. Здесь придраться не к чему. Документы собрал полностью (плюс мне в карму)). За все оказанные банком услуги рассчитался, кредитов не было как и вкладов. То есть чист я был перед «Сбером» как младенец.

Единственное, что не удосужился сделать до закрытия счета – перевести остаток (около 57 000 рублей). И именно с остатком пришлось понервничать. Переводили средства около месяца, скармливая мне всяческие «завтра» и «ваше заявление потерялось», «перенаправлено в другое отделение», «менеджер на больничном». Хотя вся процедура закрытия счета не может по закону занимать более 7 дней.

И еще. У меня оставалось еще 4 проплаченных месяца за РКО (если быть честным, то 2, еще два за годовую предоплату предоставлялись бесплатно). Получить эти деньги оказалось сложнее, чем взять кредит, находясь в «черном списке» банков по причинам каких-то положений внутренней политики банка. Так что махнул рукой. Не обеднел.

В итоге все закончилось относительно благополучно. Сотрудничаю с другим баком. Пока доволен. К «Сберу» у меня, как ни странно, претензий нет. Их даже можно уважать за такую «ожесточенную» борьбу за клиента. Но, если вы будете закрывать счет в Сбербанке, обязательно перед началом процедуры обнулите счета или, если оплатили тариф наперед за полгода или год, дождитесь конца действия договора или соглашайтесь на «индивидуальные условия. По сути, они реально неплохие.

Что касается других банков, то я думаю, там тоже зубами держаться за клиентов-предпринимателей. А кое-где даже взимается дополнительная комиссия за закрытие счета. Поэтому читайте внимательно договор. Да, и напоследок. Если раньше об открытии и закрытии счета требовалось уведомлять налоговую, Пенсионный фон и соцстрах, то теперь это делает банк.

Как ИП закрыть расчётный счёт

Если расчётный счёт больше не нужен, его лучше закрыть. Так вы избежите ненужных расходов и вопросов налоговой. Мы разобрались, на что обратить внимание, чтобы не потерять время и деньги, и составили подробную инструкцию.

Павел Молянов, сооснователь digital-агентства «Сделаем» зарегистрировал ИП и открыл счёт в банке. Ему не понравился интернет-банкинг и работа техподдержки, поэтому при первой возможности он перешёл в другой банк. Но счёт в первом банке закрывать не стал — оставил на всякий случай. Он забыл, что за каждый месяц банк берёт абонплату.

Спустя полгода выяснилось, что банк насчитал Павлу долг — около 4000 ₽. Тогда предприниматель пошёл в отделение банка, чтобы закрыть счёт. Там выяснилось, что банк закрывает счёт в несколько этапов: сначала привязанную к счёту карту, и только через месяц — сам расчётный счёт.

Чтобы закончить процедуру закрытия, Павлу нужно подойти в отделение банка через месяц. В это время ему нужно было находиться в другом городе: пришлось покупать авиабилеты и срочно менять планы.

Во время второго визита в банк выяснилось, что по правилам банка, перед тем, как закрыть счёт пластиковой карты, ему нужно было снять с неё все деньги. Павел забыл, что на карточке остались 77 ₽. Банк перевел эти деньги на расчётный счёт, насчитал оплату и комиссию за движение средств. Во время второго визита в банк выяснилось, что предприниматель должен заплатить еще 700 ₽ за перевод средств с карточного счёта на расчётный.

Чтобы не потерять время и деньги, прежде чем закрывать счёт внимательно прочитайте свой договор с банком: правила расторжения договора и сроки начисления арендной платы. Если сомневаетесь, попросите сотрудника банка объяснить вам непонятные пункты договора.

Если счёт вам больше не нужен, его лучше закрыть

Предприниматель может закрыть свой счёт в банке в любое время (ст. 859 ГК РФ). Обычно бизнесмены закрывают расчётные счета в двух случаях:

- ИП переходит на обслуживание в другой банк. Если вы не собираетесь пользоваться старым счётом, его лучше закрыть, чтобы зря не платить за обслуживание.

- Бизнесмен ликвидирует ИП. При ликвидации ИП расчётный счёт больше не нужен. Клиент банка имеет право его оставить, но это может привести к проблемам с налоговой.

Наталья Горячая, предприниматель, консультант по налогам:

— При закрытии ИП расчётный счёт лучше закрыть: если вдруг на него поступят денежные средства от забывчивого клиента, включится механизм обязательного декларирования доходов по общей схеме. В этом случае бывшему ИП придется уплатить НДФЛ и подать декларацию о доходах. Кроме того, если плательщик — юрлицо или ИП, то ему придется начислить и удержать страховые взносы и самостоятельно уплатить НДФЛ с дохода физлица. В общем, проблем будет больше, чем возни с закрытием счёта при ликвидации статуса.

Шаг 1. Погасите долги

Прежде чем расторгнуть договор с банком, нужно заплатить все налоги, штрафы и пени. Если у предпринимателя останутся долги, банк не закроет счёт. Проверить, есть ли у вас задолженность и на какую сумму, можно двумя способами: в личном кабинете ИП или на сайте Госуслуг.

На сайте Госуслуг. Если вы зарегистрированы на госуслугах как физлицо, создайте вторую учётную запись для ИП.

На вкладке «Оплата» на сайте Госуслуг видна вся задолженность предпринимателя перед налоговой

У предпринимателя могут быть три вида долгов:

1. Перед банком — сумма, которую предприниматель должен заплатить банку за обслуживание расчётного счёта. Она зависит от тарифа, который предприниматель выбрал, когда заключал договор на расчётно-кассовое обслуживание. Этот долг нужно гасить в том банке, где открыт расчётный счёт.

2. Перед бюджетом — долги по налогам и взносам, которые предприниматель платит за себя и своих сотрудников. Их можно заплатить в любом банке.

3. По исполнительным листам — сумма, которую предприниматель должен заплатить по решению суда, если он с кем-то судился и проиграл. Эти долги можно заплатить в любом банке.

Шаг 2. Подготовьте документы

Чтобы закрыть расчётный счёт, предпринимателю нужны два документа:

- Паспорт.

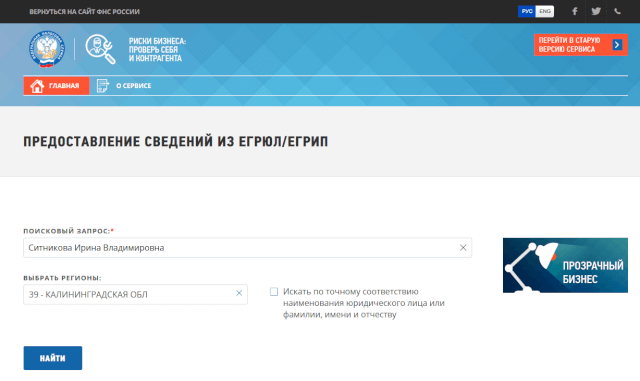

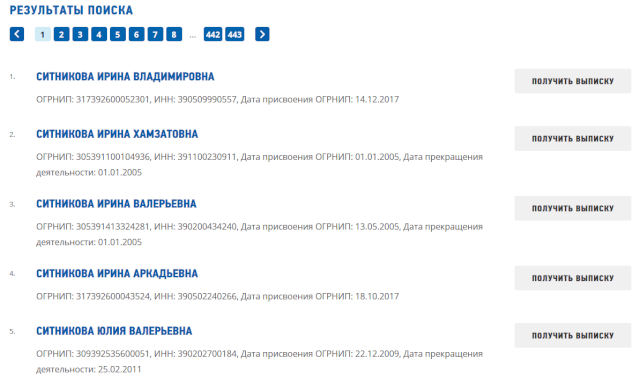

- Выписка из ЕГРИП, полученная не больше 30 дней назад. Её можно получить в своей налоговой инспекции, МФЦ или на сайте налоговой.

На сайте налоговой укажите ИНН или ФИО ИП, выберите регион из списка и нажмите «Найти»

В открывшемся списке найдите себя и нажмите «Получить выписку»

Разные банки могут требовать дополнительные документы — заранее уточните у сотрудника банка, нужны ли ещё какие-то справки или выписки. Например, Альфа Банк потребует выписку об остатках на счёте и привязанную пластиковую карту. Совкомбанку нужно предоставить квитанцию об оплате задолженностей. А Тинькофф и Модульбанк принимают заявления о закрытии счёта онлайн — в этом случае готовить документы не нужно.

Документы, которые нужны для закрытия счёта: Альфа Банк, Совкомбанк, Банк Тинькофф, Модульбанк.

Шаг 3. Снимите остаток средств со счёта

Некоторые банки берут комиссию за выведение остатка средств при закрытии расчётного счёта. Уточните у сотрудника банка, есть ли у них такое правило. Если да, заранее снимите деньги со счёта, чтобы потом не платить комиссию.

Если на счету останутся деньги, банк вернёт их в течение 7 дней после закрытия счёта. Их можно будет получить лично или на другой банковский счёт. Это зависит от того, какой вариант вы выберете в заявлении о закрытии счёта. Если вы решили забрать деньги наличными, у вас будет на это 60 дней после закрытия счёта. Если не успеете, ваши деньги перейдут Центробанк РФ.

Шаг 4. Закройте привязанную к счёту карту и чековую книжку

Некоторые бизнесмены привязывают к расчётному счёту пластиковую карту или чековую книжку, чтобы оплачивать расходы. Чтобы закрыть расчётный счёт, от них тоже придётся избавиться.

Пластиковая карта. В некоторых банках уничтожение карточного счёта — целая процедура. Предпринимателю нужно заполнить отдельное заявление и подождать. Заранее уточните у сотрудника банка, как по правилам банка закрыть карточный счёт.

Чековая книжка. Её вместе с корешками нужно отдать сотруднику банка.

Шаг 5. Подайте заявление о закрытии счёта

Есть два варианта подать заявление: сходить в банк или отправить по интернету.

В заявлении о закрытии расчётного счёта обычно указывают:

- сумму остатка — деньги, которые остались на счёте на момент заполнения заявления;

- кредитный лимит — сумма, которую предприниматель может взять в кредит;

- способ выведения средств — наличными или на счёт по реквизитам.

Заявление может заполнить и подписать сам предприниматель или его представитель по нотариальной доверенности.

Подать заявление по интернету. Некоторые банки позволяют принимают заявления о закрытии счёта по интернету. Если у вашего банка есть такая услуга, ехать в банк не придётся. Все документы вы оформите по интернету.

Заявление можно подать через чат банка, если ИП заключил с ним договор о присоединении к процедуре обмена данными через электронную цифровую подпись.

Так выглядит заявления о закрытии расчётного счёта в Сбербанке. Зайдите на сайт своего банка и поищите бланк заявления. У каждого банка — своя форма

Шаг 6. Убедитесь, что банк закрыл счёт

Когда банк примет заявление, он проверит, нет ли у предпринимателя задолженностей, и закроет расчётный счёт. После этого предприниматель больше не сможет получить деньги на счёт и заплатить с него за товары, работы или услуги. Обычно банк сообщает, что счёт закрыт, по почте или электронным письмом. Если вы ничего не получили, позвоните на горячую линию или в своё отделение банка.

Нужно ли сообщать госорганам

Предприниматель не обязан никому сообщать о том, что закрыл счёт. Банк сам отправит информацию в налоговую, Пенсионный фонд и другие организации (Закон № 52-ФЗ).

Если вы планируете и дальше вести бизнес, не забудьте сообщить контрагентам, что ваши банковские реквизиты изменились, чтобы они отправляли деньги на новый счёт.

Памятка

Чтобы закрыть расчётный счёт:

1. Расплатитесь со всеми долгами перед бюджетом, банком и по исполнительным листам.

2. Заранее уточните у сотрудника банка:

- какие документы нужны;

- нужно ли отдельно избавляться от пластиковой карты и чековой книжки, если они у вас есть;

- есть ли комиссия за выведение остатка средств.

3. Снимите остаток средств и закройте счет карты, если это необходимо.

4. Подготовьте документы и подайте заявление — лично, через представителя с нотариальной доверенностью или по интернету.

5. Убедитесь, что банк закрыл расчётный счёт.

6. Если собираетесь и дальше вести бизнес, сообщите контрагентам реквизиты нового счёта.

Автору помогала Наталья Горячая, предприниматель, консультант по налогам, основатель «Делаем бизнес вместе».

Получайте раз в неделю подборку лучших статей Жизы

Рассказываем истории из жизни бизнесменов, следим за льготами для бизнеса и

даём знать, если что-то срочно пора сделать.

Аудиоверсия этой статьи

Банки обслуживают расчетные счета на основании договора с ООО или ИП. Чтобы его закрыть, нужно расторгнуть договор. Рассказываем, как это сделать и что произойдет после

Причины закрытия расчетных счетовПоследствия закрытия счета по инициативе банкаКак закрыть расчетный счет в банкеПорядок действий при закрытии счетаЧто будет после закрытия счетаМожет ли банк отказать в закрытии расчетного счета

Нужно понимать, что закрытие счета и его блокировка — это разные ситуации. Запрет на осуществление операций, или блокировка, может быть осуществлен по требованию налоговой, например за непредставление деклараций, или ГИБДД за неоплаченный штраф. При этом на «замороженном» счете могут оставаться деньги.

При закрытии счета:

- на нем должен быть нулевой баланс — остаток средств возвращается клиенту, а если это невозможно, перечисляется в Банк России;

- аннулируется учетная запись в банковской системе;

- по счету нельзя проводить никакие операции.

❗️ ВниманиеНалоговая или другие госорганы не вправе закрыть счет ООО или ИП, это возможно по инициативе клиента, банка или суда.

Закрытие счета клиентом

Клиент имеет право сделать это когда угодно. Причины для добровольного отказа от счета могут быть разными:

- ИП или ООО закрываются или происходит реорганизация юрлица.

- В другом банке более выгодные условия — ниже комиссия, интересные бонусы от партнеров, высокий кешбэк, длиннее банковский день или удобнее сервис. Например, некоторые банки дополнительно предлагают владельцам счетов услуги юриста, оформление ЭЦП, ведение бухгалтерии, льготные ставки по кредитам, бесплатные корпоративные карты.

- Банк не может осуществлять некоторые виды расчетов, например с иностранными партнерами из-за санкций.

- Выгодно перейти в банк, в котором обслуживается большинство партнеров. Обычно внутрибанковские переводы осуществляются быстрее, с меньшей комиссией или бесплатно.

- Расчетный счет больше не нужен. Например, ИП становится самозанятым, в этом случае он может использовать для расчетов личную карту физлица.

❗️ ВниманиеПри смене юридического адреса, директора, названия ООО, изменении кодов ОКВЭД, системы налогообложения и других сведений в учредительных документах закрывать расчетный счет и перезаключать договор с банком не нужно. Достаточно подать уведомление, чтобы внести изменения в юридическое дело ООО или ИП.

В некоторых банках это можно сделать онлайн. Например, клиенты Сбербанка могут подать такое уведомление дистанционно с помощью специального сервиса.

Закрытие счета банком

По закону оно возможно в двух случаях.

Первый — из-за длительной неактивности по счету, согласно статье 859 Гражданского кодекса. Но должны соблюдаться одновременно два условия.

В такой ситуации банк высылает клиенту уведомление за 60 дней до даты расторжения договора заказным письмом.

Второй случай, когда банк может прервать договор, — это нарушение законов № 115-ФЗ и № 173-ФЗ:

- За год отказано в проведении операций по расчетному счету из-за подозрений в их незаконности два и более раз, и клиент не подтвердил легальность получения или перевода средств по запросу банка.

- Иностранная компания в течение 15 дней после запроса не передала в банк документы, подтверждающие, что она является иностранным налогоплательщиком, и не дала согласие на информирование зарубежной налоговой службы об открытии ей счета в РФ.

Срок уведомления клиента банком — 30 дней до закрытия расчетного счета.

Закрытие счета по суду

Происходит, когда судебные органы предписывают остановить коммерческую деятельность, например при банкротстве компании или нарушении ей закона. Тогда обязанность распоряжаться счетом переходит к финансовому управляющему или другому уполномоченному лицу.

Банк также может закрыть счет через суд, если клиент не соблюдает условия договора. Например, остаток на расчетном счете меньше договорного минимума или за год по нему не было движения средств.

Если были закрыты «заброшенные» счета ИП или юридических лиц, потому что они ликвидированы, то особых сложностей с оформлением нового счета, скорее всего, не будет.

Откройте расчетный счет в Сбербанке и получите бонусы на развитие бизнеса

Когда расчетный счет закрывают по решению суда из-за несоблюдения бизнесом закона, то открыть счет в другом банке будет проблематично.

При блокировке или закрытии счета по 115-ФЗ, финансовая организация направляет эту информацию в службу Росфинмониторинга, и она становится доступна всем банкам. Скрыть от них такие сведения у компании не получится.

Еще одним неприятным последствием закрытия РС по суду могут стать проблемы с получением кредита. Из-за высоких рисков банки могут отказывать недобросовестным клиентам в выдаче займов или устанавливать для них более высокие проценты.

Ликвидировать счет не всегда получается так же легко, как открыть. Самый простой вариант — когда на счете нет средств и все банковские комиссии оплачены.

Тогда закрытие счета по инструкции Банка России N 204-И происходит не позднее следующего дня после аннулирования договора на обслуживание счета.

Но сроки именно расторжения договора не указаны, эту информацию нужно уточнять в своей кредитной организации. В Сбербанке, например, закрытие расчетного счета занимает семь дней.

Если на счете остаются деньги, то банк обязан выдать их клиенту наличными либо перевести на другой счет в течение семи дней.

В некоторых банках есть дополнительные комиссии за закрытие счета. Хотя суммы и небольшие — 500–1000 рублей, — лучше узнать о них заранее, чтобы оставить на счете деньги для оплаты. Чаще всего расторгнуть договор на обслуживание можно бесплатно.

❗️ Внимание В случае закрытия счета на основании требований закона 115-ФЗ, то есть когда есть сомнения в легальности оборота средств, банк может устанавливать заградительную комиссию — дополнительный процент за перевод денег на другой счет. Размер этой комиссии достигает 30 % от остатка на счете.

Прежде чем закрыть расчетный счет, нужно внимательно изучить договор, чтобы избежать неприятных сюрпризов.

Еще одна сложность возникает, если в банке взят кредит и одно из условий — обязательное наличие расчетного счета в этом же банке. Тогда, чтобы закрыть расчетный счет, придется досрочно погасить кредит.

Кроме кредита, у клиента может быть оформлена кредитная карта, которая привязана к счету, тогда по ней тоже придется вернуть весь долг перед ликвидацией счета.

Для юрлиц и ИП порядок действий одинаковый, отличия лишь в пакете документов, которые необходимо подготовить.

- При ликвидации ООО или ИП перед закрытием расчетного счета нужно полностью рассчитаться с партнерами и налоговой. Большинство банков запрашивают от клиентов справку из ФНС об отсутствии задолженности. Срок действия справки устанавливает банк.

- Запросить выписки за последние три года, они могут потребоваться при проверках налоговой, ПФР и ФСС.

- Полностью погасить все комиссии банка.

- К заявлению нужно приложить комплект документов, причем в разных банках список может меняться. Как правило, для закрытия расчетного счета ООО нужно представить: выписку из ЕГРЮЛ, приказ о закрытии счета и паспорт, подтверждающий полномочия заявителя. Для ИП это могут быть только выписка из ЕГРИП и паспорт.

- Сдать в банк корпоративные карты, привязанные к счету. Они являются собственностью банка. Если осталась неиспользованная до конца чековая книжка, ее тоже нужно вернуть.

- После того как банк проверит все документы и обнулит счет, бывший клиент получит уведомление о прекращении обслуживания. Документ следует хранить в течение трех лет для подтверждения расчетов с банком.

Если закрытие счета происходит из-за банкротства, процедуру проводит финансовый управляющий.

При закрытии счета нужно уведомить об этом всех партнеров. Если банковские реквизиты изменились, то перезаключать договоры необязательно, достаточно письменного уведомления. В случае перевода денег на закрытый счет в банке они вернутся плательщику в течение пяти банковских дней.

Сообщать в налоговую, ПФР и ФСС о закрытии счета не нужно, эту информацию им отправит банк.

Может ли банк отказать в закрытии расчетного счета

Согласно статье 859 ГК РФ, договор банковского счета должен расторгаться по заявлению клиента. Соответственно, банк не может отказать клиенту в закрытии счета даже при блокировке, например по требованию ФНС из-за налоговой задолженности или несдачи отчетности.

Если счет «заморожен» по требованию суда или госорганов, при его закрытии банк не вправе выдать денежные средства клиенту или перевести их на другой счет до отмены ограничений по операциям.

Здесь вы можете зарегистрировать бизнес бесплатно и без визита в налоговую

Закрытие расчетного счета ИП при прекращении деятельности — процедура простая и прозрачная. Тем не менее существует необходимость соблюдения некоторых рекомендаций. Рассмотрим подробнее, зачем и как это сделать.

Согласно существующему законодательству, индивидуальный предприниматель не обязан открывать и закрывать расчетный счет (р/с). Его открытие производится для удобства осуществления безналичных платежей. А зачем его ликвидировать при прекращении деятельности ИП, рассмотрим далее.

Когда закрывать расчетный счет при закрытии ИП

Закрыть р/с допустимо как до исключения ИП из ЕГРИП, так и после. Алгоритм процедуры одинаков, независимо от этапа обращения в банк. Предприниматель вправе отказаться от банковских услуг в любой момент и выбрать: отказаться от счета, а затем подать документы в ФНС на прекращение деятельности, или наоборот.

Процедура ликвидации ИП состоит из нескольких этапов. В первую очередь предпринимателю необходимо подать заявление о государственной регистрации прекращения деятельности физическим лицом в качестве ИП. Этот документ готовится с использованием специальной формы № Р26001, а подается в ФНС по месту регистрации. Затем лицо оплачивает государственную пошлину за прекращение деятельности, уведомляет об этом Социальный фонд РФ, погашает перед фондами задолженности.

После этого лицо должно получить в налоговой службе выписку из ЕГРИП, подтверждающую, что деятельность ИП прекращена.

Зачем закрывать расчетный счет при закрытии ИП

Как уже было сказано выше, существующее законодательство не обязывает физическое лицо закрывать счет закрытии ИП, это право физлица. На практике все же рекомендуется от него избавиться. Во-первых, функционирующий после ликвидации ИП р/с в банке натолкнет налоговую службу на мысль о том, что предпринимательская деятельность прекращена только формально. А фактически физическое лицо продолжает вести бизнес. Не стоит говорить, что такие подозрения со стороны ФНС рискуют привести к негативным правовым последствиям.

Ответ на вопрос, можно ли пользоваться расчетным счетом после закрытия ИП, положительный, если договором банковского счета это не запрещено.

Во-вторых, в банковском договоре могут быть оговорены условия, обязывающие расторгнуть его в случае прекращения ведения бизнеса.

В-третьих, использование физическим лицом р/с, который открывался для ИП, не имеет никакого экономического смысла. Условия обычно предусматривают предоставление дополнительных услуг, которые удобны для ведения бизнеса. Естественно, что они не бесплатны. Следовательно, физическому лицу не имеет смысла их оплачивать, закрытие счета в банке ИП целесообразно для экономии средств физлица.

Эксперты КонсультантПлюс разобрали, как закрыть ИП. Используйте эти инструкции бесплатно.

Процедура закрытия счета в банке для ИП

Перед тем как производить закрытие р/с счета при закрытии ИП, следует уведомить контрагентов и клиентов о том, что в скором времени реквизиты утратят свою актуальность. Такая мера не закреплена в законодательных актах, но во избежание различных недоразумений стоит к ней прибегнуть. Хотя, согласно пункту 8.2 главы 8 Инструкции Банка России от 30.05.2014 № 153-И, средства, поступившие на р/с после его закрытия, возвращаются отправителю. Уведомление составляется в произвольной форме, поскольку унифицированной формы не существует.

Вот пошаговая инструкция, как ИП закрыть расчетный счет в банке:

Шаг 1. Подготовка документов и погашение долгов.

Отказаться от р/с допустимо до исключения ИП из ЕГРИП. Зачастую в каждом банке требуется различный список документов. Ознакомиться с ним можно в договоре или проконсультировавшись с работником банка. Обычно необходимо предоставить заявление на закрытие, паспорт, выписку из ЕГРИП (если ИП ликвидирован).

После того как все документы собраны, необходимо поучить выписку о состоянии р/с. Затем погасить все долги, штрафы и пени. Когда обязательства перед всеми заинтересованными сторонами выполнены, выведите оставшиеся средства.

Шаг 2. Подача заявления.

Данный документ заполняется по форме, утвержденной в конкретном банковском учреждении. В нем указывают сумму остатка, размер кредитного лимита и способ выведения средств. Заявление заверяется предпринимателем или его представителем, обладающим нотариально заверенной доверенностью. Например, закрытие расчетного счета в Сбербанке ИП производится на основании заявления по предоставленному ниже образцу.

Заявление допустимо направить через мобильное приложение или интернет-банк.

После принятия заявления банковская организация проводит проверку на предмет выявления каких-либо задолженностей физического лица перед банком или бюджетом (на основании исполнительных документов). В случае если никакие задолженности не выявлены, банк направляет бывшему клиенту соответствующее уведомление. Затем лицо получает справку о том, что р/с закрыт.

Подчеркнем, что предприниматель не обязан уведомлять государственные органы о прекращении использования р/с, поскольку банки самостоятельно передают эту информацию. Так как подпункт 1 пункта 2 статьи 23 НК РФ утратил силу, согласно Федеральному закону от 02.04.2014 № 52-ФЗ.

- Надежда Климова

- Редактор: Ирина Ситникова

- Иллюстратор: Ануш Микаелян

Сходить в банк. Возьмите документы, которые подготовили, и сходите в отделение банка, в котором вы заключали договор об открытии расчётного счёта.

Сотрудник банка предложит вам заполнить заявление о закрытии. У каждого банка своя форма.

Опубликовали 12 сентября 2019 года

Закрыть расчётный счёт ИП

Расчётный счёт – это удобный инструмент безналичных платежей, поэтому его открывают многие предприниматели. В процессе деятельности может появиться необходимость закрыть расчётный счёт ИП. Закрытие счёта обычно происходит по инициативе клиента, но есть ситуации, когда договор на расчётно-кассовое обслуживание расторгает сам банк.

По каким причинам расторгается договор с банком

Закрытие расчётного счёта в банке, так же, как и его открытие, в 2022 году регулирует Инструкция ЦБ РФ от 30.05.2014 № 153-И. Согласно этому документу основанием для закрытия счёта является прекращение договора на расчётно-кассовое обслуживание.

Причины, по которым расторгается договор банковского счёта, перечислены не только в Инструкции, но и в статье 859 Гражданского кодекса:

- По заявлению клиента в любой момент.

- По инициативе банка, если на расчётном счёте в течении двух лет нет денежных средств и не проводятся операции. Предупредить о закрытии счёта банк обязан клиента письменно, за два месяца до расторжения договора.

- Если в течение года банк два и более раза отказал в проведении операций, потому что счел их подозрительными.

- По решению суда, если банк обратился с соответствующим требованием, так как остаток денежных средств на счету ниже предусмотренного банковскими правилами или расчётные операции не проводятся больше года.

- По решению суда, если имеются основания подозревать клиента в нарушении закона о противодействии легализации преступных доходов.

О том, что именно считается подозрительными операциями, кредитные учреждения не всегда сообщают прямо. Но вот, например, на сайте Модульбанка среди причин, служащих основанием закрыть расчётный счёт в банке, приводятся:

- низкая налоговая нагрузка, когда доля налоговых платежей не превышает 0,5% от поступлений;

- почти все поступающие денежные средства снимаются в виде наличных, причём, это происходит в первые три дня после поступления (не относится к предпринимателям, работающим без наёмного персонала и самостоятельно оказывающим услуги);

- отсутствие в платёжных поручениях обязательного основания платежа или реквизитов договора с контрагентом.

Когда имеет смысл закрыть счёт ИП

В целом, если клиент относится к благонадёжным, а операции по счёту проводятся хотя бы раз в год, банк не будет требовать расторжения договора на РКО. В основном клиенты из банка уходят добровольно.

https://youtube.com/watch?v=rt1QBSiSE40%3Ffeature%3Doembed

Чаще всего причина закрытия расчётного счёта заключается в высоких тарифах, не самом лучшем сервисе, неудобном интернет-банкинге. Причиной расторжения договора может стать постоянный крупный контрагент, который обслуживается в другом банке. Обычно проведение платежей в одном кредитном учреждении позволяет снизить как сроки их прохождения, так и банковскую комиссию на транзакции.

Если есть риск, что у банка, где обслуживается предприниматель, могут отозвать лицензию, то, конечно, стоит закрыть расчётный счёт ИП.

Хотя предприниматели, как физические лица, и защищены системой страхования вкладов, но гарантированно им компенсируется сумма не более 1,4 млн рублей.

Центробанк продолжает вести политику санации финансового рынка, поэтому следите за надёжностью вашего кредитного учреждения!

И, разумеется, закрыть расчётный счёт в банке надо перед снятием ИП с налогового учёта. Во-первых, в проведении платежа по недействующим реквизитам предпринимателя банк может просто отказать.

Во-вторых, нет смысла платить за ведение счёта, если предпринимательские доходы вы уже не получаете.

В-третьих, налоговые инспекции, по свойственной им логике, могут расценивать получение оплаты на расчётный счёт после закрытия ИП, как факт продолжения предпринимательской деятельности.

А что делать, если контрагент планирует выплатить задолженность уже после того, как предприниматель снялся с учёта в ИНФС? Лучше дать ему для этого реквизиты не расчётного, а личного счёта. Дело в том, что эти доходы всё равно будут считаться полученными не как ИП, а как обычным физическим лицом.

Соответственно, облагаться они будут по ставке НДФЛ, т.е. по 13% (письмо Минфина от 13 июня 2013 г. № 03-11-09/21958). Это, конечно, невыгодно, особенно если вы работаете на ЕНВД и ПСН и не платите Налог с оборота.

Учитывая это, старайтесь закончить все взаиморасчёты до прекращения предпринимательской деятельности.

Как происходит закрытие счёта

Если договор РКО расторгается по желанию клиента, то надо просто сообщить об этом своему банковскому менеджеру, который выдаст типовой бланк заявления на закрытие расчётного счёта.

Если же счёт закрывается по инициативе банка, то уведомление об этом будет заранее направлено предпринимателю.

Официально других документов не требуется, надо только сдать чековую книжку, если она была выдана, и корешки к ней.

О прекращении договора РКО банк вносит запись в книгу регистрации открытых счетов.

С этого момента приходные и расходные операции по счёту прекращаются, а остаток средств выдается клиенту в течение семи дней.

Если в течении 60 дней собственник не является для получения денег, а у банка нет его указания о переводе денежных средств на другие реквизиты, то они направляются на специальный счёт ЦБ РФ.

С 2014 года закон не обязывает клиента уведомлять налоговую инспекцию и фонды о закрытии расчётного счёта, потому что сообщение об этом направляет сам банк. Но если кого и стоит уведомить самостоятельно, так это партнеров по бизнесу, чтобы они по незнанию не провели оплату на недействующие реквизиты.