Счет в Сбербанке есть

Номер карты и номер расчетного счета – не одно и то же. Расчетный счет карты обычно требуется указать, чтобы организация или другое лицо могли перевести на карту деньги – например, зарплату. Рассказываем, как узнать расчетный счет своей карты в Сбербанке.

Обычно люди переводят друг другу деньги просто по номеру карты или телефона. Но организации делают переводы по банковским реквизитам. Реквизиты для перевода включают в себя информацию о банке (корреспондентский счет, КПП, БИК и ИНН организации) и номер расчетного счета получателя.

Рассказываем, что такое расчетный счет и где посмотреть расчетный счет карты Сбербанка.

Это личный счет клиента в банке. В одном банке не может быть двух клиентов с одинаковым номером счета. Любой расчетный счет в банке уникален, но формируется он не случайным образом, а согласно плану счетов бухгалтерского учета.

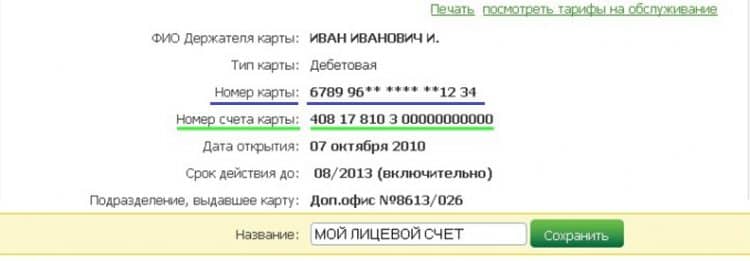

Номер счета состоит из 20 цифр, разбитых на шесть групп, – в них зашифрованы характеристики самого счета и данные о клиенте.

⛝⛝⛝ ⛝⛝ ⛝⛝⛝ ⛝ ⛝⛝⛝⛝ ⛝⛝⛝⛝⛝⛝

- Первые три цифры счета указывают на правовой статус клиента. Физическим лицам и индивидуальным предпринимателям присваивается код 408, юридическим лицам – 407, государственным организациям – 405 и 406.

- Цифры 4 и 5 указывают на специфику деятельности владельца счета. Счета физических лиц, не связанных с предпринимательской деятельностью, классифицируются как 408 17, индивидуальных предпринимателей – как 408 02. У юридических лиц четвертая и пятая цифры указывают на форму организации: например, 407 02 – счет коммерческого предприятия, 407 03 – некоммерческой организации.

- Следующие три цифры – код валюты счета: 810 – рубли, 840 – доллары США, 978 – евро.

- Девятая цифра – специальный проверочный ключ, с помощью которого банк проверяет правильность написания и статус счета.

- Последние шесть цифр – уникальный персональный номер клиента.

Расчетный счет карты Сбербанка: где смотреть

Номер расчетного счета своей карты в Сбербанке можно узнать разными способами:

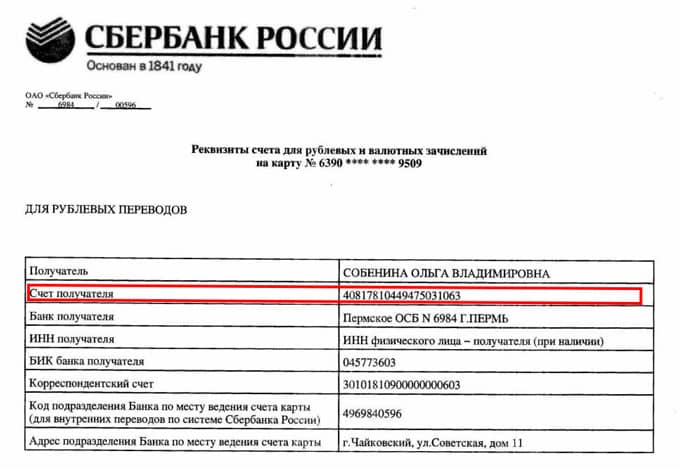

- В офисе Сбербанка. Попросите сотрудника банка распечатать реквизиты вашей карты или счета. При себе необходимо иметь паспорт.

- В договоре об открытии счета. При открытии счета в банке заключается договор, в котором указывается в том числе номер счета. Один экземпляр договора хранится в банке, другой выдается на руки клиенту.

- В контактном центре банка. Оператор банка может попросить назвать фамилию, имя и отчество, дату рождения, кодовое слово и номер карты и другую информацию, необходимую для идентификации личности. Сотрудник банка никогда не будет запрашивать код безопасности карты (три цифры на ее оборотной стороне), коды из СМС, пароли входа в личный кабинет и тому подобную информацию. Такие вопросы задают только мошенники.

Зачем нужно знать расчетный номер карты

Для банковских переводов. Обычно реквизиты счета требуется передать в организацию, которая должна перевести вам деньги: в бухгалтерию для перечисления зарплаты, в пенсионный фонд для выплаты пенсий, пособий и так далее.

Обычные люди тоже могут переводить друг другу деньги по реквизитам счета, но комиссии за такие операции обычно выше, чем за переводы по номеру карты или телефона, а сам перевод идет дольше. Например, в Сбербанке за перевод в другой банк по номеру счета через «Сбербанк Онлайн» придется заплатить 1% от суммы (максимум 3 тыс. рублей), а деньги могут идти до трех рабочих дней. Входящие переводы на счет обычно бесплатные.

До сих пор некоторые владельцы карт Сбербанка теряются при ответе на вопрос о номере счета или называют набор цифр на лицевой стороне карты. Для всех, кто не знал, забыл или просто раньше не задумывался, расскажу, как узнать расчетный счет карты Сбербанка и зачем это надо.

- Что такое р/с и для чего нужен

- Способы получения

- Заключение

Что такое р/с и для чего нужен

Вы уже имеете банковскую карту Сбербанка или только собираетесь ее завести. Напомню, что вы можете получить дебетовую, на которой будут храниться ваши личные деньги, или кредитную, с помощью которой можно расплачиваться заемными средствами. И в том и в другом случае вы не только обзаведетесь пластиковым кошельком, но и собственным расчетным счетом. И это не то же самое, что цифры на лицевой стороне карточки.

Расчетный счет – это 20-значный номер, который присваивается при оформлении договора на обслуживание в банке. Причем справедливо как для юридических лиц, так и для физических. Для последних он еще называется лицевым.

Счет может быть открыт в разной валюте, к нему привязывается одна или сразу несколько банковских карт. Там хранится вся история денежных операций: поступления зарплаты, соцвыплат, уплата налогов и прочих платежей, покупка товаров и услуг и т. д.

Не путайте с номером банковской карты. Ведь цифр на карточке всего 16, а не 20, и их легко можно увидеть на лицевой стороне пластика. А вот чтобы найти р/с, надо совершить несколько несложных действий, о которых и пойдет речь в статье.

Не будь бедным, учись управлять своими деньгами и преумножать их.

В 20-значном наборе цифр р/с зашифрована следующая информация: вид счета, валюта, контрольный ключ, код отделения банка и непосредственно сам номер р/с.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Если вы владеете дебетовой или кредитной карточкой, но не знаете свой р/с, значит, до сих пор не было ситуаций, когда бы он мог вам понадобиться. Вот несколько жизненных примеров, когда р/с потребуется:

- Работодатель просит предоставить полные реквизиты, включая номер р/с, для перечисления заработной платы.

- Государственным органам для перевода пенсии, пособий и других социальных выплат.

- Налоговой инспекции для перечисления возмещения по подоходному налогу.

- Для получения переводов денежных средств из зарубежных банков.

- В случае наследования банковской платежной карточки.

Способы получения

Способов, где посмотреть свой р/с, несколько:

- онлайн в мобильном приложении банка или в интернет-банке;

- по телефону у сотрудника;

- в банкомате;

- при личном посещении подразделения банка;

- в документах при оформлении платежного средства.

Сбербанк Онлайн

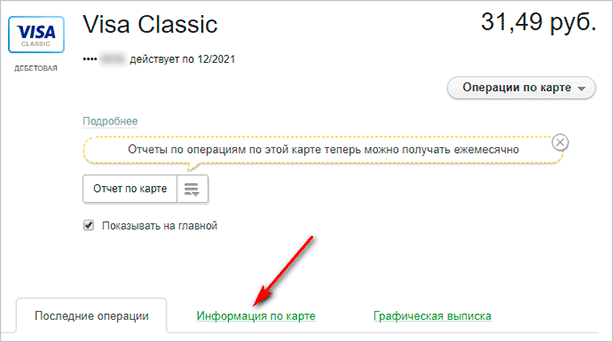

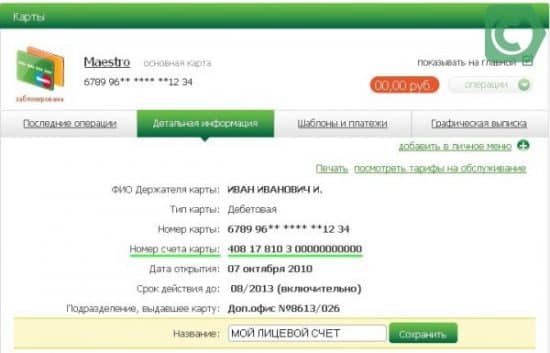

Потом нажать “Информация по карте”.

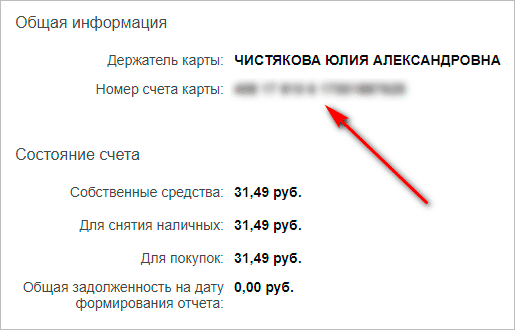

В открывшемся окне появится общая информация, в том числе и заветные 20 цифр р/с.

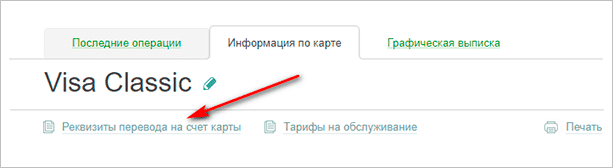

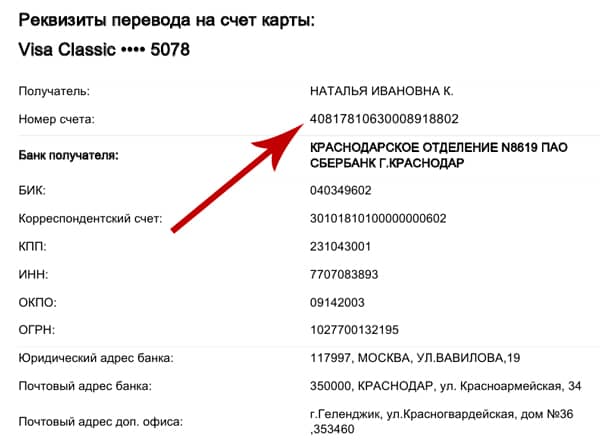

Часто только номера р/с недостаточно, требуются полные реквизиты: БИК, КПП, ИНН, Банк получателя и пр. Они находятся там же, в окне “Реквизиты перевода”.

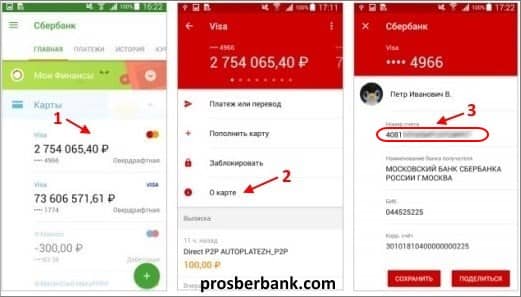

Мобильное приложение

Дальнейший порядок действий по поиску реквизитов такой же, как и в “Сбербанк Онлайн”:

- Выбираете свою карту и нажимаете “Информация”.

- Во вкладке “Реквизиты” содержится вся необходимая информация. Обратите внимание, что можно посмотреть данные не только для рублевых переводов, но и для операций в долларах и евро.

Другие варианты

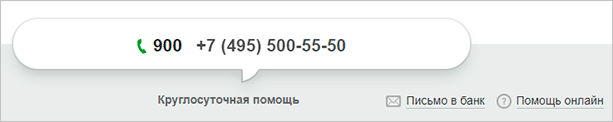

В личном кабинете в самом низу страницы есть контактные телефоны и адрес электронной почты для связи с банком. Вот как это выглядит.

При звонке на горячую линию будьте готовы ответить на вопросы сотрудника, которые необходимы для вашей проверки и идентификации вас как владельца карточки: Ф. И. О., кодовое слово.

Внимание! Банковский работник не имеет права спрашивать вас о коде безопасности (3 цифры на оборотной стороне пластиковой карточки). Сразу вешайте трубку, если получили такой вопрос. Скорее всего, вы попали на мошенников, а не на горячую линию Сбербанка.

Если вы не доверяете электронным устройствам, то можете лично прийти в отделение банка. С собой захватите паспорт. Вопрос с реквизитами решается за пару минут.

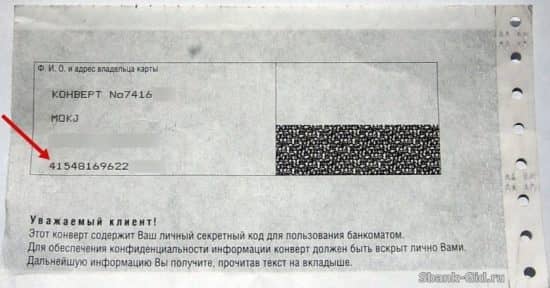

Во-первых, это конверт с ПИН-кодом, который вы получили при оформлении банковской карточки. На его лицевой стороне указан р/с. Во-вторых, в договоре на банковское обслуживание, который вы в обязательном порядке подписываете, тоже есть номер, к которому привязана ваша карта.

В любом банкомате Сбербанка можно узнать свой счет. Вставьте карточку, введите ПИН-код и выберите из меню вкладку “Информация и сервис”. На экране появится вся необходимая информация, ее можно распечатать как обычный чек.

Заключение

Чтобы каждый раз не вспоминать, где и как посмотреть расчетный счет банковской карты Сбербанка, воспользуйтесь одним из способов в статье и распечатайте себе реквизиты для хранения в надежном месте. Они не очень часто нужны, но без них невозможно совершить некоторые операции. Особенно это касается взаимодействия с государственными органами. Будьте во всеоружии.

Расчетный счет Сбербанка — банковский аккаунт для проведения безналичных операций, хранения и применения средств в решении финансовых задач. Правила оформления, срок и пакет документов регламентируется внутренними правилами кредитной организации. Номер расчетного счета Сбербанка — «ключ» к аккаунту, позволяющий идентифицировать пользователя, производить снятие, пополнение и переводы средств. Это число создается автоматически после регистрации клиента и внесения о нем данных в базу АБС.

Как узнать номер расчетного счета? Применительно к Сбербанку и другим кредитным организациям выделяется ряд способов:

- С помощью оформленных соглашений.

- Через колл-центр банка.

- По данным, указанным на ПИН-конверте.

- Личное посещение.

- С применением Сбербанк-онлайн.

- На сайте учреждения.

- Через банкомат (терминал).

- С помощью мобильного приложения.

Как узнать номер расчетного счета Сбербанка в документах?

При оформлении расчетного счета или получении корпоративной карты работник банка и клиент подписывают договор. Как узнать номер расчетного счета? Алгоритм такой:

- Найти пункт, где приведен раздел реквизитов (на последней странице соглашения).

- В левой части стоит 20-значный код в графе, где указывается информация о владельце р/с (держателе карточки).

Способ с получением данных из документов наиболее простой, но найти договор в кипе документов удается не всегда. Как еще узнать интересующую информацию?

Call-центр

Номер расчетного счета Сбербанка подскажет оператор горячей линии банковского учреждения.

Для выяснения информации требуется:

- Набрать номер call-центра, который работает без перерывов. Телефон — 8-800-555-55-50 (плата за разговор не взимается).

- Нажать на кнопку «*» для перевода аппарата в тональный режим.

- Выслушать рекомендации «робота» и дождаться, пока на связь выйдет оператор центра.

- Дать информацию по банковской карте, о владельце и кодовое слово (фразу). Последнее прописывается в заявлении при оформлении «пластика».

- В случае успешной идентификации получить номер расчетного счета.

PIN-конверт

Все больше банков отказываются от выдачи ПИН-конвертов, отдавая предпочтение персональной установке кода сразу после оформления карты. Как узнать номер расчетного счета с помощью такого способа? Требуется найти 20-значный числовой код на конверте. Не стоит путать его с номером карточки из 16 цифр, ведь это разные вещи.

Личное посещение

Простейший способ — лично прийти в филиал Сбербанка и узнать то, что интересует. С собой стоит взять паспорт и корпоративную (другую) карту. После ожидания в очереди и получения доступа к менеджеру можно рассчитывать на получение таких данных:

- ИНН и БИК.

- Получатель выплат.

- Корсчет.

- КПП.

- Номер р/с.

Этого достаточно для перечисления денег или получения переводов от юрлиц.

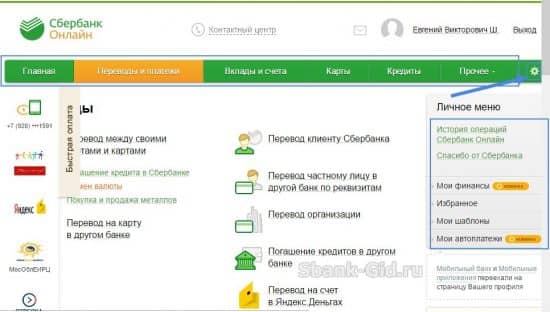

Сбербанк-онлайн

Простейший путь — узнать номер расчетного счета онлайн. Здесь требуется три условия:

- Наличие активированной услуги «Сбербанк-онлайн».

- Регистрация в системе.

- Доступ к компьютеру и глобальной сети.

Посмотреть номер расчетного счета онлайн можно так:

- Выбрать раздел получения информации по карте.

- Перейти в раздел реквизитов перевода.

- Записать или распечатать полученные данные.

Особенность в том, что информация по зарплатному или кредитному «пластику» не высвечивается.

Получить данные можно и через мобильное приложение по аналогичному принципу (только через телефон).

Через сайт

Узнать номер расчетного счета онлайн можно через официальный ресурс организации. Здесь в распоряжении имеется два варианта:

- Выбрать и поставить регион.

- Перейти по вкладке «О банке».

- Зайти в раздел реквизитов и переписать (распечатать) данные.

- Зайти в раздел реквизитов и проверки двадцатизначного счета.

- Указать информацию — ИНН, ФИО и адрес учреждения.

- Нажать клавишу «Сформировать» и взять требуемую информацию.

Банкомат (терминал)

Чтобы узнать информацию через банкомат требуется:

- Вставить карту.

- Набрать PIN.

- Перейти в категорию платежей.

- Выбрать раздел реквизитов.

- Записать номер расчетного счета Сбербанка.

Как видно из статьи, способов выяснит номер р/с достаточно. Остается выбрать подходящий вариант и следовать инструкции.

В чем разница между лицевым и расчетным счетом карты Сбербанка

Очень много людей выбирают для обслуживания именно Сбербанк России. Важно понимать, в чем же различие банковских понятий: расчетный и лицевой счет. Многие думают, что это одно и тоже, хотя это совсем не так.

Расчетный счет банка Тинькофф в отличии от открытия подобного счета в любом другом банке, можно открыть бесплатно.

Лицевой счёт для физического лица в Сбербанке

Когда вы заключаете договор с банком на обслуживание, для удобства, банк присваивает человеку его лицевой счет. Один счет закрепляется за одним человеком. В случае, если у человека много это немного другая ситуация.

Лицевой счет выполняет функцию решения финансовых вопросов, к ним относятся и оплата коммунальных услуг, и переводы и т.д.

Если вы открываете счет для коммерческого использования – банк запретит вам это делать.

Как узнать номер счёта в Сбербанке

Люди очень часто совершают огромную ошибку, думая, что номер вашей карты, который указан на лицевой стороне это и есть номер лицевого счета. Нужно не забывать о том, что номер карты состоит из 16 цифр, а номер личного счета – из 20-ти цифр.

Использование лицевого счета происходит внутри банка. В любых финансовых операциях указывается именно л/с. Если вы совершаете перевод на карту юридического лица, вы также указываете номер лицевого счета.

Важно запомнить, что когда вы потеряли карту или просто меняете, потому что закончился срок действия, лицевой счет не меняется.

Расчётный счёт для физического лица в Сбербанке

При оформлении человека в банке специалист создает ему учетную запись, по которой можно отслеживать все действия по вашей карте и узнать нужные данные о владельце – это и называется расчетный счет.

Р/с необходим для таких целей:

- вы хотите не потерять свои сбережения

- вы часто оплачиваете различные услуги через онлайн-банкинг

- вы часто совершаете переводы на карты банков

- вы предприниматель или директор онлайн-магазина, и принимаете часто платежи от покупателей

В основном расчетный счет могут получить бизнесмены, индивидуальные предприниматели, предприятия или юр. лица. Ваши реквизиты в этом случае будут доступны всем.

Расчетный счет состоит из 20-ти цифр. Первые три цифры вашего счета говорят о его направлении.

- 408 – оплата процентов по кредитным договорам

- 423 – совершение депозитных операций.

Важным моментом является то, что один человек или же предприятие имеет право содержать не один счет, и он может быть не только в национальной валюте. Счет может быть открыть в рублевой, долларовой и европейской валюте.

Р/с – это не номер карты. Это счет, который вообще не будет связан с вашей банковской картой.

Чтобы просто пользоваться услугами банка такими как: снятие средств, пополнение карт, переводы внутри банка, вам необходим только номер карты. Но когда дело касается более серьезных операций о поставках, клиентах и т.д., вам необходимо указывать расчетный счет.

Расчетный счет обычно вписывается в ваш договор, который вы заключаете сразу как только приходите в банк. Также его можно найти на любой квитанции из магазина, в котором вы расплачивались по карте.

Если вы не смогли найти номер р/с, лучше обратитесь в отделение банка или же просто позвоните на горячую линию банка.

Свой номер расчетного счета можно узнать в онлайн-банкинге.

В чём отличие лицевого и расчётного счёта

- лицевой счет отличается от расчетного счета тем, что не дает возможности клиентам осуществлять операции, которые касаются коммерческих целей

- с помощью лицевого счета вы сможете проводить только простые банковские операции, такие как оплата телефона, интернета, оплата услуг жилищно-коммунального хозяйства и т.д.

- лицевой счет вы сможете открыть онлайн или по телефону с помощью оператора

У расчетного счета немного больше функций, но он доступен для открытия абсолютно не всем:

- можно использовать предпринимателям и юридическим лицам для ведения бизнеса и т.д.

- с помощью расчетного счета предприниматели смогут сотрудничать с другими банками

- если это нужно, расчетный счет можно использовать для накопления средств (хотя эта услуга больше подходит лицевому счету)

- расчетный счет нельзя оформить через онлайн-банкинг, только личное присутствие в банке

Если вы открыли лицевой счет, но хотите его использовать для ведения коммерческой деятельности, у вас мало что получится. У банков есть огромные привилегии, которые касаются банковских операций. Они имеют право отслеживать каждую операцию на лицевых счетах и если они заметили слишком большую активность по лицевому счету, а это значит, что счет используется не для личных целей, а для коммерческих, решением банка может быть блок операций такого рода, что приведет к расторжению договора банка с клиентом.

Лицевой счет обходится клиентам дешевле, так как у него достаточно низкие тарифные планы, поэтому некоторые люди, не задумываясь о последствиях, открывают лицевой счет и используют его не по назначению.

С недавнего времени появился новый законопроект о отслеживании банковских операций. Он привел к ожесточенным мерам банковских сотрудников по отношению к обманным операциям. Если вы используете лицевой счет как коммерческий и банк это видит, он имеет право сообщить о вас в налоговую инспекцию, что приведет, в лучшем случае, к штрафным санкциям, в худшем – к уголовной или административной ответственности.

Расчетный счет для ИП в Альфа Банк является на самом деле очень удобным для использования. Альфа Банк предлагает своим клиентам две различные программы, с помощью которых можно с легкостью управлять своими счетами.

Как узнать счет карты Сбербанка

Пластиковая карта – это очень удобное изобретение. Она значительно упрощает множество действий и экономит время. Но не все знаю принципы работы пластиковой карты, и какие функции она выполняет.

При совершении операций с картой у многих людей спрашивают номер расчетного счета, а не номер карты. Их нельзя путать.

Выписка из лицевого счета Сбербанка нужна в том случае, когда вы хотите узнать подробнее о совершенных операциях по карте.

Номер счета и карточки Сбербанка

Многие люди попросту не понимают разницы между картой и карточным счетом. Хотя это абсолютно разные вещи.

Люди думают что номер карты это и есть номер счета, но это не так.

Способы получения информации

Номер своего счета вы сможете узнать используя 7 разных методов:

- номер счета указан в договоре

- есть номера телефонов поддержки

- номер счета написан на инструкции, которая находится в конверте с паролем

- узнать у менеджера банка

- в онлайн-банкинге в вашем кабинете на сайте

- в банкомате

- в мобильном приложении

Можно получить множество информации о вашей пластиковой карте, но при одном условии. В банк должен прийти именно владелец карты, тогда сотрудники все расскажут и объяснят.

Открытие расчетного счета для ИП в банке Открытие возможно на очень выгодных условиях. Стоит обратить внимание на предложение данного банковского учреждение.

Узнать номер счета в договоре с банком

При получении карты, банк дает клиенту договор на подпись. Один экземпляр остается у банка, а второй – у клиента.

Номер вашего счета обязательно будет прописан в договоре. Он выделен в отдельной графе и состоит из 20 цифр.

На конверте с ПИН-кодом

Сейчас конверт с паролем выдается только по просьбе клиента. Обычно клиент сам выбирает, удобный для себя код и меняет его в ближайшем терминале или банкомате.

Когда вы оформите все документы, в итоге на руки вы получите: один из экземпляров договора и конверт с инструкциями и паролем.

Сбербанк в конверте с ПИН-кодом указывает еще ваш расчетный счет с указанием валюты.

Посещение отделения банка

Посещение банка не всегда удобно для клиентов, которые часто находятся в разъездах. Еще одним недостатком данного метода является график работы сотрудников банка. Многих просто не застать на месте.

Преимуществом посещения отделения банка является исключение ошибок в заполнении бумаг. Многие допускают ошибки при заполнении заявок и прочее, в банке же вам это не позволит сделать специалист.

Звонок в службу поддержки

В случае потери документов и договоров, которые заключались в банке, вы сможете всегда позвонить на горячую линию или в службу поддержки клиентов банка. Специалисты быстро помогут решить все ваши вопросы.

На горячую линию, по телефону: 8 (800) 555 55 50, клиент имеет право звонить круглосуточно. Для получения необходимой информации по вашей карте, сотрудник спросит у вас некоторые данные:

- фамилию

- имя

- отчество

- дату рождения

Кроме элементарных вопросов, вам будет задан вопрос о «секретном слове». Это слово вы, вместе со специалистом банка, придумывали, когда заключали договор. Это может быть девичья фамилия матери, кличка вашего животного и т.д.

В случае, если клиент просто не помнит «секретное слово», тогда специалист спросит любые, на его усмотрение, данные с вашей анкеты (это могут быть данные паспорта).

В личном кабинете сервиса Сбербанк Онлайн

После заключения договора, специалист банка предложит вам помощь в настройке личного кабинета. С помощью него вы в любое время, не выходя из дому, сможете просматривать всю необходимую информацию по вашей карте.

Войдя в личный кабинет, вам необходимо будет перейти во вкладку «Мои карты», там вы сможете найти информацию, касаемо вашей карты. Если перейдете в раздел «Реквизиты», сможете узнать о всех финансовых операциях, совершенных по карте, а также ваш лицевой счет.

Этот метод самый удобный для молодежи и людей, которые постоянно находятся в разъездах.

Использование банкомата

Узнать свой номер счета через банкомат является наиболее быстрым способом, но правда для тех, кто знает, как именно ним пользоваться.

В банкомате достаточно простое меню и рассчитано на разные слови населения, поэтому для вас не составит труда найти необходимый раздел меню и выполнить нужную операцию.

Очень удобно использовать мобильное приложение от Сбербанка. Но для этого нужно понимать как правильно им пользоваться Как подключить мобильный банк Сбербанка через банкомат.

Мобильное приложение от Сбербанка

Для обладателей смартфонов банк разработал очень удобное приложение.

В мобильном приложении вы сможете найти все необходимые вам функции и услуги. Узнать номер счета по этому способу окажется проще простого. Вам необходимо будет просто нажать на иконку с картинкой действия, которое вы хотите совершить.

Вам нужно будет перейти всего лишь в два раздела, для того чтобы узнать все то, что вам необходимо.

Будьте внимательны с паролями и доступами к вашим картам и счетам. Никогда и никому не разглашайте информацию о ваших картах и паролях. Это будет надежной гарантией того, что вы защищены от мошенников и аферистов.

На самом деле мобильный банк действительно является очень крутым приложением. Нужно лишь понимать Как подключить мобильный банк от Сбербанка.

Как посмотреть реквизиты карты в Сбербанк Онлайн?

Клиенты, которые открывают себе счет в банке, получают пластик, который нужен для комфортного снятия наличных средств. Пластиковая карта имеет привязку к вашему счету, но номер карты и номер счета это совершенно разные вещи.

Зачем может потребоваться знать реквизиты карты Сбербанка?

Реквизиты вашей карты, а точнее номер вашего расчетного счета обычно нужен для бухгалтерии из вашего предприятия. На номер расчетного счета начисляется заработная плата.

Реквизиты карты необходимы для переводов между счетами индивидуальных предпринимателей. Таки образом совершается финансовый оборот.

Карточные реквизиты нужны для множества случаев.

Для клиентов, которые часто сталкиваются с банковскими операциями, важно знать и понимать как правильно их осуществлять. В первую очередь нужно будет уточнить Реквизиты Альфа Банка.

Как посмотреть реквизиты карты через Сбербанк Онлайн?

Если у вас не получается подключить Сбербанк через интернет-банкинг есть множество методов, чтобы вы смогли узнать свой счет:

- посмотреть банковский договор

- обратится за помощью на горячую линию

- обратится в отделение (обязательно при себе иметь паспорт или документ, удостоверяющий личность и карту, реквизиты которой нужно узнать)

- уточнить информацию по карте в банкомате Сбербанка

- узнать свои реквизиты на официальном сайте (вам нужно будет указать данные своего региона, затем перейти в раздел «О банке», и последний шаг перейти во вкладку «Мои реквизиты», нажмите на кнопку «проверки счета» и сформируйте чек, в котором и будут указаны ваши реквизиты)

С последним способом наиболее трубно разобраться, поэтому им пользуются реже всего.

В каком случае можно передавать данные о реквизитах в Сбербанке?

Свои реквизитные данные можно передавать крайне редко. Реквизиты у вас может запросить бухгалтерия – в этом случае обязательно нужно сообщить данные.

Номер карты и любые данные по карте никогда и никому нельзя передавать. Если вы хотите/ждете денежный перевод, вместо номера карты лучше дать номер р/с. Это более надежны способ, чтобы не попасться на уловки мошенников.

Кому нельзя передавать реквизиты Сбербанка?

Очень часто клиенты банков попадаются на уловки мошенников и в результате чего теряют средства, которые хранятся на карте. Храните свои данные в полной конфиденциальности от всех.

Расчетный счет ничего не даст мошенникам, а вот номер карты расскажет многое о своем клиенте. Мошенники с легкостью проникают в личные кабинеты и переводят суммы на свои карты.

Помните одно, банк никогда и ни под каким предлогом не звонит сам своим клиентам. Все вопросы решаются только в отделении.

А вот фишкой мошенников являются звонки с различных номеров и попытки выпытать какие-либо данные вашей карты. Бывали даже случаи, когда мошенники взламывали страницы в социальных сетях друзей, затем писали человеку и в переписке человек якобы другу рассказывал все свои данные.

В Сбербанке предусмотрен даже специальный сервис, который называется Сервис безопасных расчетов в Сбербанке. Он предназначен для того чтобы обезопасить себя от мошенников.

Правила безопасности и конфиденциальности в Сбербанке

Мошенники с легкостью снимут деньги с вашей карты, если в их доступе будут данные карты такие как:

- номер карты

- имя владельца карта

- дату и месяц действия карты

- CVV2 код

Хотя интернет магазины также запрашивают все эти данные – покупки осуществляются безопасно. Никогда и ни при каких условиях нельзя давать кому-либо свою карту. Если по какой-либо причине вы потеряли карту, вам срочно необходимо позвонить в банк и заблокировать ваш счет.

В практике множество ситуаций, когда вам приходит сообщение о том, что вы выиграли какую-либо сумму и рядом указана ссылка для получения выигрыша. После того, как вы нажмете на данную ссылку, вы моментально подарите мошенникам все свои данные (вирус, который находится в данной ссылке просто считывает все пароли и всю информацию в вашем устройстве).

Тарифы РКО в Сбербанке РФ

Тарифные планы у каждого банка свои. Сбербанк насчитывает своим клиентам достаточно дорогие тарифы на обслуживание.

Для чего нужно РКО в Банке?

Расчетно-кассовое обслуживание – это целый ряд услуг, которые предоставляет банк своим клиентам. РКО дает возможность производить безналичный расчет, в основном это касается организаций, индивидуальных предпринимателей и т.д.

В РКО входят все действия, которые обеспечивают хорошую работу финансовых операций. Сюда входят операции по хранению денежных средств, по их регистрации и информировании клиентов.

Тарифы РКО в Альфа Банке представлены на очень выгодных условиях. Клиенты активно пользуются данным банковским предложением.

РКО работает исключительно опираясь на законодательство. РКО предоставляет огромное количество услуг и оплата может высчитываться как за перечень используемых услуг, так и за каждую услугу отдельно.

Сервис по обслуживанию вашего счета заключается в:

- надежном обеспечении финансовых операций

- операциях с различными валютами

- кассовым приемам и обналичивании накопленных средств

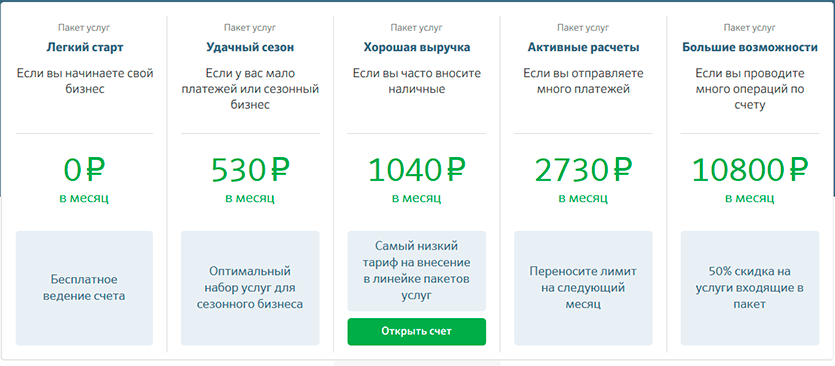

Виды тарифных планов по РКО Сбербанка

Тарифные планы, которые предлагает Сбербанк, разделяются на два вида:

- тарифы, которыми пользуются частные клиенты

- тарифы, которые используются для ведения бизнеса

Тарифные планы, которые банк устанавливает для пользования частным клиентам, имеют очень маленьких круг функций. Для таких клиентов банк предоставляет всего лишь 1 пакет услуг для существующего счета.

Тарифные планы, которые банк устанавливает для предприятий и предпринимателей имеет намного больше преимуществ и количество функций. Тут все будет зависеть от вида вашего имущества. Для таких клиентов банк предоставляет на выбор 5 пакетов услуг. Различие всех этих программ лишь в том, что в каждом пакете различное количество услуг и разная сумма абонентской платы за пользования услугами.

В этом тарифном плане за операции, которые вы проводите ежемесячно, банк не начисляет комиссию. Для одного счета можно использовать только один тарифный план. У вас будет возможность открыть счет только в национальной, рублевой, валюте. Сбербанк не работает с валютами других государств. Если вы проводите операции с валютами, вам необходимо оформить заявку на открытие особого счета, для которого банк рассчитает свои тарифы РКО.

Тарифы РКО в Промсвязьбанке очень привлекают своих клиентов. Тарифных планов банк предлагает несколько, поэтому у вас всегда будет выбор.

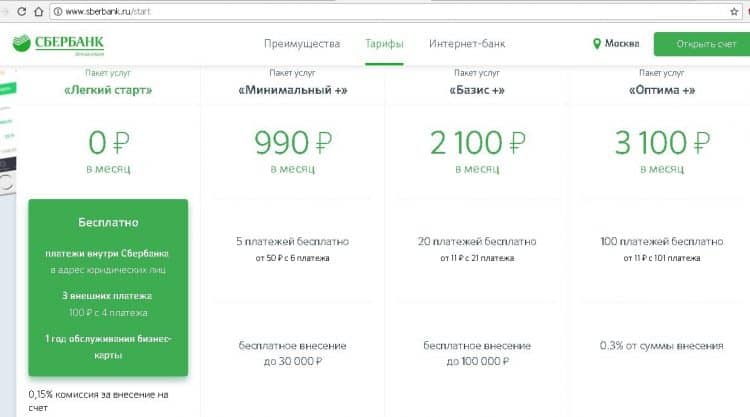

Тарифы Сбербанка

Минимальный +

Этот тариф подойдет индивидуальным предпринимателям, которые проводят все денежные операции, в основном, наличным расчетом.

Плата за данный тарифный план в месяц составляет 990 рублей.

Используя тариф «Минимальный +» вы получите:

- качественное обслуживание вашего счета

- информацию о различных движениях по вашему счету

- возможность осуществить 5 бесплатных переводов в месяц (этот пункт касается только юр.лиц)

- начиная с 6 перевода, сумма операции будет для вас составлять 50 рублей

- возможность льготного поступления средств на счет, с использованием банкомата или же терминала

Базис +

Плата за данный тарифный план в месяц составляет 2100 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 11 340 рулей.

- возможность осуществить 20 бесплатных операций, касаемых вашего счета

- возможность пополнения счета на сумму свыше 100 тысяч рублей каждый месяц, за что банк не будет высчитывать комиссию.

Актив+

Плата за данный тарифный план в месяц составляет 2600 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 14 040 рулей.

В данном тарифном плане банк решил увеличить лимит на бесплатные операции. Теперь вместо 20 предыдущих операций, можно осуществлять целых 50 операций абсолютно бесплатно.

Оптима+

Этот тариф предусмотрен для клиентов, которые проводят различные финансовые операции и с очень большой активностью.

Плата за данный тарифный план в месяц составляет 3100 рублей, ежемесячно. Если у вас есть финансы и вы хотите сэкономить свои средства, вам выгоднее будет оплатить сразу за пол года обслуживания. Это вам будет стоить 16 740 рулей.

В данном тарифном плане банк решил увеличить лимит на бесплатные операции. Теперь вместо 50 предыдущих операций, можно осуществлять целых 100 операций абсолютно бесплатно.

«Большие возможности»

- у вас будет безлимитное пользование услугами банка (это платежи, которые проходят по внутренним счетам банка)

- если вы осуществляете переводы на счета других банков, у вас будет возможность бесплатно осуществить 100 платежей

- каждый месяц вы сможете переводить суммы в размере до 300 000 рублей на счета физических лиц

- у вас будет возможность снять средства с вашего счета, для этого вам необходимо обратиться в банк. В месяц вы сможете снять до 500 миллионов рублей.

Расчетно-кассовое обслуживание физических лиц в Сбербанке

Для того, чтобы открыть счет человек обязан посетить отделение банка или же просто воспользоваться интернет-банкингом. У клиентов будет выбор перед открытием банка.

Вы сможете открыть:

- текущий счет (для обычных повседневных операций)

- карточный

- депозитный счет

Текущий счет необходим для того, чтобы совершить любую, необходимую операцию по вашему счету. Единственный недостаток этого счета – то, что им нельзя управлять дистанционно. Все вопросы решаются исключительно в банке.

Клиентам не выгодно хранить деньги на счету, потому что банк на них начисляет проценты.

Карточный счет самый удобный и часто выбираемый среди клиентов Сбербанка. К вашему счету вы сможете привязать или кредитную карту или обычную.

Стоимость обслуживания такого счета входит в стоимость РКО. С помощью таких карт вы сможете осуществлять все операции, оперативно, дома.

Вы сможете с легкость снять деньги с карты, и банк не начислит ни копейки наличных. Многие клиенты выбирают депозитный счет в банке. Тарифы на этот счет не похожие на предыдущие. Клиенту необходимо будет платить только за то, что он снял наличку. Остальные операции по карте проводятся бесплатно.

Сбербанк в данном тарифном плате не предусмотрел возможность операции перевода.

Безналичные операции в Сбербанке

Банк расширяет свой функционал и все дальше и дальше шагает в ногу со временем. Сейчас очень популярной функцией стали получения платежей на карту.

Для того, чтобы больше людей велись на эту аферу банку необходимо завлекать клиентов акциями, бонус+ и т.д.

Если у вас есть дебетовая карта или просто счет для личных целей вам удобно будет оплачивать коммунальные платежи абсолютно беспроцентно.

Помимо того, что операция по переводам беспроцентная, клиент от банка принимает приятный бонус в виде дополнительных балов на свой счет.

Как только вы накопите внушительную сумму, вы сможете расплатиться с нее за покупки и т.д.

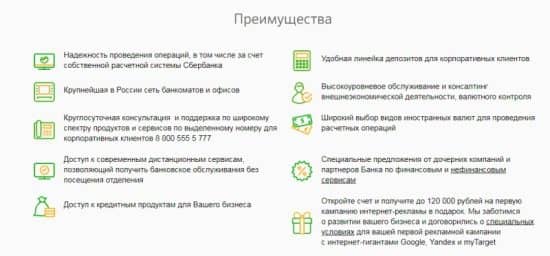

Преимущества РКО в Сбербанке

Основным преимуществом работы РКО конкретно в Сбербанке – высокая безопасность этого финансового предприятия. По вопросам финансовых операций, лучше доверится лучшим в своем деле.

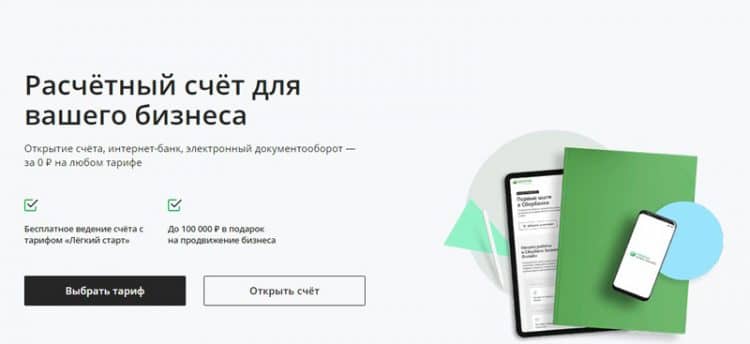

Сбербанк зарекомендовал себя как надежный, качественный банк, предоставляющий гарантии. Сбербанк использует только новейшие технологии – это еще один большой плюс. Банк позволяет клиенту открыть счет, не посещая отделение банка, то есть в режиме онлайн.

Также преимущество данного счета заключается в том, что вы сможете осуществлять крупные финансовые операции наличными средствами, и при этом не отлучаться из офиса.

Банк с уважение относится к своим клиентам, поэтому и цены у низ самые демократичные.

Вы получите качественное обслуживание в течении всей недели (7 дней/неделю). Банк начинает свою работу в 6 утра и заканчивает принимать платежи в 23:00.

Специалисты Сбербанка помогут вам решить какой из тарифов больше вам подходит.

Недостатки РКО в Сберабнке

В каждом банке есть свои недостатки. В Сбербанке главное проблемой является обслуживание. Если у вас есть какой-либо срочный вопрос, вам придется потратить очень много времени на то, чтобы дождаться пока вас примут.

Очень длительным процессом является процедура открытия счета. Тарифные планы не из дешевых и не каждому по карману. На сегодняшний день Сбербанк выставляет своим клиентов самый высокий процент.

Выводы

После прочтения информации можно принять выводы, что особенности и тарифные планы у Сбербанка – отличный вариант для частного и коммерческого использования.

Есть банки, которые предлагают тарифы намного ниже чем у Сбербанка, большое разнообразие услуг, но в них «храмает» качество.

В любом бизнесе важна стабильность, что может предоставить Сбербанк. У вас будет постоянная надежная защита ваших средств.

Continue Reading

Банки используют два понятия, которые не следует подменять друг другом, это — «реквизиты карты» и «банковские реквизиты Сбербанка». Рассмотрим, что это такое и как их узнать.

Как узнать данные «пластика»? Данные выбитые на нем подойдут для оплаты товаров в интернете. На лицевой стороне карточки находится следующая информация:

- имя и фамилия держателя карты на латинице;

- месяц и год окончания действия;

- номер из 16, 18 или 19 цифр.

С обратной стороны проставлен код безопасности — CVV2 (Card Verification Value 2) у Визы, CVC2 (Card Verification Code 2) у MasterCard и CID (Card Identification) у American Express.

Банковские реквизиты карточки Сбербанка

Это информации об отделении, где зарегистрировали «пластик». Для внесения и списания денег с расчетного счета могут понадобиться следующие данные:

- полное наименование финучреждения;

- идентификационный номер налогоплательщика (ИНН);

- банковский идентификационный код (БИК) из 9 цифр. В России он начинается с кода страны – 04;

- код причины постановки на учет (КПП);

- номер корреспондентского счета Сбербанк;

- номер отделения Сбербанк. Данные указаны в формате АААА/ББББ. Где АААА — это номер банка в вашем регионе, а ББББ — номер конкретного офиса.

Как узнать данные карточного счета Сбербанка

Выяснить можно в отделении финансовой организации, через банкомат или терминал, по «горячей линии», через сайт Сбербанк, в официальном приложении для телефонов, а также изучив договор банковского обслуживания.

В офисе Сбербанка

Посетите отделение банка, чтобы узнать реквизиты. Пластиковая карточка в данном случае будет единственным, что вам понадобится – разумеется, кроме паспорта. Такая справка с печатью может потребоваться в детский сад для возврата части стоимости оплаты по льготе.

По телефону «горячей линии»

С поддержкой клиентов Сбербанка можно связаться так:

- интернет-звонок (через приложение),

- 8 800 555 55 50 «горячая линия»,

- +7 495 500−55−50 (связаться с банком по этому номеру можно из любой точки мира).

Оператор уточнит ваши личные данные и попросит кодовое слово, которое вы придумали, когда оформляли платежный инструмент Сбербанка.

Договор банковского обслуживания

Конверт, который выдают на руки вместе с картой, хранит в себе и реквизиты. Там же указан и ПИН-код. Все данные по дебетовке в конверте не указаны. Поэтому важно знать: если вы случайно выкинули или потеряли конверт, данные договора можно запросить на работе в отделе кадров, если пластик выдан по зарплатному проекту. Эти данные хранятся именно там.

Получить личный идентификатор и пароль для системы можно в любом банкомате Сбербанка, через мобильный банк, интернет, а также по телефону – если услуга была подключена ранее, но секретные данные для входа вы потеряли.

Чтобы узнать нужные реквизиты Сбербанка таким способом, введите 10-значный идентификатор из цифр и пароль из 8 символов — цифр и латинских букв. В личном кабинете выберите нужную карту, откройте вкладку «О карте», там вы увидите реквизиты карты. Этот бланк можно отправить на распечатку или на электронную почту.

Приложение Сбербанка для смартфонов

Если на вашем смартфоне установлено мобильное приложение Сбербанка, то вам будут сообщать о каждой вашей покупке или поступлении денежных средств. В приложении есть возможность осмотреть всю историю операций, выполненных вашим картам и счетам. Информацию о реквизитах карты можно найти, нажав на нужную карту, и выбрав вкладку «Реквизиты и выписки».

Терминал или банкоматы

Распечатать на чеке реквизиты можно в банкомате или терминале самообслуживания. Вставили «пластик» в терминал, указали ПИН-код, нашли раздел «Личный кабинет, информация и сервисы», выбрали запрос о предоставлении реквизитов. Банкомат может показать их на экране или выдать на бумажном носителе.

Например, вы купили миксер в магазине по безналичному расчету. Но бытовая техника оказалась неисправной. Тогда, чтобы вернуть деньги, потребуются все сведения о вашем счете. Чека из банкомата вполне будет достаточно.

На сайте Сбербанка России

На официальном сайте банка информация о региональном отделении банка и о том, как узнать реквизиты, доступна всем пользователям.

Для уточнения этих параметров выберете свой регион. Изменить местоположение можно вверху страницы справа.

Далее перейти во вкладку «Офисы», выбрать необходимое отделение и нажать «Реквизиты».

Рекомендуемые дебетовые карты

Можно платить за рубежом

- Общие условия

- Снятие наличных

- Cash Back

- Тип: UnionPay

- Обслуживание: бесплатно

- Проценты на остаток: нет

- Бесплатный выпуск: нет

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, 5 000 ₽

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Условия снятия наличных

Ограничения на снятие наличных

- Тип: Мир Классическая

- Обслуживание: бесплатно

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

Акция — кэшбэк 10% на всё

99 ₽ в месяц

- Тип: Мир

- Обслуживание: бесплатно

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 14 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

0 — ₽ в месяц

70 ₽ в месяц

- Тип: Visa Classic, MasterСard Standard, Мир Классическая

- Обслуживание: 0 — 150 ₽ в месяц

- Cash back: до 30%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 22 лет

- Возможность выпуска дополнительной карты: нет

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

0 — ₽ в месяц в первый год

59 ₽ в месяц

- Тип: Мир

- Обслуживание в первый год: 0 — 83 ₽ в месяц

- Обслуживание со второго года: 0 — 99 ₽ в месяц

- Cash back: до 25%

- Проценты на остаток: нет

- Бесплатный выпуск: да

- Минимальный возраст на момент получения дебетовой карты: от 18 лет

- Возможность выпуска дополнительной карты: да, бесплатно

- Овердрафт: нет

- Доставка карты: курьером, в отделение банка

При оформлении карты в Сбербанке клиент получает саму карту и конверт с пин-кодом. Этого вполне достаточно для оплаты товаров и услуг через интернет или в магазине. Но все сложнее – к каждой карте привязан счет, который имеет персональные реквизиты. Благодаря реквизитам банк может понять, куда отправлять деньги. Обычно реквизиты карты нужны, чтоб получать деньги от юридических лиц. Посмотреть реквизиты можно дистанционно, через личный кабинет клиента. Как это сделать, мы расскажем далее, с пошаговыми иллюстрациями.

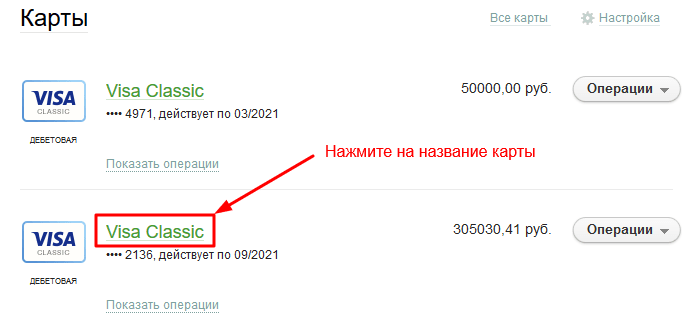

Как узнать реквизиты карты через сайт?

На главной странице личного кабинета отображаются все активные продукты в левом боковом меню. Если карт несколько, надо выбрать ту, по которой нужны реквизиты, и кликнуть по ней.

Появится вся информация по карте. Для просмотра реквизитов следует выбрать раздел . Можно посмотреть реквизиты на экране личного кабинета или распечатать. Если нет подключенного принтера, то можно кликнуть и открывшийся документ сохранить на компьютере.

Важно отметить, что процедура просмотра реквизитов едина как для дебетовой, как и для кредитной карты. Таким способом можно посмотреть реквизиты бесплатно в любое время, неограниченное количество раз.

Как узнать реквизиты через мобильное приложение?

На главной странице выбрать карту и кликнуть по ней.

В открывшемся окне выбрать «Реквизиты и выписка». Внизу страницы появится окно, в котором выбрать «Реквизиты счета карты».

Откроется страница, на которой можно посмотреть реквизиты по выбранной карте. Дополнительно банк предлагает отправить реквизиты по смс или на адрес электронной почты. Услуга отправки реквизитов бесплатная.

От правильно указанных реквизитов зависит, насколько быстро деньги будут зачислены на карту получателя. Для этого стоит разобраться, в каких случаях нужна подробная информация, а в каких достаточно лишь номера пластиковой карты, а также, из чего состоят полные данные. Узнать реквизиты собственной карты несложно, есть множество удобных сервисов для клиентов разного уровня.

- Как узнать реквизиты своей карты Сбербанка

- В каких случаях требуются реквизиты карты

- Чем отличается номер карты от ее реквизитов

- Из чего состоят банковские реквизиты карты Сбербанка

- 5 способов узнать реквизиты своей карты

- Выводы

Как узнать реквизиты своей карты Сбербанка

По статистике 53% россиян пользуются пластиковыми картами и 135 миллионов физических лиц являются клиентами Сбербанка. Наиболее часто совершаемые операции – снятие наличных и оплата покупок в магазине. И когда впервые приходится совершить нестандартную операцию, для которой нужны полные реквизиты карты, клиенты теряются: где их взять, как передать отправителю, не потеряются ли деньги? Чтобы в таких ситуациях действовать спокойно и уверенно, стоит заранее изучить, как узнать реквизиты карты.

В каких случаях требуются реквизиты карты

Для перечисления средств от юридических лиц, нужны реквизиты карты Сбербанка. Реквизиты – это сведения, которые используются системой электронных платежей для корректного перевода денег между счетами. Полные данные карты нужны организациям, чтобы отправить деньги на счет физического лица. Наиболее распространенные виды подобных финансовых операций:

- . Согласно законодательству, сотрудник имеет право получать деньги на карту любого банка страны. Но для этого, он должен предоставить в бухгалтерию предприятие полные реквизиты своего карточного счета.

- Возмещения страховых компаний. Чаще всего, это операция по выплате страховых платежей в адрес застрахованного участника ДТП. При этом получатель должен уведомить страховую компанию о происшествии и подать пакет документов, включая реквизиты банковской карты.

- – платежи из-за рубежа. Отправителем может быть как организация, так и физическое лицо.

- Разовые выплаты в виде премий, гонораров, вознаграждений, согласно трудовому договору.

- Пополнение депозита безналичным путем.

Чем отличается номер карты от ее реквизитов

Самая простая операция – перевод денег на карту от клиента — физического лица. Для этой транзакции достаточно иметь номер карты и знать фамилию, имя владельца, каким бы способом не проводилась операция (касса ближайшего отделения, терминалы, банкоматы, личный кабинет онлайн Сбербанк или мобильное приложение).

Если ожидается перечисление денег от физического лица и предварительно перезванивает сам «отправитель» или «его представитель из банка» будьте внимательны, не сообщайте никаких дополнительных сведений Вашей карты. Для несанкционированного снятия денег со счета мошенники могут потребовать назвать срок действия, CVV коды, смс пароли. Диалог при этом ведется профессионально и убедительно.

Для оплаты покупок в интернете, в специальную электронную форму потребуется ввести информацию, нанесенную на карту:

- Номер пластика (16 цифр),

- Эмбоссированное ФИ (фамилия и имя латиницей, если это именная карта),

- Срок действия в формате месяц, год,

- CVV коды конфиденциальности (3 цифры на обороте карты).

Для безопасности, иногда система может запросить ввести код, смс-пароль или принять онлайн звонок на мобильный телефон.

Итак, номера, нанесенного на карту, и внешних данных хватит для перевода денег от клиентов – физ. лиц и онлайн покупок в сети. Полные же данные, состоящие из сведений, в которых цифрами зашифрована информация о самом банке и получателе, требуются для перечислений от организаций и международных операций.

Из чего состоят банковские реквизиты карты Сбербанка

ПАО Сбербанк России – это самое крупная финансовая структура России. На начало 2017 года она состоит из:

- 16 территориальных банков,

- 94 филиалов внутри государства,

- 1 филиал в Индии,

- 10793 дополнительных офисов.

Все филиалы имеют индивидуальные реквизиты и названия. Поэтому, для перечисления средств на карту, выпущенную тем или иным филиалом, реквизиты будут отличаться. На официальном банковском сайте размещены реквизиты всех филиалов.

Счета, открытые отделениями Сбербанка в Москве, пополняются по реквизитам Московского банка (филиала). А карты, эмитированные в Московской области, обслуживает Среднерусский банк Сбербанка России.

Полные реквизиты состоят из таких сведений:

- Название банка,

- ИНН,

- БИК,

- КПП,

- № корр. счета,

- Номер или название отделения.

Чтобы найти актуальную информацию на сайте, нужно на главной странице выбрать раздел «О банке» и подраздел «Реквизиты». По состоянию на начало апреля 2017 года они выглядят так:

Любому банковскому учреждению присвоен индивидуальный БИК — код, состоящий из 9 цифр. По этому номеру система электронных платежей распознает банк даже тогда, когда в заполнении платежных документов неверно указано наименование. В БИК зашифрована страна банка, субъект федерации филиала, порядковый номер регистрации в номенклатуре Центробанка. Так, БИК Сбербанка 044525225.

ИНН – идентификационный код, служит для упорядочения учета в налоговых структурах. Для банков, как и для всех юридических лиц, он состоит из 10 цифр. В ИНН Сбербанка зашифрован код региона, код налогового органа, номер записи в номенклатуре налоговой инспекции, а последняя цифра – контрольная.

КПП Сбербанка означает код причины постановки на налоговый учет. К примеру, КПП Сбербанка России Москва 773601001.