Куда вложить деньги чтобы поднять деньги

ETF

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы

ETF. Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс. , и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Минимальные риски

Вклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

В первой половине июня заканчивается срок действия части депозитов, которые граждане открывали по ставке выше 20%. Часть этих средств перейдет на

фондовый рынок

, ожидают эксперты. РБК разбирался, что может стать альтернативой «дорогим» вкладам.

ОФЗ

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

- ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

- ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне. «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс. , то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

Золото

Инвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Разбираемся, что стоит за логикой экспертов, которые рекомендуют держать золото в инвестиционном портфеле, и действительно ли это верная стратегия — читайте в специальном материале РБК Pro.

Что происходит в мире?

- Блокировка счетов и ограничения возможности их открывать, переводить и получать деньги, оплачивать счета гражданам России и Беларуси во Франции, Швейцарии и Великобритании. Сложности испытывают даже люди с ВНЖ и двойным гражданством, давным давно эмигрировавшие и имеющие легальный статус проживания.

- Приостановка выдачи туристических виз в ряде европейских стран — Чехии, Латвии, Литве, Норвегии, Эстонии. В планах ввести такое ограничение у Польши. Усложнилась выдача испанских, французских, словенских туристических виз россиянам, а в Финляндии теперь не так просто получить разрешение на пребывание.

- У попавших в санкционные списки россиян изымают имущество, в том числе деньги со счетов, яхты, недвижимость во Франции и других странах Европы, Великобритании, США, Канаде. Также недвижимость планируют изымать в Польше.

- В Испании запретили выдавать «золотые визы» за инвестиции. ЕС призывает отозвать полученные за инвестиции паспорта у попавших под санкции россиян. Ряд стран ЕС, включая Германию, Гренаду, Грецию, Мальту и Чехию, отменили программы выдачи видов на жительство инвесторам или покупателям недвижимости («золотые визы»). Еврокомиссия не призывает к прекращению этих программ, но считает необходимым ввести строгие проверки и не выдавать ВНЖ гражданам России и Белоруссии.

- Ограничения на торговлю иностранными бумагами для российских инвесторов из-за санкций.

- Ограничения валютных торгов в России — теперь брокеры должны платить за них 30% комиссии.

- Иностранным инвесторам сейчас запрещено продавать купленные в России ценные бумаги, что также негативно отразилось на рынке.

- Инциденты с блокировкой счетов со всеми активами, принадлежащих россиянам, у иностранных брокеров.

- В Евросоюзе планируют запретить россиянам покупать недвижимость.

На фоне этих ограничений число вариантов для инвестиций существенно снизилось. Мы подобрали несколько потенциально выгодных решений в новых реалиях.

Запомнить

- Депозиты — это просто и надежно, но их доходность в лучшем случае покрывает инфляцию.

- Облигации могут предложить чуть большую выгоду, чем депозиты. Также они ликвидны и позволяют заработать на разнице цены покупки и продажи.

- В акциях огромный потенциал роста, но это волатильный инструмент, и нужно уметь отбирать качественные компании.

- Покупка валюты, например доллара, может защитить от девальвации рубля и частично инфляции. Но доллар тоже обесценивается со временем.

- Сырьевые товары — один из лучших вариантов, когда инфляция быстро растет. Проще всего в них инвестировать, покупая акции сырьевых, нефтегазовых и аграрных компаний, но нужно учитывать специфические риски, связанные с бизнесом конкретной компании.

- Драгоценные металлы отлично диверсифицируют портфель, но они волатильны, не приносят дивидендов и не всегда защитят от инфляции. В качестве альтернативы можно рассмотреть покупку акций компаний, которые добывают драгоценные металлы.

- Материальные активы, в том числе недвижимость, — надежный вариант, чтобы защититься от инфляции. Но у недвижимости высокий порог входа и есть проблема с ликвидностью. Эти проблемы позволяют решить акции компаний REIT.

Куда вложить свои деньги прямо сейчас

С правилами ознакомились, осталось определиться с наиболее оптимальными инструментами. Эксперты Финтолка советуют остановиться на шести инструментах с учетом экономической ситуации.

Банковский депозит

Проценты по вкладу в кредитной организации напрямую зависят от ключевой ставки ЦБ, на июль 2022 года она составляет 9,5 %.

Естественно, вклады приближены к этому значению. Однако наиболее прибыльные депозиты — без возможности частичного снятия и пополнения. В среднем сейчас можно найти предложения от банков в диапазоне 8,5—10,5 % годовых.

Если вспомнить, какая официальная инфляция в России, то можно расстроиться, но, по крайне мере, этот способ сбережения денег максимально консервативен и гарантирует доходность благодаря системе страхования вкладов. То есть в случае банкротства кредитной организации Агентство страхования вкладов вернет все вложенные средства в размере до 1,4 млн рублей.

Облигации

Самый близкий к формату банковского депозита и наименее рискованный способ заработать. Подходит и для небольшого стартового капитала, ведь в большинстве случаев цена одной облигации около 1000 рублей, есть даже меньше.

Также эксперты предлагают присмотреться к облигациям надежных эмитентов: «ЛУКОЙЛа», «Роснефти», «Газпрома», Сбербанка и других.

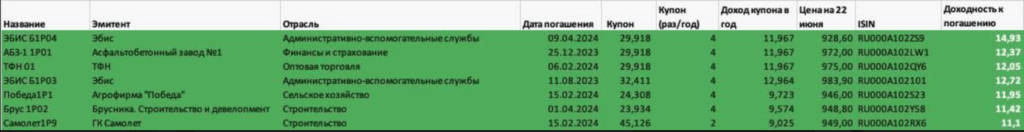

Пример облигаций российских компаний с доходностью от 9 %

Акции

Да, зарубежный фондовый рынок от российских инвесторов почти полностью изолирован, но есть и на отечественном рынке привлекательные предложения, вдобавок открывается новый иностранный рынок — китайский, что эксперты и предлагают рассмотреть для включения в свои инвестиционные стратегии.

Сейчас к торговле стали доступны акции китайских компаний в гонконгских долларах, что исключает риски, связанные с долларом и евро, а также блокировки счетов. Поэтому в качестве диверсификации как портфеля, так и валюты — неплохой вариант.

Владимир Сагалаев, финансовый аналитик группы компаний CMS

Хотя некоторым этот способ может показаться опасным, эксперты говорят, что сейчас неплохое время для того, чтобы скупить подешевевшие активы.

Если не хотите особо заморачиваться над выбором каждой отдельной компании, можно вложить деньги в паевые инвестиционные фонды (ПИФы). А если же имеются необходимые знания для анализа финансовой отчетности, то обязательно следует для полной диверсификации выбирать компании из различных секторов экономики.

Какие секторы можно рассмотреть сейчас для включения в портфель?

Здесь неплохим эмитентом выглядит VK в связи с масштабируемостью бизнеса, также можно отметить Positive Technologies, компания пользуется благоприятной для нее экономической ситуацией — рост объема кибератак при одновременном уходе с рынка зарубежных вендоров. Смотреть стоит больше в сторону В2В компаний, так как они наименее зависимы от потребительского спроса. На долгосрочную перспективу можно присмотреться к секторам, которые пользуются господдержкой государства (OZON — компания выглядит одним из главных потенциальных бенефициаров запуска параллельного импорта).

Нефтегазовый сектор — основа экономики России, получает сверхприбыли даже в условиях очень жестких санкционных ограничений. На фоне роста курса доллара также улучшится финансовая ситуация в компаниях, будут выплачены отложенные дивиденды. Топ для включения — «Газпром нефть», «Роснефть», «Лукойл». Дивиденды в дальнейшей перспективе в районе 8-10 % плюс потенциальный рост стоимости акций.

Строительство — опять же существует напряженность на рынке недвижимости из-за нехватки сырья, однако девелоперы делают все возможное, чтобы побудить спрос на покупку недвижимости, вводя рассрочку на покупку жилья, плюс в дальнейшей перспективе ключевая ставка ЦБ также будет снижаться, что будет прямо сказываться на ипотечной ставке и, опять же, будет побуждать интерес к приобретению недвижимости. Топ для включения ГК «Самолет» и «ПИК» — наиболее крупные игроки на рынке недвижимости с высокими показателями выручки за 1 полугодие 2022 года.

Валюта и драгоценные металлы

Можно поиграть на курсе валют. Ее выгоднее всего купить на брокерском счете через биржу. Затем за эту валюту можно купить иностранные активы или просто удерживать с целью заработка на курсовой разнице.

Однако стоит помнить о том, что из-за нестабильной ситуации в стране можно столкнуться с сюрпризами. Сейчас, допустим, достаточно трудно обналичить валюту (до 9 сентября обналичить можно только доллары или валюту, купленную до 9 марта), а за хранение на валютном счете может взиматься комиссия.

Почему эксперты советуют покупать валюту?

В ближайшие месяцы ожидается рост курса доллара на 30-50 %, а значит, подорожает и золото в рублях, увеличится выручка и прибыль компаний, которые также смогут переориентировать поставки на азиатские рынки, — предполагает инвестиционный консультант из «Альфа-Капитал», автор блога про инвестиции Александр Абрамян.

При продолжающейся стагфляции золото всегда показывало себя защитой от инфляции.

Виталий Исаков, директор по инвестициям УК «Открытие»:

— Покупку золота нельзя отнести в чистом виде к инвестированию, так как оно не приносит денежных потоков. Однако этот инструмент исторически хорошо защищал от инфляции, а также хорошо подходит для диверсификации портфелей из классических акций и облигаций.

Эксперт также отмечает, что физическое золото или биржевое золото, купленное через российские ПИФы, также защищено от санкций.

Недвижимость

На длинном горизонте неплохо показала себя стоимость недвижимости.

Многие российские инвесторы сегодня отрезаны от западных рынков, поэтому в отсутствие более привлекательных альтернатив можно присмотреться к недвижимости.

Олег Сыроваткин, ведущий аналитик отдела глобальных исследований «Открытие Инвестиции», эксперт «Открытие Research».

Эксперты также предупреждают: хотя недвижимость хорошо защищает от инфляции, ее покупка сопряжена с единовременными большими суммами, что плохо подходит для регулярных сбережений.

В отличие от акций, недвижимость уже существенно подорожала с начала года, в то время как денежные потоки (арендные платежи) растут далеко не столь высокими темпами, говорит директор по инвестициям УК «Открытие» Виталий Исаков.

Криптовалюта

Сейчас рынок криптовалюты переживает не лучшие времена, однако эксперты советуют покупать фундаментальные активы в долгосрок (на 2-4 года) на небольшую часть своего инвестиционного депозита с учетом того, что медвежий рынок может продолжиться, поэтому придется усредняться, но опять же — усредняться аккуратно, то есть без спешки.

Станислав Панков, руководитель TTM Academy, эксперт TTM Club:

— Криптовалюты очень волатильны и могут с текущих цен легко ещё упасть на 50-80 % и даже больше. Под фундаментальными активами понимаются такие активы, которые прошли проверку временем, управляются сильной командой, имеют рабочие продукты и признание рынком. Например, BTC, ETH, BNB, TWT, SOL.

Высокие риски

Вложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

- Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

- Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Несмотря на все потрясения, список российских акций, в которых частные инвесторы держат больше всего денег, мало изменился с начала 2022 года. РБК приводит прогнозы аналитиков по дюжине голубых фишек, которые чаще всего попадают в топ-10 по популярности.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковых

Беляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая

облигации

, становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая

ключевая ставка

Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК

Инвестиции

» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

Лучшие посты по CS

- Мы недооцениваем величие Liquid-2019. Это одна из трех лучших команд в истории CS:GO

- AK-47 – легендарное оружие Counter-Strike. Здесь автомат стал символом шутеров

- «Азимов» – образец скинов в CS:GO. Его хотел каждый, а легендарным он стал из-за ставок

- Первый мейджор Симпла в CS:GO: развалил Fnatic, вытащил Hellraisers в плей-офф

- Один раунд изменил историю CS: NAVI могли выиграть мейджор, а Гардиан – стать лучшим снайпером десятилетия

- Tuscan – легендарная карта из Counter-Strike. Ее любили все, а она оказалась не нужна Valve

- Топ-10 лучших игроков 2019 года по версии Sports.ru

Краткосрочные инвестиции

Если вы хотите сыграть на краткосрочных инвестициях, длительностью 1-2 месяца, то действуйте по другой схеме.

На распродажах игр в Steam все внутриигровые предметы показывают снижение цен. Закупайтесь популярными скинами на АК-47, Эмку или AWP и храните их до окончания распродажи. После этого начинайте постепенно выставлять их на продажу по старой цене. Процент заработка варьируется между 20 и 40% и зависит от скидок на популярные игры.

Вариант № 3Купить акции

Акции — более рискованное вложение, нежели облигации и депозиты, но их доходность в долгосрочной перспективе значительно выше.

Покупая акции, вы по сути становитесь совладельцем бизнеса и вправе претендовать на часть его прибыли. Если год для компании выдался удачным, вы получаете свою выгоду в виде дивидендов или от роста котировок акций.

Перед покупкой акций важно проанализировать состояние компании: характер ее бизнеса, динамику выручки, уровень долга и маржинальность.

Для широкой диверсификации в портфель разумно включать акции из разных стран и секторов экономики. Обычно надежнее инвестировать в крупные компании — голубые фишки. Молодые компании с нестабильными потоками — более рисковое вложение, но и потенциальная выгода больше. Также обратите внимание, платит ли компания стабильные дивиденды — такие акции, как правило, более консервативны, чем растущие акции из технологических отраслей.

Старайтесь не выделять на одну акцию более 5% от портфеля. Иначе портфель будет сильно зависеть от одной компании.

Еще можно инвестировать в акции через биржевые фонды. Покупая один пай фонда, вы инвестируете сразу в целую корзину ценных бумаг. Например, приобретая на Московской бирже фонд TEMS, вы инвестируете сразу в 50—60 компаний из развивающихся стран — Бразилия, Китай, Перу, Россия и так далее. Но учитывайте годовую комиссию, которую фонд взимает за управление, а также инфраструктурный риск: инвестирование в биржевые фонды и отдельные иностранные компании из-за санкций сейчас влекут дополнительные риски.

Составляя портфель, отталкивайтесь от горизонта вложения. Если инвестируете краткосрочно — долю акций лучше свести к минимуму. Ведь из-за высокой волатильности есть вероятность, что на момент, когда вам понадобятся деньги, акции окажутся в просадке — чтобы обналичить деньги, придется продавать их с дисконтом.

В случае если горизонт планирования составляет до 10 лет, стоит учесть состояние мировой экономики — это позволит сделать поправку на текущую фазу экономического цикла и подготовиться к возможной рецессии.

С 2012 по 2022 год индекс S&P 500 с учетом реинвестирования дивидендов показал почти 335%, то есть 15,68% годовых. За вычетом долларовой инфляции это 13,19% годовых. Для российских акций — в районе 10%.

Но вряд ли стоит рассчитывать на подобную доходность в ближайшие годы: мировая экономика движется к рецессии, а из-за высокой инфляции регуляторы вынуждены ужесточать денежно-кредитную политику. Поэтому сейчас инвесторы производят ротацию секторов в пользу защитных и сырьевых компаний.

- Возможность зарабатывать, обгоняя инфляцию.

- Возможность получения и реинвестирования дивидендов, за счет чего включается эффект сложного процента.

- Высокая ликвидность и возможность краткосрочной спекуляции.

- Опосредованный способ вложения в разные секторы экономики и инструменты: недвижимость, золото, сырьевые товары и так далее.

- Волатильный актив — цена может резко падать. Весной 2020 года американский рынок акций за месяц упал на 33,9%, а в 2008 году — на 56,8%.

- Нужны время и минимальные знания фундаментального анализа, чтобы отбирать в портфель качественные компании.

Доходность большинства классов активов на горизонте пяти лет ожидается ниже, чем было в 2021 году

Актив2021 годПрогноз на 2022Прогноз на пять лет вперед

10-летние трежерис−1,7%−2%1%

Высокодоходные корпоративные облигации5,3%2%3%

Индекс S&P 50028,7%6%3%

Глобальные акции22,3%7%4%

Развитые рынки, кроме США19,9%9%4%

Развивающиеся рынки0,1%7%5%

Другие способы найти деньги в бюджете

А ведь есть ещё способы найти дополнительные деньги в своём бюджете, которые пока не актуальны для нашего героя, но могут оказаться такими для вас.

- Налоговые вычеты При покупке квартиры.Государство вернёт вам 13% от суммы покупки, но не более 260000 рублей. Что интересно: квартира одна, а вычета можно получить 2. Вычет за одну и ту же квартиру могут получать одновременно и муж, и жена. Каждый по 260 000 рублей с 2 000 000 рублей от стоимости квартиры. Итого 520 000 рублей на двоих, если квартира стоит 4 000 000 рублей и более. Вычет по ипотечным процентам.Его размер составляет 13% от суммы уплаченных процентов, но не более 390 тысяч рублей. Вычет за одну и ту же квартиру могут получать одновременно и муж, и жена. Каждый по 390000 рублей или 780000 на двоих.За лечение. Его максимальный размер — 13% от 120 000 рублей или 15600 рублей в год. Вычет можно оформить в течение трёх лет с момента лечения. В 2019 году можно получить вычет за лечение в 2018, 2017 и 2016 годах.За обучение.Государство готово вернуть 13% от суммы расходов, но не более 22 100 рублей в год.

- Материнский капиталЕго размер в 2019 году равен 453 026 рублей. Его можно потратить на улучшение жилищных условий, например, покупку квартиры, строительство дома или погашение ипотеки, а также на образование детей, включая оплату детских садов и школ.

- Продажа ненужных и низкодоходных активовСюда относятся не только крупные активы вроде гаража или пустующего участка, но и ненужные вещи, которые могут пригодиться кому-то другому.

Надеюсь, с помощью этих советов вы высвободите часть бюджета для инвестирования.

Однако, если сумма оказалась не такой значительной, как вам хотелось, не расстраивайтесь — в любом случае с этой суммой вы накопите больше, чем без неё.

Напоследок напомню, что увеличение разницы между доходами и расходами — не единственное, что нужно для начала инвестирования. Об этом я расскажу в следующей статье.

Больше интересных материалов

Правила инвестора

- Никогда не вкладывайтесь только в один предмет. Старайтесь разделить свой бюджет на наибольшее количество разных предметов. Ваша прибыль может немного снизиться, но вы защититесь от прогорания.

- Регулярно проверяйте цены, но не торопитесь продавать вещи при незначительном росте/падении цены.

- Вводите деньги в Steam, покупая предметы на сторонних площадках (market.csgo.com) и продавая их на торговой площадке Steam. Сможете извлечь выгоду до 30%.

Чего стоит боятся

В инвестициях нет гарантий. Помимо просто невыгодности вложений, начиная с февраля инвесторы познали новые способы испарения денег риски: заморозка иностранных активов и валютные ограничения. Вдобавок отечественные банки делают все возможное (вводят высокие комиссии за хранение валюты), чтобы инвесторы хранили свои недружественные валюты (доллары, евро) дома под матрасом.

Олег Сыроваткин, ведущий аналитик отдела глобальных исследований «Открытие Инвестиции», эксперт «Открытие Research»:

— Главным риском на рынке акций РФ сегодня, как, впрочем, и в последние месяцы, остается фактор неопределенности, связанный с продолжением специальной военной операции. Данное обстоятельство сильно ограничивает горизонт инвестирования и создает предпосылки для введения новых санкций в отношении РФ, а значит, и новых ограничений для инвесторов.

Что покупать?

Лучшие варианты для инвестиций – наклейки и кейсы. Постоянно растут наклейки команд с мейджор-турниров: причем как популярных команд, так и малоизвестных.

Так как ближайший мейджор-турнир, на котором добавят новые наклейки, пройдет нескоро, этот вариант лучше отложить – либо же закупаться сейчас, но получить меньшую прибыль.

Также можно скупать капсулы с наклейками игроков. Например, наклейки из Берлина 2019 на старте стоили 20 рублей, а сейчас более 150. У предыдущих мейджоров показатели еще лучше.

Можно купить и наклейки игроков, они стоят заметно дешевле, но показывают меньший рост.

Пример с наклейкой Ramz1k – цена выросла с 3 до 12 рублей.

Чтобы уменьшить риски, инвестируйте в сувенирные наборы с мейджоров. Рост цены происходит медленнее, но какие бы перепады цен не происходили – сувенирные наборы всегда сохраняют свою стоимость.

Это – график набора «Berlin 2019 Inferno».

Стоимость увеличилась в 3,5 раза, это максимальный показатель среди всех берлинских наборов. Значительные просадки цены были только на распродажах.

Предметы с «Расколотой сети»

Операция «Расколотая сеть» добавила несколько новых наклеек и новый кейс. Кейсы операции после ее окончания нельзя получить никаким способом кроме покупки на ТП. Поэтому они всегда будут расти в цене.

Кейс операции поначалу стоил 50 рублей, после чего достиг цены в 200 рублей. После июльского падения цены, он упал в стоимости почти наполовину, и сейчас стоит 120 рублей.

Пример роста цены на кейсе операции можно отследить через кейс «Гидра», который на старте стоил 8 рублей, а сейчас более 450. За 3 года он показал рост цены более чем в 50 раз.

Возвращаясь к «Расколотой сети»: другим вариантом инвестиции будут наклейки. Например, голографический «Высший разум» по старту операции стоил 25 рублей, на пике достиг 140 рублей. Сейчас стоит 74 рубля и начинает медленный рост.

Наклейки и кейсы – отличный вариант для долгосрочных инвестиций. Для выгодной продажи нужно ждать не менее 6 месяцев. А умножение стоимости в десятки раз происходит спустя 2-3 года.

Вариант № 7Купить материальные активы

Речь про физические активы, такие как недвижимость, автомобили и предметы роскоши. Также если вы планировали купить земельный участок и построить дом, это может стать хорошей инвестицией, так как в условиях инфляции цены на стройматериалы продолжат расти.

Что касается автомобилей, они традиционно считаются пассивом — не приносят доход, а их цена из-за амортизации с течением времени обычно падает. Но не в период высокой инфляции. Например, в США цены на подержанные машины показали рост более 30% год к году.

Но основной материальный актив, на который часто делают ставку, — это недвижимость. На американском рынке в условиях растущей инфляции она исторически приносила около 12% годовых.

На российском рынке все сложнее. Рублевый рост стоимости московского жилья за последние 10 лет составил 73,2%, то есть доходность — в районе 7,3% годовых. Но если произвести пересчет в доллары — цена упала на 51,4%. Таким образом, весь рост недвижимости «съела» девальвация рубля — скорость его обесценивания была выше. Таким образом, в рублях есть доходность, но в долларах — убыток. Тем не менее в целом в условиях растущей инфляции это хороший способ защитить деньги.

Конкретный объект недвижимости может дорожать быстрее, чем инфляция обесценивает деньги, а может и медленнее — многое зависит от конкретного объекта, типа недвижимости, где он находится и других факторов. Что касается сдачи недвижимости внаем, арендная плата не всегда растет пропорционально инфляции и может падать в условиях низкого спроса.

- Физический актив с низкой волатильностью. Инвестировать психологически комфортно.

- Исторически растет в цене и в целом покрывает рублевую инфляцию.

- Может прибавлять в цене в любой макроэкономической конъюнктуре. Когда инфляция растет, недвижимость растет вслед за дорожающими стройматериалами и спросом на физические активы. При низкой инфляции кредитование обычно становится более доступным, и спрос на недвижимость растет.

- Проблемы с ликвидностью — продается, как правило, долго и с риелторскими издержками.

- Высокий порог входа и тяжело диверсифицировать капитал. Эту проблему, наравне с ликвидностью, можно решить с помощью акций компаний REIT — это фонды, которые управляют недвижимостью и по закону не менее прибыли распределяют между акционерами. Это позволяет даже с небольшой суммой приобретать недвижимость в валюте, а также диверсифицировать по разным отраслям: жилая, коммерческая, торговые центры, и так далее.

Ниже представлены исторические показатели доходности разных классов активов в зависимости от уровня и динамики инфляции. Как видим, недвижимость (REITs) давала хороший результат в любой ситуации. Коммодити и золото — только при растущей инфляции. Акции развивающихся рынков, а это преимущественно сырьевые компании, слабо проявили себя только в условиях дефляции.

Средняя доходность активов при разной динамике инфляции в период с 1988 по 2020 годы

АктивыВысокая инфляция и продолжает растиВысокая инфляция и снижаетсяНизкая инфляция и растетНизкая инфляция и снижается

Облигации7%9%6%5%

Наличность4%4%1%2%

Высокодоходные облигации США9%17%9%6%

Акции13%15%11%12%

Акции роста14%16%11%13%

Акции стоимости11%17%11%10%

Компании малой капитализации10%19%10%11%

Акции развивающихся стран26%28%16%2%

REITs12%17%12%9%

Сырьевые товары11%2%10%−10%

Золото4%3%16%4%

Базовые правила инвестирования

Перед тем как начать инвестировать, определите финансовую цель, срок вложений и уровень допустимого риска. От этого будет зависеть дальнейшая стратегия.

Краткосрочный горизонт. Допустим, вы инвестируете свободные деньги и уже точно знаете, что через год они вам понадобятся. В таком случае стоит придерживаться консервативного подхода — делать ставку на менее рисковые инструменты, например государственные облигации или банковские вклады. Это надежные активы с прогнозируемым доходом, поэтому можно быть уверенным, что через год вы полностью вернете свой капитал и проценты.

Среднесрочный горизонт. В случае вложения на срок от года до пяти лет можно собрать более агрессивный портфель и добавить рисковых активов — например, акции или золото. Выбор инструментов во многом зависит от задачи: если цель заработать — можно сделать упор на рисковые активы.

Чтобы компенсировать потери от инфляции, подойдут консервативные активы. Здесь также важно следить за макроэкономической обстановкой в мире: когда цикл экономического роста только начался, можно увеличить долю рисковых активов, а когда на горизонте рецессия — сделать ставку на защитные.

Долгосрочные инвестиции. Когда инвестор ставит стратегическую цель на пару десятилетий — например, накопить капитал для выхода на пенсию — можно собрать портфель, в котором преобладают акции и другие рисковые инструменты. Стратегическая дистанция позволяет не обращать внимания на рыночные падения и кризисы — они имеют краткосрочную природу. На исторической дистанции экономика с наибольшей вероятностью продолжит развиваться, а рынок перепишет свои максимумы. Здесь выбор стратегии во многом зависит от вашей терпимости к риску — сложно ли вам пережить сильную просадку портфеля.

Например, кризис 2008 года — один из худших медвежьих рынков в истории американского индекса акций S&P 500. Индекс в моменте потерял 56,8% своей стоимости. Падение затянулось на полтора года. Затем последовало восстановление рынка, и за последующие 12 лет и S&P 500 вырос на 390%.

Минусы отсутствия финансовой стратегии. Без плана инвесторы зачастую собирают портфель снизу вверх, то есть делают точечные вложения, не принимая в расчет поведение всего портфеля в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И даже по отдельности качественные активы могут сыграть злую шутку и значительно увеличить риски инвестора. Например, если инвестировать в десять хороших сырьевых компаний, это не убережет портфель в случае сильного падения цен на товарном рынке. Портфель будет сильно зависеть от одних и тех же факторов.

Главный способ сгладить волатильность и снизить риски инвестора — широкая диверсификация по секторам экономики и странам. В этом случае падение одних активов будет компенсироваться движением по другим. Тем не менее диверсификация не дает страховку на 100% — портфель все равно может уйти в минус, просто не так сильно.

Ключевые правила инвестирования. Перед тем как вкладывать куда-либо деньги, напомним ключевые правила инвестирования:

- Создайте подушку безопасности — запас денег на случай непредвиденных ситуаций. Подушку важно держать в ликвидных и низко рисковых активах — например, на банковской карте.

- Инвестируйте только свободные деньги — то есть излишки, а не те, что могут потребоваться для жизнеобеспечения в ближайшее время.

- Диверсифицируйте вложения — вкладывайтесь в разные инструменты, в разных валютах и в разные секторы экономики.

- Поставьте цель — возможно, вас вдохновят эти 20 долгосрочных целей. Определите горизонт инвестирования и приемлемый уровень риска. Последнее можно переформулировать так: вам моральных сил следовать выбранной стратегии, несмотря на рыночный обвал. Частая ошибка, когда инвесторы недооценили свою терпимость к риску и на панике распродали активы — как оказывается потом, на самом дне.

- Если есть необходимость, периодически ребалансируйте портфель. Это позволит не отклоняться от стратегии и не превышать выбранный уровень риска.

Как учесть состояние экономики при инвестировании. Понимание макроэкономической ситуации помогает сформировать стратегию и выбрать подходящие активы. Особенно это важно, если горизонт инвестирования менее 10 лет, то есть в рамках одного экономического цикла.

Разные активы проявляют себя по-разному в той или иной конъюнктуре. Акции циклических компаний хорошо растут при подъеме экономики и сильно страдают, когда та замедляется. Выручка таких компаний следует за ростом и за спадом в экономике.

Например, финансовые потоки производителя автомобилей будут замедляться при падении экономики и покупательной способности людей. С восстановлением экономики, наоборот, доступность кредитования и потребительский спрос станут выше — увеличится и выручка компании.

Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики. Например, это касается продовольственных, коммунальных, медицинских и телекоммуникационных компаний. Такие активы считаются защитными, и на них делают ставку в преддверии кризиса.

Помимо возможного замедления экономического роста мировые экономики сейчас находятся под угрозой все возрастающей инфляции. Подобная ситуация, когда экономика замедляется, а деньги сильно обесцениваются, называется стагфляцией. В последний раз подобное в экономике США было в 1970-х, как следствие нефтяного кризиса и денежно-кредитной политики ФРС.

Растущую инфляцию также нужно взять в расчет при выборе инвестиционной стратегии. В условиях высокой инфляции, как правило, неплохо растут сырьевые рынки, аграрные и продовольственные компании, драгоценные металлы, недвижимость и другие материальные активы.

Учитывая сказанное, рассмотрим привлекательность разных инвестиционных активов на разных горизонтах инвестирования.