Куда вложить деньги чтобы заработать в казахстане без риска

Новые экономические санкции против России стали причиной падения курса рубля по отношению к мировым валютам. В связи с этим наиболее актуальный среди российских граждан вопрос, как сохранить деньги в 2022 году. Выясним в статье, что делать со сбережениями во время кризиса.

Что может произойти с накоплениями – разбираемся в понятиях

Возникают ситуации, когда экономическая нестабильность в стране вызывает страх у населения. Даже если у человека сформирована финансовая подушка, непонимание многих определений может привести к потере капитала. Рассмотрим часто используемые термины в экономике.

Инфляция

Как экономическое явление инфляция представляет собой повышение общего уровня цен на товары и услуги. Другими словами, каждый год на одну и ту же сумму денег можно приобрести всё меньшее количество продукции.

Основные причины инфляции:

- дефицит государственного бюджета;

- падение объемов производства;

- рост долговой нагрузки государства;

- снижение уровня ВВП.

Следует понимать, что при инфляции рост всех цен не одинаков. Стоимость отдельных товаров может как повышаться, так и оставаться без изменений.

В зависимости от темпов роста, инфляция бывает:

- Умеренная. Увеличение не более чем на 10% в год.

- Галопирующая. Ежегодный рост стоимости товаров и услуг на 10–200%.

- Гиперинфляция. Очень высокое повышение уровня цен. От 200% в год.

Как не потерять деньги при инфляции?

К вариантам, как сохранить деньги от инфляции, можно отнести открытие банковского вклада, покупку валюты, инвестиции в ценные бумаги, приобретение недвижимости.

Не всегда прибыль в результате инвестиций может спасти денежные средства от обесценивания. Поэтому нужно выбирать финансовый актив, доходность по которому будет выше уровня инфляции.

Девальвация

Девальвацией называется снижение курса валюты одной страны по отношению к валюте другого государства. В мировой практике в качестве сравнения принято брать «твердую валюту».

Сегодня к твердым валютам относят американский доллар, евро, британский фунт стерлингов и т.

Пример девальвации рубля

В начале года 1 евро стоил 80 рублей. Затем наступил экономический кризис, и рубль обесценился. Теперь за 1 евро дают 120 рублей.

Какие можно сделать выводы из данной ситуации?

- Зарубежные товары выросли в цене.

- При обмене рублей на валюту за тот же самый объем иностранных денежных средств теперь необходимо заплатить на 50% больше.

Девальвация для экономики несет множество отрицательных моментов, однако для некоторых компаний – это преимущество. Как правило, это предприятия, которые получают доход в иностранной валюте, а расходы осуществляют в рублях. Обесценивание российской валюты увеличивает выручку подобных компаний. Дополнительный доход формируется в момент конвертации валюты в рубли.

Во что вложить рубли, чтобы не потерять?

Лучший способ, как сохранить деньги при девальвации рубля в 2022 году, – купить иностранную валюту или золото.

Дефолт

Дефолт – неспособность заемщика оплатить свои финансовые долги. Объявить его может не только государство, но и компания или даже частное лицо.

- Технический. Возникает из-за наличия временных трудностей. Как правило, деньги для погашения имеются, но оплатить кредитную задолженность сейчас невозможно.

- Суверенный. Данный вид дефолта относится к государству и означает банкротство страны.

- Корпоративный. Свойственен частным компаниям и показывает их экономическую несостоятельность.

- Перекрестный. Невыполнение конкретных пунктов по одному кредитному договору ведет за собой неисполнение обязательств по иным кредитным программам.

Рассмотрим подробнее банкротство государства и то, как не потерять деньги при дефолте.

Причины неплатежеспособности страны по финансовым обязательствам:

- Отток иностранных инвестиций.

- Обесценивание национальной валюты.

- Высокая инфляция.

- Рост государственных расходов.

В конце февраля 2022 года агентство Standard & Poor’s присвоила России кредитный рейтинг BB+. Это означает, что у нашей страны достаточно финансового капитала для исполнения своих обязательств, но при этом Россия обладает высокой чувствительностью к экономическим событиям.

Кредитный рейтинг – мнение агентства по поводу того, насколько уверенно государство или компания сможет обслуживать свои финансовые обязательства.

Как сохранить деньги при дефолте в России?

Если существует вероятность дефолта, то наиболее правильный шаг – диверсифицировать свои финансы. Из того, что можно купить, экономисты называют иностранную валюту, драгоценные металлы, облигации зарубежных компаний.

В текущей финансовой ситуации открытие банковского депозита в рублях несет в себе высокие риски.

Санкции

В нынешних условиях санкции воспринимаются как ограничительные экономические меры против некой страны с целью повлиять на ее политику.

В 2022 году лидером по числу санкций среди всех государств стала Россия.

Пример экономических запретов: заморозка инвестиционных активов и капитала, запрет на экспорт или импорт товаров, отключение от международной финансовой системы, уход иностранного бизнеса из страны и т.

Ограничения против государства заставляют его граждан задумываться о том, как сохранить деньги в условиях санкций, потому что экономические запреты вызывают девальвацию национальной валюты.

Что купить, чтобы не потерять деньги? Физические лица могут приобрести драгоценные металлы и инвестиционные монеты в рублях.

При наличии валютных вкладов в банках эксперты советуют закрыть эти депозиты во избежание международного запрета на валютные операции.

Вкладывать ли сейчас в недвижимость

Инвестиции в недвижимость считаются самым простым вариантом вложения средств, который может приносить пассивный доход и сохранит финансовый капитал от инфляции в будущем.

Российский рынок недвижимости сейчас характеризуется низкими темпами роста. Существует две причины:

- Высокий процент по ипотечным займам (20–24% годовых по состоянию на март 2022 г.).

- Значительный рост цен на жилье в большинстве регионов страны.

Стоит ли покупать недвижимость сейчас? Если имеются свободные денежные средства, то для покупки инвестиционного имущества можно рассмотреть торговые помещения на первых этажах жилых домов или квартиры-студии.

Покупка драгметаллов и ювелирных украшений

Еще одним способом, как лучше сохранить деньги в рублях, можно назвать приобретение драгоценных металлов и ювелирных украшений.

Большим спросом у людей пользуются изделия из золота. При экономическом кризисе цена на золото всегда растет, в него выгодно вкладывать деньги. За последние три месяца металл подорожал более чем на 10%.

Дополнительным фактором для вложений в золото стала отмена Правительством России 9 марта 2022 года налога на добавленную стоимость при покупке золотых слитков в российских банках Если думаете, куда вложить деньги, чтобы не потерять их и не подвергать себя рискам при инвестировании в валютные активы, данный вариант стал выгоднее.

Что касается ювелирных украшений, то такой способ хранения сбережений требует от инвестора большого инвестиционного капитала (минимум 5–10 тысяч долл. ) и намерения вкладывать денежные средства на долгий период. При этом важно выбирать украшения с драгоценными камнями от 1 карата.

Криптовалюта и обход санкций

Криптовалюта – это электронное платежное средство, существующее в виде виртуальных монет. Выпуск криптовалюты не подконтролен государству, и ее финансовые операции невозможно отследить.

По причине того, что в период экономического кризиса инвесторы ищут надежные активы, криптовалюта наравне с драгоценными металлами считается таким же защитным финансовым инструментом.

Что купить, чтобы сохранить деньги? Самой популярной криптовалютой для сбережений денег считается биткоин.

Преимущества владения криптовалютой

- Абсолютная анонимность.

- Децентрализация финансового актива.

- Невозможность подделки.

- Доступность в любое время.

Недостатки инвестиций

- Высокая волатильность инвестиционного инструмента.

- Недоступность отмены операций.

- Отсутствие правового статуса во многих странах.

Обращаясь к теме регулирования криптовалют, нужно сказать, что сегодня в России отсутствует полная правовая база для осуществления финансовых операций с данным активом.

Купить или продать криптовалюту можно, однако запрещено ее использовать как средство платежа за товары и услуги. Единственный инструмент для оплаты в РФ – российский рубль.

Центральный банк России активно выступает с идеей запрета криптовалют в РФ. Подобная законодательная инициатива сейчас обсуждается в Государственной Думе.

Несмотря на то, что для российской банковской системы криптовалюта несет в себе риски, на фоне санкций именно криптовактивы могут стать одним из вариантов обхода международных ограничений. К тому же большинство криптовалютных бирж стараются не следовать политическим тенденциям в мире, заявляя о своей открытости для всех государств и их граждан.

Банковские вклады – спасут ли от инфляции

В связи с неблагоприятной экономической обстановкой Центральный банк России спрогнозировал рост инфляции до 20% в 2022 году. Благодаря увеличению ставки ЦБ РФ российские банки могут предложить клиентам, которые не знают, как сейчас сохранить деньги, краткосрочные вклады сроком на 3–6 месяцев и с высокой доходностью – 18–24% годовых.

Важно помнить, что в России существует налогообложение доходов с банковских депозитов в размере 13%. Облагаемая налогом сумма денежных средств рассчитывается по формуле:

Доход – (1 млн руб. * ключевая ставка ЦБ на 1 января отчетного года).

Так как ключевая ставка на 1 января 2022 года была равна 8,5%, то процентный доход, с которого не нужно платить налог, составляет 85 тысяч руб. (1 млн руб. × 8,5%).

Новый бизнес в условиях кризиса

В 2022 году российский бизнес попал под серьезное давление и потерял прежнюю стабильность. На фоне возникших проблем многие размышляют о том, открывать ли сейчас бизнес.

В России действует более 5 млн предприятий малого и среднего бизнеса. Примерно половина из них работает в сфере общественного питания – сектор, который, по мнению экспертов, сильно пострадает в результате санкций. Основная причина: снижение платежеспособности граждан на фоне роста инфляции.

Однако не всегда санкции имеют негативный оттенок. Для многих из тех, кто планирует заняться своим делом, именно сейчас хорошая возможность, так как:

- государство подготавливает финансовые программы поддержки малого и среднего бизнеса;

- предоставляются налоговые льготы предпринимателям;

- количество проверок бизнеса сокращается.

Сферы экономики, которые сегодня получат новый импульс для развития на российском рынке, – это туризм, сельское хозяйство и IT.

Популярные вопросы

Куда не стоит вкладывать?

Во время любых кризисов лучше не покупать валюту развивающихся стран, облигации с низким кредитным рейтингом, акции компаний из сегмента развлечений и строительства.

Какая валюта самая надежная на сегодня?

Несмотря на популярность американского доллара в финансовых расчетах по всему миру, сегодня самой надежной валютой считается швейцарский франк.

Снимать ли наличные сейчас?

Инвестиционные аналитики рекомендуют не снимать наличные, так как будет нанесен огромный ущерб финансовой системе страны, высокий уровень инфляции быстрее обесценит часть наличных сбережений.

Рейтинг статьи 3. 8 из 5

Моя семья была небогатой. В том числе и из-за этого я мечтал инвестировать с 15 лет: мне хотелось стать обеспеченным и ни в чем себе не отказывать.

В 2020 году мне исполнилось 20 лет и у меня появился стабильный доход. Я начал инвестировать: на протяжении года я экономил, а каждый свободный рубль инвестировал в ценные бумаги. Я начал с нулевого капитала и делал небольшие пополнения — в среднем 1500—2000 Р в месяц.

Расскажу, что из этого вышло, какими были мои первые шаги и ошибки на фондовой бирже. А еще разберу вопрос, стоит ли вообще инвестировать при маленькой зарплате.

Как я начал инвестировать

Брокерский счет я завел в ноябре 2020 года в Тинькофф Инвестициях, так как там тогда дарили акции за прохождение курса про инвестиции для начинающих. Я прошел этот курс, мне досталось по паре акций Сбера, «Детского мира» и «Ленты» — в общей сумме на 1500 Р.

Чтобы обналичить подаренные акции, нужно было выполнить условие: достичь оборота по брокерскому счету 15 000 Р, то есть совершить сделки на эту сумму.

У меня таких денег не было. Я тогда жил от зарплаты до зарплаты, на карте лежала последняя тысяча рублей. Пришлось выкручиваться — несколько раз покупать и продавать одни и те же акции, чтобы достичь нужного лимита и обналичить подарочные бумаги.

У меня не было никакой стратегии, потому что я считал, что инвестировать мизерные суммы практически бессмысленно. Зато была цель: с помощью небольшого капитала, который не жалко, вникнуть в фондовую биржу и научиться торговле. Хотелось как минимум не уйти в минус.

На тот момент я рассматривал для себя только акции — как более волатильный, но и более прибыльный актив. Я хотел научиться именно торговать акциями на бирже. Хотя с облигациями все было бы куда проще: риски минимальны и доходность прогнозируема. Вложил деньги — и забыл о них на несколько лет до погашения.

В то же время мне хотелось получить навык приумножения капитала, чтобы когда-нибудь в будущем, когда моя зарплата будет внушительнее, инвестировать более крупные суммы.

Мой бэкграунд. В то время я работал в Тюмени официантом с зарплатой 15 000 Р. Заведение работало только по субботам и пятницам, так что у меня было всего две смены в неделю. Кроме этого, я заочно учился на втором курсе факультета журналистики КубГУ в Краснодаре.

Финансовых знаний у меня не было. Разве что прочитанная книга Роберта Кийосаки «Богатый папа. Бедный папа», а также курсовая для университета о влиянии журналистики на рыночные отношения. Тогда я написал около 40 страниц о влиянии новостного фона на котировки ценных бумаг.

Мои ожидания. Меня мотивировала уверенность в том, что на бирже можно неплохо заработать. На калькуляторе сложных процентов я рассчитал, что если откладывать по 5000 Р каждый месяц при доходности 20% годовых, то через 10 лет на счете будет около 2 млн рублей. Если точно — 1 878 313 Р. Из них 600 000 Р составит общая сумма пополнений, а 1 276 813 Р — действие сложного процента.

Таким образом, мне как инвестору необходимы были время, дисциплина и регулярность пополнений. И, конечно же, нужно было как-то достичь 20% годовых. Подобную доходность из доступных мне на бирже инструментов могли принести только акции.

Если взглянуть на исторические данные индекса S&P 500, его полная среднегодовая доходность за последние 10 лет, с октября 2011 по октябрь 2021 года, составила 17,15%. Если смотреть с учетом инфляции, то доходность американских акций в последнем десятилетии — 14,96%. Даже если взять отдельно показатели 2020 года, который ознаменовался сильным ростом после мартовского обвала рынков, полная доходность S&P 500 составила 18,37%, а с учетом инфляции — 16,78%.

То есть очень сложно на самом деле получить эти 20% годовых, о которых я мечтал. Это выше доходности широкого рынка акций. Но в 2020 году, когда я пришел на рынок, экономика восстанавливалась после коронавирусного кризиса и акции росли как на дрожжах. Мне казалось, что у меня получится опередить S&P 500 и выйти на стабильные 20% годовых.

Я делал ставку на то, что пандемия быстро утихнет, ограничения снимут и экономика продолжит быстро расти. А наиболее пострадавшие компании из реального сектора, такие как авиаперевозчики, отели, рестораны и нефтяные компании, взлетят за счет эффекта низкой базы.

На этом и строилась моя стратегия в первые месяцы.

Мои первые покупки

Первой покупкой в моем портфеле стала компания ChampionX (CHX), которая занимается разведкой и добычей углеводородов. Я сделал вывод, что она перспективная, почитав отзывы и прогнозы аналитиков в приложении брокера.

Я купил одну акцию за 8 $ (1 Р), через месяц цена выросла до 12 $ (1 Р) — прирост 50%. Эту прибыль я тут же зафиксировал. Такое позитивное начало зарядило меня и придало веры в свои силы.

Дальше я купил акции:

- «Аэрофлота» — заработал около 20% за два месяца.

- Cinemark Holdings (CNK) — это американский холдинг кинотеатров. Я купил три акции, зафиксировал прибыль по одной через полтора месяца, а остаток — еще через три месяца. Прирост составил — 18,6 и 80,6%.

- Carnival (CCL) — это круизная компания. На ней я заработал сначала 15% за месяц, а всего мне эти акции принесли 38% за четыре месяца.

Акции всех компаний в моем портфеле хорошо росли, а потом я их продавал. В то время у меня не было никакой стратегии и инвестиционного горизонта — я действовал спекулятивно, а моменты для покупки и продажи акций выбирал, основываясь только на своей интуиции. Как видите, поначалу мне везло: ни по одной акции я не зафиксировал убыток. Но я и думать не хотел, что это обычное везение, списывая все на свою дальновидность.

Первое время я даже вел дневник покупок и продаж акций с указанием прибыльности завершенной сделки. Так как мои активы росли, мне все больше и больше нравилось его заполнять — и я с головой ушел в инвестиции.

Я начал с 1500 Р и ежемесячно пополнял счет на 1000—1500 Р. К июню 2021 года, то есть всего за полгода, я достиг доходности 50% по брокерскому счету. Мой капитал в пиковые моменты превышал 17 000 Р.

Я так воодушевился, что стал вести профиль в социальной сети «Пульс» в Тинькофф Инвестициях. Там я рассказывал другим новичкам, как мне удалось достичь такого результата.

Мой дневник инвестиций. Здесь я записывал все свои маленькие победы

Как рынок подорвал мою уверенность в себе

Я буквально помешался на инвестициях: постоянно думал об этом, читал статьи в интернете, каждый день проверял котировки акций, подписался в «Пульсе» на десяток других частных инвесторов. Я вообще не вылезал из приложения Тинькофф Инвестиций, а еще стал частенько прикидывать на калькуляторе сложных процентов, когда же я при такой доходности — практически 100% годовых! — смогу заработать миллион.

Все «первые правила инвестирования» и «советы для начинающих» я игнорировал. Я был уверен, что уже перерос уровень начинающего.

Летом 2021 года рынок существенно перегрелся. Многие акции стали переоцененными, происходила коррекция. Те бумаги, что еще находились в восходящем тренде, росли не так хорошо. Стало сложнее спекулировать на разнице цен.

Я не сдавался, а продолжал изучать тонкости биржевой торговли: читал про фундаментальное состояние компаний и мультипликаторы, научился делать минимальный технический анализ — чертил на графике линии тренда, поддержки и сопротивления, а также стал «читать стакан» — баланс заявок на покупку и продажу.

Это позволило мне принимать более взвешенные решения перед покупками. Но чем сильнее я погружался в тему, тем страшнее мне становилось. Я стал замечать свои ошибки, осознал, что был излишне самоуверен. Удивительно, как я вообще не прогорел в первые месяцы на бирже. Ведь действовал я вслепую и покупал бумаги интуитивно — просто потому что они казались перспективными. В общем, из самоуверенного самоучки я снова превратился в неуверенного «начинающего инвестора».

В то же время начались мои первые потери на бирже. Например, я увидел рост котировок компании «Эталон» и поспешил купить акции. Как оказалось, на самом пике цены. Пришлось закрывать в убыток — минус 5%. С другими акциями мне тоже перестало везти. Я не мог понять логику движения котировок — не знал, что и когда можно покупать или продавать.

Я продолжал изучать информацию об инвестициях — читал статьи в Тинькофф Журнале, «Пульс», периодически смотрел некоторых блогеров на «Ютубе», но в основном старался изучать рынок не через мнения инвесторов, а через новостной фон, отчетность компаний, состояние экономики в целом либо отдельной отрасли. Я анализировал, как это должно влиять на рыночные котировки.

Мои неудачи: я покупал по более высокой цене, а когда котировки шли вниз, фиксировал убыток, продавая акции дешевле

Просадки по некоторым акциям превышали 20%. Я понял, что это для меня стрессовая ситуация: мне психологически тяжело видеть такой минус в портфеле

Как я пережил потерю работы

В апреле 2021 года я уволился из кафе, в котором работал. Сначала устроился официантом в другое место, с зарплатой 30 000 Р и регулярным дополнительным заработком 10 000—15 000 Р. Но приходилось брать большое количество смен, перерабатывать и через три месяца у меня случилось выгорание: полностью пропал интерес к работе. Нужно было что-то менять, и я решил устроиться барменом — профессия из той же сферы, но куда интереснее.

Новую работу я искал около месяца, две недели из которых провел в Краснодаре: сдавал сессию в университете. В тот момент я понял, насколько важно иметь финансовую подушку. Ведь нужно было на что-то жить.

На брокерском счете у меня было около 20 000 Р. Мне пришлось вывести часть денег. Они помогли мне пережить период, пока я был без работы.

Сейчас я благодарен себе за то, что держал эти сбережения в акциях, а не потратил, — это дало мне время передохнуть и спокойно найти новую работу. Хотя сейчас я понимаю, что финансовую подушку лучше держать отдельно на депозите. Ведь акции могут легко просесть в цене, и если нужно будет срочно обналичить деньги, продавать их придется с дисконтом.

С конца мая 2021 года я работаю барменом в одном из заведений Тюмени. Получаю зарплату 35 000—45 000 Р в зависимости от загруженности. Это самая большая зарплата в моей жизни. С такой зарплатой я снова начал регулярно откладывать деньги.

Итоги за год. Мои вложения в акции за прошедший год практически не дали финансовой отдачи, но помогли мне в трудный период. Еще они стали инвестициями в мой опыт, знания, повлияли на мое мышление и эмоциональное состояние.

Если брать статистику по моему брокерскому счету, то оборот за весь период составил около 150 000 Р. Прирост капитала — 4000 Р. Если бы у меня была возможность откладывать больше и не выводить деньги с брокерского счета, то сумма была бы внушительнее. Конечно, такие числа выглядят несерьезно, но для меня и этот опыт оказался важным.

Летом 2021 года я потратил 60 000 Р на поездку в Петербург. После этой крупной траты решил начать все с нуля. Теперь я снова «начинающий инвестор», который только вникает в принципы устройства фондового рынка. А еще я проанализировал свое поведение на бирже за прошлый год и выделил несколько ошибок.

Динамика моего портфеля в 2020 и 2021 годах. В 2021 году доходность сильно колебалась

Финансовые итоги моего первого года на бирже

Мои ошибки как инвестора

Отсутствие стратегии. Как важно иметь стратегию, я понял, когда вложил практически все имевшиеся у меня сбережения в рисковые акции Virgin Galactic, MOMO и Zynex. Я потерял на них около 20% портфеля. Как оказалось, я не был психологически готов к такой потере. До этого я думал, что устойчив к риску и мой профиль — «агрессивный инвестор», но после потери пятой части капитала я сильно испугался и разозлился.

Я откладывал деньги для того, чтобы стать богатым, но этого мало. Нужна конкретная цель: квартира, машина, безбедная старость, обучение ребенка и так далее.

Эта цель должна иметь финансовое выражение — например, приумножить свой капитал до 300 000 $ за 25 лет. При этом итоговую сумму желательно индексировать на размер ожидаемой инфляции за это время, чтобы указанная сумма через 10 лет по покупательной силе соответствовала текущей. Более подробно об этом в Тинькофф Журнале писали в статье «Как формировать капитал на пенсию».

Обязательно нужно понимать срок, за который вы планируете накопить целевой капитал. Обычно на это отводят несколько десятилетий. От этого будет зависеть ваша стратегия: какую долю в портфеле отводить рисковым акциям, а какую — консервативным инструментам вроде облигаций.

Напомню, что мерой риска на фондовом рынке служит волатильность — степень изменения доходности инструмента. Чем более волатилен инструмент, тем выше риск вложений в него и тем сильнее этот актив может просесть в случае коррекции.

Если инвестируете на короткий срок, менее пяти лет, рекомендуется преимущественно покупать консервативные активы. Чем дольше ваш горизонт инвестирования, тем больше акций может быть в портфеле. Например, при сроке инвестирования от 10 лет можно рассмотреть классические стратегии 60/40 или 80/20, где акции и облигации размещаются в соответствующих пропорциях. Еще можно воспользоваться другими традиционными стратегиями или выбрать свою.

Если вы стремитесь действовать агрессивно и готовы брать на себя высокий риск, можно добавить в портфель высоковолатильные бумаги — акции роста и компании венчурного характера, которые разрабатывают свой продукт, но еще не вышли на стабильные показатели продаж. Примеры: Virgin Galactic, Tesla, а также молодые биотехнологические компании вроде Sarepta Therapeutics (SRPT).

Но не рекомендуется отводить высоковолатильным компаниям слишком большую долю капитала — их должно быть не более 1% от всего портфеля. В этом случае портфель не сильно пострадает в случае сильной коррекции бумаги или если стартап, в который вы вложили, не выживет.

Отсутствие диверсификации. Диверсификация портфеля — важная составляющая стратегии. На этом этапе вы уменьшаете волатильность портфеля, распределяя капитал по странам, отраслям, сферам, компаниям, валютам. Таким образом вы защищаете свои деньги от возможных проблем в отдельных отраслях, странах. Подробнее об этом Тинькофф Журнал писал в статье «Как диверсифицировать портфель».

Например, если вы держите все деньги в рублевых активах, а курс рубля начал снижаться по отношению к твердым валютам, таким как доллар, долларовая стоимость вашего капитала снизится.

Если же вы диверсифицируете портфель и половина ваших активов будут рублевыми, а половина — в валютах развитых стран, то что бы ни происходило со стоимостью рубля в дальнейшем, ваш капитал не пострадает в случае девальвации какой-то из валют.

Еще важно диверсифицировать портфель акций по всем 11 секторам и разным отраслям. Индустрии проявляют себя по-разному в течение экономического цикла, и широкий охват отраслей позволяет захватить рост в каждой фазе бизнес-цикла.

Хорошие помощники при диверсификации — БПИФы и ETF. Купив один пай такого фонда, вы вкладываетесь сразу в десятки и сотни компаний. Например, инвестировать в ИТ-сектор США можно через фонд FXIM от FinEx, при этом стоимость одного пая составляет около 100 Р.

Паника. Однажды я поддался панике и продал акции, когда они показывали убыток 15%. И когда котировки акции пошли еще ниже, я решил, что поступил правильно, избавившись от убыточной бумаги. Но через пару месяцев я кусал локти, потому что бумага отскочила и выросла от предыдущих значений практически в два раза.

Поэтому еще одно правило: важно проявлять дисциплину и придерживаться выбранной стратегии, особенно когда рынки штормит. Если вы поставили себе финансовую цель и определились со стратегией, не отклоняйтесь от намеченного пути. Ведь как бы ни скакали цены активов в моменте, на стратегической, длинной дистанции в десятки лет это лишь «рыночный шум». Любая качественная компания и в целом рынок в долгосрочной перспективе все равно вырастут. Ведь экономика, торговля и технологии постоянно развиваются. Это подтверждают и исторические данные.

О банкротстве отдельных эмитентов также не стоит переживать, когда вы инвестируете через ETF и диверсифицируете свой портфель. А если вы проверяете фундаментальное состояние компаний, это дает дополнительную страховку. Если у компании все в порядке с бизнес-моделью, выручкой и она не перегружена долгами, вероятность ее банкротства крайне низкая. Например, акции Сбера, как системообразующего банка в России и развивающегося финтеха, вероятнее всего, будут дальше расти, а банкротство компании практически исключено.

Таким образом, когда вы обстоятельно подходите к выбору акций и формированию своего портфеля, эмоциональный фактор сводится к минимуму.

Покупка акций наобум. Перед покупкой акций желательно проверять фундаментальное состояние компании. Не обязательно лезть в финансовую отчетность и проводить доскональный разбор, так как это требует времени и глубоких знаний, но стоит посмотреть хотя бы поверхностно, что у компании с прибылью, долгами и как дорого рынок сейчас оценивает акцию.

Ведь компания может быть качественной, но переоцененной по таким показателям, как P / E, P / S и P / B. Вложение в такую бумагу будет дольше окупаться. И будет большой риск коррекции стоимости при появлении первой же негативной новости об этой компании.

Однажды я купил акцию компании МОМО, взглянув только на график. Мне казалось, что цена постепенно достигает минимума и через пару месяцев обязательно вырастет. Но затем я проверил фундаментальные характеристики компании, почитал новости и понял, что совершил ошибку: компания не увеличивала прибыль на протяжении нескольких лет, по сути, топталась на месте. Поэтому я продал эту акцию, зафиксировав убыток. Считаю, что это было правильным решением.

Неправильно с моей стороны было покупать акцию, основываясь исключительно на графике и не проведя хотя бы поверхностный анализ.

Страх и неуверенность. Новичкам кажется, что на бирже много непонятных слов и пугающе незнакомых процессов. Еще вокруг всего, что связано с фондовым рынком, витает некая аура опасности: некоторые люди до сих пор думают, что это что-то вроде казино и что ценными бумагами могут торговать только особенные люди — или профессионалы, или смелые и отчаянные.

На бирже действительно есть определенные риски, но в большинстве случаев их преувеличивают. И здесь речь не идет о том, что у вас шанс 50/50: ваша ставка или сработает, или сгорит. Риском на фондовом рынке выступает волатильность. И обычно самая большая опасность заключается в том, что ваш актив на время уйдет в просадку, а вы запаникуете и продадите его слишком дешево.

Если же смотреть на акции с точки зрения того, что вы покупаете часть бизнеса и становитесь его совладельцем, становится понятно, что зачастую падение котировок не означает ухудшение бизнеса компании. И что любая просадка — это возможность докупить качественные активы.

Если инвестор плохо переносит просадки, лучше собирать консервативный портфель, состоящий преимущественно из облигаций. Ожидаемая доходность по нему будет ниже, но зато будет меньше стресса. Если же ваша задача — заработать, придется принять высокую волатильность активов как данность. Ведь риск и доходность взаимосвязаны: без первого не будет и второго.

Кроме того, риски есть в любой сфере. Даже если вы наемный работник, есть риск, что вас сократят, понизят зарплату или работодатель обанкротится. Вопрос только в том, насколько вы осознаете и принимаете те или иные риски.

Биржа доступна всем, и здесь зарабатывают не только профессионалы. По сути, это рынок, такой же, как овощной рынок в вашем городе, только чуть посложнее.

Биржи не стоит бояться. Нужно только заручиться знаниями, выработать стратегию и всегда анализировать те инструменты, в которые вы собираетесь вложить свои деньги.

Надежда на экспертов. Иногда нелишним будет послушать мнения блогеров и аналитиков, но не стоит слепо следовать инфошуму.

Порой новости и аналитика в интернете помогали мне по-новому взглянуть на компанию, даже поменять мнение о ней. Но ответственность за сделки в любом случае нес только я сам. Поэтому и окончательное решение стоит всегда принимать самому, не надеясь на мнение «экспертов».

Моя стратегия на ближайшие годы

Сейчас моя цель — накопить 10 млн рублей к 35 годам. Этот капитал я планирую вложить в надежные облигации, чтобы обеспечить себе пассивный доход с купонов — ориентировочно по 300 000 Р в квартал.

Теперь у меня более взвешенный инвестиционный подход и более четкая стратегия. В будущем мне хочется получать пассивный доход и сильно не переживать из-за падения цен на активы, поэтому, когда мой капитал станет весомым, я буду склоняться в пользу облигаций.

Вот что я планирую сделать в ближайшем будущем:

- Найти более высокооплачиваемую работу — я планирую уйти в сферу ИТ.

- Продолжать изучать фондовый рынок — и на практике, и в теории. Например, прочитать книги Бенджамина Грэхема «Разумный инвестор» и Роберта Шиллера «Иррациональный оптимизм. Как безрассудное поведение управляет рынками».

Надеюсь, в долгосрочной перспективе это позволит мне получить рост капитала без такой высокой волатильности, с какой я сталкивался до этого.

Что в итоге

За год инвестирования на фондовой бирже я многому научился и повысил свою финансовую грамотность. Еще я завел много полезных привычек: начал откладывать деньги и тщательно следить за своим бюджетом.

Мне не пришлось влезать в долги в сложный период своей жизни, когда я потерял работу: капитал в акциях меня спас и дал мне время найти нового работодателя. Но все-таки перед тем, как вкладывать капитал в ценные бумаги, лучше сформировать подушку безопасности в размере 3—6 месячных расходов — это будут ваши деньги на черный день: на случай увольнения, кризиса, тотального локдауна и всего такого. Эти деньги лучше хранить на банковской карте с процентным остатком, на депозите или в облигациях. Так вы сможете воспользоваться деньгами в любой момент и в полном объеме.

Теперь я чаще покупаю фонды: это позволяет мне получить широкую диверсификацию и уменьшить специфические риски, связанные с отдельными эмитентами.

Не только миллионеры могут быть инвесторами. Покупать ценные бумаги можно и на ₽1–2 тыс. Главное — быть последовательным и регулярным. Мы узнали у экспертов, во что можно вложить деньги, если у вас не много средств

Сбербанк

SBER

+0,15%

«Яндекс»

YNDX

+1,57%

«Газпром»

GAZP

+0,43%

Если ваша зарплата не превышает ₽100 тыс. , то вы все равно можете инвестировать свои средства и формировать капитал. Необязательно вкладывать сразу большие деньги. Здесь важны дисциплина и регулярность, рассказала «РБК Инвестициям» директор по коммуникациям портала «Сравни. ру» Александра Краснова.

«Если соблюдать эти два условия, то, инвестируя даже небольшие суммы каждый месяц, можно получить приличную доходность», — отметила она.

Финансовый консультант Игорь Файнман считает, что не нужно сразу вкладывать большие деньги, чтобы просто не было стресса, что вы их можете потерять. Можно постепенно покупать

ценные бумаги

и повышать доходность.

Мы подобрали несколько инструментов, в которые можно вкладывать по ₽5–10 тыс. в месяц и даже меньше и постепенно формировать портфель.

Недорогие акции с дивидендами

Например, стоит обратить внимание на российские голубые фишки. Это бумаги, которые обладают высокой

ликвидностью

, то есть инвестор всегда может найти покупателя или продавца, так как они востребованы на рынке. В

голубые фишки

входят 15 крупнейших российских компаний: Сбербанк, «Яндекс», АЛРОСА, «Газпром», «Роснефть», «Магнит», МТС и другие.

По словам Красновой, российские голубые фишки стоят дешевле ₽5 тыс. за редким исключением. «Например, одна акция «Яндекса» стоит около ₽5 тыс. Сбербанк стоит около ₽200, но продается лотами по десять штук, то есть за раз придется потратить около ₽2 тыс. Можно каждый месяц покупать по одной акции или по лоту крупной компании, и за год вы соберете представительный портфель», — сказала она.

По словам Файнмана, стоит брать дивидендные акции, которые будут приносить доход в виде выплат раз в полгода или год. Их также можно найти среди голубых фишек.

Сначала доход от таких вложений будет очень маленький, несколько десятков рублей, что сопоставимо сумме инвестиций, отметил консультант. Можно купить бумаги на ₽1 тыс. , ₽3 тыс. или ₽5 тыс. , чтобы сделать первый шаг и научиться пользоваться инвестиционными инструментами.

Однако потом можно докупать бумаги, и доход постепенно будет расти. «Вы удивитесь через десять лет, когда начнете получать хорошие

дивиденды

, на которые вы сможете, например, что-то себе дополнительное купить или в отпуск съездить», — отметил он.

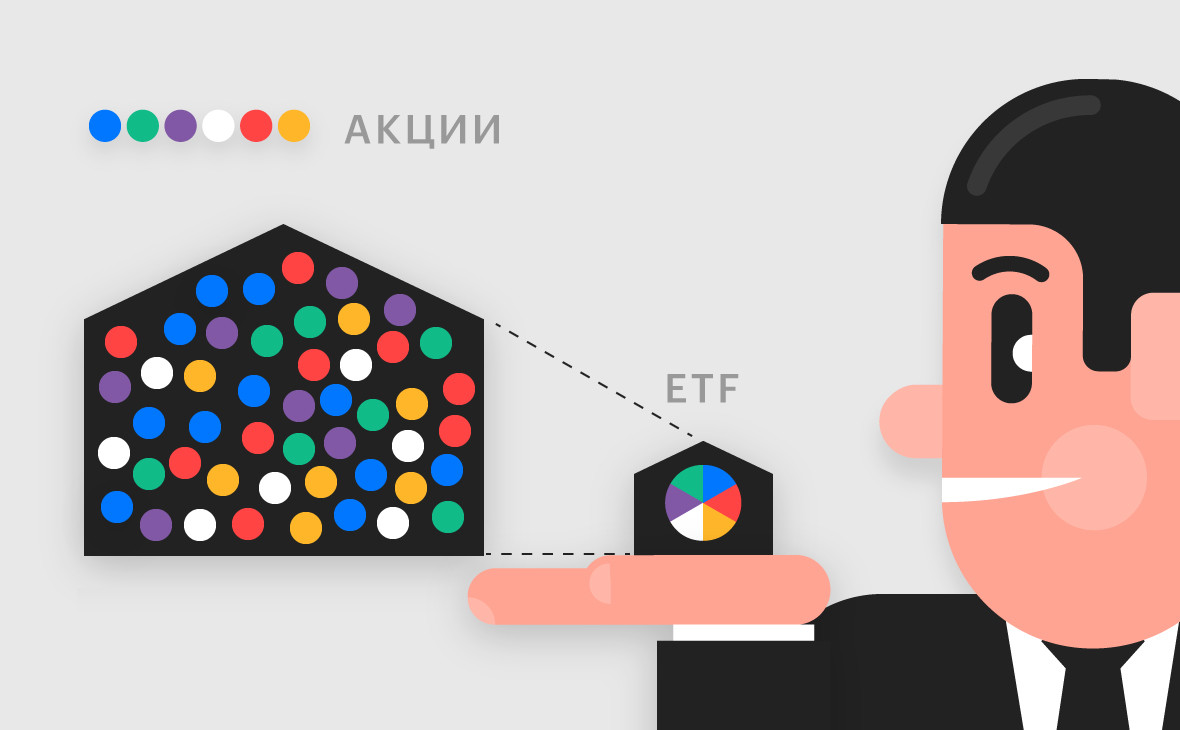

ETF

Альтернативой акциям могут стать ETF — фонды, которые покупают различные ценные бумаги и активы. Покупая акцию такого фонда, вы инвестируете во все активы

ETF. Это как бы кусочек от большого портфеля, собранного профессиональными управляющими, или от портфеля, который просто включает все акции того или иного биржевого индекса.

В них могут входить бумаги, которые стоят дорого и не всем по карману. Например, Amazon, цена одной акции которого превышает $3 тыс. , и других компаний. Однако одна акция ETF будет стоить гораздо дешевле. Цена может составлять даже ₽1. По словам Красновой, в среднем бумаги индексных фондов стоят ₽1–2 тыс. Такие ETF покупают акции компаний, которые входят в различные индексы. Однако бывают и немного подороже.

На Московской бирже для частных инвесторов доступны фонды от провайдеров FinEx и ITI Funds. Например, FXUS, в который входят акции более 500 крупнейших компаний США в сферах IT, энергетики, недвижимости, промышленности, здравоохранения и других. Одна бумага такого фонда стоит ₽4659, можно купить ее и за доллары.

Стоит учитывать, что рублевая цена фонда зависит от курса доллара к рублю. Поэтому чем дороже доллар и слабее рубль, тем больше стоимость акции этого ETF. Тем не менее цена бумаги в долларах не будет меняться при колебании курса. С другой стороны на цену акции фонда влияет изменение стоимости бумаг, включенных в индекс или портфель управляющего.

Корпоративные облигации

По словам Файнмана, еще один очень хороший и надежный инструмент с фиксированным доходом — это облигации. Покупая такую бумагу, вы одалживаете деньги государству или компании и получаете выплаты в виде купонов. Фактически, это первый шаг от банковского депозита к инвестициям, отметил консультант. «То есть вы, покупая

облигации

, становитесь пассивным инвестором, вам не надо заниматься никаким трейдингом», — сказал он.

Эксперт полагает, что сейчас лучше покупать именно облигации компаний. Низкая

ключевая ставка

Банка России сравняла доходность облигаций федерального займа (ОФЗ), то есть государственных, с банковским депозитом. Раньше ОФЗ были интересны инвесторам, так как доходность у них была 7%, 8% и даже приближалась к 9%.

Если ключевая ставка ставка будет повышаться, то ОФЗ вновь станут интересным инструментом. По мнению Файнмана, это вполне может произойти. Среди корпоративных облигаций консультант предложил покупать бумаги крупных корпораций — Российских железных дорог, Сбербанка, «Роснефти», «Новотранса» и других.

В сервисе «РБК

Инвестиции

» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Кроме того, на получаемые от облигаций проценты можно покупать новые облигации. Тогда у вас появится так называемый эффект сложного процента, рассказал эксперт. То есть когда он будет увеличиваться и на определенном этапе вы начнете получать проценты с процентов. В этом случае ваш личный капитал будет расти уже в геометрической прогрессии, сообщил он. То же самое можно делать и с дивидендами.

«Но до этого еще лет десять, наверное. Я математически считал, эффект сложного процента где-то включается на девятый год реинвестирования, рекапитализации ваших купонов и дивидендов», — рассказал Файнман.

ПИФы

Паевые инвестиционные фонды (

ПИФ

) чем-то похожи на ETF. Инвестор может купить в таком фонде пай, который свидетельствует о праве на долю имущества ПИФа. Управляющая компания такого фонда может вкладывать средства во множество ценных бумаг и активов. Например, в акции, облигации, художественные ценности, ипотечные закладные и другие.

Она может инвестировать как в один инструмент, так и в несколько. В последнем случае ПИФ будет фондом смешанных инвестиций. Диверсификация

снижает риски. Управляющая компания также может оперативно менять состав имущества фонда, чтобы минимизировать потери.

Как и в случае с ETF, купить пай будет дешевле, чем приобретать ценные бумаги ПИФа по отдельности и самостоятельно. На российском фондовом рынке можно найти паи в пределах ₽5 тыс. , отметила Краснова. Некоторые могут стоить меньше ₽100. Доходность паев может достигать 50%, 60% и даже больше, а может оказаться и отрицательной.

Тем не менее стоит учитывать, что управляющей компании постоянно придется платить вознаграждение. Оно может составлять от 0,5% до 5% стоимости чистых активов ПИФа. То есть инвестор постоянно платит управляющему, хотя у него самого нет гарантии, что он заработает на своем вложении.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее

Хотя одним из самых эффективных способов сохранить деньги и получить прибыль остаётся банковский вклад, частные лица сегодня часто выбирают открытие индивидуального инвестиционного счёта (ИИС). Это средство приумножения капитала даёт меньше гарантий, имеет более высокие риски, но и размер потенциальной прибыли больше, если сравнить с теми же депозитами.

Что такое инвестиции?

Инвестиции подразумевают, что деньги не просто лежат на счёте, как при вкладе, а работают. Ещё одно отличие от депозита – отсутствие гарантии прибыли. С инвестиционной деятельностью сопряжены определенные риски.

Частный инвестор может вложить деньги в такие инструменты:

- акции,

- облигации (ценные бумаги),

- валюту,

- опционы,

- фьючерсы.

Сроки вложения денег различны:

- краткосрочное вложение, также называют спекулятивным, это не инвестиции, а, скорее, игра на разнице в стоимости активов;

- среднесрочное вложение, обычно сроком до 5 лет;

- долгосрочные инвестиции, обычно сроком от 5 лет и больше, именно они помогают получить максимальную прибыль.

Важно! Вкладывать деньги можно самостоятельно или доверить управление активами управляющему. Второй вариант оптимален для начинающего инвестора – профессиональные управляющие в основном используют проверенные стратегии и минимизируют риски потери дохода.

По уровню риска инвестиции могут быть консервативными, умеренными или агрессивными. Последние, как правило, самые высокодоходные.

Куда инвестировать физическому лицу?

Для инвесторов – физических лиц доступны разные инструменты вложения денег:

- Банковские вклады.Начать можно с небольшой суммы, до 1,4 млн руб. на счете клиента застрахованы государством, банки предлагают много вариантов вкладов, которые отличаются по сроку, сумме, процентной ставке и дополнительным функциям (возможности пополнения, снятия, капитализации).

- Акции.Потенциальный доход выше, чем при размещении денег на депозитах. Прибыль можно получить от роста стоимости акций или в виде дивидендов. Уровень риска различный – обычно зависит от той компании, которая выпустила эти ценные бумаги. Высокорисковые акции могут обернуться для инвестора убытками.

- Облигации.Доход может быть выше, чем по вкладам, но риск достаточно высок. Исключение – муниципальные облигации и облигации федерального займа (ОФЗ). Здесь доходность всего на 1–2% выше банковских депозитов.

Важно! С прибыли удерживается налог на доход (НДФЛ). Но клиент может открыть ИИС и уменьшить или вообще не платить налоги на прибыль от инвестиций.

Можно ли начать инвестировать с малой суммой денег?

Порог входа на рынке ценных бумаг – 5–10 тыс. руб. , а иногда и меньшая сумма. Профессионалы рекомендуют вкладывать от 30000 руб. – это позволит получить значимую прибыль.

Размер стартового капитала зависит от вида финансового инструмента:

- для покупки облигаций федерального займа достаточно 1000 руб. – это стоимость одной ценной бумаги;

- паи в ПИФах (паевых инвестиционных фондах) стоят в среднем от 5000 руб.;

- стоимость одной акции – от 2000 руб.

Внимание! Наращивать объемы вложений сразу не стоит. Эксперты советуют новичкам провести анализ первой попытки инвестирования, учесть ошибки и только потом увеличивать сумму вложений.

Право инвестировать есть у всех лиц с 18 лет. Кроме обычных, существуют еще и квалифицированные инвесторы – они имеют доступ к дополнительным финансовым инструментам, но должны подтвердить свою квалификацию.

Правила и советы начинающим инвесторам

Начинать инвестировать нужно с холодной головой. Даже если объем сбережений невелик, можно получить прибыль и улучшить свои знания в этой сфере.

Правила для начинающих инвесторов:

- Поставьте цели. Они могут быть краткосрочными – собрать деньги на покупку автомобиля или ремонт, или долгосрочными – обеспечить безбедную старость, сформировать источник пассивного дохода. Для новичков лучше выбирать краткосрочные цели, которые ограничены конкретным временем, – 1 год, 3 года.

- Погасите долги и не берите деньги на инвестирование в долг. Вкладывать можно только личные сбережения – можно ничего не получить, а кредит или заём придётся выплачивать. Если более 40–50% дохода уже уходит на погашение долгов, инвестирование в случае неудачи усугубит ситуацию.

- Создайте финансовый резерв. Если планируете инвестировать все свободные деньги, нужно иметь подушку безопасности. Её оптимальный размер – 3–6 месячных доходов семьи. Если кто-то заболеет или потеряет работу, этих денег хватит, чтобы стабилизировать положение.

- Не ждите быстрых результатов. Инвестирование – долгосрочный процесс, поэтому первую прибыль вы, возможно, получите не сразу. Особенно это касается регулярного пассивного дохода – на его формирование уйдут годы. Не увольняйтесь с работы – в первое время прибыли вряд ли хватит, чтобы жить полноценной жизнью.

- Определитесь с финансовыми инструментами и стратегией инвестирования. Вкладывайте в ту сферу, в которой вы разбираетесь. Поэтому ещё одно правило – постоянное обучение.

- Доверьтесь частному управляющему/управляющей компании. Частный управляющий берёт на себя работу по вложению денег за комиссию – даёт клиенту информацию, проводит расчёты и др. Также он выступает налоговым агентом. УК предлагает услуги доверительного управления фондом (ПИФом) от имени клиента.

Инвестиции для физических лиц – это риск. Более доходны те инструменты, риск по которым выше. Но для начинающего инвестора это может стать провалом – в погоне за доходностью легко потерять сбережения. Улучшить положение можно с помощью диверсификации портфеля: покупать разные активы.

Главные ошибки

От ошибок не застрахованы ни новички, ни опытные инвесторы. Наиболее типичные из них:

- вкладывать все сбережения только в акции или в облигации – диверсификация портфеля даёт лучшие результаты и снижает риски;

- не учитывать все риски – заявленная доходность не всегда совпадает с реальной;

- инвестировать последние деньги – получить быструю прибыль не выйдет;

- ограничиваться базовыми знаниями – гуру фондового рынка не становятся по статьям в блогах и постам в соцсетях;

- бросаться из крайности в крайность – не учитывать риски и вкладывать деньги в высокодоходные инструменты или вообще избегать риска.

Важно! Чтобы не разочароваться, приблизительную прибыль можно рассчитать сразу. Она состоит не только из потенциальной доходности. Из неё нужно вычесть издержки, комиссии, которые нужно заплатить брокеру.

Выводы

Инвестирование – доступный, но сложный для многих частных лиц способ прироста капитала. Но даже с минимальным начальным капиталом можно получать доход, а если грамотно управлять и приумножать вложения, то и сформировать стабильный источник пассивного дохода.