Места для инвестирования 600 000 000 рублей и финансовые практики

Диверсифицированный подход

Диверсификация — основной инструмент снижения рисков. Диверсифицированный подход популярен, так как ни вам, ни мне не хочется потерять большую часть вложенных средств.

Проще говоря, диверсификация — это не класть все яйца в одну корзину. То есть не вкладывать все деньги лишь в один из активов, так как у них может быть разный уровень ликвидности. Приведу пример.

На работе мне выплатили премию в размере 500 тыс. руб. , и я решил их инвестировать. Забыв про подушку безопасности, я вложил все деньги в акции. Я купил бумаги нескольких компаний на индивидуальный инвестиционный счёт (ИИС). Я выбрал «Лукойл», «Татнефть» и «Газпром нефть». Спустя месяц мне срочно понадобились 100 тыс. руб. , но все мои акции в тот момент ушли в минус, и при закрытии позиций с убытком я потерял бы 100 тыс. руб. Кроме того, в течение ближайших трёх лет я не могу вывести деньги без закрытия счёта, а это неизбежно приведёт к убытку в размере 100 тыс. руб. Что делать в таком случае?

Давайте разберём, в чём заключается основная ошибка. В данном примере я пренебрёг принципом диверсификации, причём дважды. И дополнительно совершил ошибку, заменив уровень ликвидности актива. Теперь я поясню, как лучше было сделать.

У меня есть 500 тыс. руб. Но в этот раз я разделил их на три части: 200, 200 и 100 тысяч.

- Первые 200 тыс. руб. я вложил в акции, соблюдая принцип диверсификации, и купил бумаги компаний из разных секторов — «Московская биржа», АФК «Система» и «Петропавловск». Так как у меня есть ещё 300 тысяч, я могу купить акции на ИИС, хоть это и смена уровня ликвидности.Смена уровня ликвидности — это замена скорости оборачиваемости актива с одной на другую. Например, на обычном счёте я могу быстро продать акции и вывести деньги. На это уйдёт меньше суток. Используя ИИС, мне придётся продать акции и полностью закрыть счёт, так как иначе вывести деньги не получится. На это может уйти около трёх рабочих дней.

- На другие 200 тыс. руб. я купил валюту. Я приобрёл не только доллары, но и евро. Валюта — высоколиквидный актив, который я могу обменять в течение часа или даже нескольких минут.

- Оставшиеся 100 тыс. руб. я оставил для инвестиций в себя — здоровье, дополнительное образование, отпуск и так далее.

Я руководствовался тем, что диверсифицированный подход является оптимальным, причём диверсификация нужна на всех уровнях.

Куда вложить 500 тысяч рублей?

В условиях высокой волатильности рынков следует с особой осторожностью принимать решения об инвестициях в тот или иной инструмент.

Но, прежде чем говорить о конкретных инструментах, давайте разделим вложения по уровню риска.

- Консервативный подход — облигации федерального займа (ОФЗ), недвижимость и банковские депозиты.

- Умеренный подход — акции и корпоративные облигации компаний из Индекса голубых фишек, различные ПИФы и фонды, монеты из драгоценных металлов, валюта.

- Агрессивный подход — спекулятивные операции на фондовом рынке, преимущественно с акциями второго и третьего эшелонов, торговля на срочном рынке (опционы и фьючерсы), венчурные инвестиции и криптовалюты.

- Смешанный подход — смешанные инвестиции с консервативным и умеренным уровнем риска.

- Инвестиции в здоровье, образование и отпуск. Также к этой группе относится погашение уже имеющихся долговых обязательств, таких как ипотека, кредиты или кредитные карты.

Теперь я расскажу, куда сейчас вложил бы 500 тысяч рублей.

Как и в примере, я разделю сумму на три части.

- Первую часть я бы направил на консервативные и умеренные вложения. Выделю на неё 300 тыс. руб. Банковские вклады меня не интересуют по причине слишком низкой доходности. Недвижимость также не рассматриваю, так как сумма слишком мала, чтобы купить что-то без привлечения дополнительных средств, а при нынешней ситуации на рынке труда наращивать долги рискованно. Кроме того, рынок недвижимости сейчас сильно перегрет, что связано с растущим спросом, значит, цены на объекты выше справедливой стоимости.Поэтому я бы направил эти 300 тысяч на покупку акций и облигаций компаний первого эшелона (подробности в конце статьи). В соотношении 40% — акции и 30% — облигации. Оставшиеся 30% я бы вложил в валюту, разделяя вложения на доллар и евро. Однако текущий курс не очень привлекателен для покупок, ближайшая интересная для меня цена — 74,6 руб. за доллар и 81–82 руб. за евро.

- Вторую часть — 100 тыс. руб. — я использовал бы для реализации спекулятивных идей либо для покупки акций второго и третьего эшелонов.Рынок криптовалют я не рассматриваю, так как пока он потерял былую привлекательность, и риски превалируют над потенциальной прибылью.

Используя данный подход, можно не только сохранить свои денежные средства, но и преумножить их. Важно и то, что все рассмотренные активы относятся к высоколиквидным, а значит, можно с лёгкостью получить свои деньги обратно в случае непредвиденных ситуаций.

Далее предлагаю более детально разобрать, акции каких компаний-представителей разных секторов могут иметь потенциал в долгосрочной перспективе.

- Нефтегазовый сектор: «Лукойл», «Татнефть», «НОВАТЭК» и «Роснефть».Сам сектор сейчас находится в тяжёлой ситуации. Это связано прежде всего со снижением спроса на сырьё на фоне уменьшения потребления во время пандемии. Даже договорённости ОПЕК+ не смогли добавить позитива и поднять котировки выше 47 долл. за баррель. Но не стоит отчаиваться. На сегодняшний день мировой спрос на нефть уже восстановился на 90%, однако полноценного восстановления спроса и роста котировок следует ожидать только после открытия границ между странами и полного возобновления авиасообщения. Отмена льгот по НДПИ уже учтена в цене, поэтому факторов для продолжения снижения остаётся всё меньше. Компании я выбрал не случайно — все они недооценены рынком. Кроме того, акции компаний нефтегазового сектора всегда коррелирует с размером дивидендов и ценой на нефть. А учитывая, что дивидендные выплаты многих компаний заложены в федеральные и региональные бюджеты, можно предположить, что в перспективе они будут стремиться к прошлогодним уровням.

- Металлургия: «Северсталь» и НЛМК. Акции металлургов быстро оправились от последствий пандемии и уже почти вернулись к докризисным ценам. А улучшающаяся рыночная конъюнктура и приличные дивиденды могут помочь компаниям обновить свои максимумы.

- Финансовый сектор: АФК «Система» и «Московская биржа». Я не стал бы выбирать одну из двух, а взял бы обе. Так как на текущий момент наблюдается большой прирост частных инвесторов на рынок, значит, МосБиржа получит рост комиссионных доходов. А учитывая, что компания направляет почти всю свою чистую прибыль на выплату дивидендов, это станет мощным триггером к росту котировок. АФК «Система» работает на опережение — во время пандемии значительную прибыль принёс «МТС», а после мер стимулирования внутреннего туризма — отельный бизнес.

- Банковский сектор: TCS Group и «Сбербанк».Банки находятся в зоне риска, так как рост безработицы среди населения и финансовые сложности у малого бизнеса могут повлиять на число проблемных кредитов. Также снижение ключевой ставки привело к закрытию депозитов и массовому оттоку средств. Однако стимулирующие меры в виде госпрограммы по льготной ипотеке вполне способны приблизить банки к запланированной прибыли.

- Девелопмент: «ЛСР», «ГК ПИК» и «ГК «Самолёт». Сектор сейчас находится на подъёме при условии высокого спроса на недвижимость, что связано с продлённой программой льготного ипотечного кредитования. На фоне увеличения спроса растут цены на недвижимость, что может спрогнозировать возможный рост выручки компаний по итогам года.

- Ритейл: «Магнит».Весь сектор имеет хорошие перспективы и может получить значительный прирост выручки по итогам года. Однако «Детский мир» и Х5 уже торгуются близко к справедливой стоимости, а у «Магнита» потенциал роста остаётся вплоть до 8000 руб. за акцию.

- Авиация: «Аэрофлот». Авиакомпании сейчас находятся под давлением в связи со снижением числа полётов из-за пандемии и закрытия международных границ. Однако тот факт, что компания получает дотации от государства, которые помогают ей обслуживать имеющиеся долговые обязательства, и возобновление внутреннего и частично международного авиасообщения позволяют сделать вывод, что в скором времени сектор может начать восстановление. Правда, я не стал бы покупать эти бумаги прямо сейчас. Да, благодаря допэмиссии акция значительно просела, однако я не считаю привлекательной цену 48 руб.

- Телекоммуникации: «МТС».Из всех телекомов моим фаворитом является «МТС». Потенциал сектора заключается в том, что в условиях пандемии и самоизоляции многие компании переходят на удалённую работу, что может положительно повлиять на выручку телекоммуникационных компаний.

- IT-сектор. Также может быть перспективен на горизонте три-пять лет, однако к покупкам «Яндекса» и «Мейл. ру» стоит подходить с осторожностью. Эти компании уже показали значительный рост в этом году, сильно удалившись от привлекательных цен.

- Среди золотодобытчиков я выделяю только «Петропавловск», который сильно отстаёт в цене от всего сектора, что связано с корпоративными неурядицами.

Теория теорией, но, чтобы стать настоящим профи, нужно практиковаться. Начните сейчас — откройте торговый счёт в «Открытие Брокер». А с программой лояльности O. InveStore! вы можете получать бонусы и кэшбек за торговлю на бирже!

Больше интересных материалов

Что будет, если инвестировать 1 000 рублей в месяц?

Расчёт-сравнение для разных сроков

Часто люди сожалеют, что они хотят инвестировать, но не могут. Одни говорят, что у них нет на это лишних денег. Хотя само по себе инвестирование лишних денег — странная штука, инвестируют как раз, чтобы лишние деньги появились. Другие думают, что для инвестирования необходимы сразу крупные суммы. Третьи и вовсе полагают, что «все эти акции, облигации и золото только для богачей». Но на самом деле начать инвестировать вполне можно с небольших сумм. Например, вложиться в золото реально, имея около 1 000 рублей. Большая часть облигаций стоит примерно столько же. А ETF на мировую экономику, покупая который вы инвестируете сразу более чем в 500 крупнейших мировых компаний, стоит и вовсе 1 рубль. Да, 1 рубль. Нули не потерялись.

Давайте посмотрим, что будет, если ежемесячно инвестировать 1 000 рублей. Если вам эта сумма кажется маленькой, просто мысленно ко всем расчётам приписывайте 0.

10% — среднегодовая доходность инвестиций.

Эта цифра взята для примера. Вы можете подставить ту, которая вам кажется более реальной. За последние 15 лет среднегодовая доходность индекса S&P 500 составила 15,51%, Индекса МосБиржи — 14,54%.

Итак, предположим, что Маша, Катя, Света, Женя и Наташа решили каждый месяц инвестировать по 1 000 рублей.

Каждая девушка выбрала свой срок инвестирования:

Маша — один год, Катя — пять лет, Света — десять лет, Женя — 20 лет, Наташа — 30 лет.

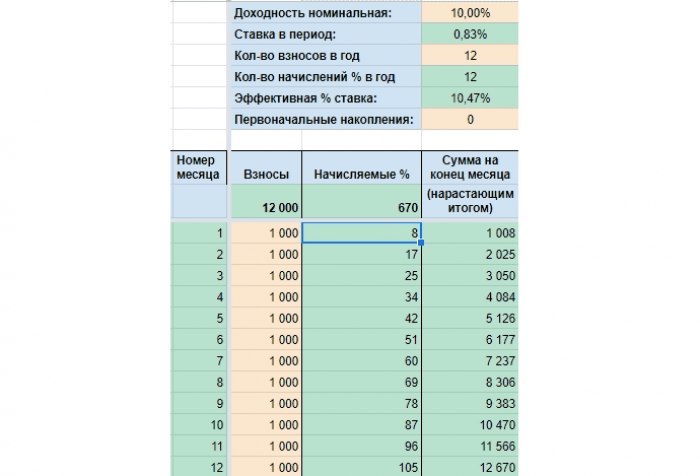

Что будет с деньгами Маши через год?

12 670 руб. — будет на счёте к концу указанного срока. Из них:

12 000 руб. — отложит Маша из своих доходов,

670 руб. — Маша получит за счёт процентов.

Это, сразу скажем, самый скучный вариант. Отложено мало, эффекта сложного процента нет. Но если за первый месяц инвестиционный доход скромный — 8 руб. , то за двенадцатый уже 105 руб. Да, мало, но сумма выросла в разы.

Что будет с деньгами Кати через пять лет?

78 082 руб. — будет на счёте к концу указанного срока. Из них:

60 000 руб. — отложит Катя из своих доходов,

18 082 руб. — Катя получит за счёт процентов.

Уже через четыре года инвестиционный доход за месяц составит 50% от ежемесячных взносов. К концу срока, по сравнению с первым годом, проценты вырастут почти в 6,5 раз.

Что будет с деньгами Светы через десять лет?

206 552 руб. — будет на счёте к концу указанного срока. Из них:

120 000 руб. — отложит Света из своих доходов,

86 552 руб. — Света получит за счёт процентов.

Что будет с деньгами Жени через 20 лет?

765 697 руб. — будет на счёте к концу указанного срока. Из них:

240 000 руб. — отложит Женя из своих доходов,

525 697 руб. — Женя получит за счёт процентов.

Инвестиционный доход за месяц растёт всё активнее. К концу двадцатого года он превысит ежемесячные пополнения счёта в шесть раз! За весь срок Женя процентами получит сумму в 2,19 раз больше той, что отложит самостоятельно.

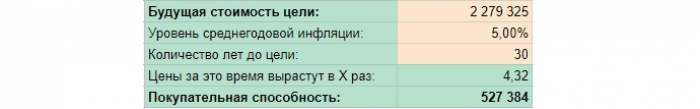

Что будет с деньгами Наташи через 30 лет?

2 279 325 руб. — будет на счёте к концу указанного срока. Из них:

360 000 руб. — отложит Наташа из своих доходов,

1 919 325 руб. — Наташа получит за счёт процентов.

К концу срока ежемесячный инвестиционный доход будет равен тому, сколько Наташа откладывает за полтора года. Именно так работают сложные проценты.

Вам тоже кажется, что 30 лет — нереальный срок? Понимаю. У меня он тоже с трудом укладывается в голове. Но подумайте, сколько вам осталось до пенсии? Мне — 28, моему мужу — 32 года. Так что срок вполне реальный.

Даже изучив эту статью, вы можете подумать, что откладывать ежемесячно 1 000 рублей слишком мало. Но если вы всерьёз раздумываете, инвестировать эти деньги или потратить, значит, эта сумма для вас ощутимая. Тем более ощутимы будут накопления, которые получится сделать, если вы всё-таки решитесь ежемесячно инвестировать. Особенно, если вы будете делать это на протяжении длительного времени. Чем больше срок — тем больше вы получите благодаря эффекту сложного процента.

А если 1 000 рублей для вас совсем не большая сумма, то можете ко всем расчётам приписать один 0. То есть представьте, что откладываете не 1 000 рублей, а 10 000 рублей, и тогда за 30 лет тогда у вас накопится 22 793 250 руб.

Конечно, вы можете возразить, что за большой срок инфляция съест все деньги, и, например, на 2 279 325 руб. , которые Наташа будет копить 30 лет, можно будет купить разве что шоколадку. Давайте посмотрим. При среднегодовой инфляции 5% через 30 лет покупательная способность этих денег будет 527 384 руб. То есть через 30 лет на 2 279 325 руб. можно будет купить товаров и услуг столько, сколько сейчас на 527 384 руб.

Вывод вполне ожидаемый. Даже если инвестировать 1 000 рублей и делать это регулярно и достаточно долго, можно сформировать приличный капитал.

Банковские вклады

Этот вид пассивного дохода для самых ленивых инвесторов. Достаточно выбрать банк, обсудить условия и подписать договор. Через год, месяц или квартал кредитная организация начислит прибыль, которую можно будет капитализировать для получения увеличенной выгоды.

В 2020 году процентные ставки сильно урезали. Например, самая высокая годовая ставка среди крупнейших банков России не превышает 5,7%. В прошлом году можно было открыть вклад с 7,5% годовых. Учитывая, что около 3% съест инфляция, фактически вкладчик получит не более 2,7%.

Если человек думает, куда вложить 100 000 рублей, но не имеет желания что-либо делать для их роста, банковский вклад — отличная альтернатива хранению финансов дома, при практически полном отсутствии рисков. Правда, доход от этого вида вложений практически не ощутим.

Инвестирование в облигации

Если процент по вкладам не устраивает, но условно-пассивный доход всё-таки хочется получить, отличным вариантом будет покупка облигаций. Это вид ценных бумаг, которые по сути являются долговыми расписками. Такие бумаги выпускаются государством и различными компаниями для того, чтобы брать в долг у инвесторов. Цена одной облигации в России — 1000 рублей. Сто облигаций — вот куда можно вложить 100 тысяч. Бумага складывается из купона (годового процента от облигации) и номинала.

Не самые прибыльные, но самые безопасные «расписки» выпускает Минфин — это облигации федерального займа (ОФЗ). Также можно приобрести облигации крупнейших компаний. Чем больше срок погашения бумаги, тем выше процент её доходности. Также процент зависит от эмитента. Например, купонные выплаты по ОФЗ гораздо ниже, чем по облигациям компаний, так как первые надёжнее и стабильнее.

В 2020 году в зависимости от выбора степени риска на облигацию и срока её погашения можно получить от 7 до 12% годовых.

В отличие от депозита, облигацию можно продать в любой момент, не потеряв при этом часть средств. Если к выбору ценной бумаги подойти тщательно, можно получить гарантированный возврат средств в полном объёме с оговорёнными процентами.

Из недостатков инвестирования в облигации можно отметить невысокую доходность: она хоть и обгоняет инфляцию и банковские вклады, но является недостаточно высокой, чтобы ощутимо заработать с вложений размером в 100 000 руб. Если эмитент, выпустивший облигации, обанкротится, все инвестированные средства будут потеряны.

Покупка акций

Фондовый рынок — ещё один вариант, куда можно вложить 100 тысяч. Высокий доход при грамотном подходе к инвестированию в акции — то, что привлекает людей на фондовую биржу. А доступ к торгам ценными бумагами обеспечивается при помощи профессиональных участников торгов — брокеров.

Для покупки акций необходимо открыть брокерский счёт или ИИС (индивидуальный инвестиционный счёт) у одного из лицензированных брокеров, пополнить счёт, выбрать доступную акцию и купить её.

Инвестиции в акции — самый прибыльный метод из описанных, но и самый рискованный. Если купить акции в лучшие времена эмитента (на вершине), есть вероятность, что цена может упасть, а потом долго будет возвращаться обратно. В это время не получится продать бумаги без убытка.

Ещё один фактор риска — банкротство компании, акции которой приобрёл инвестор. По этой причине не рекомендуется держать в портфеле активы только одной компании или акции, принадлежащие разным предприятиям, но из одного сектора (например, бумаги только нефтяных компаний).

Доходность акции складывается из дивидендов и разницы текущей цены и цены на момент покупки. Например, акции «Газпрома» на момент написания статьи стоят 177,53 руб. , а рекомендованные руководством компании дивиденды в 2020 году составляют 15,24 руб. на одну акцию.

Так как конечный доход зависит от правильно принятых решений, инвестору в акции желательно уметь анализировать историю компании, читать годовые и квартальные отчёты и видеть, каким образом политическая и экономическая обстановка в стране может повлиять на активы.

Инвестиции через ИИС

Открыв индивидуальный инвестиционный счёт у брокера, доход можно получить, даже просто пополнив его и выбрав нужный тип налогового вычета. ИИС — разновидность брокерского счёта, на котором можно комбинировать все вышеперечисленные инвестиции, кроме банковского вклада.

Если инвестор выбирает налоговый вычет типа А, на взносы, он сможет ежегодно возвращать 13% от сумм, внесённых на ИИС. Но для этого необходимо иметь источник дохода, с которого уплачивается налог по ставке 13%.

Если выбрать вычет типа Б, с инвестора не будет удерживаться налог на доход от инвестиционной прибыли (13%), кроме дивидендов и купонных выплат. По первому типу можно ежегодно получать вычет, но не более 52 000 руб. в год. Второй тип можно оформить не ранее чем через три года после подписания договора на ведение счёта, во время процедуры закрытия ИИС, но зато ограничения на сумму вычета нет.

Открытие ИИС и формирование в нём портфеля из акций и облигаций — лучший вариант, куда можно вложить 100 тысяч рублей.

Не терпится внедрить наши советы в работу? Откройте счёт в компании «Открытие Брокер» — здесь можно торговать как самостоятельно, так и под руководством профессионалов. А если в процессе появятся вопросы — задайте их через форму обратной связи. Постараемся ответить как можно подробнее!

Инвестиции в ценные бумаги в 2022 году

Этот вид инвестирования стремительно набирает популярность, и, судя по всему, тенденция продолжится в 2022 году.

Существует несколько способов заработка на ценных бумагах:

- Получение дивидендов. Часто компании-эмитенты выплачивают определённую сумму держателям акций в виде вознаграждения.

- Получение купонных выплат. Начисляются по облигациям и являются обязательными (в отличии от дивидендов).

- Получение дохода от перепродажи. Актив покупают по выгодной цене, а затем продают его в момент, когда стоимость вырастет.

Начинающие инвесторы больше рискуют потерять деньги на инвестициях в ценные бумаги из-за недостатка опыта. Если нет уверенности в собственных знаниях, можно обратиться к профессиональным трейдерам, которые возьмут на себя управление капиталом или смогут посоветовать эффективные стратегии.

Один из способов инвестиций в ценные бумаги — это покупка биржевых ETF-фондов, когда в распоряжение инвестора поступает целый портфель акций сильных компаний.

Акции биржевого фонда (ETF)

ETF — это инвестиционный фонд, акции которого торгуются на бирже и отображают среднюю стоимость целого портфеля ценных бумаг. Покупка таких активов считается более безопасным вариантом, чем приобретение отдельных акций, а при долгосрочных вложениях он часто оказывается и более прибыльным. Поэтому выбирая, куда инвестировать в 2022 году, стоит рассмотреть ETF-фонды.

К плюсам такого способа инвестирования относят:

- комбинированный заработок с применением разных активов;

- возможность инвестиций с минимальной суммой;

- отсутствие «потолка» прибыли;

- профессиональное управление экспертами фонда;

- высокий уровень ликвидности.

Последнее означает, что у инвестора есть возможность в любой момент купить или продать ценную бумагу. Среди минусов выделяют повышенную волатильность рынка, а также не самую высокую прибыль по сравнению с отдельными акциями.

Частные компании и бизнес

По статистике, прямые вложения в компании дают доходность в 1,5–2 раза выше, чем покупка ценных бумаг. Поэтому реальный бизнес тоже стоит рассмотреть как вариант инвестиций в 2022 году.

К плюсам подобных вложений относят:

- Большой выбор направлений бизнеса, в которые можно инвестировать.

- Возможность вклада небольших сумм. Речь идёт о долевом участии в бизнесе, где не требуются крупные инвестиции.

- Участие в ведении бизнеса. Некоторые компании предоставляют место в совете директоров.

- Ежемесячная прибыль. Периодичность выплат зависит от личных договорённостей бизнесмена и инвестора.

Однако такой вариант считается довольно рискованным: малый и средний бизнес не отличаются стабильными и прогнозируемыми денежными потоками или надёжной организацией внутренних процессов. Нередко молодые компании находятся на стадии идеи или первых продаж, и 90% из них банкротятся в первый год.

Также есть риск попасть в финансовую пирамиду или мошеннический проект и потерять деньги.

Золото

Золото — это отличный инструмент для хранения денег, если нужна инвестиция на долгий срок. В среднем с 1979 по 2021 год его стоимость росла на 3–4% в год. И в целом этот актив доказывает свою надёжность на протяжении сотен лет. Поэтому его можно считать перспективным направлением, куда инвестировать деньги в 2022 году.

Вкладывать в золото можно несколькими способами:

- инвестируя в биржевое золото;

- путём покупки слитков в банке;

- через приобретение монет;

- через открытие обезличенного металлического счёта.

Курс драгоценных металлов стабилен даже во время войн и кризисов — и это плюс. Минус — заработать быстро на золоте не получится. Извлечь выгоду из таких инвестиций можно только через 5 лет и более.

IPO

За последние 10 лет набирает популярность участие в первичных размещениях — IPO. Такие вложения дают высокую доходность, что привлекает участников фондового рынка. Например, в декабре 2020 на IPO вышел сервис Airbnb, и буквально за три месяца его акции выросли на 188%. Эксперты уверены, что в 2022 году подобные примеры будут появляться неоднократно.

Конечно, у такого варианта инвестиций тоже есть свои недостатки:

- Аллокация. При выходе спроса на уровень выше предложения не получится вложить всю планируемую сумму. Брокеры предпочитают распределять акции пропорционально между всеми инвесторами, поэтому размер вложений может быть ограничен.

- Локап-период. В среднем длится три месяца после IPO, в течение которых владельцы акций не могут их продать. Этот период необходим для вывода с рынка спекулянтов, способных обвалить стоимость бумаг. Минус в том, что за три месяца цена может измениться в невыгодную сторону.

- Рискованные стартапы. IPO доступны и для молодых компаний, у которых ещё нет выручки, что повышает риски убытков при вложении в подобный бизнес.

Перед тем как инвестировать в IPO, важно внимательно изучить доступные варианты и выбрать самые надёжные.

Венчурные фонды

Интересное направление для инвестиций, где брокер даёт прибыльным бизнес-проектам шанс на развитие. Риск подобных вложений заключается в том, что они могут не окупиться. Но могут принести высокий процент и хороший заработок. Этот вариант инвестиций в 2022 году стоит рассмотреть тем, кто готов к риску.

Виды венчурных инвестиций:

- На запуск бизнеса или производства. Самый рискованный, так как большая часть стартапов закрывается в первые 5 лет.

- На расширение и развитие компании или бренда. Неплохой способ, который может принести небольшую прибыль.

- Таргетированные инвестиции. Подразумевают вложение средств с целью получения крупного пакета акций или места в совете директоров. Прибыльный, но в то же время не самый удобный вариант, так как он предполагает участие в управлении компанией и принятии важных решений.

- Антикризисное инвестирование. Участник финансового рынка может инвестировать в проект, который пребывает на грани банкротства, но имеет перспективы стабилизации и развития. Это тоже довольно рискованный способ вложений.

Венчурное инвестирование требует подготовки: нужно найти подходящий проект и детально обсудить сделку с представителями компании. При сотрудничестве с фондами эту задачу берут на себя квалифицированные специалисты.

Простой способ инвестиций, подразумевающий открытие вклада, внесение определённой суммы на счёт и получение процента. Недостаток заключается в том, что процент по вкладу обычно невысокий: в среднем 3–6% в год, что едва позволит догнать инфляцию.

При желании можно найти более выгодные предложения и получить более высокий процент. Например, в Альфа-Банке есть программа Альфа-Вклад, прибыль по которой составляет 7,5% годовых.

К плюсам банковских вложений относят:

- защиту денежных сбережений за счёт государственной программы страхования вкладов;

- постоянный рост депозита;

- максимальную пассивность со стороны вкладчика.

Учитывая эти преимущества, банковские депозиты являются хорошим способом инвестирования в 2022 году.

При этом стоит отметить, что с 2020 года вклады от 1 млн рублей облагаются налогом на прибыль.

Инвестиции в интернет-проекты

Спрос на интернет-сервисы постоянно растёт. Неудивительно, что к 2022 году увеличилось число людей, готовых вкладывать деньги в это направление. Подобный вид инвестирования достаточно распространён как среди частных лиц, так и среди крупных организаций, которые приобретают долю в стартапе или в уже готовом проекте.

К преимуществам инвестиций такого типа относят:

- Высокую доходность. Вложение в интернет-проект способно принести достаточно ощутимую прибыль. Например, инвестиции в уже действующие онлайн-сервисы дают прибыль в размере 25–40% в год. А для вложений в стартапы и 100% годовых не предел. Главное — правильно выбрать компанию.

- Ускоренный возврат средств. Получить первую прибыль при вложении в интернет-проект можно уже спустя пару месяцев или даже недель.

- Минимальные вложения. Инвестиции в интернет не требуют крупных сумм. Можно начинать с небольших вложений — например, 100 долларов.

- Отсутствие ограничений по месту. Счёт инвестора будет пополняться вне зависимости от того, где он находится. Привязываться к определённому региону совсем не обязательно.

У вложений в интернет-проекты есть и минусы:

- сложность выбора проекта;

- высокий риск обмана;

Подобные инвестиции требуют наличия специальных знаний. Инвестор должен чётко понимать, во что он вкладывается и за счёт чего получит прибыль. В случае ошибки существует риск полностью потерять вложенные деньги. Поэтому новичкам лучше рассмотреть другие варианты вкладов.

Инвестиции в жилую недвижимость

В условиях стабильной экономики цены на жильё растут. Особенно эта тенденция актуальна для крупных городов. Поэтому многие инвесторы вкладывают денежные средства в недвижимость. Это направление будет перспективным для инвестиций и в 2022 году.

К преимуществам вложений в недвижимость можно отнести:

- возможность пассивного заработка на аренде;

- приумножение капитала за счёт покупки недвижимости на начальных этапах строительства.

Основной недостаток заключается в том, что инвестировать нужно достаточно серьёзную сумму. Кроме того, нужно учитывать следующие факторы:

- отсутствие спроса на жильё в маленьких городах;

- дополнительные расходы на обслуживание недвижимости;

- вероятность повреждения объекта из-за форс-мажорных обстоятельств.

Стоимость квадратного метра во многом зависит от расположения. Например, на цену влияют:

- расстояние до метро или до крупных транспортных магистралей;

- развитость инфраструктуры и прочее.

В большинстве случаев вклады в жильё окупаются и со временем приносят прибыль. Но возможные риски нужно учитывать.

Перспективные направления для инвестирования в 2022 году

В 2021 году популярность начали набирать новые сферы, в которые будет выгодно инвестировать и в 2022 году. Рассмотрим несколько из них.

Зелёные технологии

Недавно Джо Байден заявил, что США будет активно вкладывать средства в развитие альтернативной энергетики. И в целом спрос на зелёные технологии растёт с каждым годом: из-за тяжёлой экологической ситуации в мире и нехватки важных ресурсов. Поэтому в будущем велика вероятность роста данной отрасли.

Паевые инвестиционные фонды, вкладывающие в развитие зелёной энергетики, — это отличный вариант, куда инвестировать в 2022 году. Уже сегодня наблюдается рост некоторых ПИФов, заинтересованных в развитии данной сферы. А в будущем это направление может принести хороший инвестиционный доход.

Криптовалюты

Криптовалютный рынок развивается стремительными темпами, и в ближайшее время остановки ожидать не стоит. Поэтому криптовалюту тоже можно рассмотреть в качестве варианта для инвестиций в 2022 году.

В этой индустрии появляются все новые высокотехнологичные проекты, которые могут принести хороший доход в будущем. В них уже сегодня инвестируют крупные фонды, а международные корпорации и банки включают в свои сервисы возможности проведения оплаты в криптовалютах.

Кроме того, правительства многих стран уже работают над внедрением государственных цифровых валют.

Продуктовый ритейл

Потребность в продуктах питания никуда не исчезнет, поэтому продуктовый ритейл — это выгодный сектор для частного инвестирования, который подойдёт новичкам.

В последнее время популярность набирают сервисы онлайн-доставки продуктов. Лидирующие позиции на рынке РФ в этом направлении занимает компания X5 Retail Group, которая активно развивает онлайн-торговлю. Уже в 2021 году был отмечен рост цен на акции данной фирмы: есть основания полагать, что и в 2022 тенденция продолжится.

Куда выгодно вложить деньги, даже если их совсем немного

Объяснения экспертов для начинающих инвесторов.

Можно ли инвестировать, если у вас мало денегДопустим, у вас появились свободные 30, 20 или даже 10 тысяч и вы хотите их выгодно вложить. Возникает логичный вопрос, куда и можно ли вообще это сделать. Не все опции инвестирования доступны с такими суммами. Например, очевидно, что вложиться в недвижимость и сдавать её в аренду не выйдет. Однако это не значит, что с идеей стоит попрощаться. Такие суммы называют микроинвестициями или наноинвестициями. Отношение к ним финансовых институтов крайне скептическое. И зря, потому что нередко с таких сумм и начинается путь великих инвесторов. Вложив 10 тысяч и остановившись на этом, вы вряд ли разбогатеете. Но если это станет только началом формирования вашего инвестиционного портфеля, шансы на успех определённо есть. Куда вложить деньгиБанковский вкладСамый очевидный способ. Особенно удачным его, впрочем, не назовёшь. Средняя ставка при сроке от года до трёх составляет 5,83%. Стоит иметь вклады в виду, если вы не хотите ни в чём разбираться и при этом не готовы к риску. ОблигацииКлассические облигации — относительно простой финансовый инструмент с фиксированной доходностью. Их смысл заключается в следующем: компания (или государство в случае облигаций федерального займа) берёт у вас деньги в долг. Взамен она обязуется платить процентные отчисления от этой суммы, а также вернуть номинал облигации — тело займа — в конце срока, на который вы договаривались. В большинстве случаев одна облигация стоит 1 тысячу рублей. И даже на 10 тысяч можно составить небольшой инвестиционный портфель, состоящий из 10 эмитентов. Понятно, что доход будет мизерный. Но зато инвестор приобретёт опыт управления личным капиталом. В среднем доходность от вложений в облигации российских эмитентов колеблется от 7 до 12% годовых. АкцииЦенные бумаги разных компаний стоят по‑разному, так что достаточно небольшой суммы, чтобы стать акционером. Получать прибыль можно несколькими способами. За счёт дивидендовЕсли компания закончила год с прибылью, её часть она распределяет между акционерами. Какую именно и каким будет размер выплат каждому — решается на общем собрании держателей ценных бумаг. Если купить акции крупной компании со стабильным финансовым результатом, можно ежегодно получать некоторую сумму. Например, по итогам 2018 года «Газпром» выплачивал 16,61 рубля на одну акцию, Сбербанк — 16 рублей. Чтобы сделать правильный выбор, стоит изучить дивидендную политику компании за предыдущие годы. Скажем, держателям обычных акций могут ничего и не выплачивать. В этом случае стоит купить привилегированные, они имеют приоритет при распределении прибыли. За счёт изменения цены на акцииСтоимость ценных бумаг нестабильна. Можно купить их сегодня по одной цене, а через год, пять, десять лет продать значительно дороже. Разница и будет вашим доходом. Вот вам красивый пример. В начале 2019 года акция Apple стоила в районе 150 долларов, сегодня — 314. Это сумасшедший рост — 107%, тогда как обычно считается хорошим результатом, когда он выше 3%. Есть абсолютные рекордсмены, одним из них является Netflix. Пять лет назад одна акция компании стоила в районе 50 долларов. Сейчас — больше 300. исполнительный директор BilderlingsЗдесь важно тщательно подойти к выбору компаний, акции которых вы покупаете, посмотреть на динамику стоимости ценных бумаг, учесть разные факторы, которые могут на неё повлиять. В общем, процесс не из простых, но и не ядерная физика. Если у вас есть небольшая сумма, потеря которой не разобьёт вам сердце, то можно поучиться разбираться в акциях именно на ней. Хотя, возможно, вы сразу всё сделаете правильно. Причём не стоит зацикливаться на ценных бумагах зарубежных компаний, рассмотрите все варианты. Отечественный рынок акций отличают быстрые темпы роста. Достаточно сказать, что за 2019 год индекс Московской биржи, который рассчитывается по 50 наиболее ликвидным акциям отечественных эмитентов, увеличился на 28,55%. Это лишь средний темп прироста, акции некоторых компаний значительно опережают основной коэффициент развития российского фондового рынка. ведущий аналитик QBFВажно не путать покупку акций со ставками на их курс. В первом случае вы владеете ценными бумагами. Во втором — играете в азартную игру, пытаясь угадать изменение их курса. И шансы выиграть не так высоки. ETF‑фондЕсли не знаете, какие акции выбрать, можно вложиться в ETF‑фонд. У него уже есть портфель ценных бумаг, и, инвестируя в него, вы приобретаете долю этого портфеля. При этом вам не нужно самостоятельно отбирать акции, это уже сделали за вас. ПИФПаевой инвестиционный фонд — это форма коллективных инвестиций. Вкладчики объединяют свои деньги, а управляющая компания распоряжается ими для получения дохода. Входной порог маленький, купить и продать паи вы можете в любой рабочий день. ETF и ПИФ концептуально похожи. Но паи доступны к покупке и без брокерского или индивидуального инвестиционного счёта, что несколько упрощает процесс. ПИФы выгодны тем, что там есть люди, которые принимают решения за вас. Но в этом же и минус: всё зависит от их компетенций. И вы подвержены внешним факторам риска. Застраховать себя от колебаний рынка вы никак не можете, это вопросы макроэкономики. КраудлендингЭто альтернативный вид инвестирования через онлайн‑платформы, когда вы даёте деньги в долг бизнесу или другому физическому лицу. Российский краудлендинг интенсивно развивается: сейчас в реестре ЦБ больше 20 площадок, готовятся к выходу на рынок ещё около 10. По итогам 2018 года объём выданных займов составил более 16 миллиардов рублей. руководитель отдела по работе с инвесторами краудлендинговой платформы «Город денег»Порог входа здесь достаточно низкий — от 5 тысяч рублей. Инвестор может сам предложить в проект сумму и процентную ставку, которые считает необходимыми. Например, если у вас есть свободные 50 тысяч рублей, не обязательно инвестировать всю сумму в один проект, гораздо выгоднее и безопаснее разделить её на пять проектов по 10 тысяч рублей. Краудлендинговая площадка со своей стороны оценивает вероятность провала проекта. Так что можно ориентироваться и на этот показатель. В целом здесь действуют те же правила, что и для любой области инвестирования: чем выше доходность, тем выше риски. Если вам предлагают доходность выше 30% годовых – это серьёзный повод задуматься. Маржинальность бизнеса компании, которая берет заём под такой процент, просто невозможна. И если заёмщик принимает ставку под такой процент, в большинстве случаев он уйдёт в длительную просрочку или дефолт. Это не говоря о том, что такая платформа сама может быть мошеннической. Зайдите на сайт, посмотрите описание компании, состав руководителей, изучите их репутацию, почитайте отзывы на сторонних площадках. Что стоит помнить, если начинаете инвестироватьПравил несколько, и они очень простые.

- Вкладывать деньги стоит только в понятные для вас механизмы. Если вы не можете разобраться в том, что происходит с вашими накоплениями и за счёт чего формируется прибыль (или убыток — зависит от везения), лучше не рисковать.

- Чем выше заявленная доходность, тем выше риски.

- Очень высокая доходность — это всегда повод для сомнения. Чаще всего так действуют обманщики.

- Если вы планируете спросить у специалиста, куда вложить деньги, помните: сейчас рекомендации по инвестированию давать только инвестиционные советники. От прочих их отличает лицензия Центробанка и ответственность за ненадлежащее исполнение обязанностей. Реестр инвестиционных советников можно найти на сайте ЦБ.

- Важно не ставить все деньги на одну финансовую высокорисковую лошадку. Лучше разделить их и вложить разными способами. Если один из них не сработает, у вас всегда останется надежда на другие.

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

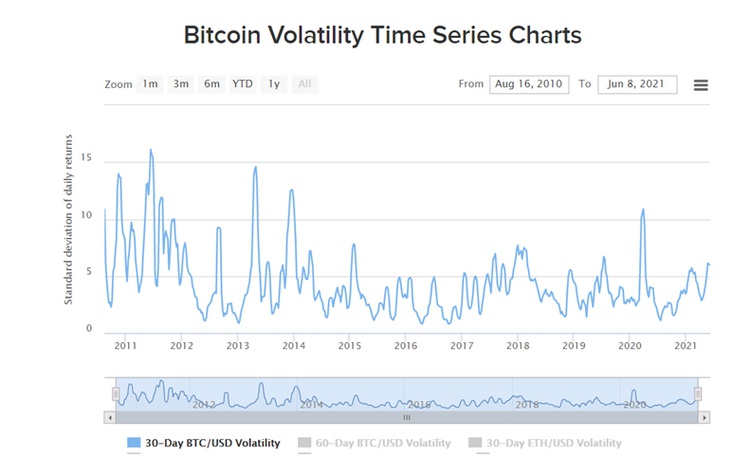

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

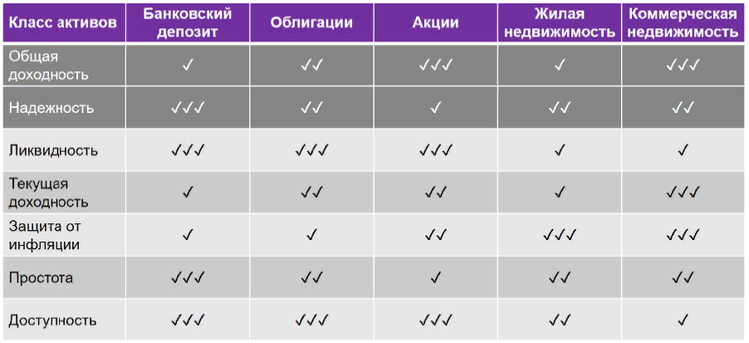

Куда стоит вложиться в 2021 году

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Фото на обложке: unsplash. com