Курс рубля к доллару куда вложить

Как на самом деле формируется курс валюты

Главный секрет любых денег состоит в том, что с экономической точки зрения это такой же товар на рынке, как, например, стаканчик кофе, новые кроссовки или смартфон. Поэтому стоимость денег определяется в результате спроса и предложения. За последние месяцы в России сформировалось сразу несколько курсов, которые из-за ряда ограничений значительно отличаются друг от друга.

К примеру, курс на наличную и безналичную валюту. Если, например, безналичные доллары можно купить на бирже по относительно низкому курсу, то купить наличные доллары (особенно два-три месяца назад) было гораздо сложнее. Безналичный доллар продавался в крупном объеме на бирже и не испытывал проблем с ликвидностью, тогда как наличный доллар в обменнике можно было купить только в том случае, если в этот обменник кто-то продал свои доллары после 9 апреля. Соответственно объем доступных к покупке наличных долларов был значительно меньше объема безнала.

Более того, в период экономической нестабильности люди стремятся приобретать именно наличный доллар, потому что владение безналичной валютой сопряжено с определенными рисками: счет гипотетически могут заблокировать, операции ограничить и/или ввести дополнительные (иногда прямо-таки грабительские) комиссии.

Возникает ситуация, когда на наличные деньги есть высокий спрос, а вот предложение невысокое. И наоборот, безнал пользуется меньшим спросом, но предложение больше. Поэтому стоимость бумажных физических денег оказывается выше. Собственно, именно за счет этой разницы и возникают так называемые «валютные спекулянты», ведь спрос рождает предложение с их стороны. Короче, эти ребята направляются той самой «невидимой рукой рынка», о которой когда-то давно писал экономист Адам Смит.

Валерий Полховский, старший аналитик ГК Forex Club:

— Стоимость формируется, в частности, из того, что человек, который организует осуществление таких операций, должен получить прибыль от своей деятельности. Если при официальных операциях через банки кредитное учреждение берет комиссию за обмен валюты, то в данном случае свое вознаграждение устанавливает самостоятельно третье лицо. Кроме того, ответственность за незаконный обмен валюты предполагает штраф в размере от 75 % до 100 % от суммы операции. Так что эти риски тоже закладываются в стоимость. Таким образом, на «черном рынке» стоимость доллара и евро оказывается примерно на 10–30 % выше, чем в банке. По сути, это официальный курс ЦБ плюс наценка за риск.

Куда вкладывать валютные сбережения

Александр Бахтин отметил, что купленная валюта — это ещё не инвестиция. Тем более сейчас, когда инфляция бьёт рекорды во всём мире и повсеместно обесценивает наличные деньги.

— Учитывая высокую и растущую инфляцию, просто вложения в валюту с большой вероятностью не оправдают ожиданий — рост цен может съесть эффект от переоценки. Если есть сбережения, то лучше посмотреть в сторону биржевых фондов, инвестирующих в соответствующие активы. Исторически доходность акций заметно опережает инфляцию, поэтому можно обратить внимание на фонды с выходом на широкий рынок акций. При таком подходе инвестор может получить сбалансированный портфель акций иностранных компаний, что может одновременно решить задачу валютных вложений и снизить влияние инфляции на капитал, — считает старший аналитик УК «Альфа-Капитал» Максим Бирюков.

По мнению Александра Бахтина, приобретённые доллары разумнее сразу же вложить в финансовые инструменты, которые, в отличие от самой валюты, способны генерировать прибыль. Это могут быть в различных пропорциях акции иностранных компаний, доли ETF, долларовые ПИФы. Для тех, кто в основном зарабатывает и тратит в рублях, в идеале не менее трети сбережений стоит держать в валютных инструментах. Это позволяет снизить риски от потерь во время колебания курсов и геополитических конфликтов.

— Для тех россиян, кто имеет возможность инвестировать в валюту крупные суммы, самым выгодным вариантом будут биржевые торги. Это даст возможность покупать валюту по самым выгодным ценам (как и продавать). При этом такие операции можно совершать ежедневно и получать определённую прибыль. Но не нужно забывать, что биржевые торги имеют свою специфику и для участия в таких операциях нужны опыт и знания, — предупредил Артём Деев.

По словам Сергея Григоряна, самый простой вариант хранить доллары — открыть валютный депозит. Держать наличные дома не стоит. Но важно понимать, что процент по долларовым депозитам очень низкий — в пределах 1%. Соответственно, ждать большой прибыли не стоит. Основной доход получается за счёт роста курса доллара в глобальной перспективе.

— Впрочем, даже если вы видите очень выгодный курс, не стоит сразу бросаться покупать валюту. Не стоит забывать про подушку безопасности и обменивать на валюту все свои наличные рубли. Покупка валюты — это тоже инвестиция, а инвестировать можно только свободные деньги, потеря которых не будет критичной для личного бюджета. Обычно подушка безопасности составляет три-шесть месячных окладов. Эти деньги всегда должны быть в зоне доступа и в национальной валюте. Тем более нельзя делать инвестиции на заёмные деньги. Риск потери от курсовой разницы тоже большой. Если купить валюту на пике и потом понадобятся деньги, то придётся продавать её с большими потерями, — предупредил Сергей Григорян.

Подпишись на наши новости в Google News!

Что случилось

Ряд банков уже объявили о введении комиссий за хранение иностранных валют на счетах физических лиц. Подобное нововведение не является отрицательной ставкой с юридической точки зрения, но становится ею по экономической сути — накопления россиян будут уменьшаться с каждой списанной комиссией.

Согласно Гражданскому кодексу, российские банки не имеют право устанавливать отрицательные ставки по депозитам. Однако на текущие счета такое правило не распространяется. Формально банки, скорее всего, не нарушают законодательство. Все банки, которые объявили о введении комиссий, уточняют, что они будут применяться только к текущим счетам, а не вкладам. При этом открытие новых вкладов они запретили, а ранее открытые вклады будут закрывать и переводить деньги на текущие счета.

О том, что комиссии уже введены или будут введены в скором времени, уже сообщили банки «Тинькофф», Райффайзенбанк, Росбанк, «Уралсиб», «Авангард», Ситибанк, «Санкт-Петербург», РНКБ и Промсвязьбанк. Размер комиссий в каждом банке установлен индивидуально, в зависимости от сумм, размещенных клиентами на счетах, и некоторых других условий. Однако на рынке остаются банки, которые принимают валюту на хранение без дополнительной платы.

ЦБ РФ сообщил, что изучает введение комиссий по валютным счетам и при необходимости примет надзорные меры.

«Банк России, понимая озабоченность банков рисками работы с валютой, тем не менее считает, что банки не должны ухудшать условия обслуживания уже существующих клиентов. По текущим счетам, открытым гражданами, Банк России изучит, соответствовало ли введение комиссий или их увеличение условиям заключенных договоров, а сами договоры — требованиям закона, и примет надзорные меры, если были допущены нарушения», — отметили в регуляторе.

Также в ЦБ обратили внимание, что после введения санкций против российского финансового сектора операции с валютой и для банков, и для граждан могут нести риски. В регуляторе уверены, что банки будут продолжать уменьшать объем своих валютных операций и могут отказаться от предложения клиентам валютных продуктов.

В кредитном рейтинговом агентстве НКР не ожидают массового введения комиссий за обслуживание текущих валютных счетов в связи с тем, что части банков по-прежнему нужно будет сохранять некоторый объем валютного фондирования. «В отношении вкладов существуют законодательные запреты отрицательной доходности, но большая часть банков может убрать из продуктовой линейки вклады в валюте, оставив только платные для клиента текущие счета. Некоторые банки могут занять выжидательную позицию для оценки движения валюты из банков с комиссиями за ведение валютных счетов, а также в ожидании введения возможных законодательных новаций», — рассказал «РБК Инвестициям» заместитель директора группы рейтингов финансовых институтов агентства НКР Егор Лопатин.

Топ-10 ставок по долларовым вкладам

«РБК

Инвестиции

» изучил предложения банков и составил топ-10 предложений с максимально возможными ставками по вкладам по состоянию на 10 июня 2022 года.

ББР Банк

- Вклад «Созвездие валют»

- Эффективная ставка: 2,5% (выплата процентов в конце срока, капитализации нет)

- Сумма: от $1000

- Срок: 6 месяцев

- Пополнение и снятие: нет

НС Банк

- Вклад «Валютный горизонт»

- Эффективная ставка: 1,81% (при условии ежегодной капитализации)

- Сумма: от $1 тыс.

- Срок: 5 лет

- Пополнение и снятие: нет

Мособлбанк

- Вклад «Блиц»

- Эффективная ставка: 1,33% (предусмотрено три периода начисления процентов от 1% до 2%)

- Сумма: от $500

- Срок: 375 дней

- Пополнение и снятие: да / нет

СМП Банк

- Вклад «Блиц»

- Эффективная ставка: 1,33% (предусмотрено 3 периода начисления процентов от 1% до 2%, указана средняя годовая процентная ставка за полный срок размещения средств)

- Сумма: от $500

- Срок: 375 дней

- Пополнение и снятие: да / нет

Альфа-Банк

- Вклад «Альфа-Вклад (без пополнения и снятия)»

- Эффективная ставка: 1,01% (при условии ежемесячной капитализации)

- Сумма: от $/€500

- Срок: 2–3 года

- Пополнение и снятие: нет

УБРиР

- Вклад «Правильный выбор Онлайн»

- Эффективная ставка: 1% (ежемесячная капитализация)

- Сумма: от $50

- Срок: 91 день

- Пополнение и снятие: да / частичное

Кредит Европа Банк (Россия)

- Вклад «Срочный»

- Эффективная ставка: 1% (ежемесячная капитализация)

- Сумма: от $100

- Срок: 181 день

- Пополнение и снятие: нет

Банк «Интеза»

- Вклад «Классика»

- Эффективная ставка: 1%

- Сумма: от $300

- Срок: 271/367дней

- Пополнение и снятие: нет

Московский Кредитный Банк

- Вклад «Все включено (Максимальный доход) доллары / евро»

- Эффективная ставка: 0,6% (выплата процентов в конце срока, капитализации нет)

- Сумма: от $/€100

- Срок: 1 год

- Пополнение и снятие: нет

Газпромбанк

- Вклад «Копить»

- Эффективная ставка: 0,5%

- Сумма: от $500

- Срок: 367 дней

- Пополнение и снятие: нет

В редакционной подборке:

- отсутствуют накопительные счета в связи с тем, что процентные ставки по ним в большинстве случаев банки могут изменять фактически ежедневно, то есть не являются жестко фиксированными;

- из двух и более одинаковых предложений банков предпочтение отдавалось более низким пороговым суммам вклада и/или более короткому сроку;

- минимальная сумма вкладов не превышает валютный эквивалент ₽1,4 млн, гарантированный государством для страховых случав. Вклады в иностранной валюте пересчитываются по курсу ЦБ на дату наступления страхового случая;

- вклады, которые можно пополнить безналичным способом. Для желающих разместить в банках наличную валюту, финансовые учреждения предлагают ставки до 4%.

Указанные в обзоре условия по вкладам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения о размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату открытия вклада.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Делаю выбор

В последние несколько месяцев в полной мере оценил выражение: «Нет денег, нет проблем!».

Так что же выбрать в итоге? Какой вариант правильный (выгодный, безопасный, наименее рисковый)?

Я не знаю! А если человек не знает, то что он делает? Диверсифицирует свои вложения.

Для себя я наметил три направления, куда можно пристроить валюту:

- Немного налички оставлю на счетах (будет играть роль кэша или подушки).

- Часть вложу в российские акции, прежде всего дивидендные. После проблем с фондами, стал самостоятельно покупать отдельные акции (голубые фишки) по выбранной стратегии.

- Часть денег направлю на покупку драгоценных металлов.

Иностранные инвестиции пока под вопросом. Неопределенность меня пугает. Пока ставлю на паузу. Лучше я постою в стороне и не дозаработаю 10% прибыли (среднегодовой рост индекса S&P500), чем потеряю контроль над своими финансами на неопределенный срок.

Какие вы видите варианты использования валюты в текущих условиях?

Золото

Главная цель вложений в драгоценные металлы — защита от инфляции. Котировки золота рассчитываются в долларах.

Инвестирую в металл, мы также хеджируем валютные риски. От девальвации рубля.

Дополнительно мы имеем какой то исторический рост стоимости золота. Примерно на 2-3% превышающий уровень инфляции.

Где купить золото:

- обезличенные металлические счета:

- покупка слитков или инвестиционных монет;

- в составе фонда на золото (снова ETF).

Главное особенностью инвестиций в золото — его низкая корреляция с другими активами. По простому, когда все начинает падать (например во время кризиса), котировки золота как правило начинают расти. Многие ищут «тихую гавань», куда бы пристроить денежки и переждать неспокойные времена.

И на первое место выходит «вечный металл» в лице золота.

Самый простой способ покупки золота — это открытие обезличенных металлических счетов. Здесь нужно обращать внимание на величину спреда (разницу между покупкой и продажей). У разных банков разбег бывает достаточно широкий. Мне встречались котировки со спредом в 12-15%. Просто жесть.

Перед открытием ОМС лучше сначала проанализировать предложения банков и выбрать с наименьшим спредом. Не в абсолютных, а относительных значениях. Как считать спред кратко описано в этой статье.

Прогнозы по альтернативным валютам

Константин Асатуров отметил, что юань и гонконгский доллар торгуются в узком диапазоне к доллару США из-за политики регулятора Китая. Поэтому в этих парах свободно торгуется только рубль, учитывая этот фактор, все будет зависеть именно от политики российских властей и перспектив отечественной экономики, считает он.

«Мы предполагаем, что гигантское положительное сальдо торгового баланса (разница между экспортом и импортом) не позволит рублю сильно ослабнуть как минимум в течение ближайших месяцев», — рассказал эксперт. По его мнению, ни ожидаемые валютные интервенции в дружественных валютах, ни активизировавшиеся отечественные импортеры не смогут изменить эту картину, вероятно, до начала осени.

Асатуров ожидает, что к концу года рубль ослабнет на 15–25%, до ₽70–75 за доллар. Причины — усилия ЦБ, подросший импорт, вероятное снижение экспорта из-за западных санкций и умеренное снижение сырьевых цен.

«Соответственно, юань и гонконгский доллар, вероятно, окрепнут к рублю на те же 15–25% до конца 2022, если, конечно, не сыграют специфические риски, касающиеся Китая и его экономической политики», — считает эксперт.

Валерий Емельянов также считает, что рубль будет слабеть из-за аномального дисбаланса между российскими экспортом и импортом, а это приведет к удорожанию всех других валют. «Я бы оценил потенциал падения рубля в 20%, что эквивалентно росту доллара и других валют в 25%. Если сюда добавится собственная динамика евро, юаня и иены, то самый перспективный вариант — это японская валюта», — сказал он.

Однако она не в списке дружественных валют, как и евро, который эксперт поставил на второе место. Из дружественных на третьей строчке в списке — юань. «В сумме они могут принести в рублях от 35% до 45% в течение года-двух», — считает Емельянов.

Алексей Антонов отметил, что в 2022 году наблюдается не только полная перестройка валютной системы в России, но и рост стоимости доллара США на глобальном рынке за счет ужесточения денежно-кредитной политики Федрезерва — это приводит к существенным колебаниям всех мировых валют.

«Главный вопрос сейчас, сможет ли мировая экономика избежать рецессии или какая из них сможет плавно избежать. Мы не ждем в этом году существенных колебаний российского рубля и прогнозируем снижение колебаний валюты до 5–8%», — рассказал он.

По словам Андрея Маслова, при сохранении текущих трендов можно ожидать, скорее, ослабления валют Китая и Гонконга по отношению к рублю — сохраняющийся перекос в сторону экспорта в российской экономике приводит к укреплению рубля, а распространение коронавируса в Китае ударило по экономике страны и привело к ослаблению юаня.

«Однако в случае популярности CNY и HKD в качестве инструментов для инвестиций есть вероятность некоторого укрепления этих валют к рублю», — уточнил аналитик.

Валюты стран Организации Договора о коллективной безопасности (ОДКБ) будут продолжать следовать за рублем, считает эксперт. В нее входят Армения, Белоруссия, Казахстан, Киргизия, Россия и Таджикистан. Тем не менее тенге выбивается из этого тренда из-за перекрытия Россией трубопровода КТК под предлогом экологической проверки и в целом нарастания политических разногласий, добавил Маслов.

Егор Жильников считает, что юань и гонконгский доллар будут расти на фоне отмены локдаунов в Китае и налаживания импортных потоков, однако фактором риска может выступить геополитика, связанная с тайваньским вопросом. Эксперт отметил, что начало торгов гонконгскими акциями на СПБ Бирже привело к заметному всплеску спроса на гонконгский доллар, из-за чего фундаментально он был переоценен — как минимум на 10%. «Полагаем, что спрос на эту валюту может заметно увеличиться к концу года», — рассказал Жильников.

Авторы:

Ксения Котченко, Александра Хрисанфова.

Не скупать акции российских компаний — будет второе дно

Сейчас акции российских компаний подешевели, но если (или когда) биржа откроется, мы увидим второе дно — акции будут еще дешевле. Поэтому мой второй совет — не скупать акции прямо сейчас.

Второе дно связано с тем, что международное рейтинговое агентство Standard & Poorʼs (S&P) понизило долгосрочный кредитный рейтинг России в иностранной валюте до уровня «BB+» — его называют спекулятивным или мусорным. Этот уровень находится ниже безопасных для капиталовложений.

Из-за этого рейтинга мы и увидим еще большую просадку цен на акции российских компаний. Вот тогда и стоит брать.

Вариант № 4Вложить в валюту

Речь идет про иностранные денежные единицы — евро, доллар, юань, иена и так далее. Валюту можно купить через банки или на брокерский счет по биржевому курсу. Затем за эту валюту можно купить иностранные активы или просто удерживать с целью заработка на курсовой разнице.

Пример: если посмотреть на историческую динамику валютной пары «доллар — рубль», то последний с декабря 2003 года по апрель 2022 года обесценился на 155% — с 29,73 Р до 74,4 Р за доллар. Доходность — более 8% годовых без учета инфляции.

Внимание: из-за геополитической обстановки вложение в валюту может повлечь дополнительные инфраструктурные риски. Так, обналичивание валюты сейчас затруднено, а за ее хранение на банковском счете может взиматься комиссия. Также с 14 июня 2022 года Мосбиржа прекратила торговлю швейцарским франком. В то же время биржа планирует запуск торгов новыми валютами, в том числе арабским дирхамом, который фиксированно привязан к доллару и может расцениваться его аналогом.

Плюсы валюты:

- Вложение в иностранную валюту позволяет защитить капитал от девальвации рубля. Например, если разделить капитал на рублевые и долларовые активы в пропорции он перестанет зависеть от динамики курса рубля к доллару.

- Можно частично минимизировать денежную эрозию, если переложить часть капитала в валюту с низкой инфляцией — например, иену или юань.

Минусы валюты:

- Это — деньги, а значит, они «не работают» и подвержены инфляции. Поэтому этот вариант лучше подходит на краткосрок. В случае длинного горизонта вложения стоит рассмотреть вложение валюты в биржевые инструменты — чтобы деньги приносили доход.

- Это сложный рынок. Чтобы регулярно зарабатывать на курсовой разнице, нужно хорошо разбираться в геополитике и макроэкономике.

- Брокер не является налоговым агентом на валютной секции биржи, поэтому по закону прибыль от купли-продажи валюты нужно декларировать самостоятельно.

Вариант № 5Вложиться в сырьевые товары

Коммодити — это сырьевые товары, такие как нефть, газ, алюминий, пшеница. Драгоценные металлы, такие как золото, серебро и платина, хоть и сырьевые товары, но из-за своей специфики относятся к отдельной категории вложений. О драгоценных металлах мы поговорим ниже.

Если у вас есть доступ на иностранные рынки, то инвестировать в коммодити удобнее всего через соответствующие фонды ETF. На российских биржах это можно сделать двумя способами:

- Через акции сырьевых и аграрных компаний, например Exxon Mobil или «РусАгро». Ведь котировки сырьевых компаний обычно коррелируют с ценами на их товар.

- Через фьючерсы — производные инструменты на срочном рынке Московской биржи, но это сложный и опасный инструмент, так как по сути подразумевает торговлю с кредитным плечом. Этот способ подходит только для квалифицированных инвесторов.

Плюсы сырьевых товаров:

- Отличная защита от инфляции, так как зачастую рост цен на сырье и служит ее драйвером.

- Может быть удачным долгосрочным вложением в условиях сырьевого суперцикла, который многие аналитики прогнозируют в ближайшие десятилетия.

Минусы сырьевых товаров:

- Сами по себе не приносят пассивного дохода. Вложение в коммодити через акции решает проблему, но в этом случае нужно учитывать специфические риски, связанные с конкретной компанией.

Как торговали валютой в СССР

Валютные продавцы с рук во времена Советского Союза ходили по невероятно тонкому льду. Уголовное законодательство предусматривало самые суровые наказания — от трех лет лишения свободы до смертной казни, согласно статье 88 Уголовного кодекса РСФСР, введенной в 1961 году. Но жесткие санкции, конечно, так и не смогли побороть черный рынок — обмен валюты у иностранных туристов в те годы был невероятно прибыльным занятием, а курс «с рук» мог отличаться от официального в несколько раз.

Естественно, в наши дни за торговые операции с долларом или евро никого не станут расстреливать. Но это не значит, что деятельность «валютных спекулянтов» легальна. Впрочем, из-за множества введенных ЦБ валютных ограничений она, похоже, снова стала весьма доходной.

Данная статья носит исключительно обзорный характер. Напоминаем, за нелегальные валютные операции, согласно действующему российскому законодательству, предусмотрена юридическая ответственность вплоть до уголовной.

9 марта 2022 года Банк России ограничил операции с наличной валютой на срок до 9 сентября. Была установлена предельная сумма снятия наличности — до 10 000 долларов. Снятие евро и другой валюты было возможно лишь с учетом конвертации в доллары. Впоследствии с 20 мая банкам было разрешено продавать любую наличную иностранную валюту, но за исключением доллара и США — покупать их можно только в том случае, если они поступили в кассу банков с 9 апреля текущего года.

Естественно, в период экономической нестабильности многие люди попытались перевести свои сбережения в валюту, но из-за ряда административных ограничений столкнулись с дефицитом в обменниках с одной стороны (потому что обменники продавали только ту валюту, что поступила после 9 апреля) и низким курсом на продажу с другой.

Ситуацией мгновенно и воспользовались так называемые «валютные спекулянты» — с их участием частично закрывался спрос на валюту со стороны обычных граждан.

ПИФ

Выгодны ли вложения в паевые фонды? С поправкой. Инвестирующие в американские акции и прочие долларовые активы.

Сама задумка создания ПИФов просто великолепная. Собираются деньги инвесторов, путем продажи паев фонда. Далее деньги вкладываются в акции, облигации, недвижимость (согласно стратегии фонда).

Фонд получает прибыль — растет стоимость пая. Инвесторы богатеют. Не по дням, а по часам. ))))

Сразу решается несколько вопросов:

- широкая диверсификация;

- все делают управляющие фондом;

- простота и доступность покупки — пришел, увидел, купил. Для начала хватит баксов 100-200.

Какой вопрос еще нужно осветить?

Наверное: сколько можно заработать?

Неправильно. Изначальный вопрос, который должен вас волновать — сколько это обойдется мне? Вернее, какие расходы и комиссии нужно будет отдавать за управление?

Их «всего» три:

- Плата за покупку — 1-1,5%.

- Ежегодная комиссия — 4-5% от суммы ваших активов.

- Плата за продажу — от нуля до 1,5% (зависит от срока владения).

Грубо говоря половину (а по факту намного больше) прибыли вы будете платить управляющим. И самое интересное — ПИФ заберет с вас деньги в любом случае. Получили вы прибыль или заработали убыток. С этого вычитайте размер комиссий. И получите чистый финансовый результат в виде прибыли …… А будет ли прибыль?

Грубо говоря. У вас есть 1 000 долларов. Вы купили на всё паи фонда на американские акции. За 1 год рост составил 10%. Вы решили зафиксировать прибыль и продаете все.

Вопрос. Сколько денег вы получите на руки?

Быстрый ответ: 1 100 долларов.

Правильный ответ:

При покупке пая с вас сразу взяли 1% комиссии или 10 долларов. Осталось $990.

Прибыль 10% с 990 долларов — 99 баксов. Итого — $1089.

С этой суммы уйдет 5% за управление или 55 баксов. Остается 1034 доллара.

Ну и «контрольный выстрел в голову» — еще 1% за продажу пая — 10 баксов.

На руки вы получите 1024 доллара. Ваша прибыль 2,4%. Шикарный результат.

На самом деле с этого нужно еще вычесть 13% налогов. И прибыль будет еще меньше.

На интервале в несколько лет, комиссия будет не так сильно влиять на уровень дохода. Но все равно очень и очень существенно.

Вот такая арифметика.

ETF на Московской бирже

Главная проблема правильного-неправильного выбора отдельных бумаг (акций или облигаций) для вложений решается достаточно просто: покупкой паев ETF фондов на эти классы активов.

Простыми словами, в составе ETF находятся десятки или сотни различных акций или облигаций. Покупая пай фонда, вы получаете частичку этого пирога, пропорционально вложенным средствам.

Рекомендую: В чем выгода ETF?

Каждый ETF имеет определенную направленность. Например, инвестирует только в акции США, Германии или Китая. Покупая ETF на фондовый рынок Германии, вы получите в одном пакете сразу десятки крупнейших немецких компаний (Adidas, Puma, BMW) за небольшие деньги.

В случае покупки ETF на американские акции вы станете совладельцем сразу более шестиста компаний (Google, Amazon, Facebook, Tesla, Coca-Cola).

Тоже самое касается еврооблигаций. Можно купить один ETF фонд, в который уже входят большинство крупнейших компаний России.

Сколько это стоит? Вы удивитесь — недорого. В пределах $50-100 за одну акцию ETF. Сравните это с ценой одной еврооблигации в несколько десятков тысяч долларов!!!

Минусы:

Как всегда — это минимальный уровень вложений от нескольких лет.

И ….. российские ETF фонды не выплачивают владельцам на руки дивиденды по акциям и купонный доход по облигациям. Весь денежный поток реинвестируется. Делая стоимость одного пая дороже на полученный доход.

С одной стороны это даже хорошо. Снижаются издержки по уплате налогов. С другой, не будет источника дохода в виде постоянных выплат живыми деньгами.

Владение ETF фондами не бесплатное. С вас попросят комиссию в среднем в размере 0,9% в год. От стоимости купленных паев ETF.

На Московской бирже всего чуть больше 10 ETF фондов от компании Finex.

Сколько можно заработать?

Я думаю ответ — «неизвестно» вас не устроит.

Но все же. Зависит от срока вложений. Для примера, в последние несколько лет американский рынок рос на 12-15% в год. Но это не значит, что так будет продолжаться всегда.

Через год мы можем увидеть продолжение роста или падение. Легко.

Опять же оглядываясь на историю — средняя годовая доходность американского рынка около 6-8% в год.

Продать доллары, рубли инвестировать

Поменять доллары на рубли, а рубли вложить куда-нибудь. А куда?

Вклады? Облигации? Выгодные условия по размещению рублей прошли. Ожидаемая инфляция в стране в этом году под 20%, а нам предлагают процентный доход в два раза ниже. Нет спасибо, я пас!

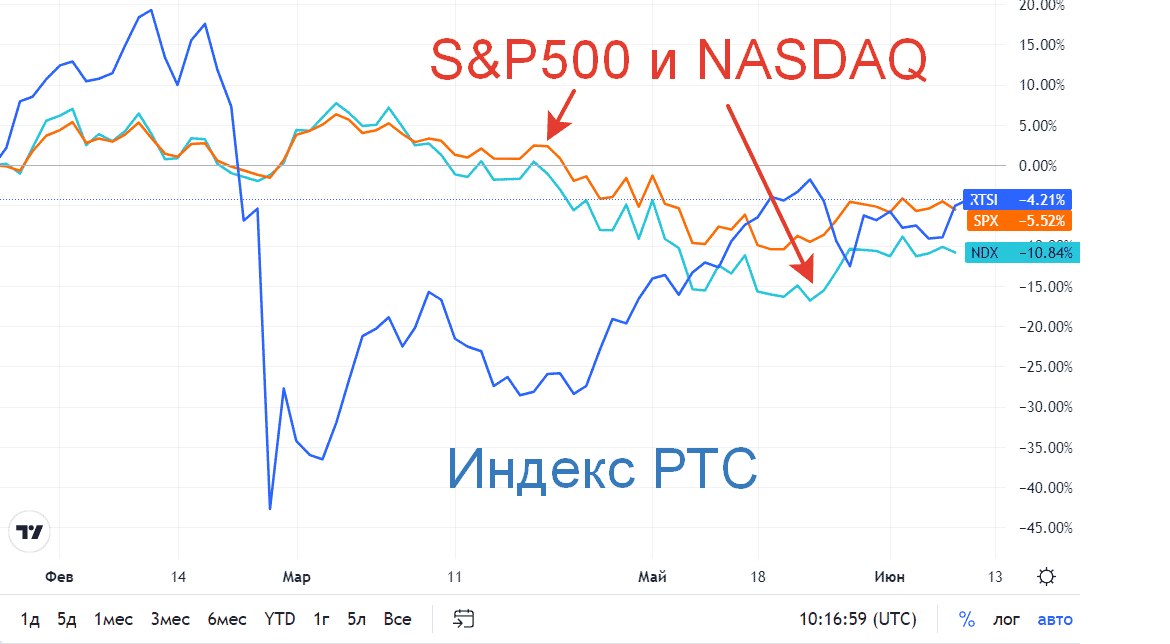

Российские акции. Как вариант. Котировки упали на десятки процентов. Дивидендные доходности двузначные. Примечательно, если сравнить динамику нашего долларового РТС с американскими индексами с начала текущего года, то даже несмотря на гигантское падение российского рынка, в итоге все пришли примерно в одну точку.

Главное неизвестное — что будет дальше с российским рынком. Полетим еще сильнее в бездну или будем постепенно восстанавливаться?

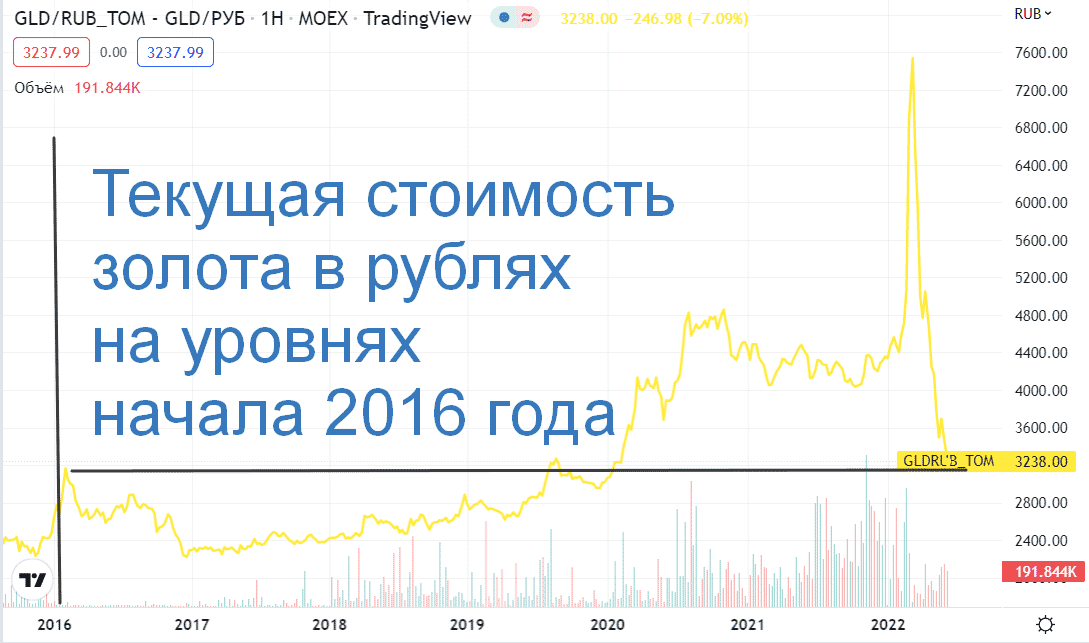

Что еще? Рассматриваю покупку золота и серебра на бирже, как альтернативу доллару и прочему кэшу. Котировки золота привязаны к мировым ценам, выраженных в долларе. За счет того, что рубль сильно укрепился, цены на золото в рублях существенно снизились. Золото покупаю в Открытии. Можно через Тинька, но у него тарифы дороговаты (особенности покупки золота на бирже). Я бы возможно рассмотрел бы покупку золотых слитков в банках (физическое золото по надежности не сравнится с бумажным), но к сожалению за пределами Москвы его сложновато приобрести.

В то время как в долларах котировки золота находятся вблизи исторических максимумов, текущие цены на грамм золота в рублях на уровне шестилетней давности.

На долгосроке золото хоть и не приносит добавленной стоимости, но способно защитить деньги от инфляции. Не на сто процентов, но учитывая, что рублевые котировки находятся на дне, я рассматриваю вероятность защиты капитала от обесценения как достаточно высокую.

Вариант № 1Банковские депозиты

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а к середине июня снизил ее до 9,5%. Вслед за ключевой ставкой менялись и ставки по краткосрочным банковским вкладам.

Для депозитов сроком 30—90 дней ставки по 10—12% в рублях еще актуальны. Для вкладов с большим сроком вложения ставки менее привлекательны, так как в перспективе ожидается, что Банк России продолжит снижение ключевой ставки.

Банковский депозит — один из самых безопасных вариантов инвестиций. Суммы на банковских счетах размером до 1,4 млн рублей застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

Доходность вкладов следует за ключевой ставкой и, как правило, находится на уровне или чуть выше официальной инфляции, при этом вряд ли покрывает реальную. Другими словами, депозиты в той или иной мере сохраняют покупательную способность рублевого капитала, но получить заработок с них вряд ли получится.

Плюсы банковских вкладов:

- Минимальные риски, а суммы до 1,4 млн рублей, которые лежат в одном банке, застрахованы.

- Простой и понятный инструмент. Вклады сейчас легко открыть удаленно через приложение банка и настроить начисление процентов на карту.

Минусы банковских вкладов:

- Есть сложность с ликвидностью — получится снять деньги досрочно, не потеряв процент.

- Лучше подходит как временный вариант парковки денег и для подушки безопасности, но не как инвестиция на долгосрок. Ведь проценты почти наверняка не будут перекрывать реальную инфляцию, и капитал со временем будет ослабевать. Таким образом, это один из лучших вариантов на короткий срок.

- Риски по рублевым вкладам — девальвация рубля и ускорение инфляции. Открывая долгосрочный вклад, вы фиксируете текущую ставку и курс рубля по отношению к иностранным валютам. В конце 2021 года рублевый вклад можно было открыть по ставке 9,5% годовых при курсе доллара около 75 . В апреле 2022 года ставка уже 17%, а доллар стоит порядка 80 , а до этого на панических настроениях он взлетал до 120 . Это еще раз говорит в пользу диверсификации капитала по нескольким валютам.

Где и как выгоднее купить валюту

Многие россияне считают, что приобретение и продажа наличной валюты — один из самых простых способов сохранения и приумножения капитала. В этом утверждении есть своя логика. Можно выгодно покупать валюту в периоды её снижения и продавать, когда курс доллара и евро резко растёт. Таким образом можно заработать немало, как, например, было в 2020 году.

— Тогда доллар вырос на 22%, евро — на 30%. Соответственно, россияне, вложившие 100 тысяч рублей в доллары или евро в начале года, в декабре на продаже долларов могли заработать 22 тысячи, на продаже евро — 30%, — пояснил руководитель аналитического департамента AMarkets Артём Деев.

Наиболее выгодным вариантом конвертации является покупка иностранной валюты на бирже. Так считает инвестиционный стратег «БКС Мир инвестиций» Александр Бахтин.

— Открыв обычный брокерский счёт, вы можете покупать доллары и евро с минимальной комиссией в считаные доли процента, фактически по реальному курсу. В мобильных приложениях крупнейших брокеров сегодня доступна покупка и продажа от одного доллара или евро, поэтому люди могут приобретать любое количество валюты, не выходя при этом из дома, — рассказал Александр Бахтин.

Если нет желания разбираться с открытием брокерского счёта, то можно пойти самым простым путём — купить валюту в банке. Это будет дороже, но незначительно. Выгоднее покупать в банке не наличные деньги через кассу, а через приложение. Самый выгодный курс там всегда в часы работы биржи, то есть в будни с 10 до 19 часов. В выходные и в праздники, а также рано утром и поздно вечером курс может быть значительно выше. В это время валюту вообще лучше не менять. Конечно, если нет крайней необходимости. Такие рекомендации дал специалист по банковскому сектору, руководитель представительства инвестиционного фонда ANIF в России Сергей Григорян.

Впрочем, не всё так просто. И далеко не всегда колебания курсов валют идут на пользу тем, кто хочет извлечь выгоду просто за счёт обменных операций. Зарабатывать на валюте — это ремесло, которому люди обучаются годами, периодически теряя капитал и накопления. Об этом предупредил руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган.

— Если говорить о том, чтобы ежедневно получать какие-то деньги за совершаемые на рынке операции, то валютный трейдинг — очень волатильная и достаточно опасная история. Особенно если речь идёт о торговле с большим кредитным плечом. Когда же вопрос касается, условно говоря, покупки валюты для сбережений или личных нужд для отпуска и есть желание купить доллары или евро подешевле, то здесь всё несколько проще, — пояснил Михаил Коган.

По его словам, рубль исторически падает к доллару, поэтому вложения в американскую валюту относительно российской в любом случае принесут прибыль, но этого можно ждать несколько лет. Также можно отслеживать сезонные пики или эпизоды, при которых курс рубля значительно укрепляется. Как, например, в октябре прошлого года. Тогда и цены на нефть дошли до многолетних максимумов, и геополитическая обстановка позволила российской валюте укрепиться до верхних с июня 2020 года значений.

— Но для начала стоит уяснить одно правило: на бирже покупать валюту значительно выгоднее, чем в банках, из-за отсутствия комиссии, которая оказывает существенное влияние на обменный курс. Без опыта работы с рынком в валютный трейдинг определённо лучше не идти, поскольку необходимо одновременно учитывать массу факторов: техническую картину, выход макроэкономических данных, фундаментальный анализ валюты и экономики страны, влияние энергоресурсов, ставок ЦБ и так далее, — считает Михаил Коган.

Артём Деев обратил внимание, что при покупке валюты есть несколько принципов. Первый — регулярность покупок. Второй — постоянное отслеживание ситуации на рынке, мониторинг наиболее выгодного курса. И третий — поиск возможностей для покупки валюты на максимально выгодных условиях. Например, все банки предлагают более низкий курс покупки при суммах свыше 500–1000 долларов или евро, что снижает затраты в рублях.

Как юань, гонконгский доллар и тенге вели себя с конца февраля?

В ходе торгов на Московской бирже курс тенге на максимуме 21 марта достигал ₽28,0125 и к 15 июля скорректировался до ₽12,075.

Китайский юань на пике 9 марта стоил ₽23,0126, но после длительной коррекции ослаб до ₽8,59

Курс гонконгского доллара на максимуме 18 марта достиг ₽32,297 и после резкой длительной коррекции к 15 июля опустился до ₽7,4969.

Валюты дружественных стран в основном следовали за курсом рубля, так как большинство этих государств находятся в едином таможенном пространстве с Россией, но многие валюты развивающихся стран все же отстали от рубля после начала его укрепления, отметил Андрей Маслов. «В основном же почти все валюты заметно ослабли по отношению к защитному доллару в период мирового кризиса, продолжающего набирать силу на фоне ужесточения денежно-кредитной политики со стороны ФРС», — добавил он.

После 24 февраля гонконгский доллар рос по отношению к рублю и был максимально дорогим на рынке Форекс также 7 марта, когда его цена составила в моменте ₽22,6737. После пика курс валюты к рублю плавно снижался. К 19:40 мск 15 июля курс гонконгского доллара составил ₽7,28.

При этом 15 июля спред между Москвой и Гонконгом в паре HKD/RUB резко сократился до 2%. Это минимум с конца апреля, то есть почти за три месяца. Средний спред с начала года составлял 11%. Востребованность гонконгского доллара и низкая ликвидность торгов приводили к тому, что валюта была сильно переоценена на Мосбирже по отношению к рублю и доллару.

«Судя по динамике предыдущих месяцев, премия еще может вернуться. Это значит, что сейчас можно переложиться в гонконгскую валюту из доллара США дешевле, чем обычно. Для этого нужно конвертировать USD в рубли и на них купить доллары HKD. Фиксации убытка в этом случае не происходит, поскольку валюта Гонконга жестко привязана к американской», — пояснили аналитики «БКС Мир инвестиций».

Егор Жильников обратил внимание на то, что после роста инфляции в США на 9,1% в июне в годовом выражении у инвесторов заметно снизился аппетит к риску, что привело к оттоку капитала из стран развивающихся экономик и отразилось на умеренном ослаблении локальных валют к доллару.

Что будет с курсом доллара

Официальный курс рубля по отношению к доллару и евро начал слабеть после объявления частичной мобилизации.

В моменте 21 сентября курс доходил до: 1 доллар = 62,05 рублей, 1 евро = 61,42 рубля.

Затем курс снова вернулся к отметке 60 рублей. Сейчас рыночные механизмы определения курсов доллара и евро на российском валютном рынке уже не работают, говорят эксперты. Так что, вероятнее всего, отметка 60-63 рубля так и сохранится.

Александр Политайко, co-founder TTM Group:

— На данный момент курсы валют достаточно жестко регламентированы ЦБ РФ, поэтому строить какие-то прогнозы по поводу их значений сложно. Вероятно, тенденция на рост доллара, которую мы видим сегодня, сохранится и в обозримом будущем.

Эксперты ожидают, что официальный курс доллара и евро к рублю будет около 60-63 рублей. Главным фактором роста доллара будет возвращение бюджетного правила. Курс на черном рынке, понятно, точно спрогнозировать сложно.

Хотите обсудить эту статью? Подпишитесь на наш Telegram

Базовые правила инвестирования

Перед тем как начать инвестировать, определите финансовую цель, срок вложений и уровень допустимого риска. От этого будет зависеть дальнейшая стратегия.

Краткосрочный горизонт. Допустим, вы инвестируете свободные деньги и уже точно знаете, что через год они вам понадобятся. В таком случае стоит придерживаться консервативного подхода — делать ставку на менее рисковые инструменты, например государственные облигации или банковские вклады. Это надежные активы с прогнозируемым доходом, поэтому можно быть уверенным, что через год вы полностью вернете свой капитал и проценты.

Среднесрочный горизонт. В случае вложения на срок от года до пяти лет можно собрать более агрессивный портфель и добавить рисковых активов — например, акции или золото. Выбор инструментов во многом зависит от задачи: если цель заработать — можно сделать упор на рисковые активы.

Чтобы компенсировать потери от инфляции, подойдут консервативные активы. Здесь также важно следить за макроэкономической обстановкой в мире: когда цикл экономического роста только начался, можно увеличить долю рисковых активов, а когда на горизонте рецессия — сделать ставку на защитные.

Долгосрочные инвестиции. Когда инвестор ставит стратегическую цель на пару десятилетий — например, накопить капитал для выхода на пенсию — можно собрать портфель, в котором преобладают акции и другие рисковые инструменты. Стратегическая дистанция позволяет не обращать внимания на рыночные падения и кризисы — они имеют краткосрочную природу. На исторической дистанции экономика с наибольшей вероятностью продолжит развиваться, а рынок перепишет свои максимумы. Здесь выбор стратегии во многом зависит от вашей терпимости к риску — сложно ли вам пережить сильную просадку портфеля.

Например, кризис 2008 года — один из худших медвежьих рынков в истории американского индекса акций S&P 500. Индекс в моменте потерял 56,8% своей стоимости. Падение затянулось на полтора года. Затем последовало восстановление рынка, и за последующие 12 лет и S&P 500 вырос на 390%.

Минусы отсутствия финансовой стратегии. Без плана инвесторы зачастую собирают портфель снизу вверх, то есть делают точечные вложения, не принимая в расчет поведение всего портфеля в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И даже по отдельности качественные активы могут сыграть злую шутку и значительно увеличить риски инвестора. Например, если инвестировать в десять хороших сырьевых компаний, это не убережет портфель в случае сильного падения цен на товарном рынке. Портфель будет сильно зависеть от одних и тех же факторов.

Главный способ сгладить волатильность и снизить риски инвестора — широкая диверсификация по секторам экономики и странам. В этом случае падение одних активов будет компенсироваться движением по другим. Тем не менее диверсификация не дает страховку на 100% — портфель все равно может уйти в минус, просто не так сильно.

Ключевые правила инвестирования. Перед тем как вкладывать куда-либо деньги, напомним ключевые правила инвестирования:

- Создайте подушку безопасности — запас денег на случай непредвиденных ситуаций. Подушку важно держать в ликвидных и низко рисковых активах — например, на банковской карте.

- Инвестируйте только свободные деньги — то есть излишки, а не те, что могут потребоваться для жизнеобеспечения в ближайшее время.

- Диверсифицируйте вложения — вкладывайтесь в разные инструменты, в разных валютах и в разные секторы экономики.

- Поставьте цель — возможно, вас вдохновят эти 20 долгосрочных целей. Определите горизонт инвестирования и приемлемый уровень риска. Последнее можно переформулировать так: вам моральных сил следовать выбранной стратегии, несмотря на рыночный обвал. Частая ошибка, когда инвесторы недооценили свою терпимость к риску и на панике распродали активы — как оказывается потом, на самом дне.

- Если есть необходимость, периодически ребалансируйте портфель. Это позволит не отклоняться от стратегии и не превышать выбранный уровень риска.

Как учесть состояние экономики при инвестировании. Понимание макроэкономической ситуации помогает сформировать стратегию и выбрать подходящие активы. Особенно это важно, если горизонт инвестирования менее 10 лет, то есть в рамках одного экономического цикла.

Разные активы проявляют себя по-разному в той или иной конъюнктуре. Акции циклических компаний хорошо растут при подъеме экономики и сильно страдают, когда та замедляется. Выручка таких компаний следует за ростом и за спадом в экономике.

Например, финансовые потоки производителя автомобилей будут замедляться при падении экономики и покупательной способности людей. С восстановлением экономики, наоборот, доступность кредитования и потребительский спрос станут выше — увеличится и выручка компании.

Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики. Например, это касается продовольственных, коммунальных, медицинских и телекоммуникационных компаний. Такие активы считаются защитными, и на них делают ставку в преддверии кризиса.

Помимо возможного замедления экономического роста мировые экономики сейчас находятся под угрозой все возрастающей инфляции. Подобная ситуация, когда экономика замедляется, а деньги сильно обесцениваются, называется стагфляцией. В последний раз подобное в экономике США было в 1970-х, как следствие нефтяного кризиса и денежно-кредитной политики ФРС.

Растущую инфляцию также нужно взять в расчет при выборе инвестиционной стратегии. В условиях высокой инфляции, как правило, неплохо растут сырьевые рынки, аграрные и продовольственные компании, драгоценные металлы, недвижимость и другие материальные активы.

Учитывая сказанное, рассмотрим привлекательность разных инвестиционных активов на разных горизонтах инвестирования.

Запомнить

- Депозиты — это просто и надежно, но их доходность в лучшем случае покрывает инфляцию.

- Облигации могут предложить чуть большую выгоду, чем депозиты. Также они ликвидны и позволяют заработать на разнице цены покупки и продажи.

- В акциях огромный потенциал роста, но это волатильный инструмент, и нужно уметь отбирать качественные компании.

- Покупка валюты, например доллара, может защитить от девальвации рубля и частично инфляции. Но доллар тоже обесценивается со временем.

- Сырьевые товары — один из лучших вариантов, когда инфляция быстро растет. Проще всего в них инвестировать, покупая акции сырьевых, нефтегазовых и аграрных компаний, но нужно учитывать специфические риски, связанные с бизнесом конкретной компании.

- Драгоценные металлы отлично диверсифицируют портфель, но они волатильны, не приносят дивидендов и не всегда защитят от инфляции. В качестве альтернативы можно рассмотреть покупку акций компаний, которые добывают драгоценные металлы.

- Материальные активы, в том числе недвижимость, — надежный вариант, чтобы защититься от инфляции. Но у недвижимости высокий порог входа и есть проблема с ликвидностью. Эти проблемы позволяют решить акции компаний REIT.